|

|

|

На минувших торгах фондовые рынки мира были вынуждены вернуться в «красную» зону после нескольких дней уверенного роста. Исключение составили российские индексы, которые заметно прибавили в весе благодаря тому, что котировки Brentдержались неподалеку от уровня $37/барр. Причем ММВБ и РТС обновили максимумы текущего года на уровнях 1863 и 800 пунктов соответственно. Общие настроения мировых инвесторов говорят о преобладающей нервозности игроков. Это подтверждает и мощное ралли золота, которое является наиболее популярным активом в периоды бегства от рисков. На сей раз поводом для беспокойства стала не динамика нефтяных котировок и даже не Китай. На первый план вышли США, откуда поступила тревожная статистика. По словам агентства Markit, февральский PMI в сфере услуг, который снизился до 49,7 от 49,8, вкупе с о слабым индексом в производстве свидетельствуют о стагнации в стране. Что еще важнее, компонент занятости в рамках отчета ISM опустился ниже критического уровня 50, до 49,7, оказавшись на двухлетнем минимуме. Тем временем деловое доверие упало к рекордным минимумам, а составной PMIна уровне 50,0 говорит о том, что показатель ВВП за первый квартал может вызвать разочарование. Учитывая, что речь идет о сервисно-ориентированной экономике (70% от ВВП), повод для беспокойства действительно присутствует. В свете такой неоднозначной экономической картины сегодняшний отчет NFP, отслеживающий списочную численность сотрудников без учета сельскохозяйственного сектора, будет особенно важным. Если рынок труда, который сейчас можно назвать, пожалуй, единственным «светлым пятном» в экономике США, разочарует, фондовые площадки могут всерьез занервничать. Ведь в этом случае инвесторы будут акцентировать внимание на угрозе рецессии, а не на перспективах отсрочки ужесточения политики ФРС. Павел Салас, генеральный директор eToro в РФ и СНГ

|

|

В четверг рубль продолжил консолидацию в боковике, игнорируя волатильную динамику цен на нефть, которые продолжают отвоевывать уровень $37/барр. По итогам малоактивных торгов национальная валюта закрылась практически без изменений, обосновавшись в районе 73 руб. в паре с долларом. Рубль не сумел воспользоваться повсеместными продажами «американца» на фоне неоднозначного поведения черного золота. Brent продолжает «обхаживать» отметку $37, торгуясь без четко заданного вектора движения. Такая динамика вполне объяснима, ведь экспортеры нефти продолжают подавать противоречивые сигналы. Сначала появились слухи о том, что 20 марта в России пройдет совещание ОПЕК+. Позднее эти разговоры были опровергнуты. Тем временем Иран выразил намерение нарастить экспорт углеводородов до 1,65 млн барр./сутки в текущем месяце за счет поставок в Европу. Впрочем, в этом вопросе у Тегерана могут возникнуть трудности, поскольку для того, чтобы добраться до европейских портов, Ирану нужно получить согласие Египта и арабских государств Персидского залива на возобновление поставок через нефтепровод, соединяющий Красное море со Средиземным. Так что амбициозные планы Тегерана, которому помимо всего прочего требуется обновление устаревшего за период санкций оборудования, могут и не сбыться, что, безусловно, является позитивным фактором для энергоносителя. В ближайшие дни Brent, скорее всего, продолжит колебаться в ожидании четких решений и шагов. Сегодня же ключевую роль в динамике пары доллар/рубль сыграет отчет по занятости в США. Сильный показатель в районе 200 тыс. окажет поддержку доллару, что может обусловить рост котировок в район 74 руб. Определенное влияние на торги также может оказать потенциальная фиксация прибыли перед длинными выходными в России. Игорь Ковалев, аналитик ГК ИнстаФорекс

|

|

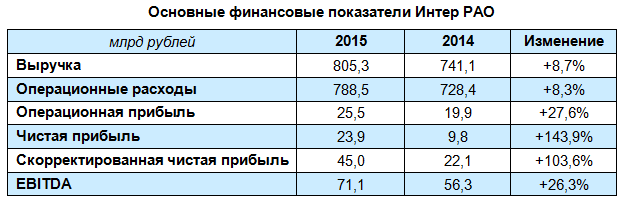

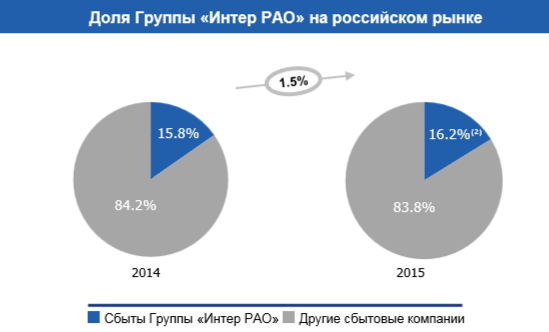

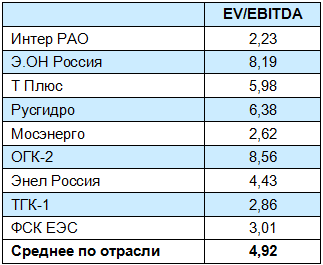

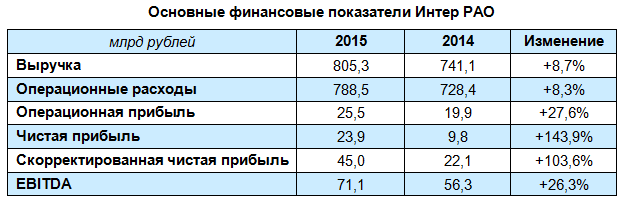

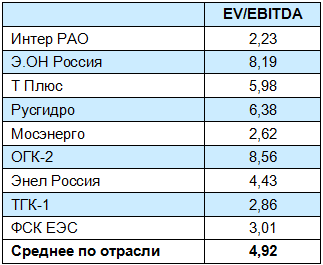

Интер РАО опубликовало сильные результаты по МСФО за 2015 год, зафиксировавшие увеличение выручки, удвоение чистой прибыли и почти полное исчезновение долговой нагрузки.

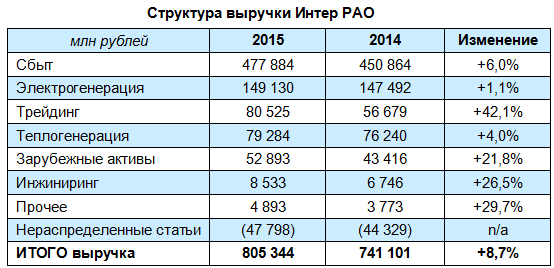

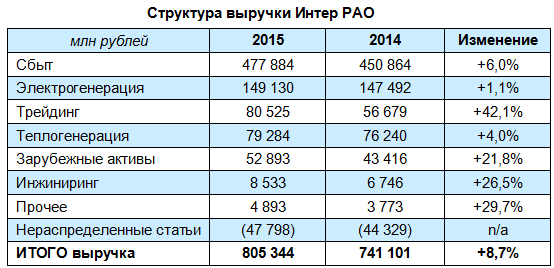

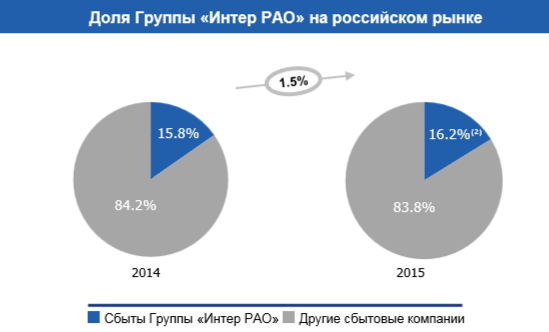

Выручка Интер РАО за ушедший год выросла на вполне убедительные 8,7%, превысив 800 млрд руб. Более половины этой суммы традиционно принес сбытовой сегмент, доходы которого увеличились за отчетный период на 6%, до 477,9 млрд руб., прежде всего благодаря повышению отпускных цен для конечного потребителя, а также расширению клиентской базы и географии присутствия холдинга. Выручка в сегменте электрогенерации прибавила только чуть больше 1%, немного недотянув до 150 млрд руб., зато трейдинг в очередной раз порадовал, став лидером по динамике роста доходов. На сей раз его выручка повысилась почти на 50% г/г, до 80,5 млрд руб.

Девальвация рубля по отношению к валютам стран присутствия Интер РАО поспособствовала увеличению выручки в сегменте Зарубежные активы на 10 млрд руб. – до 52,9 млрд. Примерно такой же динамикой отметился и сегмент Инжиниринг с результатом в 8,5 млрд руб. Правда, наряду с ростом выручки такими же темпами прибавляли и операционные расходы, увеличившиеся за год на 8,3%, до 788,5 млрд руб. Повышенная активность компании в плане трейдинговой и сбытовой деятельности привела к заметному росту объема поставок электроэнергии как за рубеж, так и на внутренний рынок, в результате чего затраты на покупную электроэнергию и мощность выросли в 2015 году на 9,4%, до 305,5 млрд руб., а расходы, связанные с передачей электроэнергии увеличились на 7,5%, до 198 млрд руб. К счастью, в абсолютном выражении повышение доходов компании опередило рост расходов, и операционная прибыль Интер РАО в итоге поднялась более чем на четверть — до 25,5 млрд руб.

Похожую динамику продемонстрировала EBITDA, выросшая на 26,3%, до 71,1 млрд руб. Определяющими для этого результата стали сразу несколько факторов, в том числе ввод в эксплуатацию новых мощностей, снижение курса национальной валюты, рост сбытовых надбавок, а также расширение географии присутствия компании. В итоге чистая прибыль Интер РАО поднялась почти в 2,5 раза, достигнув 23,9 млрд руб., хотя годом ранее она составляла лишь 9,8 млрд. Без учета «бумажных» статей скорректированная чистая прибыль удвоилась и оказалась на уровне 45 млрд руб.

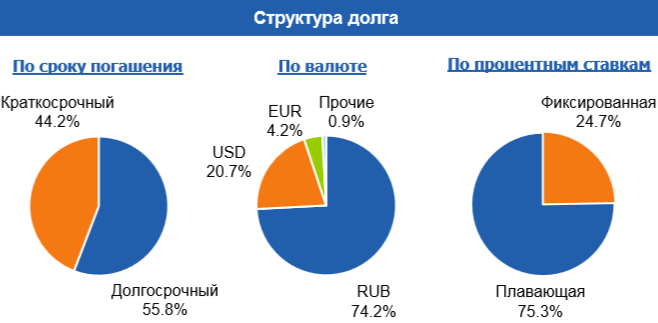

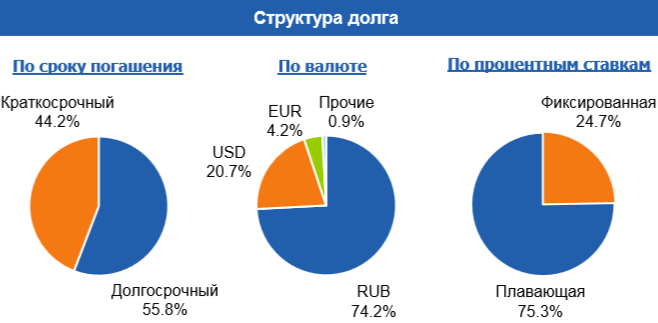

Интер РАО в прошлом году продало 50% в Электрических сетях Армении и Разданской энергетической компании, благодаря чему долговая нагрузка компании с учетом в долге совместных предприятий уменьшилась на 23%, до 90,2 млрд руб., а чистый долг сократился в 4,6 раза — с 35,5 млрд до 7,7 млрд руб. Таким образом, соотношение NetDebt/EBITDA компании на сегодняшний день находится на более чем комфортном уровне 0,1х, что сигнализирует об ее полной кредитной устойчивости, которое сохранится в обозримом будущем.

Вместе с тем при принятии решения об инвестициях в акции Интер РАО приходится учитывать, что дивидендные выплаты, даже несмотря значительное улучшение финансовых показателей, едва ли окажутся впечатляющими для держателей бумаг компании. Менеджмент по-прежнему отказывается от расчета дивидендов на основе МСФО, опираясь по старинке на данные РСБУ. По российским стандартам прибыль ИРАО составила лишь 3,7 млрд руб., поэтому можно рассчитывать на скромную доходность порядка 2,3% в текущих котировках. Но, даже несмотря на невнятную дивидендную политику и двукратный рост в течение последних 12 месяцев, бумаги Интер РАО можно смело рекомендовать к покупке, учитывая завершение обязательной инвестпрограммы компании, очень низкую долговую нагрузку, а также текущую рыночную недооценку по мультипликатору EV/EBITDA. Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. У него же вам предложат выгодные условия с открытием ИИС.

|

|

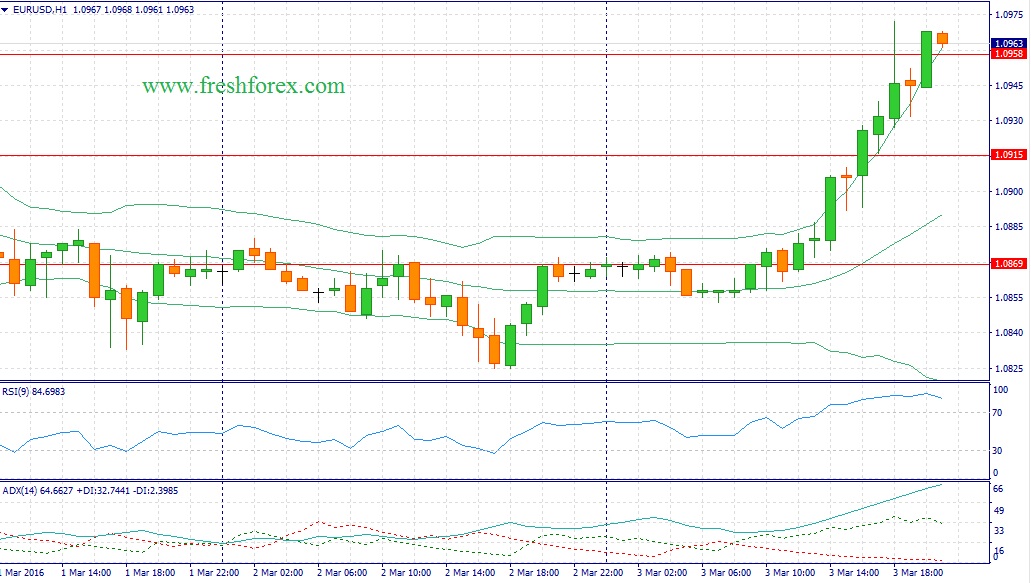

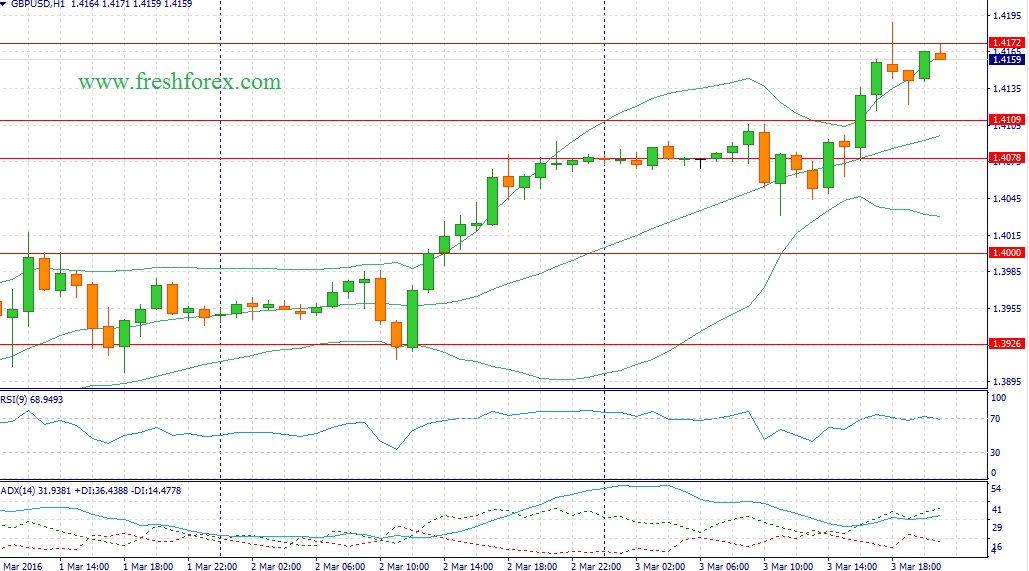

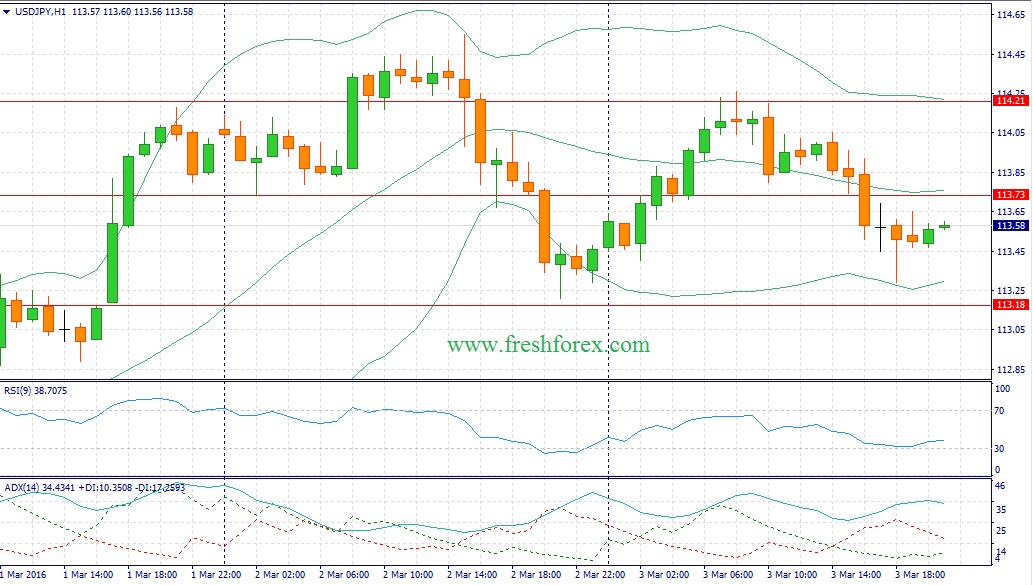

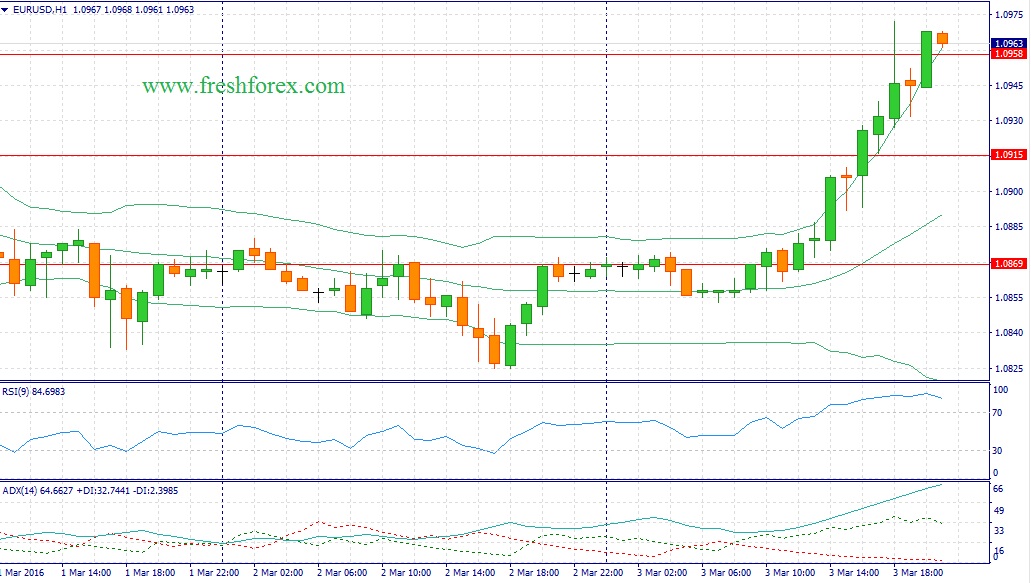

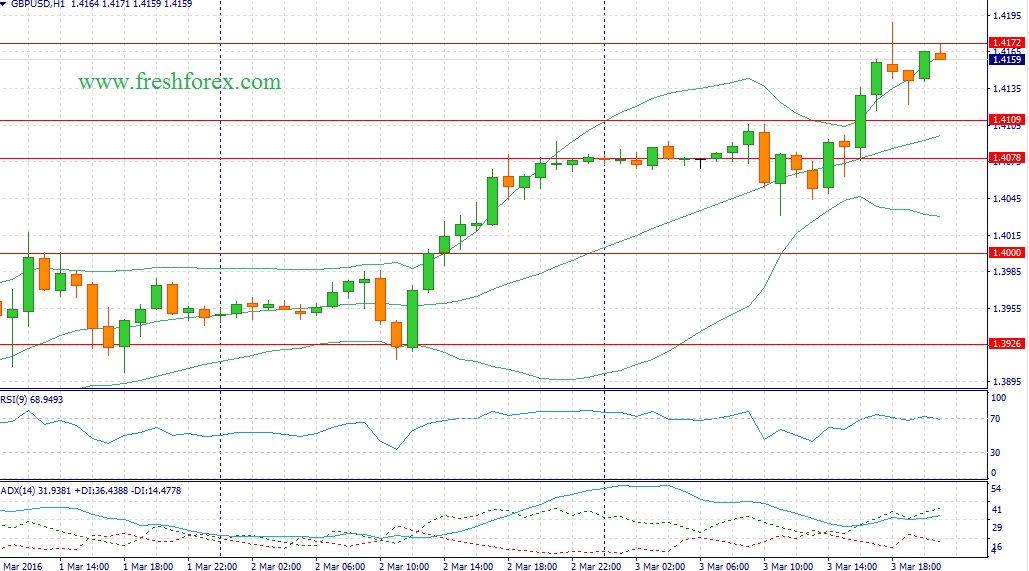

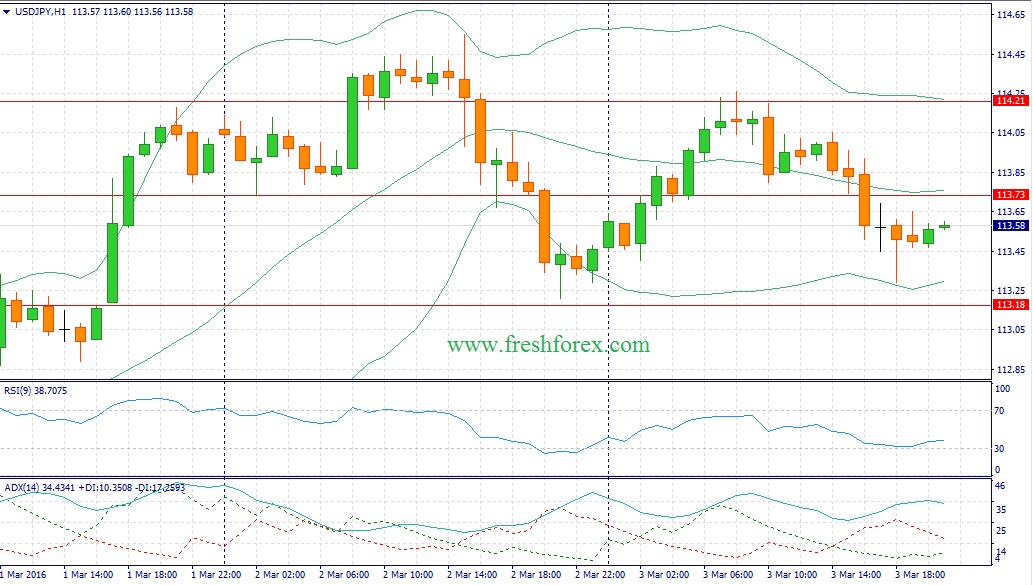

События, на которые следует обратить внимание сегодня: 16.30 мск. США: Уровень безработицы за февраль (предыдущее значение 4.9%; прогноз 4.9%). 16.30 мск. США: Изменение числа занятых в несельскохозяйственном секторе за февраль (предыдущее значение 151K; прогноз 195K). 16.30 мск. США: Изменение средней почасовой оплаты труда за февраль (предыдущее значение 0.5% м/м; прогноз 0.2% м/м). 16.30 мск. США: Сальдо баланса внешней торговли за январь (предыдущее значение -43.36B; прогноз -43.5B). EUR/USD: Основным событием дня сегодня станет публикация релиза по рынку труда в США. Некоторые экономисты ведущих инвестиционных банков с Wall Street считают, что сильные данные по занятости в частном секторе сделают возможным повышение учетной ставки ФРС на заседании 16 марта. На мой взгляд, сегодняшний отчет не окажет влияние на решение FOMC. Какие бы цифры мы в итоге не получили – FED не будет повышать процентные ставки на грядущем заседании. Риски для американской экономики возрастают – PMI производственного сектора последние пять месяцев находится ниже уровня 50%. Для энергетического сектора нынешний год может ознаменоваться волной банкротств нефтегазовых компаний, что негативно скажется на банках, которые их кредитовали, и подстегнет рост безработицы. В ФРС это все прекрасно понимают и не будут торопиться ужесточать кредитно-денежную политику – снижение доходности краткосрочных казначейских облигаций также подтверждает этот сценарий. Тем не менее, сегодняшний отчет является важным макроэкономическим событием и, безусловно, окажет влияние на американский доллар в краткосрочной перспективе. Сегодня нас интересуют два отчета: Non-Farm и изменение среднего заработка. Опережающие индикаторы не позволяют определить единственного направления по занятости в несельскохозяйственном секторе. С одной стороны, четырех недельная средняя заявлений на пособие по безработице вплотную подошла к минимальному уровню 2015 года, а агентство ADP отрапортовал о росте занятости на 214 тыс., что указывает на выход данных лучше консенсус-прогноза. С другой стороны, показатель занятости в сфере услуг от ISM впервые за два года опустился ниже уровня 50%: семь отраслей сообщили о росте занятости и шесть о снижении, в числе которых оказался и сектор розничной торговли. Поскольку именно второй индикатор является ключевым при определении значения Non-Farm, то можно сделать вывод, что сегодня нас ожидает выход данных хуже медианы-прогнозов. Однако инвесторы уже накануне стали продавать американский доллар и если сегодня итоговый отчет будет на уровне 170 -185 тыс., то сильного роста единой европейской валюты ожидать не стоит. В этой связи, следует обратить внимание на данные по среднему заработку: рост показателя на 0,3% окажет поддержку доллару, при значении -0,1% можно ожидать давления на американскую валюту. Торговые решения: Позиция Buy если в 16.30 мск. значение средней почасовой оплаты труда - 0,1% и менее – take profit 40 п. Позиция Sell если в 16.30 мск. значение средней почасовой оплаты труда +0,3% и более – take profit 40 п.  GBP/USD: Фунт стрелингов изо всех сил рвется наверх, однако негативный фундаментальный фон сигнализирует о том, что в самое ближайшее время нас вновь ожидает развитие нисходящего тренда. Все три отчета, которые Markit опубликовал на этой неделе по Великобритании, огорчили инвесторов слабыми данными. В первую очередь следует выделить релиз по сфере услуг – показатель PMI в феврале упал до минимального уровня с марта 2013 года. Именно этот сектор в последнее время был локомотивом роста экономики Соединенного Королевства и если здесь начинается замедление роста, то в скором времени начнутся сбываться самые мрачные прогнозы в отношении британской валюты. Нельзя обойти стороной и динамику рынка “черного золота”. С одной стороны, высокий рост запасов сырой нефти в США за минувшую неделю (10,3 млн. баррелей) ограничивает рост котировок энергоносителей. С другой стороны, несмотря на такие слабые данные, мы не увидели распродаж на рынке, что сигнализирует о наличии большого числа покупателей. В этой связи, можно сделать вывод, что нефть марки Brent, с которой тесно коррелирует британская валюта, будет некоторое время находиться в консолидации 35,90 -37,90 $/баррель, пока на рынке не появятся новые драйверы для роста котировок. Этот фактор в свою очередь также лишает “быков” краткосрочных козырей. Нельзя обойти стороной и негативную динамику долгового рынка: дифференциал доходности государственных облигаций США и Великобритании расширяется, что увеличивает привлекательность инвестиций в американские активы. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4210/1.4250 и фиксировать прибыль на отметке 1.4110.  USD/JPY: В первой половине дня ход торгов будет определяться настроениями на фондовом рынке. Опубликованные накануне данные по занятости в сфере услуг от ISM разочаровали инвесторов и вызвали снижение доходности краткосрочных американских казначейских облигаций. Данный фактор в свою очередь может поддержать спрос на фондовом рынке, что будет оказывать давление на японскую йену, как валюту фондирования. Наличие спроса на “рисковые активы” подтверждает также рост котировок акций самых проблемных европейских банков: Deutsche Bank, Societe Generale и Credit Agricole. В этой связи, до открытия торгов в США можно ожидать умеренного роста котировок пары USD/JPY. Как было отмечено ранее, в 16.30 мск. в первую очередь следует обратить внимание на отчет по среднему заработку, который является важным инфляционным индикатором. В случае выхода позитивных данных – доллар может продолжить своё восхождение наверх, в противном случае нас ожидает откат. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 113.20/112.90 и фиксировать прибыль на отметке 113.85.  Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу

|

|

Всем привет, вот такую дружную подставу Минорам решил организовать Мечол. Недавно у себя на сайте опубликовали информацию: http://www.mechel.ru/shareholders/corporate_gov... Уважаемые акционеры! В связи с ограниченной технической возможностью внеочередное общее собрание акционеров ОАО «Мечел» 4 марта 2016 года (в том числе регистрация лиц, имеющих право на участие в общем собрании акционеров) будет проводиться по адресу: г. Москва, Ленинградский проспект, дом 40, здание Петровского Путевого Дворца. Регистрация участников: 11.00Начало cобрания акционеров: 12.00. Поэтому ежели кто собрался идти, примите это к сведению и передайте по цепочке всем кто решил пойти. Не знаю в какие игры играет Зюзин, но таким ходом он точно потерял некоторое количество голосов миноров в самый важный момент. Возможно именно этого он и добивается, чтобы еще раз пересмотреть условия сделки. А сделка выглядит следующим образом: все долги съезжают на 18-20е годы. Особенно отличились в Газпромбанке. Они просто на 16-19гг поставили "нули", погашение начнется только с 20-го года. Сбер чуть более жадный, но он и поимеет с Мечела меньше.

Тут полная версия презентации------ Если хочешь получать инвест идеи вовремя, узнавать последние новости первым заходи:https://vk.com/zerolossfund Дисклаймер: все что вы делаете, делаете своими руками, обдумав своей головой и несете полную ответственность перед своим счетом за свои действия. Покупай растущее, продавай падающее и не лови ножи ©

|

|

Газпром нефть раскрыла консолидированную финансовую отчетность по МСФО за 2015 год. См. таблицу здесь. Выручка компании прибавила 4.2%, составив 1 468 млрд рублей. Драйвером ее роста стало наращивание продаж нефти до 16.6 млн тонн (+21%), что было обусловлено увеличением поставок на внутренний рынок. Совокупная добыча нефти выросла на 7.4% - до 55.7 млн тонн в основном за счет совместных предприятий. Консолидируемые предприятия показали рост добычи на 2.3% - до 44 млн тонн. Доходы от реализации нефтепродуктов сократились на 3.2% - до 1 128 млрд рублей, что связано с уменьшением объема их реализации на 7.2% из-за сокращения поставок на экспорт. Отметим уменьшение доли мазута в структуре выпуска нефтепродуктов до 28% против 29% годом ранее. Расходы компании росли более быстрыми темпами (+5.4%), составив 1 260 млрд рублей. Увеличение связано с ростом операционных затрат на четверть – до 214 млрд рублей, коммерческих и административных расходов до 100 млрд рублей (+16%), транспортных расходов до 133 млрд рублей (+15%). Отметим последствия налогового маневра: отчисления по НДПИ выросли до 256 млрд рублей (+9%), акцизы уменьшились до 68 млрд рублей (-19%). В итоге операционная прибыль компании снизилась на 2.4% - до 208 млрд рублей. Весомый вклад в итоговый финансовый результат внесли доходы дочерних компаний, составившие 25 млрд рублей, что, главным образом, связано с показателями деятельности Северэнергии (10 млрд рублей в доле Газпром нефти), на которой в отчетном периоде были введены в эксплуатацию основные месторождения. Чистые финансовые расходы выросли почти наполовину за счет существенных отрицательных курсовых разниц, вызванных ослаблением рубля. На конец периода долговое бремя компании составило 818 млрд рублей, увеличившись за год на 250 млрд рублей и на полтриллиона рублей за 2 два года. Это привело к увеличению процентных расходов более чем в 2 раза – до 34 млрд рублей. В итоге чистая прибыль компании уменьшилась до 110 млрд рублей. Отчетность компании вышла хуже наших ожиданий, виной всему – слабый 4 квартал, за который компания заработала всего 23 млрд операционной прибыли и показала чистый убыток в 22 млрд рублей, в то время как мы прогнозировали прибыль. С учетом вышедших данных мы несколько снизили прогнозы будущих финансовых результатов, кроме того, давление на будущие чистые прибыли оказало повышение акцизов на нефтепродукты. Из положительных моментов следует отметить запланированный рост добычи нефти компанией на треть к 2025 году, а также возможную выплату дивидендов за второе полугодие несмотря на чистый убыток. См. таблицу здесь. Акции компании торгуются с P/BV 2015 около 0.6 и являются одними из наших приоритетов нефтяном секторе.

|

|

Аэрофлот раскрыл консолидированную финансовую отчетность по МСФО 2015 год. См. таблицу здесь. Совокупная выручка авиаперевозчика увеличилась 29,8%, достигнув 415,2 млрд рублей. В структуре доходов самые высокие темпы роста (+46,2%) показала выручка по соглашениям с авиакомпаниями (роялти) за счет увеличения доходов номинированных в иностранной валюте вследствие ослабления курса рубля. Доходы от пассажирских перевозок возросли на 30,1% до 350 млрд рублей, что объясняется высокими операционными показателями в сегменте внутренних перевозок на фоне растущего спроса на полеты по России и соответствующего увеличения провозных мощностей. За год пассажиропоток Группы Аэрофлот вырос на 13,4%, а доход с 1 пассажиро-километра увеличился на 17,8%. Выручка от чартерных перевозок при этом снизилась на 59,1% до 6,1 млн руб., что связано со стратегией Аэрофлота по сокращению присутствия в данном рыночном сегменте и с общей рыночной динамикой туристических перевозок. Выручка от грузовых перевозок увеличилась на 10,5% несмотря на снижение объема перевозок грузов и почты на 5%, что объясняется ростом доходных ставок в данном сегменте. Драйверами прочей выручки стали доходы от партнеров по программе премирования пассажиров («Аэрофлот Бонус»), увеличившиеся до 10,3 млрд рублей (+33,7%). Операционные расходы выросли на 20,3% до 371,1 млрд руб. Основным драйвером роста стали затраты на обслуживание воздушных судов и пассажиров, составившие 75,2 млрд рублей (+23,1%), что в основном связано с изменением курса рубля к мировым валютам. По заявлениям компании, без учета эффекта валютного курса данные расходы увеличились на 8,4%, в основном за счет расширения масштабов деятельности, роста пассажиропотока, а также изменения тарифов на услуги. Отметим скромный рост расходов по основной статье затрат - топливо (+8,2%), что связано с ослаблением курса рубля, а также увеличением объемов перевозок. Без учета эффекта валютного курса расходы на авиационное топливо снизились на 18,8% за счет снижения цен на нефть и реализации мер по повышению топливной эффективности. Расходы на оплату труда выросли на 6,7% - до 55,6 млрд рублей в основном в результате увеличения численности персонала на фоне роста объемов деятельности, а также в результате роста рублевого эквивалента зарплат сотрудников международных представительств Аэрофлота. Существенный рост в абсолютном выражении показали и расходы по операционной аренде, увеличившись на 86,4% до 44,4 млрд рублей в связи с ослаблением курса национальной валюты. Дополнительное влияние оказало расширение парка воздушных судов (чистое увеличение числа воздушных судов в операционной аренде составило 9 самолетов), а также рост ставки LIBOR в течение отчетного периода. В итоге операционная прибыль компании увеличилась почти в 4 раза, составив 44,1 млрд рублей. Однако решающий эффект на итоговый результат компании, как обычно, оказали финансовые статьи. Финансовые доходы компании в отчетном периоде составили 15,8 млрд руб., увеличившись более чем в 6 раз, что объясняется положительным эффектом от переоценки производных финансовых инструментов, не учитываемых по правилам хеджирования, а также процентами по депозитам. Финансовые расходы возросли на 32,8% до 37,7 млрд руб., что в основном связано с обесценением займа, выданного «Трансаэро», а также увеличением процентных расходов и реализованным убытком по производным финансовым инструментам, не учитываемых по правилам хеджирования. И, наконец, ожидаемый убыток от реализации результата хеджирования составил рекордные 23,7 млрд рублей. Напомним, что в 2012 г. Аэрофлот принял программу топливного хеджирования, цены на нефть тогда была на пиковых значениях, когда в 2014 г. она стала быстро дешеветь, этот финансовый инструмент стал систематически приносить компании убытки. По итогам отчетного периода чистый убыток Группы составил 6,5 млрд руб., что в 2,6 раз ниже убытка прошлого года. При этом отметим, что большинство «хеджей» Аэрофлота уже закончились в 2015 году, и скорей всего, последние убытки от них компания получит в 1-м квартале текущего года, что на фоне завершения истории с Трансаэро дает шанс рассчитывать на существенное улучшение показателей Группы. Во время телефонной конференции менеджмент отметил, что ожидает в этом году рост пассажирооборота на 14-16%. С учетом вышесказанного мы скорректировали прогноз финансовых показателей текущего года в сторону повышения. Уже в следующем году мы ожидаем выхода собственного капитала компании в положительную зону. См. таблицу здесь. Бумаги Аэрофлота продолжают входить в состав активов наших диверсифицированных портфелей акций.

|

|

В ожидании завтрашнего ключевого отчета по рынку труда США фондовые активы были вынуждены прервать недавнее ралли, поскольку игроки решили перейти в осторожный режим. Возобновившиеся продажи рисковых активов сыграли на руку евро, который впервые с понедельника приподнялся над уровнем 1.09 в паре с долларом. Сегодняшний еженедельный отчет по американскому рынку труда вряд ли внесет коррективы в ожидания относительно пятничного релиза. На прошлой неделе число первичных обращений за пособиями по безработице увеличилось до 278 тыс. против прогноза на уровне 271 тыс. Несмотря на то, что результат оказался хуже ожиданий, прирост показателя некритичен (+6 тыс.), к тому же, показатель уже длительное время удерживается на минимальных значениях ниже уровня 300 тыс. Согласно консенсус-прогнозу, завтрашний показатель занятости по платежным ведомостям без учета сельскохозяйственного сектора может выйти на уровне +190 тыс. после прироста на 151 тыс. в январе. Если опираться на данные ADP, где занятость подскочила на 214 тыс., есть вероятность, что завтра мы увидим результат выше 200 тыс. С другой стороны, в течение двух предыдущих месяцев цифры от ADP превышали результат отчета NFP. Данный факт вкупе с сегодняшним релизом дает основание полагать, что данные могут не превысить прогнозного значения, а значит, и реакция доллара будет ограниченной. В любом случае за последнее время американская экономика подала рынкам немало убедительных сигналов, которые начали возвращать веру игроков в то, что Федрезерв, который в своей политике ориентируется на поступающие экономические данные, может проявить более решительный настрой в отношении своих дальнейших шагов. Завтрашний релиз как раз поможет прояснить ситуацию в этом аспекте. На данный момент ожидания мартовского повышения ставки находятся ниже 50%, но если мы увидим сверхпозитивные цифры, этот показатель может возрасти, что будет сопровождаться покупками доллара и бегством из рисковых активов. В этом случае пара EURUSD может вернуться в район 1.08. Павел Салас, генеральный директор eToro в РФ и СНГ

|

|

Российские фондовые индексы демонстрируют позитивную динамику на торгах четверга. На внешние площадки вернулся интерес к риску, а нефть марки Brent удерживается вблизи уровня $37/барр., что обусловило оптимизм отечественных инвесторов. Во второй половине дня ММВБ тестирует максимумы выше уровня 1850 пунктов, а РТС тяжелеет почти на 2%. Рубль снижается в пределах 0,3% к доллару и евро. Рынок проигнорировал известия о продлении Америкой санкций против РФ на один год, решив сосредоточиться на позитивных внутренних факторах. По данным агентства Markit,в феврале индекс PMI сферы услуг России впервые за пять месяцев превысил «водораздел» 50, достигнув 50,9 пункта против 47,1 месяцем ранее. Кроме того, составной индекс деловой активности также оказался в зоне роста, достигнув 50,6 пункта, что указывает на улучшение состояния экономики страны. Большинство ликвидных бумаг демонстрируют рост, который отчетливо прослеживается в котировках нефтегазового сектора. «Газпром» дорожат на 2,3%, а ЛУКОЙЛ и «Роснефть» прибавляют 1,5% на фоне разговоров о том, что встреча в формате ОПЕК+ пройдет в России 20 марта. В аутсайдерах – бумаги «Северстали», дешевеющие в пределах 0,5% после известий о том, что США ввели предварительные антидемпинговые пошлины на российскую сталь. К тому же, акции компании остаются под давлением после нескольких взрывов на шахте «Северная», где работа приостановлена на неопределенное время. Среди факторов риска для мировых и отечественных фондовых активов можно отметить сегодняшнюю экономическую статистику из США. Сильные данные могут спровоцировать активизацию покупок доллара, что способно оказать давление на нефть и несколько ухудшить настроение инвесторов, которые начинают опасаться более скорого ужесточения политики ФРС. Тем не менее, рассчитываем на благоприятный сценарий и завершение торгов в «плюсе». Игорь Ковалев, аналитик ГК ИнстаФорекс

|

|

Стоимость барреля Brent по-прежнему удерживается чуть ниже 37 долларов. Рубль при этом снижается, но незначительно. Сегодня стало известно о продолжении эпопеи с возможной заморозкой нефтедобычи ключевыми игроками рынка. В СМИ цитируют слова министра нефти Нигерии Эммануэля Качикву о том, что встреча ОПЕК и независимых поставщиков нефти может состояться 20 марта. Если стороны согласятся заморозить объемы добычи, то оптимисты на нефтяном рынке получат новый повод для покупок. Однако это возможно лишь в том случае, если меры действительно будут согласованы и утверждены. Пустые обещания вряд ли смогут и дальше убеждать игроков. На этом фоне курс доллара на ММВБ вырос до 73 рублей 38 копеек, евро укрепился до 79 рублей 90 копеек, индекс ММВБ подскочил к 1855 пунктам, цены на смесь Brent балансируют на отметке 36,84. Развязка истории с нефтью по 36 долларов за баррель может наступить раньше, чем мы ожидали. Сейчас котировки черного золота приближаются к 37 долларам за бочку. Рост, как мы уже говорили, возможен до 40 долларов. А это - несомненный позитив для российской валюты. Курс доллара может упасть до 70 - 71 рубля. Ниже - маловероятно. По крайней мере, с этих значений и даже чуть выше (71,50) уже можно подбирать валюту со среднесрочными целями сбережения денег. Глеб Задоя, руководитель департамента аналитики компании АНАЛИТИКА Онлайн

|

|

|

|