|

|

|

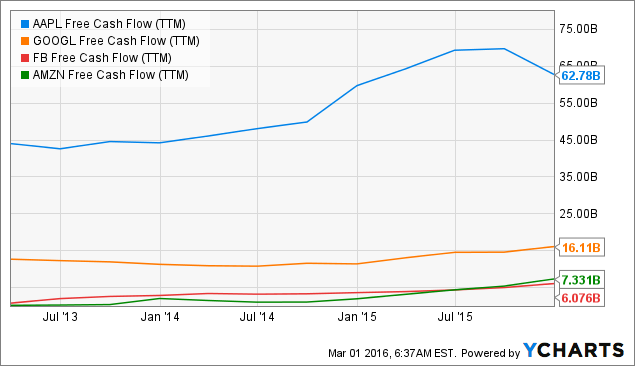

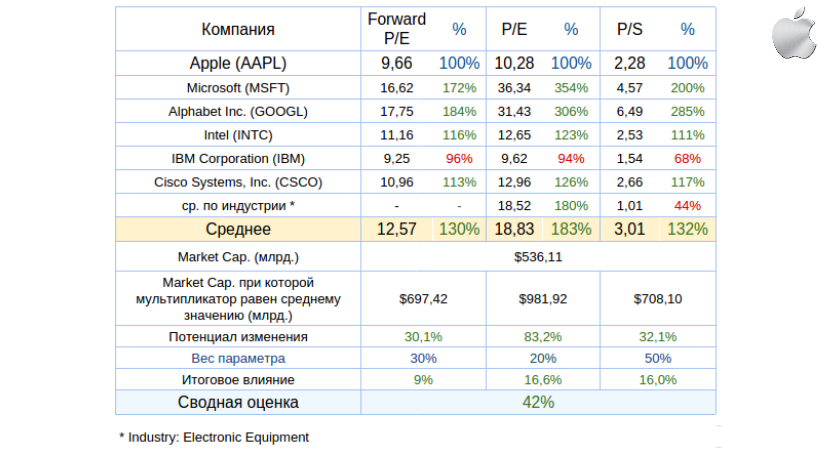

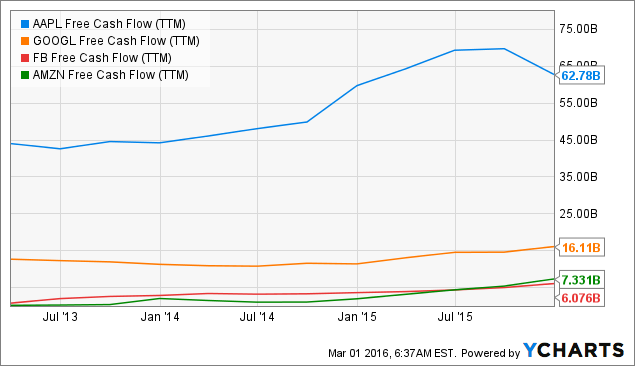

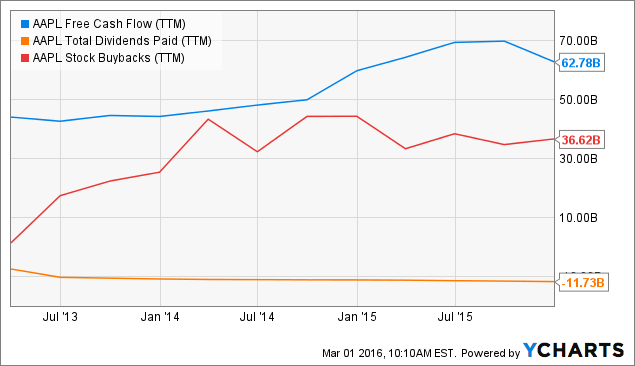

На мой взгляд, есть два типа инвесторов. Первые покупают акции в надежде на ускорение роста компании. Именно они разгоняют мультипликаторы до рекордных значений и создают волатильность. Вторые инвестируют с прицелом на отдаленное будущее, поэтому для них большую роль играют дивиденды и долгосрочная стратегия развития компании. Выручка Apple в 4-м квартале поднялась на 2% г/г, так что «плато» в количественном росте компании приблизилось. Потребители по всему миру и, в частности в Китае, пока не в состоянии покупать больше IPhone и прочей продукции Apple. Но от этого компания не стала хуже, просто для нее пришло время второго типа инвесторов. И если рассматривать Apple с их точки зрения, то причины вложиться в ее акции вполне убедительны. Отложив в сторону показатели роста и рентабельности, можно признать, что наиболее важным индикатором силы компании, ее возможности инвестировать выступает свободный денежный поток. Оценивая Apple по этому показателю, я обнаружил гигантский ее отрыв от ближайших конкурентов среди топовых компаний США. За последний год свободный денежный поток Apple составил $62,78 млрд, и это приблизительно в 3,8 раза больше показателя Alphabet (Google) и почти в 9 раз выше, чем у Amazon.

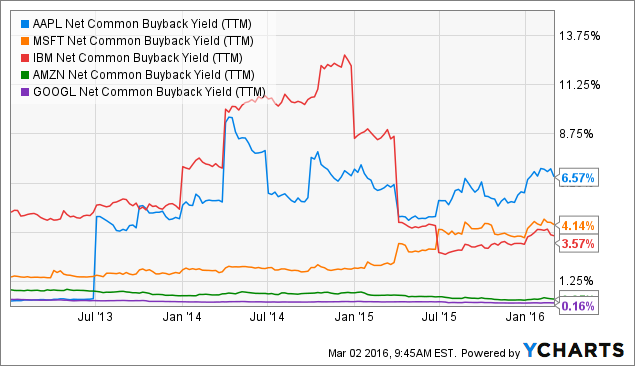

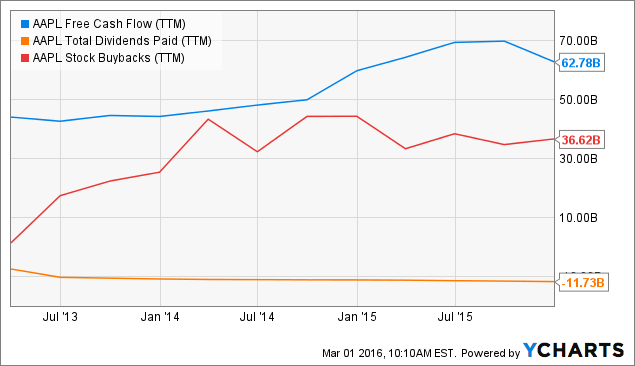

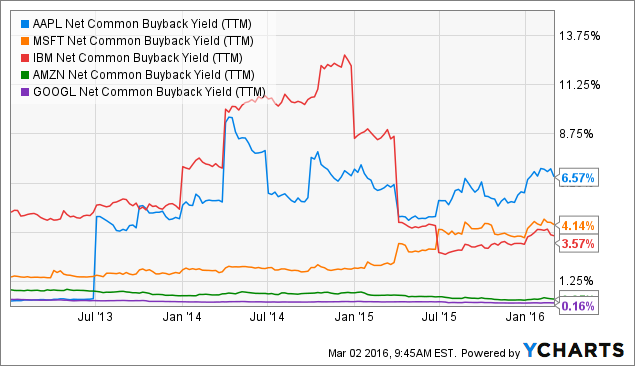

Однако основной вопрос заключается в том, на что Apple тратит эти деньги. За последние 12 месяцев компания направила на обратный выкуп акций с рынка и на выплату дивидендов в общей сложности $48,35 млрд. Это порядка 80% скользящего free cash flow за последний год. Причем в таком режиме компания работает с 2014 года. Согласно утвержденным целям долгосрочной программы buy back, до марта 2017-го Apple планирует выкупить акций на $30 млрд. Учитывая, что их текущая цена приблизительно на 20% ниже среднего ценового уровня за прошлый год, я считаю, что сейчас компания может активизировать выкуп. Интересно отметить, что Apple лидерует на рынке США как по абсолютным, так и по относительным показателям buy back. Выкупленные за прошедший год акции на сумму $36 млрд составили 6,5% общей капитализации компании. Ближайшим конкурентом Apple по данному соотношению (buy back yield) является Microsoft с показателем 4,14%.

Apple платит дивиденды с 2012-го, и все это время их размер увеличивался в среднем на 11% в год. На последнем собрании акционеров Тим Кук однозначно рекомендовал совету правления повысить размер дивидендов в текущем году. Можно предположить, что его рекомендация будет услышана. Допустив, что средний темп роста дивидендов в этом году сохранится, на каждую акцию будет выплачено $2,30. Если отталкиваться от текущей цены, это приведет к повышению дивидендной доходности до 2,3% с примерно 2% в 2015-м. Средний текущий уровень дивидендной доходности компаний из списка S&P 500 составляет 2,19%. Таким образом, покупать акции Apple только в расчете на дивиденды интересней, чем бумаги 50% компаний, входящих в индекс. Причем в этом отношении Apple есть куда расти. Коэффициент payout ratio показывает, какая доля прибыли на акцию выплачивается в виде дивидендов. По результатам прошлого года у Apple он составил 23%, что немного для американской компании. Так, у Cisco этот коэффициент составляет 61%, у Microsoft — 53%, у IBM — 39%.

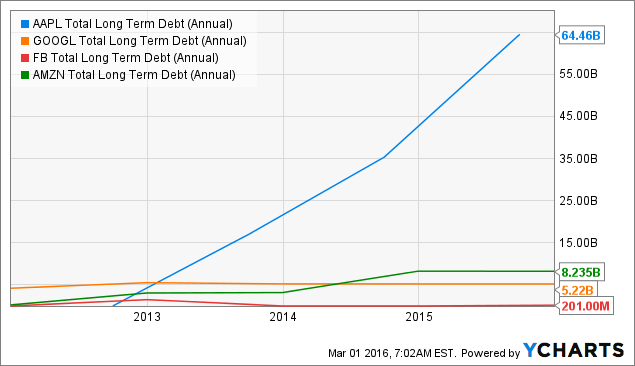

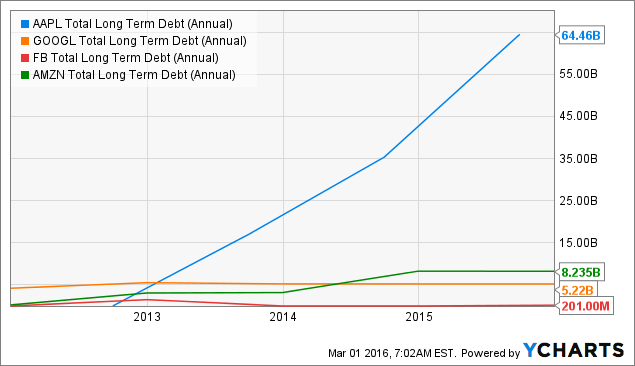

Считаю важным уделить внимание и обратной стороне рекордного cash flow Apple. В текущем году компания разместила облигации на $12 млрд. Это второй с начала 2016-го результат по Штатам и пятое крупное размещение бондов компании с 2013 года. В результате такой активности на этом рынке долгосрочный долг компании на порядок превышает показатели голубых фишек США. О том, к чему это приведет в долгосрочной перспективе, стоит поговорить отдельно. Пока же это просто информации об источниках финансирования Apple. Компания пользуется периодом низких процентных ставок, и, очевидно, с точки зрения инвестиционной привлекательности это правильно.

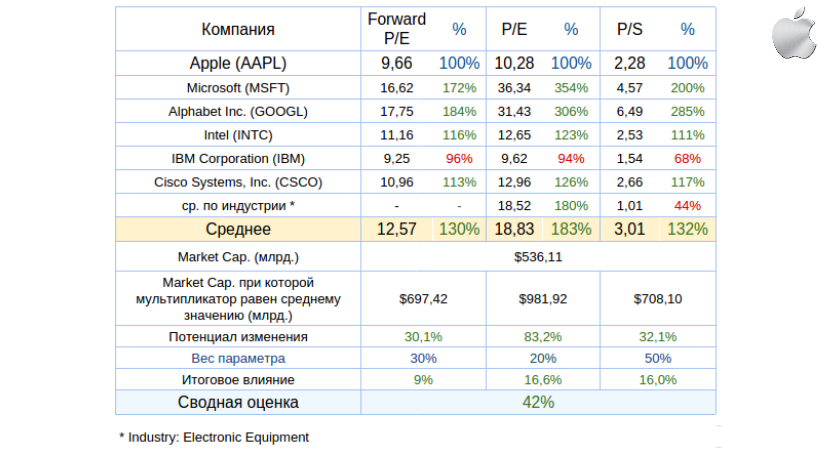

Итак, на мой взгляд, о каких-то серьезных сложностях Apple говорить не приходится. Компания генерирует достаточный денежный поток, чтобы финансировать рекордную по меркам США программу выкупа акций. При этом компания целенаправленно увеличивает привлекательность своей дивидендной политики для инвесторов. По-моему, акции Apple не подходят для спекулятивных покупок в расчете на ралли: потенциал роста в них более-менее определен. В то же время после заявленных программ обратного выкупа и повышения дивидендов я не думаю, что в этих бумагах могут начаться масштабные распродажи. Анализ динамики капитализации компании стабильно выявляет потенциал роста.

Технический анализ указывает на наличие зоны сильной поддержки на уровне $93.

График актуализирует котировки при каждом обновлении страницы. Цена на момент написания материала — $96,69 Долгосрочная рекомендация по бумагам Apple — «покупать». Долгосрочная цель — $130. Инвестировать в акции американских IT-компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже.

|

|

Не зря мы вчера так много внимания уделили новостям из Европы. После решения ЕЦБ понизить ставки и расширить программу выкупа активов курс евро заметно просел. Однако последовавшие заявления Марио Драги, напротив, поддержали европейскую валюту. Вчерашние действия ЕЦБ иначе как радикальными не назовешь. Практически никто из экспертов не ожидал таких смелых решений. Центробанк понизил ставку рефинансирования до нуля, впервые в истории Еврозоны. Вместе с этим ЕЦБ расширил программу выкупа облигаций с 60 до 80 млрд евро в месяц. Единая европейская валюта ожидаемо отреагировала на эти новости снижением на международном валютном рынке форекс. Однако следом, на пресс-конференции после заседания, глава банка Марио Драги заверил инвесторов, что дальнейшего понижения ставки (до отрицательных значений) не будет. При этом программа денежного стимулирования продлится как минимум до конца марта 2017 года или до достижения инфляцией целевого уровня в 2%. Курс евро на международном валютном рынке форекс сначала упал с отметки 1,10 до 1,08, а позже вырос до 1,12. Российский рынок на этих новостях тоже немного штормило. Курс доллара опускался ниже 70 рублей, курс евро в моменте был ниже 76 рублей. В пятницу утром курс доллара на Московской бирже находится на уровне 70 рублей 35 копеек, евро торгуется по 78 рублей 30 копеек, индекс ММВБ держится выше 1880 пунктов, а цены на смесь Brent приближаются к 41 доллару за баррель. Что будет дальше с единой европейской валютой - большая загадка. Все фундаментальные предпосылки для снижения имеются, однако на практике евро падает очень неохотно, а вот если растет, то быстро и сильно. На наш взгляд, основная валютная пара на форекс, евродоллар, с равной вероятностью может вырасти до 1,15 или упасть до 1,05 в среднесрочной перспективе. Нужно посмотреть, как закроется текущая неделя. Скорее всего в начале предстоящей пятидневки мы дадим ответ на вопрос о том, куда все-таки пойдет евро. Так что ждите будущих прогнозов. Что же касается курса рубля, то его динамика к евро будет определяться в большей степени динамикой евродоллара, так что тут мы пока оставим вопросы без ответов. А вот что касается динамики к доллара к рублю, то тут пока сохраняется нисходящая тенденция. До каких пор она продлится, сказать сложно. Мы несколько меняем свой прогноз по данной паре. Считаем, что курс доллара может опуститься к 67 - 68 рублям до конца марта в случае, если цены на нефть будут и дальше уверенно торговаться выше 40 долларов за баррель. Глеб Задоя, руководитель департамента аналитики компании АНАЛИТИКА Онлайн

|

|

Потрясшее рынки 10 марта заседание Европейского центробанка отразилось и на котировках нефти. ЕЦБ принял радикальные меры по усилению денежного стимулирования. Основная процентная ставка снижена до нуля с 0,05%. Ставки по депозитам стали минус 0,4% вместо минус 0,3%. С 60 до 80 млрд. евро в месяц повышается сумма дополнительных денег, поступающих на рынок. ЕЦБ преследует свои цели борьбы с низкой инфляцией и поддержки роста экономики. Но новые дешёвые деньги повысят и спрос на сырьевые активы, пусть во многом и спекулятивный. Кроме того, ЕЦБ продолжил практику последнего времени по мягкой, стимулирующей политике мировых центробанков таких стран как Япония, Новая Зеландия. Эта тенденция - также фактор повышения цен ресурсов. И вот уже фьючерсы на WTI пробили вверх ключевую точку обороны медведей на 38,4 дол/барр., и теперь технически открыт путь к 39 и выше. По Brent аналогичный рубеж на 41,5 дол/барр. пока держится, но испытывает нешуточное давление. В случае его пробоя возможен штурм уровня 42,4. Остановить рост или подтвердить его могут два события. Заседание американской ФРС и определённость по встрече стран ОПЕК и не-ОПЕК. Отметим, что по-прежнему огромный избыток предложения над спросом давит на цены. И их повышение из-за конъюнктурных факторов будет преодолено экономическими реалиями. Предполагаем, что пределом роста черного золота сейчас выступает уровень 40 дол/барр по WTI, что соответствует примерно 42,5 для Brent. Это те уровни, при которых вновь становится выгодной добыча сланцевой нефти в США. И мы увидим ещё виток снижения нефтяных цен, первыми целями которого станут 39 дол. для Brent и 36 по WTI. Но пока локально рыночный оптимизм может поддержать повышение рисковых активов. Индекс ММВБ способен на таком фоне вновь повыситься к 1900 п. Российская валюта, уже касавшаяся котировками отметки 70 руб/дол, но не удержавшаяся там, может снова уйти к 70-71 руб/дол. Марк Гойхман, аналитик TeleTrade

|

|

Вчера глава ЕЦБ М. Драги преподнес рынкам сюрприз в виде впечатляющего пакета стимулирования. Меры смягчения не ограничились снижением депозитной ставки (до -0,40%), были также понижены ключевая (до 0,00%) и маржинальная (до 0,25%) ставки, а программа покупки активов, куда теперь входят корпоративные облигации, увеличена до 80 млрд евро. При этом Драги дал рынкам понять, что дальнейшего снижения стоимости кредитования не планируется, что тут же нивелировало весь позитив от мер стимулирования и спровоцировало повсеместный обвал фондовых активов и восстановление евро. Итак, рынки дождались обещанных шагов от европейского регулятора, причем гораздо более смелых, чем предполагал базовый сценарий. Можно сказать, что эра смягчения кредитно-денежной политики в мире идет полным ходом. Банк Японии недавно заявил, что не нуждается в дальнейшем смягчении политики. Хотя здесь не стоит забывать о том, что в конце января японские монетарные власти ввели отрицательные процентные ставки. Не далее как вчера появились слухи о том, что Банк Китая, который недавно снизил резервные требования для банков, в скором времени может прибегнуть к новой мере – позволить банкам обменивать так называемые плохие долги на акции. На фоне всего этого «белой вороной» является Федрезерв, который намерен продолжить нормализацию политики в текущем году. После вчерашнего решения ЕЦБ американский регулятор может оказаться в весьма затруднительном положении. Напомним, что заседание ФРС состоится уже на следующей неделе. Если центробанк, ссылаясь на благоприятное состояние экономики, продемонстрирует агрессивную риторику в отношении перспектив ужесточения, дивергенция курсов монетарной политики двух ключевых ЦБ заметно расширится. Это в свою очередь предполагает укрепление доллара, который не выгоден самим США, ведь высокий курс национальной валюты ударит по экспорту и самое главное – по инфляции, через низкие цены на импорт. Таким образом, чтобы предотвратить чрезмерный рост доллара, на следующей неделе Федрезерву следует сделать выбор в пользу сдержанного подхода. Павел Салас, генеральный директор eToro в РФ и СНГ

|

|

ЕЦБ не разочаровал участников рынка и снизил вчера ключевую кредитную ставку в еврозоне с 0,05% до 0%, ключевую депозитную ставку – с – 0,3% до – 0,4%, ставку маржинального кредитования – с 0,3% до 0,25%. Кроме того, регулятор объявил о расширении с апреля ежемесячной программы покупок активов на треть – с 60 млрд до 80 млрд евро. В июне будет запущена новая серия из 4-х целевых долгосрочных программ кредитования - TLTRO, сроки каждой из которых составят 4 года. В рамках программ TLTRO коммерческие банки еврозоны смогут занимать кредиты у ЕЦБ под ставку минус 0,4%. По мнению главы ЕЦБ М.Драги, ключевые процентные ставки в еврозоне будут оставаться очень низкими и после того, как будет завершена программа покупок активов. Новости негативны для евро, несмотря на его рост к уровню 1,12 долл., но позитивны для нефтяных фьючерсов и рубля. Избыточная ликвидность в еврозоне поддержит интерес европейских инвесторов к высокодоходных российским активам. Сегодня цены на нефть марки BRENT торгуются в комфортном для рубля диапазоне – 40-41 долл. за баррель. Причин для кардинального изменения курса рубля нет. На следующей неделе поддержку российской валюте окажет наступающий налоговый период в РФ. В ближайшее время пара USD/RUB будет консолидироваться в диапазоне 70-73. Больше аналитики от Exness.

|

|

По итогам торгов четверга рубль снизился к доллару и евро, растеряв позиции, набранные в первой половине дня. Доллар/рубль финишировала в районе 71,50 (-0,5%), тогда как в паре с евро потери российской валюты составили 2,5%, до 80,15 руб. на фоне повсеместного ралли единой валюты в ответ на заявления главы ЕЦБ М. Драги о том, что дальнейшего снижения ставок не планируется. В целом же резкий разворот рубля во второй половине дня был спровоцирован обвалом нефтяных котировок. Brent просела почти на 3%, до $39,62/барр. на фоне разговоров о том, что запланированная на 20 марта встреча в формате ОПЕК+ может не состояться по причине того, что еще не все участники потенциальных переговоров готовы заморозить добычу. В первую очередь, безусловно, речь об Иране, который по-прежнему не намерен участвовать в этой инициативе. Некоторые другие страны также дали понять, что не горят желанием проводить встречу, считая ее бессмысленной без согласия Тегерана. Пока не прозвучало четких слов об отмене переговоров, нефть держится довольно стойко, не теряя надежды. Однако как только вербальные интервенции в позитивном русле сменятся на комментарии в стиле «отступления» крупнейших экспортеров, мы увидим более выраженную коррекцию барреля Brent, что соответствующим образом отразится на курсе рубля. Сегодняшняя динамика российской валюты будет зависеть, прежде всего, от настроений на товарно-сырьевом рынке. Не исключено, что мы увидим консолидацию энергоносителя вблизи уровня $40, что будет соответствовать движению пары доллар/рубль над отметкой 70 руб. Во второй половине дня влияние на российскую валюту могут оказать данные из США – сильные показатели не дадут доллару опуститься ниже 70 руб. Игорь Ковалев, аналитик ГК ИнстаФорекс

|

|

Европейский Центробанк преподнес рынкам огромный сюрприз. По итогам заседания по денежно-кредитной политике были понижены ставка рефинансирования (до 0%), ставка по депозитам (до -0,4%), также было объявлено о запуске двух дополнительных операций рефинансирования. Логичной реакцией EURUSD на данную новость стало бы резкое ослабление. Его мы и наблюдали сразу после вынесения решения – цены обвалились с отметки 1.0989 к 1.0821. Однако затем произошло непредвиденное: котировки не только смогли отыграть все падение, но даже обновили трехнедельные максимумы в районе 1.1115. Все дело в том, что Центробанк отказался переходить к отрицательным процентным ставкам. Драги сделал выбор в пользу дополнительных мер смягчения, таких как операции рефинансирования и изменение ставки по депозитам. Отрицательные процентные ставки сейчас являются новым зарождающимся трендом – они действуют в Швеции, Японии, другие ЦБ также готовы рассмотреть переход к данной политике. И отказ ЕЦБ стать одним из числа таких банков прозвучал для участников рынка четким сигналом того, что для евро еще не все потеряно. Мы считаем, что до середины следующей недели единая европейская валюта может продолжить укрепляться к доллару с возможной целью на 1.1150. Далее все будет зависеть от действий Федрезерва США.

|

|

Читатели моего блога высказали сомнение в размере прибыли Сургутнефтегаз от основной деятельности за 2015 год. Я внимательно посмотрел в расчетную табличку, действительно вкралась ошибка. Внес корректировки в расчет: | Прибыль от основной деятельности | 279 601 | | Доход от процентов | 100 915 | | Прибыль от переоценки | 565 095 | | Налог на прибыль | -164 536 | | Чистая прибыль | 781 074 | | Дивиденд на одну привил. акцию, руб | 7.2 |

|

|

Рубль сегодня рванул вверх. Ближе к концу торгового дня пара USDRUB впервые за долгое время опустилась ниже отметки 70, в то время как EURRUB теряет 3,08%, удерживаясь на 77,36. Игроки на повышение продолжают черпать силы из динамики цен на нефть, разгоняя рубль к новым максимумам. Котировки Brent могут завершить неделю выше отметки 40 долларов за баррель. С точки зрения технического анализа, это станет сигналом продолжения роста. Первой целью в обозримом будущем обещает стать уровень 43 доллара. Однако на пути к нему есть целый ряд преград, основная из которых заключается в отсутствии консенсуса между ведущими поставщиками углеводородов. На протяжении долгого времени по рынку гуляли слухи о том, что ОПЕК и независимые поставщики проведут в середине марта встречу, в рамках которой квоты на добычу будут заморожены на январских уровнях. Однако вчера и сегодня начали поступать тревожные новости: Иран по-прежнему отказывается участвовать в заморозке квот, планируя и далее наращивать объемы добычи. Кроме того, сегодня стало известно, что встреча латиноамериканских производителей нефти отложена. А это значит, что если надежды рынка на консенсус между экспортерами не оправдаются, нас может ожидать очередной обвал котировок «черного золота». Из позитива стоит отметить новость о том, что в феврале добыча нефти ОПЕК снизилась на 90 тыс. баррелей в сутки по отношению к январю. Если учесть тот факт, что произошло это на фоне попыток Ирана нарастить объемы производства, то становится очевидно, что разворот на мировом рынке нефти действительно зарождается. На следующей неделе рынок нефти продолжит внимательно отслеживать сигналы от крупнейших мировых поставщиков. Если идея заморозки добычи канет в лету, удержаться на достигнутых уровнях баррелю Brent будет непросто.

|

|

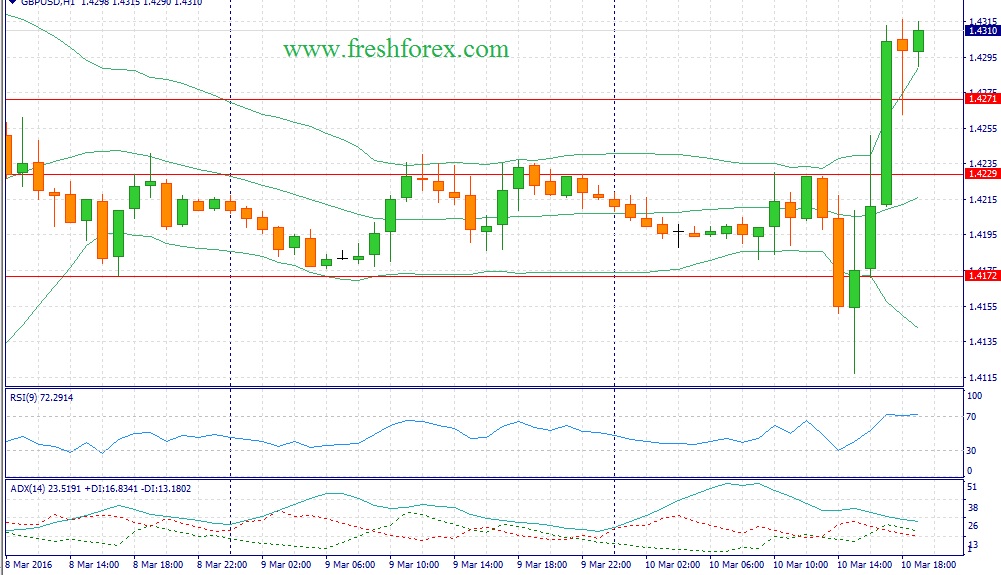

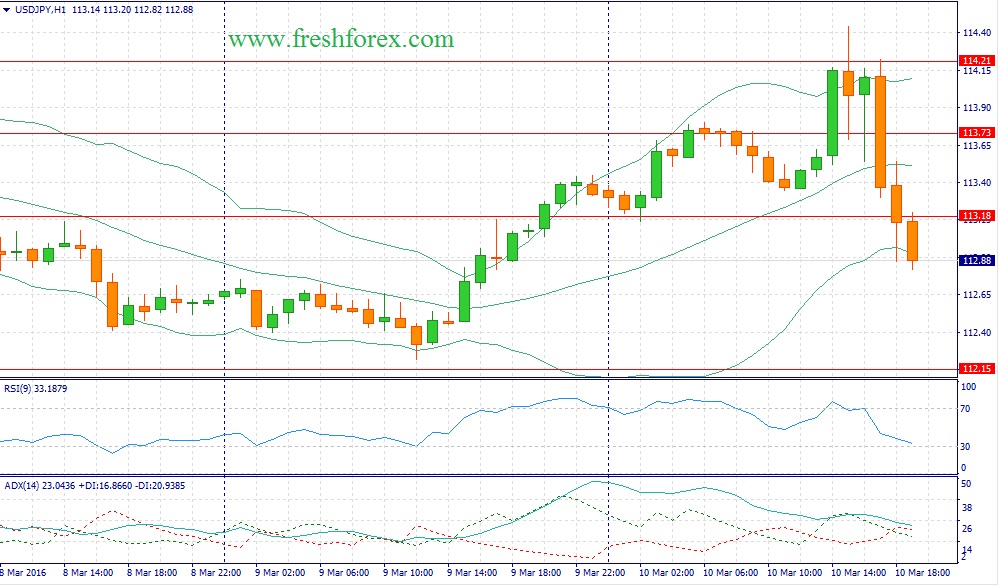

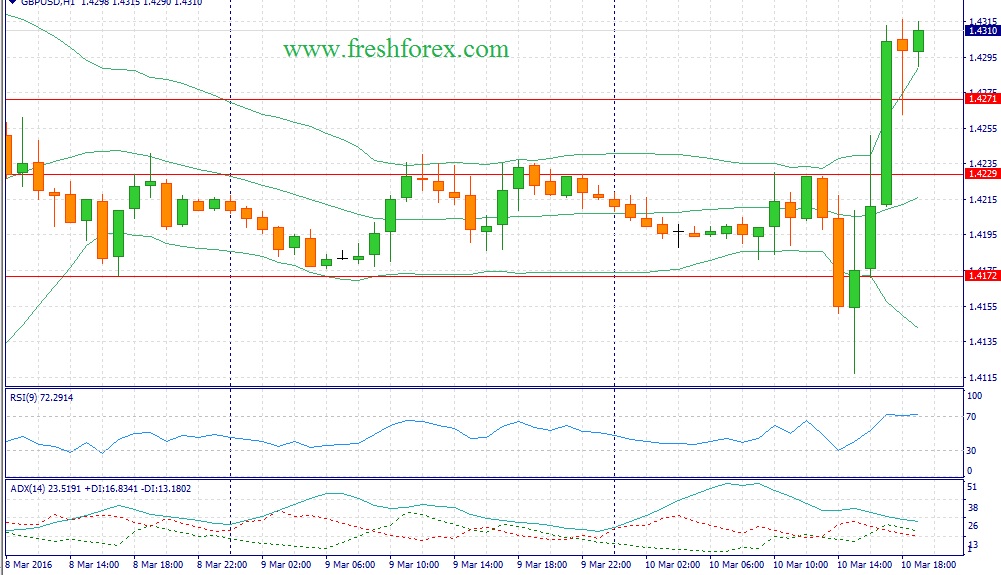

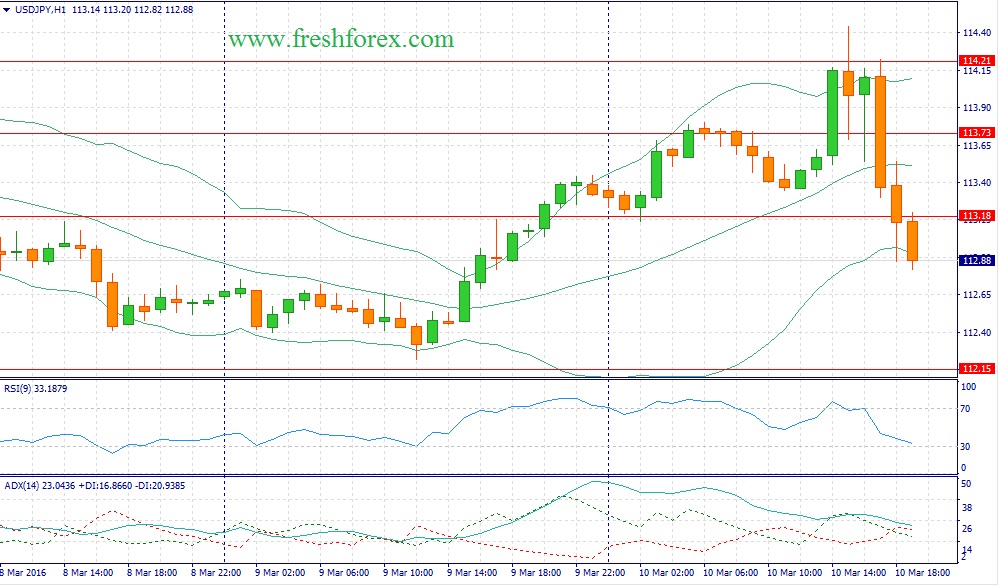

События, на которые следует обратить внимание сегодня: 12.30 мск. Великобритания: Сальдо баланса видимой торговли за январь (предыдущее значение -£9917М; прогноз -£10250М). EUR/USD: Накануне ЕЦБ вынес свой вердикт, и решение монетарных властей удивило участников рынка. Учетная ставка была понижена до 0%, а программа QE увеличена сразу на 20 млрд. евро. ЕЦБ значительно понизил прогноз по инфляции на текущий год с 1% до 0,1%. Также были пересмотрены оценки по ВВП на 2016-2018 года. Монетарные власти отметили сжатие инфляционного давления, однако отвергли возможную угрозу дефляции. Такой взгляд монетарного регулятора на перспективы экономики является негативным фактором для валюты, однако в четверг мы увидели мощный рост котировок евро. В чем же причина? Основная причина – это бегство капитала из “рисковых активов” и спрос на “безопасные активы”, к которым относится и единая европейская валюта. То, что распродажи “рисковых активов” будут наблюдаться в течение всего 2016 года мы уже не раз отмечали на наших вебинарах. Инвесторы напуганы замедлением мировой экономики. Вначале года всех потрясли новости из Поднебесной, сейчас ЕЦБ указывает на то, что в Старом свете будет наблюдаться замедление экономического роста. Тем не менее, сейчас я бы не стал однозначно говорить о том, что EUR/USD устремилась вверх на тестирование февральского максимума (1.1376). Текущие уровни являются привлекательными для открытия среднесрочных коротких позиций. Даже если ФРС США не будет в ближайшие несколько месяцев повышать учетную ставку, то дополнительное смягчение кредитно-денежной политики ЕЦБ все равно не оставляет инвесторам иного выбора, как покупать доллар на откатах. Необходимо отметить тот факт, что снижение евро будет положительно сказываться на перспективах экономического роста в еврозоне. В первую очередь в выигрыше будут находиться экспортеры. В четверг Германия опубликовала отчет по торговому балансу за январь, где было зафиксировано сокращение положительного сальдо на 14,46% по сравнению с аналогичным периодом минувшего года. На мой взгляд, сегодня лучше воздержаться от открытия позиций, поскольку шансы, как на рост котировок, так и на снижение примерно одинаковы. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.1130-1.1280.  GBP/USD: В первой половине дня следует обратить внимание на публикацию релиза по торговому балансу Великобритании за январь. Снижение кросс-курса EUR/GBP по итогам октября-ноября, безусловно, оказало негативное на экспортеров. Тем не менее, умеренный рост объема промышленного производства в первый месяц года позволяет рассчитывать на увеличение экспорта по сравнению с декабрем. В январе золотовалютные резервы Банка Англии увеличились на 527 млн. фунтов, что подтверждает позитивную тенденцию, поскольку указывает на отсутствие сильного оттока капитала из страны. В этой связи, умеренно позитивный отчет по торговому балансу окажет поддержку британской валюте. Нельзя обойти стороной и динамику рынка “черного золота”. Нефть вторую неделю подряд игнорирует слабые данные по запасам в США, что указывает на наличие сильных покупателей на рынке. Сейчас сорт Brent консолидируется возле психологического уровня поддержки 40$/баррель и в самое ближайшее время, на мой взгляд, можно ожидать продолжение восходящего тренда. Этот фактор в свою очередь будет оказывать негативное влияние на доллар, поскольку стоимость энергоносителей деноминирована в американской валюте. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.4250/1.4220 и фиксировать прибыль на отметке 1.4300.  USD/JPY: В последний торговый день недели не ожидается публикации важной макроэкономической статистики и в этой связи, ход торгов будет определяться настроениями на ведущих мировых фондовых площадках. Японская йена по-прежнему очень чувствительно реагирует на изменение “аппетита к риску”. Накануне, после пресс-конференции ЕЦБ, на финансовых рынках наблюдался спрос на “безопасные” активы (золото, евро и йену) и распродажи “рисковых” активов, что указывает на наличие сильной тенденции вниз по паре USD/JPY. Сейчас пока что рано говорить о том, что мы вошли в новую волну бегства капитала из “рисковых” активов. Вполне возможно, что эта тенденция носит коррекционный характер, и после заседания ФРС США 16 марта мы вновь увидим рост как на рынках акций, так и на товарных биржах. Сейчас ясно одно, как минимум, в азиатскую торговую сессию на фондовых площадках можно ожидать преобладания “медвежьих” настроений на фондовых площадках и в этой связи, продолжение нисходящей тенденции в паре USD/JPY. Как максимум, распродажи на рынках акций могут продолжаться в течение всего дня и мы увидим сильное снижение котировок данной валютной пары. На этом фоне, в течение дня следует открывать позиции Sell на рсоте котировок в область 113.05/113.45 и фиксировать прибыль на отметке 112.35.  Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу

|

|

|

|