|

|

|

В покупке по стоп-лимит заявкам акции: ИнтерРАОао, СевСт-ао, Сургнфгз-п, Татнфт 3ао, Уркалий-ао, ФСК ЕЭС ао фьючерсы: GDH2, RIH2, RNH2, VBH2 В продаже по стоп-лимит заявкам акции: ВТБ ао, ГМКНорНик, НЛМК ао, Новатэк ао, ПолюсЗолото, Роснефть, Ростел-ао, РусГидро, Сбербанк, Сбербанк-п, Сургнфгз, ХолМРСК фьючерсы: GMH2, GZH2, LKH2, RNH2, SiH2, SRH2 Вне рынка акции: ГАЗПРОМ ао, ЛУКОЙЛ фьючерсы: EDH2, EuH2

|

|

Российский рынок сегодня 6 марта 2011 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Статистика в еврозоне вчера была негативной и это предопределило негативное течение европейской сессии. Америка тоже открылась в минусе и проторговалась всю сессию в отрицательной зоне, но минус для двух основных американских индексов оказался очень-очень умеренным: S&P500 = -0,39%, а Dow – всего -0,11%. Больше потери были в индексе NASDAQ – из-за малообъяснимых распродаж в Apple. Торговый диапазон в S&P500 составил всего 10 пунктов – прежняя тенденция сохранилась. На самом деле это типичное начало недели со слабоположительным закрытием и повторение начала двух предыдущих недель. Если сценарий предыдущих двух недель повторится, то минимумы этой недели мы уже видели, максимумы составят примерно 1380 пунктов, а закрытие произойдет где-то в районе 1370-1374 пунктов. Предпосылки для осуществления этого сценария имеются. Во-первых, на этой неделе нет размещения американских US notes и US bonds, что оказывает негативное воздействие на рынки рискованных активов. Укрепление доллара относительно EURO при сохранении статус-кво относительно рискованных валют тоже будет позитивно для фондовых рынков. EURO/AUD вырос на этой неделе на 140 пунктов. Эта пара сильно коррелирует с риском. Объективно у EURO нет никаких оснований в настоящий момент быть сильнее AUD. Поэтому есть основания ожидать разворота и движения EURO/AUD вниз. Ликвидность на очень высоком уровне; прежде всего в EURO. Депозиты на счетах ЕЦБ установили очередной рекорд: 820,8 млрд. EURO Против описанного сценария только возможные эксцессы, связанные с Грецией. Более подробно во вью рынка. ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU На западных площадках робко пробуют фиксировать прибыль)). По идее следует ожидать усугубление фиксации, так как 1360 по фсипу - это ни о чем, 1285 - цель прогрессивных трейдеров. Так что при пробое 1350 думаю многие испугаются. Потихоньку фиксят и нефть, 123.5 по бренту, что все еще очень и очень высоко. второй день минусует азия и европа. У наших будут выходными и четверг и пятница на этой неделе, что на фоне возможного сильного снижения на внешних рынках должно вызывать немало опасений за лонги. Поэтому логичным также было бы ожидать фиксацию и на нашем фырике. Вчера выборы Путина были отыграны в первый же час (мамба проколола до 1630), после чего на сцену вышли художники от слова "худо" и стали рисовать графики. При полном отсутствии рыночного спроса и предложения, при отсутствии более менее крупных бидов и оферов в стаканах, маркетмейкеры весь день перекладывали из кармана в карман свои же продажи и покупки в узком диапазоне. Отличился только ГП, который на смешнейших объемах прошел к 200. Когда на уровнях, на которых ВСЕГДА обязаны появляться офера, ничего нет, это значит что рынок "рисуют", чтобы скрыть будущее движение. Так как движение вверх скрывать нет смысла, то следует ждать рынок вниз, тем более что сбербанк выполнил самые смелые бычьи мечты, взяв вчера 103 (закрылся 102.3), а лук вздернули к 1922 (закрылся 1904). Это все очень и очень высоко, это фактически уровни конца 2010 года. В общем если амеры сломают наконец свой фсип, который постоянно выкупают выше 1360, то мы можем откатить к 1555 по мамбе еще до выходных на опережение. И это стоит играть. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU По итогам торгов в понедельник американские фондовые индексы показали незначительное снижение. Незначительные коррекции на фоне устойчивого восходящего тренда – это отличительная черта нынешней фазы подъема рынка. Вышедшая вчера статистика показала рост индекса ISM в сфере услуг до отметки 57,3 п., что превысило прогноз - 56,0 п. Однако участники рынка обратили внимание на слабое значение компоненты занятости в структуре индекса ISM, которая снизилась до 55,7 п. против 57,4 п. в январе. Это особенно тревожно накануне пятничных официальных данных по безработице в Америке. По факту снижения прогноза по темпам роста ВВП Китая на 2012 год с 8% до 7,5%, вчера имели место продажи в секторе акций производителей материалов. Но, даже достигнув важных рубежей сопротивления «быки» на американском рынке акций не выпускают «медведей» из коротких позиций и разворотных моделей на графиках индексов пока не видно. Позиции единой европейской валюты за последние сутки не претерпели существенных изменений. Пара EUR/USDостается возле отметки 1,32 на фоне слабой статистики из еврозоны (индекс PMI в сфере услуг снизился до отметки 48,8 п. против 50,4 п. в январе). Схожая ситуация наблюдается сейчас и на рынке энергоносителей: котировки североморской нефти марки Brent стабильно торгуются возле отметки $123,5/барр. Во вторник основные фондовые индексы азиатского региона торгуются в красной зоне (MSCIAsia-1,45%), как по причине возросшего риска торможения экономики Китая, так и возможного пересмотра кредитного рейтинга Японии агентством S&P. К открытию торгов российского рынка акций во вторник складывается умеренно-негативный внешний фон. Соответственно индекс ММВБ днем может отойти в диапазон 1615-1610 п. Фьючерс РТС найдет поддержку на 173500 п., более сильный уровень поддержки снизу расположен на 172 тыс. п. С учетом того, что внешние индикаторы не показывают серьезных ухудшений, просадка нашего рынка во вторник обещает быть несущественной, с перспективой выхода в боковую динамику после обеда. Тянуть рынок вверх будут пробовать акции Газпрома, а тормозить рост – бумаги металлургов и банков. Возможны отдельные покупки в акциях электрогенерирующих компаний. Основное отношение отечественных инвесторов к риску нам предстоит оценить завтра, когда игроки могут переформировывать позиции перед праздниками.

|

|

LINKS-ДАЙДЖЕСТ 02 марта 2012 г. Chart: EUR on its way to match Dec LTRO Move? Кэтти Линн ждет возвращения EURO/USD к 1,30 Since this week’s LTRO operation, the EUR/USD has fallen 3 straight trading days by as much 280 pips. Based on this price action, it looks like the pair is on its way to “mirroring” the post December LTRO move. It wouldn’t take much for this to occur - all the EUR/USD needs to do is fall another 180 pips which would STILL put it above the psychologically significant 1.30 level. Back in December, the selloff in the EUR/USD felt so much deeper because it triggered a break below 1.30 and a move to an 18 month low. I’m betting on it happening again. What about you? USDJPY Chart Update: Another Reason for 85 Кэтти Линн приводит дополнительные аргументы (технического плана), почему USD/JPY может дойти до 85 What Carry Trade? Euro Banks Deposit Entire LTRO 2 At ECB, Bring Total To Over $1 Trillion Депозиты ЕЦБ увеличились до рекордных 777 млрд. EURO. ПО оценкам Zero Hedge чистый приток ликвидности от LTRO-2 составил 311 млрд. EURO – это почти ровно столько, насколько увеоичились депозиты ЕЦБ. Значит все новые деньги там. ИМХО ZH занизил существенно приток новых денег. When explaining the practical effect of Wednesday's second and certainly not last LTRO, we said that "when it comes to explaining why Europe's banks are not only not deleveraging but increasing leverage while paying an incremental 75 bps on up to €700 billion in deposits soon to be handed over to the ECB, one needs all the favorable spin one can muster." We also estimated that net of rollovers and other tangents, the true net liquidity add would be €311 billion and "the final number by which the ECB's deposit account will increase will be about €210 billion less than the overhead number" of €529.5 billion. Sure enough, as of this morning, which takes into account the full settlement and allocation of the second LTRO cash installment, the ECB's deposit facility has soared by precisely as expected, rising by €302 billion overnight to an all time record of €777 billion, or just over $1 trillion. In other words, Europe has now successfully managed to fool everyone that it is executing the carry trade, when it is doing nothing like that at all, and it continues to park record amounts of cash with the ECB on which not only is it not earning a carry spread, but it is losing 75 basis points as it is paid a meager 0.25% for a deposit that cost it 1.00%. Said otherwise, instead of building a cash position and retaining earnings to fund €3 trillion in debt rollovers over the next three years (by the time the LTRO matures incidentally - good luck paying down that additional €1 trillion, which makes it a total of €4 trillion in maturing debt), roughly 800 European banks will bleed by €6 billion in the next year just to store their cash with the ECB. So much for promises of the carry trade. And we certainly commiserate with all those who bought European bonds on the assumption that they were frontrunning banks who are buying up BTPs, Bonos and what not. They were only frontrunning themselves. http://goldenfront.ru/articles/view/padenie-dragocennyh-metallov-29-fevralya-intervenciya-otvlekayushij-manevr-vremennyj-krah-bumazhnoe- статья по поводу падения золота 29 февраля на Goldcore в русском переводе LTRO names n' numbers (so far) [updated] А это LTRO-2 в именах

|

|

LINKS-ДАЙДЖЕСТ 01 марта 2012 г. Европейские аукционы становятся более успешными Шойбле: утром – своп. Вечером – деньги Греция приняла поправки к законам о пенсиях и здравоохранении Ангела Меркель готова расширить ЕСМ Теме вчерашнего падения золота посвящена отличная статья Spydell Модель каскадного обрушения активов Mario Draghi Is Becoming Germany's Most Hated Man Немцы проклинают тот момент, когда Драги стал главой ЕЦБ. Against this backdrop, it is perhaps no coincidence that details of his letter to Draghi emerged in the Frankfurter Allgemeine Zeitung (FAZ) - a respected German daily. In his letter, Weidmann called for a return to collateral rules as they had been before the crisis, the FAZ said. Weidmann had already expressed concern that "too generous" supply of liquidity could create risky incentives for banks, which could in turn store up future inflation risks. Ewald Nowotny, a member of the ECB's 23-man Governing Council, went further on Tuesday and said the bank should think about an exit strategy after its massive cash injections. Глава Бундесбанка Вайдман направил письмо Драги с призывом вернуться к более строим правилам залога. Next Leg Of The Ponzi Revealed - Foreign Central Banks To Begin Buying US Stocks Outright Starting Today Блумберг пишет: Центральные банки стали непосредственно сами покупать акции. The Bank of Israel will begin today a pilot program to invest a portion of its foreign currency reserves in U.S. equities. The investment, which in the initial phase will amount to 2 percent of the $77 billion reserves, or about $1.5 billion, will be made through UBS AG and BlackRock Inc. (BLK), Bank of Israel spokesman Yossi Saadon said in a telephone interview today. At a later stage, the investment is expected to increase to 10 percent of the reserves. A small number of central banks have started investing part of their reserves in equities. About 9 percent of the foreign- exchange reserves of Switzerland’s central bank were invested in shares at the end of the third quarter, the Swiss bank said on its website. The investment will be made in equity index trackers and will include between 1,500 to 2,000 shares, among them stocks like Apple Inc. (AAPL), Saadon said. As ISDA Sits To "Find" If Greek CDS Triggered, It Gets Second Greek Default Determination Request Greek Economy Suffers Record Collapse In February Goldman Lowers Q1 GDP For Second Time In One Day Голдман второй раз за день сокращает прогноз по ВВП за первый квартал Goldman Closes Long Russell 2000 Trade On "Sagging Macro Data", "Softer Patch In US Data" Голдман объявил о закрытии лонга по Расселлу 2000 After some impressive data in early February, which boosted the Russell 2000, over the last month still-solid macro data has failed to produce further results and the Russell -- along with other high beta/cyclical implementations -- have sagged (even though the S&P 500 has continued to progress). This may partly reflect the headwinds from higher oil prices and with today’s weaker-than-expected ISM, and forward-looking components also turning softer, we have decided to close this position with modest gains. Выглядит как медвежья рекомендация Despite our shift back to neutral, we will continue to use the data to inform our tactical trading stance, and will consider reengaging if the current softer patch in US data turns out to be transient. But our view of forward risks is more balanced at this point, having already seen a significant data-driven market rally, and with the data turning incrementally less uniformly good. John Taylor Warns Of A "Highly Disastrous, Totally Uncontrollable Inflationary Conflagration"

|

|

Сохраняю длинную позицию по акциям ГАЗПРОМ ао, ИнтерРАОао, ЛУКОЙЛ, Новатэк ао, ПолюсЗолото, Роснефть, Русгидро, СевСт-ао, Сбербанк, Сбербанк-п, Сургнфгз, Сургнфгз-п, Татнфт 3ао, Уркалий-ао, ФСКЕЭС. Покупаю на открытии акции ВТБ, ХолМРСК ао. Сделок на продажу не запланировано.

|

|

Социалистическая партия в лице Франсуа Олланда опередила действующего Президента Николя Саркози в последних опросах избирателей по голосованию на президентских выборов во Франции. В первом туре выборов, который состоится 22 апреля по данным LH2-Yahoo опроса и Ifop, Олланд оказался впереди с перевесом в 30,5%/23% и 29%,/25,5%, соответственно. Олланд лидирует в президентской гонке на основе двух очень популярных обещаний своей кампании. Во-первых, облагать налогом всех французских граждан, имеющих годовой доход более 1 млн. евро по ставке 75%. Второе, очень популярное обещание кампании Олланда - требование пересмотра договора "финансового союза», который недавно был заключен главами стан еврозоны и который должен пройти процесс ратификации в парламентах государств-членов (некоторых случаях на общенациональный референдуме). В частности, Олланд хочет исключить из договора положения «жесткой экономии» и добавить "рост" или "стимул", основанные на увеличении бюджетных расходов. Олланд активно выступает против различных ключевых структурных реформ которые считаются чрезвычайно важными для возрождения конкурентоспособности ЕС, таких как повышение пенсионного возраста выхода на пенсию (и даже снизить этот возраст) и изменение трудового кодекса. На данном историческом этапе, позиция Олланда в отношении экономической политики еврозоны является радикальным. Германия будет резко против пересмотра финансового союзного договора. Перспектива президентства Олланда во Франции вносит элемент неопределенности в глубоких европейских делах. Сейчас сложно с уверенностью утверждать, что граждане Франции , стран входящие в Евросоюз смогут вытеснить трудовых мигрантов из стран бывшего СССР на рынке труда России. Но, инвесторам следует не торопиться в инвестиции в акции компаний, имеющих большую долю сбыта в Евросоюзе и Франции.

|

|

Компания Институт стволовых клеток человека провела презентацию по итогам двух лет прошедших после IPO, а также представила стратегию развития до 2016 года. В ближайшие годы предполагается очень активный рост, и это должно положительно отразиться на капитализации компании. На мой взгляд, для инвесторов и акционеров особенно интересны перспективы развития портфеля проектов, так как от этого полностью зависят финансовые и операционные показатели компании. Если перед IPO она имела всего один продукт на рынке, то сейчас таких продуктов уже четыре, а к 2016 году их будет девять, что значительно увеличит темпы роста выручки. К 2016 году объем выручки прогнозируется на уровне 3,6 млрд руб., а в 2012 году она ожидается в размере 390 млн руб., то есть всего за 4 года будет показан более чем девятикратный рост. Я ожидаю, что в 2011 году выручка составит около 180 млн руб. при рентабельности по EBITDA на уровне около 5%. Основной объем выручки ИСКЧ сейчас приносят услуги забора, выделения и хранения стволовых клеток пуповинной крови, которые по последней отчетности по РСБУ за 9 месяцев 2011 года составляют 96% от общего объема. Еще 4,3% — доходы от услуги SPRS-терапии, в 2011 году они составят около 5%. Таким образом, 95% от выручки приносят услуги проекта Гемабанк. В 2012 году ее доля от этой услуги составит около 8%, то есть около 31 млн руб., к 2016 году она снизится до 6,6%. При этом число заключенных договоров у Гемабанка увеличивается. По предварительным данным, в 2011 году их стало больше на 6,4%, и сейчас компания занимает на российском рынке 56%, что также предполагает увеличение доли. Стабильность в этом сегменте в настоящее время очень важна для компании, так как продажи «Неоваскулгена», которые должны начаться во 2-м квартале 2012 году, больших уровней вряд ли быстро достигнут, но в долгосрочном периоде этот препарат станет одним из основных факторов для роста выручки. Так, в текущем году доля продажи этого препарата в общем объеме выручки составят около 9%, то есть 35 млн руб., а через четыре года она составит уже 45%. Поскольку аналоги «Неоваскулгена» появятся в России только через 3-5 лет, компания имеет отличные перспективы для получения большого сегмента на рынке в будущем. При этом к 2016 году доля в выручке ИСКЧ от проекта Гемабанк снизится до 15% против 74%, ожидающихся в 2012 году. В новом году были запущены продажи по проекту Гемаскрин, которые по итогам года принесут около 5% от общей выручки, а к 2016-му эта доля вырастет до 16%. Кроме того, в 2012 году начнутся продажи еще по нескольким проектам. В частности, по SPRG-терапии, банкированию репродуктивных клеток и тканей и дистрибуции оборудования для клеточного процессинга (Cytori). Такая диверсификация портфеля проектов является основной для стабильного развития, что позволит компании значительно увеличить и финансовые результаты. Если в 2012 году рентабельность по EBITDA ожидается на уровне 5%, то, благодаря активному развитию проектов и успешной коммерциализации, в 2016 году показатель составит по бизнес-плану 52%. Естественно, что это прогнозные значения, а реальные могут быть несколько меньше. Неудивительно, что в связи с таким активным развитием инвестиционная программа на четыре года запланирована на уровне 1,022 млрд руб., при этом привлеченные средства составят только 50% от этой суммы. В свою очередь 49% от инвестиционных расходов составят расходы на расширение производственных мощностей.

Целевая цена акций ИСКЧ до конца года — 16,13 руб., что предполагает потенциал роста более 20%. Большое значение будет иметь отчетность по МСФО за 2011 год, которая, по словам менеджмента компании, должна выйти в июне текущего года. На мой взгляд, инвестировать в эту бумагу имеет смысл на долгосрочную перспективу с горизонтом минимум 3-5 лет.

|

|

1. Последние данные от EPFR по притокам средств западных фондов, ориентированных на вложения в акции российских эмитентов, еще раз подтвердили, что ситуация вокруг Президентских выборов в России Западу более менее понятна и сюрпризов ждать не стоит. По данным EPFR, приток средств в фонды за неделю до 29 февраля составил $111 млн. Приведенный ниже график отображает статистику по недельным притокам/оттокам c января 2011 года и динамику индекса ММВБ - корреляция достаточно очевидна. В этом плане 2012 год для российского фондового рынка начался очень неплохо – плюс $760 млн. (примерно 23 млрд. руб.)

2. Интересно, что почти вся порция огромной ликвидности коммерческих банков, полученная в рамках LTRO 2.0 – второй программы рефинансирования ЕЦБ в виде выдачи 3-летних кредитов европейским банкам под ставку 1% на 3 года, припарковалась на депозитах “overnight” ЕЦБ. Операция была проведена и 1 марта деньги от ЕЦБ дошли до банков и они, в свою очередь, поспешили вернуть их обратно! Опубликованная сегодня статистика говорит о том, что на депозиты овернайт ЕЦБ поступило €300 млрд. – показатель достиг исторически максимальных €770 млрд.! Вот мы узнали примерный размер новой чистой ликвидности - объем вновь занятых денег без учета рефинансированных банками кредитов.

Важно отметить, что доходность по таким вложениям составляет 0,25%, т.е. убыточна для банков. Тем не менее, огромная подушка ликвидности все же требует небольших затрат, и глобальные инвесторы за финансовую систему Европы теперь спокойны (возможно до 2014 года). Европейским банкам в ближайшие месяцы предстоят достаточно серьезные выплаты по корпоративным облигациям, плюс нельзя забывать про операции carry trade c облигациями периферийных стран. 3. Единая европейская валюта под натиском печатного станка ЕЦБ продолжает свое ослабление. Напомним, за последние 3 месяца в европейскую финансовую систему поступило более 1 трлн. евро (LTRO 1.0 €480 млрд + LTRO 2.0 €530 млрд.). Без учета перекрестных программ - в чистом виде поступило более €500 млрд. (около $700 млрд.). Как и после программы LTRO 1.0, корреляция евро с рискованными высокодоходными валютами и активами вновь потерялась. Надолго? Есть смысл заглянуть на официальный сайт ЕЦБ и поискать информацию об аукционах по стерилизации денежной массы (вывод части евро из денежной системы) – EURO operations - OT. Сравним, к примеру, динамику AUD/USD и EUR/USD – высокая корреляция сохранялась вплоть декабря 2011 года. Так что, расти можно и без евро.

4. Главная статистика следующей недели – американский рынок труда за февраль. Ожидания сильные, но надо помнить про аномально высокие цифры за январь из-за сезонных корректировок.

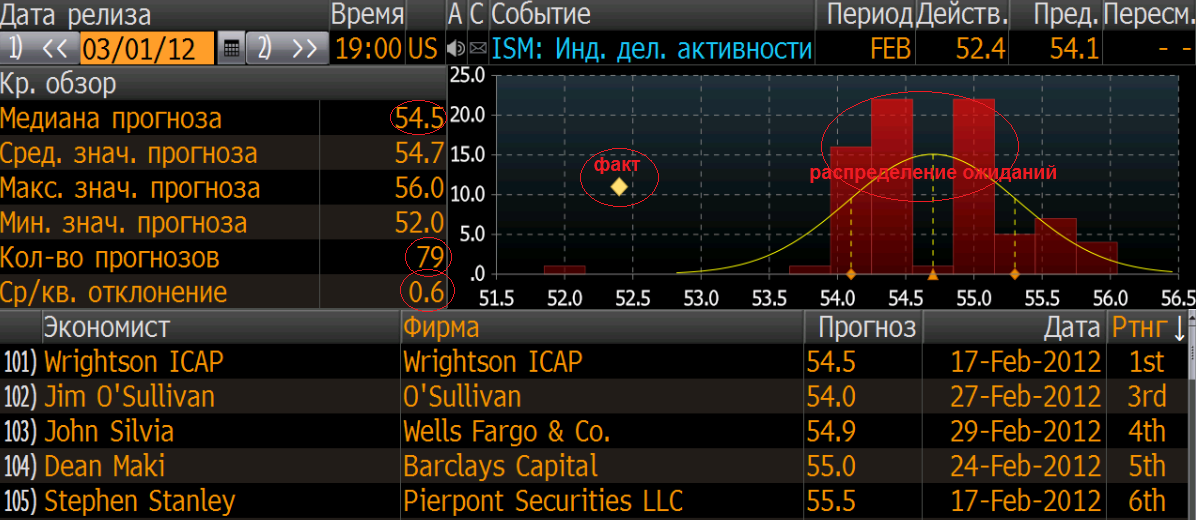

5. Не понятно, как могли 1 марта выйти слабые цифры по ISM Mfg при таких ожиданиях?

6. Напоминаем, что на следующей неделе в четверг-пятницу-субботу биржа ММВБ-РТС закрыта. Зато работаем в воскресенье, 11 марта. Удачных торгов! Дмитрий Шагардин, Аналитик Брокерской компании КИТ Финанс

|

|

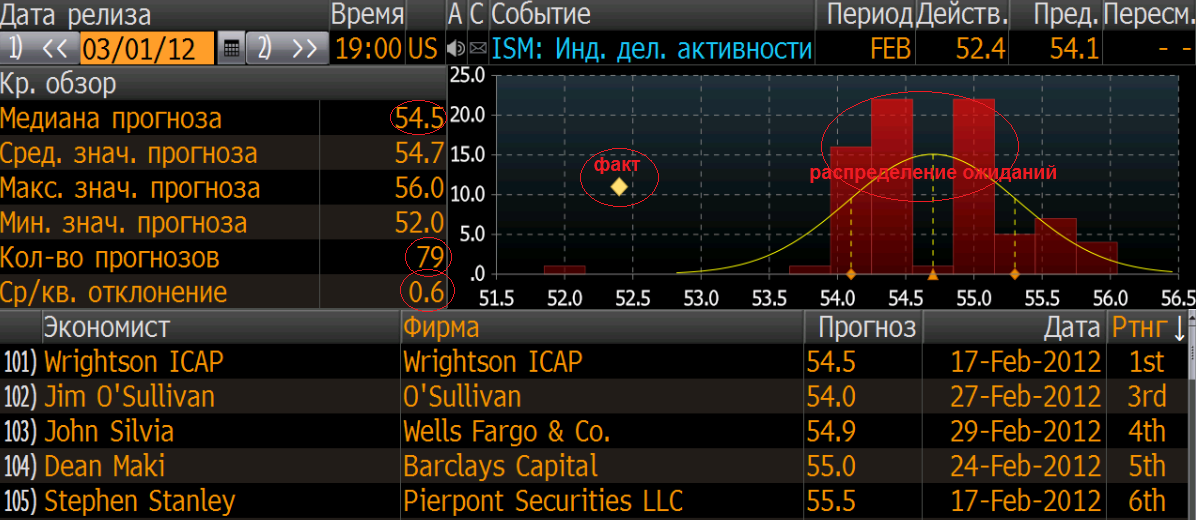

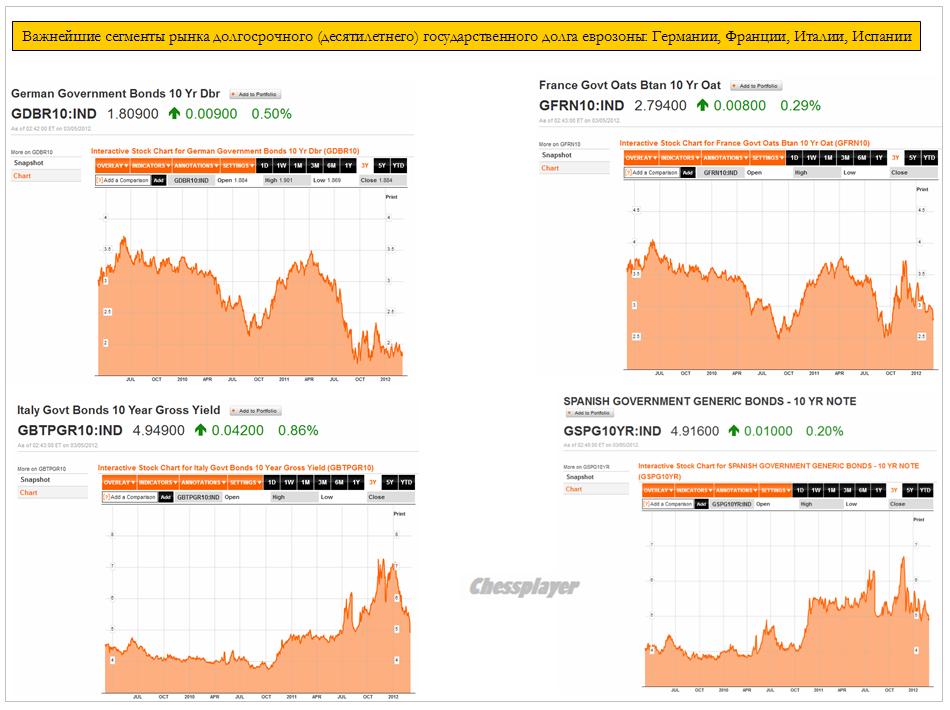

Фундаментальный вью на диспозицию на рынках облигаций. Рассмотрим долговой рынок еврозоны, чтобы попробовать оценить влияние, которое оказали на него LTRO-1 и LTRO-2 и насколько он остается привлекательным. Нас интересуют прежде всего потоки денег, поэтому мы берем четыре наиболее крупных и стабильных долговых рынка еврозоны: Германии, Франции, Италии и Испании. Наиболее важным из них является рынок Италии – как наиболее крупный. Итальянские банки, как известно, получили наибольшие объемы кредитов от ЕЦБ на двух прошедших недавно LTRO. На рисунке внизу представлен краткосрочный спектр долга: двухлетние облигации.

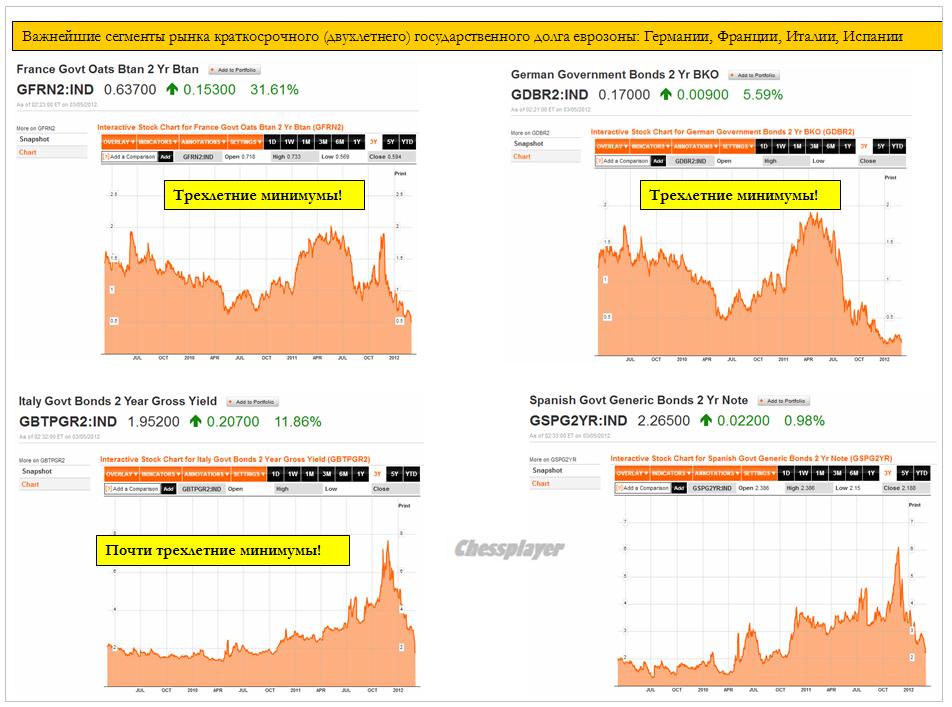

В результате последней операции ЕЦБ с выдачей трехлетних кредитов этот тип облигаций рассматривается как безрисковый, и практически превратился в кэш. Как мы видим, практически все облигации находятся на трехлетних минимумах по доходности. Отметим, что 2-year облигации Германии имеют доходность ниже, чем депозиты ЕЦБ и по доходности находятся практически на уровне Японии, и это при том, что ставка в еврозоне выше, чем в тех странах. Это можно рассматривать как страховку от распада еврозоны. Рынок краткосрочного долга еврозоны насыщен деньгами практически до предела. Он явно указывает на отсутствие проблем с ликвидностью и переизбыток EURO-валюты. Внизу на рисунке для сравнения показана доходность 2-year облигаций США, Японии, Великобритании и Канады.

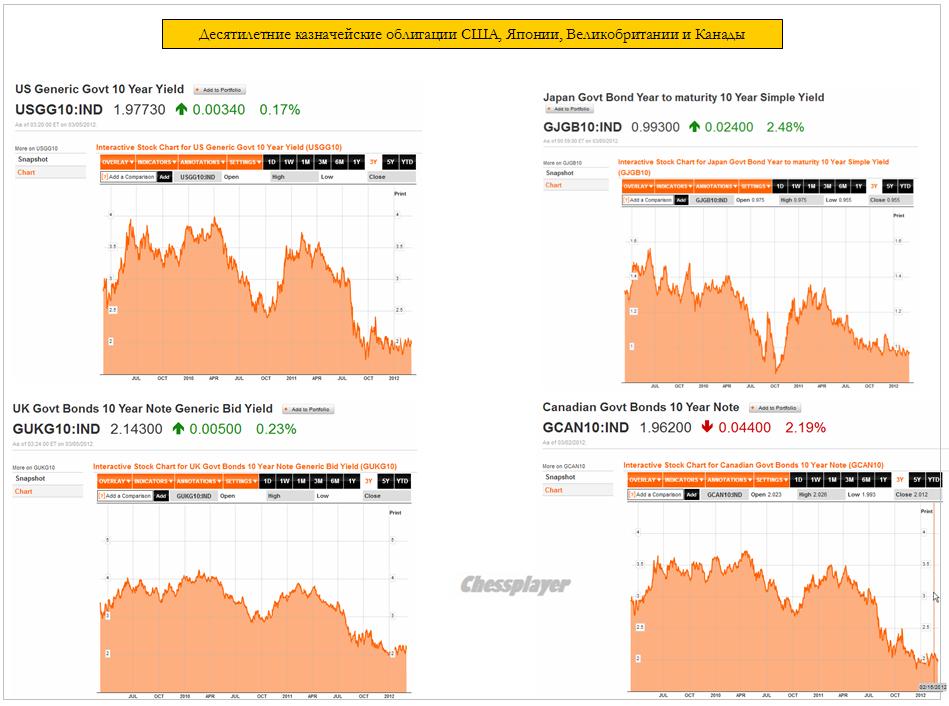

Здесь меня несколько удивляет высокая доходность 2-year канадских облигаций – намного выше США и даже Великобритании; при том, что доходность 10-year облигаций Канады на уровне этих двух стран. На следующем рисунке представлена доходность 10-year долговых бумаг еврозоны. Здесь тоже засвидетельствовано сильное падение доходности, хотя и не такое драматичное, как в двухлетках. Облигации Германии уступают в цене только 10-year облигациям Японии.

Здесь, на мой взгляд, еще имеется определенный ощутимый потенциал снижения доходности для 10-year Италии и Испании – примерно до 3,5-3,8%. Но это будет процесс длительный. Итальянским и испанским банкам придется еще долго выкупать эти облигации на первичных аукционах – им нет смысла гнать цены вверх. Закончится все длительной проторговкой «дна» по доходности. Для 10-year долговых бумаг Германии и Франции практически нет потенциала для снижения. Не более 0,3-0,4%. Как для испанских и итальянских бумаг это будет длительный процесс. Как для двухлеток, так и для 10-леток «лакмусовой бумажкой» являются долговые бумаги Италии. Как в виду наибольшего объема рынка, так и особого «участия» в делах этой страны главы ЕЦБ Драги. В пятницу на депозитах ЕЦБ находилось €777 млрд. евро – это 1 трлн. 25 млрд. долларов. Даже если предположить, что 4/5 этих денег останется в загашнике у банков на проведение текущих операций, покупку акций и бондов еврозоны, т.е. проведения операций в текущей валюте, все-равно в этом случае примерно 200 млрд. долларов в ближайшие несколько месяцев должны будут быть конвертированы в какие-то активы – преимущественно имеющие долларовое выражение. Разумеется это грубое предположение, но даже если будет конвертировано EURO на 150 или 100 млрд. долларов – все равно это будет очень ощутимо для валютного рынка. В отсутствии зеркального ответа со стороны ФРС, которого я не жду как минимум до осени (подробности здесь: ВОСКРЕСНЫЙ ФУНДАМЕНТАЛЬНЫЙ ВЬЮ РЫНКА (ЕВРОЭКВИВАЛЕНТЫ) Это предопределяет продолжительный кэрритрейд по EURO. EURO становится валютой фондирования. ИМХО рынки рискованных активов стоят уже достаточно дорого, особенно это касается нефти. Поэтому большая часть этих денег пойдет на рынки облигаций. Куда? На рисунке внизу показаны рынки облигаций США, Японии, Великобритании и Канады – основных возможных акцепторов этих денег.

Несомненно большая часть этих денег попадет на долговой рынок США ввиду предстоящего укрепления доллара. Этого может хватить, чтобы без проблем фондировать среднесрочный и долгосрочный участки кривой доходности на первичных аукционах Казначейства в течение полугода или больше. Это еще одна причина для того, чтобы не спешить с запуском QE3. Но перепадет также и другим долговым рынкам. В связи с этим я ожидаю длительного укрепления доллара относительно EURO, но также, возможно, и относительно некоторых валют. ЧТО ПРОИСХОДИЛО В ПОСЛЕДНЕЕ ВРЕМЯ С ЙЕНОЙ? Обратите внимание, что несмотря на снижение EURO относительно доллара, курс EURO/JPY с 29 февраля практически не изменился, что привело к росту USD/JPY. В чем дело? МОЯ ВЕРСИЯ С начала января, когда стал ясен масштаб программ LTRO, и рынок периферийного долга еврозоны, особенно краткосрочный, стал очень привлекателен, начался кэрритрейд JPY/EURO.Это был нормальный рыночный процесс. ЦБ Японии решил усилить этот кэрритрейд, чтобы надолго истребить всех спекулянтов, играющих на укрепление JPY, для чего предпринял в свою очередь QE в размере 10 трлн. йен. Момент, надо сказать, был выбран подходящий. Акция ЦБ Японии оказалась очень успешной. Этот кэрритрейд JPY/EURO продолжается в некоторой степени до сих пор, о чем свидетельствует поведение пары EURO/JPYхотя полноводный поток уже превратился в ручеек и вот-вот иссякнет. За время этого кэрритрейда EURO/JPY прошел 13%, но неизбежно вынужден будет отыграть большую часть этого движения ввиду переизбытка EURO-ликвидности. В прошлом году после привязки швейцарского франка к EURO японская валюта осталась последней бумажной валютой-прибежищем Несмотря на все разговоры о бюджетных проблемах, я полагаю, что эта роль сохранится за JPY. Поэтому, на мой взгляд, в дополнение к шорту EURO/USD перспективной позиционной сделкой на длительную перспективу является шорт EURO/JPY. Такова диспозиция на рынках облигаций с точки зрения уровней доходности. Она является главным определяющим фактором для денежных потоков и валютных курсов. О рынках рискованных активах с точки зрения доходности поговорим отдельно.

|

|

05.03.2012. Понедельник индексирует деловую активность. Основным показателем сегодняшнего экономического календаря будут индексы деловой активности в Европе и США. Рост индекса прогнозируется только в Италии, в Германии, Франции и Еврозоне в целом индексы не должны измениться, а в Великобритании и США прогнозируется небольшое снижение. А уже начиная со вторника пойдут решения по процентным ставкам, сначала в Австралии (06.03), а затем – в Великобритании и Еврозоне. Судя по прогнозам, ставки нигде не изменятся. Ну, и завершится эта бурная неделя публикацией американского Non Farm Payrolls в пятницу. Экономисты предусмотрительно прогнозируют этот показатель чуть ниже рекордного для нынешних времен январского значения. Для участников всех рынков неделя обещает быть действительно сложной, со многими неопределенностями и неоднозначными реакциями на события и слухи. Если говорить о сегодняшнем дне, то можно отметить, что начался он в трудной борьбе между назревшей необходимостью коррекции роста фондовых индексов, особенно, американских Доу-Джонс и S&P 500, и желанием высокодоходных валют, нефти и золота остановить снижение и начать восстанавливать рост. Так, валютная пара Евро/Доллар все утро пытался вернуться выше 32-й фигуры, а пара Доллар/Йена – откорректировать предыдущий рост. После публикации данных по индексам PMI, которые оказались чуть хуже ожиданий, Евро/Доллар упал на поддержку 1, 3157. Если медведям удастся продавить и этот рубеж, пара может начать еще более глубокое падение в район 1,3070. По сути такими же вышли британские данные по индексам PMI, и пара Фунт/Доллар движется в унисон Евро/Доллару. Данные, конечно, представляют собой драйвер для движения цен, но основу движения, все же, заложили коррекции вниз в фьючерсах на американские фондовые индексы. Они заставили снижаться европейские фондовые индексы с самого начала торгов в Европе, они же, на наш взгляд, определят дальнейшее движение валютных пар. Если коррекция на американских фондовых рынках продолжится, она повлечет за собой коррекции, остальных инструментов финансовых рынков. Евро/Доллар может упасть ниже 1,2974 еще до решений по процентным ставкам в Еврозоне, с другой стороны, если биржевые индексы Доу-Джонс и S&P 500 удержатся в зоне консолидации вблизи своих текущих локальных максимумов, Евро/Доллар может попытаться восстановиться в район 1,32. Скажем прямо, для Евро существует все то же множество информационных угроз, начиная от так до конца и нерешенных проблем Греции. Но надо помнить, все крупные козыри в этой игре против кризиса, а может быть – в кризис, – на руках европейских политиков, которые будут стараться превратить любое решение в позитив для Евро. Любой позитив не должен дать единой валюте упасть слишком сильно, особенно, против Доллара США. Этого не хотят европейские политические лидеры, этого же не хотят и финансовые власти США. Влияние и вес таких сил в мире не может не учитываться участниками рынков, и потому хотим лишний раз напомнить об осторожности. Аналитика компании MyTrade Markets http://mytrademarkets.com/ee/rus

|

|

|

|