|

|

|

На этой неделе акция «призы любознательным» проводится по материалу «Сравнительное исследование эффективности инвестиций в мире 1900-2011» Вопросы к акции: Почему акции являются фактически единственным финансовым инструментом, позволяющим не только защитить сбережения от инфляции, но и преумножить их в долгосрочной перспективе? - Государство поддерживает фондовый рынок, осуществляя выкупы акций в кризисных ситуациях

- Акции являются базовым активом для срочного рынка, на котором можно получать доходность рынка акций с плечом

- Акции самый волатильный финансовый инструмент и это позволяет зарабатывать на колебаниях курсовой стоимости

- Акции дают право на результаты работы бизнеса, который зарабатывает прибыль для акционеров, независимо от размеров инфляции

Каким образом дивиденды влияют на итоговый результат инвестирования на длинных временных периодах (около 100 лет)? - При условии реинвестирования дивидендов итоговый результат может быть лучше в десятки и даже в сотни раз

- Дивиденды не оказывают никакого влияния, так как направляются исключительно на потребление

- Дивиденды не оказывают существенного влияния, так как рациональный инвестор не принимает в расчет их размер, а ориентируется в целом на прирост стоимости бизнеса

- Дивиденды не оказывают существенного влияния, так как их размер, как правило, даже ниже инфляции

В чем причина того, что облигации менее доходный финансовый инструмент, чем акции, а порой и имеют отрицательную реальную доходность? - Облигации — это инструмент с низкой волатильностью и, следовательно, он менее доходен

Знаете ответы? Тогда участвуйте в акции, отвечайте на эти вопросы в конце статьи и получайте призы.

|

|

Эксперты: Евгений Лебедев – начальник управления инвестиционного консалтинга В рамках акции «Коммент.Арс» нам задали вопрос: Добрый день. 22 ноября индексный комитет ЗАО «ФБ ММВБ» утвердил новые базы расчета индексов, в том числе и Индекса ММВБ, в который будет включено 20 акций из списка ожиданий. Скажите, пожалуйста, как это может повлиять на сам индекс? Поскольку этот индекс часто используется как бенчмарк при оценке результатов, то как включение в индекс 20 новых акций может повлиять на текущие и будущие оценки результатов инвестирования? Напомним, что речь идет о планируемом создании единого семейства фондовых индексов Московской Биржи, одним из этапов которого является увеличение базы расчета индекса ММВБ до 50 акций с 18 декабря 2012 года. Исходя из проекта методики расчета индекса, само его значение не претерпит резких изменений из-за изменения базы расчета индекса. Для этого в методике предусмотрен так называемый делитель индекса, который позволяет учитывать изменения базы расчета или весовых коэффициентов в индексе и тем самым обеспечивает сопоставимость значений индекса за длительный промежуток времени. По информации биржи, сейчас, 30 акций, входящих в индекс, занимают около 75% общей рыночной капитализации, при увеличении базы расчета до 50 акций доля в общей капитализации достигнет 85%. Таким образом, увеличение базы расчета с 30 до 50 бумаг увеличит репрезентативность индекса в плане выражения средней динамики фондового рынка. Подробнее

|

|

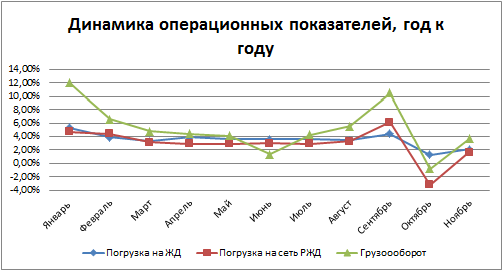

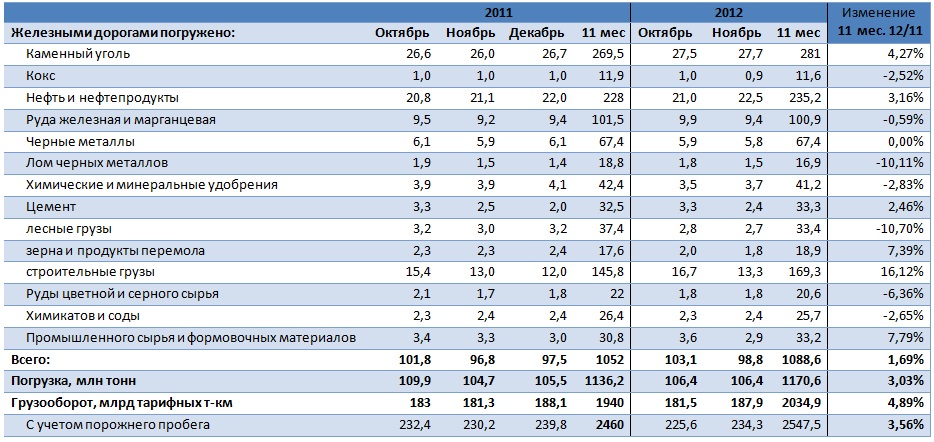

Традиционно в начале месяца РЖД опубликовала данные по объему погрузки на сети, а также по объему грузооборота за ноябрь и одиннадцать месяцев текущего года. В ноябре, по заявлению Владимира Якунина, впервые с 2008 года показатели оказались меньше запланированных значений, однако в целом рынок демонстрирует некоторое улучшение, после спада на 3,18% год к году в октябре. Ценность показателя погрузки на сети РЖД, помимо того, что он позволяет прогнозировать финансовые результаты самой монополии, заключается в том, что он является опережающим индикатором состояния экономики в целом и отдельных секторов в частности. Результаты за первые два месяца четвертого квартала показывают существенное замедление темпов роста объемов погрузки и грузооборота.

Особенно сильно замедление темпов роста отразится на секторе черной металлургии, где сокращается объемы погрузки кокса, являющегося энергоресурсом для производства стали, на 10% год к году до 0,9 млн тонн. Погрузка железной и марганцевой руды выросла на 2,47% год к году. Погрузка лома черных металлов показала нейтральную динамику, а погрузка самих черных металлов в ноябре сократилась на 1,69%. Замедление погрузки говорит о том, что ситуация на этом рынке ухудшается, металлурги сокращают объемы продаж, закупок и ресурсов, что будет отрицательно влиять на динамику в первом квартале следующего года. В условиях ухудшения конъюнктуры лучше всего будет сосредоточиться на консервативном сценарии и выбирать компании, более устойчивые к риску, например НЛМК, который имеет относительно невысокий уровень долговой нагрузки, а также стабильные продажи. Альтернативой могут выступать акции ММК, который принял консервативную стратегию, отказавшись от наращивания производственных мощностей в пользу сокращения долговой нагрузки.

Негативные тенденции наблюдаются в зерновом секторе — там погрузка в ноябре сократилась на 21,74% год к году, что, однако, может быть связано с плохой урожайностью в текущем году. На 10% в ноябре сократилась погрузка лесных грузов, на 5,13% — погрузка химических и минеральных удобрений. На основе текущих результатов можно ожидать негативную динамику операционных результатов за четвертый квартал в химическом и транспортном секторах, за исключением компаний, занимающихся контейнерными перевозками, где ожидается сохранение высоких темпов роста, в частности Трансконтейнера и FESCO. Сохраняются довольно стабильные темпы роста объемов погрузки в сегменте нефтепродуктов и строительных материалов, так что в смежных секторах существенного ухудшения ждать не стоит. Для самой РЖД замедление роста погрузки приведет к ухудшению прогнозов по результатам компаний за год, что может отсрочить выход компании на публичный рынок до начала восстановления рынка. В декабре ожидается продолжение снижения погрузки, что приведет к слабым операционным результатам за четвертый квартал, которые повлияют и на годовую выручку, 75% которой формируется за счет грузоперевозок. В целом, слабая динамика железнодорожных перевозок говорит о том, что темпы экономического роста будут замедляться в начале следующего года, в особенности за счет промышленных секторов, в частности, черной металлургии. Напомню, что консервативный прогноз РЖД предполагает сокращение погрузки на 0,5% в 2013 году, и сейчас вероятность такого исхода усиливается. Цели по акциям НЛМК и ММК составляют 96 и 15,6 руб. соответственно, по Трансконтейнеру и FESCO — 4150 руб. и 13,2 руб.

|

|

Еще раз сообщаю, что сегодня в 17.00 я проведу бесплатный вебинар в компании Альпари, где расскажу о применяемой мною системе позиционной торговли. Он-лайн трансляция Вход свободный. Не требуется даже регистрации. Для участия в чате требуется регистрация в личном кабинете, но быть клиентом компании для этого не требуется. У вас потом не будет возможности посмотреть этот семинар, поскольку компания Альпари не хранит записи в архиве.

|

|

В покупке по стоп-лимит заявкам акции: Ростел-ао, РусГидро фьючерсы: SiZ2 В продаже по стоп-лимит заявкам акции: ГМКНорНик, ИнтерРАОао, НЛМК ао, ПолюсЗолот, Роснефть, Сбербанк, Сбербанк-п, СевСт-ао, Сургнфгз, Уркалий-ао, ФСК ЕЭС ао, ХолМРСК ао фьючерсы: EDZ2, EuZ2, RiZ2, SiZ2, GMZ2, GZZ2, RNZ2, SRZ2, VBZ2 Вне рынка акции: ВТБ ао, ГАЗПРОМ ао, ЛУКОЙЛ, Новатэк ао, Сургнфгз-п, Татнфт 3ао фьючерсы: GDZ2, LKZ2

|

|

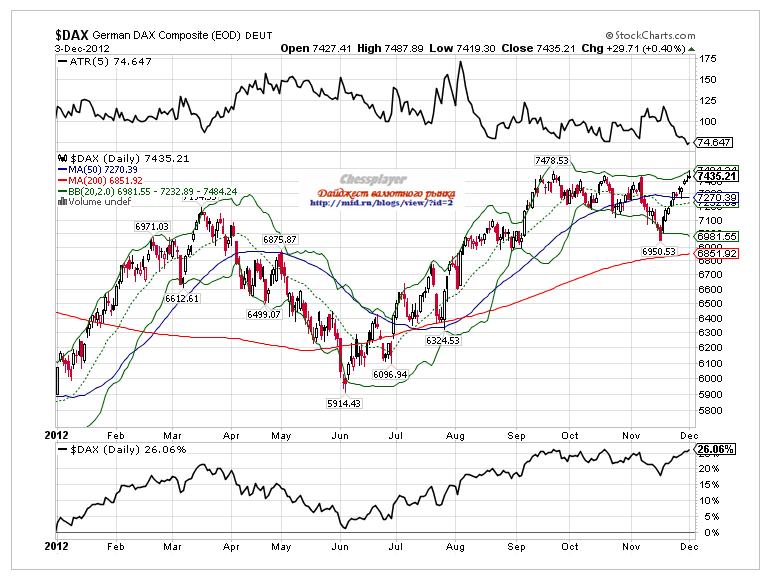

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 4 декабря 2012 ГОДА. Вчерашний день ярко показал, что ситуация вокруг «фискального обрыва» зашла в тупик. Лидер республиканцев в палате представителей Бонер назвал вчера предложения Обамы «la la land», что на нашем языке примерно означает «мели Емеля – твоя неделя». После таких заявлений становится понятно, что о заключении соглашения по бюджету говорить еще очень рано. Рынок отреагировал на это снижением. Фискальный обрыв начинает проявлять себя. В то же время все больше и больше признаков, что на ближайшем заседании Федрезерва последует новое QE. Почти все выступающие члены ФОМС говорят о необходимости дальнейшего стимулирования экономики. Поэтому вчера мы увидели ослабление доллара против большинства валют; при том, что американский рынок акций находился в режиме RISK OFF. Наиболее сильно себя чувствует EURO. Вчера EURO/USD наконец закрепился выше сильной зоны сопротивления 1,30-1,3050 и сделал заявку на обновление сентябрьского максимума и выхода в район 1,325. Слабость доллара должна поддерживать аппетит к риску по всему фронту, но драгоценные металлы и другие commodities вчера были под давлением. Поговорим о перспективах EURO с точки зрения диспозиции активов. Диспозиция EURO-активов и перспективы европейской валюты DAX вчера обновил полуторагодичные максимумы, настроения среди инвесторов уже долгое время остаются чрезвычайно бычьими.

Стереотип поведения на рынках сейчас таков, что инвесторы очень не любят покупать на максимумах рынка. И, хотя кажется, что EURO/USD может еще пройти 100-150 пунктов вверх, но страх остаться с акциями, купленными на вершинах, будет сдерживать их от покупок немецких акций. DAX с начала года вырос на 26% и вероятность фиксации прибыли на этих уровнях очень высока. Французский CAC, итальянский MIB, и испанский IBEX показывают с начала года гораздо более скромные результаты – +12,87%, +5,21% и -7,9% соответственно, но здесь и падение последних двух в течение года составляло 20-30% и они выросли от минимумов этого года примерно на 25%. Все европейские фондовые индексы находятся на максимумах или вблизи них. Посмотрим на рынок периферийного госдолга еврозоны - на 10-летние облигации. Испания – доходность 5,3%; при минимальных за последние 2 года порядка 5%. Италия – доходность 4,4%. Это минимальная доходность с декабря 2010 года. Минимальная доходность итальянских 10-летних бумаг за последние 6 лет – порядка 3,7%. Тоже очень близко. Можно сделать вывод, что почти вся премия за риск ушла из европейского периферийного рынка облигаций. Можно говорить об относительной перекупленности EURO-активов. И это обстоятельство ограничивает потенциал дальнейшего роста EURO; даже несмотря на перспективу расширения программы QE на ближайшем заседании и возможный спрос на EURO в связи с погашением кредитов по LTRO-1, хотя это еще не факт! ИМХО, выше 1,30 предпочтительнее торговать EURO/USD от шорта. К этому следует добавить, что консенсус адекватных мнений, которые мне довелось читать, сходится к тому, что существует достаточно высокая вероятность понижения ставки ЕЦБ на 25 пунктов в ближайшие 3-4 месяца, и даже 20-30% вероятность, что это произойдет в этот четверг. Можно сделать вывод, что EURO, так же как рискованные активы (фондовые рынки) и безрисковые активы (рынки облигаций), номинированные в европейской валюте, входит в зону потенциального разворота, которая, на мой взгляд, простирается максимально до 1,32-1,33. Продвижение вверх станет вязким, и в любой момент EURO может резко развернуться. Таким образом, в случае обострения ситуации с «фискальным обрывом» EURO будет подвергаться такому же воздействию со стороны RISK OFF, как и другие активы. Дополнительный импульс RISK OFF может придать возможное бегство из JPY, связанное с возможным приходом к власти Абэ. Один за другим все рыночные указатели переключаются на юг...

|

|

Российский рынок сегодня 4 декабря 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Вчерашний день ярко показал, что ситуация вокруг «фискального обрыва» окончательно зашла в тупик. Лидер республиканцев в палате представителей Бонер назвал вчера предложения Обамы «la la land», что на нашем языке примерно означает: «мели Емеля – твоя неделя». После таких заявлений становится понятно, что о заключении соглашения по бюджету говорить еще очень рано. Рынок отреагировал на это снижением. Фискальный обрыв начинает проявлять себя. В то же время все больше и больше признаков, что на ближайшем заседании Федрезерва последует новое QE. Почти все выступающие члены ФОМС говорят о необходимости дальнейшего стимулирования экономики. Поэтому вчера мы увидели ослабление доллара против большинства валют; при том, что американский рынок акций находился в режиме RISK OFF. Наиболее сильно себя чувствует EURO. Вчера EURO/USD наконец закрепился выше сильной зоны сопротивления 1,30-1,3050 и сделал заявку на обновление сентябрьского максимума и выхода в район 1,325. Слабость доллара должна поддерживать аппетит к риску по всему фронту, но драгоценные металлы и другие commodities вчера были под давлением. Поговорим о перспективах EURO с точки зрения диспозиции активов. Продолжение во вью рынка. ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Попытки пройти и задержаться у 1425 по фсипу не удались, откатились к 1405. Сегодня должен получиться день, предваряющий завтрашнее сильное движение, скорее всего оно будет вниз, с указанными нами вчера целями. На дворе декабрь, а республиканцы и Обама демонстрируют противоположные позиции по вопросу сокращения дефицита бюджета и увеличения налогов. Причем пока даже непонятно как могут договориться стороны, демонстрирующие столь существенные разногласия: "Бонер, выражая позицию Республиканцев, предложил сократить госрасходы на $1,4 триллиона в ближайшие 10 лет и поднять налоги на $0,8 триллиона, что ближе к балансу равенства по экономии средств от обоих мер, однако это почти противоположно тому, что предлагает демократ Обама, призывающий поднять налоги на $1,6 триллиона при сокращении госрасходов лишь на $0,4 триллиона". В общем если и будет согласованное решение, оно будет в любом случае отрицательным для американского рынка, и скорее всего принято в самый последний момент, в январе 2013. А значит есть время для испуга. Нефть потеряла вчера баксик, а вот даксик сошел с ума и обновил хаи года)) Закрылся он правда под седьмой вершиной, что кагбэ намекает на ложную попытку роста, но срочно нужно в этом убедиться, сделав заметный минус по немцам сегодня и завтра. Наш рынок вчера утром минусовал, но на растущем внешнем фоне конечно же вынужден был порасти, до 1422 по мамбе, все сразу запели про выход из какого-то диагонального канала, хотя он скорее всего окажется ложным, за пятницу и понедельник в лонги засадили немало биржевого люда, что симптоматично. Поэтому спокойно шортим всю это вакханалию, даже если вдруг будет случайный рост к 1470, то закрытие года вполне может получиться даже в этом случае в районе 1410-30, где мы и сейчас, так что риски небольшие, прямо скажем. А вот меду могут навалить несколько бочонков легко в любые два дня. ....................................................................................................................................... ПРОГНОЗ ОТ ВАСИЛИЯ ОЛЕЙНИКА С ITINVEST.RU С оптимизмом начали новую торговую неделю российские площадки, однако шансов на продолжение подобной динамики не так уж и много. В понедельник вышел целый ряд опережающих индикаторов по всему миру, и если по большинству европейских стран они оказались чуть лучше или совпали с прогнозами, за исключением Италии, Швеции и Франции, то по США вышли довольно негативные цифры, которые сразу же повлияли на позитивный настрой участников рынка. Индекс деловой активности в обрабатывающей промышленности США по расчету Института управления поставками (ISM) вопреки прогнозам 51.4, опустился сразу до отметки 49.5 пункта, это минимум с июля 2009 года. 11 из 18 отраслей промышленности показали сокращение и связано это с тем, что компании делают меньше инвестиций из-за неопределенности по поводу фискального обрыва. Выход негативных данных в США, скажется сегодня в первой половине дня и на российских площадках. С открытия индекс ММВБ может потерять до 0.5% и провести большую часть дня на отрицательной территории. Каких либо важных данных или заявлений, которые могут спровоцировать существенный рост, сегодня ожидать не приходится, поэтому с покупками торопиться не стоит. Индекс ММВБ в понедельник достиг верхней границы нисходящего канала на отметке 1420, откуда вполне стоило ожидать небольшой технический откат. Впереди ещё более серьёзные сопротивления в диапазоне 1440-1450, пройти которые без существенного драйвера рынок точно не сможет. Психологическим уровнем поддержки на ближайшие два дня будет выступать отметка 1400 пунктов и только при пробое отметки 1380 пунктов, можно будет говорить о новой, более серьёзной волне снижения. Торговый диапазон сегодня будет скорее довольно узким, поэтому открывать какие либо новые позиции не целесообразно.

|

|

Мы только что увидели сильное движение в золоте в нетипичное для этого время. За одну минуту золото упало от 1707 до 1694 долларов. Вопрос: где падение остановилось? Ответ: на 200-дневной MA кросскурса GOLD/EURO !!.

Это к вопросу о корреляции активов. Моя рекомендация: покупать синтетическую пару GOLD/EURO.

|

|

Две неправильно понятые новости в один день - явный перебор и рынок смахивает на дурдом, в котором по случайности или намеренно кто-то вколол больным людям вместо стандартного растормаживающего средства веселящее. Сначала Блумберг на основании слов г-жы Меркель заявил, что существует вероятность списания в конечном итоге Германией греческих долгов. Потом последовало опровержение от германского правительства. Во втором случае рынки повелись на ключевое слово "власти": "Власти Испании обратились к руководству Евросоюза с официальным запросом..." Все наверняка подумали, что Рахой наконец-то снизошёл до просьб о помощи и ринулись покупать евро и всё, с ней связанное, но оказалось, что конец повести звучит так: "...36,968 млрд евро вложат в рекапитализацию четырех ранее национализированных банков (Bankia, Catalunya Banc, NCG Banco, Banco de Valencia), а еще 2,5 млрд евро - на рекапитализацию вновь созданного банка Sareb, куда были слиты "плохие" активы из других банков страны". Две неправильно понятые новости в один день - явный перебор и рынок смахивает на дурдом, в котором по случайности или намеренно кто-то вколол больным людям вместо стандартного растормаживающего средства веселящее. Сначала Блумберг на основании слов г-жы Меркель заявил, что существует вероятность списания в конечном итоге Германией греческих долгов. Потом последовало опровержение от германского правительства. Во втором случае рынки повелись на ключевое слово "власти": "Власти Испании обратились к руководству Евросоюза с официальным запросом..." Все наверняка подумали, что Рахой наконец-то снизошёл до просьб о помощи и ринулись покупать евро и всё, с ней связанное, но оказалось, что конец повести звучит так: "...36,968 млрд евро вложат в рекапитализацию четырех ранее национализированных банков (Bankia, Catalunya Banc, NCG Banco, Banco de Valencia), а еще 2,5 млрд евро - на рекапитализацию вновь созданного банка Sareb, куда были слиты "плохие" активы из других банков страны". В общем-то всё, что для меня похоже на психбольницу, на практике оказывается обычной работой рынка. В конце ноября я уже высказывал мысль о том, что появляется всё больше предпосылок для роста евро, но внять своим же мыслям не смог, хотя казалось бы куда проще? Начиная с 16 ноября я всё делаю неправильно, единственное спасение в тактике, убытки по сравнению с прибылью не такие большие (ноябрь вытащил в плюс). До 11 ноября я продавал евро, потом перевернулся, но посчитал, что рост будет коррекционным, и это было глубочайшим заблуждением. Если проследить за последними экономическими новостями еврозоны, то станет страшно и непонятно, как такое вообще может существовать. Однако я поддался на провокацию и забыл основной постулат: рынками управляют деньги. Начиная с июньского саммита и после августовских слов Драги о необратимости евро все ждали от центробанка решительных действий, и программа ОМТ вскоре была объявлена. 6 сентября совет управляющих Европейского Центробанка одобрил программу выкупа облигаций проблемных стран Еврозоны на вторичном рынке, а 4 октября Драги заявил о готовности регулятора к запуску программы. Никаких реальных действий центробанк ещё не предпринял, но рынки восприняли наконец объявление программы как создание некоего порога доходности облигаций проблемных стран, и мы могли иметь счастье наблюдать, как работает ещё не запущенная система. Доходности снизились. "Уберите страх - и евро вырастет" - мои собственные слова, и как раз 4 октября. Этот момент я пропустил, хотя с тех пор, пока рынки определились, нам посчастливилось покататься на неплохих горках, и мне, к превеликому удовольствию зрителей, удалось почти без тормозов спуститься в евро от 1.31 до 1.27. Так что тот рост, который мы наблюдаем, имеет весьма чёткую финансовую структуру. Страх сняли. Драги и команда поработали на славу. Но на пути евро вверх остались каверзы, которые ещё будут вносить коррективы: Греция, Испания - внутриполитическая обстановка, Англия - кость в горле любых бюджетных и внебюджетных начинаний ЕС, общее возмущение на рынки будут оказывать fiscal cliff и ближневосточные, особенно нефтяные конфликты. По торговле. Надо выстраивать среднесрочный план, а вот плана у меня как такового нет. Точнее план есть, и я его изложил совсем недавно: продавливаем границы вверх - далее следуют очень осторожные покупки, с оговоркой на те самые каверзы. Отталкиваемся вниз - продаём, но тоже с оговоркой на новые веяния и улучшения финансового климата еврозоны. Границы в евро для смены собственных настроений я тоже уже установил - 1.3050-80. Как раз мы уже здесь. Поэтому я поступил просто, продал евро и одновременно поставил отложенный ордер на пробой вверх.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

|

|