|

|

|

Уральская кузница представила годовую бухгалтерскую отчетность за 2012 год по РСБУ. Основные финансовые показатели вышли несколько хуже наших ожиданий. Выручка составила 14,8 млрд руб. (наш прогноз 15,4 млрд), а чистая прибыль – 1,6 млрд руб. (наш прогноз 1,9 млрд руб.). По сравнению с 2011 годом снижение по выручке и чистой прибыли составило 2% и 20% соответственно. Причиной более низких результатов является, на наш взгляд, более существенное падение цен на продукцию компании и, как следствие, снижение операционной рентабельности. Стоит отметить, что в настоящий момент курсовая динамика компании определяется не столько финансовыми показателями, сколько ситуацией с приобретением компании Ломпром. Компания торгуется с P/E 1,6 и входит в число диверсифицированных портфелей акций второго эшелона. Прогнозные финансовые показатели по компании Задать вопросы по теме можно тут

|

|

Накануне Энел ОГК-5 опубликовала финансовую отчетность по МСФО за 2012 год. Выручка компании составила 66 545 млн рублей, продемонстрировав рост на 10,7% г/г, что соответствовало нашим прогнозов. Такое увеличение было обусловлено ростом реализации электроэнергии на 6% г/г, а также первым полным годом работы новых парогазовых блоков на Невинномысской и Среднеуральской ГРЭС. Расходы по текущей деятельности составили 57 632 млн рублей, увеличившись на 11% г/г, что было обусловлено увеличением в структуре себестоимости расходов на приобретение электроэнергии, амортизации, а также расходов на ремонт и техническое обслуживание. Энел ОГК-5 заработала прибыль от текущей деятельности в 9 679 млн рублей, что превысило наш прогноз лишь на 0,2%. При этом рентабельность составила 14,5%, как и годом ранее. Чистая прибыль компании за 2012 год составила 5 553 млн рублей, продемонстрировав увеличение на 11,9% г/г. Отметим, что финансовый результат Энел ОГК-5 мог быть значительно выше, но компания испытала существенный негативный эффект от статей финансовых расходов. Так расходы по кредитам и займам составили более 2 млрд рублей, показав рост почти на 60% г/г. В финансовой отчетности компания не раскрывает условия расчета ставок по кредитам, однако сообщает, что за отчетный период ставки выросли: с 1,8% до 5,04% для кредитов, номинированных в евро, и с 7,1% до 8,5% для рублевых кредитов. Также компания отразила отрицательное изменение справедливой стоимости производных финансовых инструментов (валютных и процентных свопов) в размере порядка 1 млрд рублей. Такое увеличение финансовых расходов было частично компенсировано положительными курсовыми разницами, поэтому сальдо финансовых доходов и расходов в целом соответствует прошлогодней величине. Компания торгуется с P/E 2013 порядка 10, что существенно выше российского фондового рынка в целом. При этом в отрасли энергогенерации мы видим более привлекательные инвестиционные возможности, а Энел ОГК-5 в данный момент не входит в число наших приоритетов. Прогнозные финансовые показатели по компании Задать вопросы по теме можно тут

|

|

Во вторник цены на золото вышли из диапазона вверх, в котором цены находились более недели. Сценарий выхода цены вверх из диапазона начинает исполняться, и рост золота может иметь продолжение вплоть до 1635,00 в течение пары недель, а возможно, и дольше.

Статистических данных вчера по США, способных повлиять на динамику драгметаллов, не выходило - пробитие диапазона случилось на технических факторах. Поспособствовало этому то обстоятельство, что на прошлой неделе рост доллара не смог негативно повлиять на золото и вывести его из диапазона вниз. Сегодня из важной статистики для драгметаллов выйдут данные США по розничным продажам за февраль. Тех, кто выставлял вчера ордера на покупку на пробой верхней границы диапазона, как по золоту, так и по серебру, можно поздравить с профитом. Сегодня можно ожидать откат вниз к 1586,00 и возобновление роста. Тактика на сегодня следующая: Buy 1586.00 или ниже со стопом 1581,00. Цель 1596,00.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1594.00 против $1579.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $29.25 против $28.90 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1604.00 против $1594.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $774.00 против $774.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

В покупке по стоп-лимит заявкам акции: ВТБ, ГМКНорНик, ИнтерРАОао, НЛМК ао, Роснефть, РусГидро, Сбербанк-п, Сургнфгз-п, ФСК ЕЭС, ХолМРСК ао В продаже по стоп-лимит заявкам акции: ЛУКОЙЛ, ПолюсЗолот, Ростел-ао, Сбербанк, Сургнфгз, Уркалий-ао Вне рынка акции: ГАЗПРОМ ао, Новатэк ао, СевСт-ао, Татнфт 3ао По фьючерсам запланирован переход из мартовской серии в июньскую.

|

|

Золотой червонец, выпускаемый при Николае II, безоговорочно принимался в Европе как средство оплаты. Весом и размером он напоминал дукат, мировую валюту, придуманную в Италии и почти целое тысячелетие распространённую по всей Европе. В конце XIX века российский червонец запросто торговался на лондонской бирже и даже служил средством накопления, то есть в тот момент червонец можно было назвать резервной валютой. Золотой червонец, выпускаемый при Николае II, безоговорочно принимался в Европе как средство оплаты. Весом и размером он напоминал дукат, мировую валюту, придуманную в Италии и почти целое тысячелетие распространённую по всей Европе. В конце XIX века российский червонец запросто торговался на лондонской бирже и даже служил средством накопления, то есть в тот момент червонец можно было назвать резервной валютой.

Фунт был средством накопления и расчётов тоже достаточно давно. Только после Первой Мировой войны он начал сдавать позиции, а доллар в это время стал завоёвывать популярность. После Второй Мировой доллар стал главенствовать абсолютно и стал универсальным средством глобальных расчётов. Я могу быть недостаточно объективным в своих выкладках и не совсем точным в датах, но всё, что я описал, примерно описывает процесс становления доллара как резервной валюты, он главенствует над всеми европейскими валютами, одна только немецкая марка сопротивляется. Но тут появляется евро. В валютное сообщество вносится сумятица. Никто не знает как относиться к родившемуся монстру. Использовать как средство накопления нельзя, слишком молода и болезненна, выживет ли? Пока евро использовалась как только средство расчётов на финансовых рынках, она падала, а с того момента, как были выпущены физические аналоги евро - банкноты и монеты - евро пошла в рост. В тот момент евро как валюта подтвердила свою состоятельность, подкрепленную в первую очередь силой немецкой марки и всех европейских валют. Не хочу заглядывать в источники, напишу по памяти. Приблизительно через год или два после появления реальной евро, центробанки и частные инвесторы стали использовать евро в качестве резервной валюты, к этому можно приплюсовать те немецкие марки (и прочие валюты, их меньшинство), которые уже хранились на счетах в составе ЗВР и были конвертированы в евро по номиналу. Незабвенный Трише в своё время убеждал мир в том, что создавая евро, Европа не стремилась создать резервную валюту, Европа просто хотела облегчить взаиморасчёты между странами с сильно интегрированной экономикой. Может всё и так, но евро стала резервной валютой и в этом плане её соперничество с долларом вышло на новую ступень. Ликбез. К рисковым активам чаще всего относят любые вложения, приносящие наибольшую прибыль. Давным давно известно отношения риска к прибыли, и фраза "максимальная прибыль достигается только при максимальном риске" - актуальна всегда. Сейчас евро привыкли причислять к рисковым активам по причине более высоких процентных ставок на активы, номинированные в евро, кроме того, это связано и с недавней нестабильностью на долговых рынках. Причин много. Я ищу причины последних раскорреляций на мировых рынках, и одной из таких причин может оказаться смена статуса единой валюты. Из разряда рисковых валют евро постепенно переходит в разряд валют фондирования. К этой мысли меня подтолкнуло сильнейшее расхождение в движениях фунта и евро, видимых невооружённым взглядом "неправильных" движений фондового рынка в соотношении с движениями валют, такой катавасии я не наблюдал очень давно. Год или два назад я писал о том, что в Европе нет сильного политика, могущего скоординировать действия всех стран в правильном направлении. Но тут появляется Драги, говорит историческую фразу "евро необратим", вносит спокойствие на долговые рынки и стабилизирует ситуацию настолько, настолько её вообще можно стабилизировать. Из всего вышесказанного я могу попытаться сделать вывод о том, что в скором времени все привычные закономерности "ухода в риск" и "выхода из риска" можно будет отбросить как раритеты. И виной всему будет евро и отношение к ней рынков. Вполне вероятно, что при новых рыночных конфликтах народ будет бежать не только в доллар, но и в евро, и куда он будут бежать быстрее - пока непонятно. Всё это только мои предположения, настоящими полноценными выводами это назвать нельзя, у меня слишком мало времени и данных для полноценного анализа. Можно сказать, что написал я всё под впечатлением нестандартного поведения рынка и нанюхавшись своих мухоморов. Будем наблюдать за девиациями рынков и искать новые закономерности. По торговле. Покупаю евро, потому что ничего другого мне пока не остаётся. 1.3 стоит как бетон и все удары свайной машины, похоже, не ломают, а только утрамбовывают этот этаж. Краткосрочные цели остаются прежними, 1.3165 и 1.3260.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с малых рабочих счетов. На них повторены ордера с основных счетов с задержкой по времени.

|

|

Сохраняю длинную позицию по акциям Ростел-ао, Сбербанк. Сделок на покупку и продажу не запланировано.

|

|

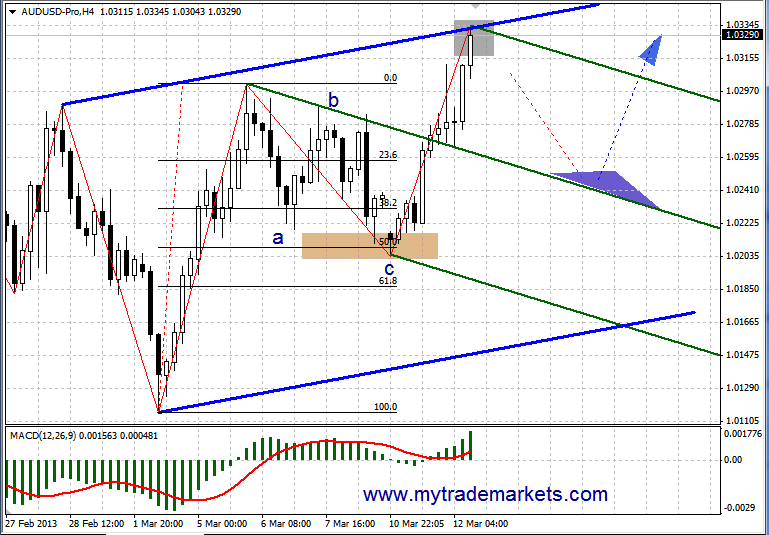

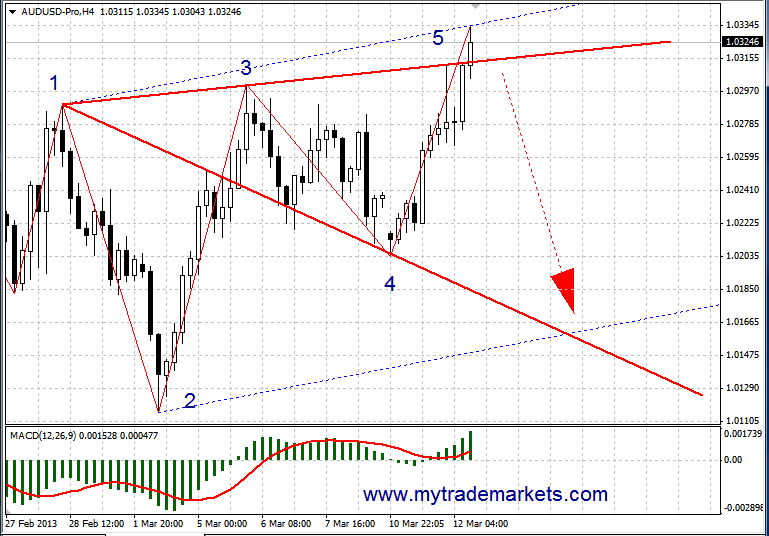

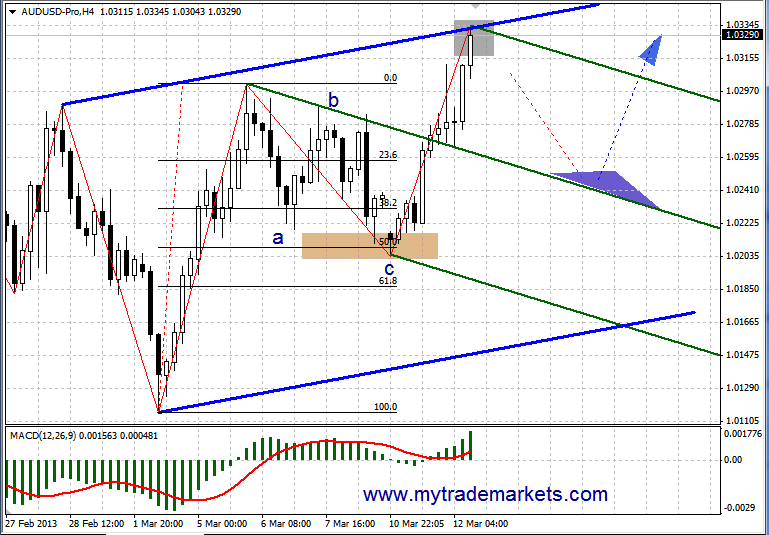

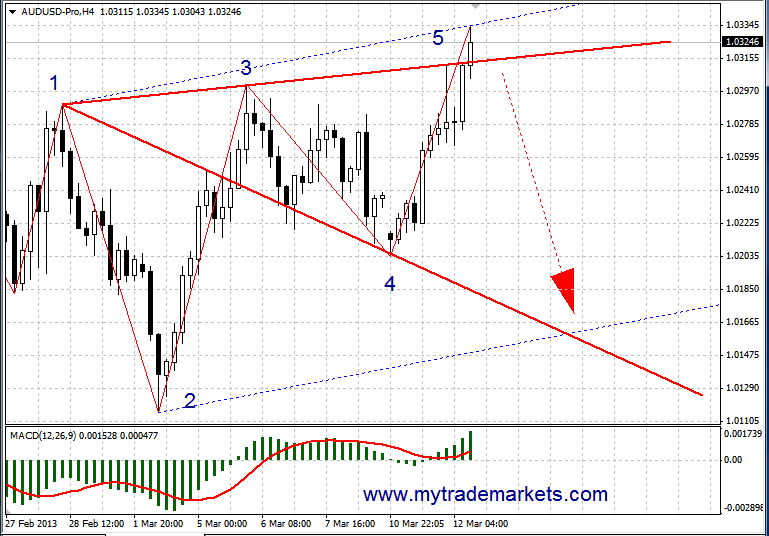

Эта неделя началась ростом австралийского доллара, что полностью оправдало наши ожидания. Напомню, в прошлом обзоре мы рассматривали формирование модели АВС. Окончание третьей волны, которая отмечена точкой С, пришлось на уровень 50% по Фибоначчи. По мере роста цены будем корректировать инструменты равноудаленный канал и вилы Эндрюса.

Сейчас валютная пара растет и совершать покупки будет несколько запоздалым решением. Как вариант, можно дождаться снижения цен к серединной линии индикатора вилы Эндрюса и по более выгодным ценам покупать. Наилучший вариант - при подходе цены к серединной линии искать сигналы на меньших временных периодах. Еще одна модель, о которой хочется поговорить - это модель волны Вульфа.

В данной модели предполагается отскок от линии 1-3, тем самым сформируется точка 5. Линия 1-4 проектирует уровень взятия прибыли. Кстати, там же проходит нижняя граница равноудаленного канала, который отмечен синим пунктиром. Учитывая, что сейчас происходит формирование восходящего тренда, модель получается разворотной, но на графике старшего периода ( дневной) тренд направлен вниз, что само по себе увеличивает шансы на полное развитие данной модели. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

На этой неделе акция «призы любознательным» проводится по материалу "Блеск и нищета DCF" Вопросы к акции: Какая идея лежит в основе оценки стоимости компании методом DCF? - Стоимость компании определяется сравнением ее денежных потоков с отраслевыми аналогами

- Стоимость компании определяется как некоторое количество ее годовых чистых прибылей

- Стоимость компании определяется суммой доступных акционерам денежных потоков в бесконечном периоде, которые приведены к текущей дате

Корректно ли использовать в расчете стоимости компании по методу DCF ставку дисконтирования, которая будет меньше ставки по облигациям этой же компании? - Да, такая ставка может получиться методом CAPM в случае, когда бета компании равна 1, а рыночная доходность по акциям ниже ставки по облигациям этой компании

- Да, такая ставка может получиться методом WACC, который учитывает доходность заимствований

- Нет, так как ставка дисконтирования, должна быть выше инфляции, которая, как правило, выше или равна облигационным ставкам

- Нет, так как ставка дисконтирования — это доходность, требуемая инвестором от вложений в оцениваемый бизнес (акции компании), а требуемая доходность по акциям должна быть выше доходности по облигациям

О чем может говорить расчет стоимости компании по методу DCF, в котором постпрогнозный период вносит 80%-й вклад в итоговую стоимость? - Точность расчета средняя, так как в этом случае расчет менее чувствителен к изменению входных параметров (например, изменению ставки дисконтирования)

- Точность расчета низка, так как в этом случае сложно точно рассчитать ставку дисконтирования

- Точность расчета высока, так как прибыль в постпрогнозном периоде меньше подвержена колебаниям

- Точность расчета крайне низка, так как делается «ставка на будущее», которое очень сложно предсказать

Знаете ответы? Тогда участвуйте в акции, отвечайте на эти вопросы в конце статьи и получайте призы.

|

|

г. Санкт-Петербург, 12 марта 2013 года – Один из лидеров рынка канцелярских товаров – ОАО «Живой офис» сообщает о существенном расширении ассортиментной матрицы в сегменте офисной мебели и делает рынку уникальное сбалансированное предложение – поставка офисной мебели «под ключ». Услуга уникальна тем, что «Живой офис» выступает консультантом по созданию красивых и комфортных офисов, взаимодействуя с клиентом по методике западного образца – выявляя потребности, предлагая лучшие решения и предоставляя качественный сервис на выходе. При этом ценовое предложение является более чем конкурентным. Услуга по поставкам офисной мебели корпоративным клиентам и государственному сектору, в том числе бюджетным организациям, включает консалтинг, помощь в постановке задачи, разработку дизайн-макетов, закупку и поставку мебели, доставку во все офисы компании, сборку и установку на местах. В каталоге компании 2013 ассортиментная матрица офисной мебели увеличилась с 300 до 1800 позиций. На сайте www.живойофис.рф представлены самые актуальные товары с возможностью удобного выбора. Ключевые поставщики «Живого офиса» – лидеры отрасли – компании «Бюрократ», «Промет», «Юнитекс». С компанией «Промет» сотрудничество осуществляется по эксклюзивному договору на взаимовыгодных условиях. По оценкам независимых экспертов, рынок офисной мебели в России составляет порядка 30 – 25 млрд рублей, из них Москва – 8-10 млрд рублей, Санкт-Петербург – 2,2 – 2,5 млрд рублей соответственно. «Решение о выходе в данный сегмент рынка обусловлено растущей потребностью рынка в качественной услуге – не просто покупка мебели, а консалтинг в этой области, выстраивание долгосрочных партнерских отношений с клиентом. Позиционирование компании и мощная клиентская база дают все основания ожидать успешного освоения не менее 10% доли рынка в Москве и Санкт-Петербурге в ближайшей перспективе, мы также ожидаем роста клиентской базы и увеличения среднего чека на 5 и 20% соответственно для клиентов категории B (средний ежемесячный чек от 25 до 40%)», отметила Эльвира Пикалева, Председатель Совета директоров ОАО «Живой офис». «Мы давно продаем красивые, удобные и эргономичные офисные столы и стулья, сейчас мы существенно расширили ассортимент, давая возможность клиентам полностью обустроить функциональное и комфортное офисное пространство. На корпоративном рынке сформировалась явная потребность – получать комплексную услугу у зарекомендовавшего себя поставщика. «Живой офис» считывает тенденции рынка, формирует тренды и оформляет их в предложения, в этом один из секретов нашего успеха», - комментирует Лада Бутенко, Директор по маркетингу ОАО «Живой офис». «В числе клиентов «Живого офиса» в сегменте офисной мебели крупнейшие компании федерального значения – «ГАЗПРОМНЕФТЬ-АНГАРА», сеть элитных магазинов «Ароматный мир», сеть магазинов «Связной», «Фаэтон» и т.п., что свидетельствует о высоком качестве предлагаемых услуг и сбалансированном соотношении цены и качества», добавила Эльвира Пикалева.. ДЛЯ РЕДАКТОРА ОАО «Живой офис» - один из лидеров рынка товаров для офиса, первая публичная компания на консервативном рынке канцтоваров. Компания осуществляет свою деятельность с 1996 года, офисы и склады компании находятся в Москве, Санкт-Петербурге и Смоленске. Формат бизнеса: торговля через интернет-магазин и по каталогу. Ассортиментная матрица насчитывает более 10 тысяч позиций. «Живой офис» отличает оригинальный концепт и дизайн, профессиональный подход к построению бренда и ведению бизнеса, четкая коммуникация с фокусом на офисного сотрудника. Клиентский сайт компании: http://zhivojoffice.ru Корпоративный сайт: http://corporate.zhivojoffice.ru

|

|

CHF в последние годы являлся безопасной гаванью капитала. Снижение EUROCHF или USDCHF обычно являлось признаком начинающегося RISK OFF. Как видно из рисунка внизу, EUROCHF дошло четко до уровня Фибоначчи 61,8% и развернулось вниз. Картина выглядит по-медвежьи.

Несколько дней назад я писал, что текущее ралли было вовсе не в EUROCHF, а в USDCHF. Это необычно, но это так. Кэрритрейд шел из CHF в USD. В последнее время мы часто видим, как S&P500 растет одновременно с ростом американского доллара. Объясняется это репатриацией корпоративных прибылей. В USDCHF тоже картина медвежья.

Если в CHF разворот начался в пятницу и сейчас оформляется, то в другой защитной гавани – японской йене разворот только начинает зарождаться.

И здесь мы тоже видим, что USDJPY достиг определенной точки по Фибоначчи. На этот раз это расширение 161,8% по Фибоначчи. Разворот CHF и JPY относительно американского доллара и евро является негативным сигналом для риска, и в частности для фондовых рынков.

|

|

|

|

Золотой червонец, выпускаемый при Николае II, безоговорочно принимался в Европе как средство оплаты. Весом и размером он напоминал дукат, мировую валюту, придуманную в Италии и почти целое тысячелетие распространённую по всей Европе. В конце XIX века российский червонец запросто торговался на лондонской бирже и даже служил средством накопления, то есть в тот момент червонец можно было назвать резервной валютой.

Золотой червонец, выпускаемый при Николае II, безоговорочно принимался в Европе как средство оплаты. Весом и размером он напоминал дукат, мировую валюту, придуманную в Италии и почти целое тысячелетие распространённую по всей Европе. В конце XIX века российский червонец запросто торговался на лондонской бирже и даже служил средством накопления, то есть в тот момент червонец можно было назвать резервной валютой.