|

|

|

.gif)

Продолжается снижение в рамках синего канала. Синий канал был немного уточнён последними движениями цены. В данный момент цена находится вблизи его верхней границы на уровне 1.544, от этой границы ожидается отбой и продолжение нисходящего движения в синем канале к нижней границе красного канала. Траектория тренда движется, огибая максимальную линию уравнения развития. Таким образом мы имеем сильный уровень поддержки, располагающийся на этой линии. Читать свежий Квантовый анализ. Смотреть другие прогнозы.

|

|

Модель управления акционерным капиталом: многоликий диковинный зверь? Большой блок нарушений корпоративного управления связан с неадекватной моделью управления акционерным капиталом. Начнем с того, что каждое акционерное общество, на наш взгляд, обязано руководствоваться интересами акционеров, и в этой связи модель управления акционерным капиталом является незаменимым помощником. В чем заключается ее суть? Менеджмент может предложить, а Совет директоров - утвердить различные способы распоряжения заработанными компанией деньгами - положить временно свободные средства на депозит; сделать ставку на органический рост, осуществляя капвложения; использовать их в сделках слияний и поглощений (неорганический рост); наконец, поделиться с акционерами. Мы считаем, что центральным критерием правильности использования средств компании является максимизация рентабельности собственного капитала (ROE) – ставки, под которую средства акционеров работают в компании. Если деньги могут быть использованы на расширение бизнеса на фоне растущего ROE – имеет смысл не выплачивать дивиденды, а оставить их в компании. Если этого сделать не удается – лучше вернуть их акционерам через дивиденды или выкуп акций, тем самым увеличивая ROE. Схожая схема действует и при необходимости привлечь средства в компанию: если акции компании торгуются, исходя из достаточно высоких финансовых коэффициентов, целесообразно рассмотреть вопрос о долевом финансировании путем проведения допэмиссии акций. Если же акции компании торгуются существенно ниже своей фундаментальной оценки, то в такой ситуации лучше отдать предпочтение долговому финансированию. К сожалению, на практике мы нередко сталкиваемся с ситуацией, когда допэмиссия акций проводится по цене ниже балансовой (опять же, подсобил «независимый оценщик»!), что размывает балансовую стоимость одной акции, даже если акционер сохранил свою долю путем реализации преимущественного права. Особенно сильно в такой ситуации страдают владельцы привилегированных акций, так как при допэмиссии обыкновенных акций они не только страдают от размытия доли, но и лишены возможности сохранить свою долю в компании, а также долю в остаточной стоимости имущества, что будет важно при ликвидации акционерного общества. Таким образом, формы проявления неадекватной модели управления акционерным капиталом могут быть разнообразны. При принятии решений о направлениях использования средств компании это чаще всего выражается в том, что на протяжении длительного времени рыночная стоимость компании может находиться ниже балансовой стоимости. В этом случае компания должна предпринять соответствующие меры, направленные на сближение этих двух стоимостей: повысить эффективность работы, уменьшить собственный капитал путем выплаты дивидендов или выкупа собственных акций с их последующим погашением, то есть то, что способно увеличить ROE и рыночную цену бизнеса. Нужно заметить, что в последнее время все больше отечественных компаний стали использовать выкуп собственных акций как инструмент распределения средств среди акционеров. Однако потенциал этого инструмента используется еще далеко не полностью. Поэтому на российском фондовом рынке все еще нередки случаи, когда акции долгое время торгуются ниже баланса. Более того, ряд компаний, накопив определенные суммы, не реинвестируют их в основной бизнес и не делятся со своими акционерами. Они предпочитают использовать их в рамках выдачи внутригрупповых кредитов, а также как базу для выдачи поручительств по обязательствам мажоритарного акционера; использовать трансфертное ценообразование; как самый крайний случай – выводить деньги из компании путем заключения сомнительных сделок со связанными сторонами. И прочее... С точки зрения информационной прозрачности достаточно странным выглядит и отсутствие обязательных требований к раскрытию конечных бенефициаров-собственников компаний. Зачастую даже глядя в официальные документы компании, невозможно понять, кому же она принадлежит и в каком размере: видны лишь оффшоры, номинальные держатели и т.д. Представляется, что введение такого требования на законодательном уровне (что уже давно существует в развитых странах) бесспорно назрело: инвесторы должны знать, от кого зависит принятие ключевых решений в акционерном обществе, акциями которого они владеют. Существуют и более мелкие нарушения в практике корпоративного управления компаний. Например, закрытие реестра акционеров для принятия определенных решений задним числом или отсутствие независимого ревизора. Как правило, они не носят критичного характера, но причиняют инвесторам определенный дискомфорт. Кто виноват и что делать? Подводя итоги, можно отметить явную непоследовательность властей: с одной стороны, провозгласив задачу построения международного финансового центра, государство делает определенные шаги: создание единого депозитария, введение обязательной отчетности по МСФО для широкого круга компаний, уточнение дивидендной политики госкомпаний. С другой стороны, на более низких уровнях инвесторам приходится сталкиваться не просто с саботажем данной политики; зачастую делается все, чтобы отбить интерес у национальных инвесторов к вложениям в российскую экономику. Именно недостаточно высокий уровень корпоративного управления и отсутствие возможности у инвесторов защитить свои права является серьезной преградой на пути достижения поставленной цели: создания комфортной бизнес среды и поощрения инвестиционной активности для дальнейшего развития экономики. Самое обидное ,что при наличии в России неплохого законодательства нет органов, которые бы могли должным образом трактовать его положения и следить за его выполнением. Мы напоминаем первобытного человека, которому для борьбы с динозаврами дали автомат, но он продолжает орудовать прикладом, не используя всех имеющихся возможностей. Более того, мы умудряемся приспособить передовой закон «Об акционерных обществах» для оправдания нарушений прав миноритарных акционеров. Мы и здесь идем своим путем: по сути, учим динозавров стрелять из автомата по людям! Но в отличие от прошлых лет, когда вся сфера корпоративного управления воспринималась как не имеющая никакого отношения к практике абстракция, сейчас власти похоже начинают понимать, что нарушая права инвесторов, нельзя построить по-настоящему сильную экономику и кардинально улучшить благосостояние граждан страны. Это дает надежду на возрождение тенденции к улучшению корпоративного управления в российских компаниях. Но для этого властям, эмитентам и инвесторам придется приложить значительные усилия в сфере совершенствования корпоративного права и осознания физического смысла заложенных в него норм. Материалы по теме: —Что можно сделать для улучшения качества корпоративного управления российских публичных компаний. Часть 1 —Что можно сделать для улучшения качества корпоративного управления российских публичных компаний. Часть 2 —Что такое качество корпоративного управления и как оно влияет на стоимость акций? —Исследование корпоративного управления в России —Биссектриса Арсагеры или что должна делать каждая компания. Часть 1 —Кто знает и определяет цену акций?

|

|

В поисках причин стагнации российского рынка я добрался до рынка металлов. Ведь вторым по падению сектором (после электроэнергетики) является именно сектор металлургов. Цены на металлы уверенно снижаются уже не первый год. Вот динамика цен на НИКЕЛЬ:

А вот на МЕДЬ:

И, наконец, АЛЮМИНИЙ:

А ведь графики очень даже похожи на график ММВБ. Получается, пока на рынке металлов не произойдет роста, вряд ли можно ожидать уверенного роста на нашем рынке. Российский рынок оторвался от рынка нефти. Новая волна роста на рынках (в том числе и нашем) начнется с роста в металлах. И первыми, кто начнет расти, будут, конечно же, представители нашего сектора металлодобычи. Потом начнется рост в других секторах и зародится новый растущий тренд российского фондового рынка.

|

|

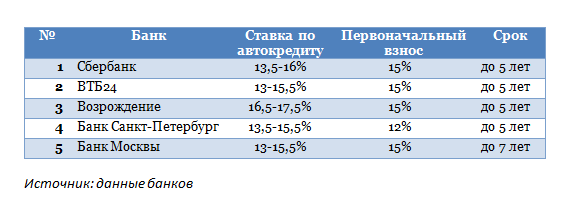

Кредитование в текущем году показывает замедление темпов роста. Причем данная тенденция прослеживается во всех видах кредитования. И если, например, в ипотеке она пока проявляется не столь заметно, то на автокредитах на фоне снижения производства автомобилей сокращение спроса отражается довольно существенно. Напомню, что еще 10 июня Ассоциация европейского бизнеса (AEB) опубликовала неутешительную статистику по автомобильному рынку России за январь-май 2013 года. Падение объемов продаж лишь усилилось. Так, общий объем продаж в мае сократился на 12% по сравнению с уровнем годичной давности, в то время как месяцем ранее снижение составляло 8%. За пять месяцев года сокращение рынка достигло 4% в годовом выражении. В результате Министерство промышленности и торговли по поручению премьер-министра Дмитрия Медведева разработало программу льготного автокредитования, которая будет возобновлена, на мой взгляд, по двум причинам. Первая заключается в том, что автокредиты с прошлого года подросли в цене и в текущей экономической ситуации стали недоступными большинству граждан. Пока кредиты дорогие, люди предпочитают копить, а не тратить. Вторая причина связана с тем, что выпуск автомобилей сокращается второй год подряд в виду отсутствия спроса, а значит, производители работают не с полной загрузкой мощностей, что также влияет на темпы экономического роста. Известно, что новая программа, разработанная Минпромторгом, охватит автомобили, собранные в России, и иномарки, она начнет свое действие уже с июля текущего года и продлится до конца 2014-го. Новая программа отличается от предыдущей, действовавшей с 2009-го по 2011 год, незначительно. Единственное отличие заключается в максимальной цене автомобилей, подпадающих под программу, которая теперь составляет не 600 тыс. руб., а 700 тыс. руб. По такой стоимости в настоящий момент можно приобрести большое количество моделей. Как и ранее субсидироваться государством будет 2/3 ставки рефинансирования, то есть 5,5 п.п. от текущих ставок по автокредитам. Программа коснется легковых автомобилей и небольших коммерческих авто. В первую очередь данные программы будут выгодны людям с небольшими доходами, которые ориентируются на бюджетные автомобили, в том числе и на отечественные машины. В результате программа льготного автокредитования может принести 12-18% дополнительно оформленных автокредитов. Риски здесь, пожалуй, связаны с тем, какой минимальный первоначальный взнос будут вносить граждане, а также какое количество банков будет задействовано в программе. Ведь если их будет больше, чем было в прошлый раз, то в качестве конкурентной борьбы с целью привлечения клиентов отдельные банки пойдут на небольшое снижение уже льготных процентных ставок. Отмечу, что с начала года ставки по автокредитам плавно снижаются. Так, например, еще в начале апреля взять автокредит можно было под 20,1% годовых, а в середине мая ставка опустилась до отметки в 19,24%. Другими словами, за полтора месяца ставка снизилась почти на 1 п.п. Если рассматривать предложения в крупных публичных банках, то у них ставки по кредиту на покупку авто находятся еще на более низком уровне и колеблются в диапазоне от 13 до 17,5% при одинаковых сроке кредитования и первоначальном взносе на приобретаемый автомобиль.

Как видно из таблицы, наиболее привлекательные процентные ставки по автокредитам предлагают ВТБ24 и Банка Москвы. Они в своей продуктовой линейке имеют идентичные программы кредитования в рамках одного розничного блока, который принадлежит Группе ВТБ. При этом не случайно ВТБ24 обогнал Сбербанк по доле на рынке автокредитования. Напомню, что розничная «дочка» второго по активам российского банка имеет долю в размере 12,3%, а у Сбербанка она составляет 12,2%. При этом самые высокие ставки среди публичных кредитных организаций наблюдаются у Банка Возрождение. Впрочем, ждать результатов за полугодие осталось не так долго, любопытно будет посмотреть, сумеет ли Сбербанк вернуть себе место лидера в сегменте автокредитования, или же на этой позиции закрепится ВТБ24. Более того, вполне вероятно, что крупные банки охотно примут участие в программе льготного кредитования, а значит, у них больше шансов выйти на запланированный рост показателей по портфелю автокредитов по итогам 2013 года. Напомню, что целевая цена по обыкновенным акциям Сбербанка составляет 115,20 руб., по привилегированным — 83,20 руб. Таргет по бумагам ВТБ равен 0,07781 руб.

|

|

В покупке по стоп-лимит заявкам акции: нет фьючерсы: EDU3, GDU3, GZU3, GMU3, LKU3 В продаже по стоп-лимит заявкам акции: ИнтерРАОао, НЛМК ао, Новатэк ао, Роснефть, Россети ао, РусГидро, СевСт-ао, Сургнфгз, Сургнфгз-п, Татнфт 3ао, Уркалий-ао, ФСК ЕЭС фьючерсы: GZU3, RNU3 Вне рынка акции: ВТБ, ГАЗПРОМ ао, ГМКНорНик, ЛУКОЙЛ, ПолюсЗолот, Сбербанк, Сбербанк-п, Ростел-ао фьючерсы: EuU3, RiU3, SiU3, SRU3, VBU3

|

|

23 июня глава BIS (Банка международных расчетов) Jaime Caruana выступил с речью, которая может знаменовать собой поворот в развитии мировой финансовой системы. Это была не просто речь, это был доклад, который сопровождал годовой отчет BIS. Следовательно заявление носило программный характер.

Полагаю, что это выступление объясняет сильный гэп вниз по S&P500, который мы увидели в понедельник. BIS – это банк для центральных банков, - координирующий центр по проведению денежной политики. Фактически глава BIS призвал к смене курса и отказу от активного использования стимулирующих мер. Наиболее важные тезисы главы BIS Могут ли центральные банки сделать все, что требуется? С каждым днем это становится все менее и менее очевидным.... Шесть лет прошло с того момента, как разразился глобальный финансовый кризис, но мы так и не вступили на путь надежного, самостимулирующего и хорошо сбалансированного роста. Если и был легкий путь к этой цели, мы пока его не нашли. Монетарное стимулирование само по себе не может дать ответ, поскольку корни проблемы не в денежной политике. Поэтому центральным банкам следует вернуться к своей стабилизирующей роли, позволив другим делать трудную работу по подъему экономики. Многие крупные корпорации использовали дешевое финансирование для того, чтобы удлинить сроки погашения своих обязательств вместо того, чтобы инвестировать их в новые производственные мощности. Продолжающаяся политика низких процентных ставок и нестандартные меры стимулирования облегчили жизнь частному сектору и отложили процесс делевереджинга, облегчили правительствам задачу по финансированию дефицитов, позволили им отложить проведение необходимых реформ в реальной экономике и в финансовой системе. И резюме Чрезмерная перегруженность долгом – один из главных барьеров на пути роста после финансового кризиса. Заимствование все новых и новых денег год за годом не является средством исцеления - в некоторых местах возможно будут сложно избежать уменьшения стимулирующих мер из-за того, что становится очевидным, что эффект от таких мер достиг своих пределов. Выступление Каруаны может иметь очень серьезные последствия для рынков. Влияние смены позиции BIS на центральные банки Теперь возникает несколько вопросов, главный из которых: Какое влияние имеет позиция BIS для основных центральных банков: ФРС, ЕЦБ и Банка Японии? Для Банка Японии (BOJ) думаю, что это событие имеет мало значения. Глава BOJ – в значительной степени техническая фигура, политику определяет кабинет министров. При этом, думаю, что этот призыв адресован в первую очередь именно Банку Японии, и во многом прозвучал именно из-за беспрецедентных действий Японии в последние полгода. Для ФРС, безусловно, речь имеет большое значение, и это мы уже успели ощутить по дискуссиям относительно выхода из стимулирующих мер, которые возникли в последние месяцы. Полагаю, что эти дискуссии возникли не на пустом месте и являлись отражением дискуссий, которые уже в этот момент шли внутри BIS. Это объясняет тот факт, почему два-три месяца назад такие ярые «голуби» в Комитете по открытым рынкам США как Уильямс и Дадли заговорили о выходе из стимулирующих мер. Хотя отношения ФРС с BIS непростые; во всяком случае в Америке не торопятся внедрять Базель-3, и я сомневаюсь, что в США будут сильно следовать рекомендация BIS. Но дискуссии уже идут и это уже очень серьезный аргумент в пользу сворачивания QE. Это подтверждает справедливость рассуждений насчет изменения «функции реакции Федрезерва», о котором я писал накануне ФОМС. В то время, как все говорят, и все считают, что реакция ФРС основана на данных о состоянии американской экономики, Zero Hedge и Barclays предостерегают, что в рядах членов ФОМС, притом прежде настроенных весьма голубино, возникает новая интерпретация «функции реакции» Федрезерва. Как явствует из минуток последнего заседания ФОМС, среди членов ФОМС растут опасения надуванием пузырей, «техническими дислокациями», и тем. что соотношение между издержками и выгодами от осуществления программы QE уже не столь благоприятно для экономики. Это именно те опасности, о которых в воскресенье говорил глава BIS. ЕЦБ уже фактически начал сворачивать стимулирующие меры, несмотря на рецессию в подавляющем числе стран еврозоны. Во всяком случае, погашение LTRO-2 идет полным ходом и никаких понижений ставок не происходит. В целом, это очень сильный фундаментальный негатив для S&P500 и рискованных активов в целом, который будет усугубляться другим чрезвычайно опасным явлением - "залоговым коллапсом".

|

|

Сохраняю длинную позицию по акциям ВТБ, Новатэк ао. Покупаю акции ИнтерРАОао. Продаю акции ВТБ.

|

|

Вторая часть серии "Вопоросы - Ответы" конкурса трейдерского контента "Биржевой холдем" на Walltrade.

Вопрос: Я прошел во Второй тур! Поздравьте меня ) и готовьте миллион! )) Что теперь мне надо сделать? Ответ: Публиковать интересные статьи! Как всегда... Потому что Ваши материалы должны заинтересовать жюри и публику. Чем больше материалов будет опубликовано, тем выше может быть средний конкурсный балл. Как минимум, следует предоставить 3 статьи в конкурсную ленту, при этом одна из них должна быть полностью уникальна и написана специально для Биржевого холдема. Остальные Ваши материалы могут быть уже опубликованы ранее на других ресурсах. Вопрос: Время быстро пролетело и я не успел подать материалы на 1-й этап конкурса "Биржевой холдем". А ваш приз достаточно привлекателен, возможно ли еще что-то сделать? Ответ: Да, конечно, Вы можете участвовать в конкурсе "Биржевой холдем", как новичок. Но побороться за приз Первого тура конечно не удастся - жюри уже объявило победителей. Вопрос: -Что нужно сделать новичку для участия во Втором туре конкурса? Ответ: Новый участник должен подать до 15 августа в конкурсную ленту 5 материалов (2 статьи - за 1й тур + 3 материала по условиям 2-го тура). Если средний конкурсный балл будет выше проходного (напомню - это 5 баллов) - тогда участник сможет бороться за победу наравне со всеми! Вопрос: Почему вы акцентируете внимание на победителях этапов? Ответ: "Биржевой холдем" проводится в четыре этапа. Каждый этап длится три месяца и является полноценным самостоятельным конкурсом, в котором будут выявлены и награждены лучшие блогеры в различных категориях. Поэтому и важна победа автора в каждом отдельном туре. Победители этапа, определяемые авторитетным Жюри, становятся "Избранными авторами Walltrade", со всеми преимуществами и преференциями этого звания. Плюс они зарабатывают ощутимые денежные призы в "тиках", что согласитесь приятно. Ждем вас, друзья! Walltra.de

|

|

Сегодня произошел беспрецедентный случай: вице-президент одной из самых закрытых компаний –АЛРОСА – выложил о происходящем в ней то, что до этого тщательно скрывалось от посторонних, сначала сделав соответствующее устное заявление на проходящей сейчас в Якутске сессии Госсобрания Якутии, а затем распространив свое письмо среди депутатов якутского парламента. Впрочем, вице-президенту компании, народному депутату республики Юрию Дойникову уже терять нечего: как он сам сообщил на сессии, 23 июня президент компании Федор Андреев подписал приказ о его сокращении с 25 июля этого года. Так «что происходит внутри АК «АЛРОСА» (ОАО) на сегодняшний день» глазами одного из ведущих ее управленцев? Руководство компании активно ведет работу по увольнению, сокращению высококвалифицированных специалистов. Таким образом, оно избавилось от вице-президента Валентины Потрубейко, директора Мирнинского горно-обогатительного комбината Дмитрия Мостовова, начальника Рудоуправления Валерия Латынина, главного механика подземного рудника «Мир» Сергея Бойко, начальника фабрики №12 Александра Пшенянова, начальника участка подземного рудника «Мир» Александра Любовникова, начальника Амакинской ГРЭ Владимира Звягинцева, заместителя начальника горного управления – начальника отдела открытых горных работ Владимира Нехаева. И этот список можно продолжить. Юрий Дойников сообщает об участившихся происшествиях, связанных с нарушением охраны труда и промышленной безопасности АК «АЛРОСА» (ОАО): за четыре месяца 2013 года произошло семь несчастных случаев на производстве, в том числе один со смертельным исходом, два с тяжелым исходом. В 2012 году за аналогичный период - девять случаев, в том числе один со смертельным исходом. Это только те, которые произошли в АК «АЛРОСА», без учета подрядных организаций. Строительные работы на руднике «Удачный», пишет Ю.Дойников, «ведутся крайне неудовлетворительно, с отставанием, массой повторяющихся нарушений по промышленной безопасности; выход подземного рудника «Мир» на проектную мощность будет осуществлен только в 2016 году». Это означает, что в ближайшем будущем алмазодобыча по компании будет снижена. «Если продолжать работать по согласованным и утвержденным проектам, неминуемо будут грубейшие нарушения по охране труда, которые приведут к непредсказуемым последствиям». «Имеется обеспокоенность по геологическому комплексу АК «АЛРОСА» (ОАО). Объемы по году остаются на уровне плана, а в целом от первоначального плана идет снижение на 185 тысяч погонных метров поисковых и геолого-разведочных работ. Площадь «Хамну-Майская» законсервирована на неопределенное время. Соответственно это снижение численности и отток высококвалифицированных геологов. Арктическую экспедицию в с.Жиганск хотят закрыть и образовать партию от Амакинской ГРЭ. В 2013, 2014, 2015 годах, а также последующие годы молодые ребята и девушки Жиганского улуса получат профессию геолога, где им работать? Тем более я не представляю, как сокращать коренных жителей, которые сегодня работают в Арктической ГРЭ», говорится в письме. В первом полугодии этого года руководство компании планирует продать МАКбанк, с января по май платежи за услуги снижены с 1,9% до 0,5%, в результате дочернее предприятие МАКбанк, в котором «АЛРОСА» (ОАО) имеет 84%, из рентабельного превратилось в убыточное. Продажа банка повлечет сокращение высококвалифицированных специалистов в п.Жиганск, г.Нюрба, г.Мирный, г.Ленск, п.Айхал, г.Удачный и т.д., это значит «50% численности МАКбанка выставить на улицу в условиях Крайнего Севера», пишет Ю.Дойников. На базе МАП в компании создана авиакомпания «АЛРОСА». Руководство обсуждает вопрос о покупке старых самолетов импортного производства (в лизинг с дальнейшим их выкупом). «Республике Саха (Якутия), в том числе авиакомпании «АЛРОСА», нужны самолеты XXI века с обязательным техническим заданием под условия Крайнего севера, почему жители должны летать на «старье» с трех стран мира? Высококвалифицированные летчики увольняются и переходят в другие авиакомпании России. За 2012-й и по май 2013 года уволилось 17 высококвалифицированных специалистов. «27 мая 2013 года на планерке при президенте Ф.Б.Андрееве рассматривался вопрос «Об итогах работы НПФ «Алмазная осень» в 2012 году и в первом квартале 2013 года». «Сработали хорошо, вопросов нет. С Интерфинанса из оставшихся 4 млрд. рублей в 2013 году еще выводится 2,2 млрд. рублей под фирмы, контролируемые Ф.Б.Андреевым. В то же время через НПФ «Алмазная осень» интенсивно скупаются обыкновенные именные акции компании (около двух тысяч штук), которые в дальнейшем через «дочку», «внучку» согласуют сделку с «личной» заинтересованностью через Наблюдательный совет и акции перейдут в нужные руки. Сегодня президентом ставится вопрос по увольнению исполнительного директора НПФ «Алмазная осень» Смольниковой Ирины Владимировны. Видимо, сильно мешает этот честный руководитель?» В 2013 году, считает Юрий Дойников, «непрозрачно продали гостиницы «АЛРОСА» (ОАО), документально все провели через Наблюдательный совет, оформили сделку с заинтересованностью. Здравницу в г.Анапа строили под семейный отдых трудящихся. Где социальная справедливость? В.В.Путин при встрече в г.Сочи с президентом Ф.Б.Андреевым задал вопрос о социальной значимости компании в Республике Саха(Якутия), только не получил ясного ответа. По данным на 30.05.2013 года, теплоход «Михаил Светлов» перепродается за 80 млн.рублей, не прошло и месяца с момента «сделки». Сегодня руководство подступилось к продаже Светлинской ГЭС-3, которая на протяжении последних пяти лет возвращает вложенные инвестиции в компанию. За этим последует сокращение высококвалифицированных энергетиков и рост тарифов на электроэнергию для самой компании. Рентабельность отработки рудников будет под большим сомнением, в том числе и безопасности эксплуатации месторождений. Кроме вышеперечисленного, компанией куплено предприятие «Нижне-Ленское» (100%) за 7 млрд. рублей, в котором долгов около 9 млрд. рублей. Все документально прошло через Правление АК «АЛРОСА» (ОАО), далее провели сделку по «интересам» через Наблюдательный совет компании. Вопрос по экономической целесообразности покупки данного предприятия в компании не обсуждался, бухгалтерской отчетности не видели. Почему предприятие-банкрот покупаем за 7 млрд. рублей и с долгами около 9 млрд. рублей, совершенно непонятно... За всю эту сделку нужно платить из прибыли компании, а компания принадлежит государству – России!» Юрий Дойников сообщает о провале с проектом «Тимир», к которому приступили в 2011 году: «Сегодня этот проект не работает, нет новых рабочих мест, когда будет комбинат, непонятно...» «Ангольские проекты по геологическому и энергетическому направлению работают крайне неэффективно, нет перспективы в развитии. Со второго полугодия планируется ликвидировать участок сельского хозяйства в Айхальском ГОКе, который был организован первым руководителем Г.Кадзаевым. Чем будут кормить своих младенцев молодые мамы, какое молоко будут пить в детских садах и школах? Вот так мы заботимся о здоровье подрастающего поколения». За 2012 год АК «АЛРОСА» (ОАО) израсходовала на благотворительную помощь 1 937,5 млн. рублей. Из этой суммы ежегодно компания перечисляет Якутии по 521 млн. рублей на социально-экономическое развитие республики согласно договору. «Сколько школ, больниц, спортивных залов построены на эти средства, кто распоряжается и кто за них отвечает – никто не знает... В том числе и депутаты Ил Тумэна Республики Саха (Якутия)». «Вновь созданное правление АК «АЛРОСА» (ОАО) безынициативное, любое решение принимается и утверждается единолично Ф.Б.Андреевым. Что оставит после себя наш Президент Федор Борисович для компании «АЛРОСА» и республики? Наверное, глубочайший след... - его будут помнить все жители Республики Саха (Якутия) очень долго. Президент России В.В.Путин четко поставил вопрос о создании новых рабочих мест в Сибири, на Дальнем Востоке, в Республике Саха(Якутия). В нашей компании все до наоборот». В заключение Юрий Дойников обратился к депутатам со следующими словами: «Уважаемые депутаты Ил Тумэн Республики Саха (Якутия) IV созыва! Более 50 лет по крупицам собирали и строили компанию АК «АЛРОСА» (ОАО). Нет больше таких компаний в Якутии, которую знает и стар, и млад. Я прошу вашей поддержки в сохранении высококвалифицированных специалистов компании, сохранении всех активов компании во благо Республики Саха (Якутия), России". В конце письма Юрий Дойников попросил депутатов оценить деятельность главы АК "АЛРОСА" Ф.Б.Андреева и, обратившись к главному акционеру в лице Президента России В.В.Путина, поставить вопрос о необходимости освобождения от должности руководителя алмазодобывающей компании. Источник: http://alrs.ru/novosti-alrosa/204-kuda-vedet-alrosa-ee-prezident-otkroveniya-uvolennogo-vice-prezidenta

|

|

Вице-президент АЛРОСА, депутат Ил Тумэна Юрий Дойников получил официальное уведомление о сокращении. Об этом он несколько минут назад заявил во время проходящей в Якутске последней сессии парламента Якутии 24 июня. - Я только что узнал, что 23 июня подписан приказ президента Федора Андреева о том, что я моя должность будет сокращена с 25 июля этого года. В своем выступлении Дойников рассказал о неоднозначной кадровой политике руководства компании, которое, по его словам, увольняет, выгоняет из компании "лучших профессионалов". - В списке у Андреева очень много имен, уже уволены десятки людей. Кроме этого, большая проблема – несоблюдение норм техники безопасности, в результате чего на шахтах участились аварии со смертельными исходами и тяжелыми травмами. Дойников также посетовал на неудовлетворительное состояние дел с геологоразведкой в АЛРОСА. Напомним, полтора года назад Юрий Дойников был разжалован с поста первого вице-президента компании в "простые" вице-президенты. Его контракт официально оканчиватся в сентябре 2015 года. А теперь вслед за другим вице-президентом, Валентиной Потрубейко, Дойников получил "черную метку" о предстоящем сокращении. Источник: http://alrs.ru/novosti-alrosa/203-vice-prezident-alrosa-yurii-doinikov-poluchil-oficialnoe-uvedomlenie-o-sokraschenii

|

|

|

|

.gif)