|

|

|

По паре USD/JPY пространство фазы не определено. Gator рисует серию зеленых столбцов, что говорит о желании аллигатора двигаться и питаться в сторону севера, так как цена находится выше его зубов. Позиции открываем от первого измерения рынка, при пробое фрактала: Buy Stop 101.55, Take Profit 101.80/102.00/102.20, Stop Loss 100.70. Sell Stop 100.70, Take Profit 100.50/100.30/100.10, Stop Loss 101.55. Стоп-приказ переносим по зубам аллигатора каждые 4 часа. Читать свежий анализ по Биллу Вильямсу. Смотреть другие прогнозы.

|

|

3 июля рейтинговое агенство «Стандард энд Пурс» (Standard & Poor’s (S&P) объявило о решении повысить долгосрочный суверенный рейтинг Кипра в иностранной и национальной валютах с “выборочного дефолта” до уровня “ССС+”. В пятницу о повышении рейтинга Кипра в национальной валюте с “ограниченного дефолта” до “ССС” также сообщило агентство “Фитч”. Данное решение было принято после того, как правительство Кипра сообщило 1 июля об успешном завершении обмена облигаций, в связи с чем “случай неплатежеспособности урегулирован”. “Управляющий совет ЕЦБ принимает во внимание повышение кредитных рейтингов Республики Кипра после успешного завершения 1 июля транзакции, объявленной ранее министерством финансов, – говорится в заявлении европейского финансового регулятора. – В свете изменения рейтингов, управляющий совет принял решение, что долговые инструменты, выпущенные или полностью гарантированные правительством Кипра, вновь могут быть приняты в качестве залога для проведения монетарных операций в евросистеме”. Аналитики агентства «Стандард энд Пурс»(Standard & Poor’s (S&P), повысив рейтинги Кипра, указывают на возможность страны погасить свои долги в полном объеме в установленные сроки. На Кипре проходит добровольный обмен государственных облигаций общим номиналом один миллиард евро. Срок их погашения до 2016 года. Ценные бумаги заменяются на новые, срок погашения которых увеличится до 10 лет. Более подробно Вы можете ознакомиться со статьей по данной ссылке:http://www.eltoma-offshore.com/news/standard-po...

|

|

Мой расчет по всем трем валютным парам был на укрепление американского доллара. Сейчас данное укрепление носит гораздо более выраженный характер, и предполагаю, что в ближайшее время последует фиксация прибыли и как следствие - откат. Часть своих позиций я также закрыл, остальные переведены в безубыток. Рассмотрим теперь каждую пару по отдельности. EURUSD

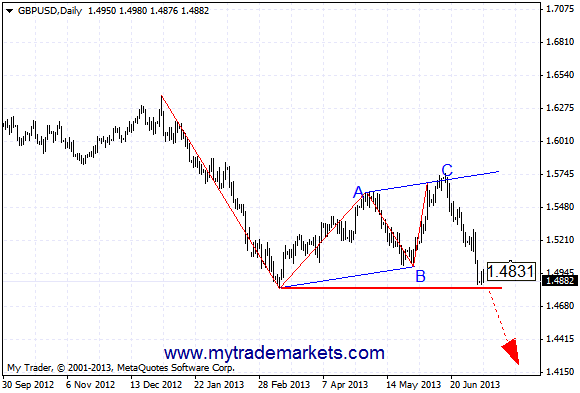

Первая цель на линии шеи модели Голова и Плечи достигнута. Говорить о реализации данной модели пока рано, ведь не пробита сама линия шеи. Однако я предполагаю, что в скором времени данный уровень поддержки будет пробит. В случае реализации данной модели можно расчитывать на тестирование минимума прошлого года ( 1.2042). Однако в своих позициях я, скорее всего, не буду использовать такие долгосрочные цели. Если взглянуть на месячный график, можно заметить формирующуюся при восходящем тренде модель Треугольник. Вот эта картина и вызывает некоторые сомнения в таком масштабном снижении евро/доллар. GBPUSD

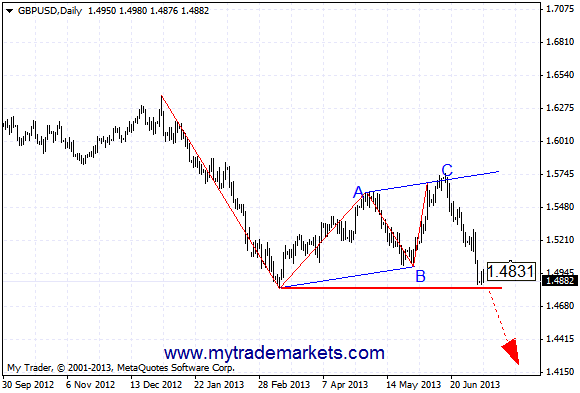

Первая цель на мартовском минимуме (1.4831) достигнута. Полная реализация данной трендовой модели АВС предполагает дальнейшее снижение пары. Свою позицию я уже закрыл, следующую буду открывать на тестировании пробитого уровня поддержки (красная линия), при условии, конечно, если уровень будет действительно пробит. Потенциал для снижения британской валюты огромный. Первая цель -это, пожалуй, минимум 2010 года, далее идет минимум 2009 года. EURGBP

Напомню, здесь мы рассматриваем модель Волны Вульфа. Первая цель на максимуме, отмеченном точкой 4 (0.8636) была достигнута. По это паре у меня открыта позиция, которая в данный момент переведена в безубыток. Пара некоторое время консолидировалась, что привело к нескольким перезаходам в рынок. Данная консолидация -это ни что иное, как тестирование ранее пробитой линии 2-4. От нижних границ данного диапазона ( светлый прямоугольник) я и покупал. Следующая цель - это максимум в точке 2. Хотя можно не ограничиваться данным уровнем - график недельного периода показывает, что потенциал для роста пары EURGBP имеется большой. Успехов вам! Аналитика форекс от My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

Магнит ведет переговоры с Роснефтью о размещении своих магазинов на заправках нефтяной компании. Росинтер заключил договор с РЖД об открытии своих ресторанов на вокзалах. Теперь о размещении торговых точек на вокзалах с железнодорожной монополией договаривается и Х5 Retail Group. Открытие торговых точек на заправках Роснефти позволит Магниту увеличить выручку на 0,5%. Ритейлер уже показывает рост выручки более чем на 30%, поэтому подобная прибавка не выглядит существенной. Вместе с тем затраты на открытие магазинов на заправках не должны быть большими, ведь это будут торговые точки небольшой площади — от 50 до 250 кв. м Стоимость открытия одного кв. м магазина формата «у дома» составляет $800-2500. Таким образом, затраты на создание сети магазинов на заправках могут составить порядка 220-550 млн руб. Напомню, что капитальные расходы на текущий год запланированы на уровне $1,8 млрд, то есть на запуск точек на АЗС пошло бы менее 1% всех CAPEX компании. Чистая прибыль Магнита по итогам 2012 года выросла более чем вдвое, а долговые рынки относятся к его облигациям очень положительно: доходность самого последнего размещенного выпуска облигаций составляет 8,25% против более 9% у О’Кей и Х5. Таким образом, у Магнита, безусловно, есть возможность выделить нужную сумму на проект. Отмечу, что рентабельность магазинов на заправках гораздо выше, чем у обычных торговых точек. Она может достигать порядка 50%, и это является дополнительным плюсом формата. Вместе с тем популярность формата «магазин на заправке» в России пока недостаточна и мало кому удается успешно работать в этом сегменте. Х5 пока не смогла договориться с ЛУКОЙЛом о создании подобной сети магазинов. Зато ритейлер начал переговоры с РЖД об открытии своих точек на вокзалах. Никаких подробностей переговоров компании не раскрывают, однако можно предположить, что проект будет содержать условия, схожие с теми, что получил ранее в этом году Росинтер для открытия своих ресторанов. Например, арендная ставка составляла порядка 30 тыс. руб. в год, притом что ее средний уровень по Москве колеблется в пределах 16-55 тыс. руб. Пассажиропоток на 351 вокзале России оценивается в 1 млрд человек в год, а на московские вокзалы может приходиться порядка 15% всего оборота, то есть около 150 млн человек, что составляет порядка 8,4% от количества покупателей во всех магазинах Х5 в 2012 году. Таким образом, при сохранении выручки на кв. м на прежнем уровне чистая выручка ритейлера может вырасти максимум на 8,5%. Рентабельность магазинов на вокзалах будет также выше, чем у стандартной торговой точки. Скорее всего, Х5 будет размещать на вокзалах магазины нового формата «экспресс» (150 кв. м), так как площади будут весьма ограничены. При средних затратах на открытие 1 кв. м площади в $2400, открытие магазинов только на девяти вокзалах столицы обойдется Х5 примерно в $3 млн, то есть менее 0,5% от CAPEX ритейлера в 2012 году. Таким образом, игра действительно стоит свеч. Целевая цена по акциям Магнита — 7923,85 руб. , таргет по GDR X5 — $27,4.

|

|

В покупке по стоп-лимит заявкам акции: ГМКНорНик, ЛУКОЙЛ, НЛМК ао, ПолюсЗолот, РусГидро, Сбербанк, Сбербанк-п, Сургнфгз, Татнфт 3ао, Уркалий-ао, ФСК ЕЭС фьючерсы: EDU3, EuU3, RiU3, SiU3, GMU3, LKU3, VBU3 В продаже по стоп-лимит заявкам акции: ВТБ, ГАЗПРОМ ао, ИнтерРАОао, Новатэк ао, ПолюсЗолот, Роснефть, Россети ао, СевСт-ао, Сургнфгз-п фьючерсы: GZU3, RNU3, SRU3 Вне рынка акции: Ростел-ао фьючерсы: GDU3

|

|

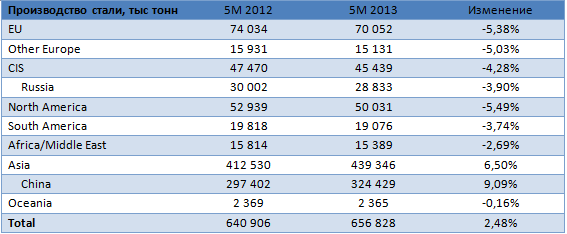

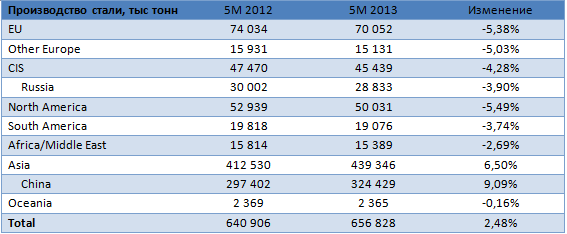

В секторе черной металлургии наблюдается некоторый подъем, впрочем, на мой взгляд, говорить о начале восстановления пока преждевременно. За прошедшие две недели акции представителей сектора выглядели довольно сильно и показали рост в среднем на 6% при росте рынка на 3,5%. Поддержку бумагам оказывают сезонный рост спроса со стороны строительного сектора и локальное восстановление цен на металлопродукцию. На фоне общего восстановления рынка металлургам удается показывать сильную динамику с учетом сильной недооцененности сектора в целом, а также с учетом оживления в промышленности. Так, в июне 2013 года индекс HSBC PMI Russia вернулся к росту против снижения, наблюдавшегося на протяжении четырех периодов, и составил 51,7 пункт. Локальную поддержку сектору оказывает также десятипроцентный рост цен на сталь в США, причиной которого стало сокращение мощностей за счет приостановки комбината в Огайо и в связи с забастовкой сотрудников на заводе в Онтарио, что привело к снижению производства на предыдущей неделе на 3,1%. В результате вверх поползли и цены на других рынках, в частности стоимость стальной заготовки на LME возросла до $145 против минимальных с 2009 года уровней на прошлой неделе. Однако фундаментально риски перепроизводства на мировом рынке стали по-прежнему сохраняются — большинство производителей продолжает наращивать объем выпуска, несмотря на давление цен. В мае мировое производство стали увеличилось на 3,63% год к году, и причиной такой динамики стал рост в странах АТР. Так, Китай увеличил выпуск на 9,47% год к году, Япония — на 5%, а Южная Корея — на 0,6%. В результате сокращение производства на 4,5% в Евросоюзе и на 5% в Северной Америке не смогло оказать позитивное влияние на цены. Как следствие — предложение на рынке стали за 5 месяцев текущего года увеличилось на 2,48% и по-прежнему обгоняет темпы роста потребления.

Источник: WSA, расчеты Инвесткафе. Однако на внутреннем рынке металлурги наращивают производство, что связанно с сезонным ростом спроса со стороны строительного сектора, а также с увеличением спроса на трубы со стороны нефтегазовых компаний. Автомобильный сектор пока демонстрирует отрицательную динамику: продажи легковых автомобилей за 5 месяцев упали на 4% и, по моим оценкам, вряд ли выйдут на положительный уровень. В среднесрочной перспективе поддержать спрос на внутреннем рынке сможет и запуск инфраструктурных проектов, в частности проектов ВСМ, на которые государство выделит финансирование из резервов.

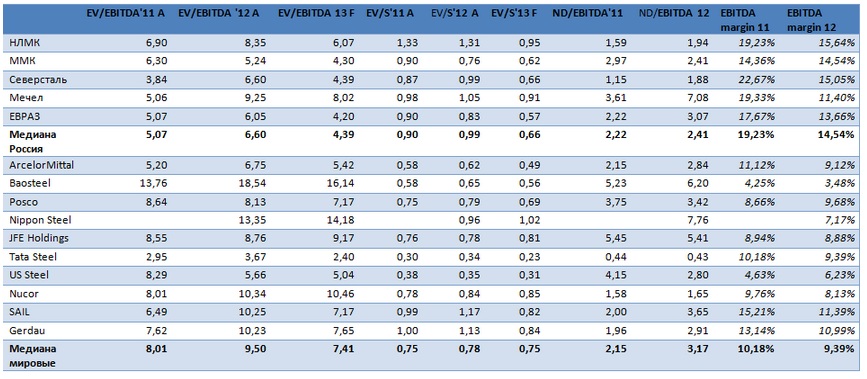

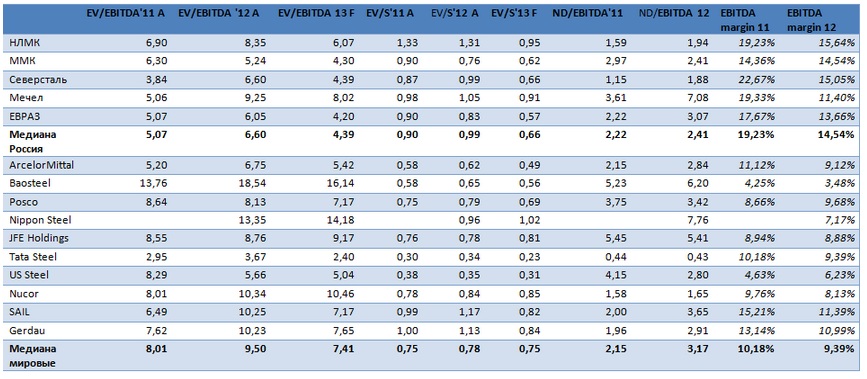

Источник: данные компаний, finance.yahoo.com, расчеты Инвесткафе. На фоне оживления сезонного спроса на сталь и восстановления цен на внутреннем рынке я ожидаю сохранения позитивной тенденции в акциях черных металлургов, однако при этом остаются и риски возобновления падения. Фундаментально бумаги отечественных компаний по-прежнему выглядят сильно недооцененными по отношению к мировым аналогам даже в сравнении с аналогами на развивающемся рынке, несмотря на более высокую EBITDA margin.

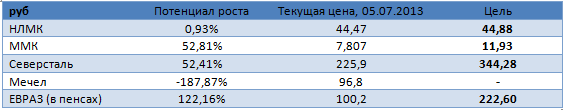

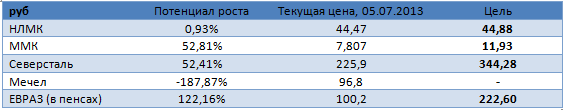

Источник: расчеты Инвесткафе. Среди российских металлургов, по моим оценкам, полученным методом сравнительного анализа, наиболее интересными являются акции Северстали и ММК. Бумаги НЛМК торгуются близко от своей справедливой стоимости. Однако по мультипликаторам акции НЛМК в последние два года имели некоторую премию к аналогам на рынке, которая обусловлена более высокой EBITDA margin и наиболее низкой долговой нагрузкой компании, а также высокой ликвидностью ее акций. Бумаги Евраза также выглядят довольно привлекательно, учитывая, что падение котировок в последнее время было обусловлено исключением компании из индекса FTSE 100. Что касается Мечела, то в его случае сравнительный анализ не позволяет определить справедливую стоимость бумаг компании из-за очень высокой долговой нагрузки, однако в краткосрочной перспективе поддержку акциям металлурга будет оказывать программа выкупа. На мой взгляд, металлургический сектор выглядит довольно недооцененным и при росте промышленного сектора будет показывать динамику лучше рынка. Однако следует помнить, что сохраняются довольно высокие рыночные риски и при ухудшении ситуации падение может продолжиться. Обновленные цели по акциям металлургов с учетом мировой конъюнктуры выглядят следующим образом: по акциям НЛМК — 44,88 руб. за бумагу, рекомендация — «держать»; по акциям Северстали — 344,28 руб., рекомендация — «покупать»; таргет по бумагам ММК — 11,93 руб. за акцию, рекомендация — «покупать»; таргет по бумагам Евраза — 222,6 пенсов за акцию на LSE, рекомендация — «покупать».

|

|

В понедельник цены на золото вернули утраченное в пятницу за счет некоторого снижения курса доллара. Однако нисходящий тренд на дневном графике продолжает функционировать и рост золота в последние дни - это просто коррекция перед очередным снижением. Как уже писал вчера, событием на этой неделе для драгметаллов станут протоколы последнего заседания ФРС США, но за день до этого состоится выступление председателя ФРС Бернанке, который, скорее всего, скажет все, чего ожидают от протоколов заседания ФРС. Его выступление состоится завтра.

После таких сильных пятничных данных по рынку труда в США, можно ожидать от Бернанке новых намеков на неминуемое сворачивание программы QE3. Вопрос только, как скоро? Намеков на это и будут ожидать участники рынка. В ходе выступления золото может вновь начать снижаться. Сегодня можно ожидать еще некоторого роста в район 1264,00, а затем начнется консолидация. Из важных событий для драгметаллов сегодня ничего не ожидается. Торги будут проходить на технических факторах. Тактика на сегодня следующая: Цены на золото не двинулись в сторону 1208,00, поэтому пошли в противоположном направлении в сторону роста.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1235.25 против $1212.75 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $19.16 против $19.32 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1355.00 против $1327.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $697.00 против $669.00 на предыдущей сессии. Аналитика форекс от My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

Не успел опубликовать, как уже позиция и закрылась. Прибыль неплохая вышла — 28,7%, не памп конечно, но вполне удачная позиция в стиле «свинг трейдинг».

Должен отметить, что акция пошла очень уверенно, сам не ожидал, думал дольше будет дергаться вверх-вниз) Но, вполне прогнозированная позиция. (оригинал статьи)

|

|

Сохраняю длинную позицию по акциям ИнтерРАОао, НЛМК ао, Новатэк ао, Роснефть, Россети ао, Сургнфгз, Сургнфгз-п, Татнфт 3ао, ФСКЕЭС. Продаю акции ВТБ. Сделок на покупку не запланировано.

|

|

Рассмотрим сделки за неделю:

Надо сказать, что было несколько вариантов развития по Ене от простого входа и выхода до попытки докупится третьего числа.

Трейдер вышел перед Америкой, хотя как мы видим, дальше рынок пошел по тренду.

Прокатился на ложных. Более подробно на сайте и разбор полетов в группе Форекс. Удачи Вам и Вашим близким. Окишев Игорь

|

|

|

|