|

|

|

10 июля на Московской бирже был размещен за один день дебютный выпуск облигаций ООО «Электрорешения» объемом 1 млрд рублей. Еще до размещения в апреле 2023 г. АКРА повысило кредитный рейтинг компании до BBB со стабильным прогнозом. Ставка купона установлена на уровне 12,3% годовых на весь период обращения. Несмотря на невысокую премию за дебют, выпуск оказался интересен розничным инвесторам и был размещен в течение одного дня за 2 633 сделки. Организаторами выступили БКС КИБ и Газпромбанк. Аналитики Boomin решили подробно рассмотреть деятельность компании и выяснить, всё ли так действительно радужно в отчетности эмитента. ООО «Электрорешения» — производитель и поставщик электротехнического оборудования. Работает на рынке с 2003 г. под брендом EKF. Компания производит: - электротехническую продукцию;

- оборудование среднего напряжения;

- корпуса электрощитов;

- изделия для электромонтажа и электроустановки;

- средства измерения;

- кабеленесущие системы;

- шинопроводы.

Также эмитент предоставляет готовые типовые электротехнические решения в сферах жилищного и коммерческого строительства. Компания планирует активно развивать свою работу и с промышленным сектором. На текущий момент продукция EKF реализуется в 20 странах мира. В ассортименте — более 17 тыс. позиций. Производственная база EKF включает заводы во Владимирской области, семь логистических центров в России и странах СНГ, испытательную лабораторию и конструкторское бюро. По заявлению компании, привлеченные на долговом рынке средства будут направлены на наращивание и модернизацию производственных мощностей, развитие и внедрение цифровых инструментов. В качестве особенно важной задачи эмитент выделяет локализацию собственного производства в России. Сейчас 70% компонентов для продукции «Электрорешений» производится за рубежом, однако в рамках импортозамещения в ближайшей перспективе планируется сокращение импортных составляющих до 30%. Структура группы

Учредителем ООО «Электрорешений» со 100-процентной долей является компания с ограниченной ответственностью «Ревана Альянс ЛТД» (Республика Кипр). Генеральным директором является Александр Андреевич Иванов.

В 2022 г. большая часть деятельности EKF приходилась на сферу строительства. Компания ведет сотрудничество с крупными девелоперами: «Самолет», «Группа ЛСР», ФСК, ПИК, «Эталон» и др. 17% в структуре сбыта «Электрорешений» занимает промышленный сектор. Компания рассчитывает на существенный прирост своей деятельности в этом направлении. Также компания активно сотрудничает с ведущими сетями и маркетплейсами. Анализ финансовых показателей

По данным МСФО на конец 2022 г., активы компании выросли на 26% год к году и составили 10,11 млрд рублей. Ключевая доля активов, как и в прошлом году, была сосредоточена в «запасах» — 4,47 млрд рублей (44% активов) и дебиторской задолженности — 2,22 млрд рублей (22% активов). Объем денежных средств на счетах снизился с 389 до 349 млн рублей. Для определения реальной стоимости чистых активов, доступных инвесторам в случае негативного развития сценария, аналитики Boomin провели оценку активов и обязательств компании по данным отчетности МСФО за 2022 г. Полугодовая отчетность по МСФО за 2023 г. эмитентом пока не раскрыта. Оценка чистых активов компании по данным отчетности по МСФО за 2022 год | Балансовая стоимость | Корректировка | Комментарий |

|---|

| АКТИВЫ | | | | | Основные средства (ОС) | 609 044 | 323 863 | 80% ОС приходится на машины и оборудование, которые на рынке можно быстро продать с дисконтом 50%. | | Активы в форме права пользования | 1 036 178 | 0 | Актив, который представляет собой право арендатора использовать базисный актив, не учитываем в чистых активах, так как продать его компания вряд ли сможет. | | Нематериальные активы | 51 986 | 0 | Оценка нематериальных активов достаточно субъективна и трудно оценима при продаже. | | Предоплата за внеоборотные активы | 210 280 | 147 196 | | | Инвестиции и прочие финансовые активы | 5 | 5 | | | Отложенные налоговые активы | 146 736 | 154 | | | Внеоборотные активы | 2 054 229 | 471 218 | | | | | | | Запасы | 4 468 144 | 3 088 298 | 95% всех запасов составляет готовая продукция, которую можно реализовать с дисконтом 30%. | | Торговая и прочая дебиторская задолженность | 2 218 003 | 2 155 951 | 82% от общей дебиторской задолженности составляют задолженность покупателей и заказчиков, остальная часть — прочие дебиторские задолженности. Показатель скорректирован на объем резерва обесценивания. | | Авансы выданные | 783 993 | 391 997 | Предположим, что половину авансов и предоплат удастся вернуть. | | Авансы по текущему налогу на прибыль | 47 215 | 47 215 | | | Налоги к возмещению | 144 630 | 144 630 | | | Инвестиции и прочие финансовые активы | 40 973 | 40 973 | | | Денежные средства и их эквиваленты | 349 255 | 349 255 | | | Оборотные активы | 8 052 213 | 6 218 318 | | | Итого активы | 10 106 442 | 6 689 536 | | | | | | | ОБЯЗАТЕЛЬСТВА | | | | | Кредиты и займы | 477 000 | 477 000 | | | Обязательства по аренде | 839 952 | 0 | | | Торговая и прочая кредиторская задолженность | 33 | 33 | | | Резервы | | | | | Долгосрочная обязательства | 1 316 985 | 477 033 | | | | | | | Кредиты и займы | 1 951 366 | 1 951 366 | | | Обязательства по аренде | 297 980 | 0 | | | Торговая и прочая кредиторская задолженность | 3 285 546 | 3 285 546 | | | Авансы полученные | 356 011 | 356 011 | | | Резервы | 156 897 | 156 897 | | | Задолженность по налогам | 441 410 | 441 410 | | | Прочие обязательства | | 0 | | | Задолженность по налогу на прибыль | 968 | 968 | | | Краткосрочные обязательства | 6 490 178 | 6 192 198 | | | Итого обязательства | 7 807 163 | 6 669 231 | | | Чистые активы | 2 299 279 | 20 305 | | В целом, на текущий момент активы компании практически полностью покрывают ее обязательства. В пассивах собственный капитал по итогам 2022 г. составил 2,3 млрд рублей, увеличился он преимущественно за счет роста нераспределенной прибыли. Финансовый долг в 2022 г. не подвергся существенному изменению и составил 2,4 млрд рублей без учета обязательств по аренде. На кредиторскую задолженность приходилось 3,3 млрд рублей (что на 18% больше, чем в предыдущем году).

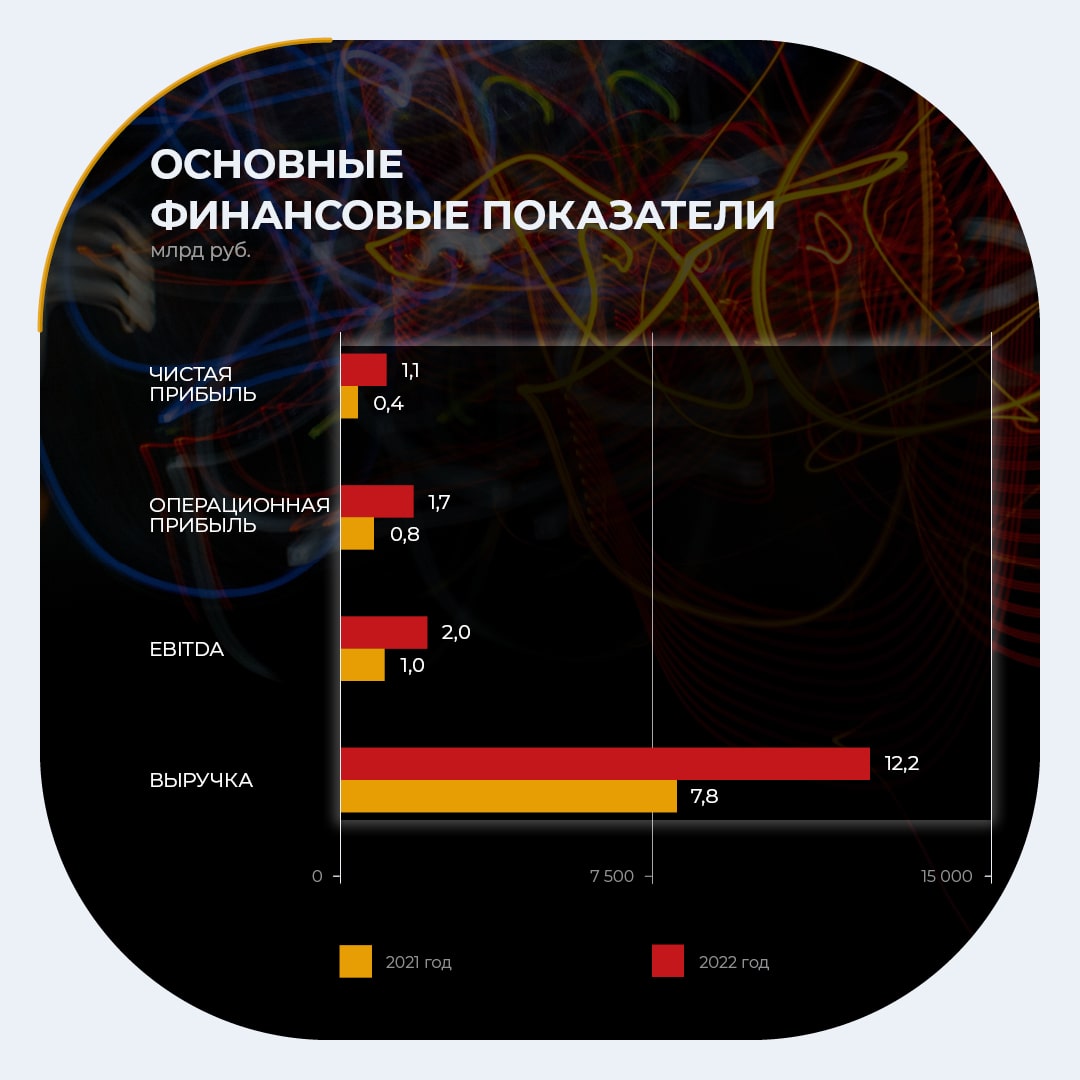

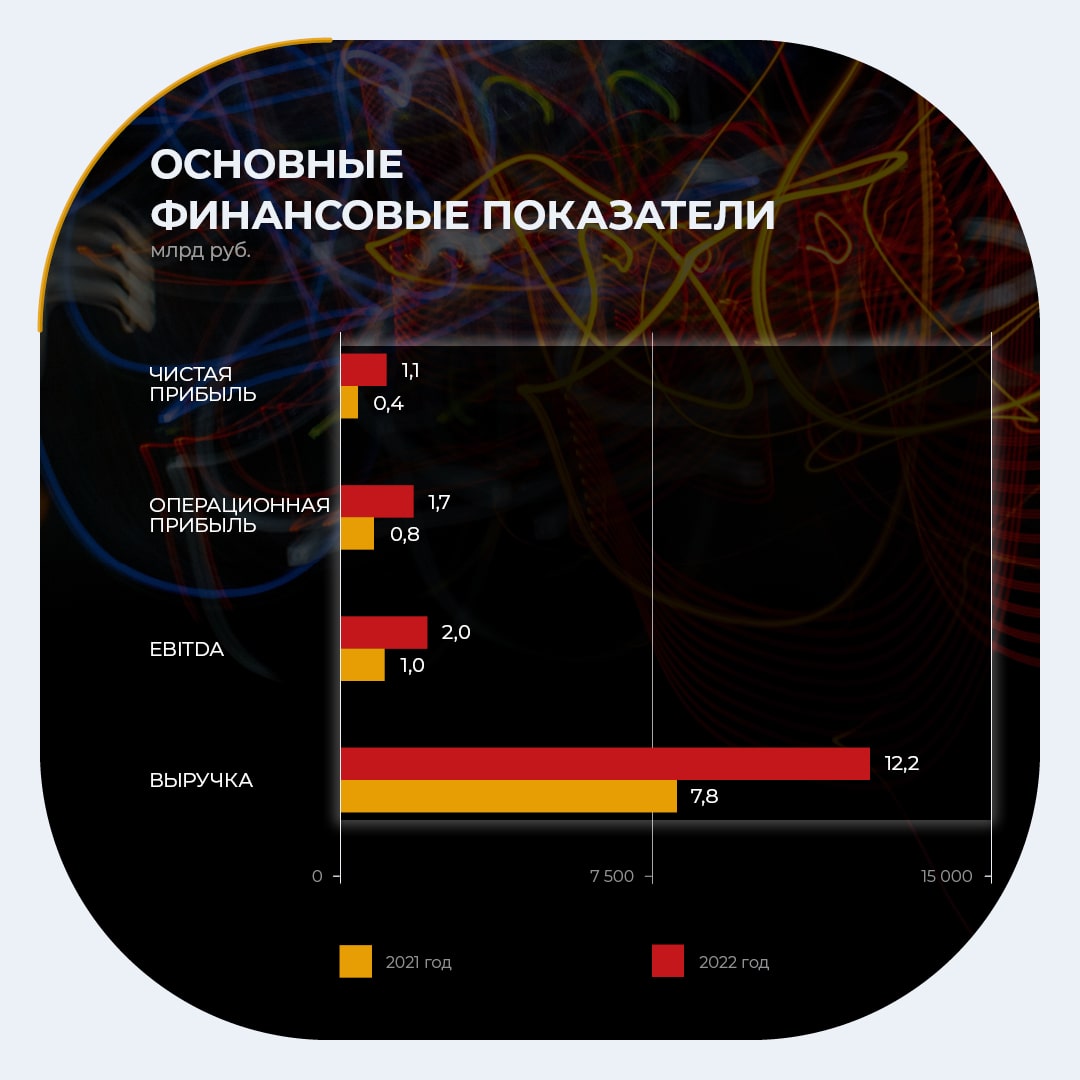

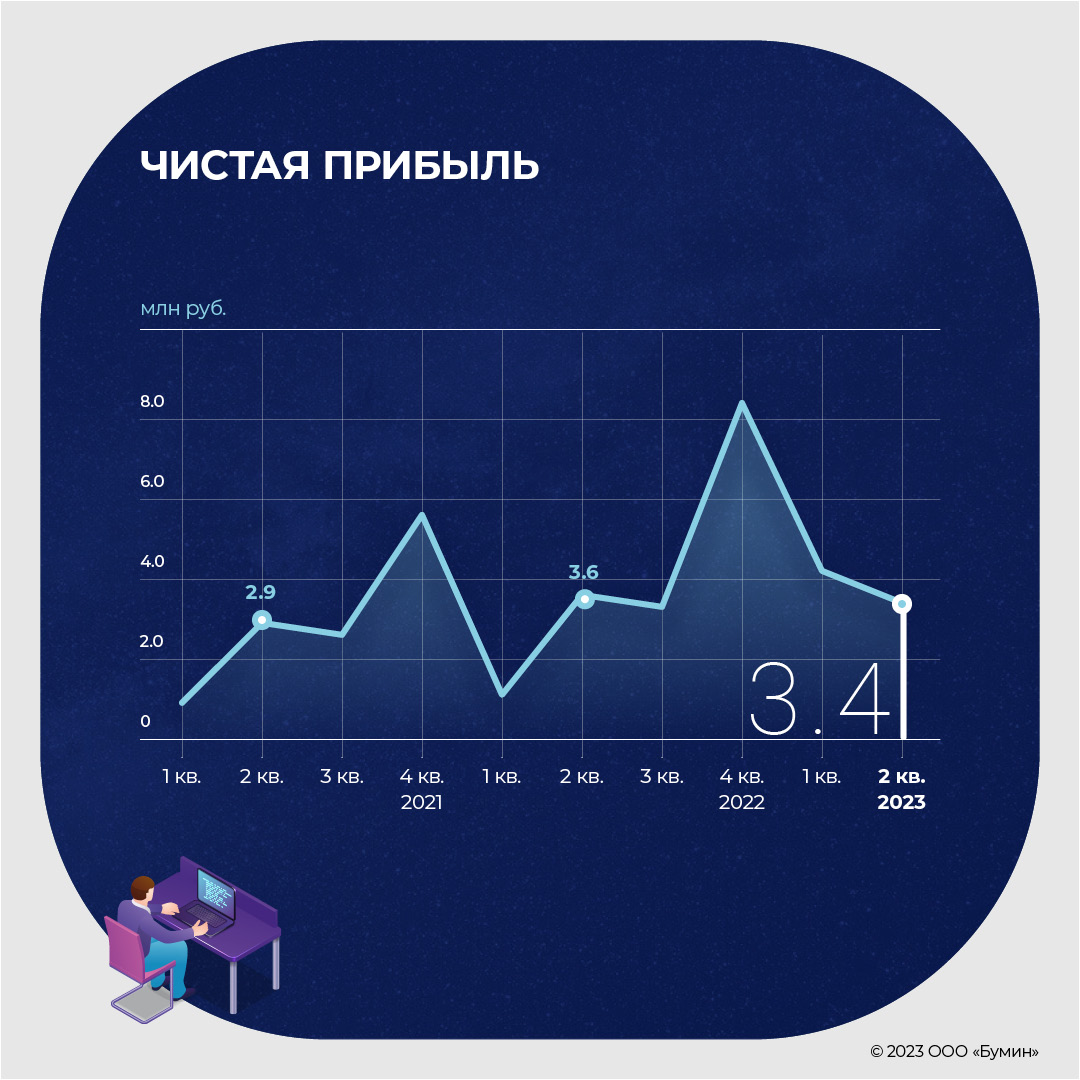

Выручка растет на протяжении пяти лет подряд. За 2022 г. она увеличилась на 57,3% и составила 12,2 млрд. По прогнозам компании, к концу 2023 г. этот показатель должен достигнуть 20 млрд рублей. EBITDA выросла вдвое — до 2 млрд рублей, что на 993,4 млн рублей превышает итог предыдущего года. Соотношение EBITDA/Выручка в 2022 г. составило 16,45%. Чистая прибыль за год составила 1,1 млрд рублей по сравнению с 407 млн рублей в 2021 г. Долговая нагрузка в терминах чистый долг/EBITDA за 2022 г. составила 1,6х с учетом обязательств по аренде.

Динамика рентабельности продаж положительная. Показатель ROS за 2022 г. указывает на эффективное функционирование компании. За последние три года наблюдается устойчивый рост рентабельности собственного капитала (ROE), а высокая рентабельность активов (ROA) указывает на эффективность менеджмента в управлении ресурсами компании. Кредитный портфель На конец 2022 г. кредитный портфель подвергся несущественным изменениям. Годовой прирост составил менее 1%: с 2 407,2 млн до 2 428,4 млн рублей. Основная доля кредитных займов по-прежнему приходится на краткосрочные обязательства, которые за 2022 г. увеличились вдвое и составили 1,7 млрд рублей. Долгосрочные обязательства за год не подверглись изменениям. Пятая часть кредитного портфеля приходится на государственные фонды: 477 млн рублей с фиксированной ставкой 1%.

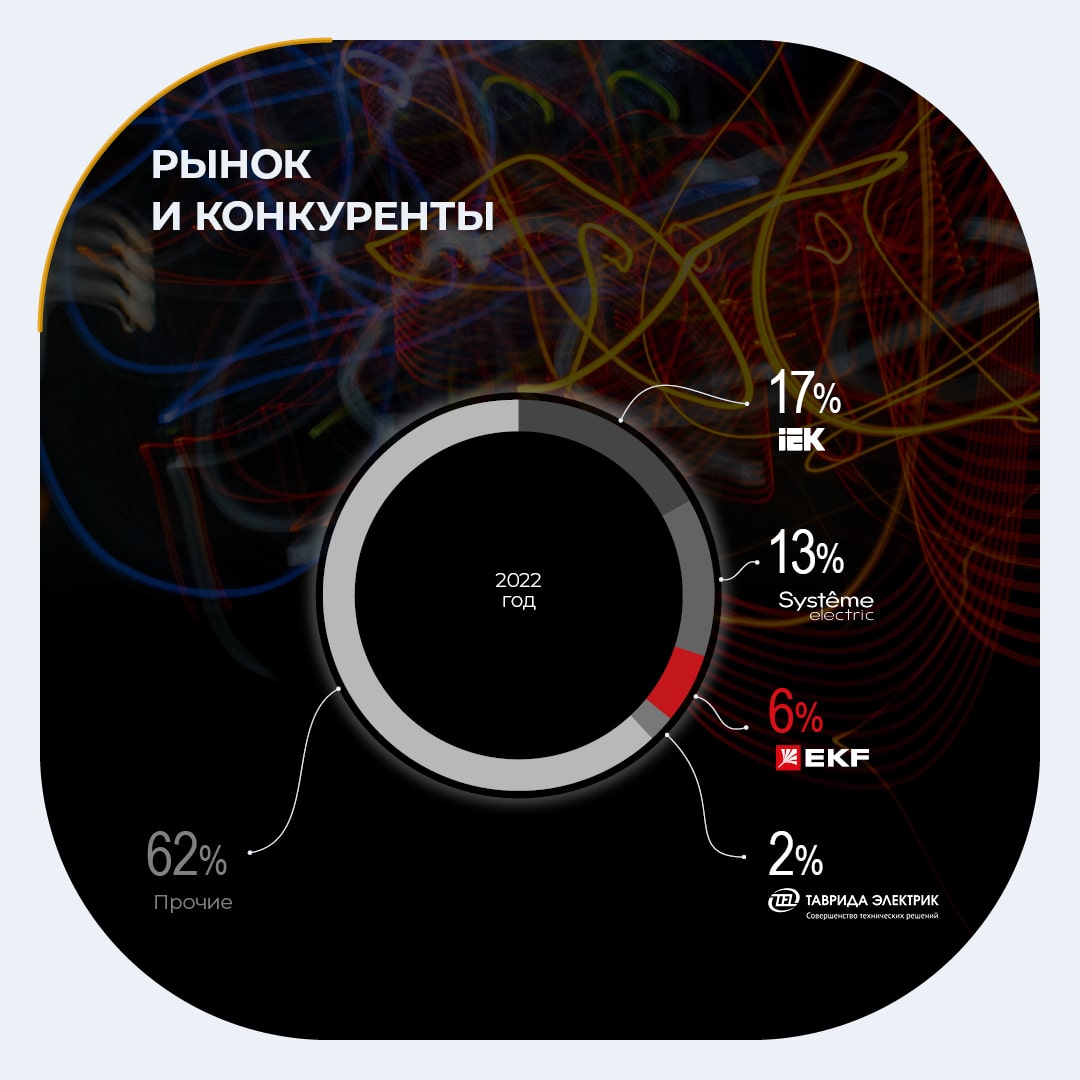

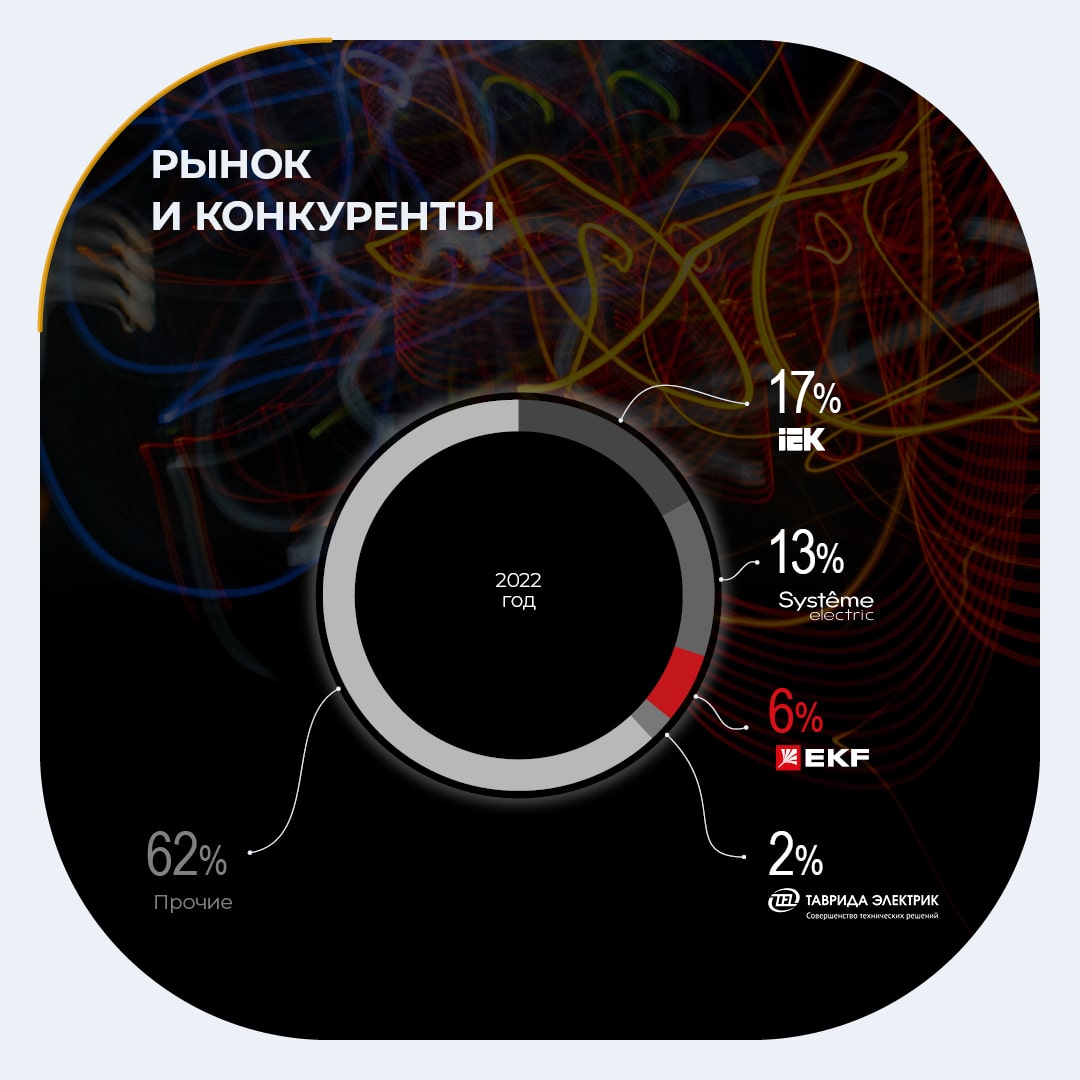

Основную долю в кредитном портфеле составляют кредиты Альфа-Банка — около 1,7 млрд рублей, или 70% от всего портфеля. Рынок и конкуренты За последние два года многие крупнейшие международные компании покинули российский рынок электрооборудования и тем самым создали потенциал для развития отечественных производителей. EKF занимает 5,7% рынка и входит в тройку лидеров продаж низковольтового оборудования.

Основным конкурентом «Электрорешений» является отечественный производитель IEK GROUP, занимающий 17% рынка. IEK также является действующим эмитентом долгового рынка. Дебютный выпуск облигаций был размещен в декабре прошлого года объемом 2 млрд рублей и купонной доходностью 12,7%, при этом уровень кредитного рейтинга компании A- (от «Эксперта РА»).

Риски Аналитики Boomin отмечают следующие риски при анализе текущего состояния компании: - Зависимость от зарубежного производства является ключевым риском для эмитента на текущий момент. Высокая доля комплектующих для производства поставляется из-за границы. Ухудшение отношений между странами и антироссийские санкции привели к ухудшению логистической схемы.

- Резкие колебания курса валют могут негативно отразиться на себестоимости продукции. Убытки компании от курсовых разниц за 2022 г. выросли на 80%.

- Темпы экономического развития в России. Высокая доля реализации продукции компании в строительной сфере (70%) приводит к повышенной чувствительности относительно проблем данного сектора. В случае кризиса на рынке недвижимости или снижения экономической активности произойдет сокращение спроса на продукцию компании.

- Кредитные риски. На конец 2022 г. у компании наблюдалась слабая диверсификация кредитного портфеля. Существенная доля финансовых обязательств была сформирована краткосрочным долгом. При низких запасах наличных средств присутствуют риски невыполнения компанией кредитных обязательств.

Заключение EKF является сильным игроком на рынке электрооборудования и входит в тройку лидеров своего сегмента. Повышение кредитного рейтинга аналитики Boomin считают обоснованным. Компания действительно имеет хорошие финансовые показатели. Расчет стоимости чистых активов показал, что даже при худшем сценарии компания способна покрыть свои текущие долговые обязательства. При этом все-таки стоит отметить слабую диверсификацию кредитного портфеля, основная доля (70%) займов приходится на один банк. По мнению аналитиков Boomin, основным риском в работе компании является зависимость от импортных комплектующих для производимого электрооборудования. Эмитент планирует нивелировать этот риск за счет локализации и наращивания собственных производственных мощностей. Для реализации этой задачи, а также для реструктуризации долговых обязательств EKF планирует использовать привлеченные на бирже средства. 10 июля 2023 г. состоялось размещение дебютного выпуска облигаций на сумму 1 млрд рублей с погашением через три года. Первая выплата купона с фиксированной годовой ставкой 12,3% состоится 9 октября 2023 г. С момента размещения цена на бумагу не опускалась ниже номинала и торгуется с премией, не превышающей 2,5%.

|

|

Компания демонстрирует стабильно высокие темпы роста бизнеса, так к 1 июля 2023 г. факторинговый портфель компании достиг 1,09 млрд рублей. Это на 21% больше, чем на 1 января 2023 г. Аналитический разбор финансовых показателей эмитента за первое полугодие 2023 г. — в обзоре Boomin. Ключевые финансовые показатели «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» — факторинговая компания, сфокусированная на предоставлении услуг электронного регрессного факторинга производственным и торговым компаниям из сегмента МСБ. Работает преимущественно в Центральном, Уральском и Приволжском федеральных округах. Основана в 2015 г., в 2018 г. вышла на рынок облигаций — первой среди представителей отрасли. Портфель компании за шесть месяцев 2023 г. вырос на 21,2% и впервые превысил 1 млрд рублей. Для сравнения, по данным Ассоциации факторинговых компаний (АФК), в целом отраслевой портфель вырос на 19%. Оборачиваемость портфеля Global Factoring Network снизилась с 68 до 65 дней, что близко к среднему значению по отрасли на уровне 63 дней. Оборот за шесть месяцев 2023 г. вырос на 17,1% год к году и составил 823 млн рублей. Эмитент с начала года увеличил базу активных клиентов до 76 (+4) и расширил базу дебиторов до 327 (+9). Количество переданных фактору поставок составило 8 863. Валовая прибыль продолжает расти и в отчетном периоде увеличилась на 36,7%. Маржа валовой прибыли в данном случае отражает ценовую политику компании — средний процент, который компания зарабатывает от объема выплаченного финансирования. В среднем по отрасли рост вознаграждения факторов к АППГ составил 19%.

Прибыль от продаж в отчетном периоде выросла на 35,9% и составила 46,8 млн рублей. Чистая прибыль выросла на 62%, до 7,6 млн рублей, в том числе благодаря существенному сокращению прочих расходов. Долговая нагрузка и структура долга Собственный капитал «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» в 2022 г. вырос на 7,6%, до 107,4 млн рублей, за счет нераспределенной прибыли. Доля собственного капитала в активах составила 9,2% против 10% в начале года. Для факторинговых компаний характерна высокая доля заемных средств в структуре пассивов, которая покрывается ликвидными оборотными активами. Чистый долг с начала года вырос на 20,9% (+132,8 млн), до 1 млрд рублей. Рост долга сопоставим с данными за полный 2022 г. на уровне +145,7 млн рублей. Компания использовала благоприятную конъюнктуру, чтобы привлечь больше средств и нарастить объем бизнеса. Доля портфеля, профинансированного за счет чистого долга, осталась на уровне 94%. Доля долгосрочного долга в структуре задолженности символически снизилась с 74% до 73%. В структуре долга свыше 78% составляют облигационные выпуски общим объемом 814 млн рублей. В июле добавился еще один выпуск на 150 млн рублей. Средневзвешенная ставка по облигационному долгу составляет 15,87%. В конце августа пройдут две оферты по коммерческим выпускам на 25 и 30 млн рублей. В сентябре будет погашен небольшой дисконтный ЦФА на 8 млн рублей, а в декабре пройдет оферта еще по одному выпуску коммерческих облигаций на 30 млн рублей. В 2024 г. запланировано две оферты — на 160 млн рублей в июне и 50 млн рублей в декабре. Отношение чистого долга к EBIT за 12 месяцев в I квартале снизилось с 9х до 8,6х, но к концу II квартала выросло до 9,6х. Покрытие процентных платежей EBIT в формате LTM составило 1,56х против 1,7х в 2022 г. Показатели ликвидности снизились, но остались на достаточно высоком уровне. С учетом оборачиваемости по портфелю на уровне 65 дней его целиком можно отнести к ликвидным активам. Быстрая и текущая ликвидность опустились с 4х до 3,9х, по-прежнему оставаясь в пределах нормы. Основные выводы Global Factoring Network продолжает расти быстрее отрасли, используя для этого инструменты публичного долгового рынка. Компания тестирует различные способы заимствований, в том числе появившиеся недавно ЦФА, что дает возможность гибко управлять долговой нагрузкой. Долгосрочные обязательства по-прежнему преобладают в структуре долга, что позитивно влияет на устойчивость компании, особенно в условиях роста процентных ставок. Показатели ликвидности и долговой нагрузки некритично снизились, в то время как ключевые финансовые метрики уверенно растут. Это обеспечивает запас прочности на горизонте следующих 12-ти месяцев. Финансовое положение эмитента в целом выглядит стабильным. Тревожных сигналов в отношении платежеспособности не наблюдается.

|

|

События, на которые следует обратить внимание сегодня: Не ожидается важной макроэкономической статистики. EURUSD: Рост доходности американских долгосрочных гособлигаций будет оказывать благоприятное влияние на стоимость американской валюты и на этом фоне рост котировок к ближайшим уровням сопротивления целесообразно использовать для открытия позиций Sell. Валютный рынок находится в ожидании важнейшего события месяца – экономического симпозиума в Jackson Hole, где соберутся главы крупнейших мировых Центробанков. Всех инвесторов волнует, что скажет глава ФРС Джером Пауэлл, а что он может сказать, если базовая инфляция в Штатах почти в 2 раза выше цели Федрезерва? Снижать ставку сейчас самоубийственно, поскольку инфляционные риски могут вновь быстро усилиться. Монетарному регулятору придется долго удерживать ставки на высоком уровне, что позитивно для американской валюты. Торговая рекомендация: Sell 1.0925/1.0949 и take profit 1.0850. GBPUSD: Шаг за шагом рынок британского госдолга приближается к прошлогодним минимумам, до которых рукой подать. Новые “рекорды” спровоцируют сильные распродажи в акциях британского финансового сектора, что в свою очередь будет оказывать давление на стоимость фунта. Ситуация будет похожа на события прошлой осени, когда пенсионные фонды столкнулись с проблемами по выполнению нормативов достаточности капитала, что спровоцировало крутое пике по фунту. Поскольку в учебниках по Forex пишут, что история повторяется, то с высокой долей вероятности можно предположить, что мы вновь увидим сильные распродажи фунта в ближайшее время. Торговая рекомендация: Sell 1.2795/1.2825 и take profit 1.2700. USDJPY: Основный индекс потребительских цен, который рассчитывает Банк Японии, вырос на 0,3 п.п. до 3,3%, что значительно превышает целевой уровень монетарного регулятора. На рынке вновь стали муссировать слухи, что Центробанк будет вынужден осенью завершить монетарные стимулы и начать постепенное ужесточение кредитно-денежной политики, что спровоцирует сильное укрепление японской йены. Поскольку сейчас мы видим сильный рост доходности американских 10-летних гособлигаций, то в краткосрочной перспективе доллар будет пользоваться повышенным спросом и снижение котировок в данной валютной паре целесообразно использовать для покупок. Торговая рекомендация: Buy 145.55/145.20 и take profit 146.10.

|

|

Снова - щедрые дивиденды, байбэк поставлен на паузу Банк Санкт-Петербург раскрыл консолидированную финансовую отчетность по МСФО за 1 п/г 2023 года. При этом данные за сопоставимый период предыдущего года раскрыты не были. Учитывая невозможность дать корректный анализ показателей в динамике к предыдущему году, коротко остановимся на наиболее важных моментах отчетного периода. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_s... По итогам полугодия банк заработал чистую прибыль в размере 28,3 млрд руб. В первую очередь, такой результат был обусловлен роспуском ранее созданного резерва на сумму 4,4 млрд руб. Доля проблемной задолженности составила 6,8% (8,5% на начало года). Уровень резерва под обесценение кредитов составил 6,5% (7,6% на начало года). Чистые процентные доходы в отчетном квартале составили 22,1 млрд руб., еще 6,5 млрд руб. было получено в качестве чистых комиссионных доходов. Внушительную сумму - 7,7 млрд руб. - банк заработал от операций с финансовыми инструментами. Помимо этого, банк отразил в отчетности роспуск прочих резервов на сумму 6,4 млрд руб. На этом фоне операционные расходы составили 12,0 млрд руб., а отношение издержек к доходам составило 32,7%. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_s... По линии балансовых показателей отметим рост кредитного портфеля с начала года на 3,2%. 73,7% кредитного портфеля формируют кредиты корпоративным клиентам, 26,3% – кредиты частным клиентам. Корпоративный кредитный портфель вырос с начала года на 2,2% и составил 424,2 млрд рублей. Розничный кредитный портфель вырос с начала года на 7,3% и составил 149,0 млрд руб., в т.ч. ипотечные кредиты выросли на 10,3%. Средства клиентов составили 579.5 млрд рублей, при этом 59,1% средств клиентов составили средства физических лиц, 40,9% – средства корпоративных клиентов. В результате показатель отношения кредитного портфеля к средствам клиентов составил 99,4%. Собственный капитал Банка, рассчитанный в соответствии с методикой ЦБ РФ (Базель III), на 1 июля 2023 года составил 157,9 млрд рублей (+11,3% по сравнению с началом года). Основной капитал Банка по состоянию на 1 июля 2023 года составил 116,1 млрд. рублей (-1,4% по сравнению с 1 января 2023 года). В результате норматив достаточности основного капитала Банка на 1 июля 2023 года составил 16,7% (18,1% на 1 января 2023 года), норматив достаточности собственного капитала – 22,6% (20,3% на 1 января 2023 года). Отметим, что Совет директоров банка рекомендовал акционерам выплатить промежуточные дивиденды в размере 19,07 руб. на обыкновенную акцию, что подразумевают норму отчислений от прибыли по МСФО в размере 30%; при этом очередного раунда выкупа собственных акций анонсировано не было. По итогам вышедшей отчетности мы подняли прогноз ключевых финансовых показателей банка на всем прогнозном окне, увеличив объем ожидаемых нами процентных и комиссионных доходов, а также сократив ожидания по размеру резервирования на текущий год. Помимо этого, мы подняли норму отчислений на дивиденды до 30% на всем окне прогнозирования. В результате потенциальная доходность акций банка возросла. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_s... В настоящий момент обыкновенные акции банка торгуются исходя из P/E 2023 около 3 и продолжают входить в число наших приоритетов в финансовом секторе. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Росбанк раскрыл консолидированную финансовую отчетность по МСФО за 1 п/г 2023 г. При этом данные за сопоставимый период предыдущего года раскрыты не были. Учитывая невозможность дать корректный анализ показателей в динамике к предыдущему году, коротко остановимся на наиболее важных моментах отчетного периода. См. таблицу: https://bf.arsagera.ru/akb_rosbank/itogi_1_p_g_... В отчетном периоде прибыль составила 18,8 млрд руб., многократно превысив прибыль всего 2022 года. Положительная динамика прибыли обеспечена увеличением всех ключевых статей доходов, а также возвращением банка к привычному уровню отчисления в резервы после крупного создания резервов в 2022 году. Чистый процентный доход банка на фоне увеличения объемов бизнеса продемонстрировал рост на 17% по сравнению со средним квартальным значением в 2022 году на фоне увеличения размера кредитного портфеля более чем на 20%, в том числе лизингового и факторингового портфелей. Комиссионные доходы на фоне роста размера клиентской базы и объема операций с клиентами выросли на 8% по сравнению со средним квартальным значением в 2022 году. Банк продолжал инвестировать в свое развитие в рамках недавно утвержденной стратегии. Операционные расходы за 2-й квартал 2023 года выросли на 10% по сравнению с операционными расходами предыдущего квартала, при этом показатель операционной эффективности (отношение операционных расходов к доходам) улучшился на 6 п.п. до 44% во 2-м квартале и 47% по итогам полугодия. См. таблицу: https://bf.arsagera.ru/akb_rosbank/itogi_1_p_g_... По линии балансовых показателей отметим увеличение кредитного портфеля на 21,7% до 1 155 млрд руб. на фоне уверенного роста кредитования корпоративного бизнеса (+41% с начала года) и увеличения розничного кредитования (+10%). Объем средств клиентов рос менее быстрыми темпами по сравнению с кредитами и составил 1 425 млрд руб. по сравнению с 1 185 млрд руб. годом ранее. В итоге отношение кредитов к средствам клиентов выросло на 10 б.п. и составило 81,1%. По итогам вышедшей отчетности мы повысили прогноз процентных доходов банка на текущий год, отразив ускоренные темпы роста кредитного портфеля, а также увеличили ожидаемые доходы от операций с финансовыми активами. Прогнозы на последующие годы не претерпели серьезных изменений. В результате потенциальная доходность акций банка осталась на прежних уровнях. См. таблицу: https://bf.arsagera.ru/akb_rosbank/itogi_1_p_g_... В настоящее время акции Росбанка оценены рынком с коэффициентом P/E 2023 около 6 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Компания «МГТС» раскрыла бухгалтерскую отчетность за 1 п/г 2023 года. См. таблицу: https://bf.arsagera.ru/mgts_mgts/ Выручка компании увеличилась на 3,8% и составила 21,1 млрд руб. Операционные расходы снизились на 8,3% до 14,9 млрд руб. на фоне сокращения себестоимости продаж (-10,1%) и административных расходов (-5,0%), частично нивелированного увеличением коммерческих расходов (+16,0%). В результате операционная прибыль выросла на 52,7% до 6,2 млрд руб., при этом операционная маржа выросла с 19,9% до 29,3%. Чистые финансовые доходы снизились на 12,9% до 4,9 млрд руб. по причине снижения процентных доходов с 3,9 млрд руб. до 2,8 млрд руб., что было частично нивелировано увеличением положительного сальдо прочих расходов и доходов с 2,1 млрд руб. до 2,6 млрд. В итоге чистая прибыль компании выросла на 18,5%, составив 9,2 млрд руб. По итогам вышедшей отчетности мы повысили наши ожидания по прибыли на всем горизонте прогнозирования, отразив большие темпы роста операционной рентабельности. В результате потенциальная доходность акций компании несколько возросла. См. таблицу: https://bf.arsagera.ru/mgts_mgts/ В настоящий момент обыкновенные акции компании торгуются с P/BV 2023 около 1,4 и наряду с привилегированными не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Финансовые статьи смазали неплохой операционный результат Уральская кузница выпустила отчетность по РСБУ за 1 п/г 2023 года. См. таблицу: https://bf.arsagera.ru/uralskaya_kuznica/ Выручка компании снизилась на 13,2% до 10,4 млрд руб. При этом экспортная составляющая выручки в отчетном периоде отсутствовала, а выручка от реализации на внутреннем рынке сократилась на 2,9%, составив 10,4 млрд руб. К сожалению, компания не раскрыла операционные показатели, однако мы полагаем, что падение доходов было связано как с прекращением реализации продукции за рубеж, так и со снижением цен на продукцию. Операционные расходы сократились большими темпами до 7,8 млрд руб (-20,1%) на фоне сокращения себестоимости проданных на внутренний рынок товаров и услуг почти на 10%. В итоге на операционном уровне компания отразила рост прибыли на 16,2% до 2,6 млрд руб. Финансовые статьи продолжают оказывать существенное влияние на итоговый результат: в отчетном периоде компания получила 894,4 млн руб. в виде процентов против 1,7 млрд руб. годом ранее. При этом совокупные финансовые вложения по балансу снизились незначительно с 23 млрд руб. до 21,6 млрд руб., что означает существенное падение процентной ставки по выданным займам. Снижение финансовых доходов объясняется тем, что компания выдает займы Мечелу как за счет собственных, так и за счет заемных средств. При этом объем денежных средств на балансе компании кратно вырос, а долговое бремя уменьшилось как с начала года, так и в сравнении с сопоставимым периодом прошлого года, составив 1,6 млрд руб. Проценты к уплате также сократились и составили 81,3 млн руб., а отрицательное сальдо прочих доходов и расходов – 202,6 млн руб. (отрицательное сальдо 273,8 млн руб. годом ранее). Налоговая ставка компании в отчетном квартале возросла с 10,5% до 20,1%. В результате чистая прибыль компании составила 2,6 млрд руб. По линии балансовых показателей отметим, что нераспределенная прибыль продолжила увеличиваться и составила 42,6 млрд руб., а балансовая стоимость акции – 77 828 руб. Среди прочих моментов обращает на себя внимание продолжающийся рост дебиторской задолженности (16,8 млрд руб). Напомним, что существенный объем дебиторской задолженности позволяет материнской компании замещать систему платных займов безвозмездным финансированием через отсрочку платежей по торговым операциям. По итогам вышедшей отчетности мы повысили наш прогноз по прибыли на текущий и последующие годы, отразив рост операционной рентабельности на фоне контроля компанией расходов, связанных с реализацией товаров и услуг на внутреннем рынке. В результате потенциальная доходность акций компании возросла. См. таблицу: https://bf.arsagera.ru/uralskaya_kuznica/ На данный момент акции Уральской кузницы торгуются с P/BV 2023 0,4 и продолжают входить в наши диверсифицированные портфели акций «второго эшелона». ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Предписания цб киви банку омрачили хорошие финансовые результаты Компания QIWI plc раскрыла консолидированную отчетность по МСФО за 1 п/г 2023 года. См. таблицу: https://bf.arsagera.ru/qiwi_plc/itogi_1_p_g_202... Совокупная выручка компании выросла на 7,5% до 17,8 млрд руб. Напомним, что компания раскрывает финансовые показатели в разрезе сегментов, предоставляя информацию о скорректированной выручке (за вычетом себестоимости). Объем платежей, осуществленных через инфраструктуру QIWI, в отчетном периоде составил 974 млрд руб., увеличившись на 13,7%, главным образом, за счет роста денежных переводов, подключения новых продавцов и агрегаторов, увеличения объема оплаты различных услуг с помощью «Qiwi Кошелька», а также роста объема платежей в сегменте решений для самозанятых. Выручка основного операционного сегмента Payment Services снизилась до 14,2 млрд руб. (-5,4%) на фоне сокращения доходности по платежам в результате роста низкодоходных операций. Скорректированная чистая прибыль этого сегмента сократилась на 24,9%, составив 6,5 млрд руб. В декабре 2022 года компания приобрела контрольный пакет акций ведущей группы компаний в области цифрового маркетинга RealWeb. С текущего года компания стала выделять в своей отчетности операционный сегмент цифрового маркетинга Digital Marketing (DM). Данный сегмент включает доходы, полученные от услуг по управлению контекстной рекламой и медийной рекламой в СМИ, включая услуги платформы по подписке, присутствие в социальных сетях, программный маркетинг, CPA и мобильный маркетинг. Чистая выручка этого направления увеличилась почти в 6 раз после вышеуказанного приобретения RealWeb и составила 1,7 млрд руб. Скорректированная чистая прибыль этого сегмента составила 329 млн руб. Выручка сегмента Corporate and Other составила 1,9 млрд руб. (+24,0%), за счет дальнейшего расширения портфеля банковских гарантий, увеличившегося на 28,0% год к году, и факторинга на фоне расширения клиентской базы, а также разработки новых продуктов (ROWI). Скорректированный чистая прибыль сегмента составила 2,6 млрд руб., против убытка 3,3 млрд руб., полученного годом ранее, главным образом, по причине получения положительных курсовых разниц. В итоге скорректированная чистая прибыль компании выросла на 78,0% до 9,4 млрд руб. Компания не предоставила свой прогноз по финансовым показателям на текущий и последующие годы, равно как и подтверждения текущей дивидендной политики (не менее 50% от чистой прибыли). Совет директоров компании по-прежнему оставляет вопрос выплаты будущих дивидендов на рассмотрении, пока изменение санкционного режима или другие события не позволят распределить средства среди всех акционеров. Остатки денежных средств на счетах компании на конец отчетного периода составили 39,6 млрд руб. По линии корпоративных новостей отметим, что компания завершила первый этап разделения своего бизнеса на российский и международный, консолидировав российские активы в АО «КИВИ». Разделение бизнеса необходимо, чтобы QIWI сохранила листинг своих акций на бирже Nasdaq в Нью-Йорке. Среди негативных моментов отметим предписание ЦБ РФ, выданное в конце июля текущего года Киви банку в связи с недочетами, обнаруженными в ходе проверки выполнения требований к составлению отчетности и ведению документации. В связи с этим, Киви банк временно ограничил вывод средств физлицами с Qiwi-кошельков на банковские счета и снятие наличных. По заявлению руководства, компания находится в диалоге с ЦБ РФ по поводу наложенных временных ограничений. Помимо этого, менеджментом был проведен стресс-тест на возможное воздействие поставления на финансовые результаты на основе данных первого полугодия 2023 г. Согласно пессимистичному сценарию негативный эффект для объема платежей группы в первом полугодии 2023 года мог бы составить до 20%, для чистой выручки - до 25%, для скорректированной чистой прибыли - до 40%. Работа по оптимизации издержек и развитию бизнеса должна сгладить негативное влияние от предписания на финансовые результаты всего года. По итогам вышедшей отчетности мы понизили прогноз финансовых показателей компании на текущий и будущие годы, отразив издержки, связанные с предписанием ЦБ, скорректированные на ожидаемый более высокий результат по новому сегменту Digital Marketing (DM) . В результате потенциальная доходность расписок компании снизилась. См. таблицу: https://bf.arsagera.ru/qiwi_plc/itogi_1_p_g_202... Расписки QIWI обращаются с P/BV 2023 около 0,6 и потенциально могут претендовать на попадание в наши портфели в случае разрешения проблем, связанных с владением иностранными активами. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

. . ▶ ФЬЮЧЕРС НА ДОЛЛАР США. SI-9.23 (SIU3). . 18.08.2023 г. на последней минуте вечерней сессии в 23.49 мин. в рамках Основной-М Торговой системы (ТС) рыночным ордером был взят ЛОНГ по цене 92.929 п.п.(информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 18 августа 2023 г. в 23:55 по мск.). . 21.08.2023 г. прибыль была зафиксирована ордером тейк-профит по цене 93.012 п.п. Профит от трейда составляет 0.083 п.п. (+0,6%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

Рост доходности и устойчивая инфляция предполагают дальнейшее повышение ставок. Обзор USD, EUR, GBP Совокупная короткая позиция по USD после сильной коррекции неделей ранее выросла за отчетную неделю на 490 млн. до -16.272 млрд. Сокращение в значительной степени связано с покупками евро, что касается других основных валют, то обращает на себя внимание продажа по всем значимым сырьевым валютам (канадский, австралийский, новозеландский доллары, а также мексиканский песо). В небольшом плюсе – иена и франк, то есть заметен спрос на защитные валюты и распродажа товарных валют. Поскольку длинная позиция по золоту сократилась на 4,5 млрд, то можно предположить дальнейший рост спроса на доллар США. В среду будут опубликованы индексы PMI в еврозоне, Великобритании и США, которые могут оказать заметное влияние на прогнозы по ставкам ЕЦБ, Банка Англии и ФРС. На прошлой неделе отчетливо прослеживалась тенденция к росту доходности облигаций, что предполагает рост спроса на риск на фоне более уверенных макроэкономических данных. В то же время активность основной мировой фабрики, Китая, замедляется, что, напротив, указывает на замедление спроса. Эта дилемма может получить разрешение после публикации PMI, поэтому не исключен рост волатильности. EUR/USD Окончательные данные по инфляции в еврозоне в июле подтвердили, что рост цен остался на прежнем уровне 5.3%, базовая инфляция также без изменений – 5.5%. Поскольку никаких сезонных факторов, которыми можно было бы объяснить рост цен, на данный момент не наблюдается, то, вероятнее всего, следует исходить из наиболее очевидного объяснения – рост цен поддерживается широким ценовым давлением в растущем секторе услуг. Устойчивость инфляции поддерживает мнение рынка о том, что ЕЦБ в сентябре поднимет ставку, и это повышение уже отражено в текущих ценах. Также в пользу повышения ставки – сильный рынок труда. После сильного сокращения неделей ранее чистая длинная позиция по евро выросла на 1.275 млрд тенденция к продажам евро поставлена под сомнение. Расчетная цена ниже долгосрочной средней, что дает основания рассчитывать на продолжение снижения евро, однако импульс стал заметно слабее. Неделей ранее мы предположили, что снижение EUR/USD продолжится. Действительно, евро последовательно прошел две поддержки, однако до уровня 1.0830 все же не дотянул. Сопротивление 1.0960, куда евро сможет дотянуться в случае развития коррекции, долгосрочно же исходим из того, что тренд остается медвежьим, и тестирование 1.0830 все же состоится в краткосрочной перспективе. GBP/USD Инфляция в июле снизилась с 7.9% до 6.8%. Это снижение в значительной степени связано с падением предельной цены OFGEM (Управление по рынкам газа и электроэнергии) с 2500 фунтов до 2074, без снижения предельной цены инфляция все равно снизилась бы, но значительно меньше – до 7.3%. Несмотря на сильное снижение, инфляция все равно остается на очень высоком уровне, к тому же дальнейшего падения предельной цены на энергоносители маловероятно. Институт NIESR предполагает, что из возможных сценариев дальнейшего поведения инфляции нужно выбирать между вариантами «очень высокий», предполагающему среднегодовую инфляцию в перспективе 12 месяцев около 5%, и «высокая устойчивость», что эквивалентно годовому уровню 7.4%. Излишне говорить, что оба сценария предполагают инфляцию выше, чем в США, а значит, вероятность более высокой ставки Банка Англии сохраняется, что приведет и к спреду доходности в пользу фунта. Эти соображения не дают снизиться фунту и поддерживают его против доллара, в то время как против большинства основных валют доллар продолжает рост. После трех недель сокращения длинная позиция по GBP выросла на 302 млн, до 4.049 млрд. Позиционирование бычье, расчетная цена все еще ниже долгосрочной средней, но, как и в случае с евро, намечается разворот вверх. В предыдущем обзоре мы предполагали, что фунт продолжит снижение, однако устойчивость инфляции в Великобритании в июле оказалась выше прогнозной, что изменило прогноз по ставке и поддержало фунт. Коррекция может получить развитие, ближайшее сопротивление 1.2813, если фунт уйдет выше, то долгосрочный прогноз будет пересмотрен. В то же время тренд по-прежнему считаем медвежьим, шансы на возобновление роста высокие, ближайшая цель – зона поддержки 1.2590/2620.

|

|

|

|