|

|

|

Эмитент, оперативно отреагировав на текущее ценообразование закупаемого сырья и падение покупательской способности населения, оптимизировал себестоимость продукции. Это послужило росту валовой прибыли (+24%) и прибыли от реализации (+39%) по итогам полугодия относительно АППГ. Также компания сохраняет долговые коэффициенты в рамках комфортных значений. Операционные показатели ООО ПК «СМАК» продолжают показывать разноплановую динамику. По итогам работы за 6 мес. 2023 года объем выручки составил 146,4 млн руб., снизившись на 11,1% к АППГ. При этом, прибыль от реализации выросла на 39,4% за те же сравниваемые периоды. Снижение выручки объясняется сокращением объема производства и реализации красной икры из-за роста себестоимости сырья при снижении покупательской способности населения. Однако, оперативно реагируя на актуальную конъюнктуру рынка, ПК «СМАК» оптимизировала себестоимость продукции, что положительно сказалось на валовой прибыли, которая в отчетном периоде была зафиксирована на уровне 33,7 млн руб., её рост составил 24,0% к АППГ. Эмитент предугадывает рыночные тенденции и предлагает клиентам наиболее актуальный ассортимент продукции. В отчетном периоде наибольшую долю производства заняли консервы (рыбные и из мяса птицы, и другие рыбные деликатесы) — 76,6% или 321 т. Затраты на производство данных позиций ощутимо ниже расходов на изготовление красной икры.

Долговая нагрузка ООО ПК «СМАК» состоит из внешнего долга и долга перед собственником. На конец отчетного периода общая сумма задолженности составила 202,9 млн руб., снизившись на 9,3%. Все долговые коэффициенты сохраняют комфортный для эмитента уровень, операционного потока компании достаточно для своевременного обслуживания обязательств. Показатели долговой нагрузки также находятся в рамках приемлемых диапазонов. Отметим, что в планах ПК «СМАК» привлечение дополнительного финансирования в виде второго облигационного выпуска, размещение которого запланировано на сентябрь. Коэффициенты с учетом этого останутся в рамках комфортного для эмитента уровня, исключение — «Внешний долг/Собственный капитал». Однако в последующих отчетных периодах данный показатель будет постепенно улучшаться за счет ежеквартальной амортизации по первому выпуску облигаций, находящемуся в обращении. Так, эмитент уже реализовал четыре частичных досрочных погашения в размере 10% от номинала в 10 000 руб. На сегодня объем в обращении дебютного выпуска серии СМАК-БО-П01 (№ 4B02-01-00564-R-001P от 17.12.2020; ISIN: RU000A102KP7) составляет 30 млн руб., а на момент размещения эмиссия была равна 50 млн руб.

Для ООО ПК «СМАК» второй квартал 2023 г. был ознаменован пополнением ассортимента — введением в производство ястычной лососевой икры, сегодня позиция находится в процессе вывода на рынок. При этом, в ассортименте эмитента ранее присутствовала только охлажденная икра лососевых, которая доставлялась на завод уже засоленная производителем на месте вылова. ПК «СМАК» осуществляла только её фасовку. Ястычная икра — товар собственной засолки эмитента, более того это более бюджетная позиция как с точки зрения закупа сырья, так и с позиции итоговой отпускной цены. Таким образом, новая номенклатурная единица не только повысит диверсификацию товарной матрицы, но и позволит охватить разные целевые аудитории. Отметим и то, что инвестиции, которые будут привлечены с помощью второго облигационного выпуска, ПК «СМАК» направит на пополнение оборотного капитала с целью закупки сырья, в том числе для развития нового вида продукции — ястычной лососевой икры.

|

|

💡ГлобалТранс. 🍋Не самый лучший отчёт и не внятное решение по дивам не сломали в бумаге ростовую тенденцию. 🍋Сейчас цена подходит к трендовой и пока она не пробита, продолжаю в ней работать в рамках действующей тенденции. 🍋Возможно у трендовой, при отскоке увеличу позицию. Но при её пробитии с покупками закругляюсь до ясности по движению актива! Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+amyPdumePjI2ZGJi (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

💡ВХЗ. 🍋Ну хоть эта бумага вчера не заракетила))). Хотя в ней ранее особой тенденции к импульсам не просматривалось, но вероятность этого присутствует. 🍋Всё та же стабилизация после волны роста. Бумага не откатывает. Волатильность снижается. Дневной диапазон сужается. 🍋Тут две повышенные вероятности могут реализоваться. Или рост через импульс или начало новой ростовой волны. ❗️Риск выше стандартного из-за нахождения бумаги на хаях. Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+amyPdumePjI2ZGJi (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

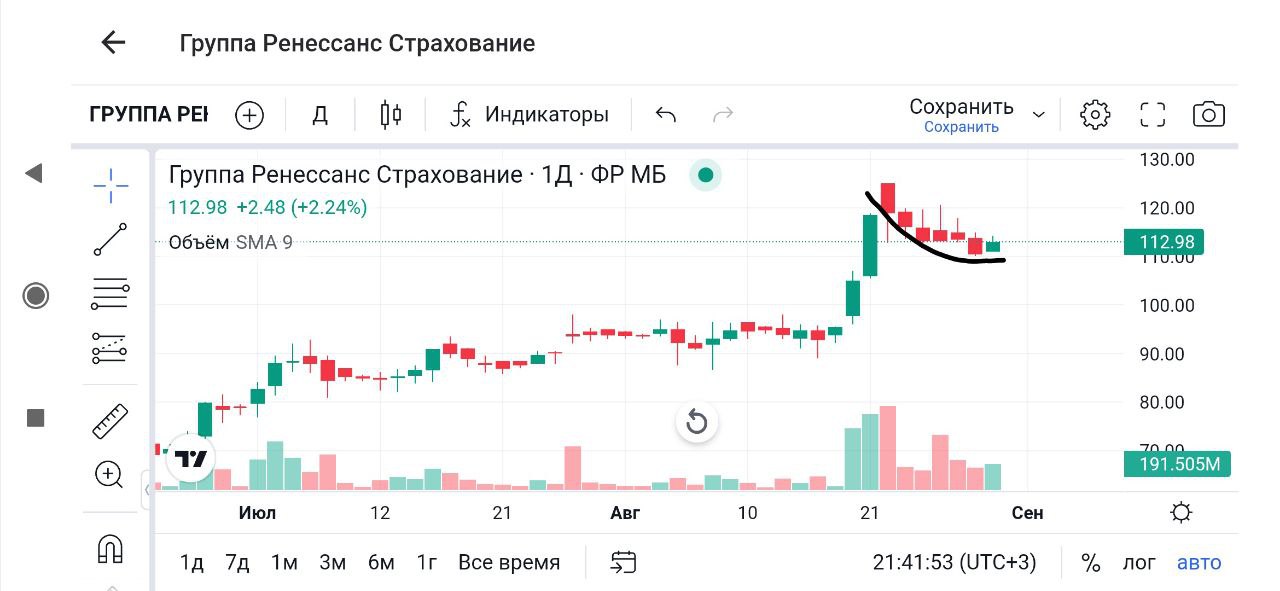

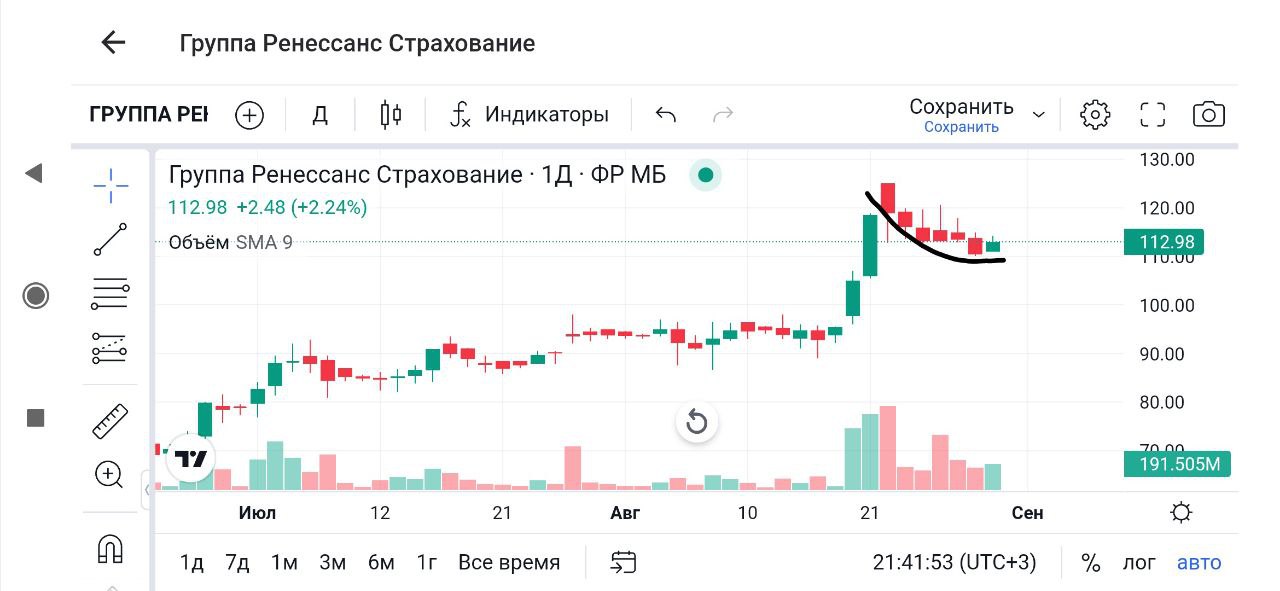

💡Ренессанс. 🍋Так Друзья, только в районе 110р. Хомяк решил подобрать бумагу в Детский портфель, как она ушла выше и отыграла просадку в публичном портфеле. 🍋А так на графике появляется зародыш закругления. Конечно на 100% так не скажешь, ещё надо день, два, но если закругление продолжиться, это будет однозначный лонг. 🍋Позицию держу, не капельки не переживаю. Дивы будут, а бумага ещё наведëт шороху, даже не сомневаюсь. Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+amyPdumePjI2ZGJi (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: ❗️United Medical Group: ВОСА. Повестка: редомициляция. ❗️Мать и Дитя: ВОСА. Повестка: редомициляция. 🍋Друзья, ну что, вот мы и закрываем сегодня очередной торговый месяц и попутно прощаемся с летом(. 🍋Месяц получился не из простых, но покупатель в переломных моментах оказался сильнее, так что по хорошему, надо закрыть август ростом и поставить жирную точку. 🍋Сегодня важные события в бумагах, которые мне очень нравятся. Не жду, что прям скажут, что всё завтра перерегистрируемся, небось опять будут титьки мять, но думаю на этом сильно не уронят. Не уронили же ГлобалТранс на дивидендах. А вот если будет внятное положительное решение, то могут и заракетить!))) 🍋Сегодня более внимательно слежу за: - РусГидро, к вечеру уже был профит более процента, но у меня есть уверенность в 0,93+. (Уже не смотрю, вечером закрылся по 0,9318, теперь интересует покупка ниже). - КазОргСин АП - вчера в префах волатильность отсутствовала и присутствовало сползание ниже. Редко эта бумага не двигается больше дня. Так что или даст фикс или открываю клона ниже. - Светофор - тут интересна покупка, но если будет проливчик и слив вчерашнего импульса. - Северсталь - бумага вновь приблизилась к уровню, наблюдаю. 🍋И ещё стоит задача что-нибудь прикупить в детский портфель, но вот что-то пока претендентов не могу найти. Надо будет что-то придумать. 🍋Этот пост пишу первым, бумаги ещё не смотрел, но чувствую недомогание. Если сегодня пропаду, значит Хомяк приболел и материал будет публиковаться по мере сил и настроения! 😉Не болейте Друзья!) 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+amyPdumePjI2ZGJi (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

ООО ТК «нафтатранс плюс» в лице Единственного участника Головня Игоря Олеговича приняло решение разместить биржевые облигации серии БО-05. Решение Единственного участника эмитент раскрыл на странице сайта «Интерфакс».

Известно, что объем эмиссии составит 250 млн. рублей сроком обращения на 3 года. Предусмотрена возможность досрочного погашения биржевых облигаций по усмотрению эмитента. Ценные бумаги будут размещаться путем открытой подписки. Более подробная информация о целях привлечения, параметрах выпуска и сроках его размещения будет сообщена дополнительно. ООО ТК «Нафтатранс плюс» — на сегодня один из крупнейших частных независимых нефтетрейдеров Сибири, осуществляющих совместно с партнерами всю цепочку бизнес-процессов: закуп нефтепродуктов у крупнейших поставщиков, трейдинг, хранение и доставку до АЗС для конечных потребителей. Наличие у партнеров автомобильного парка на 376 единиц, позволяет «Нафтатранс плюс» успешно работать более чем с 700 клиентами и развивать розничное направление — сеть из 13 АЗС под брендами NAFTA24 и Teboil. Также в распоряжении «Нафтатранс плюс» две нефтебазы (общим объемом 8,8 тыс. куб. в Москве и Новосибирске) — с июля 2023 года основным собственником крупнейшей из них стал единственный учредитель компании-эмитента Головня И.О., подробнее . Действующий рейтинг эмитента — B|ru| со стабильным прогнозом (ООО «НРА»). ООО ТК «Нафтатранс плюс» в течении нескольких лет подтверждает статус надежного партнера для инвесторов — напомним, что у эмитента в обращении имеется 4 выпуска биржевых облигаций, первый из которых был размещен еще в 2019 году. Все обязательства перед инвесторами компания добросовестно выполняет, выплачивая купонный доход и частично погашая номинальную стоимость бумаг своевременно и в полном объеме по второму и третьему выпускам биржевых облигаций. Более подробная информация о выпусках.

|

|

События, на которые следует обратить внимание сегодня: 12.00 мск. Еврозона: инфляция за август. Аукционы Минфина США. EURUSD: Еврозона сегодня опубликует релиз по инфляции за август. На этой недели свои предварительные данные представили Германии и Испания, которые входят в пятерку крупнейших экономик Старого света. В обеих странах базовый индекс потребительских цен, за которым пристально следит ЕЦБ, немного сократился, однако по-прежнему значительно превышает цель регулятора. Последние 4 квартала экономика Германии балансирует между стагнацией и рецессией, а именно эта страна всегда была локомотивом еврозоны. ЕЦБ не сильно хочет повышать ставки на ближайшем заседании 14 сентября, но деваться некуда, поскольку инфляционные риски никуда не исчезли. Для евро это позитивный сигнал, поскольку от ФРС США в сентябре рынок не ждет повышения ставок. С другой стороны, сегодня Минфин США проведёт серию аукционов по размещению казначейских облигаций, что может вызвать краткосрочное укрепление доллара. Торговая рекомендация: флэт 1.0850 -1.0950. GBPUSD: Американский рынок труда продолжает “остывать”, при этом еще рано говорить о том, что ФРС США смогла добиться своей цели. Завтра мы получим данные по занятости в Штатах за август, а в преддверии этого релиза свою статистику представило Бюро статистики труда, которое зафиксировало сокращение количества вакансий на 338 тыс. Соотношение вакансий и безработных уменьшилось до 1,5х, что по-прежнему много по историческим меркам. Малый бизнес вновь предъявляет высокий спрос на рабочую силу и готов увеличить оплату труда, а снижение вакансий во многом произошло за счет госслужбы. Фьючерс на ставку ФРС изменил свой вектор и теперь большинство участников рынка не ждет повышения процентной ставки на заседании 1 ноября, хотя после экономического симпозиума в Джексон-Хоуле была противоположная тенденция. Завтрашний релиз по Non-Farm будет важным для валютного рынка, поскольку в случае выхода слабых данных инвесторы еще больше уверуют в то, что регулятор не будет больше повышать процентные ставки, а в случае выхода сильных данных мы можем увидеть высокий спрос на доллар на ожиданиях роста ставок. Поскольку сегодня Минфин США будет размещать большой объем долгосрочных гособлигаций, то можно ожидать укрепления доллара. Торговая рекомендация: Sell 1.2733/1.2760 и take profit 1.2671. USDJPY: На валютном рынке муссируют слухи, что Центробанк Японии скоро выйдет на рынок с интервенциями и будет агрессивно укреплять йену, поскольку девальвация национальной валюты спровоцировала резкий рост цен на топливо – показатель обновил исторический максимум, что чревато разгоном инфляции, которая и так значительно превышает целевой уровень Центробанка. Последний раз регулятор выходил на рынок с интервенциями в октябре 2022 года, когда котировки USDJPY в плотную приблизились к отметке 152.00. Тогда первые разговоры об интервенциях начали ходить за полтора месяца до выхода Центробанка на рынок и только когда спекулянты смогли закрепиться за психологической отметкой 150 регулятор приступил к активным операциям. На мой взгляд, история может повториться, поэтому еще рано паниковать. Торговая рекомендация: Buy 145.80/145.50 и take profit 146.50.

|

|

Компания Россети Волга раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2023 года. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... Выручка компании увеличилась на 21,2%, составив 38,1 млрд руб. При этом доходы от передачи электроэнергии увеличились на 19,8%, составив 37,3 млрд руб., что было обусловлено существенным ростом увеличением среднего расчетного тарифа (+18,5%), усиленного положительной динамикой объема полезного отпуска электроэнергии (+1,0%). Выручка от услуг по технологическому присоединению выросла более чем в пять раз и составила 601 млн руб. Прочие операционные доходы, куда включаются преимущественно суммы полученных пеней и штрафов, составили 98 млн руб., сократившись более чем в два раза. Операционные расходы прибавили 10,7% и составили 36,4 млрд руб. на фоне увеличения расходов на персонал (+14,3%), а также оплаты услуг по передаче электроэнергии (+14,3%). В итоге на операционном уровне компания заработала 1,8 млрд руб. против убытка годом ранее. Финансовые доходы выросли на 21,9% до 158 млн руб., главным образом, увеличения доходов по активам, связанным с обязательствами по вознаграждению персонала. Финансовые расходы наоборот сократились на 30,2% до 522 млн руб. на фоне снижения долгового бремени с 9,7 млрд руб. до 7,4 млрд руб., а также снижения стоимости обслуживания долговых обязательств. В итоге компания зафиксировала чистую прибыль в размере 1,1 млрд руб. против убытка годом ранее. По итогам вышедшей отчетности мы повысили прогноз финансовых показателей компании на текущий год, отразив более высокие темпы роста тарифов. При этом линейка прогнозной чистой прибыли на последующие годы не претерпела серьезных изменений. В результате потенциальная доходность акций Россетей Волги несколько возросла. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... В настоящий момент акции компании Россети Волга торгуются с P/BV 2023 около 0,3 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Компания Сегежа раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2023 года. См. таблицу: https://bf.arsagera.ru/segezha_grupp_sgzh/itogi... В отчетном периоде совокупная выручка компании сократилась на 31,2% и составила 39,8 млрд руб. Маржинальность OIBDA снизилась с 29,0% до 10,1%, и в итоге консолидированная OIBDA показала значительное падение, составив 4,0 млрд руб. Для лучшего понимания динамики финансовых показателей проанализируем результаты компании в разрезе операционных сегментов. В сегменте «Бумага и упаковка» выручка снизилась на 32,3% и составила 15,3 млрд руб. на фоне сокращения объемов и цен продаж бумажных мешков и потребительской упаковки. OIBDA сегмента также снизилась и составила 4,7 млрд руб., несмотря на рост маржинальности сегмента с 24,8% до 30,7%. Выручка сегмента «Лесные ресурсы и деревообработка» продолжает вносить наибольший вклад в структуру общих доходов Сегежи, при этом она упала более чем на треть до 17,8 млрд руб. на фоне сокращения объемов и цен реализации продукции, частично компенсированного ослаблением курса рубля к основным иностранным валютам. OIBDA сегмента многократно сократилась, составив 500 млн руб., что было обусловлено существенным ростом операционных издержек и логистических затрат. Доходы сегмента «Фанера и плиты» также значительно сократились, составив 4,5 млрд руб., против 7,4 млрд руб. годом ранее. OIBDA сегмента показала пятикратное падение, составив 600 млн руб. на фоне структурной трансформации географии сбыта продукции. После запрета на ввоз продукции из российской древесины в ЕС компания была вынуждена перераспределить объёмы поставок на ряд альтернативных рынков (Китай, Южная Корея, страны СНГ), а также увеличить продажи на внутреннем рынке. Выручка еще одного сегмента - домостроение - показала почти двукратное падение и составила 2,0 млрд руб. OIBDA сегмента составила 500 млн руб. против 1,6 млрд руб. годом ранее в связи с необходимостью переориентации продаж на новые рынки, а также ростом логистических и прочих издержек. Чистые финансовые расходы составили 6,0 млрд руб. против доходов в размере 4,5 млрд руб. годом ранее, главным образом, на фоне роста процентных расходов на 60% до 7,6 млрд руб., обусловленных повышением долговой нагрузки с 98,9 млрд руб. до 123,5 млрд руб., а также значительного сокращения величины положительных курсовых разниц до 612 млн руб. с 6,2 млрд руб. годом ранее. В итоге чистый убыток компании составил 7,7 млрд руб. против прибыли годом ранее. Среди прочих моментов отметим продажу конвертинговых заводов в Европе Segezha Packaging за €1 с долгом в €100 млн, что было отражено в отчетном периоде в виде чистого убытка от прекращенной деятельности в размере 102 млн руб. против чистой прибыли 365 млн руб. годом ранее. Также менеджмент компании заявил об отсутствии планов по изменению действующей дивидендной политики, несмотря на рекомендации Совета директоров не выплачивать дивиденды за 2022 год. Комментируя результаты и прогнозы работы компании, менеджмент выразил уверенность в восстановлении цен на пиломатериалы и прочую продукцию в течении ближайших нескольких кварталов. По итогам вышедшей отчетности мы понизили прогноз ключевых финансовых показателей компании на период 2023–2026 гг., отразив спад в объемах продаж одновременно с ростом операционных и логистических затрат, противопоставив этому пересмотр векторов курса рубля в сторону ослабления и постепенное улучшение ценовой конъюнктуры на продукцию. Также мы обнулили дивидендные выплаты на текущий и следующий годы. В результате внесенных изменений потенциальная доходность акций компании заметно сократилась. См. таблицу: https://bf.arsagera.ru/segezha_grupp_sgzh/itogi... На данный момент акции компании торгуются исходя из P/BV 2023 около 2,7 и пока продолжают входить состав наших диверсифицированных портфелей акций «второго эшелона». ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Компания Россети Юг раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2023 года. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... Выручка компании увеличилась на 20,7%, составив 25,4 млрд руб. По основной статье – доходы от передачи электроэнергии – компания зафиксировала рост на 17,9% на фоне увеличения среднего расчетного тарифа на 14,4%. Полезный отпуск электроэнергии увеличился на 3,0%. Компания является гарантирующим поставщиком в республике Калмыкия: эта деятельность принесла доходы в размере 1,1 млрд руб. Прочие операционные доходы, куда включаются преимущественно суммы полученных пеней и штрафов, показали многократный рост, составив 390 млн руб. Операционные расходы выросли на 14,2% до 22,1 млрд руб., главным образом, на фоне увеличения расходов на сырье и материалы (+92,1%), закупки электроэнергии для компенсации потерь (+18,7%), а также удорожания услуг по передаче электроэнергии (+12,7%). В результате компания удвоила свою операционную прибыль, составившую 3,7 млрд руб. Финансовые расходы сократились на треть до 1,0 млрд руб. на фоне снижения величины долгового портфеля и ставок заимствования, а также прочих финансовых расходов. В итоге чистая прибыль Россетей Юг выросла 3,7 раза, составив 2,2 млрд руб. По итогам вышедшей отчетности мы повысили прогноз ключевых финансовых показателей на текущий год за счет больших темпов индексации тарифов и более высоких прочих доходов. Прогнозы на последующие годы не претерпели серьезных изменений. В результате потенциальная доходность акций компании осталась на прежних уровнях. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... В настоящий момент акции компании Россети Юг не входят в состав наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

|

|