|

|

|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 16 ноября 2012 ГОДА. Вчера в комментариях к вью рынка я объяснил некоторые из рыночных странностей. Первая из них касалась британского фунта, который после очень позитивных для него данных по инфляции продолжил корректироваться относительно USD. Все объяснилось вчера в тот момент, когда вышли данные по розничным продажам. Они оказались очень плохими, и именно после них последовал последний импульс GBP/USD вниз. Рынок «знал» о том, что данные по розничным продажам окажутся плохими. Но это частный случай, а нас интересует больше, что происходит в глобальном мире. Индекс S&P500 вчера начал рисовать новую консолидацию – теперь вокруг уровня 1350 пунктов. Я бы ожидал от него, что он развернется вверх, но он никак не может. Давайте поговорим о причинах, почему не может. USD/JPY – причина продолжения коррекции? Вчера меня осенило одно предположение о причине, по которой рынки акций продолжают падать и которое объясняет некоторые странности в его поведении. Возможно, что причиной падения рынков в последние дни являются события в Японии. Сегодня распущена нижняя палата парламента и объявлена дата выборов – 16 декабря. Лидер Либерально-демократической партии Синдзо Абэ является ярым сторонником смягчения монетарной политики. В случае прихода к власти он обещал поднять инфляцию до 3% в год и покупать облигации в неограниченном количестве. С моей точки зрения, это популизм и он этого делать не будет (не сможет), но в данном случае рынок реагирует на обещания. Наблюдается парадоксальное явление. Любое стимулирование экономики на ура воспринимается рынками. Но здесь особый случай. И связано это с воздействием этих событий на доллар США. Дело в том, что японская йена – это вторая по значению мировая резервная валюта. И если с японской валютой возникают какие-то проблемы, то куда бежать инвестору? В две другие резервные валюты: доллар США и евро. Доллар США при этом предпочтительнее EURO. EURO – тоже мировая резервная валюта (ЦБ России 45% своих активов держит в EURO), но она обладает некоторой ущербностью ввиду специфических проблем еврозоны и неоднородности ее рынка госдолга. Но тем не менее и EURO, как мы видим, тоже росло в это время. Когда большие объемы капитала бегут из защитных активов, номинированных в японской йене, или просто со счетов крупных корпораций, то куда они бегут? Они бегут в доллар США. Потому что парковаться они должны в таких же по качеству активах, в каких они парковались в Японии, и важно также, чтобы имелось необходимое место для парковки. В результате укрепления доллара США, падают доходности долгосрочных US Treasuries, и это негативно воздействует на американский рынок акций. Таким образом, рост USD/JPY на этот раз приводит к снижению фондовых индексов США. При этом NIKKEY может и расти. Поэтому и TLT не корректируются, как я ожидал.

В прошлую пятницу я писал: Вчера мы увидели мощный рост в долгосрочных американских казначейских облигациях. На рисунке внизу видно, что это самая крупная за год свеча. После такой свечи рынок, как правило, консолидируется, а часто следует разворот. Несмотря на огромный приток долларов TLT не может преодолеть 127,8. Желающих покупать TLT на таких уровнях мало. Интересная закономерность: после скачка TLT во время «фискального обрыва №1» почти все время соблюдается такое равенство - изменение TLT%+USD%=SPX% Apple Акции Apple приблизились к очень важному уровню – 517,58. Если они его пробьют, то дальше уже поддержек нет – начинается свободное падение.

Влияние Apple на весь фондовый рынок огромно. Возможно, что рынок акций будет падать до тех пор, пока падает Apple.

|

Учет и оценка имущества, составляющего ЗПИФ Первая часть Находится здесь Вводная: В соответствии с пунктом 4.4 Положения о деятельности управляющих компаний АИФ и ПИФ, утвержденного Постановлением ФКЦБ России № 04-5/ пс "управляющая компания наряду с подлинными экземплярами первичных документов и копиями документов, подтверждающих права на недвижимое имущество, составляющее ПИФ, обязана хранить "... копии подписанных СД договоров, на основании которых осуществляется распоряжение недвижимым имуществом и правами на недвижимое имущество, составляющее ПИФ.". Вопрос В случае получения согласия СД на подписание договора на распоряжение недвижимым имуществом фонда с использованием ЭДО запроса о согласии с приложением проекта договора и получения указанного запроса от СД с проставленными на нем датой и временем получения согласия на распоряжение имуществом), должна ли УК с учетом изменившегося законодательства и практики дополнительно к распечатанному согласию СД, полученному по ЭДО, проставлять также согласие на самом заключенном договоре на распоряжение недвижимым имуществом и хранить копию донного договора с отметкой СД о согласии на заключение такого договора? Ответ: Согласие СД может быть получено посредством ЭДО. При этом наличие бумажных экземпляров (копий) не является обязательным, кроме случаев, когда на основании донных ЭДО невозможно подтвердить факт получения согласия. Отсутствие согласия в электронном и бумажном виде будет считаться нарушением. УК в любой момент времени должна иметь возможность подтвердить наличие согласия, в том числе представить договор (соглашение), которое было согласовано.

|

|

Доброго времени суток уважаемые читатели. Евро. Внутридневная сделка. Вдоль по тренду. Читать далее..

|

|

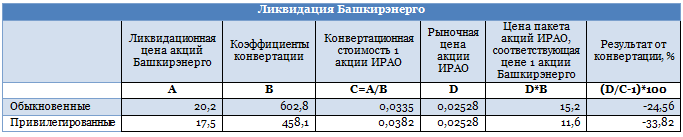

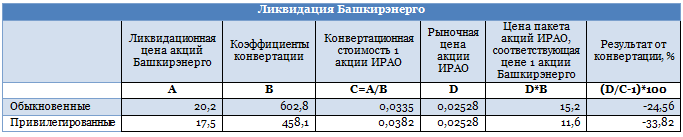

Последние торги по бумагам Башкирэнерго состоялись 30 октября 2012, а с 8 ноября акции компании на Московской бирже больше не обращаются. Причиной этому стала сделка по ликвидации путем реорганизации. Коротко напомню о сути сделки. Преемниками Башкирэнерго стали две компании — Башкирская электросетевая компания (БЭСК), объединяющая электросети, и Башэнергоактив, объединяющая генерацию. При этом активы Башкирэнерго были разделены между бывшими основными акционерами предприятия — Интер РАО ЕЭС и АФК Система. Интер РАО достались генерирующие мощности, а Системе — сетевой комплекс. Каждая акция Башкирэнерго, оставшаяся на руках у миноритариев, будет конвертирована в одну акцию Башэнергоактива, которая затем автоматически превратится в акции нового выпуска ИРАО по коэффициентам, приведенным в таблице ниже, и в одну акцию БЭСК. Ожидается, что обращение новых выпусков Интер РАО начнется не позднее февраля 2013 года.

Рассмотрим два возможных сценария, которые могли избрать акционеры Башкирэнерго 19 октября. Сценарий 1. Продажа акций Башкирэнерго позволила бы получить 23 руб. и 20 руб. за обыкновенные и привилегированные акции соответственно. Нужно отметить, что с момента объявления оферты до 19 октября Башкирэнерго подешевела примерно на 30%, и продажа фактически означала бы фиксацию этого убытка. Цена ИРАО за этот же временно отрезок практически не изменилась. Сценарий 2. Владение акциями Башкирэнерго вплоть до конвертации. Фактически это означает, что обладатель акций Башкирэнерго стал держателем двух активов, а именно: - оплаченного фьючерсного контракта на акции Интер РАО с ориентировочной датой, предусматривающего поставку бывшему держателю бумаг Башкирэнерго 602,8 акций ИРАО за одну обыкновенную и 458,1 акций ИРАО за одну привилегированную; - одной акции БЭСК на одну акцию Башкирэнерго. К настоящему моменту можно говорить только о промежуточных результатах второго сценария. Окончательный же экономический эффект для бывших акционеров Башкирэнерго рассчитать невозможно, так как, во-первых, биржевые торги по дополнительным выпускам Интер РАО, в которые будут конвертированы акции Башкирэнерго, еще не начались, и, во-вторых, отсутствует ясность в отношении стоимости компании БЭСК. На момент конвертации (30 октября) акции Башкирэнерго подешевели до 20,2 руб. и 17,5 руб. за одну обыкновенную и привилегированную бумаги, или на 12,2% и 12,5% соответственно. Конвертационная стоимость акции ИРАО составляла 0,0335 руб. и 0,0382 руб. для обыкновенных и привилегированных акций, что превышало рыночную цену ИРАО на 24,5% и 34%. Кроме того, нужно учесть затраты, обусловленные снижением капитализации Башкирэнерго с 19 по 30 октября. Ликвидация Башкирэнерго

Таким образом, промежуточный результат от вхождения в процедуру реорганизации является отрицательным и составляет -36,76% (-24,56% – 12,2%) для обыкновенных и 46,32% (-33,82% – 12,5%) для привилегированных. Хочу отметить, что это меньше, чем по состоянию на 19 октября. В отношении перспектив БЭСК представитель компании сообщил, что «акционеры (АФК Система) заверяют, что компания будет публичной. Однако вопрос о том, когда бумаги выведут на рынок, нужно будет задавать менеджменту БЭСК после ликвидации Башкирэнерго». Поскольку ликвидация Башкирэнерго уже состоялась, можно ожидать, что в ближайшее время этот вопрос прояснится и станет известно, получат ли акции БЭСК рыночную оценку или единственной возможностью их реализации останется нерыночная продажа. Генерирующие активы Башкирэнерго (Башэнергоактив), перешедшие под контроль Интер РАО, оцениваются в 14 млрд. руб. Кроме того, в рамках сделки ИРАО к 29 сентября 2013 года должно выплатить Системе 11,2 млрд. руб. в виде денежных средств и векселей. Если рассчитать стоимость ликвидированной Башкирэнерго на основе объявленной цены обязательного выкупа (33,42 руб. и 25,39. руб. за одну обыкновенную и привилегированную акции соответственно), то БЭСК можно оценить примерно в 10-11 млрд. руб. Уставной капитал БЭСК разделен на 1 042 667 488 обыкновенных и 50 060 997 привилегированных акций номиналом 0,5 руб., так что рыночная стоимость каждой акции могла бы составить 9-10 руб. Таким образом, стоимость акции Башкирэнерго, состоящая из одной бумаги Интер РАО и одной акции БЭСК (обыкновенной либо привилегированной), на текущий момент может равняться 25,2 руб. и 21,6 руб. соответственно. Это означает, что второй сценарий по текущей ситуации оказывается более эффективным. Пока же целевая цена Интер РАО определена на уровне 0,0291 руб., что на текущий рыночный момент предполагает потенциал роста в 16%.

|

|

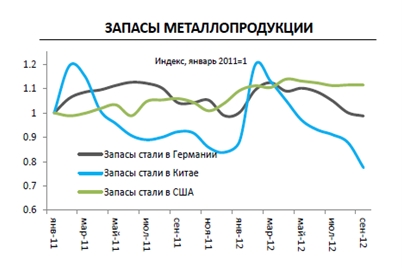

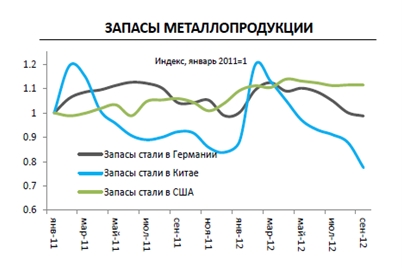

(В продолжение поста "Обновление моделей по ценам на сырье") Прежде всего, хотелось бы отметить, что ориентироваться на цены Лондонской биржи на сталь мы считаем так же не верным, как и ориентироваться на спотовые цены на газ – слишком маленькие объемы от общего спроса проходят через эту торговую площадку. Гораздо более показательными являются данные этого аналитического агентства – http://www.meps.co.uk. Согласно этому агентству, снижение цен на сталь составило порядка 7-8% с начала 2012 года (648,62 USD/т в октябре, против 699 USD/т на конец декабря 2011 года).

Что касается ситуации на рынке стали, то она рассмотрена в посте выше, вместе с ситуацией на рынке цветных металлов.Ситуации на обоих этих рынках сильно похожи (в предыдущем посте приведена динамика спроса и цен на сталь). Из особенностей рынка черной металлургии можно отметить, что рентабельность на нем в последние годы вернулась к своим историческим средним значениям (график 1) в отличие от рынка цветных металлов, где она находится на исторических минимумах.

При этом, уже сейчас в стране (основном потребители стали) запасы металлопродукции существенно снизились (график 2), и можно ожидать роста объемов спроса на сталь и, как следствие, улучшения ценовой конъюнктуры уже в ближайшем будущем. Ситуация на рынке угля во многом схожа с ситуацией на рынке стали, поскольку эти рынки очень тесно взаимосвязаны. С нашим отраслевым анализом по эмитентам черной металлургии можно ознакомиться здесь

|

|

Анализ золота и рынка драгметаллов на 16.11.2012 В четверг золото снизилось на фоне отчета World Gold Council по спросу на золото, который снизился в третьем квартале на 11%, чем годом ранее. Тем не менее, снижение цен на золото было по большей части спекулятивным, так как третий квартал 2011 года по спросу на золото был рекордным. Следовательно, спрос снизился с рекордного значения, и по всей видимости, он находится у комфортных уровней. Если бы не эти новости, золото вполне могло вчера вырасти в цене, так как по США выходили очень слабые показатели. В то же время цены на серебро оставались стабильными. Это еще один момент в пользу спекулятивного снижения цен на золото.  Еще один положительный момент вчера был для золота, это данные по ВВП еврозоны за третий квартал, которые оказались лучше ожиданий. В результате евро вырос. По сделке в buy по золоту, произошел вынос. Предположения оправдались, рынок не вел себя спокойно, а выделывал, что не надо. Сегодня данные по США, которые могу оказать какое-то влияние на рынок драгметаллов. Это покупки иностранцами долговых обязательств Министерства финансов США за сентябрь и промышленное производство за октябрь. Тактика на сегодня следующая: Вне рынка.  Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1710.00 против $1725.75 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $32.57 против $32.48 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1578.00 против $1583.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $639.00 против $643.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна

|

|

В покупке по стоп-лимит заявкам акции: ИнтерРАОао, Новатэк ао, Татнфт 3ао, Уркалий-ао фьючерсы: GDZ2, SiZ2 В продаже по стоп-лимит заявкам акции: НЛМК ао, Роснефть, Ростел-ао, фьючерсы: EDZ2, EuZ2, LKZ2, RNZ2 Вне рынка акции: ВТБ ао, ГАЗПРОМ ао, ГМКНорНик, ЛУКОЙЛ, ПолюсЗолот, РусГидро, СевСт-ао, Сбербанк, Сбербанк-п, Сургнфгз, Сургнфгз-п, ФСК ЕЭС ао, ХолМРСК ао фьючерсы: GMZ2, GZZ2, RiZ2, SRZ2, VBZ2

|

|

Каким образом следует оценивать входящие в состав имущества ЗПИФ для КИ денежные требования по обязательствам из кредитных договоров займа, срок исполнения которых истек? Оценочная стоимость имущественных прав из кредитного договора (договора займа), по которому имеются как просроченные (неисполненные) , так и будущие платежи, будет определяться следующим образом: (а) оценочная стоимость будущих платежей будет определяться по соответствующей формуле дисконтирования; (б) просроченные платежи будут учитываться как дебиторская задолженность, которая списывается в порядке, установленном Положением о порядке определения СЧА. Ситуация: Дата регистрации перехода права собственности реализуемого (отчуждаемого) объекта недвижимого имущества, 31 марта, дата расчета СЧА - 30 марта. Вопросы: - вправе ли УК включить выручку (только в части распределения НДС), по реализации имущества 31 марта для распределения НДС, на облагаемые и не облагаемые операции 30 марта? -вправе ли УК провести списание имущества с баланса ЗПИФ 31-м марта? Ответ: Если дата перехода права собственности приходится на 31 марта, то списание необходимо производить в указанную дату.

|

|

Российский рынок сегодня 16 ноября 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Меня вчера осенило одно предположение о причине, по которой рынки акций продолжают падать и которое объясняет некоторые странности в его поведении. Причиной падения рынков являются события в Японии: предстоящие выборы и приход к власти нового премьера, который обещает поднять инфляцию до 3% в год и покупки активов в неограниченном количестве. С моей точки зрения это популизм и он этого делать не будет, но в данном случае рынок реагирует на обещания. Наблюдается парадоксальное явление. Любое стимулирование экономики на ура воспринимается рынками. Но здесь особый случай. И связано это с воздействием этих событий на доллар США. Продолжение во вью рынка ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Фсип ниже 1350, отскока не получается у амеров, даже пройти 1357 вчера не могли, хотя трижды пытались. С одной стороны это говорит о силе нисходящего движения, и тогда можно ждать заключительный аккорд этой недели, но могут и от 1335-40 все-таки отскочить к 1360-65. В случае отскока будет повторный возврат к лоям в понедельник-вторник, так что нам этот отскок играть почти бесполезно. Новый контракт по Бренту 108, и пока нефть тоже стоит ждать вниз. Наш рынок уже позавчера решил отскакивать, и вчера смог это сделать, +1.7% плюсанули ГП, сбер, лук, в лучшиъ традициях противохода, который мы играем весь год, дакс под -1%, мы +1% по мамбе. Роснефть, в которой засели какие-то элтон джоны, совершенно нетрадиционной рыночной ориентации, вчера сыграли сверху вниз, она даже была в минусе, то есть у нас и среди голубых фишек стали играть противоход, типа ГП вверх, РН вниз и наоборот. Все кверху ногами, путаница полнейшая, одни фишки на лоях года, другие на хаях года, обороты смешные, заявок в стакане крупных теперь нет, роботы избавляются от больших объемов через айсберги, то есть и стакан становится неинформативным - жуткий год для активной торговли. А потом брокеры удивляются. почему сокращается число активных клиентов. В общем скорее всего сегодня логично было бы вернуться к лоям недели и нам. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Третий день подряд на этой неделе американские фондовые индексы закрываются в красной зоне. Выходившая вчера статистика не давала поводов для оптимизма. Ноябрьский индекс производственной активности ФРБ Нью-Йорка показал снижение 4-й месяц подряд (-5,22 п.); индекс производственной активности ФРБ Филадельфии упал до отметки -10,7 п. против прогноза +1,5 п.; первичные обращения за пособиями по безработице на прошлой неделе из-за урагана Сэнди взлетели на +78 тыс. до 439 тыс. Наконец, котировки технологического гиганта Apple упали еще -2,1% к уровням полугодовых минимумов ($525,6). В своей речи конференции в Атланте глава ФРС Бен Бернанке сообщил, что ситуация на рынке ипотечного кредитования в Америке пока остается напряженной, но постепенно улучшается. Соответственно, ФРС будет делать все возможное для восстановления рынка жилья, ведь слабость в этом сегменте может значительно усложнить восстановление всей экономики. По сути, американский рынок акций сейчас стагнирует из-за трех основных моментов: прошедшие президентские выборы, риски фискального обрыва и «технические» продажи. На наш взгляд, по мере того, как республиканцы и демократы начнут договариваться о путях выхода из бюджетных проблем, оптимизм будет возвращаться на биржи Уолл-стрит. То есть к середине декабря индекс S&P-500 может быть на 5-7% выше текущих уровней. В эту пятницу Б. Обама пригласил в Белый дом лидеров обеих партий для обсуждения вопроса о путях преодоления фискального обрыва. Тем не менее, в пятницу мы имеем умеренно негативный внешний фон перед открытием торгов на ММВБ. Накануне индекс ММВБ под закрытие сессии совершил рывок вверх (+1,02%; 1386,25 п.) в основном за счет тяжеловесных бумаг Газпрома (+1,71%), Лукойла (+1,73%) и Сбербанка (+1,62%). Сегодня утром потери индекса могут составить около 0,3%. По итогам четверга на дневном и недельном графике ММВБ появились формация разворота вверх. Было бы логичным после хорошего движения вверх в четверг, сегодня после негативного старта продолжить рост, как раз до открытия торгов в Европе. Ближайшей целью локального роста может стать отметка 1392 п. по индексу ММВБ. Однако расти в одиночку, против нестабильного внешнего фона нам будет проблематично. Кстати, эту неделю китайский индекс Shanghai Comp (-1,15%) закрывает возле минимальных годовых отметок. Фьючерс РТС на сегодня имеет в качестве поддержки уровень 136 тыс.п., сопротивление - на 138500 п. Сегодня в 18-15 ФРС опубликует статистику по объемам промпроизводства и загрузки производственных мощностей в США за октябрь. На следующей неделе во вторник должно быть принято решение по финансированию Греции.

|

|

|

|