|

|

|

Сохраняю длинную позицию по акциям ПолюсЗолот, Сбербанк, Сбербанк-п, Сургнфгз, Сургнфгз-п. Продаю акции ГАЗПРОМ ао. Сделок на покупку акций не запланировано. Московская биржа ММВБ и РТС. Торговля акциями и фьючерсами. Системный и алгоритмический трейдинг с использованием механических торговых систем. Обучение бирже и трейдингу.

|

|

Алготрейдинг в целом В последнее время в «мэйнстрим» вошло такое занятие как алгоритмический трейдинг (сокр. алготрейдинг). Алготрейдинг - это все те же пресловутые спекуляции на финансовых рынках, с той лишь разницей, что все сделки заключаются следуя полностью формализованным алгоритмам в автоматическом режиме (т.е. своеобразный «автопилот», который не требуют личного присутствия «рулевого»). С каждым годом у трейдеров остается все меньше сомнений в том, что именно за алгоритмическим трейдингом будущее. За это говорит несколько весомых аргументов: 1) Т.к. все алгоритмы имеют совершенно конкретный набор формализованных правил для заключения сделок, то их без проблем можно протестировать на исторических данных и в ретроспективе оценить работоспособность той или иной идеи. Это здорово добавляет уверенности в «реальном бою». 2) Второй аргумент можно обозначить знакомыми с детства строчками: «..Позабыты хлопоты, остановлен бег, вкалывают роботы, а не человек.» И действительно, алготрейдер свободен от рутины, испытывает гораздо меньшее эмоционально-физическое напряжение, а также располагает свободным временем. В какой-то степени это можно ассоциировать с работой по найму и фрилансом: ручной трейдер «караулит» сделки у монитора в рабочее время биржи (как на наемной работе с четким распорядком дня), в то время как алготрейдер смотрим на котировки лишь в тот момент, когда ему этого захочется (всю рутину по отслеживанию сигналов и заключению сделок берет на себя «автопилот»). На другой чаше весов достоинств и недостатков алгоритмического подхода лежит сложность его освоения. Нельзя прийти на рынок и через несколько дней стать алготрейдером. Это требует гораздо большего времени, а также последовательного прохождения определенного набора этапов для получения самых базовых знаний и навыков. Во многом благодаря своей сложности относительно «ручного подхода», подход алгоритмический окутан ореолом загадочности. Вряд ли вы найдете курсы «Как стать успешным алготрейдером», т.к. проводить их долго, сложно и просто не выгодно. Как ответил в свое время один опытный «алгоритмист» в ответ на просьбу научить: «А зачем? Зачем мне тратить свое время на обучение будущего конкурента? Как ни крути на бирже деньги перетекают из одного кармана в другой, и ничего с этим не сделать..». Поэтому все постигают эту науку методом проб и ошибок, кто-то сразу встает на верную дорогу, кто-то медленно бредет к «болоту», быть может даже сам того и не подозревая. Мы попробуем дать несколько указателей, которые, на наш субьективный взгляд, способны помочь начинающему трейдеру сделать несколько шагов в верном направлении. Этап 1 - Сбор полезной информации В подавляющем большинстве случаев первый вопрос звучит так: «с чего начать?». Наш ответ - с поиска и анализа полезной информации. Ключевое слово в данном случае - «полезной», ибо куча псевдоуспешных людей со своими брошюрами полными элементов НЛП из серии «Как стать успешным трейдером» или «Заработай на бирже миллион за 3 дня» просто в прямом смысле замусорили эфир. Помните, что вы пришли за конкретными знаниями о рынке, а не в группу психологической поддержки: мысли, возможно, в некоторых ситуациях и могут материализовываться (как утверждают все тренеры по достижению успеха), но, поверьте, фондовый рынок - это не тот случай. Из книг мы рекомендуем освоить методологию системного трейдинга с помощью трудов А.Кургузкина «Биржевой трейдинг: системный подход» и бюллетеней Ч. Лебо. Также пригодиться могут книги и статьи об общем устройстве рынка, о составе и функциях участников торгов. Например, Larry Harris «Trading & Exchanges.Market Microstructure for Practitioners». Не стоит проходить и мимо опыта уже состоявшихся трейдеров - книга Джека Швагера «Новые маги рынка. Беседы с лучшими трейдерами Америки». Из интернет ресурсов огромная кладезь полезной информации (подтвержденная не одним десятком состоявшихся алготрейдеров) находится на форуме «паука». Иногда полезная информация проскакивает и на других трейдерских ресурсах или в личных блогах, но именно на «пауке» ее концентрация самая высокая. Основная задача на данном этапе - собрать максимально возможное количество полезной информации о рынке, понять как он функционирует, кто и как на нем торгует. Это понадобится в будущем для разработки своих алгоритмов. Этап 2 - Создание торгового алгоритма Следующий этап - создание торгового алгоритма. Поиск идеи, которая будет лежать в основе алгоритма, процесс достаточно нетривиальный. У всех он происходит по-разному, поэтому здесь сложно дать какие-то «правильные» советы. Лучше рассмотрим основные виды существующих алгоритмов, это может подсказать направление для поиска идеи. Высокочастотные алгоритмы (HFT) способны генерировать десятки тысяч сделок в течение одной торговой сессии, для них характерны самые стабильные показатели доходности. Весь топ участников самого популярного конкурса трейдеров «ЛЧИ» из года в год занимают представители именно этого класса стратегий. Именно из-за своей стабильности HFT-алгоритмы имеют самый низкий срок жизни (это промежуток времени, через который стратегия перестает генерировать положительный результат) и самую высокую конкуренцию среди себе подобных. Начинать осваивать рынок в одиночку с «высокочастотников» затея по меньшей мере глупая и нерациональная. Следующий тип - это трендследящие алгоритмы, которые зарабатывают благодаря сильным однонаправленным движениям (трендам). Это одни из самых простых и понятных для разработки систем, главным недостатком которых являются нестабильные результаты: в годы с сильными трендами алгоритм будет демонстрировать трехзначные цифры доходности, в то время как при отсутствии на рынке тенденции может сработать в существенный убыток. Впрочем, существует мнение, что для новичков именно с трендовых алгоритмов имеет смысл осваивать азы алготрейдинга. Следующим видом является торговля разного рода ценовых (а порой и не только ценовых) моделей или так называемых «паттернов». Это огромный пласт для поиска идей, т.к. различных «паттернов» можно придумать великое множество, причем некоторые из них способны давать стабильный устойчивый прирост доходности абсолютно на любой рыночной стадии. Единственная проблема - заметить, понять и формализовать эти модели задача крайне сложная и зачастую требует нестандартного подхода. Торговля «паттернов» вполне может стать логичным развитием трендовых систем. Существуют и другие виды стратегий, однако, описание каждого из них - это тема для отдельной не менее интересной статьи. Самое главное на данном этапе развития помнить, что не нужно прятать и всячески оберегать свой первый алгоритм. С вероятностью 99,99% ничего нового и уникального в нем не будет, при этом реально высок шанс, что он и вовсе будет иметь незамеченные автором ошибки (например, «заглядывание в будущее» или «нулевые транзакционные издержки»). Поэтому не стесняйтесь показать свой алгоритм более опытным трейдерам, обсудить возможные ошибки и улучшения. В сообществе алготрейдеров много хороших людей, которые всегда будут рады помочь советом страждующему. Этап 3 - Историческое тестирование После того как в голове сложилась примерная картинка собственной стратегии (ну или как вариант позаимствованной на каком-нибудь форуме), пришло время перейти к историческому тестированию. Софта для тестирования сейчас достаточно много на любой цвет и вкус. Из наиболее популярных: Wealth-Lab, Omega Research, Amibroker, TSLab, Metastock. Практически все программы имеют одинаковый функционал (разве что Wealth-Lab выделяется наличием хорошего портфельного тестера), а вся разница состоит лишь во встроенном языке программирования и стоимости лицензии. Наиболее простой язык - EasyLanguage «зашит» в Omega Research, на его изучение уйдет немногим больше нескольких недель. Язык AFL встроен в Amibroker и также достаточно прост в изучении. Основным достоинством TSLab является интегрированный визуальный редактор, процесс обучения построению стратегий на нем вообще занимает считаные дни. В Wealth-Lab для построения стратегий можно использовать или язык С#, или строить стратегии с помощью специальных встроенных шаблонов (это также достаточно просто освоить). Вариантов доступно много, более подробные описания и инструкции можно найти на том же «пауке». Единственный полезный совет в данном случае - это начинать изучать именно ту платформу и тот язык программирования, на котором в будущем планируется запустить «боевого» робота на рынок. Это позволит здорово сэкономить время в дальнейшем. Автор данной статьи в конечном итоге (после опробирования как минимум 4 платформ) остановился на программе TSLab, которая в настоящий момент лучше всего адаптирована к российским реалиям. Второй основной момент в исторических тестах - это получение корректных данных, на которых, собственно, все тесты и планируется проводить. Для российских биржевых инструментов достаточно корректный и глубокий архив с данными можно найти на сайте www.finam.ru (раздел «Экспорт данных»), эти данные легко загружаются во все обозначенные выше платформы. Если тестирование планируется осуществлять не на российских инструментах, здесь ситуация немного сложнее - полный спектр исторических данных по зарубежным активам бесплатно достать вряд ли получится. И, как правило, приходится платить за подписку в каком-нибудь eSignal или IQfeed, и затем уже выкачивать нужные «тикеры». Этап 4 - Запуск в реальную торговлю Заключительным этапом на пути становления начинающего алготрейдера является запуск алгоритма в «свободное плавание» или торговлю на реальных деньгах. В автоматическом режиме робот должен не только генерировать сигналы по заданной стратегии, но и самостоятельно их исполнять, а также: поддерживать соединение, следить за открытой позицией, передвигать стоп-заявки и выполнять другие необходимые функции. Поэтому выбор платформы для тестирования и для «боевого» режима может достаточно сильно различаться. Рассмотрим основные и наиболее часто используемые варианты автоматизации торговли. 1. Quik. Самый популярный в настоящий момент терминал для интернет-трейдинга (а доступ к «квику» сейчас предоставляет 99% отечественных брокеров) появился на рынке с незапамятных времен, тогда же появился и встроенный скриптовый язык «qpile», призванный решить задачу автоматизации торговых операций. Когда-то «qpile» действительно всерьез использовался трейдерами, ввиду фактического отсутствия альтернатив, однако те времена безвозвратно прошли. Сейчас альтернатив великое множество, и безнадежно устаревший «qpile» подавляющим большинством давно уже списан в архив. О преимуществах автоматизации через «квик» сказать сложно, а вот недостатков достаточно много: язык программирования «qpile» не универсальный -больше нигде не встречается и не используется, отсутствие удобного компилятора, готовые скрипты получаются очень громоздкие и тд. 2. Quik + коннектор + Wealth-Lab / Omega Research / Amibroker. Данная связка предполагает загрузку данных в режиме реального времени из «квика» в одну из обозначенных выше платформ, затем после генерации сигнала на открытие позиции - он будет через специальную программу - коннектор передан и исполнен в «квике». На первый взгляд схема может показаться сложной, однако еще несколько лет назад каждый второй алготрейдер осуществлял автоматизацию именно так. Главным преимуществом в данном случае является универсальность - стратегии, разработанные на изученной ранее платформе для исторического тестирования, без всяких модификаций и доработок (как-то перекодирование на другой язык и адаптация под другую платформу) отправляются в «боевой» режим. На самом деле это здорово экономит время и нервы, особенно для малознакомых с особенностями написания программного кода людей. Недостатков у «связки» также не мало: это и низкая отказоустойчивость, обусловленная наличием в цепи сразу трех элементов, и высокая цена (к примеру лицензионный Wealth-Lab обойдется трейдеру в $799 + один из предлагаемых коннекторов для «квика» в $500). 3. TSLab. Это платформа российских разработчиков, начала активно развиваться относительно недавно - с 2009 года. Сейчас организовано сотрудничество практически со всеми ведущими российскими брокерами (Финам, Алор, IT Invest, Открытие), благодаря чему «реал-тайм» торговлю можно осуществлять через брокеров-партнеров прямо из терминала TSLab, также имеется возможность прямого подключения к шлюзу биржи. Сильных сторон у TSLab достаточно много: простота освоения (благодаря удобному графическому редактору, написать робота способен человек без опыта программирования), оперативная бесплатная техподдержка на русском языке, для людей с опытом есть возможность работать сразу на языке C# используя TSLab API, высокая функциональность. Из недостатков, пожалуй, выделим невозможность эффективной реализации быстрых высокочастотных алгоритмов, также платформа имеет множество встроенных функций и, как следствие, достаточно требовательна к компьютерному «железу». Ежемесячная «реал-тайм» торговля через TSLab обойдется пользователю в 850 - 1250 рублей (в зависимости от выбранного брокера). 4. Stock#. Многими платформа «Стокшарп» воспринимается как конкурент TSLab, что в целом недалеко от истины. Но есть и ряд существенных отличий между двумя проектами. Платформа Stock# является в первую очередь библиотекой для создания торговых роботов на .NET (язык C#), что изначально предполагает уже наличие хороших навыков программирования. Stock# не предлагает готового решения - пользователь имеет возможность самостоятельно собрать собственного уникального робота с необходимым набором функций из готовых модулей библиотеки. Именно это и является ключевым отличием между двумя конкурентными проектами: TSLab больше располагает к себе далеких от «коддинга» людей, а Stock# привлекает уже «матерых» программистов. Из преимуществ отметим высокую функциональность, для физических лиц библиотека является бесплатной (впрочем, если вам нужна техподдержка, тут уже придется «раскошелиться»), возможность реализации быстрых «HFT-алгоритмов» и возможность их тестирования на тиковой истории. Из недостатков, как уже отмечалось ранее, сложность в освоении для непрофессионала, а также отсутствие хорошей бесплатной техподдержки. 5. Собственноручно написанный софт. Этот вариант используют уже профессиональные трейдеры, которым необходимо получить преимущество в скорости или функциональности, а кто-то просто таким образом удовлетворяет собственное стремление к идеалу. Для новичка польза в трате времени на создание собственного софта с нуля весьма сомнительна, особенно учитывая широкий выбор на рынке уже готовых решений. На наш всзляд лучше потратить его непосредственно на придумывание и реализацию торговой стратегии. Вместо заключения Конечно рассмотренные варианты не покрывают даже 1/3 от уже существующих на рынке платформ для автоматизации торговли. Тем не менее именно упомянутые варианты являются сейчас самыми распространенными. В целом же важно понимать, что алгоритмический трейдинг не является панацеей от всех проблем. Войдя в ряды алгоритмических трейдеров, вы не начнете сразу зарабатывать стабильные деньги, но как минимум на шаг к этому приблизитесь. Финансовый рынок является одной из самых конкурентных в мире сред, чтобы выжить здесь необходимо постоянно бежать, не отставая от оппонентов. Поэтому будьте готовы постоянно совершенствоваться и развиваться. Один раз сделав робота, потом всю жизнь отдыхать на островах на его доходы - совершенно точно не получится. Если Вам понравилась статья, Вы можете поддержать нас в ТОПе финансовых блогов, просто кликнув по ссылке. www.algolaba.com

|

|

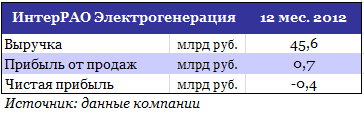

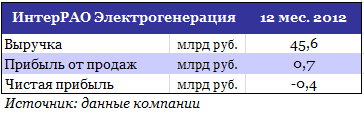

ИНТЕР РАО — Электрогенерация обнародовала финансовые результаты за 12 месяцев 2012 года в соответствии с российскими стандартами бухгалтерского учета, которые включили в себя не только результаты работы Северо-Западной ТЭЦ, Сочинской ТЭС, Калининградской ТЭЦ-2 и Ивановских ПГУ за полный 2012 год, но также и станций, ранее принадлежавших ОГК-1 и ОГК-3, за 4-й квартал. Согласно представленным данным, чистый убыток 100%-й «дочки» Интер РАО ЕЭС в прошлом году составил 400 млн руб. Напомню, что 1 октября 2012 года была завершена реорганизация, в результате которой активы ОГК-1 и ОГК-3 перешли под контроль ИНТЕР РАО — Электрогенерация, а также были прекращены торги акциями ОГК-1 и ОГК-3. Соответственно, представленные результаты не включают в себя итоги работы генерирующих активов ОГК-1 и ОГК-3 за первые девять месяцев 2012 года. Тем не менее, пока представленные производственные итоги за прошлый год нельзя назвать выдающимися, т.к. темпы выработки электроэнергии и отпуска тепла соответствовали динамике, наблюдавшейся до реорганизации.

Однако в результате реорганизации увеличилась не только производственная мощность Интер РАО, но и эффективность за счет более высокого среднего КИУМ по э/энергии у ОГК-1, в основном благодаря мощностям Нижневартовской ГРЭС. Так, КИУМ по электроэнергии ИРАО Электрогенерация в 2012 году составил 56,7%, в то время как у Нижневартовской ГРЭС он находился на уровне 77,3%. Однако эта же станция ранее демонстрировала более высокий уровень КИУМ — 88,9 за 2011 год. Выработка электроэнергии на самой эффективной станции ИРАО также сократилась в прошлом году на 14,4% г/г — до 10,7 млрд кВт*ч. Это отразилось на снижении выручки станции на 8% г/г — до 11,3 млрд руб., а чистой прибыли — на 47,4%, до 1 млрд руб. Выручка Интер РАО — Электрогенерация по РСБУ в прошлом году составила 45,6 млрд руб., при этом традиционно превалирующую долю в ее структуре занимают доходы от реализации электроэнергии — почти 67% или 30,5 млрд руб. Из них 76%, или 23,1 млрд был реализован на ОРЭМе. Второе место по праву принадлежит выручке от продажи мощности: 11,5 млрд руб., что составляет 25,2% от общего объема выручки, 35% от этой суммы, или 4 млрд руб., приходится на КОМ (конкурентный отбор мощности).  Исполнение ДПМ на 2 409 МВт принесло компании в прошлом году 2,1 млрд руб. дохода. Станции ИРАО — Электрогенерация в прошлом году заработали также 7 млрд руб. по регулируемым договорам и 0,9 млрд руб. благодаря поставке мощности в вынужденном режиме. Еще порядка 1 млрд руб. получено от реализации тепла, что составляет 2,3% от общего объема выручки. Прибыль от продаж составила 0,7 млрд руб., амортизация основных — 5,4 млрд руб. или 12,1% в общей себестоимости. Таким образом, EBITDA компании оказалась на уровне 6,1 млрд руб. Безусловно, набольшую долю себестоимости производства энергии формирует стоимость топлива, которая за отчетный период составила 26,8 млрд руб. или 60,7% в общей с/стоимости. Доля природного газа в топливном балансе составила 79,6%. При этом нужно заметить, что по итогам первого полугодия 100% топливного баланса Интер РАО — Электрогенерация формировал газ. Снижение его доли по итогам 2012 года очевидно обусловлено влиянием структуры топливного баланса ОГК-3, топливный баланс станции которой на 45% формирует уголь. В целом Интер РАО — Электрогенерации завершить 2012 год с прибылью по РСБУ не удалось: чистый убыток за 12 месяцев составил 400 млн руб.

За отчетный период ИНТЕР РАО — Электрогенерация был начислен резерв по сомнительной дебиторской задолженности, приходящейся на сбытовые компании печально известного Энергострима в размере 0,7 млрд руб., полный возврат которой, на мой взгляд, действительно маловероятен, несмотря на то, что ряд исключенных с опта сбытов Стрима начали немного сокращать задолженность перед поставщиками электроэнергии на ОРЭМе. Нужно сказать, что в целом представленные итоги оказались ожидаемыми и поэтому не окажут какого-либо влияния на котировки обыкновенных акций Интер РАО, сильно потерявших в цене из-за спекуляций вокруг сделки с принадлежащими ИРАО активами Иркутскэнерго. Однако нельзя не признать, что в перспективе положительный эффект от консолидации генерирующих активов ИРАО все же должен найти отражение в рыночной оценке компании. Уже по итогам этого года я ожидаю дальнейший рост эффективности генерации ИРАО не только за счет ОГК-1, но также и за счет высокого КИУМ мощностей Башэнергоактива. Целевая цена Интер РАО определена на уровне 0,0291 руб., что на текущий момент предполагает потенциал роста выше 20%, и позволяет мне рекомендовать эти бумаги к покупке.

|

|

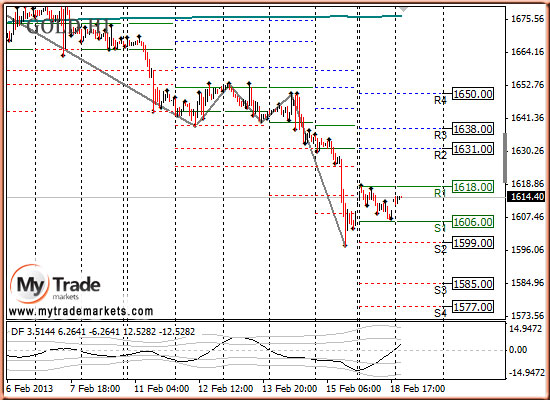

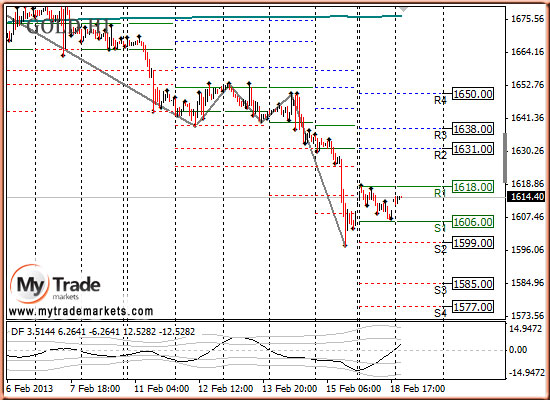

В понедельник цены на золото консолидировались после сильного снижения на прошлой неделе. Вчера был выходной день в США, поэтому на американских торгах активность была низкой. На этой неделе для золота будет немало значимых статистических данных, и это надо использовать в свою пользу.

Будем пытаться забрать с рынка свою часть. Хорошим признаком является то, что на этой неделе ожидаю коррекции, в которой можно определить границы и от них торговать. Сегодня могут оказать положительное влияние на цены на золото данные по еврозоне ZEW. Если это произойдет, золото может обозначить верхнюю границу диапазона на эту неделю. Из значимых данных сегодня для драгметаллов будет представлен индекс настроений в экономике по расчёту ZEW. Тактика на сегодня следующая: Пытаемся купить золото по цене 1609,00 или ниже со стопом 1599,00. Цель 1625,00

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1610.75 против $1612.25 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $30.00 против $30.18 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1692.00 против $1676.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $759.00 против $754.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

На этой неделе акция «призы любознательным» проводится по материалу «Акции vs Золото» Вопросы к акции: Какой актив, согласно статистическим данным, в долгосрочном периоде проигрывает инвестированию в золото? Какая форма вложения в золото более выгодна? - Однозначного ответа нет — у каждого вида вложения есть свои плюсы и минусы

- Инвестиционные фонды, так как паи этих фондов обладают высокой ликвидностью

- Золото в слитках, так как это материальная ценность, которая будет с тобой

- ОМС, так как существует прямая привязка вложений к стоимости золота без существенных дополнительных издержек

В чем принципиальное отличие вложений в золото и в акции золотодобывающих компаний? - Золото, в отличие от акций, не позволяет зарабатывать на ежедневных колебаниях курсовой стоимости

- Для оценки перспективности вложений в акции используется фундаментальный анализ, а в золото - технический

- Золото универсальное платежное средство и его ликвидность гораздо выше акций

- Вложения в золото — это покупка товара, вложения в акции золотодобывающих компаний — это покупка бизнеса, который производит товар (золото), тем самым создавая добавленную стоимость

Знаете ответы? Тогда участвуйте в акции, отвечайте на эти вопросы в конце статьи и получайте призы.

|

|

В покупке по стоп-лимит заявкам акции: ВТБ, ЛУКОЙЛ, Новатэк ао, ПолюсЗолот, СевСт-ао, Сургнфгз, Сургнфгз-п, Уркалий-ао фьючерсы: EDH3, EuH3, GDH3, RiH3, GMH3, LKH3, VBH3 В продаже по стоп-лимит заявкам акции: ФСК ЕЭС фьючерсы: SiH3, VBH3 Вне рынка акции: ГАЗПРОМ ао, ГМКНорНик, ИнтерРАОао, НЛМК ао, Роснефть, Ростел-ао, РусГидро, Сбербанк, Сбербанк-п, Татнфт 3ао, ХолМРСК ао фьючерсы: GZH3, RNH3, SRH3 Московская биржа ММВБ и РТС. Торговля акциями и фьючерсами. Системный и алгоритмический трейдинг с использованием механических торговых систем. Обучение бирже и трейдингу.

|

|

Понедельник прошел очень спокойно. Диапазон по фьючерсу S&P500 составил всего 3.25 пункта, а по EUROUSD около 50 пунктов. Такое впечатление, что все трейдеры мира вместе с американскими трейдерами праздновали День президента. Настроения на фондовом рынке остаются бычьими, VIX=12,42 – вблизи исторических минимумов. Благодушие и оптимизм на рынке сохраняются.

На этой неделе ключевыми событиями станут индексы деловой активности, выходящие в странах еврозоны и в Японии, минутки последнего заседания ФОМС, германский IFO, проходящие в выходные выборы в Италии, публикация в пятницу прогнозов от Еврокомиссии по экономическому развитию еврозоны. Минутки ФОМС, возможно, дадут информацию участникам рынка о том, как долго еще продлится текущая программа QE. Важное значение для EURO будут иметь прогнозы Еврокомиссии, которые выходят всего три раза в год. Если прогнозы заметно ухудшаться, это негативно скажется на EURO и покупки риска. В пятницу также станет известно, какое количество кредитов будет возвращено европейскими банками на следующей неделе. Следующая неделя будет первой неделей возврата второй серии трехлетних LTRO, аукцион по которым прошел 29 февраля 2012 года. Это придает особое значение публикуемым цифрам. Хотя победа Берлускони на выборах в Италии маловероятна, совсем исключать ее нельзя. По закону в последние две недели перед выборами запрещено публиковать опросы общественного мнения. Последние данные от 8 ноября показывали, что разница между Берсани и Берлускони сокращается и лишь немного превышает статистическую погрешность. Вопрос в том, можно ли доверять этим опросам, когда большая часть итальянских массмедиа принадлежит Берлускони. Выборы в Италии представляют собой очень серьезную опасность для EURO и RISK ON. И хотя на этой неделе будет происходить репатриация определенных объемов EURO-валюты в связи с досрочным погашением трехлетних LTRO, едва ли EUROUSD сможет на этой неделе преодолеть 1,347. Снизу курс подпирает сильная поддержка на 1,326. Полагаю, что EUROUSD проведет эту неделю в этом диапазоне: 1,326-1,347.

|

|

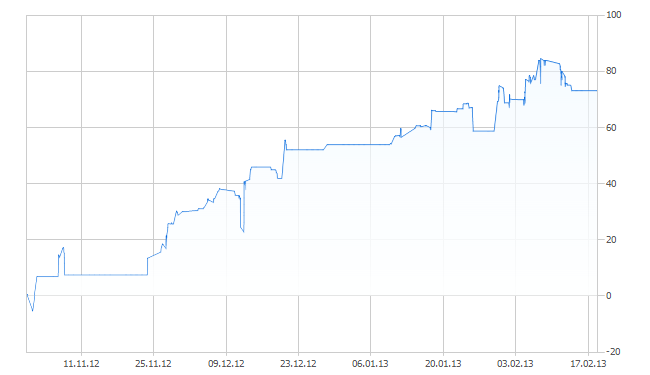

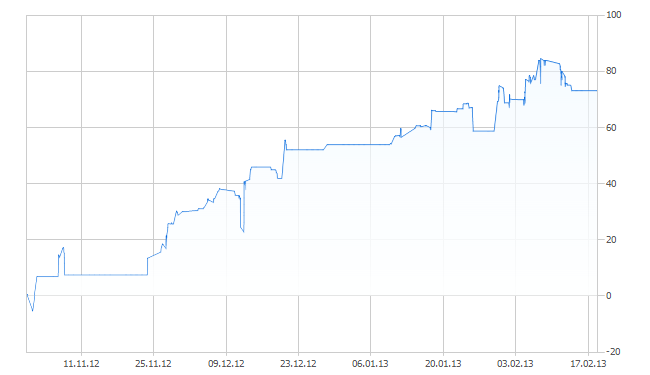

Настроения американских трейдеров продолжают оставаться на очень высоком уровне.

За последние 6 недель число быков ни разу не было ниже 40%, в то время как число медведей менялось в диапазоне 15-36%. Во время опроса блоггерам задают вопрос: Каким будет индекс S&P500 через 30 дней? Опрос Ticker Sense выражает точку зрения высококвалифицированных трейдеров. Это показывает, что американские трейдеры пока не видят каких-либо угроз постепенному росту рынка. На прошлой неделе также выросли бычьи настроения германских инвесторов.

Бычьи настроения сохраняются здесь уже в течение 16 недель. То, что с 28 января индекс DAX постепенно сползает вниз, не повлияло на настроения инвесторов. Покупка риска продолжается.

|

|

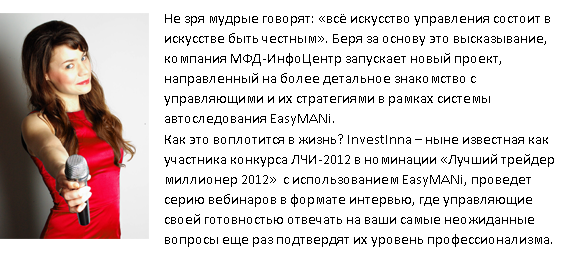

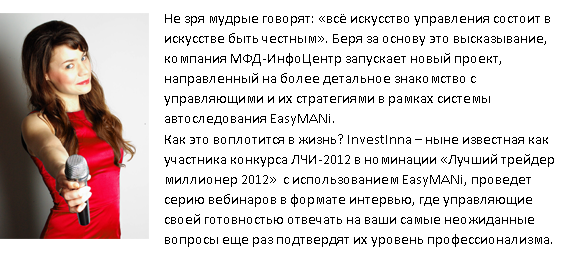

Первое интервью будет проведено совместно с порталом iLearney.ru 21 февраля 2013 г. с трейдером Zolotnick, торгующим, как видно по названию, золотом. Он расскажет о своих навыках и поделится информацией о разработанной им успешной стратегии «Gold» с месячной доходностью в 40%.

Запись на вебинар: www.ilearney.com/elearning/details.php?ID=14831. Для тех, кто еще не знаком с системой: Что такое EasyMANi? Это ресурс, на котором собрались люди, объединенные одной целью – увеличить свой доход. Каким методом они это делают? Лучшие управляющие и трейдеры дают возможность еще неопытным, но жаждущим соединить приятное с полезным инвесторам осуществить подписку на их стратегии, а сообщество EasyMANi способствует им в этом!.. Читайте наш блог www.mfd.ru/blogs/view/?id=44 и будьте в курсе последних событий на сайте www.easymani.ru и www.mfd.ru.

|

|

|

|