|

|

|

Вместе со снижением ключевой ставки фондовый рынок нашей страны открывается перед инвесторами во всей своей красе. При этом важно не кидаться на безумные и низколиквидные ВДО, а подумать о будущем росте стабильных и максимально устойчивых бумаг с максимально высоким рейтингом.

Понятно, что корпоративные облигации, находящиеся на пике популярности весь 2025 год, останутся в фаворитах многих инвесторов и тоже не исключение. Но уже можно смело смотреть в сторону бумаг с самой высокой защитой - к государственному долгу. Я подобрал 5 облигаций федерального займа с максимальной купонной доходностью. При этом все облигации исключительно с фиксированным размером купона. Нам флоатеры не нужны по понятным причинам. 1. ОФЗ 26254 (SU26254RMFS1) Текущая доходность купона - 14,0% Дата погашения - 03.10.2040 Текущая цена - 92,6% 2. ОФЗ 26253 (SU26253RMFS3) Текущая доходность купона - 14,0% Дата погашения - 06.10.2038 Текущая цена - 93,0% 3. ОФЗ 26247 (SU26247RMFS5) Текущая доходность купона - 13,8% Дата погашения - 11.05.2039 Текущая цена - 89,0% 4. ОФЗ 26248 (SU26248RMFS3) Текущая доходность купона - 13,8% Дата погашения - 16.05.2040 Текущая цена - 88,9% 5. ОФЗ 26250 (SU26250RMFS9) Текущая доходность купона - 13,7% Дата погашения - 10.06.2037 Текущая цена - 87,8% 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход. #облигации #ОФЗ

|

|

Эта короткая рабочая неделя будет отмечена выплатами купонного дохода по шести выпускам от пяти эмитентов «Юнисервис Капитал» на сумму в 19 198 415,7 руб. Выпуски, по которым запланированы выплаты: - Сибстекло-БО-02

- СМАК-БО-П02

- Хромос Инжиниринг-БО-02

- Феррум-БО-01-001P

- НЗРМ-БО-01

- Хромос Инжиниринг-БО-04

|

|

Компания Яндекс опубликовала ключевые операционные и финансовые результаты за 2025 г. См. таблицу: https://bf.arsagera.ru/yandex_nv_yndx/itogi-202... В отчетном периоде выручка компании увеличилась на 31,7% и составила 1,4 трлн руб. Основной вклад в рост доходов внесли направления Городских сервисов (куда входят электронная коммерция, райдтех и доставка) и Поисковые сервисы и ИИ. Рассмотрим результаты деятельности в разрезе сегментов.Городские сервисы увеличили выручку на 35,8% до 804,5 млрд руб. Главным бенефициаром роста направления по-прежнему выступили E-commerce площадки, которые показали рост выручки на 44,4% до 465,3 млрд руб. на фоне расширения числа активных пользователей и селлеров. Направление Райдтеха (такси, кик- и каршеринг) увеличило доходы на 24,7% до 227,9 млрд руб. Доставка и прочие O2O-сервисы показали рост на 12,3% до 85,9 млрд руб. Суммарная скорректированная EBITDA сегмента увеличилась более чем в 3,6 раз и составила 62,8 млрд руб. Райдтех остается основным источником прибыли в группе — показатель EBITDA бизнес-юнита достиг 110,6 млрд руб., тогда как электронная коммерция и доставка остаются в зоне убытков. Сегмент поисковые сервисы и ИИ показал рост выручки лишь на 10,3% до 551,2 млрд руб. Причиной сдержанного роста выступило сокращение рекламной активности в ряде отраслей, при этом доля сервиса на российском поисковом рынке продолжила расти, увеличившись до 69,3% против 66,4% годом ранее. Скорректированная EBITDA сегмента составила 245,5 млрд руб. (+11,3%). Рентабельность EBITDA, в свою очередь, возросла на 0,5 п.п. до 44,5% вследствие положительного эффекта операционного рычага и оптимизации затрат на привлечение трафика. Персональные сервисы нарастили выручку на 60,9% до 214,3 млрд руб., благодаря росту числа подписчиков на 21,2% до 47,5 млн. и популярности сервисов финтеха. В отчетном периоде сегмент вернулся к прибыли: скорректированная EBITDA составила 7,0 млрд руб. против отрицательного значения годом ранее. Сервисы Б2Б технологий (Cloud, AI Studio, 360 и др.) показали рост выручки в полтора раза до 48,2 млрд руб. Положительная динамика объясняется активным расширением продуктовой линейки и привлечением новых крупных заказчиков в сервисах Yandex Cloud и Яндекс 360. В свою очередь рост скорректированной EBITDA в 2,4 раза до 9,4 млрд руб. связан с увеличением доли высокомаржинальных продуктов в портфеле и эффектом масштаба. Выручка нового сегмента — автономные технологии — возросла более чем в 4,5 раза до 600 млн руб. Такая динамика обусловлена активным вводом роботов-курьеров и заведений подключенных к роботодоставке, число которых достигло 883 шт. Однако на фоне активной инвестиционной фазы убыток по скорректированной EBITDA увеличился на 85,5% и составил 15,4 млрд руб. Прочие бизнесы и инициативы показали рост выручки на скромные 5,6% до 12,1 млрд руб. Убыток по скорр. EBITDA тем временем сократился на 25,1% до 26,8 млрд руб.. В итоге общая скорректированная EBITDA группы увеличилась на 45,9% и составила 280,8 млрд руб., при этом рентабельность по EBITDA увеличилась на 2,3 п.п. до 19,5% на фоне улучшения работы отдельных сегментов. Рост финансовых расходов в два раза до 62,7 млрд руб. объясняется удорожанием стоимости привлечения заемного финансирования. Расходы по вознаграждениям на основе акций, в свою очередь, сократились на 22,4% по сравнению с аналогичным показателем годом ранее и составили 69,1 млрд руб. В итоге чистая прибыль выросла почти в семь раз и составила 79,6 млрд руб. Скорректированная чистая прибыль также увеличилась, составив 141,4 млрд руб. (+40%). Менеджмент компании планирует вынести на рассмотрение совета директоров рекомендацию по выплате дивидендов за 2025 год в размере 110 рублей на акцию. Среди прочих моментов отчетности отметим прогноз финансовых результатов компании на 2026 год: рост выручки порядка 20% до 1,7 трлн руб., скорр. EBITDA — 350 млрд руб. После выхода отчетности мы несколько повысили прогноз по выручке и EBITDA, а также учли более высокий возможный дивиденд, скорректировав ожидаемый ROE и балансовую цену акций. В результате потенциальная доходность акций компании несколько возросла. См. таблицу: https://bf.arsagera.ru/yandex_nv_yndx/itogi-202... В настоящий момент акции Яндекса торгуются исходя из P/BV 2026 около 5 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10434 или на других платформах: 📱 Рутуб https://rutube.ru/video/b899ab6f4173dc8a35d51f3... 📱 ВК https://vkvideo.ru/video-221504876_456240209 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 02:55 - Торговые идеи, Новостной фон 05:05 - S&P500, Nasdaq, Hang seng 05:57 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 07:19 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 09:28 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 09:48 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 11:30 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 12:45 - TLT, Биткойн, Apple, Tesla, Китайские акции 14:48 - Итоги по рынку акций

|

|

#NQ100: BUY 24530.4-24807.9, TP1-25085.4, TP2-26059.9. Верни в 2 раза больше вознаграждений с акцией ДВОЙНОЙ CASHBACK! Спеши! Действует с момента активации и до 28 февраля. Активация: пополни любой счёт от $100 и напиши в чат поддержки X2WIN. • Долгосрочная тенденция: временная неопределённости. Максимальное скопление объемов текущего контракта расположено в диапазоне, по котировкам 25500.0–25800.0. В настоящий момент по #NQ100 совершаются инвестиционные операции ниже указанного диапазона, что говорит о силе продавцов.

• Среднесрочная тенденция: в лонг. Максимальное скопление объемов среднесрочной тенденции расположено в диапазоне, по котировкам 24780.0–24840.0. В настоящий момент по #NQ100 совершаются инвестиционные операции внутри указанного диапазона, что говорит о временной неопределённости. • Область выгодных цен на покупку с точки зрения маржинального обеспечения, располагается между зонами 1/4 и 1/2 построенными от максимума 20.02.2026. • Котировка верхней границы зоны 1/4–24807.9. • Котировка верхней границы зоны 1/2–24530.4. • Внутридневные цели: обновление максимумов от 20.02.2026–25085.4. • Среднесрочные цели: тест нижней границы ЗНКЗ – 26059.9.

• Инвестиционные рекомендации: покупки из диапазона выгодных цен при формировании разворотного паттерна. • Buy: 24530.4-24807.9, Take Profit 1-25085.4, Take Profit 2-26059.9. FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы Больше аналитической информации Вы можете найти на нашем сайте

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10431 или на других платформах: 📱 Рутуб https://rutube.ru/video/142a3163eda40967f8b70ab... 📱 ВК https://vkvideo.ru/video-221504876_456240208 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 02:15 - Торговые идеи, Новостной фон 09:13 - S&P500, Nasdaq, Hang seng 11:03 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 11:52 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 12:28 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 12:38 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 14:56 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 16:56 - TLT, Биткойн, Apple, Tesla, Китайские акции 18:28 - Итоги по рынку акций 22:24 - AFLT, UWGN

|

|

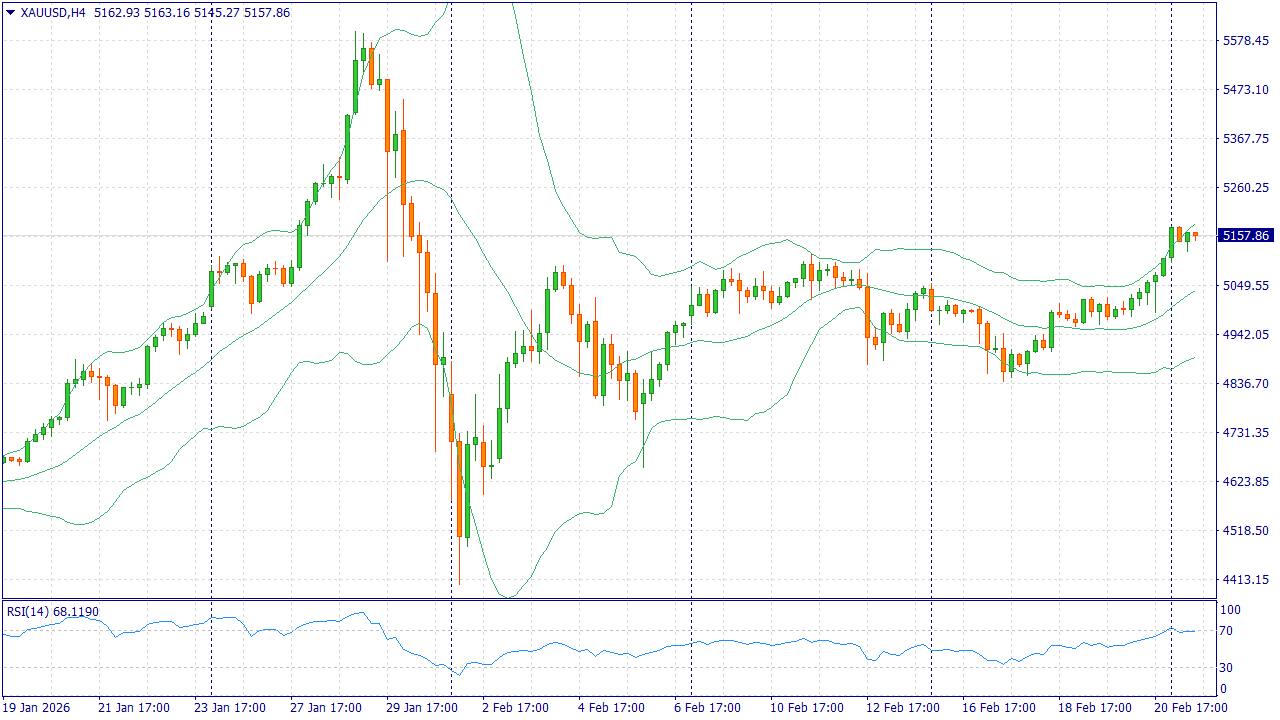

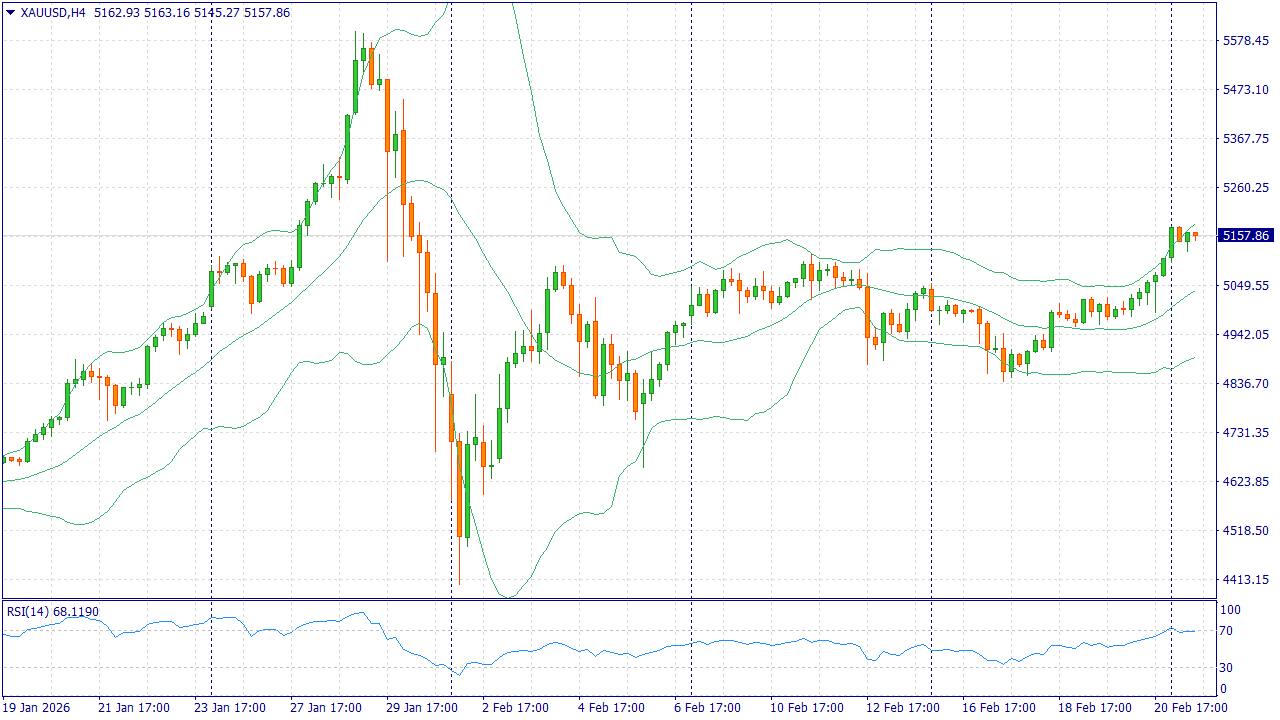

XAUUSD: BUY 5158.29, SL 5148.00, TP 5249.00 Верни 50% отрицательного свопа! Спеши! Действует с момента активации и до конца февраля. Активация: пополни любой счёт от $500 и напиши в чат поддержки SWAP50. Детали

Золото начинает неделю на повышенном спросе на защитные активы: неопределённость вокруг новых пошлин США и ослабление доллара поддерживают котировки вблизи $5 160 за унцию. Фокус недели — сигналы ФРС по ставке, свежие данные по США и развитие торговых решений Вашингтона. Любое усиление геополитической напряжённости добавит спрос, но при росте инфляции интерес к золоту может временно остыть. Торговая рекомендация: BUY 5158.29, SL 5148.00, TP 5249.00 #SP500: SELL 6874, SL 6885, TP 6755 Фьючерсы на S&P 500 входят в неделю под давлением: рынок пересчитывает влияние новых импортных пошлин США и ждёт ясности по торговой политике после решения Верховного суда. Драйверы ближайших дней — отчёты крупных компаний и макроданные по спросу в США, которые покажут, выдержит ли экономика рост издержек. Если неопределённость затянется, инвесторы могут сократить риск, даже при сильной прибыли бизнеса. Торговая рекомендация: SELL 6874, SL 6885, TP 6755 #BRENT: SELL 70.89, SL 71.30, TP 67.26 Brent держится около $71 за баррель, но начало недели проходит в режиме «осторожности»: новые переговоры США и Ирана снижают страх перебоев поставок, а тарифные новости ухудшают ожидания по мировому спросу. Баланс по предложению остаётся напряжённым из-за санкций и рисков в отдельных регионах, однако банки всё чаще говорят о профиците в 2026 году и вероятном наращивании добычи ОПЕК+ во втором квартале. Это ограничивает потенциал роста, если не появится новых шоков. Торговая рекомендация: SELL 70.89, SL 71.30, TP 67.26 Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

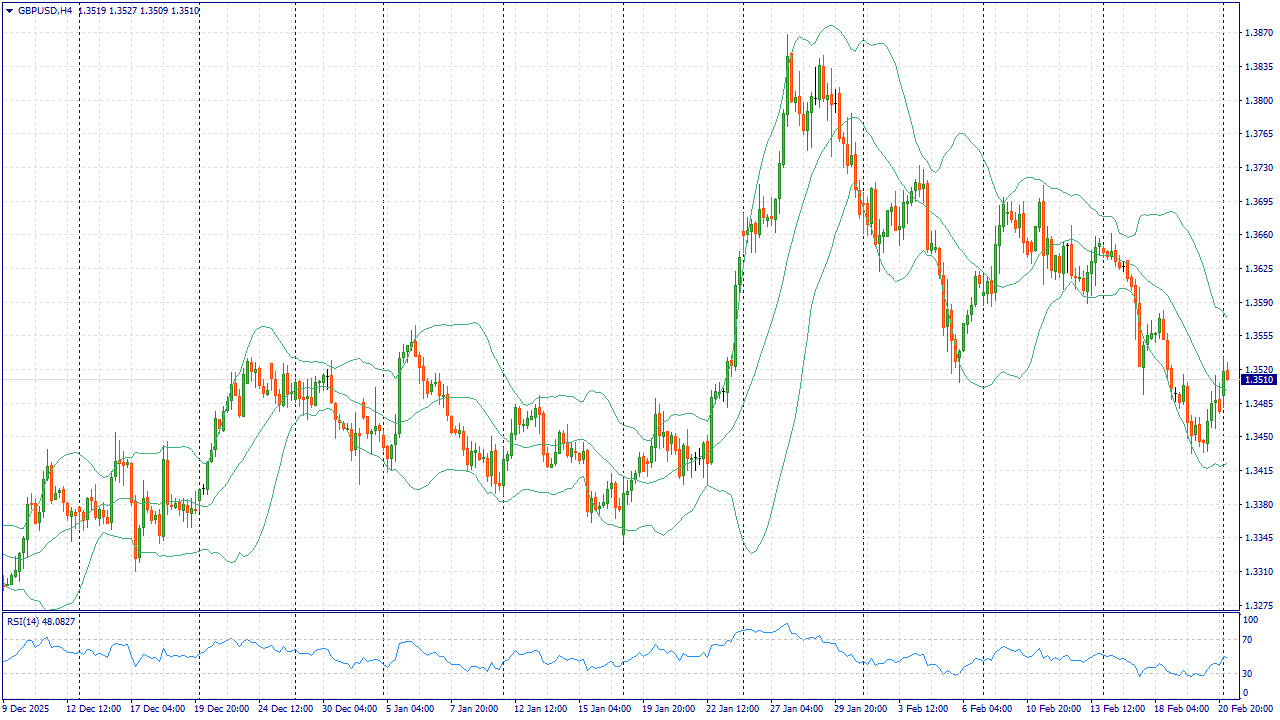

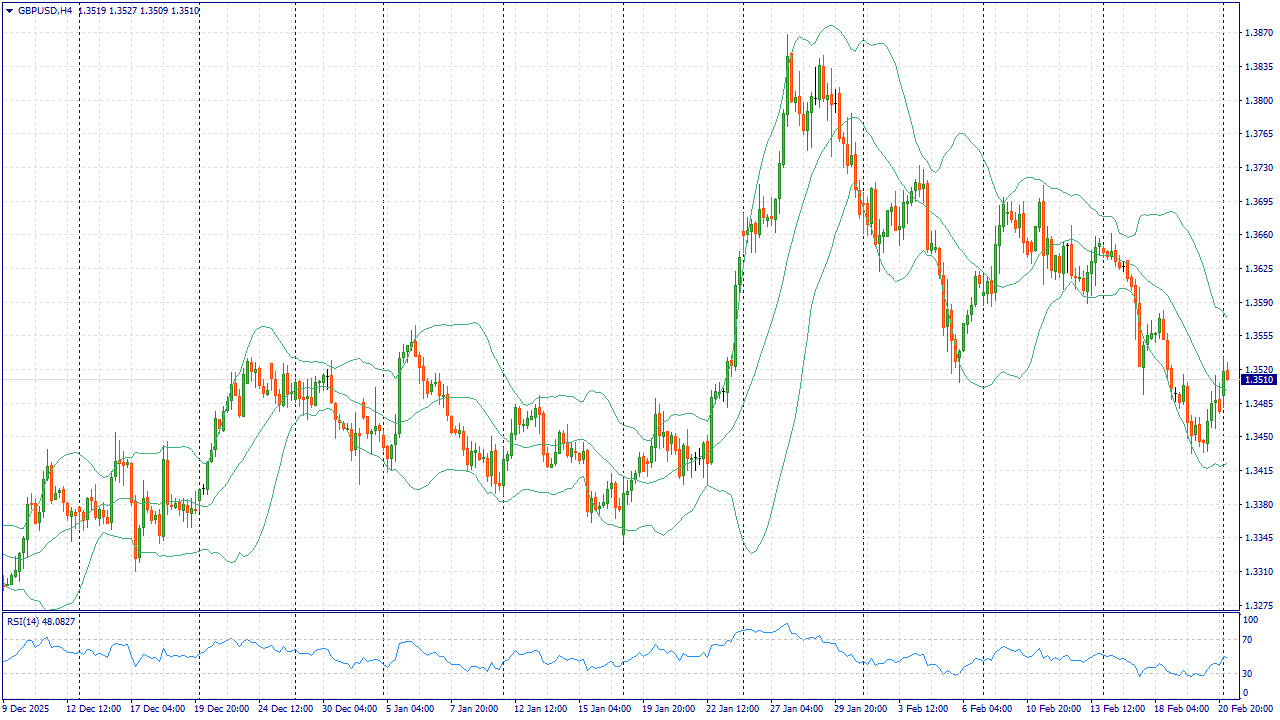

GBPUSD: Верни 50% отрицательного свопа! Спеши! Действует с момента активации и до конца февраля. Активация: пополни любой счёт от $500 и напиши в чат поддержки SWAP50. Детали

GBP/USD в понедельник колеблется в районе 1,35, но фунт выглядит уязвимым: серия публикаций в Великобритании показала ослабление рынка труда, а инфляция замедляется, что усиливает ожидания дальнейшего снижения ставки Банком Англии. Рост безработицы и более умеренная динамика заработных плат уменьшают давление на цены и повышают вероятность смягчения денежно-кредитных условий уже к ближайшим заседаниям. При этом даже неплохие данные по розничным продажам не меняют общую картину: потребительская активность чувствительна к стоимости кредитов и рискам занятости. Замедление инфляции снижает аргументы в пользу сохранения высоких ставок. Доллар, несмотря на краткосрочные колебания из-за новостей о тарифах, поддерживается тем, что инфляционные показатели в США остаются выше целевых уровней, а ожидания быстрого снижения ставок ослабли. Неопределенность вокруг торговой политики США повышает спрос на защитные активы и усиливает осторожность инвесторов. В итоге фунт может уступить позиции, а пара — сместиться ниже. Торговая рекомендация: SELL 1.3520, SL 1.3540, TP 1.3430 Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10426 или на других платформах: 📱 Рутуб https://rutube.ru/video/8ed2957dbb2b2fa1a4efde9... 📱 ВК https://vkvideo.ru/video-221504876_456240207 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 05:10 - Торговые идеи, Новостной фон 19:25 - S&P500, Nasdaq, Hang seng 20:20 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 21:27 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 23:32 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 23:48 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 26:00 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 27:05 - TLT, Биткойн, Apple, Tesla, Китайские акции 28:54 - Итоги по рынку акций 30:02 - DOMRF, EUTR, DATA 32:53 - IVAT, UPRO, CNRU 35:52 - KRKN, USBN, KUZB

|

|

Желаю не бояться трудностей, оставаться мужественными в любых ситуациях и быть опорой для своих семей. Желаю финансового благополучия и инвестиционных побед. И конечно же, чтобы здоровья и сил всегда хватало на всё. С праздником!

|

|

|

|