|

|

|

Группа ВТБ опубликовала консолидированную финансовую отчетность по МСФО за 2025 г. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_v... Процентные доходы банка увеличились на 21,3% до 5,0 трлн руб. на фоне роста объема кредитного портфеля и удорожания стоимости выданных ссуд. Процентные расходы увеличились более чем на четверть до 4,5 трлн руб. на фоне роста объема и стоимости привлечения клиентских средств. В итоге чистые процентные доходы в отчетном периоде сократились на 11,0%, составив 434 млрд руб. На фоне ужесточившихся условий рефинансирования показатель чистой процентной маржи упал на 320 б.п. до 1,4%. При этом указанный показатель продолжил свое поступательное восстановление с начала года, составив по итогам четвертого квартала 2,0% (0,7%, 0,9%, 1,1% по итогам трех, шести и девяти месяцев прошлого года соответственно). Чистые комиссионные доходы выросли на 14,2% до 307 млрд руб. в том числе благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей. Отметим существенный рост доходов от прочей финансовой деятельности, вызванный увеличением доходов по операциям с ценными бумагами. В отчетном периоде ВТБ многократно нарастил объемы начисленных резервов, которые составили 243,0 млрд руб. на фоне увеличения стоимости риска с 0,3% до 1,1%. Операционные расходы банка увеличились на 13,2% до 659 млрд руб. на фоне увеличения инвестиций в технологии и трансформацию, масштабирования розничного бизнеса. При этом отношение операционных расходов к операционным доходам составило 47,3% против 44,6% годом ранее. С учетом экономии по налогу на прибыль, вызванной восстановлением ранее списанного отложенного налогового актива, а также прибыли, приходящейся на неконтрольную долю участия, чистая прибыль ВТБ сократилась на 9,6%, составив 484 млрд руб. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_v... По линии балансовых показателей отметим увеличение объема кредитного портфеля на 3,1% до 24,5 трлн руб. Кредиты физическим лицам сократились на 6,8% до 7,3 трлн руб. Объем кредитов юридическим лицам увеличился на 7,9% до 17,2 трлн руб. Доля розницы в совокупном кредитном портфеле составила 30,0%. Средства клиентов выросли на 3,6% и составили 28,0 трлн руб., при этом объем средств физических лиц увеличился на 7,7% до 14,1 трлн руб., а объем средств юридических лиц сократился на 0,2% до 13,9 трлн руб. В структуре клиентских привлечений продолжается постепенное замещение корпоративного фондирования розничным. Отметим также неизменную долю неработающих кредитов - 3,5%. В результате показатель покрытия неработающих кредитов резервами вырос на 11,4 п.п. до 151,4%. Собственный капитал банка вырос на 1,5% до 2,7 трлн руб., что стало следствием проведенной допэмиссии обыкновенных акций. В результате значения коэффициентов достаточности капитала банка показали положительную динамику. Вместе с выходом отчетности руководство банка озвучило прогноз ключевых показателей на текущий год: чистая процентная маржа должна составить 3,0%, а чистая прибыль окажется в диапазоне 600-650 млрд руб. на фоне рентабельности собственного капитала 21-23%. Указанные ориентиры несколько превзошли наши ожидания. Самой важной новостью, формально не связанной с выходом отчетности, стало прояснение условий долгожданной конвертации привилегированных акций банка в обыкновенные. согласно сделанным заявлениям, обмен произойдет по принципу «номинал к среднерыночной цене»: за основу будет взята средневзвешенная цена обыкновенных акций за 2025 г. — 82,67 руб. После конвертации привилегированные акции превратятся примерно в 6,3 млрд обыкновенных, а общее число обыкновенных акций составит 12,9 млрд. Доля государства вырастет до 74,45%. Указанные меры не только будут способствовать упрощению структуры собственного капитала, но и сделают банк более понятным для оценки, а также значительно сократят неопределенность в части будущих дивидендных выплат на обыкновенные акции. Ожидается, что все процедуры будут завершены уже к маю текущего года. Некоторая неопределенность остается в части дивидендов за 2025 г. Согласно сделанным заявлениям менеджмент планирует предложить выплату в размере 50% чистой прибыли по МСФО, но окончательное слово останется за Советом директоров, который может понизить предлагаемый размер с учетом незначительного превышения норматива достаточности собственного капитала. Мы ожидаем, что указанная неопределенность будет устранена уже по итогам 2026 г., т.к. банк по нашим расчетам создаст необходимый запас собственного капитала. По итогам вышедшей отчетности мы повысили прогноз финансовых показателей банка на текущий и будущие годы, отразив устойчивый выход ВТБ на уровень ROE не ниже 20%. Помимо этого мы учли в своих расчетах конвертацию привилегированных акций. В результате потенциальная доходность акций ВТБ существенно возросла. После завершения юридических процедур, связанных с конвертацией, мы планируем обновить нашу оценку качества корпоративного управления банка, что потенциально создает дополнительный запас к текущему значению потенциальной доходности. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_v... Акции ВТБ торгуются исходя из P/E 2026 около 2,0 и P/BV 0,4 и после завершения конвертации префов станут одной из наших базовых бумаг в финансовом секторе. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Красноярскэнергосбыт опубликовал бухгалтерскую отчетность по РСБУ за 2025 г. См. таблицу: https://bf.arsagera.ru/krasnoyarskenergosbyt/it... В отчетном периоде выручка компании выросла на 15,7%, составив 55,7 млрд руб. на фоне роста отпуска электроэнергии потребителям на 0,5% и увеличения среднего расчетного тарифа на 15,1%. Общие расходы Красноярскэнергосбыта увеличились на 17,1% и достигли 55,7 млрд руб., при этом ключевыми драйверами роста стали затраты на покупку электроэнергии (+23,4%) и расходы на передачу (+9,6%). В результате прибыль от продаж сократилась на 7,8% до 2,5 млрд руб. В блоке финансовых статей отметим увеличение отрицательного сальдо прочих доходов и расходов на 61 млн руб. годом ранее. Проценты к получению выросли с 517 млн руб. до 788 млн руб. В результате чистая прибыль компании уменьшилась на 10,9% до 2,2 млрд руб. По итогам вышедшей отчетности в модели компании были актуализированы прогнозы по динамике полезного отпуска и объемам покупки/передачи электроэнергии. В результате потенциальная доходность несколько сократилась. См. таблицу: https://bf.arsagera.ru/krasnoyarskenergosbyt/it... В настоящий момент обыкновенные акции Красноярскэнергосбыта торгуются с P/BV 2025 около 2,5 и наряду с привилегированными не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Корпорация ВСМПО-АВИСМА раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2025 г. Примечательно, что компания долгое время воздерживалась от публикации отчетности, однако в конце 2025 г. проиграла суд с Центральным банком России, пытаясь оспорить выданное им предписание о необходимости раскрывать определенную информацию. Это побудило эмитента опубликовать не только полугодовую отчетность по МСФО, но и все пропущенные отчетности по РСБУ за 2024-2025 гг. См. таблицу: https://bf.arsagera.ru/vsmpoavisma/itogi-1-pg-2... В отчетном периоде выручка компании сократилась на 17,24% до 49,3 млрд руб. Основное направление доходов от реализации титановой продукции показало снижение на 17,7% до 48,1 млрд руб. на фоне падения объема отгрузок более чем на четверть. Отметим рост выручки от реализации услуг на 9,1%, составившей 1,2 млрд руб. Операционные расходы компании увеличились до 46,3 млрд руб. (+2,0%) на фоне роста себестоимости на 7,7%. В итоге операционная прибыль сократилась на 78,8%, составив 3,1 млрд руб. Долговая нагрузка компании за год снизилась с 138,0 млрд руб. до 63,8 млрд руб.. Процентные расходы при этом сократились с 7,3 млрд руб. до 4,4 млрд руб. Процентные доходы возросли с 4,4 млрд руб. до 5,4 млрд руб. Помимо этого компания отразила получение положительных курсовых разниц в размере 2,3 млрд руб. против 1,1 млрд руб. годом ранее. Обращает на себя внимание исчезновение переоценки инвестиций в золото через систему обезличенных металлических счетов, следствием чего стало обнуление соответствующих доходов. Годом ранее переоценка вложений в золото принесла компании 3,6 млрд руб. В итоге чистая прибыль ВСМПО сократилась на 80,2%, составив 2,5 млрд руб. По итогам обновления отчетности мы понизили прогнозы ключевых финансовых показателей, отразив снижение экспортной выручки компании, а также обнулив ожидаемые нами дивиденды за 2025-26 гг. В результате потенциальная доходность акций компании сократилась. См. таблицу: https://bf.arsagera.ru/vsmpoavisma/itogi-1-pg-2... В настоящий момент акции ВСМПО торгуются с P/BV 2026 около 1,1 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Компания Софтлайн опубликовала сокращенную операционную и финансовую отчетность за 2025 г. См. таблицу: https://bf.arsagera.ru/gruppa_softlajn_sofl/ito... В отчетном периоде совокупный оборот компании вырос на 9,4% и составил 131,9 млрд руб. Объем реализации собственных решений увеличился на 22,0% до 42,2 млрд руб., при этом их доля в общем объеме возросла с 28,7% до 32,0% на фоне продолжающейся стратегической трансформации холдинга в пользу развития внутренних продуктов. Направление сторонних решений, достигшее стадии зрелости, продемонстрировало скромный рост на 4,2% до 89,7 млрд руб. За рассматриваемый период валовая прибыль группы выросла на 26,4% до 46,6 млрд руб., при этом ее доля от оборота увеличилась на 4,8 п.п. до 35,4%. Рост обеспечил сегмент собственных решений: его валовая прибыль увеличилась на 27,1% до 31,6 млрд руб. Валовая прибыль по сторонним решениям тем временем увеличилась на 25,0% до 15,0 млрд руб. Операционная прибыль показала сдержанный рост в 1,2% до 2,4 млрд руб., что объясняется ростом операционных расходов, сокращением бюджетов заказчиков, переносом ряда крупных проектов на последующие периоды. С учетом возросшего долгового портфеля группы и его обслуживания компания отразила чистую прибыль в размере 14 млн руб. против 2,6 млрд руб. годом ранее. Помимо процентных расходов на динамику прибыли повлияла высокая база прошлого года, обусловленная единоразовыми доходами, не связанными с операционной деятельностью компании. Среди прочих моментов отчетности отметим рост скорректированного чистого долга (чистый долг без учета портфеля ценных бумаг) компании с 6,7 млрд руб. до 16,3 млрд руб. Показатель скорр. чистый долг к скорр. EBITDA, в свою очередь, составил 1,8 (0,9 годом ранее). В материалах для инвестора менеджмент дал консервативный гайденс на 2026 г.: оборот не менее 145-155 млрд руб., рост валовой прибыли до 50-55 млрд руб., скорр. EBITDA 9-9,5 млрд руб. Отметим, что по результатам 2025 года компания не выполнила ранее озвученный гайденс: оборот 150 млрд руб. (факт: 131,9 млрд руб.), EBITDA 9-10,5 млрд руб. (факт: 8,0 млрд руб.). По итогам вышедшей отчетности и обновленного прогноза группы мы понизили прогноз оборота, валовой прибыли и скорректированной EBITDA компании на всем прогнозном периоде. В результате потенциальная доходность акций Софтлайна сократилась. См. таблицу: https://bf.arsagera.ru/gruppa_softlajn_sofl/ito... На данный момент акции Софтлайна торгуются исходя из P/BV 202 около 2,5 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

С начала года наблюдается положительная динамика цен на российский энергетический уголь. Рассказываем подробнее о ценах и факторах роста. Динамика цен и причины их роста - По данным NEFT Research, на второй неделе февраля цены российского энергетического угля калорийностью 5500 ккал в портах Дальнего Востока выросли на 2,2%, до $74,7 за тонну, при этом относительно начала года цены увеличились на 3,3%.

- Положительную динамику цен могло поддержать увеличение цены угля калорийностью 5500 ккал в Китае, где наблюдался рост стоимости на 6,4% за неделю, до $95,5 за тонну (с учетом фрахта) и на 13,8% с начала года.

- По мнению отраслевых аналитиков, рост цен обусловлен рисками, связанными с возможным снижением добычи угля в Индонезии, и инертностью внутренней добычи угля в Китае. Ранее министерство энергетики Индонезии предложило для стабилизации цен сократить добычу угля в 2026 году на 24%, до 600 млн тонн, что привело к росту котировок индонезийского угля.

- Что касается внутренней добычи в Китае, то, согласно данным китайской ассоциации по транспортировке и распределению угля, уровень добычи угля в КНР в 2026 году может вырасти наименьшими темпами с 2020 года — на 0,7% г/г, до 4,86 млрд тонн.

- Также рост котировок был поддержан увеличившимся спросом со стороны Южной Кореи на фоне роста потребности в тепловой генерации на период ремонтов на атомных электростанциях страны.

Наши комментарии По мнению отраслевых аналитиков, цены энергетического угля могут скорректироваться после нормализации ситуации с квотами в Индонезии, а также по мере снижения спроса в период межсезонья. Аналитики сервиса Газпромбанк Инвестиции отмечают, что российская угольная отрасль продолжает испытывать трудности. Так, по итогам 11 месяцев 2025 года сальдированный убыток российских угольных компаний составил 334,9 млрд рублей, что почти в пять раз превышает убыток аналогичного периода 2024 года (68,7 млрд рублей). На результаты российских угольщиков продолжает влиять целый комплекс факторов, в том числе снижение добычи, крепкий курс рубля, рост логистических расходов и высокие процентные ставки в экономике. Аналитики сервиса Газпромбанк Инвестиции продолжают следить за ситуацией в отрасли и по-прежнему считают акции Распадской и Мечела непривлекательными для долгосрочных инвесторов. Чтобы инвестировать в акции на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции Дисклеймер Данный справочный и аналитический материал подготовлен исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменения их стоимости являются выражением мнения, сформированного в результате аналитических исследований, не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов.

|

|

Если Вы решили продать акций «НБАМР» можно обратиться в компанию «МигБрокер», скупающему акции в любом городе России. Ключевые преимущества сотрудничества с нами: Компания «МигБрокер» платит деньги сразу, до подписания документов о переходе прав на акции. Все налоги и комиссии мы берем на себя. Высокая стоимость акций - мы платим лучшую цену за ваши акции, исходя из котировки акций «НБАМР» на сегодня. Быстрая оплата - вы получите денежные средства сразу. Простой и прозрачный процесс на всех этапах сделки! 8-985-268-23-01 или пишите в WhatsApp Работаем без выходных с 9-00 до 22-00 Наш сайт МигБрокер.Ру Если вы решили продать акции «НБАМР», свяжитесь с нами прямо сейчас. Мы готовы обсудить все детали и сделать вам максимально выгодное предложение. Компания «МигБрокер», является профессиональным участником рынка ценных бумаг, покупка акций совершается по всем правилам и законам РФ.

|

|

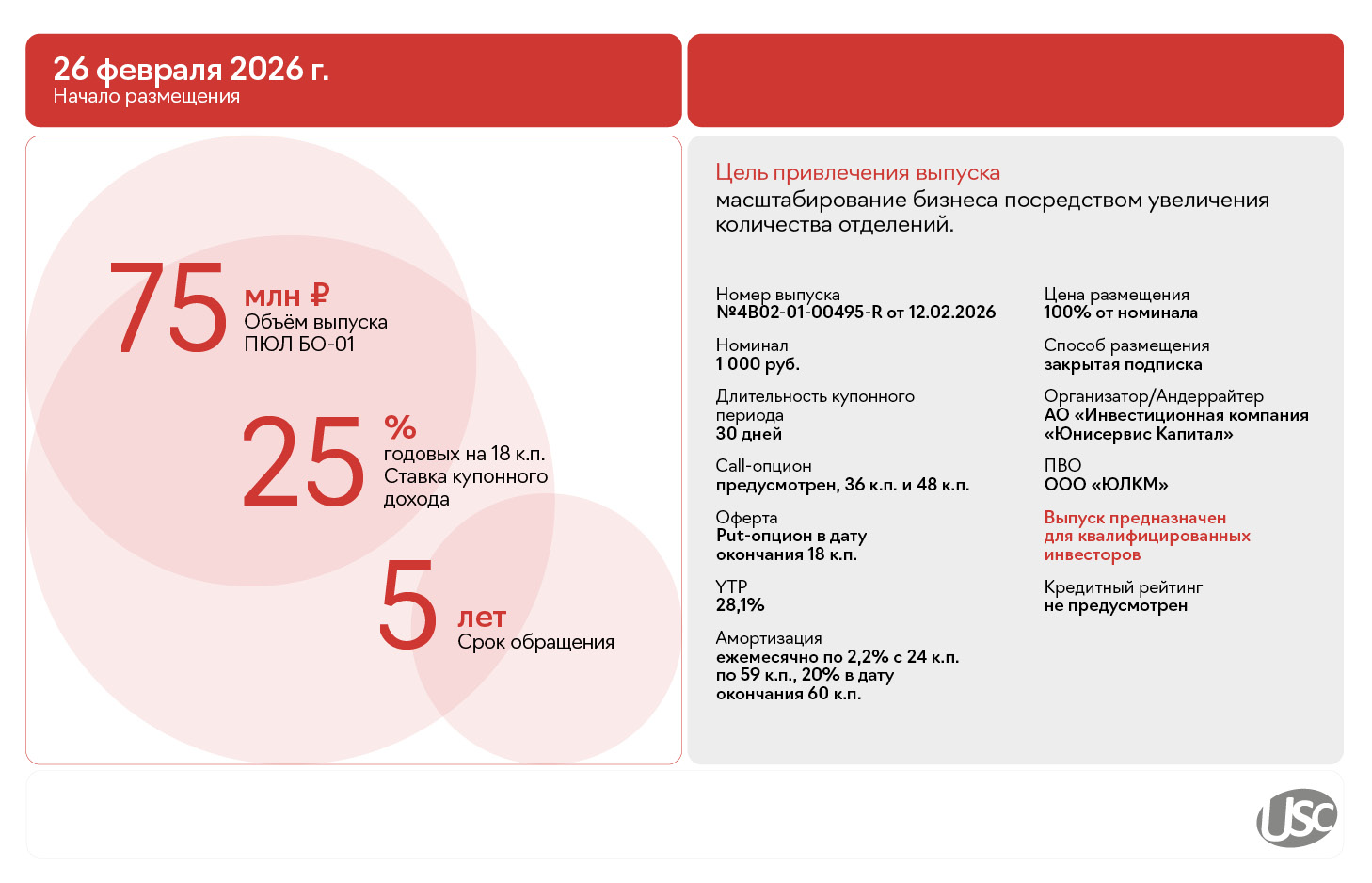

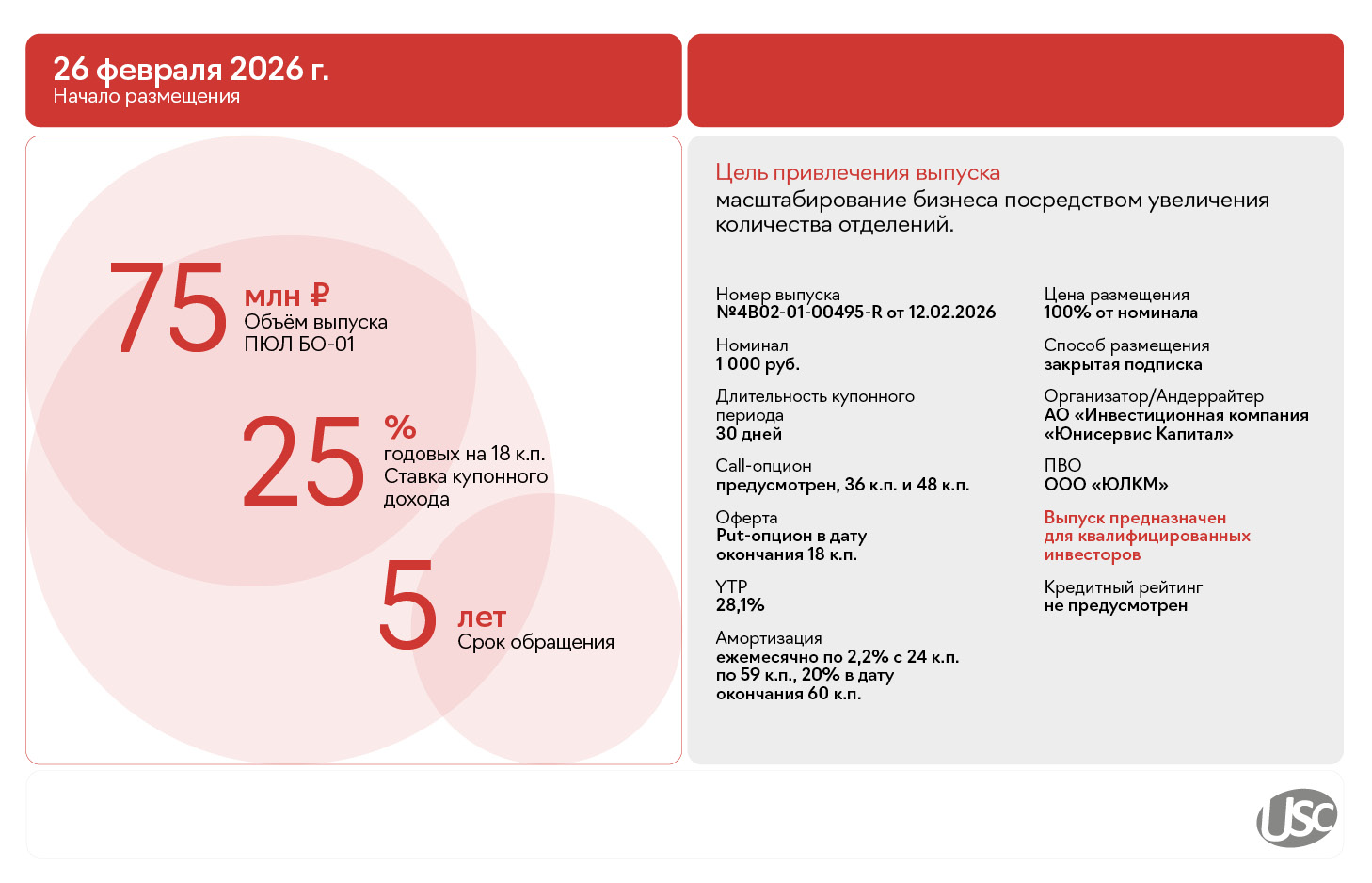

Столичная сеть ломбардов, развивающаяся с 2014 года, планирует привлечь облигационный заём для масштабирования бизнеса. Эмитент раскрыл на своей странице на сайте Интерфакс параметры выпуска и дату начала первичного размещения. Компания намерена привлечь 75 млн руб. на 5 лет под 25% годовых с возможностью изменения ставки через полтора года на запланированной put-оферте. С 24 по 59 купонные периоды заложена ежемесячная амортизация с погашением по 2,2% номинальной стоимости. Также предусмотрены два call-опциона, в даты окончания 36 и 48 купонных периодов. Напомним, Московская биржа присвоила выпуску госномер 4B02-01-00495-R от 12.02.2026. Организатором выпуска выступает АО «Инвестиционная компания Юнисервис капитал», представителем владельцев облигаций – ООО «ЮЛКМ». Обращаем внимание: выпуск предназначен для квалифицированных инвесторов, что освобождает компанию от необходимости прохождения процедуры получения кредитного рейтинга.

Эмитент, чей топ-менеджмент имеет успешный опыт размещения и погашения трёх выпусков биржевых облигаций аффилированного ООО «ПЮДМ», демонстрирует стабильный рост основных финансовых показателей в 2025 году (к 2024-му, предварительные данные): процентные доходы выросли на 29,9% (до 288,8 млн руб.); сумма выданных займов возросла на 24,8% (до 1033,3 млн руб.); чистая прибыль приросла на 93,2% (до 17,643 млн руб.). Важно подчеркнуть: у компании на сегодняшний день отсутствует долговая нагрузка. Последний заём собственника был погашен в конце 2025 года. Сеть находится в фазе активного роста: по итогам 2025 г. она насчитывала 22 отделения, сейчас на стадии открытия 23-е, в планах на 2026 включить в свой периметр еще 5 новых офисов. К 2030 году ООО «Первый ювелирный ломбард» намерен объединить 55 точек выдачи займов под залог ювелирных изделий и техники. Все займы обеспечены драгоценными металлами, что гарантирует возврат средств, в отличие, например, от необеспеченных займов МФО. Все залоги застрахованы в соответствии с требованием законодательства. ООО «Первый ювелирный ломбард» дебютирует на долговом рынке под управлением команды, которая имеет серьёзный опыт размещения и успешного погашения облигационных выпусков аффилированного эмитента – ООО «ПЮДМ». Рынок ломбардов в 2026 году – бенефициар изменений в сегменте микрофинансирования: в отличие от МФО, которым с 1 января 2026 года запрещено использовать свои методики оценки доходов заемщиков, ломбарды не требуют подтверждения платёжеспособности, а также не обязаны снимать биометрию клиентов. Регуляторные изменения стали позитивным фактором для роста именно ломбардного сегмента.

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10449 или на других платформах: 📱 Рутуб https://rutube.ru/video/5e3382e5149811d0861958b... 📱 ВК https://vkvideo.ru/video-221504876_456240211 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 02:24 - Торговые идеи, Новостной фон 06:45 - S&P500, Nasdaq, Hang seng 08:31 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 10:25 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 12:32 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 13:00 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 14:37 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 16:08 - TLT, Биткойн, Apple, Tesla, Китайские акции 18:00 - Итоги по рынку акций 19:18 - Фьючерс какао

|

|

USDJPY: Верни 50% отрицательного свопа! Спеши! Действует с момента активации и до конца февраля. Активация: пополни любой счёт от $500 и напиши в чат поддержки SWAP50. Детали

Пара USD/JPY 25 февраля 2026 года держится в районе 155,8–156,0, а фундаментальные факторы остаются в пользу доллара. Протокол ФРС и комментарии представителей регулятора показывают, что преждевременного снижения ставки рынок может не дождаться: приоритетом остаётся контроль инфляции и сохранение достаточной жёсткости финансовых условий. Это поддерживает доходности США и повышает привлекательность доллара против иены. Японская валюта, в свою очередь, чувствительна к ожиданиям по дальнейшим шагам Банка Японии. Когда вероятность скорого ужесточения политики снижается, иена теряет часть поддержки. Важным каналом остаётся разница процентных ожиданий: пока США сохраняют более высокую стоимость денег, интерес к операциям с заимствованием в иене и вложением в долларовые инструменты остаётся повышенным. Дополнительную роль играют глобальные риски — от торговых решений до оценки темпов роста мировой экономики. В периоды, когда инвесторы видят устойчивость американских данных и сохраняют интерес к долларовым активам, USD/JPY получает импульс к росту. При сохранении текущего баланса ожиданий по ставкам базовым сценарием остаётся умеренное укрепление пары. Торговая рекомендация: BUY 156.00, SL 155.70, TP 156.90 До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Аналитики одного из моих любимых банков представили 8 компаний, которые не только выплачивают дивиденды, но и могут показать сильный рост в течение следующих 12 месяцев (то есть в 2026 и 2027 годах), а значит защитить наши с вами вложения от инфляции.

Мы все любим деньги и возможность заработать на дивидендных бумагах, поэтому их подборка выглядит вполне здраво и логично. А по некоторым бумагам я бы даже назвал эту подборку уникальной, так как у других брокеров они отсутствуют в топ-списках. Конечно же динамика бумаг в текущем году будет зависеть не только от финансовых и операционных показателей, но и от успехов на геополитическом направлении, которые спрогнозировать сложно, поэтому данную подборку стоит воспринимать с определенной долей скептицизма. При этом добавить эти бумаги в перечень для отслеживания стоит. Бумаги, за которыми я слежу или которые уже находятся в моем портфеле, отметил 💼 1. Транснефть-п 💼 Фактором роста являются ожидания роста прокачки нефти на 13% ежегодно. К тому же акции компании сейчас торгуются на минимумах (но данный фактор будет верным для всех компаний в подборке). Компания всё еще в раздумьях по поводу перехода к более частой выплате дивидендов, что также могло придать ускорение цене бумаг. 2. Банк Санкт-Петербург 💼 Несмотря на большие резервы, которые сильно давят на текущий финансовый результат акции финансовой организации остаются востребованными у инвесторов благодаря дивидендам, которые достигают 50% от чистой прибыли. В течение года аналитики планируют рост активов банка на 15%, а там где растут активы, там растет и процентный доход. 3. Московская биржа 💼 Цена акций компании может показать рост за счет роста комиссионных доходов торговой площадки. Рост инвесторов, приток новых денег и новый IPO повышают интерес инвесторов к бумагам. При этом дивидендная доходность прогнозируется в пределах 11% или в 1,5 раза выше среднерыночной (по оценке аналитиков ВТБ). 4. Интер РАО К плюсам компании следует отнести отсутствие долга, постоянные финансовые доходы за счет сформированной кубышки и ежегодное распределение прибыли. Аналитики предполагают рост выплат с текущих 25% до классических 50% от чистой прибыли уже в этом году. Кроме того аналитики компания может показать трехкратный рост EBITDA к 2030 году. 5. Ростелеком-п 💼 Спрос на бумаги будет расти с ростом спроса на цифровые сервисы компании. Снижение ключевой ставки должно существенно отразиться на финансовом состоянии Ростелекома. Кроме того компания еще в 2025 году заявляла о желании вывести на IPO ряд дочерних компаний. При успешной реализации этих стремлений бумаги могут показать сильный рост. 6. МТС 💼 Компания давно платит высокие и самое главное стабильные дивиденды, хотя эти выплаты должны будут в скором времени скорректироваться с учетом планируемой новой дивидендной стратегией. Компания практически в одиночку кормит своего главного акционера АФК Систему. В 2026 году дивидендная доходность планируется на уровне 15%. 7. Хэдхантер 💼 У компании отсутствует долговая нагрузка, а значит она не зависит ни от размера ключевой ставки, ни от жесткости денежно-кредитной политики. Судя по новостям погода на кадровом рынке меняется, а значит доходы компании должны вырасти. Выплаты дивидендов только поддерживают спрос на бумаги среди инвесторов. 8. ИКС 5 💼 Какой же рейтинг обойдет всех выручающую Пятерочку?! Также как HH вернулась к выплате дивидендов после редомициляции. Аналитики не забывают о квазиказначейском пакете акций, в случае реализации которого полученные деньги могут быть распределены среди акционеров. Прогнозная дивидендная доходность - 10,5%. В моем публичном инвестиционном портфеле присутствуют 7 компаний из этого списка, поэтому мысли аналитиков ВТБ мне кажутся весьма разумными 😜 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход. #акции #дивиденды

|

|

|

|