|

|

|

Национальное Рейтинговое Агентство (НРА) объявило о понижении кредитного рейтинга ООО ТК «Нафтатранс Плюс» до уровня «С|ru|» со статусом «под наблюдением». В качестве причины агентство указало публикацию эмитента о существенном ухудшении финансового положения компании, которая появилась на сайте ЦРКИ 16 июня. «Нафтатранс Плюс» в ней сообщает о невозможности выполнения обязательств по долговым инструментам, включая плановое частичное досрочное погашение номинальной стоимости биржевых облигаций БО-03 и выплаты купонных доходов по другим выпускам. Кроме того, 17 июня 2025 года был зафиксирован технический дефолт по купонной выплате по облигациям БО-06. В обращении находятся 5 выпусков облигаций эмитента с общим объёмом 1,2 млрд руб. по непогашенному номиналу.

|

|

Эмитент не выполнил обязательства перед инвесторами по выплате дохода за 6 к.п. по облигациям Нафтатранс Плюс-БО-06. Купонный период завершился накануне, 16 июня. Общая сумма к выплате составила 6 млн 165 тыс. руб. 17 июня на странице раскрытия информации «Интерфакс» компания опубликовала соответствующее сообщение, в котором зафиксировала неисполнение обязательств по причине отсутствия необходимого количества денежных средств. Формально эмитент может выйти из техдефолта, если погасит задолженность перед владельцами облигаций в течение 10 рабочих дней. Однако вчера он объявил о приостановке выплат по всем выпускам. Московская биржа перевела бумаги ООО ТК «Нафтатранс Плюс» в список дефолтных и сообщила, что в системе торгов НКД по ним рассчитываться не будет.

|

|

Аналитики ВТБ Инвестиции на ежемесячной основе формируют топ-10 акций, которые могут показать самый лучший рост в краткосрочной и среднесрочной перспективе. Но так как эти выкладки не являются инвестиционной рекомендацией, то акции могут как показать рост, так и не оправдать ожидания аналитиков.

При этом я всегда при принятии инвестиционных решений стараюсь учесть максимум информации, поэтому дополнительное мнение от аналитиков крупного инвестиционного дома лишним не будет. ❌Чтобы обновить подборку, из неё надо кого-то исключить. В июне жертвой жесткой конкуренции стали акции Ростелекома, которые в текущем моменте не могут похвастаться высокой дивидендной доходностью и перспективами роста. Но фундаментально акции телекома экспертам нравятся и идеи в них присутствуют на более длинный горизонт инвестирования. ✔Так как близится самая горячая фаза дивидендного сезона, то и приоритеты как у аналитиков, так и у инвесторов переходят в плоскость дивидендных бумаг. Именно поэтому в топ-10 были добавлены акции Московской биржи, по которым нам светит дивидендная доходность в размере 14%, а это существенно выше среднего значения по рынку. Дата отсечки - 10 июля, то есть еще есть время расти. Итоговая обновленная подборка топ-10 акций выглядит следующим образом: 1. КЦ Икс 5; 2. Московская биржа; 3. Новабев; 4. Полюс; 5. Сбербанк; 6. Сургутнефтегаз-п; 7. Т-Технологии; 8. Транснефть-п; 9. Южуралзолото; 10. Яндекс. Несмотря на ажиотаж в бумагах ВТБ Банка как на фоне выплаты щедрых дивидендов, так и поручении Владимира Владимировича направлять дивиденды банка за 2024-2028 годы на финансирование судостроительной корпорации, аналитики ВТБ Инвестиции не верят в перспективы своей же материнской компании! В моем портфеле акции Ростелекома остаются, так как я инвестирую на длинный горизонт и понимаю инвестиционную идею в бумагах. Приобретение акций перед дивидендной отсечкой лично мне видится не самым лучшим инвестиционным решением, потому что потом очень легко уйти в длительный гэп. В целом из этой обновленной подборки 6 компаний присутствуют в моём портфеле под дивидендную стратегию инвестирования. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/7150 🎞 Ютуб-версия: 📱 ВК-версия: https://vk.com/video-221504876_456239809 🧘 Дзен-версия: https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 16:20 - S&P500, Nasdaq, Hang seng 17:40- IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 20:11 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 23:24 - Юань рубль, рубль доллар, прогноз рубля. 24:25 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 26:13 - DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 27:30 - TMF, Биткойн, Apple, Tesla, Китайские акции 28:00 - Итоги по рынку акций 30:05 - RNFT, PIKK

|

|

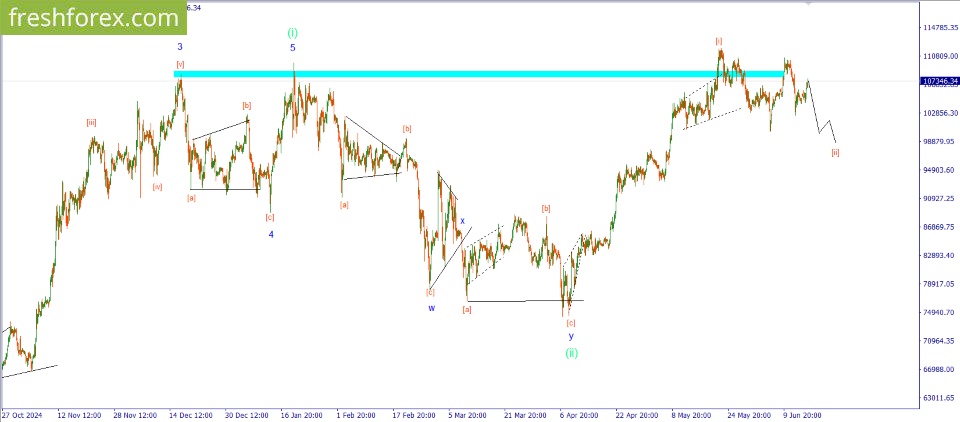

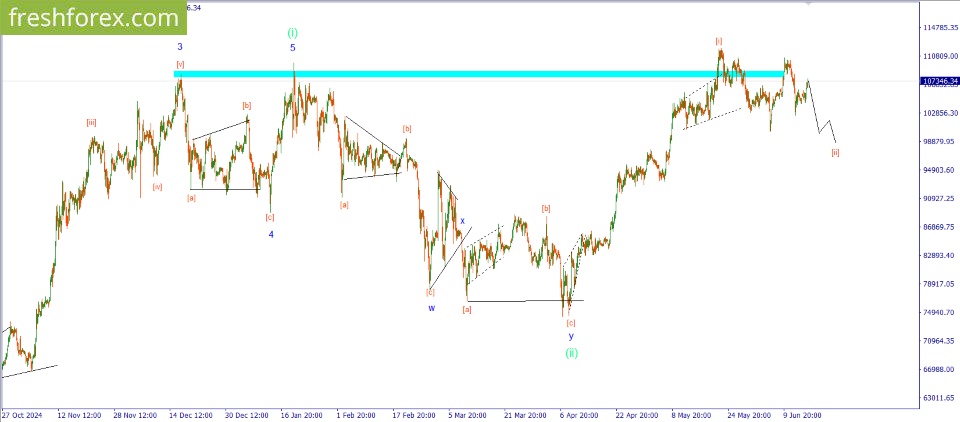

BTCUSD: SELL 106500, SL 108000, TP 98000

Биткоин в очередной раз пытается пробиться наверх, к новым ранее неизведанным вершинам. Пока это движение встраивается в рамки ранее рассматриваемого сценария, но если цена продолжит подниматься выше, то возникнет необходимость в пересмотре. Пока же наблюдаемый рост, вероятно, обусловлен формированием коррекции, представляющей собой зигзаг. В этом случае, было бы замечательно от текущих ценовых значений начать снижение. Тогда будет формироваться третья волна в нисходящем импульсе, входящем в состав зигзага. Конечно все может усложниться и в этом случае цена просядет еще сильнее. По этой причине пока продолжаем рассматривать текущую ситуацию как благоприятную для заключения сделок на продажу. Инвестиционная идея: SELL 106500, SL 108000, TP 98000. Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/7140 🎞 Ютуб-версия: 📱 ВК-версия: https://vk.com/video-221504876_456239808 🧘 Дзен-версия: https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 02:04 - S&P500, Nasdaq, Hang seng 03:26- IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 05:30 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 07:47 - Юань рубль, рубль доллар, прогноз рубля. 08:09 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 08:27 - DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 10:10 - TMF, Биткойн, Apple, Tesla, Китайские акции 11:11 - Итоги по рынку акций

|

|

Представитель владельцев облигаций ООО «ЮЛКМ» направил запрос эмитенту ценных бумаг ООО ТК «Нафтатранс Плюс». В обращении на Московской бирже находятся пять выпусков биржевых облигаций, по которым эмитент обязан осуществлять купонные выплаты, а по выпуску БО-03 — шесть ежемесячных траншей в размере 41 650 000 руб. каждый в рамках частичного досрочного погашения номинальной стоимости. Изучив отчётность за 1кв. 2025 года, ПВО обратил внимание на падение финансовых показателей на фоне серьёзной долговой нагрузки. 9 июня «ЮЛКМ» запросил информацию о возможности обслуживать по графику обязательства по облигациям, в том числе, выплачивать купонный доход и осуществлять амортизационные платежи. 16 июня ООО ТК «Нафтатранс Плюс» направило официальный ответ на запрос ПВО со следующим текстом: Компания «Нафтатранс Плюс» <...> в настоящее время находится в сложном финансовом положении. К этому привело сразу несколько неблагоприятных обстоятельств: — долгий период высоких ставок, что вынуждало компанию прибегать к рефинансированию по высоким ставкам; — отсутствие возможности рефинансировать часть кредитного портфеля, в частности, в РНКБ на фоне его реорганизации (вошёл в структуру ВТБ); — падение спроса на рынке нефтетрейдинга, в результате чего сократились доходы его участников. Компания продолжает вести хозяйственную деятельность, однако, учитывая все перечисленные обстоятельства, мы не можем гарантировать, что осуществим плановое частичное досрочное погашение номинальной стоимости облигаций выпуска БО-03 в заявленный срок. В настоящее время компания прорабатывает все варианты выхода из сложившейся ситуации, рассматривая в том числе, возможность реструктуризации всего кредитного портфеля и планирует провести переговоры со всеми кредиторами. С этой целью в течение 2-3 месяцев будет разработан и опубликован антикризисный план, включающий финансовую модель, условия, сроки выплат по всем займам компании. С учетом перечисленных факторов, купонные платежи по выпускам в обращении также перестанут выплачиваться. «Юнисервис Капитал» совместно компанией «ЮЛКМ» (выступающей в качестве ПВО по всем выпускам в обращении) находятся в контакте с эмитентом, в том числе, представители обеих компаний планируют принять участие во встрече с кредиторами, которая должна состояться по инициативе эмитента на этой неделе.

|

|

Событие, на которое следует обратить внимание сегодня: 15:30 EET. USD - Производственный индекс Empire Manufacturing GBPUSD:

Пара GBP/USD остается в обороне ниже трехлетнего максимума, достигнутого в пятницу, хотя ей не хватает медвежьей уверенности и она колеблется в узком диапазоне около отметки 1,3500 во время азиатской сессии. Последние данные по потребительской инфляции в Великобритании будут опубликованы в среду, перед заседанием Банка Англии (BoE) в четверг, которое сыграет ключевую роль в влиянии на британский фунт (GBP). Кроме того, Федеральная резервная система США (Fed) планирует объявить о своем решении по денежно-кредитной политике в среду, что повлияет на курс доллара США (USD) и даст значительный импульс паре GBP/USD. Между тем, более слабые данные по ВВП Великобритании, опубликованные в пятницу, которые показали, что экономика сократилась больше, чем ожидалось, на 0,3% в апреле, усилили ожидания того, что BoE снизит процентные ставки более агрессивно, чем предполагалось. С другой стороны, доллар США получает некоторую поддержку от глобального бегства в безопасные активы, вызванного ростом геополитической напряженности на Ближнем Востоке, что способствует ограничению роста пары GBP/USD. Однако растущее признание того, что центральный банк США также возобновит цикл снижения ставок в сентябре на фоне признаков ослабления инфляции в США, сдерживает быков по доллару от агрессивных ставок. Более того, в целом позитивный настрой в отношении риска действует как препятствие для доллара как безопасной гавани и оказывает некоторую поддержку паре GBP/USD, что требует некоторой осторожности перед подтверждением того, что спотовые цены достигли максимума. Торговая рекомендация: BUY 1.3550, SL 1.3530, TP 1.3640 Пополняйте свой счет и вы получите до 15% в баланс на первое пополнение. Дополнительные средства будут использоваться для торговли, увеличивая объемы торгов и помогая выдержать просадку. Более подробную аналитическую информацию вы можете найти на нашем сайте

|

|

Десять эмитентов «Юнисервис Капитал» планируют направить купонный доход по тринадцати выпускам на общую сумму в 45 783 628,32 рублей. Держатели облигаций ООО «КИСТОЧКИ Финанс» получат процентный доход, начисляемый по ставке 15% годовых, совокупным объёмом — 123 280 руб. Выпуски, по которым запланированы купонные выплаты: -

ПЮДМ-БО-П02 -

Нафтатранс плюс-БО-06 -

Транс-Миссия-БО-02 -

Сибстекло-БО-П03 -

Феррони-БО-02 -

Ультра-БО-02 -

ДжетЛенд-БО-01 -

Нэппи Клаб-БО-01 -

Нафтатранс плюс-БО-04 -

Нафтатранс плюс-БО-05 -

СЕЛЛ-Сервис-БО-01 -

Ультра-БО-01 -

Хромос Инжиниринг-БО-03

|

|

Выписал основные события этой инвестиционной недели. Все внимание инвесторов будет приковано к событиям и заявлениям, которые прозвучат в рамках 28 Петербургского международного экономического форума.

16 июня - закрытие реестра по дивидендам ММЦБ, 2,4 рубля; 18 июня - закрытие реестра по дивидендам Рязаньэнергосбыт, 3,94 рубля; 18 июня - закрытие реестра по дивидендам Красноярскэнергосбыт, 2,25 рубля; 18 июня - открытие ПМЭФ-2025; 18 июня - данные о недельной инфляции от Росстата; 20 июня - вступают в силу новые базы расчета индексов Мосбиржи; 20 июня - последний день торгов расписками FixPrice; 20 июня - выступление В.В. Путина на ПМЭФ-2025; 20 июня - резюме обсуждения ключевой ставки от Центробанка. На этой неделе торги выходного дня на Московской бирже проводиться не будут. Всем желаю успешной инвестиционной недели и роста портфелей💼 Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

|

|