|

|

Итоги недели 02-06.06.2025: ММВБ: -1229р (-0.18%, индекс ММВБ -1.51%) ММВБ2: +598р (0.48%) РТС2: +2481р (8.28%) Итого: +1850р (0.22%) Хорошая у меня неделя. На всех счетах обогнал индекс.

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/7024 🎞 Ютуб-версия: 📱 ВК-версия: https://vk.com/video-221504876_456239795 🧘 Дзен-версия: https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 12:24 - S&P500, Nasdaq, Hang seng 16:54- IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 24:43 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Татнефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 32:42 - Юань рубль, рубль доллар, прогноз рубля. 34:29 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 38:36 - DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 40:42 - TMF, Биткойн, Apple, Tesla, Китайские акции 41:57 - Итоги по рынку акций 46:40 - X5

|

|

Центробанк сегодня принял волевое решение и снизил ключевую ставку на 100 б.п. На пресс-конференции Эльвира Сахипзадовна уточнила, что сегодняшнее снижение ставки не означает смягчения денежно-кредитной политики, необходимо осторожно совершать следующие шаги по изменению ставки и при необходимости она может быть поднята на следующем заседании. Весь оптимизм от снижения ключа был нивелирован жесткой риторикой на пресс-конференции и вместо ожидаемого роста рынка мы наблюдаем коррекцию индекса Московской биржи на 📉-2,47% до 2 786,16 пункта. Русские горки во всей их красоте. Совсем не обрадовал Сургутнефтегаз своей квартальной и годовой отчётностью. Компания практически не раскрывает показатели финансовой отчетности, но из публикуемой информации наблюдаем сокращение чистой прибыли по МСФО за 2024 год на 30,8% год к году до 923,3 млрд. рублей. 1 квартал 2025 года компания вообще закрыла с убытком в 439,7 млрд. рублей против прибыли за 1 квартал 2024 года в размере 268,5 млрд. рублей. Аналитики предполагают, что так называемая "кубышка" компании сократилась за 1 квартал на 11% до 5,7 трлн. рублей. Сильный рубль негативно отражается на прибыли компании. Префы компании теряют 📉-3,2%. Совет директоров Мечела рекомендовал не выплачивать дивиденды. Рекомендация очевидная, так как 2024 год компания закончила с убытком. В обед бумаги активно пошли в рост, но после конференции ЦБ также стремительно упали, что привело к дневной коррекции на 📉-4,3%. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть. #итоги_дня #индекс_Мосбиржи

|

|

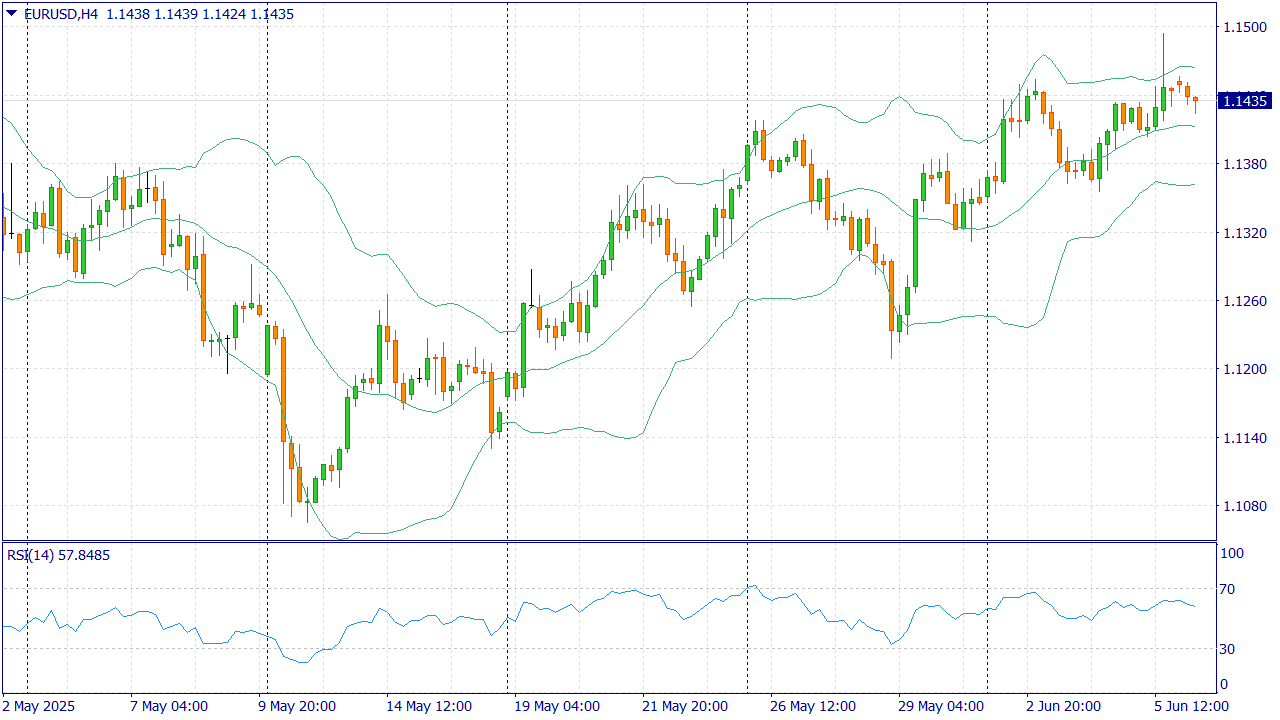

Событие, на которое следует обратить внимание сегодня: 15:30 EET. USD - Изменение числа занятых в несельскохозяйственном секторе EURUSD:

Пара EUR/USD торгуется в ограниченном диапазоне около 1,1440 в часы азиатских торгов в пятницу. Внимание инвесторов будет приковано к официальным данным по занятости в США, так как они повлияют на ожидания рынка относительно перспектив денежно-кредитной политики Федеральной резервной системы (ФРС). Согласно оценкам, экономика США пополнилась 130 тыс. новых работников, что ниже, чем 171 тыс. человек, нанятых в апреле. Уровень безработицы остался на прежнем уровне 4,2%. Индекс доллара США (DXY), определяющий стоимость доллара по отношению к шести основным валютам, повышается до отметки 98,80. Индекс доллара отскочил в четверг после комментариев президента США Дональда Трампа в посте на сайте Truth.Social, которые свидетельствуют о деэскалации торговой напряженности между Вашингтоном и Пекином. «Звонок длился около полутора часов и завершился очень позитивно для обеих стран». написал Трамп. Между тем, евро (EUR) демонстрирует отрицательную динамику, в то время как комментарии официальных лиц Европейского центрального банка (ЕЦБ) указывают на то, что цикл расширения денежно-кредитной политики на данный момент завершен. Торговая рекомендация: SELL 1.1400, SL 1.1500, TP 1.1200 Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте.

|

|

Московская биржа подвела итоги торгов в мае 2025 года.

👉Прежде всего стоит отметить снижение прироста новых инвесторов на биржу. Вроде бы это даже логично, ведь в мае столько праздников, что большинству было не до инвестирования. Но рекорд по общему числу инвесторов был опять установлен - теперь нас 36,9 миллионов. 👉Количество инвесторов внушительное, но вот в рост активности количество не перешло. Возможно, опять во всем виноваты майские праздники, возможно, это была геополитическая пауза. В мае, как и в апреле, сделки совершали только 3,6 млн. человек - немногим менее 10% от всех зарегистрированных на бирже частных инвесторов. 👉Торги утром и вечером остаются популярными. Удобно, когда можно акции прикупить до работы, а после завершения трудового дня их продать. В идеале еще и заработать на этом, но это уже совсем другая история... Доля утренних и вечерних торгов составила 27%. 👉Частные инвесторы продолжили раскачивать рынок акций - 74% сделок приходилось именно на физиков. Раскачали так, что индекс Московской биржи за месяц скорректировался на -3,1%. В облигациях дола физиков составила лишь 33% и в индексе RGBI всё красиво. В мае народный портфель практически не претерпел изменений, но впервые за много лет в него вошли акции ВТБ Банка. Это победа для финансовой организации. Наконец-то инвесторы поверили в банк, но эта вера, скорее всего, угаснет после закрытия реестра на получение дивидендов. Да, мы инвесторы любим деньги💰 И в данном ключе акции ВТБ выступают лишь временным инструментом. Состав народного портфеля мая 2025 таков: 1 (-) Сбербанк-ао - 31,4%, заслуженное неизменное первое место. Доля голосующих акций в портфелях инвесторов продолжила рост; 2 (+1) Лукойл - 14,8%; 3 (-1) Газпром - 13,3%, чуда не случилось - дивиденды не дали и сразу же акции упали на одну позицию; 4 (-) Сбербанк-п - 7,0%; 5. (-) Т-Технологии - 6,5%; 6. (+1) ИКС 5 - 5,7%; 7. (+1) Яндекс - 5,6%; 8 (-2) Роснефть - 5,6%; 9 (-) Сургутнефтегаз-п - 5,3%; 10 (!) ВТБ - 4,6% .В мае 50% народного портфеля показали рост, а вторые 50% показали негативную динамику, которая была намного сильнее, что вы итоги вылилось в общую коррекцию на 📉-2,4%. Но даже при таком минусе народный портфель обогнал индекс Московской биржи, который сократился на 📉-3,1%. В ежемесячном противостоянии народного портфеля и индекса Московской биржи счет составил 4:1 в пользу народного портфеля. То есть при просадке народный портфель падает слабее Мосбиржи, а при росте, соответственно, растет активнее. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

В таблице приведены: 🔸изменения цен индекса МосБиржи и акций за период действия ключевой ставки с 25.10.2024 по 05.06.2025. 🔸накопительная дельта в лотах за период с 25.10.2024 по 05.06.2025. 🔸максимальные значения открытых позиций по фьючерсам на акции, где со знаком минус - преобладание коротких позиций, иначе - длинных позиций. 🔸цветным фоном акции: зеленым - сильные, красным - слабые. Перед объявлением ключевой ставки 06.06.2025 в акциях, интересных для трейдинга, наблюдается (см. рисунок): слабых - 3 (Северсталь, Мечел, Роснефть). нейтральных - 17. сильных - 5 (Аэрофлот, Новатэк, Совкомбанк, Т-Технологии, Татнефть). дивергенция цены и дельты с открытыми позициями - 1 (Система). конвергенция цены и дельты с открытыми позициями -2 (РуссНефть, Самолет). 💡Выводы: 🔹 накануне принятия решения ЦБ по ключевой ставке в большинстве акций наблюдается смешанная динамика, что, скорее всего, обусловлено их хеджированием и неопределенностью на рынке. 🔹особое внимание обратить на сильные и слабые акции, а также на акции с дивергенцией и конвергенцией, которые могут привести к их коррекции или развороту. 🔹на растущем рынке торговать в лонг сильные акции, на падающем рынке - в шорт слабые акции, в соответствии с торговой стратегией. 🔹в случае снижения ключевой ставки ниже 21% значительный рост могут показать перепроданные акции. 🔹появление аномалий перед объявлением решения ЦБ по ключевой ставке может указывать на действия инсайдеров. Не является ИИР. 📌ProStoTrader

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/7006 🎞 Ютуб-версия: 📱 ВК-версия: https://vk.com/video-221504876_456239793 🧘 Дзен-версия: https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 07:19 - S&P500, Nasdaq, Hang seng 09:09- IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 12:15 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Татнефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 18:18 - Юань рубль, рубль доллар, прогноз рубля. 19:27 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 20:15 - DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 21:50 - TMF, Биткойн, Apple, Tesla, Китайские акции 22:56 - Итоги по рынку акций

|

|

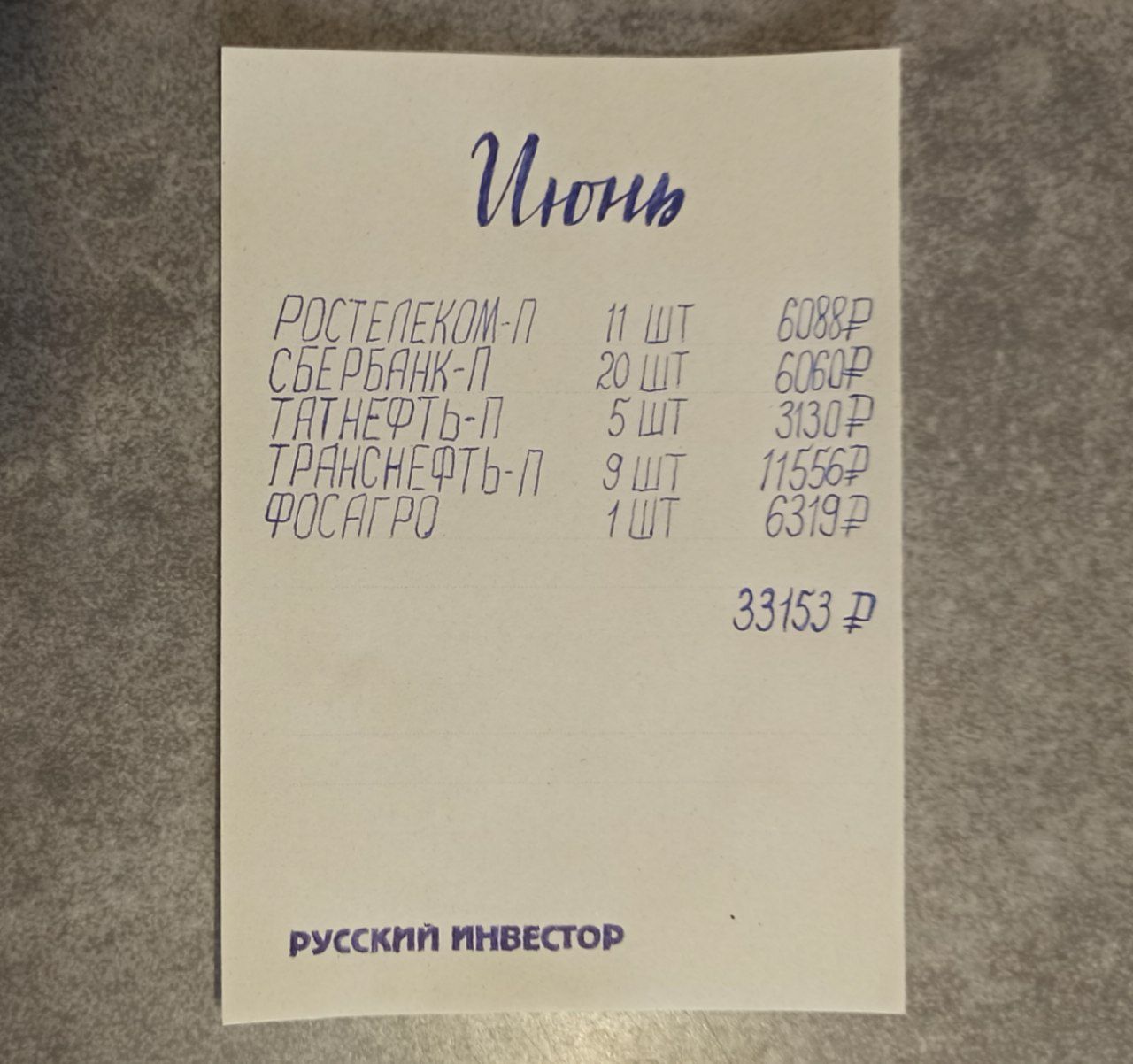

Наступило долгожданное лето. В Калининграде уже довольно тепло, и мы всё ждём не дождемся, чтобы открыть купальный сезон. А пока - первый рабочий день июня, а это значит пришло время инвестировать. Июнь - 102 сто второй месяц (9-й год) моего регулярного ежемесячного инвестирования на российском фондовом рынке. Для тех, кто присоединился к каналу недавно, и видит мой стандартный месячный отчёт о покупках впервые, я как-то коротко рассказывал о себе и о чем этот канал. Если ещё короче, то я ежемесячно инвестирую в акции российских компаний (преимущественно дивидендных) одинаковую сумму в 33333р (400к в год). Все дивиденды пока реинвестирую для достижения эффекта сложного процента. По плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 39+, осталось ~2,5 года). Июнь - конец второго квартала, по этому привычным движением руки, в очередной раз перевожу на свой индивидуальный инвестиционный счет, на этот раз 33334 рубля, на которые приобретаю акции следующих компаний: -

Ростелеком-п 11 шт -

Сбербанк-п 20 шт -

Татнефть-п 5 шт -

Транснефть-п 9 шт -

Фосагро 1 шт На этот раз получилось вообще пять эмитентов, что со мной бывает крайне редко (как правило, их набирается с десяток и больше), но вот уже второй месяц, получается так. Бумаги простых и понятных компаний, которые платили и платят дивидедны. Выбором даже не мучался. Подмывало ещё взять Аэрофлот и ВТБ, но сдержался. У меня ещё есть немного нераспределенных дивидендов, может с них и докуплю. Всего приобрел акции 5 эмитентов на 33153 рубля. На этом, инвестиционный план на первое полугодие выполнен в полном объёме. За это время ИИС пополнен на 200000 рублей. А всего за 102 месяца инвестирования, на индивидуальный инвестиционный счёт внесено 3200000 рублей. В ближайшие дни опубликую свой портфель со всеми эмитентами, а также что получается по дивидендам. Благодарю всех за внимание к моему скромному блогу, где я вот уже много лет, скучно и однообразно рассказываю о своих регулярных ежемесячных инвестициях. Желаю всем коллегам-инвесторам, успехов в труде, сбережении и инвестировании средств. А этим летом, ещё и отличного отдыха! 🙌 п.с. традиционно, постараюсь ответить на все ваши вопросы в комментариях. 02.06.2025 Станислав Райт — Русский Инвестор

|

|

Уральская кузница выпустила отчетность по РСБУ за 1 кв. 2025 г. См. таблицу: https://bf.arsagera.ru/uralskaya_kuznica/itogi-... Выручка компании снизилась на 6,7% до 5,6 млрд руб. При этом в отчетном периоде полностью отсутствовала экспортная составляющая выручки. К сожалению, компания не раскрыла операционные показатели, однако мы полагаем, что снижение доходов связано с сокращением объемов реализации. Операционные расходы снижались меньшими темпами, составив 4,2 млрд руб (-3,8%) на фоне уменьшения себестоимости проданных товаров и услуг на 4,5% и роста коммерческих и управленческих расходов на 2,0%. В итоге на операционном уровне компания отразила снижение прибыли на 14,1% до 1,5 млрд руб. Финансовые статьи продолжают оказывать существенное влияние на итоговый результат: в отчетном периоде, компания получила 1,6 млрд руб. против 1,1 млрд руб. годом ранее в виде процентов. При этом совокупные финансовые вложения по балансу увеличились с 26,8 млрд руб. до 32,3 млрд руб., что означает как рост объема выданных займов, так и существенное увеличение процентной ставки по ним. Это объясняется тем, что компания выдает займы Мечелу как за счет собственных, так и за счет заемных средств. Долговое бремя Уралкуза снизилось с 1,6 млрд руб. до 1,4 млрд руб. Проценты к уплате увеличились с 69,7 млн руб. до 77,0 млн руб., а положительное сальдо прочих доходов и расходов составило 26,4 млн руб. против отрицательного 202,6 млн руб. годом ранее за счет роспуска части ранее созданных резервов. В результате чистая прибыль компании осталась практически на прошлогоднем уровне, составив 2,3 млрд руб. По линии балансовых показателей отметим, что нераспределенная прибыль продолжила свой рост и составила 57,5 млрд руб., а балансовая стоимость акции - 105 тыс. руб. Среди прочих моментов обращает на себя внимание продолжающийся рост дебиторской задолженности (26,0 млрд руб). Напомним, что существенный объем дебиторской задолженности позволяет материнской компании замещать систему платных займов безвозмездным финансированием через отсрочку платежей по торговым операциям и процентных выплат. По итогам внесения фактических данных, мы понизили размер доходов текущего года в связи со снижением объемов реализации. Прогнозы на последующие годы не претерпели серьезных изменений. В итоге потенциальная доходность акций практически не изменилась. См. таблицу: https://bf.arsagera.ru/uralskaya_kuznica/itogi-... На данный момент акции Уральской кузницы торгуются с P/BV 2025 около 0,3 и продолжают входить в наши диверсифицированные портфели акций «второго эшелона». ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Ижсталь выпустила отчетность по РСБУ за 1 кв. 2025 г. См. таблицу: https://bf.arsagera.ru/pao_izhstal_igst/itogi-1... Выручка компании сократилась на 7,4% до 7,8 млрд руб. При этом доходы от продаж на внутреннем рынке снизились на 6,8%, составив 7,7 млрд руб, в то же время экспортная составляющая выручки в отчетном периоде упала более чем вдвое до 39 млн руб. Мы полагаем, что снижение общих доходов связана с уменьшением объемов поставок продукции. Операционные расходы остались практически на уровне прошлого года и составили 7,1 млрд руб. В итоге на операционном уровне компания отразила снижение прибыли на 49,1% до 620 млн руб. В блоке финансовых статей процентные расходы увеличились более чем в три раза до 142 млн руб. на фоне роста процентных ставок и увеличения долга с 6,2 млрд руб. до 7,6 млрд руб. Положительное сальдо прочих доходов и расходов составило 660,4 млн руб. против отрицательного 160,5 млн руб. годом ранее за счет положительных курсовых разниц. В итоге чистые финансовые доходы составили 519 млн руб. против расходов 202 млн руб. годом ранее. В результате чистая прибыль компании составила 876 млн руб., сократившись на 1,2%. Среди прочих моментов отметим продолжающийся рост показателя собственного капитала на акцию: по состоянию на конец отчетного периода балансовая стоимость акции составила 12 405 руб. (8 250 руб. годом ранее). Не менее стремительным оказался и рост дебиторской задолженности: ее величина за год возросла с 6,6 млрд руб. до 13,3 млрд руб. По итогам внесения фактических данных, мы несколько понизили прогноз по прибыли текущего года компании, отразив снижение объем реализации продукции и больший рост операционных расходов. В последующие годы наш прогноз не претерпел серьезных изменений. В результате потенциальная доходность акций компании несколько сократилась. См. таблицу: https://bf.arsagera.ru/pao_izhstal_igst/itogi-1... На данный момент обыкновенные акции Ижстали торгуются исходя из P/BV 2025 около 0,5 и наряду с привилегированными пока не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

|

|