|

|

|

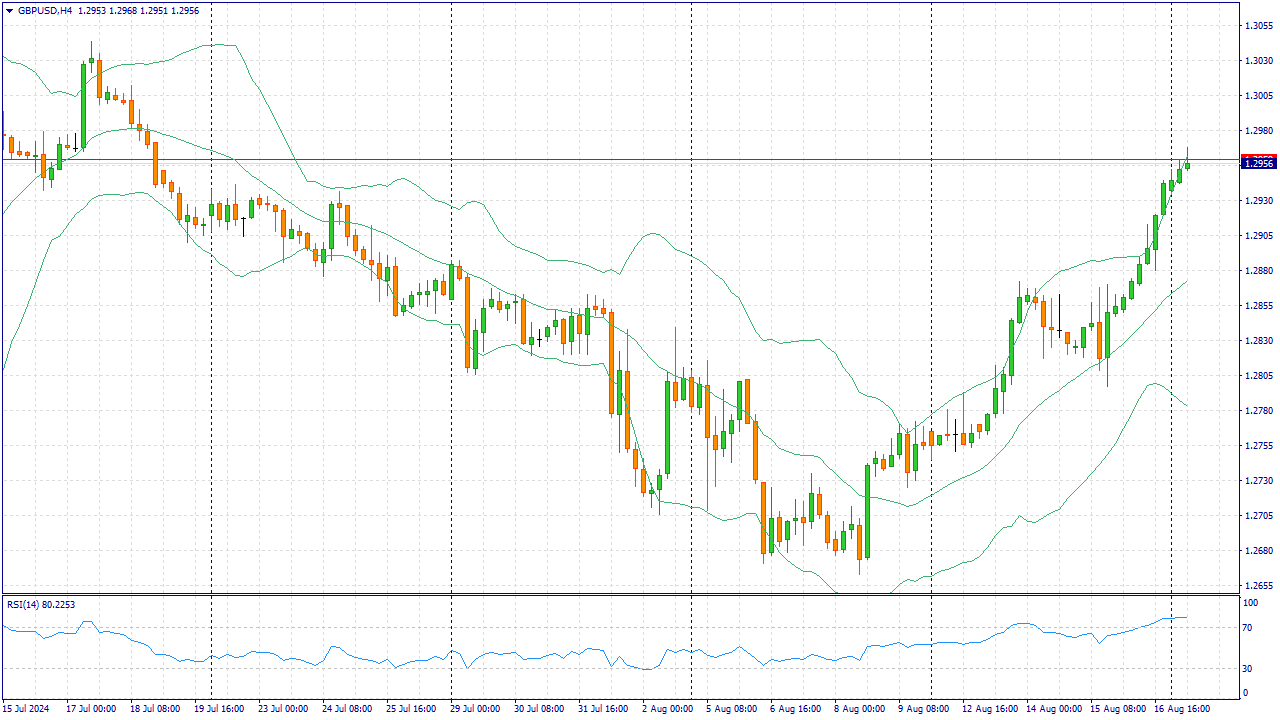

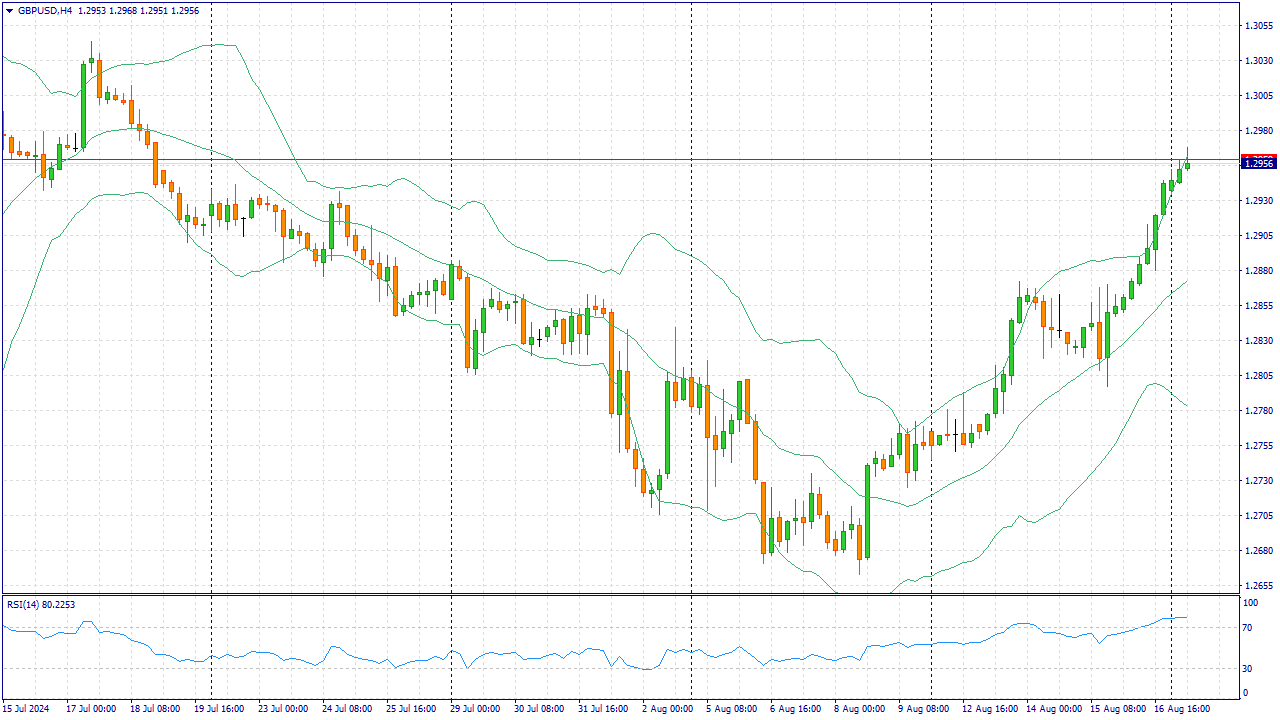

GBPUSD:

Пара GBP/USD развивает импульс прорыва на прошлой неделе и поднимается до более чем месячного пика на отметке выше 1.2950 в ходе азиатской сессии в понедельник. Сильное движение вверх происходит на фоне недавнего сильного отскока от технически значимой 200-дневной простой скользящей средней (SMA) и может рассматриваться как новый толчок для бычьих трейдеров. Британский фунт (GBP) продолжает получать поддержку от относительно более сильных макроэкономических данных Великобритании на прошлой неделе, которые указывали на все еще устойчивую экономику и, возможно, развеяли надежды на очередное снижение процентной ставки Банком Англии (BoE) в сентябре. Доллар США (USD), с другой стороны, томится вблизи самого низкого уровня с января, достигнутого ранее в этом месяце, на фоне «голубиных» ожиданий Федеральной резервной системы (ФРС) и является еще одним фактором, оказывающим поддержку паре GBP/USD. Несмотря на то, что рынки снизили ставки на более агрессивное смягчение политики, инвесторы, похоже, убеждены, что центральный банк США начнет цикл снижения ставок в сентябре. Ожидания подтвердились последними комментариями президента ФРС Сан-Франциско Мэри Дейли, которая заявила, что центральному банку США необходимо придерживаться постепенного подхода к снижению стоимости заимствований. Это удерживает доходность казначейских облигаций США на низком уровне и оказывает давление на доллар. Кроме того, преобладающая среда «риск-он» еще больше сдерживает трейдеров от размещения бычьих ставок на безопасный доллар. Это, в свою очередь, подтверждает позитивный прогноз по паре GBP/USD на ближайшую перспективу и поддерживает перспективы продолжения почти двухнедельного восходящего тренда в условиях отсутствия значимых макроэкономических данных из Великобритании и США. Трейдеры, однако, могут ожидать новых подсказок относительно пути снижения ставки ФРС, прежде чем делать агрессивные направленные ставки. Таким образом, основное внимание будет приковано к публикации протокола заседания FOMC в среду. После этого в четверг будут опубликованы флэш-индексы PMI, которые, наряду с выступлением председателя ФРС Джерома Пауэлла на симпозиуме в Джексон-Хоуле, должны придать значимый импульс в течение последней части недели. Торговая рекомендация: Торговля преимущественно ордерами Buy от текущего уровня цен Пополняйте свой счет криптовалютой и вы получите до 10% в баланс на первое пополнение. Дополнительные средства будут использоваться для торговли, увеличивая объемы торгов и помогая выдержать просадку. Больше аналитической информации Вы можете найти на нашем сайте

|

|

Группа Черкизово представила финансовые результаты за первое полугодие 2024 года. Ключевые показатели Выручка составила 123,8 млрд рублей, продемонстрировав рост за первое полугодие 2024 года на 20,4% к аналогичному периоду прошлого года. Этому способствовал фокус на продукцию и каналы сбыта с высокой добавленной стоимостью, а также значительный рост объемов в сегменте Свинина. Операционная прибыль выросла на 14,6%, до 21,6 млрд рублей. Однако скорректированная операционная прибыль составила 15,3 млрд рублей главным образом за счет изменения стоимости биологического актива. При этом рост скорректированной операционной прибыли составил 56,5%. Рентабельность по скорректированной операционной прибыли в первом полугодии 2024 года составила 12,4% против 9,5% в первом полугодии 2023 года. Данному росту способствовало снижение единицы себестоимости, приходящейся на единицу выручки, с 75,5% до 71,3%. Произошел существенный рост чистых процентных расходов на 82%, до 4,4 млрд рублей. Данному росту способствовал рост стоимости долгового финансирования. Чистая прибыль снизилась на 3,42%, до 16,1 млрд рублей. Однако скорректированная чистая прибыль составила 9,8 млрд рублей, показав рост на 28,3%. Рентабельность скорректированной чистой прибыли за первое полугодие 2024 года оказалась на уровне 7,9% против 7,4% годом ранее. Перспективы развития Планируется дальнейшее расширение производственных мощностей за счет модернизации кластера «Алтайский бройлер» с поэтапными инвестициями в размере 8 млрд рублей в течение 2023–2025 гг. (дополнительный объем производства составит 44 тыс. тонн мяса в год). Во второй половине 2024 года планируется запуск в Ефремове (Тульская область) завода технических фабрикатов, открытие которого станет первым этапом реализации проекта по строительству самого крупного и современного в отрасли мясоперерабатывающего кластера. Планирует продолжить реализацию сделок M&A, которые позволят расширить географию присутствия и в большей степени достичь синергетического эффекта от вертикальной интеграции. Дивиденды Совет директоров Черкизово рекомендовал дивиденд в размере 142,11 рубля на акцию по итогам первого полугодия 2024 года. Дата закрытия реестра предложена на 29 сентября 2024 года. Дивидендная доходность составляет 3,2% по цене закрытия на 15 августа 2024 года. Наше мнение Черкизово демонстрирует рост операционной эффективности деятельности. При этом компания продолжает активно расширять производственные мощности, а также реализовывать M&A сделки с целью получения синергетического эффекта. Форвардная дивидендная доходность может составить около 7,3%. С учетом перспектив роста компании мы считаем акции Черкизово интересными для долгосрочного инвестора. Чтобы инвестировать в акции на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

|

|

🐹Лента. 🥜Спекулятивно так же интересно смотрится, но тут хоть есть ориентиры покупателя! 🥜Максимумы пока снижаются, но это нормально в подобной структуре! Это часто встречающееся явление, флаги, вымпелы и прочее! Так что пока движение рассматриваем в рамках данной структуры! Если диапазон ещё сузится, тогда уже будем ожидать выхода и пока из того что есть сейчас - вверх! 🥜Отбой идеи, уход ниже нижней поддержки! Там надо будет ждать чего-то новенького! 🥜Но не забываем о среднесроке и лесенке! Но это уже другая история! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹ВТБ. 🥜Помните совсем недавно писал, что бумага подходит к экстремуму, следите за реакций цены! Неудача запустит обратный процесс!!! Вот пожалуйста результат и хорошая точка для шорта при отрицательной реакции отработала! ✅Хомяк молодец!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Хэндерсон. 🥜Вновь в топе спекулятивного интереса эта бумага! Не та история, которая катится куборем вниз, а ранее было уже три красных свечи к ряду! 🥜Единственная её проблема, она не даёт чёткого сигнала на вход, слишком реактивная! Тут надо сидеть и наблюдать! Вижу два варианта! Первый это формирование растущей свечи и на этом вход! Или самый рабочий, мощный слив вниз! Как правило выкупается на раз, два! 🥜Ещё нюанс, все стопы в голове, через колокольчик! Стоп приказ вынесут, а потом увидите +4% и расстроитесь! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🇷🇺 FIXP - прекратится листинг ГДР Fix Price Group PLC на Лондонской фондовой бирже. 🥜Друзья, открываем очередную торговую неделю! Неделя вновь насыщенная на события, а именно на отчёты! И как вариант спекуляции, это отчёт Европлана уже завтра! Бумага на дне, а точнее на дне двойного дна и вот что-то мне подсказывает, что на хорошем отчёте, а я рассчитываю именно на это, ну хотя бы краткосрочная реакция должна быть! Тут конечно важно, как сам рынок в целом будет выглядеть, но как бы пробивать дно на хорошем отчёте уж совсем было бы не логично! Хотя где сегодня биржа и логика, о чём я?))) 🥜Фиксик сегодня прекращает листинг в Лондоне! Жду, когда же будет делистинг в Москве! Ведь мечта любой компании делистингнуться в Лондоне, Нью-Йорке и Москве и залистинговаться а Астане! А как мы знаем мечты сбываются!))) (троллинг) 🥜Какие ещё могут быть идеи на новостях! Более рисковая, но и прибыльная, это спекуляция на объявлении дивов НКХП за 6 месяцев и нераспределёнки прошлых лет! Это так же будет завтра, но как вы знаете готовить сани лучше летом! Из-за происходящего с Ашинским и всего во круг, в голову приходят всякого рода мысли! Возможно что бы кормушки не позабирали, все резко станут щедрыми, особенно маленькие и без крыши! Надо понимать какие фрифлоты на бирже и кому идёт львиная доля дивидендов! Так что это на подумать! 🥜И менее рисковая идея на среду! Те же дивы, но уже от Инарктики! Тут скорее без загадок, тут всё стабильно! Но бумага и без новостей шустрая, так что на новости можно урвать пару, тройку, пяток процентов прибыли! Как вы понимаете всё это не ИИР, а лишь планы и мысли вслух! 🥜По торговле на сегодня ничего не планировал и не планирую! Во-первых, понедельник классика жанра, для начала надо глянуть, что к чему! Рынок сейчас дурной, могут продолжить вечер пятницы, а могут сделать отскок. А могут с утра продолжить вечер пятницы, а после обеда отскок! Так что, если заниматься спекуляциями от лонга, нужно пасти этот отскок! Это не сложно, он начинается широким фронтом и это сразу видно! Нужно лишь набраться смелости и встать в более двигающиеся бумаги, не Сбер и Газпром!!! Ну а во-вторых, отпуск к сожалению не вечен и пора выходить на работу!((( А какие планы там, я вообще не в курсе! Так что по ходу пьесы буду приспосабливаться и адаптироваться! 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Девять эмитентов направят купонный доход по одиннадцати выпускам на сумму 28 996 168,76 руб. Также процентный доход получат держатели бумаг ООО «КИСТОЧКИ Финанс». 19 августа состоится выплата 16 купона по облигациям серии Кузина-БО-П02 (ISIN: RU000A1065H8, № 4B02-02-00480-R-001P от 11.04.2023). Согласно графику купонных выплат, событие должно было состояться 17 августа и было перенесено на ближайший рабочий день. В рамках эмиссии эмитент привлек 70 млн руб. частных инвестиций по ставке 16,5% годовых, номинал бумаг — 1 000 руб. На одну облигацию в месяц приходится 13,56 руб. купонного дохода, общая сумма выплаты — 949 200 руб. В этот же день ООО «Транс-Миссия» перечислит 8 купон по бумагам серии ТаксовичкоФ-БО-02 (ISIN: RU000A107FG5, № 4B02-02-00447-R от 15.12.2023). Событие также должно было состояться в субботу и было перенесено на понедельник. Объем выпуска — 300 млн руб., купонная ставка — 20,24% годовых, номинал бумаг — 1 000 руб. Сумма выплаты составит 4 992 000 руб.: по 16,64 руб. на облигацию. Выплата 20 купона по выпуску Феррони-БО-02 (ISIN: RU000A105P64, № 4B02-02-00626-R от 09.08.2022) также запланировано на понедельник. Событие было перенесено с субботы на ближайший рабочий день. Объем выпуска в обращении после реализации трех частичных досрочных погашений — 140 млн руб., остаточный номинал — 700 руб., купон начисляется по ставке 16,5% годовых. Выплата на одну бумагу составит 9,49 руб., на все — 1 898 000 руб. ООО «Ультра» направит средства на выплату 9 купона по выпуску Ультра-БО-02 (ISIN: RU000A1078K5, № 4B02-02-00481-R от 26.10.2023) 19 августа. Запланированное на 17 августа событие было перенесено на понедельник. Объем выпуска — 100 млн руб., купонная ставка — 18,75% годовых, номинал облигаций — 1 000 руб. Сумма выплаты составит 1 541 000 руб.: по 15,41 руб. на облигацию. На понедельник, 19 августа, запланирована выплата 22 купона по бумагам серии Сибстекло-БО-П03 (ISIN: RU000A105C93, № 4B02-03-00373-R-001P от 18.10.2022). Событие было перенесено с воскресенья, 18 августа, на понедельник. Объем выпуска — 300 млн руб., купонный доход начисляется по ставке 17% годовых, номинальная стоимость бумаг — 1 000 руб. Общая сумма выплаты — 4 191 000 руб.: по 13,97 руб. на бумагу. Выплата 8 купона по облигациям серии ДжетЛенд-БО-01 (ISIN: RU000A107G63, № 4B02-01-00129-L от 20.12.2023) запланирована на 19 августа. Событие было перенесено с воскресенья на ближайший рабочий день. Объем эмиссии — 80 млн руб., применяемая купонная ставка — 21% годовых. Сумма выплаты составит 1 380 800 руб. из расчета: 17,26 руб. на одну облигацию номиналом 1 000 руб. 20 августа состоится выплата 49 купона по выпуску серии ПЮДМ-БО-П02 (ISIN: RU000A1020K7, № 4B02-02-00361-R-001P от 06.08.2020). Объем выпуска — 120 млн руб., номинал облигаций — 10 000 руб., купонный доход начисляется по ставке 13% годовых. Сумма выплаты составит 1 282 200 руб.: 106,85 руб. на облигацию. Держатели бумаг ООО «КИСТОЧКИ Финанс» получат процентный доход из расчета 15% годовых. Сумма выплаты — 3 246 560 руб.: по 61,64 руб. на одну облигацию. 21 августа 22 купон получат держатели бумаг серии Нафтатранс плюс-БО-04 (ISIN: RU000A105CF8, № 4B02-04-00318-R от 21.10.2022). Объем эмиссии в обращении после реализованных ранее четырех добровольных и одной безотзывной оферт — 99 998 000 руб. Купонная ставка — 19% годовых. На облигацию номиналом 1 000 руб. ежемесячно начисляется 15,62 руб., что в сумме составляет 1 561 968,76 руб. Выплата 11 купона по выпуску Нафтатранс плюс-БО-05 (ISIN: RU000A106Y21, № 4B02-05-00318-R от 15.09.2023) также состоится 21 августа. В рамках эмиссии компания привлекла на фондовом рынке 250 млн руб. по ставке 19% годовых. Сумма выплаты по выпуску — 3 905 000 руб.: по 15,62 руб. на облигацию номиналом 1 000 руб. 22 августа инвесторы получат 8 купон по облигациям серии СЕЛЛ-Сервис-БО-01 (ISIN: RU000A107GT6, № 4B02-01-00645-R от 19.12.2023). Объем выпуска — 250 млн руб., купон начисляется по ставке 19,5% годовых, номинал бумаг — 1 000 руб. На одну бумагу будет выплачено 16,03 руб., на все — 4 007 500 руб. Также 22 будет выплачен доход за 15 купонный период по выпуску серии Ультра-БО-01 (ISIN: RU000A106AU9, № 4B02-01-00481-R от 25.05.2023). Объем эмиссии — 250 млн руб., купонная ставка — 16% годовых, номинал бумаг — 1 000 руб. Сумма выплаты — 3 287 500 руб.: по 13,15 руб. на облигацию.

|

|

Неделя отчетов и советов директоров по дивидендам у эмитентов. 19 августа - Совет директоров по дивидендам ТНС Энерго Кубань; 20 августа - Отчет по МСФО за 2 квартал от Тинькофф; 20 августа - Отчет по МСФО за 1 полугодие от Европлан; 20 августа - Совет директоров по дивидендам НКХП; 21 августа - Отчет по МСФО за 1 полугодие от Циан; 21 августа - Отчет по МСФО за 1 полугодие от Займер; 21 августа - Совет директоров по дивидендам Инарктика; 22 августа - Отчет по МСФО за 1 полугодие от Ренессанс Страхование; 22 августа - Возобновление торгов акциями Новабев; 22 августа - Итоги 2 квартала от МТС; 22 августа - Отчет по МСФО за 1 полугодие от КарМани; 23 августа - Отчет по МСФО за 1 полугодие от Норникель. Всем успешной инвестиционной недели 💼 Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

Доллар не довел дело с ростом до конца и в пятницу вновь находится под давлением продаж. Индекс американской валюты испытывает трудности с удержанием восстановления, котировки колеблются ниже уровня 103,00, после того как отскочил от 10-дневного минимума на уровне 102,27. Доллар продолжает демонстрировать формирование более низких максимумов и минимумов с момента пробоя восходящего канала на дневном графике, что является признаком медвежьего тренда. Снижение 20-дневной экспоненциальной скользящей средней (EMA), находящейся около 103,50, подтверждает краткосрочную медвежью тенденцию. 14-дневный индекс относительной силы (RSI) находится в диапазоне от 20,00 до 40,00, что указывает на сильное давление на снижение. Следующие ключевые уровни могут быть важны для доллара США: минимум 8 марта на отметке 102,35 и психологически важный уровень 102,00, которые служат ближайшими зонами поддержки. Уровни сопротивления для восходящих движений включают максимум 8 августа на отметке 103,54 и минимум 4 июня на уровне 104,00, которые представляют собой основные барьеры для возможного роста. Что касается новостного фона, то он позитивный. Данные по розничным продажам в США за июль превысили ожидания, снизили опасения инвесторов относительно возможной рецессии, стимулировав оживление экономической активности. Ранее в течение недели благоприятные показатели инфляции уже предполагали, что ФРС может начать снижение процентных ставок на сентябрьском заседании. Однако розничные продажи за июль успокоили рынок, сигнализируя о том, что Федрезерв не отстает от графика и не нуждается в агрессивном снижении ставок для предотвращения экономического спада Эти факторы способствовали восстановлению доллара после ранее понесенных потерь, хотя к концу недели валюта все еще находится в зоне снижения. Аналитики ING отметили, что данные побудили инвесторов перейти к прогнозированию снижения ставки ФРС на 25 базисных пунктов 18 сентября. На следующей неделе календарь событий расширяется, поэтому доллар сейчас собирается с мыслями. Основным событием следующей недели будет ежегодный симпозиум ФРС в Джексон-Хоуле, который даст председателю Джерому Пауэллу возможность скорректировать ожидания рынка в преддверии сентябрьского заседания по монетарной политике. Это событие будет тщательно анализироваться участниками рынка, так как оно может дать новые подсказки относительно будущего направления политики ФРС. С июля прошлого года ФРС поддерживает базовую процентную ставку в диапазоне 5,25%–5,50%, после того как с 2022 года повысила ее на 525 базисных пунктов. Несмотря на текущую заминку в восстановлении доллара быки EUR/USD не могут в полной мере развить атаку. Основная пара восстановит восходящий тренд после возвращения к сопротивлению на 1,1015. Евро. Техническая картина Виден бычий настрой трейдеров, но относительно слабый. Осцилляторы на дневном графике остаются в положительной зоне и еще не достигли состояния перекупленности, что указывает на то, что путь наименьшего сопротивления остается направленным вверх и поддерживает возможность дальнейшего роста курса. После успешного укрепления выше психологической отметки 1,1000, пара может стремиться к преодолению максимума начала года около 1,1045–1,1050, достигнутого в среду. Дальнейшие покупки могут стимулировать продолжение бычьего тренда и возможное восстановление уровня 1,1000 впервые с декабря 2023 года. Уровень сопротивления 1,0950, который теперь функционирует как поддержка, должен защищать нижнюю сторону перед горизонтальной зоной поддержки 1,0920 и отметкой 1,0900. Последующие продажи ниже уровня 1,0880 могут активизировать движение к 200-дневной простой скользящей средней (SMA), которая в настоящий момент находится около 1,0835, прежде чем пара упадет до уровня 1,0800. Уровень 1,0800 совпадает со 100-дневным SMA и может стать ключевым поворотным пунктом. Убедительный прорыв ниже этого уровня указал бы на формирование краткосрочного максимума и мог бы изменить краткосрочный настрой рынка в пользу медвежьих трейдеров, сигнализируя о потенциальном изменении тренда. Фунт взбодрился Стерлингу сегодня помогли розничные продажи. Пара GBP/USD поднялась выше 1,2900, после того как данные показали рост в июле, восстановившись после разочаровывающего июня. Фунт поднялся ко всем основным валютам на этой неделе, что помогло компенсировать ранее понесенные потери. Аналитики из BofA Global Research считают, что британская валюта продолжит свой рост в отношении доллара США, евро, японской иены и швейцарского франка. Позитивное движение фунта на этой неделе было поддержано данными, указывающими на активный экономический рост в последнем квартале, а также на сохранение хорошего состояния рынка труда за последние месяцы. Несмотря на ограничительную монетарную политику Банка Англии, розничные продажи остаются высокими, что оказывает поддержку экономическому росту и инфляции. Стратеги из BofA предполагают, что к концу года фунт может достичь 1,3500 по отношению к доллару США. Они отмечают, что фунт остается одной из наиболее результативных валют G10 с начала года, подчеркивая, что недавняя слабость не отражает реальные экономические перспективы Великобритании. Отмеченные фундаментальные и секторальные позитивные факторы сохраняются, и аналитики выражают уверенность в дальнейшем укреплении валюты. Впрочем, на недавнем брифинге аналитики из BofA подчеркнули, что, несмотря на убедительные аргументы в пользу повышения курса GBP по отношению к EUR, JPY и CHF, фунт стерлингов остается уязвимым к любым краткосрочным шокам волатильности. Это уязвимость особенно актуальна в контексте текущей глобальной экономической нестабильности. Ожидается, что фунт достигнет уровня 213,60 по отношению к японской иене, что будет самым высоким уровнем с момента мирового финансового кризиса в 2008 году. Такой рост частично обусловлен высокой доходностью фунта и сохраняющимся рыночным аппетитом к керри-трейду – спекулятивной торговле на разнице процентных ставок. Керри-трейд, особенно привлекательный по отношению к валютам с низкой доходностью, таким как евро, швейцарский франк и японская иена, остается магнитом для спекулятивных трейдеров. Это связано с тем, что инвесторы стремятся капитализировать на более высокой доходности фунта по сравнению с этими валютами. Тем не менее подобные стратегии керри-трейда вносят дополнительные риски на рынок, поскольку в периоды усиления рыночного стресса или снижения аппетита к риску спекулянты могут быстро ликвидировать свои позиции, что приводит к резким колебаниям валютного курса. GBP/USD. Техническая картина Фунт выше 1,2900, этот восходящий тренд начался с 6-недельного минимума 1,2665 и подкреплен положительной дивергенцией на дневном таймфрейме, где пара GBP/USD формирует последовательно более высокие минимумы, в то время как осциллятор momentum показывает более низкие минимумы. Эта дивергенция обычно указывает на потенциал возобновления восходящего тренда, однако для подтверждения такого сценария необходимо учитывать дополнительные индикаторы. 14-дневный индекс относительной силы (RSI) находится в фазе восстановления, достигнув опоры около уровня 40,00 и демонстрируя признаки повышенного покупательского интереса. Это может указывать на укрепление бычьих настроений на рынке. Перед фунтом стоят важные препятствия. Психологический уровень 1,3000 и годовой максимум 1,3044 являются ключевыми уровнями сопротивления, которые могут ограничить дальнейшее укрепление фунта. В случае разворота и движения ниже минимума 8 августа на 1,2665 следующей целью для медведей может стать минимум 27 июня на уровне 1,2613 и затем максимум 29 апреля на отметке 1,2570, что усилит нисходящий тренд.

|

|

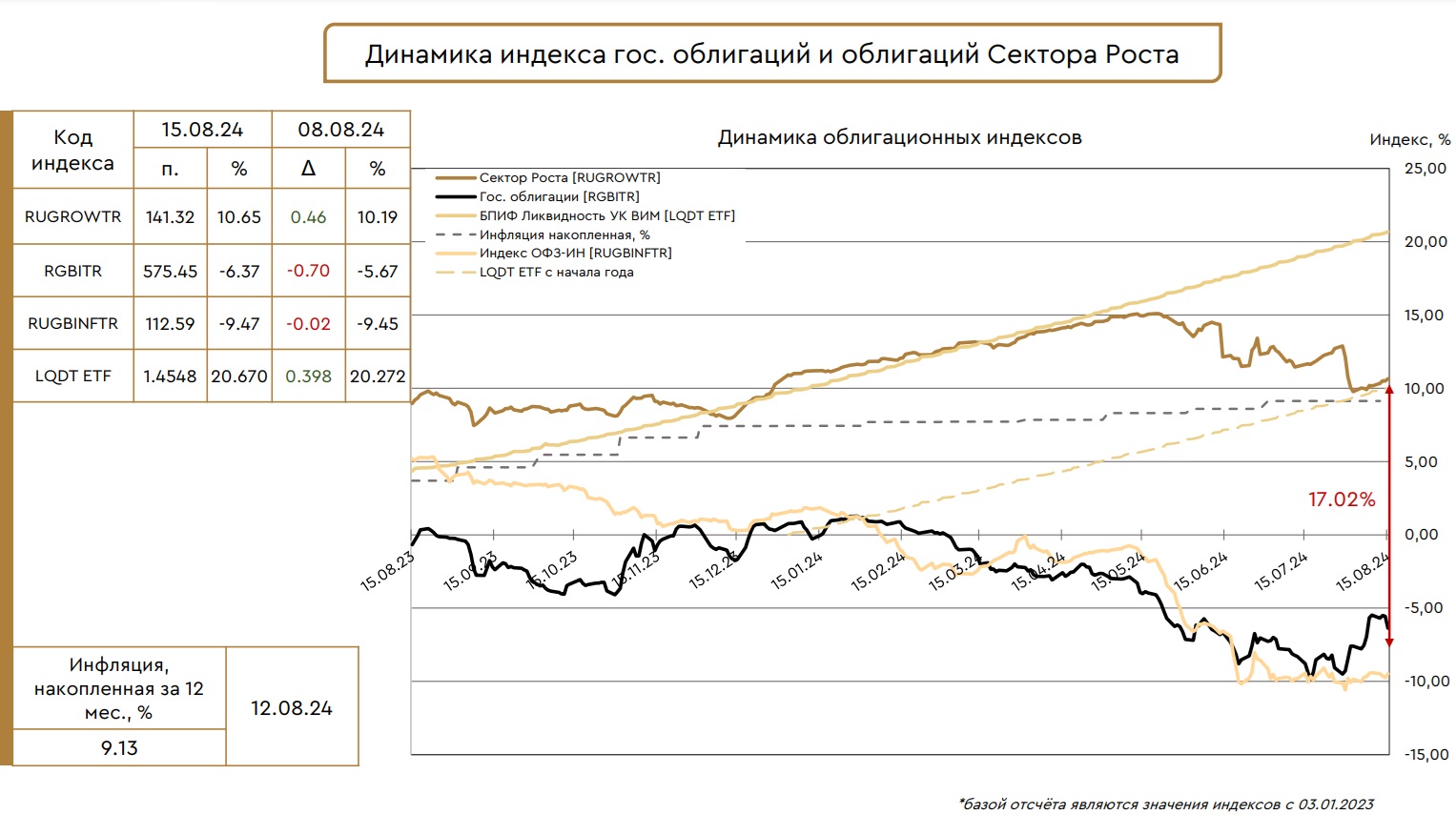

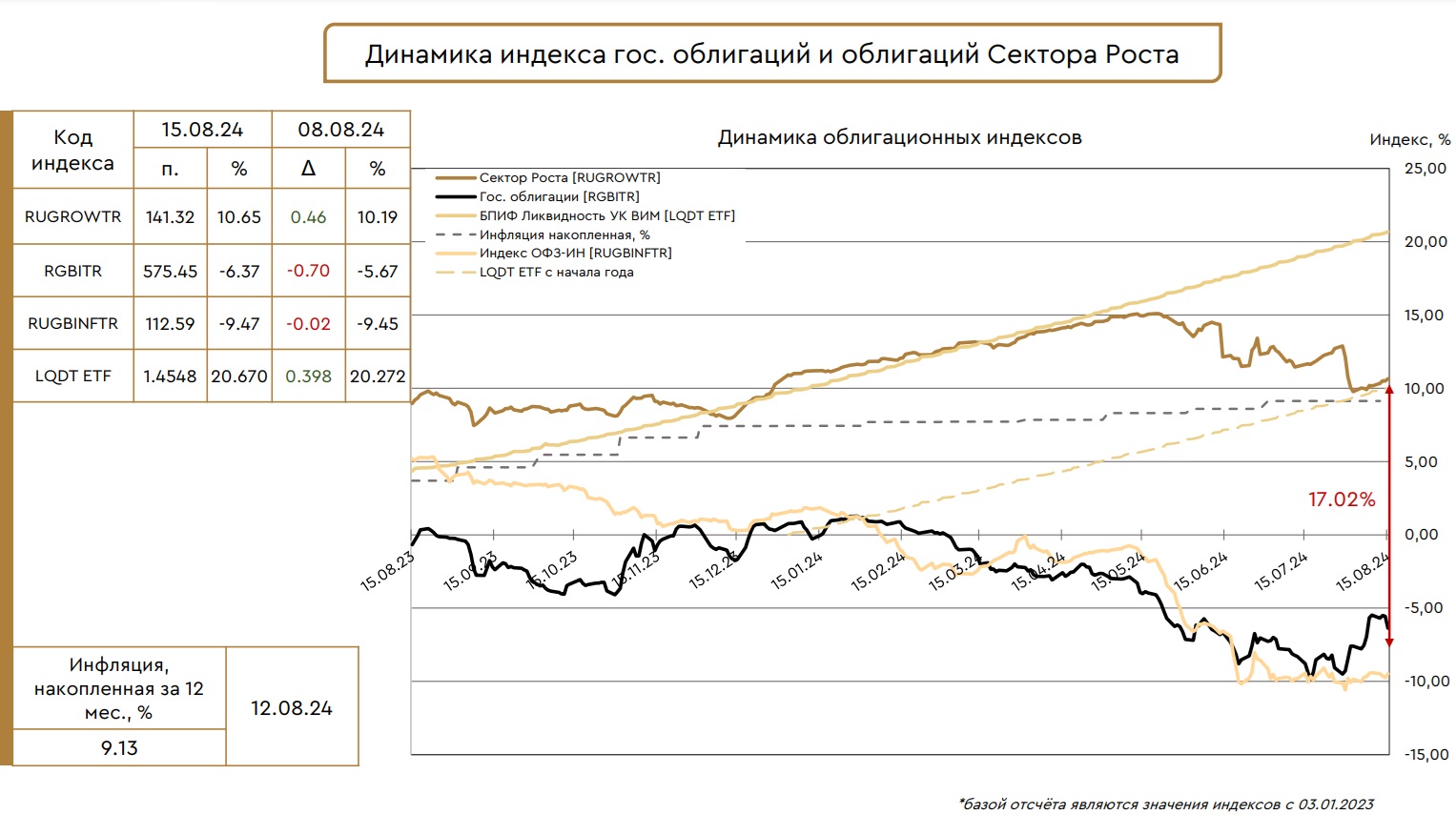

Без слез на индекс государственных облигаций смотреть невозможно. Сектор роста с мая 2024 тоже сильно сдал свои позиции. Куда уходит основной поток денег от частных инвесторов? В фонды денежного рынка, которые на данный момент показывают одну из лучших доходностей. LQDT в данном случае использован для примера, на его место можно поставить фонд денежного рынка от вашего любимого брокера и картинка существенно не изменится. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

|

|