|

В сентябре 2024 г. АО «Монополия» объявило о выходе на публичный долговой рынок с помощью крупных организаторов — Газпромбанка и БКС КИБ. Сбор заявок прошел 8 октября, по его результатам планируемый объем размещения был уменьшен с 3 млрд до 500 млн рублей. Видимо, предварительный спрос не удовлетворил компанию, и она пошла нетривиальным путем, объявив на своем сайте о втором этапе сбора заявок — с 14 октября по 15 ноября. Разбор особенностей бизнес-модели нового эмитента, а также потенциальных рисков для инвесторов — в аналитическом материале Захара Кислых и Максима Шашукова, авторов проекта «Долгосрок». Первичные торги облигациями первого выпуска АО «Монополия» стартуют 11 октября. Ставка купона будет рассчитываться по формуле: ключевая ставка Банка России плюс 3,75% годовых. Купоны ежемесячные. Предусмотрено обеспечение в форме внешней публичной безотзывной оферты от ООО «Монополия.Онлайн». Также будет предоставлен ковенантный пакет: основанием для досрочного погашения облигаций по требованию их владельцев станет утрата контроля эмитента над оферентом. Эмитент имеет кредитный рейтинг BBB+(RU) со стабильным прогнозом от АКРА, присвоенный в сентябре 2024 г. О компании «Монополия» — логистическая цифровая платформа, объединяющая участников рынка автомобильной логистики. Компания решает основные задачи участников рынка грузоперевозок — поиск груза, организация вывоза собственными силами или с привлечением транспорта «Монополии», документарное сопровождение, а также прочие сопутствующие процессу услуги за счет мультисервисной модели. История компании - 2006 г. Создание ООО «Монополия» в августе 2006 г. Основным направлением деятельности является оказание транспортно-экспедиционных услуг с фокусом на рефрижераторных перевозках.

- 2010-2017 гг. Формируется холдинговая структура и создается собственный автопарк. Компания нарабатывает клиентскую базу, доступ к которой впоследствии передает мелким перевозчикам на стадии запуска платформы.

- 2018 г. Компания запускает флагманскую платформу Monopoly.Online, где любой перевозчик может забрать груз от базы грузовладельцев «Монополии» — в базе более 1000 активных компаний.

- 2019 г. Запуск сегмента «Монополия Топливо» — сервис бескарточного топливного процессинга, который позволяет грузоперевозчикам находить выгодные цены на АЗС партнеров, подключенных к сервису. В то же время компания запускает проект «Монополия Бизнес», цель которого — помочь частным водителям стать индивидуальными предпринимателями без первоначальных инвестиций.

- 2020-2021 гг. Запуск «Монополия Сервис» — сервиса, предоставляющего комплексное управление товарами и услугами, необходимыми для осуществления перевозок.

- 2022 г. Объединение «Монополия Сервис» и «Монополия Топливо» в «Мультисервис». Функционал расширяется, и пользователи могут получать услуги через мобильное приложение. Компания также начала предлагать клиентам финансовые и юридические сервисы.

- 2023 г. Компания приобрела 75,08% акций автомобильного FTL-перевозчика Globaltruck («Глобалтрак Менеджмент» (ГТМ) за 3,62 млрд рублей.

- 2024 г. В феврале 2024 г. компания приобрела 72% в TMS (Transportation Management System) — провайдера «Умная Логистика» — за 18 млрд рублей, а также заключила опционы «пут» и «колл» на покупку оставшейся доли. Оценка справедливой стоимости условного возмещения составляет 464,6 млн рублей.

Компания рассматривает выход на IPO в 2025 г., при этом листинг поглощенной Globaltruck сохранится согласно заявлению главы совета директоров Ильи Дмитриева. Бизнес-модель Диверсифицированная бизнес-модель позволяет оказывать полный перечень необходимых услуг для транспортных перевозок. За практически 18 лет своего существования «Монополии» удалось пройти путь от стандартного предоставления транспортно-логистических услуг в одном из крупнейших сегментов — рефрижераторных перевозках — до активно развивающейся логистической платформы, объединяющей все необходимое как для грузоперевозчиков, так и для грузовладельцев. Эмитент комплексно подошел к решению явной проблемы отсутствия автоматизации и цифровизации бизнес-процессов в секторе транспортно-логистических услуг. Так, если большинство компаний обрабатывают заявки, поданные посредством электроной почты или телефонных звонков, вручную, то у «Монополии» этот процесс полностью автоматизирован. При этом алгоритм сам подбирает необходимое транспортное средство и оптимальный маршрут для каждого перевозчика. Это позволило компании выиграть сразу в нескольких аспектах: - Получить надежные и прозрачные процессы при минимальном «ручном» вмешательстве.

- Создать единую базу данных о заявках при минимизации расходов на каждую заявку.

- Оптимизировать груз и минимизировать порожний пробег.

Направления деятельности Объединение потребителей услуг грузовых автоперевозок с исполнителями происходит посредством четырех сервисов: - «Монополия Грузы»

- Сервис предназначен для сторонних перевозчиков и позволяет им брать и осуществлять заказы, размещаемые на платформе. То есть любая компания или отдельный перевозчик может использовать данный сервис, минуя процесс самостоятельного поиска клиентов.

- «Монополия Бизнес»

- «Монополия» активно пытается перестроить бизнес-модель из Asset-Heavy (преобладание роли материальных активов. — прим. Boomin) в Asset-Light (преобладание роли профессиональных компетенций и информационных технологий. — прим. Boomin). При этом группа имеет более 1,8 тыс. сцепок грузовых автомобилей с полуприцепами. Для того, чтобы решить данную задачу, компания стала предлагать индивидуальным предпринимателям в аренду транспортное средство (ТС) через лизинговую компанию-партнера, продавая ей свои тягачи и прицепы и привязывая лизингополучателей к своей платформе. С одной стороны, «Монополия» реализует большой и не самый ликвидный парк ТС, а с другой — получает новых пользователей для своей платформы.

- «Монополия Тракинг»

- Компания всё еще продолжает оказывать услуги перевозок силами собственных транспортных средств и водителей.

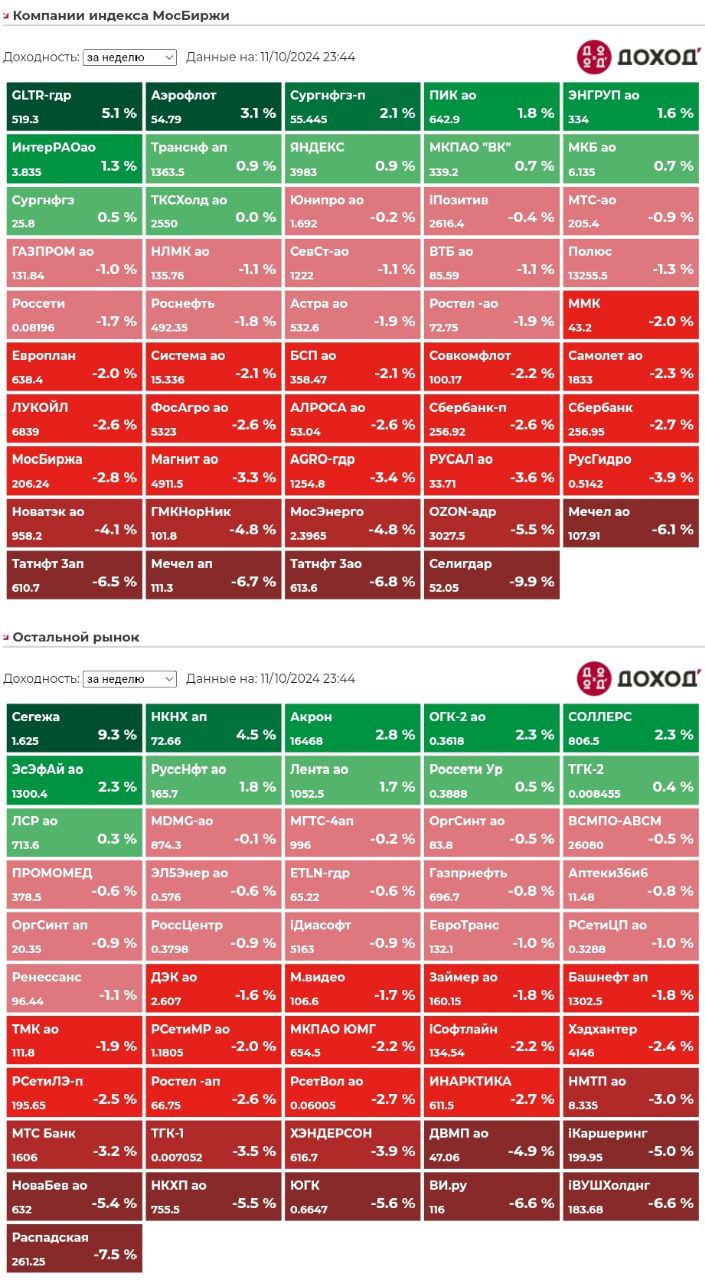

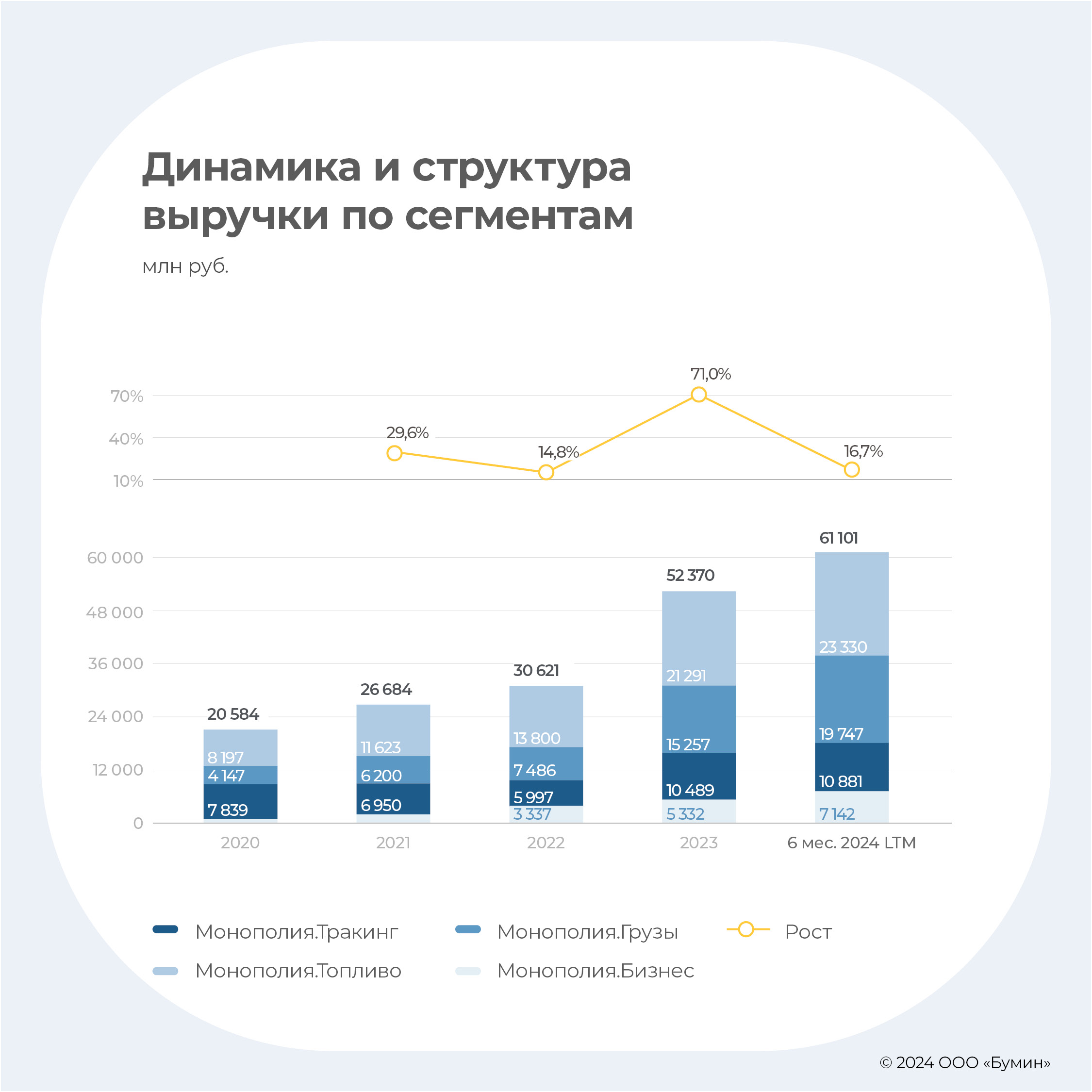

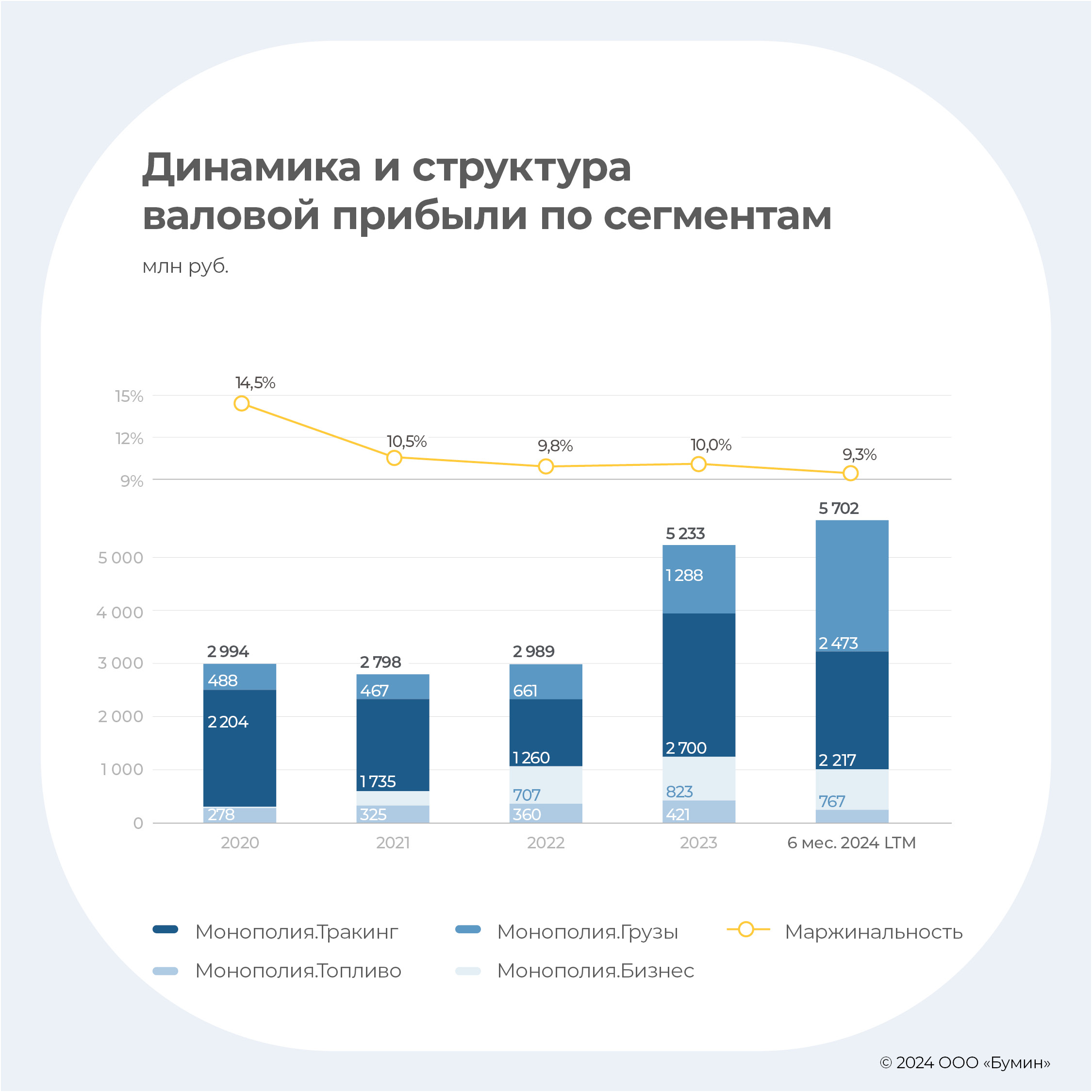

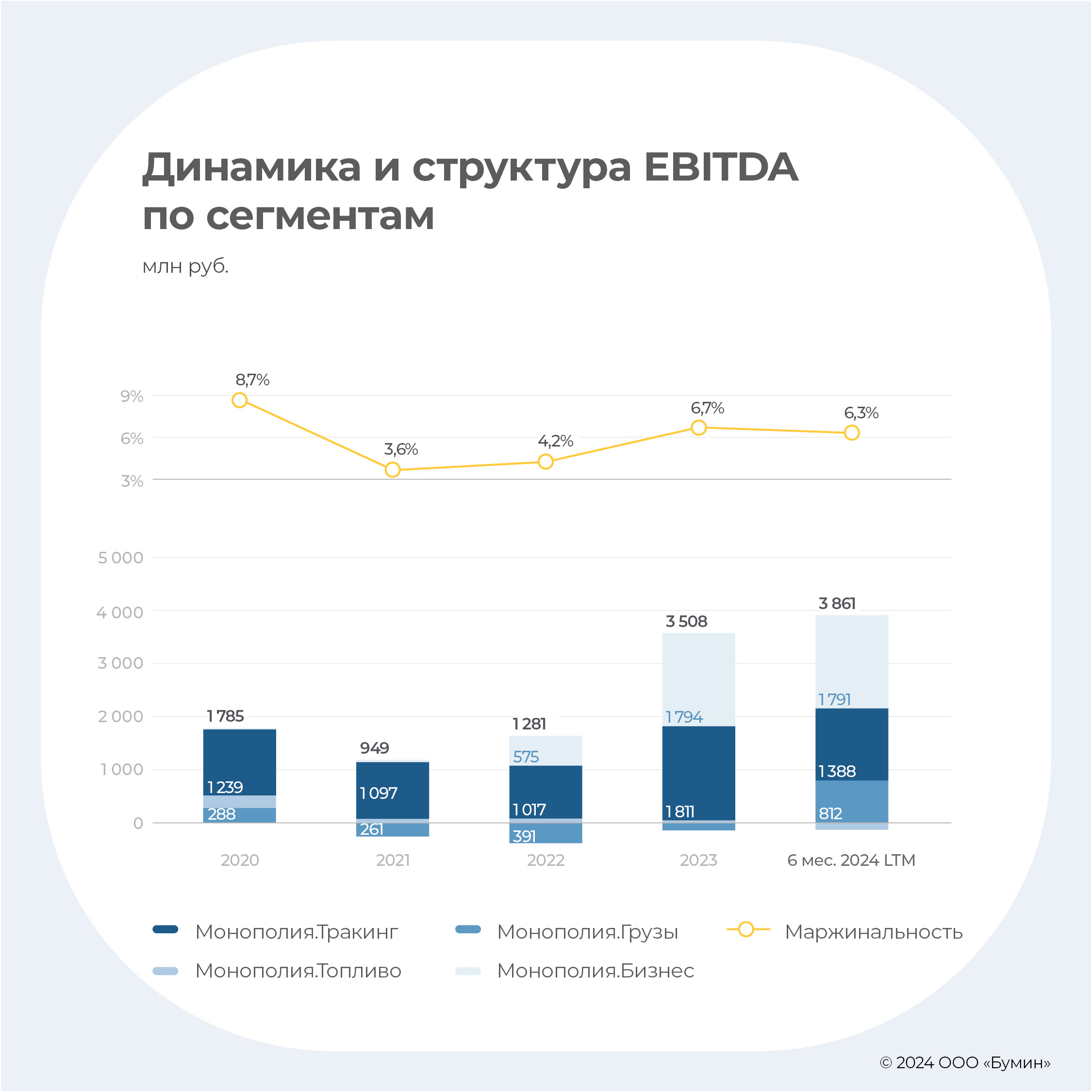

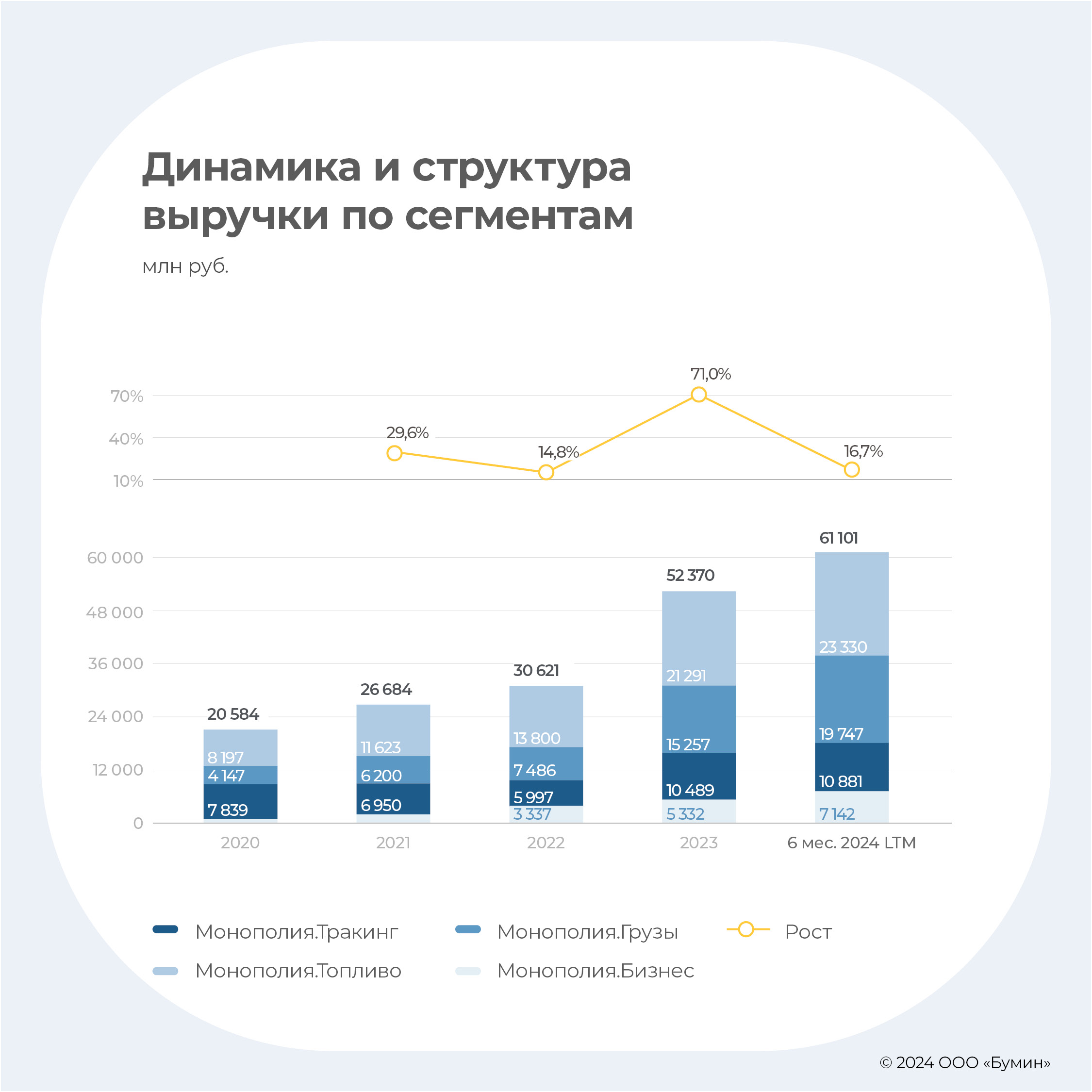

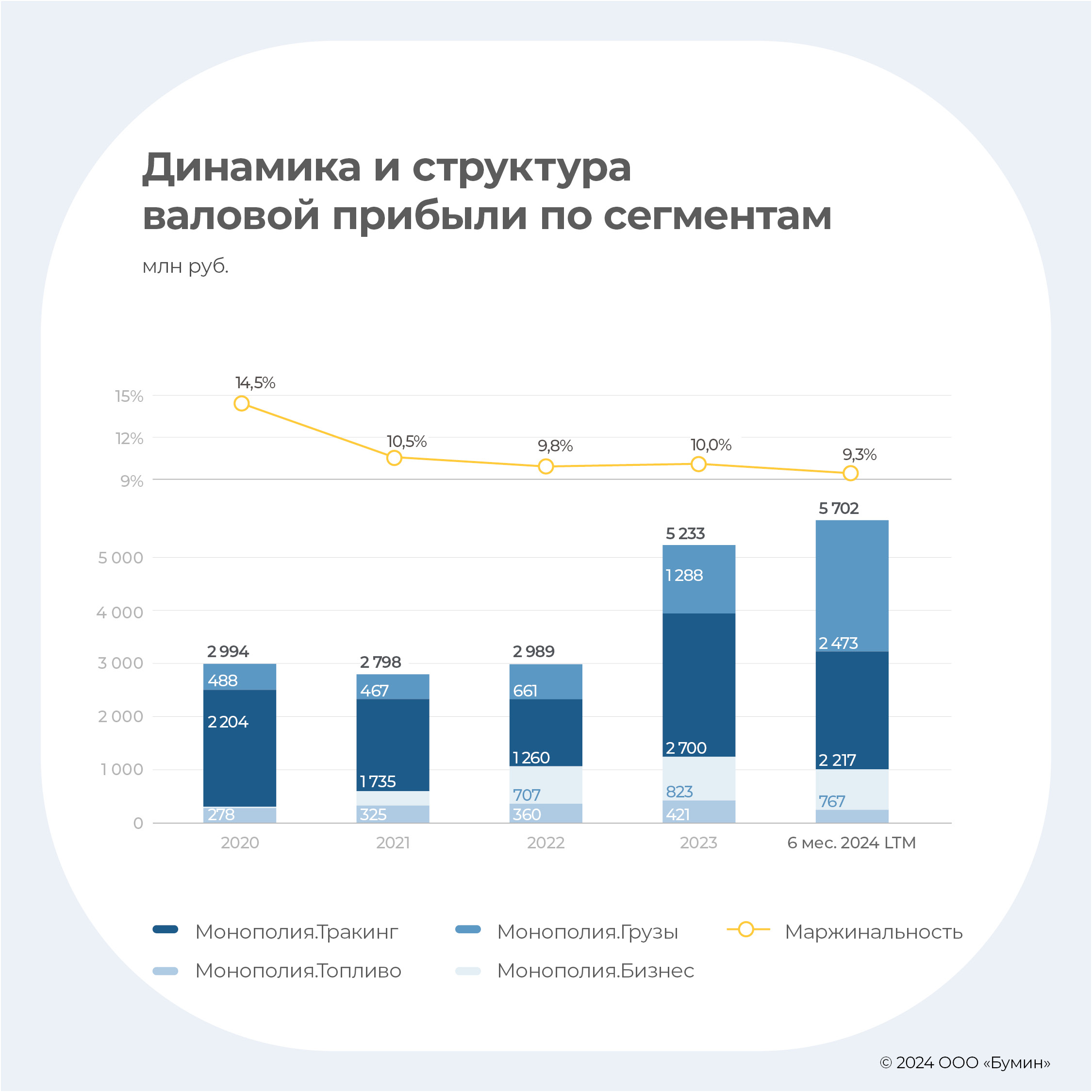

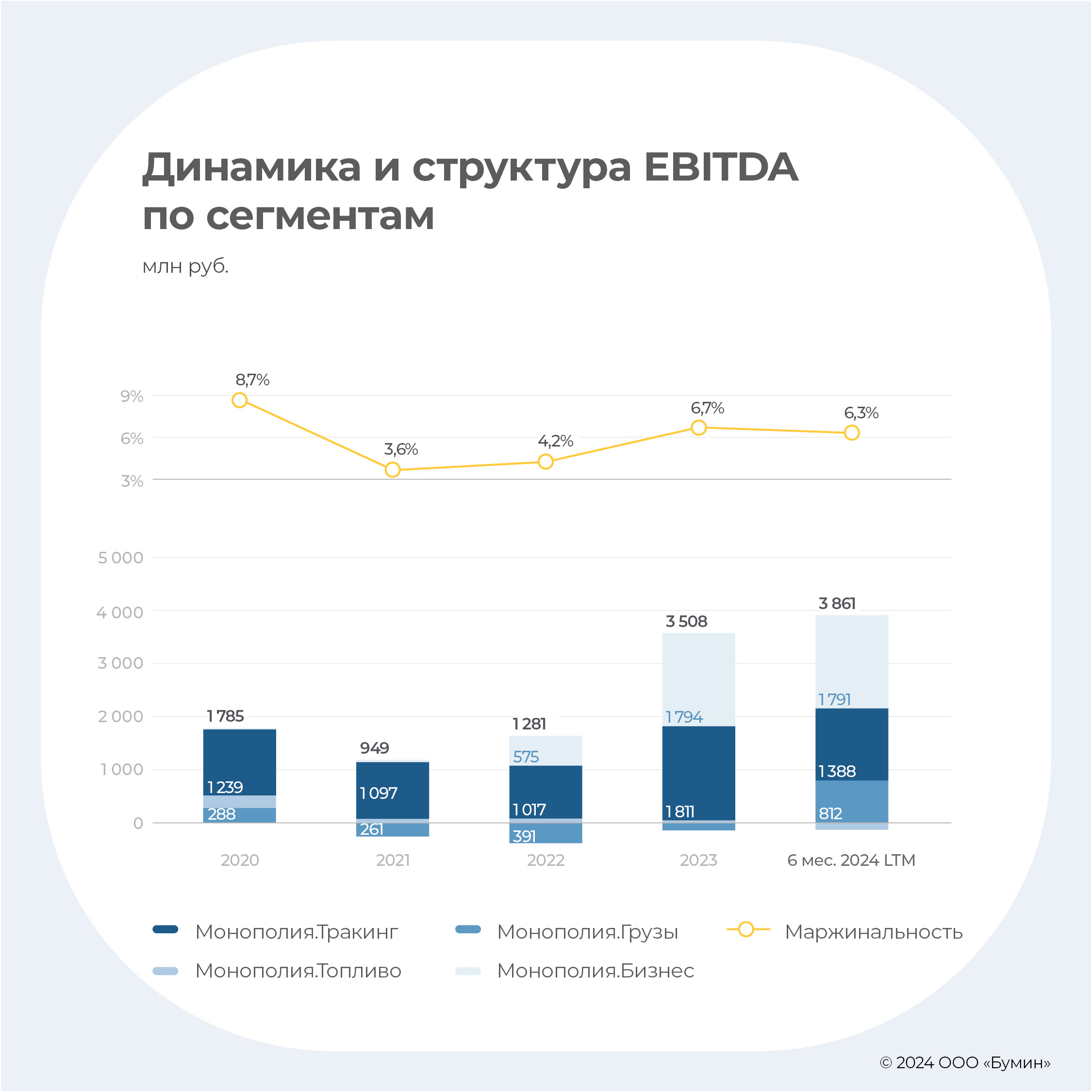

Сервис позволяет пользователям платформы приобретать топливо и получать услуги дорожных сервисов со скидкой к рыночной стоимости, что создает дополнительную синергию вместе с тремя основными направлениями деятельности. Таким образом, и потребитель услуг, и грузоперевозчик используют уникальную универсальную платформу, позволяющую получать бенефиции как в плане скорости реализации, так и стоимости конечных услуг. Финансовые показатели «Монополия», являясь достаточно крупным игроком рынка автомобильных транспортно-логистических услуг, отличается высоким уровнем прозрачности в части раскрытия информации: компания уже более трех лет публикует финансовую отчетность в соответствии МСФО, что существенно упрощает анализ показателей по группе компаний. Стоит отметить высокий рост выручки при достаточно низких показателях маржинальности деятельности и отрицательном денежном потоке. Прежде чем перейти к рассмотрению показателей, следует отметить особенность бизнес-модели компании по направлениям. В сегментах «Грузы» и «Топливо» эмитент де-факто является посредником. Cоответственно, выручка в большей степени является оборотом платформы — аналог показателя GMV (англ. Gross Merchandise Value, общий объем оборота. — прим. Boomin) в e-commerce, а валовая прибыль по сегментам = чистая выручка или же, концептуально, take rate (англ., комиссия за использование сервиса. — прим. Boomin). Для целей анализа финансовых показателей более репрезентативно смотреть сегменты в отдельности и выделять «оборот платформы» и «выручку», но в текущем формате рассмотрение также актуально. В 2023 г. выручка «Монополии» увеличилась на 71% и достигла 52.4 млрд рублей. На фоне восстановления предпринимательской активности и быстрого развития рынка автомобильных грузоперевозок в России все направления компании показали отличную динамику. Сделка по приобретению 75% ГТМ также позитивно повлияла на результаты направления «Монополия Тракинг». Если в 2021-2022 гг. выручка и маржинальность направления стагнировали, то в 2023 г. ситуация кардинально поменялась. Оборот по направлениям растет, при этом маржинальность падает вследствие фокуса на платформенной составляющей по итогам первого полугодия 2024 г. Консолидированная выручка по направлениям за шесть месяцев 2024 г. выросла на 42% до 29,6 млрд рублей, при этом валовая прибыль составила 2,3 млрд рублей (+25,4%). Показатели за 12 предшествующих месяцев составили 61,1 млрд рублей и 5,7 млрд рублей соответственно. - «Монополия Грузы» — драйвер опережающего роста компании.

Ключевое направление, являющееся олицетворением платформы. Налицо существенное увеличение выручки до 10,1 млрд рублей за шесть месяцев 2024 г. (+79,3% год к году (г-г). При этом шесть месяцев LTM составляет 19,7 млрд рублей (+29,4% к 2023 г.). Рост показателя остается in-line с CAGR ’20-’23, и мы, соответственно, ожидаем продолжения позитивного тренда по выручке. Маржинальность сегмента выросла значительно — с 5,8% за шесть месяцев 2023 г. до 14,9% за шесть месяцев 2024 г. Рост валовой прибыли — c 326 млн до 1 511 млн рублей за аналогичный период прошлого года (АППГ). Стоит отметить, что направление впервые с 2020 г. дало положительный показатель EBITDA — 679 млн рублей против отрицательного значения в 275 млн рублей годом ранее. - «Монополия Бизнес» — Cash-cow (англ., «дойная корова» . — прим. Boomin) для компании.

- Выручка направления в периоде составила 3,9 млрд рублей (+88,6%), значение за 12 предыдущих месяцев — 7,1 млрд рублей. Несмотря на двузначный рост, мы видим замедление против исторического темпа в 137,1%. Валовая маржинальность также демонстрирует негативную динамику — снижение с 15,1% за шесть месяцев 2023 г. до 6,5% за шесть месяцев 2024 г. — рекордно низкое значение с начала 2021 г. Что касается показателя EBITDA — не всё так однозначно. Сегмент сформировал существенную часть за счет прибыли от переоценки, которую необходимо исключать для нормализации. Тем не менее, в первом полугодии сегмент сгенерировал 645 млн рублей EBITDA — 16,8% маржинальность, что является на уровне среднего исторического значения.

- «Монополия Тракинг» — M&A для роста платформы.

Как мы отметили выше, приобретение ГТМ позволило возродить ключевое направление, которое в 2020 г. генерировало 38% выручки и 69% EBITDA. В 2023 г. компания отчиталась о том, что сделка M&A прошла по дешевой оценке, что вызвало появление в отчетности заработка на сумме превышения чистой справедливой стоимости над стоимостью приобретения в размере 4 млрд рублей. Если бы не приобретение ГТМ, EBITDA всей компании была бы отрицательной. Тем не менее, несмотря на стратегически интересную покупку, мы видим, что выручка за шесть месяцев 2024 г. всего лишь на 9,2% выше значения АППГ[1]. Полагаем, что в текущем периоде не увидим значимого роста по направлению, так как компания делает фокус на платформенных решениях. При этом автопарк уходит в направление «Бизнес». Более примечательным фактом является то, что впервые за обозреваемый период мы наблюдаем убыток по направлению — 24 млн рублей против положительного значения в 398 млн рублей за АППГ. Валовая маржинальность фактически обвалилась — 9,2% за шесть месяцев 2024 г. против 21,4% за шесть месяцев 2023 г. и средней исторической маржинальности 23,9%. - «Монополия Топливо» — замедление темпов роста и снижение маржинальности.

Сегмент «Мультисервис» является побочным сопровождающим продуктом, который формирует омниканальность предоставляемых услуг для клиентов и поставщиков. Тем не менее, оборот по направлению вырос в первом полугодии 2024 г. на 22,9% до 10,9 млрд рублей при отрицательном значении EBITDA — 48 млн рублей по сравнению с положительным значением 128 млн рублей за АППГ. Резюмируя, можно задаться логичным вопросом: с чем связан уход компании от ключевого направления «Тракинг» в пользу платформенного решения? Как минимум, сегмент стабильно генерировал валовую маржинальность на уровне 25% при EBITDA маржинальности 16-17%. Рост платформенного направления при падении сегмента собственного автопарка может быть объяснен сознательным решением менеджмента «Монополии», что выражается в существенном снижении маржинальности «Тракинга» при росте направления «Грузы». В то же время ситуация достаточно удивительная: направления, которые ранее генерировали рост и прибыль, внезапно стали убыточными в 2024 г.

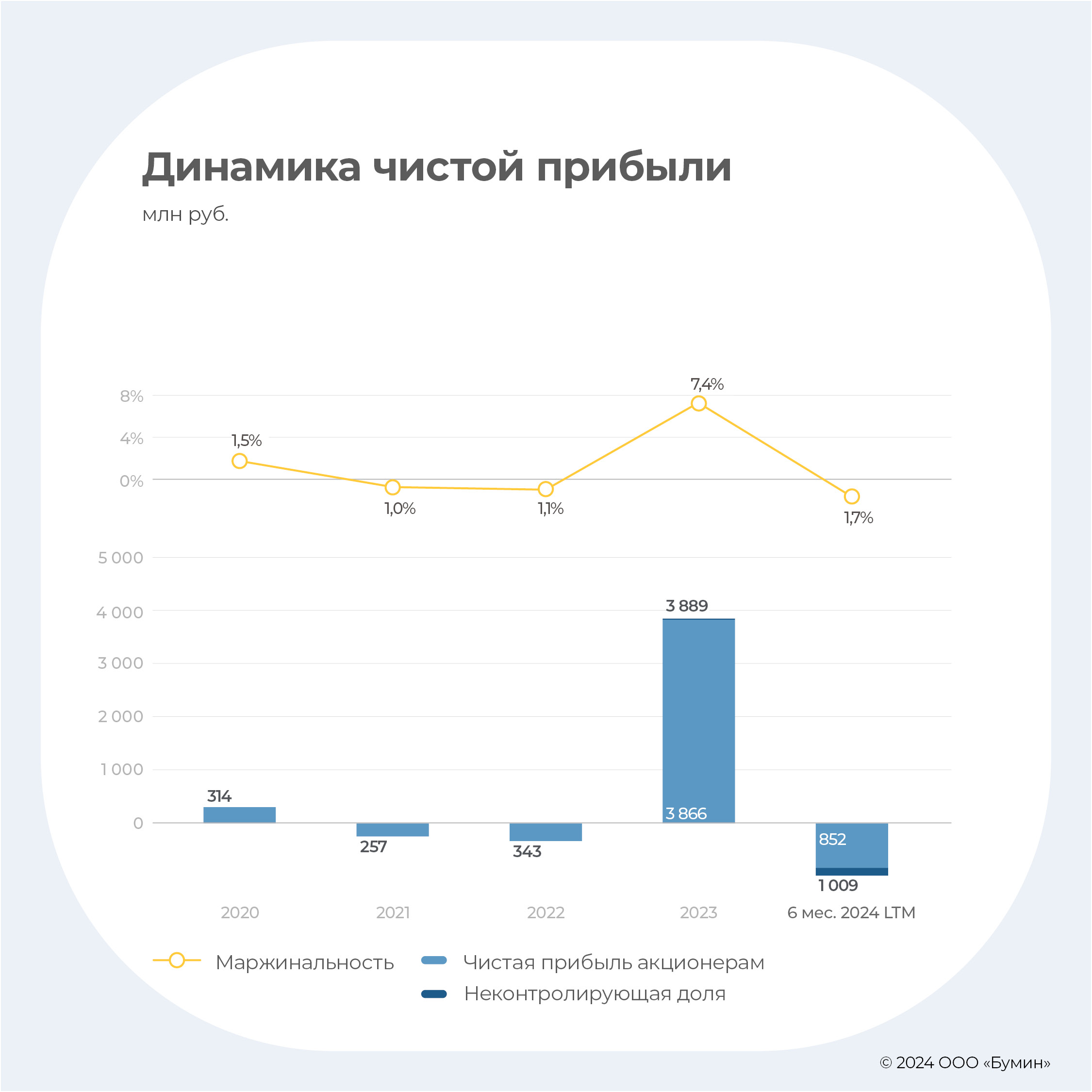

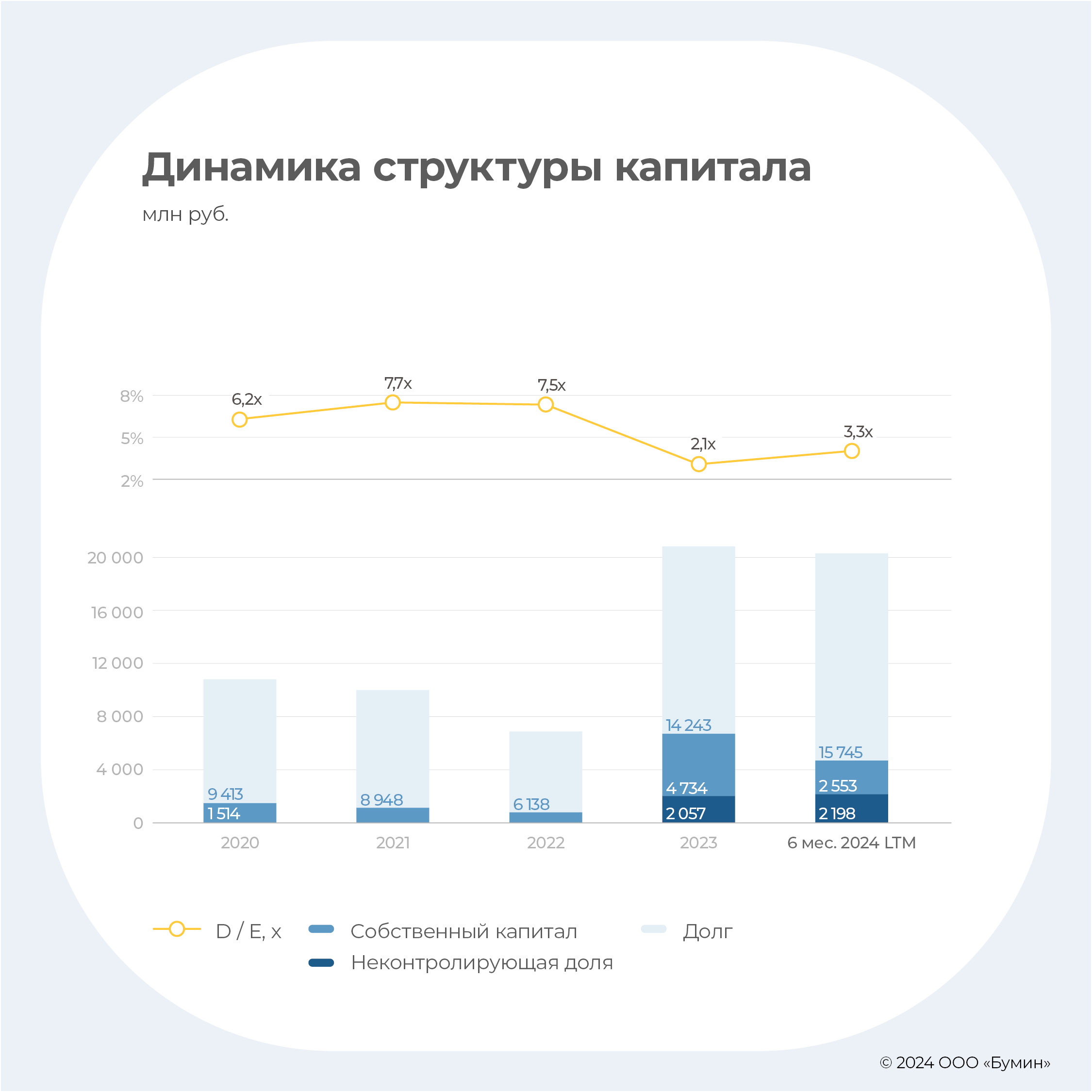

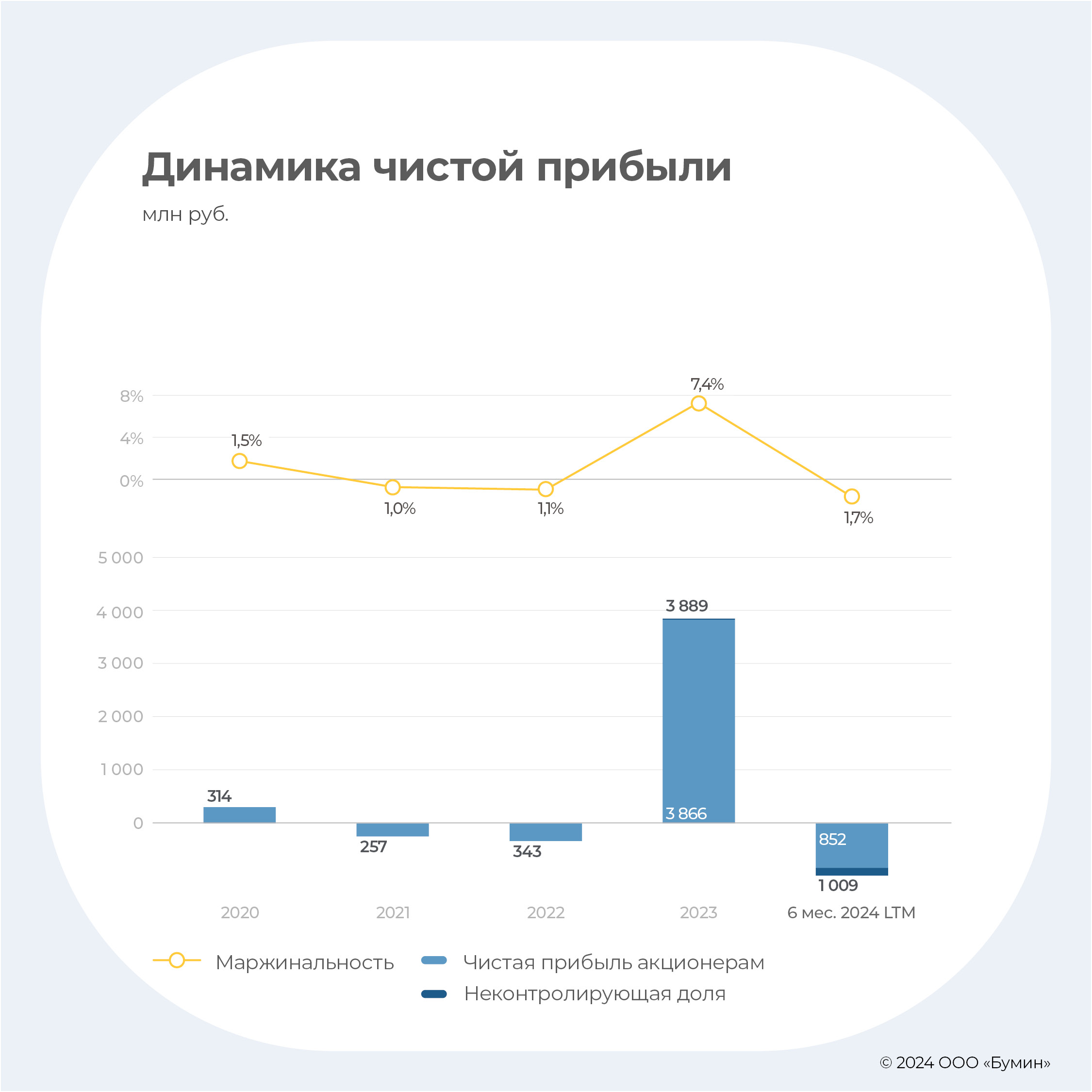

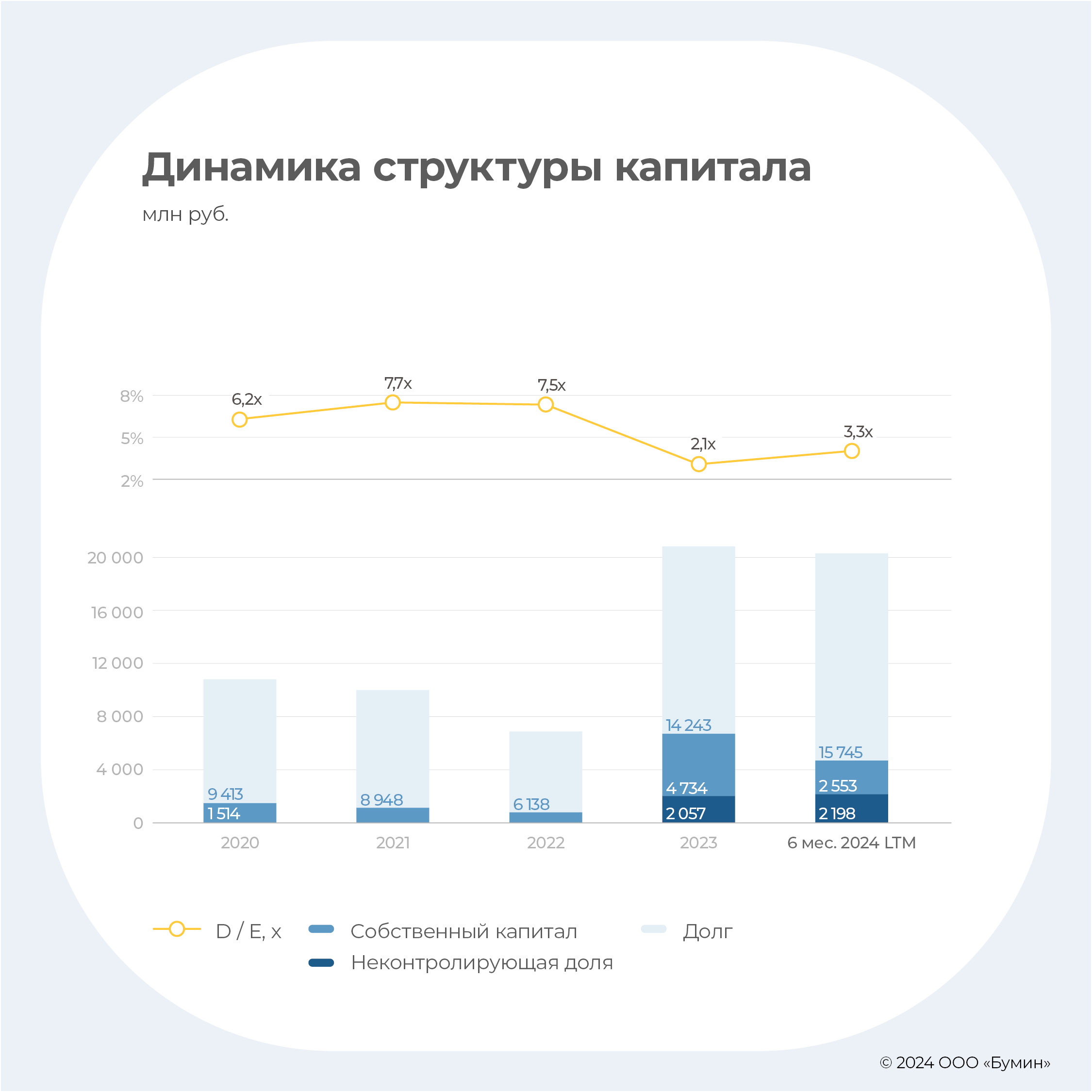

Несмотря на положительный результат 2023 г., эмитент перманентно генерирует убыток и испытывает необходимость в фондировании. За счет переоценки в 2023 г. компания смогла выйти из чистого убытка, который стабильно возникал в предыдущие годы. Тем не менее, по итогам шести месяцев 2024 г. мы видим, что траектория вернулась к норме — 1,2 млрд рублей чистого убытка за первое полугодие, а LTM убыток составляет 1 млрд рублей. Ключевыми расходными статьями, которые превращают положительную EBITDA в отрицательную, являются амортизация нематериальных и материальных активов, а также процентные расходы, которые существенно возросли. Финансовые расходы увеличились на 151% за первое полугодие 2024 г. по сравнению с АППГ и составили 1,5 млрд рублей. Фактически уже в 2024 г. величина процентных расходов приблизилась к значению за весь 2023 г. Следует отметить, что «Монополия» продает дебиторскую задолженность клиентов факторинговым компаниям, чтобы сократить цикл получения денежных средств. Согласно МСФО поступления от факторинга отражаются в денежном потоке от финансовой деятельности, соответственно, часть де-факто операционного денежного потока содержится в финансовом денежном потоке. Для полноты картины уточним, что эмитент отдельно отразил этот факт в Примечании №23 к отчетности. Денежный поток от операционной деятельности является положительным до изменений оборотного капитала — 2,1 млрд рублей за 2023 г. и 438 млн рублей за шесть месяцев 2024 г. Результаты после изменений оборотного капитала следующие: отрицательный денежный поток в размере 4 млрд рублей за 2023 г. и 1,9 млрд рублей — за шесть месяцев 2024 г. Соответственно, операционная деятельность требует стабильного фондирования за счет привлечения банковского долга, факторинга и займов учредителей. Свободный денежный поток компании (FCFF) составляет схожие значения: отрицательный FCFF в размере 3,9 млрд рублей за 2023 г. и 2 млрд рублей за шесть месяцев 2024 г. Колоссальный отток денежных средств привел к тому, что компания за период 2020 г. — первое полугодие 2024 г. привлекла 14,9 млрд рублей денежных средств, при этом выплатила всего лишь 111 млн рублей дивидендами и 1,5 млрд направила на выкуп акций. Стоит отметить, что в большей степени рост долга в 2023 г.— шесть месяцев 2024 г. объясняется стратегией развития компании: рост связан с серией M&A сделок, в которых привлекалась долговая часть для финансирования приобретения, а также выкуп акций уходящего из России акционера. Если убрать «бумажную» прибыль, которая возникла в 2023 г., то собственный капитал без учета неконтролирующей доли стал отрицательным в 2024 г. Поэтому M&A для компании явился действительно позитивным фактором и в данном смысле value accretive (англ. «создающий стоимость». — прим. Boomin).

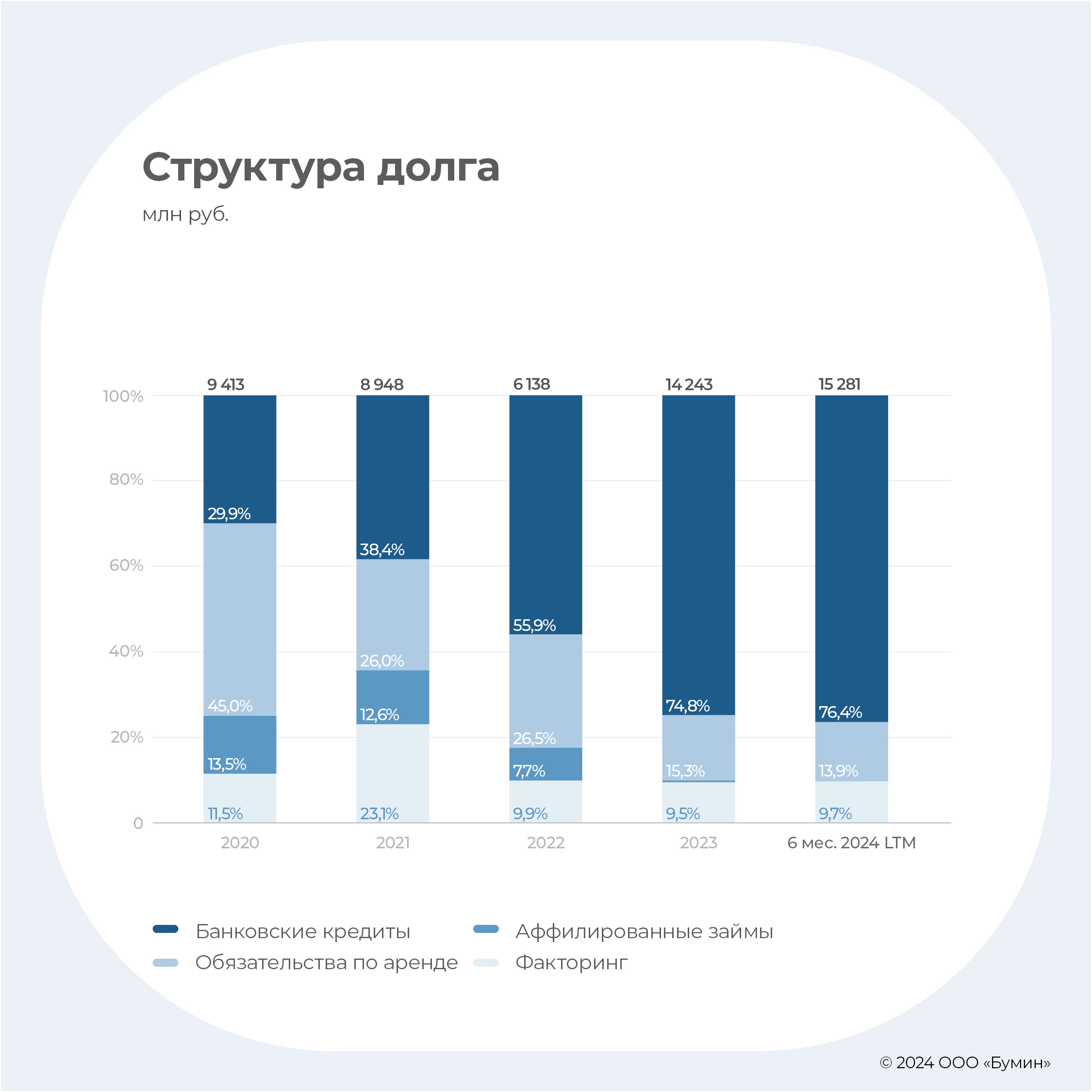

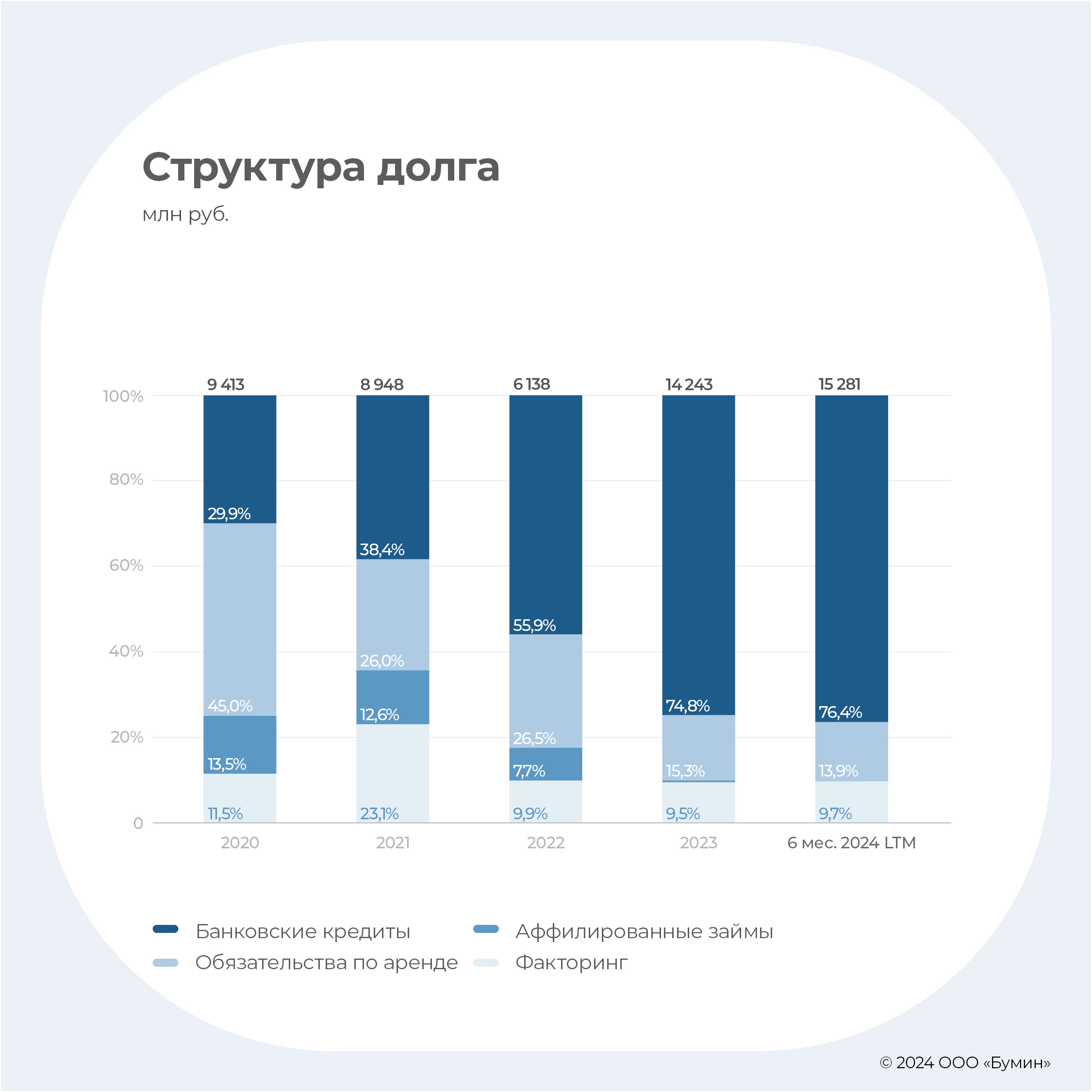

Долговая нагрузка Увеличение долгового портфеля при удорожании фондирования ведет к снижению уровня платежеспособности компании и необходимости рефинансирования долга. Как уже отмечали ранее, высокое значение EBITDA в 2023 г. сформировано неоперационным фактором и в действительности показатель существенно ниже. Тем не менее, соотношение Чистого Долга к EBITDA было рекордно низким с 2020 г. — 3,4x. Согласно актуальным результатам за шесть месяцев 2024 г. показатель увеличился до 3,9x при росте Чистого Долга до 15 млрд рублей. Ранее у «Монополии» стабильно присутствовали займы аффилированных сторон — в 2020-2021 гг. их доля в портфеле превышала 10%. В 2024 г. займы отсутствуют и превалирует банковское финансирование — 76,4% в долговом портфеле. Помимо увеличения долговой нагрузки мы видим существенное удорожание стоимости фондирования — средняя ставка по долгу в 2021 г. составляла 11%, в 2023 г. — 17,6%. В 2024 г. с учетом жестких денежно-кредитных условий стоимость долгового финансирования превысит 20%, что отразится в снижении показателя покрытия процентных расходов (ICR). По итогам шести месяцев 2024 г. значение ICR является рекордно низким с 2020 г. — 0,8x. В 2021-2022 гг. компания переживала схожие события — значения колебались на уровне 1–1,1x. С точки зрения дюрации долгового портфеля, большую долю в нем занимают краткосрочные кредиты и займы — 68,4% обязательств предстоит к погашению в течение второго полугодия 2024 г. — первое полугодие 2025 г. Из них 7,5 млрд рублей, или 64,2% — это краткосрочные банковские кредиты и овердрафты.

Инвестиционная привлекательность выпуска Компания размещает выпуск с премией выше относительно рыночных доходностей сопоставимого кредитного рейтинга «BBB+». В начале сентября рейтинговое агентство «АКРА» установило кредитный рейтинг эмитента на уровне «BBB+». На решение о присвоении такого грейда повлияло множество факторов, среди которых: - сильный операционный риск-профиль;

- высокая рентабельность при среднем размере бизнеса;

- умеренно высокая оценка долговой нагрузки и низкий уровень покрытия фиксированных платежей;

- высокая ликвидность и денежный поток.

«Монополия» меняет бизнес-модель, формируя экосистему на своей платформе. В связи с этим компанию можно и следует причислять к сегменту ИТ. В силу низкого уровня проникновения цифровых услуг на рынке транспортно-логистических услуг в России, эмитент является абсолютным лидером с долей рынка 75%. Дополнительными положительными факторами для дальнейшего развития выступает высокая географическая диверсификация и отсутствие значимой волатильности сегмент FTL (от англ. «full truck load» — «перевозки с полной загрузкой». — прим. Boomin), на котором специализируется «Монополия». У компании действительно есть большой задел для роста операционных и стабилизации финансовых показателей, что и стало основной причиной присвоения АКРА такого высокого кредитного рейтинга. На данный момент на рынке обращается три выпуска облигаций (по всем установлены put-оферты) с рейтингом «BBB+» и с переменным купоном, привязанным к ключевой ставке (КС): СИМПЛСК1Р1, ИНГР Б1P1 и МСПБанк1P2. По первым двум выпускам спред к КС составляет 3%, а по последнему — 2,75%. СИМПЛСК1Р1 и МСПБанк1P2 торгуются около номинала, а ИНГР Б1P — значительно ниже. Причина такого явления заключается в полугодовых купонах, текущая ставка которых равна 19%. Новая ставка купона будет установлена только в ноябре. Спред по выпуску «Монополии» установлен на уровне 3,75%, что значительно превышает среднерыночные значения (уровень BB+/BBB) — связано это с премией за дебют. Объем размещения — 500 млн рублей., срок обращения — три года, купоны ежемесячные. Несмотря на снижение объема размещения, выпуск вполне соответствует рыночным условиям в части премии за кредитный риск. С учетом предстоящих планов по IPO, где мы видим скорее опцию cash-in, значимая часть долга будет рефинансирована за счет средств от размещения. При этом компания имеет лидирующие позиции в сегменте, а также жизнеспособную бизнес-модель, которая вышла в положительные значения на уровне EBITDA. Мы считаем, что для эмитента размещение облигаций — это, в первую очередь, подготовка к выходу на публичный рынок акций и уже во вторую очередь — рефинансирование части краткосрочного долга.

|