|

|

|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 18 октября 2012 ГОДА. В последнее время евросаммиты не вызывали особо сильных движений на рынке. Это во многом было связано с тем, что основная часть содержания переговоров становилась известна (притом достоверно) до начала встречи, что дополнялось комментариями руководителей ведущих стран Евросоюза. Рынки оказывались совершенно подготовленными к последующим заявлениям и принимаемым мерам. Так наверно произойдет и на этот раз. Тем более, что в повестке дня не будет обсуждения никаких действительно прорывных тем. В повестке дня евросаммита будет преобладать обсуждение создания единого монетарного союза и вопросы, связанные с созданием единого надзорного органа над банками и истинного банковского союза . Аспекты обращения Испании за помощью и расширение еще на два года программы помощи Греции будут обсуждаться, но как побочные темы евросаммита. Информацию о предстоящем евросаммите можно посмотреть по следующим ссылкам: Информация о повестке дня и другая информация Agenda 'Towards A Genuine Economic and Monetary Union' – обновленная версия июньского заявления European Council website Встреча начнется примерно в 19.00 по Москве и завершится прессконференцией, которая пройдет, когда в Москве уже наверно будет ночь. Завтра переговоры продолжатся в 12.00 часов по Москве, но возможно, что все самое существенное станет известно сегодня поздно вечером, как это произошло во время судьбоносного июньского саммита. Евросаммиту будет предшествовать американская статистика – «обращения за пособиями». Данные за прошлую неделю были «странными» - они оказались минимальными за последние 4 года. Сыграл наверно роль эффект предстоящих выборов. Сегодняшние данные по обращениям станут ключевыми в оценке предстоящего в следующую среду заседания ФОМС – смягчит ли ФРС свой голубиный тон. Вчерашние данные по сектору недвижимости (число разрешений и начал строительства) тоже оказались большим сюрпризом. Вышедшие сегодня утром позитивные экономические данные в Китае вызвали очень осторожную реакцию рынков. Американский фьючерс торгуется на уровне вчерашнего закрытия торгов, EURO/USD и рискованные валюты прекратили рост. Включен ли уже в цены весь позитив? Это мы узнаем сегодня. Но индекс S&P500 уже стоит дорого относительно других активов. Об этом я расскажу в следующем материале. Поэтому я вижу в случае некоторых позитивных событий у него только потенциал на обновление максимума, не больше. Все остальное уже заложено в рынке.

|

|

В покупке по стоп-лимит заявкам акции: ИнтерРАОао, НЛМК ао, РусГидро, ФСК ЕЭС ао фьючерсы: SiZ2, SRZ2 В продаже по стоп-лимит заявкам акции: ВТБ ао, ГАЗПРОМ ао, ГМКНорНик, ЛУКОЙЛ, Новатэк ао, Роснефть, Ростел-ао, Сбербанк, Сбербанк-п, Сургнфгз, Сургнфгз-п, Татнфт 3ао фьючерсы: EuZ2, EDZ2, RiZ2, GMZ2, GZZ2, LKZ2, RNZ2, VBZ2 Вне рынка акции: ПолюсЗолот, СевСт-ао, Уркалий-ао, ХолМРСК ао фьючерсы: GDZ2

|

|

Вечером 15 октября стало известно, что Промсвязьбанк принял решение отложить IPO на неопределенный срок. По словам президента банка Артема Констандяна, руководство кредитной организации разочаровано в результатах сбора заявок и в том, что не удалось завершить сделку в настоящее время. Однако он отметил, что в рамках IPO состоялись позитивные встречи с инвесторами в США, Великобритании, Европе и России, которые могут быть полезны в будущем. Конечно, рассчитывать на однозначный успех, как было в случае с SPO Сбербанка, команда банка не планировала, но испытать удачу все же решила. Ведь кредитная организация находится в десятке лидеров по размеру активов банковского сектора, а также в преддверии размещения опубликовала хорошие результаты своей деятельности за прошедшее полугодие. Так, по итогам 1-го полугодия 2012 года по МСФО активы банка составляли 611 млрд руб., собственный капитал — 57,8 млрд руб., а чистая прибыль — 3,8 млрд руб. Безусловно, беспокоит норматив достаточности капитала, который остается на довольно низком уровне. По состоянию на 1 сентября текущего года он составил 10,72%, в то время как по итогам прошедшего полугодия равнялся 10,5%. Бумаги банка были оценены на уровне $10-12, а сама кредитная организация в $1,5-1,8 млрд. Но в ходе IPO Промсвязьбанк планировал привлечь лишь $345-414 млн, что подразумевает стоимость банка с коэффициентом 0,7-0,9 к его капиталу. Причем такая низкая оценка была дана впервые в истории размещений российских банков. Даже Номос-банк в прошлом году был оценен инвесторами на уровне 1,1 к капиталу. И, казалось бы, если Номос в скором времени планирует покинуть рынок, то Промсвязьбанк вполне может занять его место и найти своих инвесторов. Тем не менее, спрос инвесторов на акции был очень слабым, а закрытие книги заявок прошло по нижней границе установленного диапазона в $10—12 за GDR, что является не совсем тем предложением, на которое рассчитывал Промсвязьбанк. В связи с этим руководство банка и пришло к текущему решению. Теперь IPO отложено на неопределенный срок — как минимум, до наступления благоприятной рыночной конъюнктуры. Напомню, что вырученные средства от размещения планировалось направить на улучшение норматива достаточности капитала. Возможно, что Промсвязьбанк может вернуться к вопросу IPO весной или осенью после раскрытия своих финансовых показателей, которые за это время он может подтянуть в лучшую сторону. Но весной, на мой взгляд, выход будет маловероятен, ведь именно этот период закрепил за собой ВТБ, который намерен осуществить приватизацию госпакета, и который так долго ждал SPO Сбербанка. В сложившейся ситуации существует как минимум два варианта развития событий. Либо банк откажется впоследствии от проведения IPO и найдет другие источники привлечения средств, либо проведет его, но при этом не только учтет ошибки неудачного размещения, но и изменит стратегию ведения собственного бизнеса для того, чтобы улучшить финансовые показатели и привлечь большее количество инвесторов при следующем IPO. На российском рынке акций было заметно, как игроки распродавали бумаги других банков, таких как Возрождение, ВТБ, Сбербанк, и перекладывались в Промсвязьбанк. Но все же большую часть инвесторов «увело» за собой SPO Сбербанка, в связи с чем вот уже практически месяц акции российских банков продолжают терять в цене. На мой взгляд, среди акций второго эшелона в секторе наиболее привлекательными для покупок остаются бумаги Банка Возрождение. Напомню, что целевая цена по обыкновенным акциям составляет 708,04 руб., потенциал роста — 15,9%, цель по привилегированным — 264,1 руб., что превышает текущую рыночную цену на 50%

|

|

Компания «Квадра» опубликовала промежуточную отчетность по МСФО за 1 п/г 2012 г. Выручка компании снизилась на 7% до 20,8 млрд руб. Это произошло за счет снижения цен на свободном рынке электроэнергии и недополучения платы за мощность. Примечательно, что выработка электроэнергии компанией осталась неизменной г/г и составила 6,1 млн кВт/ч, а выработка теплоэнергии показала незначительное изменение (снижение менее 1%). Себестоимость реализации снизилась на 3,4%, следствием чего стало падение валовой прибыли на 47% до 895 млн руб. В блоке финансовых статей обращает на себя внимание резкий рост процентов к уплате, что вызвано ростом долга компании. Эти средства необходимы для продолжения реализации инвестиционной программы; кстати сказать, в самом конце отчетности компания отметила, что уже во втором полугодии продолжила наращивать объем заемных средств (потенциально общий размер может составить около 32 млрд руб.). В итоге, чистая прибыль снизилась на 52% до 428 млн руб. На фоне ряда других ТГК Квадра выглядит вполне неплохо: только по итогам 2008 г. компания зафиксировала убыток, в остальные годы работая с прибылью. Однако до серьезных денежных потоков в отрасли еще достаточно далеко; к тому же потенциально на чистую прибыль негативно будет влиять необходимость обслуживания долга. На данный момент акции компании торгуются с P/E более 8 и не входят в число наших приоритетов.

|

|

Российский рынок сегодня 18 октября 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА В последнее время евросаммиты не вызывали особо сильных движений на рынке. Это во многом было связано с тем, что основная часть содержания переговоров становилась известна (притом достоверно) до начала встречи. Рынки оказывались совершенно подготовленными к последующим заявлениям и принимаемым мерам. Так наверно произойдет и на этот раз. Тем более, что в повестке дня не будет обсуждения никаких действительно прорывных тем. Евросаммиту, который начнется сегодня в 19.00 по Москве, будет предшествовать американская статистика – «обращения за пособиями». Данные за прошлую неделю были «странными» - они оказались минимальными за последние 4 года. Сыграл наверно роль эффект предстоящих выборов. Сегодняшние данные по обращениям станут ключевыми в оценке предстоящего в следующую среду заседания ФОМС – смягчит ли ФРС свой голубиный тон? Вышедшие сегодня утром позитивные экономические данные в Китае вызвали очень осторожную реакцию рынков. Американский фьючерс торгуется на уровне вчерашнего закрытия торгов, EURO/USD и рискованные валюты прекратили рост. Включен ли уже в цены весь позитив? Это мы узнаем сегодня. Продолжение во вью рынка ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Опять все чудесатее и чудесатее. У амеров исчезли продавцы как класс. После недели снижения, на обратном подъеме к уровням начала падения они обязаны были появиться, но их нет, амеры поднимаются и ложатся в линию, и не торгуются вообще, что невозможно на рынке, где есть продавцы, просто уму непостижимо как они этого добились. В итоге несмотря на большие минусы у отчитавшихся IBM и Intel, минусующую Эппл, технологический Насдак все равно закрылся в плюсик. Фантастика. Реально начинают вырисовываться цели выше 1470 по фсипу, пока в тумане, но тем не менее. Да, какие-то выкинули положительные новости по Греции, хотя она уже несколько месяцев как банкрот и уже можно ничего о ней не сообщать. Да, все кинулись предлагать деньги Испании, в качестве "предупредительного" кредита, еще одна дурь этого года, а та отказывается, а ей за это рейтинги амеры понижают, за то, что не берет в долг. Что за бред, непонятно, или все плохо, или деньги не нужны, зачем принуждать к кредиту? зачем отказываться от почти бесплатных денег? нет ответа. Дакс снова вышел к 7400, играет ноздря в ноздрю с амерами, как будто это у немцев отчеты выходят лучше ожиданий, но привлеченные германией под отрицательную ставку деньги должны работать)). Давно пора Даксу найти повод сделать -1.5-2%, но поди ж ты, тужится и пыжится. Наши не смогли больше играть вниз на опережение, постояли утром вокруг нуля, убедились, что слабоумные слабоминусующие амеры и немцы не опасны, и довольно резко, сразу на процент за пять минут, перевели рынок вверх, в противоход внешнему фону, и даже подросли до +1.4%. Так и закрылись примерно, в +1.25%, причем в лидерах второй день Лук, с его какими-то странными корпоративными новостями по одобрению крупной сделки 19-го октября. В целом мы можем продвинуться еще выше, ничего этому не мешает, до 1490 по мамбе, а вот потом вопрос: вчера мы отыграли отставание в процент от амеров, и можем снова стать чувствительными даже к небольшому снижению Хозяев. Так что смотрим, если лук не проходит 1996, то ждем отката к 1955-65 сегодня, по сберу важный уровень 93.5-7, то есть сопротивления расположены близко (менее +1%) и сильные. Ну а в целом если все-таки амеров расколдуют, и они посыпятся, то конечно наши снова начнут игру на опережение, теперь снова есть куда падать, поэтмоу еще денек посидим в крупных шортах ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU В ходе торгов в среду неплохая макростатистика по жилью в Америке добавила оптимизма индексам на Уолл-стрит. Решение агентства Moody's оставить рейтинг Испании на прежнем уровне опустило доходности по испанским и итальянским бондам до новых полугодовых минимумов. Улучшение настроений в еврозоне в свою очередь поддержало тягу игроков к покупкам рискованных активов, напротив вызвав отток средств с рынка USTreasuries. Плюс к этому, трейдеры скорректировали свои короткие позиции после того, как индекс S&P-500 стремительно отошел от нижней границы своего среднесрочного растущего тренда. Неслучайно ряд крупных американских банков за последнее время подняли прогнозы по росту индекса S&Pв следующем году: Goldman Sachs ждет рынок на 1575 п.; Bank of America ожидает подъема до 1600 п.; Citigroup - до 1615 п. Что касается российского фондового рынка, то вчера стремительный подъем индекса ММВБ остановился возле отметки 1475 п. В ситуации, когда большие западные деньги, упорно набирают позиции на первичном и вторичном рынках российских облигаций, рынок акций становится необоснованно дешевым с точки зрения доходностей. Вчера мы видели крупные лимитированные покупки в отдельных ликвидных бумагах (Роснефть, Лукойл, Сбербанк, Северсталь). По традиции, на стремительном росте по акциям ВТБ и Газпрома можно было наблюдать закрытие коротких позиций. Думаю, сегодня днем наши фондовые индексы будут консолидироваться возле своих недельных максимумов. Волатильность фьючерса РТС вероятно будет ограничена диапазоном: 150000 – 151500 п. В свою очередь индекс ММВБ будет торговаться в районе 1470-80 п. Как правило, после фазы вялой консолидации стоит ждать продолжения предыдущего движения. Поэтому мы сохраняем прогноз на высокое закрытие по итогам этой недели. Этим утром европейские инвесторы будут реагировать на следующие новости: власти Греции достигли предварительных соглашений с Тройкой кредиторов, которая нужна стране для того, чтобы получить очередной транш финансовой помощи в 31,5 млрд. евро. Свежая статистика из Китая показала, что рост ВВП с июля по сентябрь составил 7,4%; объем промпроизводства вырос на 9,2% (ожидалось 9%); розничные продажи поднялись за квартал на 14,2% (1,46% м/м), превзойдя ожидания на 1%; инвестиции в основные средства оказались лучше прогнозов и выросли на 20,5%. Портит эту благоприятную картину решение агентства Standard & Poor's снизить кредитный рейтинг Кипра на 3 пункта: с «BB» до «B», прогноз – негативный, а также срезание рейтингов ряду испанский провинций.

|

|

Сохраняю длинную позицию по акциям Роснефть, СевСт-ао, ПолюсЗолот, Ростел -ао. Покупаю акции ФСКЕЭС. Сделок на продажу не запланировано.

|

|

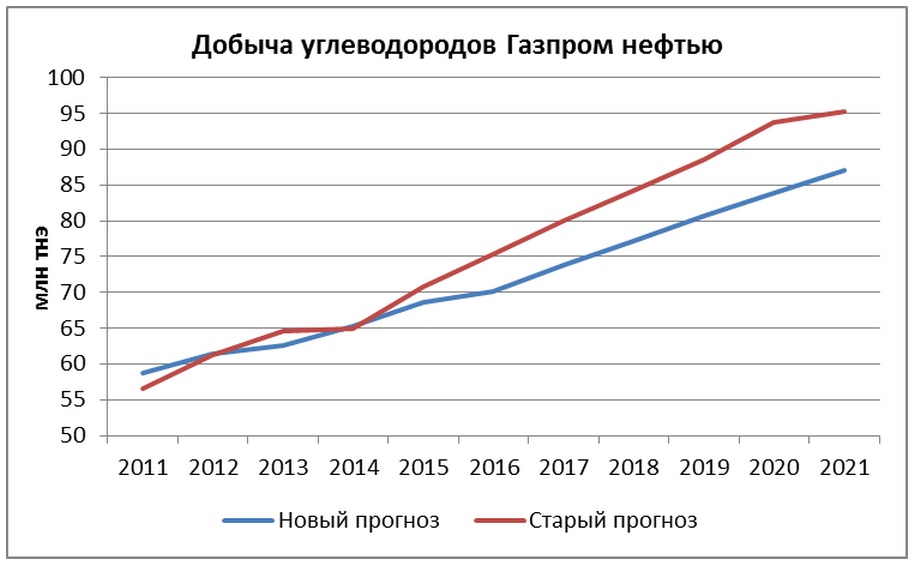

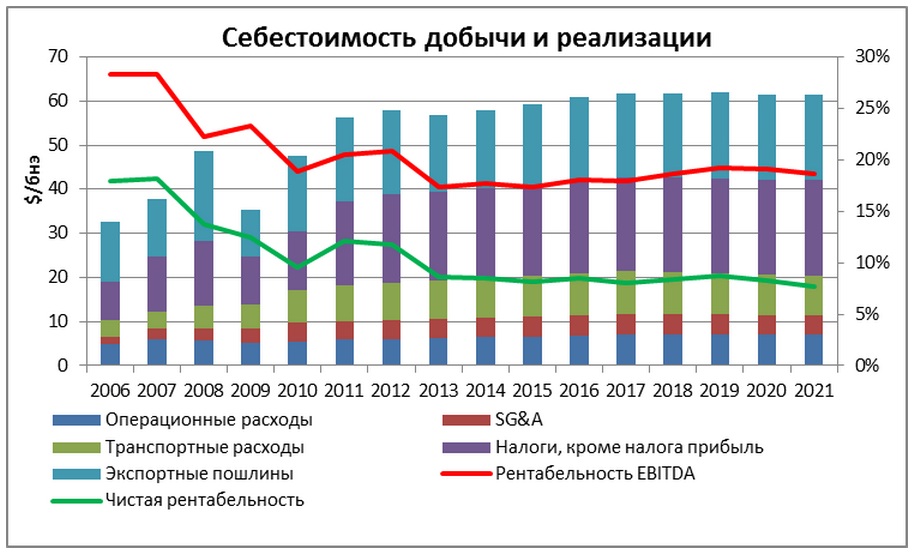

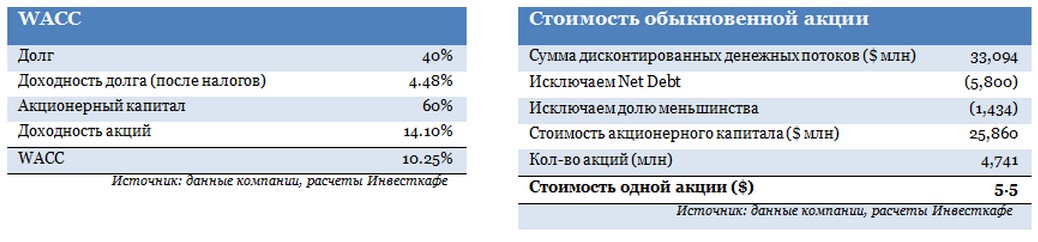

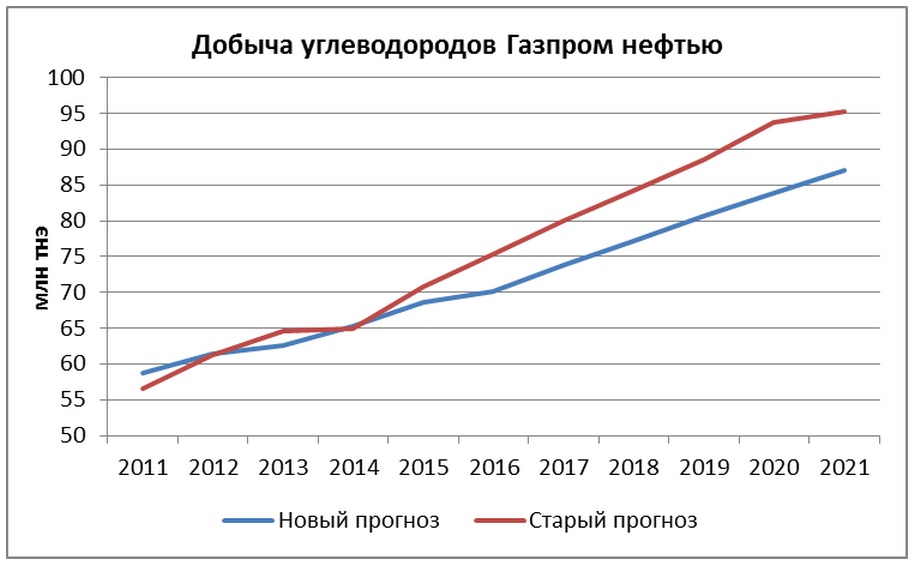

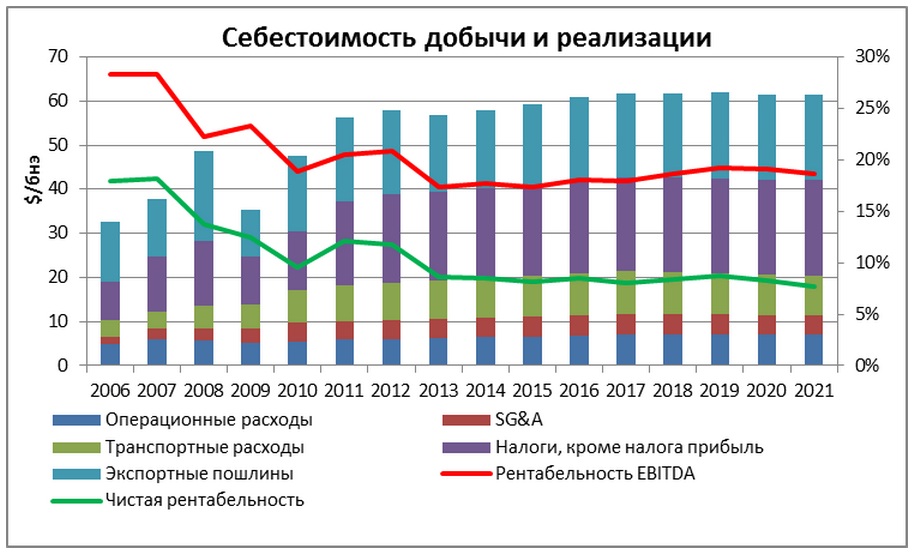

Я пересмотрел целевую цену по акциям Газпром нефти: таргет стал выше на 12% и достиг 169 руб. Рекомендация «держать» не изменилась. Ввиду масштабных планов компании по существенному увеличению добычи углеводородов при нынешнем налоговом режиме, а также с учетом исторически слабой операционной эффективности рентабельность Газпром нефти в перспективе двух лет существенно сократится. Низкой рентабельность будет оставаться до тех пор, пока компании не будут предоставлены налоговые льготы. Своевременная реализация важнейших проектов и достижение целевых уровней добычи на вводимых в эксплуатацию месторождениях во многом зависит не только от налоговой нагрузки, но и от создания необходимой инфраструктуры. В последней объявленной стратегии Газпром нефть заявила о весьма агрессивных планах по увеличению добычи до 100 млн тонн нефтяного эквивалента (т.н.э.) до 2020 года, причем порядка 25% из них должно было приходиться на газ. Ряд обстоятельств заставил меня пересмотреть в сторону понижения прогнозы по добыче компанией нефти и газа. Если раньше предполагалось, что добыча в 2020 году достигнет 94 млн т.н.э., то теперь ожидается 84 млн т.н.э.

Мессояха Ранее начало добычи на Мессояхских месторождениях ожидалось в 2015 году, теперь же модель подразумевает перенос этих сроков на два года. Это соответствует недавно опубликованному проекту по разработке восточных и западных Мессояхских месторождений. Прогнозируемый уровень добычи, приходящийся на долю Газпром нефти к 2021 году, составляет более 7 млн тонн нефти и 3,6 млрд куб. м газа. Реализация проекта зависит от завершения строительства Транснефтью трубопровода Заполярье—Пурпе—Самотлор. Помимо этого, самой компании необходимо будет построить 80-километровый нефтепровод до этого трубопровода и 200-километровый газопровод до компрессорной станции «Ямбургская». Строительство нефтепровода должно завершиться в 2016 году. В проекте по разработке Мессояхи об освоении запасов газа сказано не было. Однако спрос на данное сырье со стороны Газпрома в условиях снижения потребления в Европе и доли рынка в России вовсе не гарантирован. Помимо всего прочего, налоговых льгот на Мессояху компании получить пока не удалось. Новопорт В предыдущей версии DCF-модели по Газпром нефти, также было заложено более раннее начало другого greenfield-проекта — освоение Новопортовского нефтегазоконденсатного месторождения. Теперь, я рассчитываю, что его разработка начнется в 2014 году. Прогноз добычи к концу прогнозного периода составляет более 7 млн тонн нефти и 5,5 млрд куб. м газа. Новопортовское месторождение является самым северным из разрабатываемых нефтегазоконденсатных месторождений Ямала. Из-за географического положения участка может возникнуть ряд трудностей. В частности, они связаны обеспечением круглогодичной эксплуатации месторождения, которая потребует от компании высокого уровня операционных и транспортных издержек. Для круглогодичного вывоза нефти с месторождения планируется использовать атомный ледокол. При этом льгот на Новопортовское месторождение пока тоже нет. Куюмба Похожая ситуация и с Куюмбинским месторождением, которое в перспективе может приносить Газпром нефти до 5 млн тонн нефти в год. Своевременная реализация планов по его освоению требует строительства нефтепровода Куюмба—Тайшет, которое Транснефть планирует завершить к 2016-2017 годам. Льгот на нефть Куюмбы также не предоставлено. Бадра с Хунином Что касается зарубежных проектов Газпром нефти, то крупнейшими являются два из них. Месторождение Бадра в Ираке будет обеспечивать компании до 2,5 млн тонн нефти в год к 2017 году. Однако Газпром нефть, в составе международного консорциума владеющая 30% в проекте, будет получать лишь фиксированную премию в размере $5,5 за баррель. Данный уровень находится в пределах нормы для иракских сервисных контрактов, но не позволяет компаниям получить выгоду от растущих цен на нефть. Второй крупный международный проект — это Хунин-6, в котором доля Газпром нефти составляет 8%, или около 1,8 млн тонн добычи нефти к 2017 году. Стоит отметить сохраняющуюся высокую неопределенность по поводу основных характеристик проекта: запасы, коэффициент нефтеотдачи, инвестиции, расходы. Предварительные оценки этих параметров, разумеется, есть, однако видимо ввиду их высокой неопределенности, консорциум российских компаний перешел к этапу ранней добычи нефти на месторождении до принятия окончательного инвестиционного решения, а ТНК-BP и Сургутнефтегаз заявили о желании выйти из проекта. Выводы

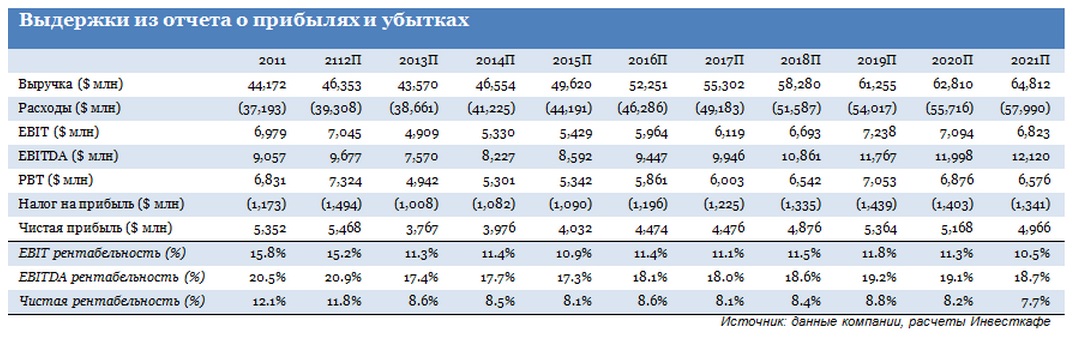

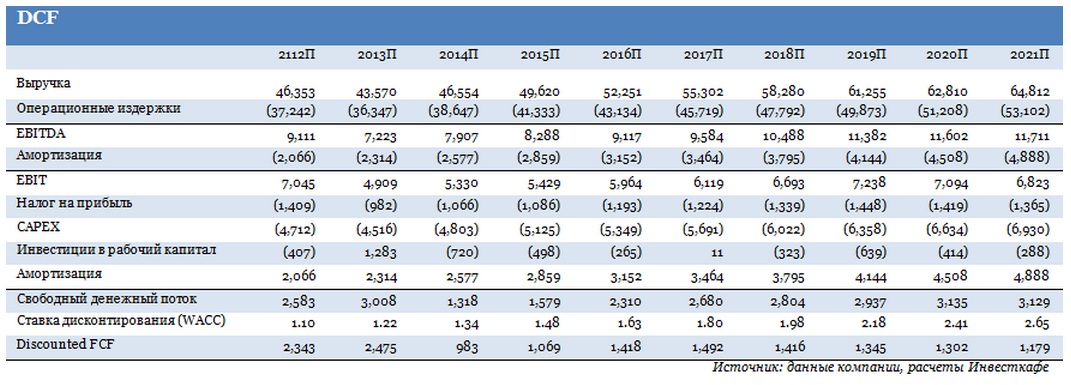

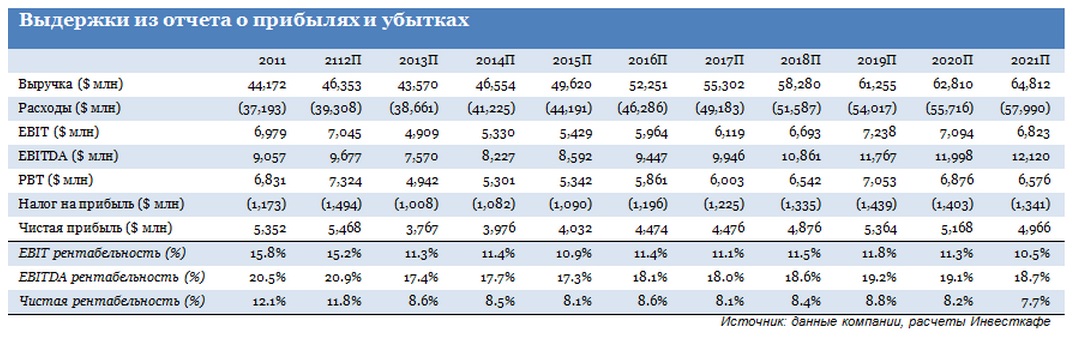

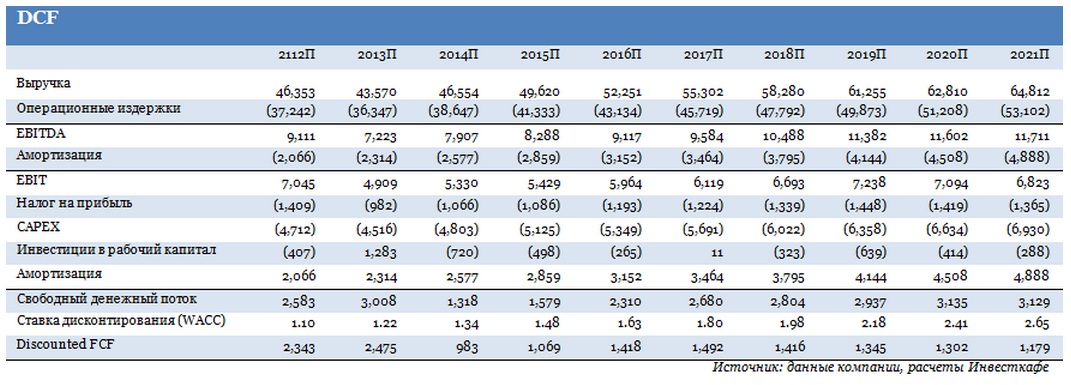

Таким образом, твердое стремление осуществить намеченные масштабные планы по увеличению добычи вынуждает Газпром нефть разрабатывать тяжелые и низкорентабельные месторождения. На описанные выше проекты к 2021 году будет приходиться до трети всей добычи нефти компании. Также не стоит забывать, что НДПИ на газ у компании, являющейся «дочкой» Газпрома, будет существенно выше, чем у независимых производителей, что должно сказаться на рентабельности проектов по добыче данного сырья. Текущая ситуация с налогообложением ряда ключевых проектов Газпром нефти и планы относительно их разработки, несмотря на постепенное восстановление заложенных в модель цен на нефть и газ после 2013-2014 годов, заставляют меня прийти к заключению, что рентабельность Газпром нефти будет падать и закрепится на низком уровне вплоть до 2021 года. Высокие операционные и транспортные затраты, а также серьезная налоговая нагрузка для российских проектов и фиксированное вознаграждение по сервисным контрактам за рубежом негативно сказываются на оценке компании. Жесткая зависимость реализации проектов от строительства столь необходимой инфраструктуры вносит в оценку Газпром нефти неопределенность. Наверное, главным триггером для роста акций компании может послужить предоставление ей правительством льгот для ряда готовящихся к разработке месторождений. Однако стоит учесть, что начало промышленной эксплуатации наиболее важных из них приходится на 2015-2017 годы. Это означает, что льгот, равно как и роста акций, возможно, придется ждать несколько лет. Выдержки из DCF-модели

|

|

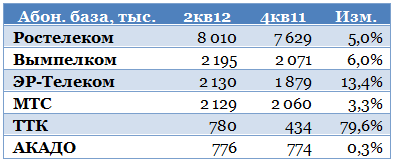

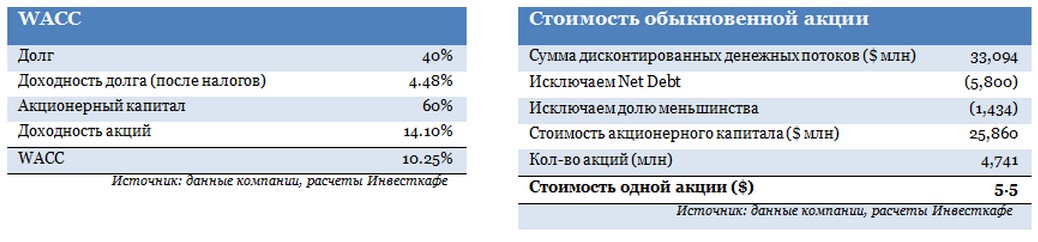

Ростелеком нашел вариант для решения проблемы с возможной потерей лицензий Скай Линка. С одной стороны, это даст компании время для построения мобильных сетей; с другой — может усугубить противоречия с Минсвязи, которое считает, что компания уделяет недостаточное внимание ШПД. Впрочем, пока вопрос с лицензиями окончательно не решен. Об угрозе потери мобильных лицензий Ростелекомом я писал ранее: в ноябре-декабре 2012 года истекает срок действия 46 GSM-лицензий Скай Линка в 45 регионах, а собственные сети связи в них компания так и не построила. Представитель Ростелекома отмечает, что в ряде таких регионов работают GSM-сети самой компании или ее «дочек», поэтому для них данную проблему будет решить проще, однако риск остается. Вариант решения был найден: компания объявила конкурс на поставку оборудования и выполнение работ для усиления мобильного бизнеса по услугам связи GSM, UMTS и LTE. Подрядчик должен будет построить для оператора мультистандартную сеть (2-го, 3-го и 4-го поколений) в полностью готовом виде. Компания планирует потратить на это 2,124 млрд руб., при этом данный конкурс должен стать лишь одним из нескольких. Сообщается, что на конкурсе Ростелеком закупит фемтосоты — маломощные базовые станции с небольшим покрытием и емкостью. Благодаря упрощенному порядку их регистрации, компания может обеспечить покрытие GSM в тех регионах, где у нее есть риск потери лицензий. Опыт внедрения основанных на фемтосотах сетей в России уже имеется: его производили все операторы «большой тройки», хотя подобные решения интересны в первую очередь корпоративным клиентам. Одним из главных пунктов критики Ростелекома министром связи Николаем Никифоровым является недостаточная, по его мнению, работа компании по направлению ШПД. Между тем полугодовые результаты Ростелекома по абонентской базе ШПД, на мой взгляд, скорее нейтральны.

Темпы прироста абонентской базы Ростелекома довольно скромны, однако они еще ниже у МТС и Акадо. В то же время существенно опережают Ростелеком по данному показателю Вымпелком, ЭР-Телеком и ТТК. Вероятно, оптимизация капзатрат позволит ускорить темпы строительства: Ростелеком откажется от широкого внедрения технологии GPON в пользу FTTC. В свою очередь, это может позволить увеличить темпы роста выручки по услугам ШПД: по итогам 2-го квартала он составил 5,4% г/г, а в 1-м полугодии — 7,1% г/г. На мой взгляд, если уж Ростелеком получил лицензии Скай Линка, то наиболее разумно было бы развивать соответствующие услуги, и прежде всего 3G. По крайней мере, это было бы логично в тех регионах, где Ростелеком присутствует как оператор сотовой связи. Построение же мультистандартной мобильной сети федерального масштаба потребует огромных инвестиций, притом что перспективы у Ростелекома в крайне насыщенном сегменте мобильной связи далеко не блестящие. В других регионах ставку можно сделать на различные нишевые решения, например как раз связанные с фемтосотами. Между тем разговоры о возможной смене в структуре руководства Ростелекома не прекращаются. Появилась причина для созыва ВОСА по вопросу переизбрания совета директоров компании. В случае если соответствующее решение будет принято, смена менеджмента Ростелекома может упроститься. Впрочем, перестановки в руководстве госкомпании должны быть согласованы с администрацией президента, а та пока против. Более того, не получило развития предложение Минсвязи о смене председателя совета директоров контролирующего Ростелеком Связьинвеста. Вице-премьер Аркадий Дворкович предложил переизбрать на его пост Александра Трубецкого, а министерство связи предлагало кандидатуру гендиректора ВЭБ-Капитала Юрия Кудимова. Так или иначе, ни вопрос с менеджментом, ни вопрос с лицензиями пока окончательно не разрешены, поэтому я не рекомендую пока покупать акции Ростелекома, несмотря на имеющийся дисконт в 13% по отношению к целевой цене в 149,58 руб. по обыкновенным акциям.

|

|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 17 октября 2012 ГОДА. В четверг начинается евросаммит и рынки, как это часто бывает в последнее время, заранее отыгрывают это событие в позитивном ключе. Формальным поводом для роста EURO и фондовых рынков вчера стала статья в FT о том, что якобы Германия не возражает против минибэйлаута Испании, т.е. обращения Испании за помощью в неполном объеме. Смысл этого действия в том, чтобы, наконец, активировать механизм покупки ЕЦБ европейского долга. Это все слухи из категории «Одна баба сказала...». Кстати, позднее этот слух был опровергнут представителем германского парламента, но рынки не обратили на это внимания. Рынок проигнорировал известие о приостановке переговоров Тройки с Грецией. Греческие представители попросили дополнительно времени на консультации относительно изменений трудового законодательства. Это практически делает призрачными шансы на какое-либо позитивное решение евросаммита относительно Греции. По большому счету на евросаммите не может быть принято никаких кардинальных решений. В повестке дня встречи европейских лидеров доминируют Испания и Греция. Очень маловероятно, что Испания на евросаммите обратится за помощью, насчет Греции тоже все не очень радужно. Также на евросаммите будут обсуждаться налог на финансовые транзакции в еврозоне и отдельный бюджет для еврозоны. Эти темы неспособны оказать существенное влияние на рыночные настроения. Ночью, как нельзя кстати, агентство Moody’s подтвердило текущий рейтинг Испании и заявило, что до выборов президента США не будет понижать рейтинг Испании. Это стало еще одним позитивным драйвером для EURO/USD и S&P500. Американский фьючерс на сегодня уже отработал недельный диапазон: 1416,5-1451,75 – 35,5 пунктов. ATR(5) – средненедельный торговый диапазон, который я отслеживаю, составляет 33,15 пунктов.

До конца недели остается еще фактически 3 дня и играть от лонга, на мой взгляд, уже нет смысла, по крайней мере, до первых результатов евросаммита. В понедельник-вторник мы увидели самой большой двухдневный рост S&P500 за последние три месяца. Сегодня с большой вероятностью мы увидим коррекцию на фондовых рынках. Несмотря на ряд позитивных данных поведение доллара США было смешанным. С одной стороны наблюдался отток капитала из USD в евро, фунт и австралийский доллар. С другой стороны доллар торговался с повышением относительно японской йены, канадского доллара и новозеландского доллара. Различное поведение доллара США относительно основных валют показывает, что в настоящий момент валюты торгуются на основе специфических факторов, связанных со страной, где эта валюта обращается, а не на основе монетарного фактора (QE3). ОБ этом также свидетельствует другой показатель – спрэд между EURO/USD и золотом (серебром). Спрэд начал снижаться и это говорит о том, чрезмерные инфляционные ожидания стали приходить в норму. Таким образом, потенциал роста акций и риска в целом от действия QE3 в настоящий момент невелик. Из всех событий, которые еще ожидаются на этой неделе, помимо евросаммита наибольший интерес представляют данные из Китая: ВВП, промпроизводство, розничные продажи. Наверно они окажутся хуже ожиданий и это нанесет урон проходящему на этой неделе ралли. Однако главная идея на рынке другая, и в центре внимания событие, которые произойдет на выходных. В воскресенье состоятся выборы в Испании и после этого, как все ожидают, Испания наконец обратится за помощью. Ожидания именно этого события продолжают подогревать рыночный оптимизм. По мнению Zero Hedge это уже полностью в рынке, но я думаю, что у EURO/USD все же есть потенциал вырасти в район 1,33- 1,35. У S&P500 теоретически в этом случае на следующей неделе есть шансы обновить максимумы года, хотя у меня большие сомнения, что это произойдет.

|

|

|

|