|

|

|

Сделка по приобретению Скай Линка задерживается. Ростелеком рассчитывает закрыть ее в течение ближайших месяцев. Компания заключила соглашение со Скартелом, согласно которому она сможет предоставлять услуги связи по технологии LTE по схеме виртуального оператора. Между тем «чемпион связи» продолжает наращивать долговую нагрузку. В своих более ранних заявлениях менеджмент Ростелекома говорил, что рассчитывает закрыть сделку по приобретению Скай Линка в 1-м квартале этого года, то есть результаты компании могли бы быть консолидированы уже в первой отчетности за 2012-й. Скай Линк непубличная компания, поэтому в открытом доступе его консолидированной финансовой отчетности нет. По имеющимся сведениям, годовая выручка компании в 2010 году могла составить около 7,7-8 млрд руб. Это довольно большое добавление к уже имеющемуся мобильному бизнесу Ростелекома: выручка от услуг мобильной связи по итогам 9 месяцев 2011 года составила 25,1 млрд руб. Однако еще более мощным довеском к бизнесу Ростелекома станут лицензии Скай Линка. Они позволят Ростелекому получить федеральное покрытие по услугам голосовой связи. Впрочем, наиболее значительными исключениями станут Москва и Санкт-Петербург, а также Московская и Ленинградская области. Однако и они будут покрыты сетями CDMA и/или UMTS (3G). При этом Ростелеком в своем мобильном бизнесе планирует сделать ставку именно на абонентов 3G. Оперативному запуску услуг LTE должно способствоватьзаключение соглашения со Скартелом об их оказании на частотах последнего в качестве виртуального оператора. В коммерческом режиме услуги в Москве планируется запустить уже 1 июля. В этой связи задержка с присоединением Скай Линка является, пускай и техническим, но неприятным моментом. Отсрочка не должна существенно помешать технической работе, связанной с развертыванием мобильных сетей Ростелекома. Напомню, что оператор уже договорился с Вымпелкомом о том, что мобильные абоненты Ростелекома, уезжая в другие регионы, смогут регистрироваться в сети Билайн и разговаривать по тарифам внутрисетевого роуминга. Это должно послужить фактором сохранения и расширения абонентской базы Ростелекома в «домашних» регионах. Задержка могла создать угрозу утраты лицензий, однако недавно Роскомнадзор продлил сроки ввода сетей LTE и UMTS в коммерческую эксплуатацию. Они должны быть запущены в 2013 году, что оставляет Ростелекому достаточно много времени. Напомню, что в феврале Ростелеком заключил соглашение с МТС о совместном использовании сетевой и антенно-мачтовой инфраструктуры. Во-первых, это должно позволить Ростелекому сэкономить на САРЕХ по строительству мобильной инфраструктуры. Во-вторых, появляется возможность оказывать в некоторых регионах услуги связи в качестве виртуального оператора (MVNO). Таким образом, несмотря на небольшую задержку Ростелеком в этом году должен показать опережающий по сравнению с остальными сотовыми операторами рост выручки по услугам мобильной связи. Между тем Ростелеком продолжает активно наращивать свой долг. Совет директоров компании одобрил привлечение пятилетнего кредита Альфа-банка на 7 млрд руб. с плавающей ставкой, рассчитываемой как трехмесячный MosPrime + 3,36% годовых (10,09% на 16.04.2012). Также был заключен договор с Нордеа-банком о привлечение трехлетнего кредита на 8,5 млрд руб. со ставкой годовых, рассчитываемой как месячный MosPrime + 3,25% (9,28% годовых на 16.04.2012). Наконец, Ростелеком направил на регистрацию пять выпусков облигаций на общую сумму в 40 млрд руб. (два выпуска по 5 млрд и три по 10 млрд). Все бумаги имеют срок погашения в пять лет, при этом основной объем гасится двумя амортизационными платежами в конце срока обращения, которые отстоят друг от друга на 182 дня. По словам президента компании Александра Провоторова, средства привлекаются для совершения сделок, в частности, в странах СНГ. Рассмотрим крупные затраты, которые Ростелекому придется нести в этом году. Во-первых, по данным ежеквартального отчета эмитента за 3-й квартал, в течение одного года компании предстоит погасить кредитов на сумму порядка 61 млрд рублей. Во-вторых, планируется потратить в 2011-2015 годах в среднем 20% выручки, или приблизительно 60 млрд рублей на САРЕХ. Наконец, по моим подсчетам, компании предстоит выплатить порядка 9 млрд рублей в виде дивидендов в соответствии с новой дивидендной политикой. Однозначно такие большие расходы потребуют дополнительных заимствований, так как компании вряд ли удастся профинансировать их все за счет собственных средств. Привлечение новых кредитов будет сопровождаться погашением старых, поэтому я не ожидаю существенного роста долговой нагрузки компании. Напомню, что присоединение Связьинвеста к Ростелекому дает несколько интересных идей как по обыкновенным, так и по привилегированным акциями, по которым также стоит ожидать неплохих дивидендов. После недавнего падения обычка Ростелекома имеет потенциал роста 7,6% до целевой цены 149,58 руб.

|

|

В покупке по стоп-лимит заявкам акции: ГАЗПРОМ ао, ЛУКОЙЛ, РусГидро, Сургнфгз, Татнфт 3ао, Уркалий-ао, ФСК ЕЭС фьючерсы: GDM2, GMM2, GZM2, EuM2, LKM2, RIM2, SRM2, VBM2 В продаже по стоп-лимит заявкам акции: ИнтерРАОао, НЛМК ао, Новатэк ао, ПолюсЗолото, Роснефть, Сургнфгз-п фьючерсы: GDM2, EuM2, LKM2, RIM2, RNM2 Вне рынка акции: ВТБ ао, ГМКНорНик, Ростел-ао, Сбербанк, Сбербанк-п, СевСт-ао, ХолМРСК ао фьючерсы: EDM2, SiM2

|

|

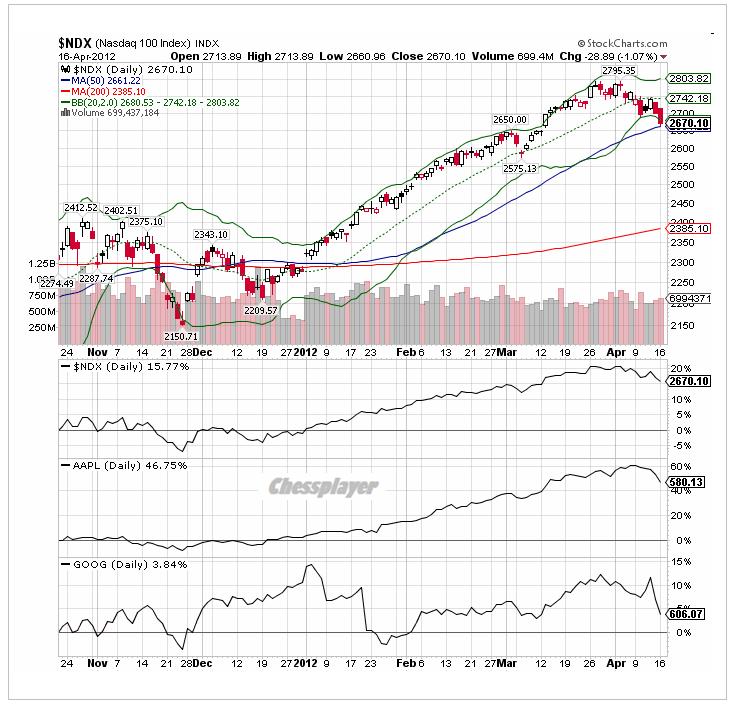

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 17 апреля 2012 ГОДА. Те, кто следят за разными фондовыми индексами, наверно обратили внимание на странную вещь, которая вчера случилась. Dow по итогам торгов вырос на 0,6%, S&P500 остался на уровне закрытия, а NASDAQ упал на 0,8%. Таким образом, были вчера и растущие истории на американском рынке акций. В чем причина такого сильного расхождения? Причины две. Первая: в Dow не входят Apple и Google, которые вчера упали на 4% и 3% соответственно. Вторая причина состоит в особенностях расчета индекса Dow. Если взвешивание при расчете индекса S&P500 идет по размеру капитализации компании, то в индексе Dow взвешивание идет по цене. Таким образом, компания McDonalds, имеющая цену акции 97 долларов и рыночную капитализацию 98 млрд. долларов, оказывает на индекс Dow более сильное влияние, чем компания ExxonMobil, имеющая капитализацию в 395 млрд. долларов, а цену акции 84 доллара. Индекс NASDAQ вчера коснулся 50-дневной скользящей средней и нижней границы канала, в котором он движется. С конца ноября он еще ни разу не пересекал ее вниз. Google не выглядит таким перекупленным по сравнению с Apple.

Мое предположение относительно предпочтения EURO-активов вчера было подтверждено рынком. Мало того, эта тема привлекла внимание Zero Hedge, и тот дал две статьи по этому поводу. Eurocalypse Now: I Love The Smell Of Repatriation In The Afternoon EUR Surging As FX Repatriation Rears Its Ugly Head Again ZH считает это «репатриацией» денег, связанной будто бы с проблемами с ликвидностью. Моя точка зрения, которую я аргументировал в статье, что это связано с изменениями в дислокации денег в активах. EURO-активы попросту стали намного привлекательнее USD-активов и привлекли внимание MMF (фондов денежного рынка) и других инвесторов. Кстати, львиная доля активов в MMF принадлежит крупным европейским банкам. Так что это действительно была репатриация денег. Особенно сильная диспропорция между фондовыми активами США и европейской периферии (MIB, IBEX) – она показана на рисунке. Разве в Испании произошел крах промышленности? Почему их промышленные активы должны стоить так дешево?

Наш ведущий индикатор US Treasuries – TLT дает два предостерегающих сигнала для облигаций. Первый: вчерашняя медвежья свеча Второй: для продолжения покупок придется пойти на слом нисходящего тренда, который сформировался с начала осени. Присутствие этой линии имеет фундаментальное обоснование (долг США увеличивается быстрыми темпами) и у меня большие сомнения, что сейчас случится ее прорыв.

Таким образом, US Treasuries упираются в сильный технический уровень сопротивления и это указывает на то, что сегодня возможно позитивное закрытие американского фондового рынка. US Treasuries продолжают играть роль защитной гавани во время обострений кризиса. Однако, как я уже неоднократно писал, ситуация с госдолгом с 2008 года изменилась принципиально и US Treasuries уже совсем не так безопасны. Поэтому я полагаю, что без очень сильного стресса на рынках эта трендовая линия едва ли будет пробита. Помним также о медвежьих позициях первичных дилеров, открытых на гораздо менее выгодных ценовых уровнях. Сегодня даже еще более выгодная ситуация для «репатриации» EURO из Америки, чем вчера. И это позитивный фактор для рынков. ЧТО ТАКОЕ ЭФФЕКТ «РЕПАТРИАЦИИ EURO» С моей точки зрения эффект «репатриации» есть стратегия, выработанная против средств алгоритмической торговли крупными маркетмейкерами. На долю торговых роботов по некоторым оценкам приходится до 70-80% объема торгов, а то и больше. Алгоритмические системы настроены на покупку риска в случае роста EURO и им безразличны причины, по которым EURO растет. Стратегия плеймейкеров (стратегия – среднесрочная, т.е. рассчитана на 2-3 недели или дольше) состоит из следующих шагов. 1.На первом этапе устроить распродажу в EURO-активах одновременно с ростом американского рынка акций. Создать сильное состояние перепроданности в EURO-активах (что мы сейчас и имеем). 2. Активные покупки EURO в американскую сессию активируют покупку риска. Маркетмейкеры в этот момент передают алгоритмщикам и присоединившимся к ним инвесторам активы на хаях. Что-то подобное мы наблюдали осенью: с 4 октября по конец октября. Продолжение медвежьего рынка тогда не последовало по причине запуска LTRO. 3.Покупка EURO-активов. Скорее всего, в момент начала «репатриации» маркетмейкеры имеют большую короткую позицию по EURO-активам. Во время репатриации они ее закрывают. Таким образом, возникает сценарий роста рынка в европейскую сессию и открытие американской сессии с позитивным гэпом. Во время американской сессии маркетмейкеры продают USD-рискованные активы и покупают EURO, тем самым достигая ситуации, когда продажи активов идут во время роста. Очень часто процесс «репатриации» сопровождается перекладкой денег из одного сектора акций в другой. Естественно эта стратегия не существует постоянно в чистом виде, а микшируется с другими стратегиями, учитывая новостной фон. Процесс «репатриации» сейчас выступает в качестве заключительной фазы бычьего рынка.

|

|

В последнее время, помимо инвестиционных «советников» и псевдо-управляющих брокеры осваивают новые технологии «помощи» клиентам. Речь идет о системах авто-следования или экспертных системах. В чем идея: составляется ряд модельных портфелей, которые демонстрируют шикарные результаты, а клиентам предлагается «сервис», в рамках которого они могут получать информацию о сделках такого портфеля и повторять их. Эти сервисы бывают платные и бесплатные. Сделки клиент может повторять как в ручном, так и автоматическом режиме. Задумайтесь не являются ли системы автоследования изящным способом фронт-раннинга. Даже если такой портфель ведется честно, то операции в нем проводятся раньше, чем в портфелях, которые повторяют его сделки. При достаточном объеме, деньги «последователей» разгоняют котировки в нужном направлении. Когда движение «выдыхается», первым из «трейда» выходит (переворачивается) «экспертный» портфель. Но даже если объемов не хватает для формирования движений на рынке, то с помощью таких «клиентов» можно хотя бы закрыть (неудачную) позицию или купить нужных акций. «Нарисовать» превосходные результат такого портфеля на исторических данных особого труда не составит. Тем более что это вообще может быть виртуальный портфель.

|

|

Российский рынок сегодня 17 апреля 2011 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Те, кто следят за разными фондовыми индексами, наверно обратили внимание на странную вещь, которая вчера случилась. Dow по итогам торгов вырос на 0,6%, S&P500 остался на уровне закрытия, а NASDAQ упал на 0,8%. В чем причина такого сильного расхождения? Причины две. Первая: в Dow не входят Apple и Google, которые вчера упали на 4% и 3% соответственно. Вторая причина состоит в особенностях расчета индекса Dow. Если взвешивание при расчете индекса S&P500 идет по размеру капитализации компании, то в индексе Dow взвешивание идет по цене. Таким образом, компания McDonalds, имеющая цену акции 97 долларов и рыночную капитализацию 98 млрд. долларов, оказывает на индекс Dow более сильное влияние, чем компания ExxonMobil, имеющая капитализацию в 395 млрд. долларов, а цену акции 84 доллара. Мое предположение относительно предпочтения EURO-активов, высказанное в воскресной статье Диспозиция активов - глобальная картина финансового мира, вчера было подтверждено рынком. Мало того, эта тема привлекла внимание Zero Hedge, и тот вчера дал две статьи по этому поводу. Eurocalypse Now: I Love The Smell Of Repatriation In The Afternoon EUR Surging As FX Repatriation Rears Its Ugly Head Again ZH считает это «репатриацией» денег, связанной с будто бы проблемами с ликвидностью. Моя точка зрения, которую я аргументировал в статье, что EURO-активы попросту стали намного привлекательнее USD-активов и привлекли внимание MMF (фондов денежного рынка) и других инвесторов. Кстати, львиная доля активов в MMF принадлежит крупным европейским банкам. Так что это действительно репатриация денег. В сегодняшнем вью рынка я опишу подробно свое представление об "эффекте репатриации". ....US Treasuries упираются в сильный технический уровень сопротивления и это указывает на то, что сегодня возможно позитивное закрытие американского фондового рынка. Продолжение во вью рынка. ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Сегодня официально по календарю День гармошечного зова. "В гармошечном зове такие слышны переливы, Такие таятся глубины, такие секреты..." такие проливы... (добавим уже от себя))) Так что или, одурманенные звуками нашей гармони, арапы пойдут за нами (а мамба вчера минусовала под -2%, сберы были -2.5%), или крепкие руки ковбоев привяжут наши медвежьи скальпы к лукам своих седел, и потащят нас вверх (а фсип вчера закрылся в символическом минуске). Берегите ваши скальпы! Я верю в славянскую магию звуков, а не в мускулы мускусных аризонских и техасских пастухов коров))). Брент 118, а это вам не бабушкину челюсть в мусорное ведро спрятать. Это не шутки. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Ведущие американские фондовые индексы показали разнонаправленное закрытие. Хуже обстояли дела в бумагах таких гигантов IT-индустрии, как Google (-3%) и Apple (-4,15%). А вот акции банков и финансового сектора торговались в зоне роста, вероятно на фоне того, что доходность по испанским облигациям вчера опустилась чуть ниже отметки 6%, а также за счет неплохого отчета Citigroup. Выходившая хорошая статистика по розничным продажам (рост в марте на +0,8%, против прогноза +0,3%) и слабый индекс деловой активности в обрабатывающей промышленности Empire State (снижение в апреле до 6,56 п. против прогноза 18 п.) не оказала существенного влияния на биржевые настроения. Таким образом, ключевой индекс к закрытию сессии не ушел ниже утренних минимумов. На утро вторника фьючерс на S&Pдемонстрирует нейтральную динамику (-0,05%), держась выше поддержки 1360 п. Открытие торгов на российском рынке акций во вторник мы ожидаем увидеть в нейтрально-позитивной зоне. В понедельник, резкое движение вниз под вечер закрытие сессии застало многих «быков» врасплох. Напротив, основная масса «медведей» открыла короткие позиции по рынку, когда индекс ММВБ уходил ниже ключевой поддержки 1485 п. Чего ждать в ближайшее время? Закрытие основной сессии на минимуме дня, дает шанса на то, что во вторник индекс ММВБ может просесть к отметкам 1470-60 п. Однако, с учетом того, что внешний фон сегодня в целом нейтральный, мы не ждем агрессивных продаж на российских биржах. Например, по фьючерсу РТС ближайшая сильная поддержка расположена на 152 500-153 000 п. от нее стоит пробовать аккуратные покупки. Если после обеда мы не продемонстрируем восстановления, то очевидно, что минимум недели наши индексы увидят только в среду. Фактор риска исходит также из оценки западными инвесторами перспектив нашего рынка акций. Напомним, что накануне банк Morgan Stanley понизил рейтинг акций российских компаний с «выше рынка» до «нейтрально», ожидая слабой динамики на нашем фондовом рынке в краткосрочной перспективе. Неприятные перспективы сулит для нас и прогноз от экспертов Citigroup, полагающих, что стремительное ралли на мировом сырьевом рынке подходит к концу, даже, несмотря на сохранение спроса, на сырье со стороны Китая. Такая расстановка сил не способствует притоку крупного западного капитала на наши биржи, поэтому в лучшем случае наш рынок вынужден будет торговать лишь за счет собственных ресурсов, а на этом топливе высоко не улетишь. Во вторник выходит квартальная отчетность Bank of America, Coca-Cola и Yahoo. Днем настроения игрокам может подпортить индекс экономических настроений, который рассчитывается институтом ZEW. Ожидается, что в апреле значение индекса снизиться до 19 пунктов против 22,3 пункта в марте. В 16-30 в США выходит статистика по количеству выданных разрешений на новое строительство и числу новостроек за март. В 17-15 ждем данных по уровню загрузки производственных мощностей и объемам промышленного производства за март.

|

|

Сохраняю длинную позицию по акциям ПолюсЗолот. Продаю на открытии акции Сбербанк-п. Сделок на покупку не запланировано.

|

|

Не было сенсацией сообщение Moody's о том, что агентство на следующей неделе пересмотрит рейтинги итальянских банков в сторону понижения. Ещё в феврале было официально объявлено, что рейтинги 114 финансовых компаний по всему европейскому региону поставлены на пересмотр и в 2012 году явно кто-то попадёт под нож. И ничуть не странным было молчание агентств после пресловутого "ограниченного" дефолта Греции. Мы даже как-то забыли о их существовании и в очередной раз создалось впечатление нападения исподтишка. Ничего подобного. Было предупреждение и все, кому следовало, наблюдали и ждали. Если честно, я не ждал, хотя атмосфера вокруг Италии и Испании накаляется, это заметно и без рейтинговых агентств. Не было сенсацией сообщение Moody's о том, что агентство на следующей неделе пересмотрит рейтинги итальянских банков в сторону понижения. Ещё в феврале было официально объявлено, что рейтинги 114 финансовых компаний по всему европейскому региону поставлены на пересмотр и в 2012 году явно кто-то попадёт под нож. И ничуть не странным было молчание агентств после пресловутого "ограниченного" дефолта Греции. Мы даже как-то забыли о их существовании и в очередной раз создалось впечатление нападения исподтишка. Ничего подобного. Было предупреждение и все, кому следовало, наблюдали и ждали. Если честно, я не ждал, хотя атмосфера вокруг Италии и Испании накаляется, это заметно и без рейтинговых агентств.

Однако Fitch сейчас не рассматривает никаких действий в отношении рейтинга Италии. На данный момент страна сохраняет за собой рейтинг А- с негативным прогнозом. Есть предположение, что и это стабильное положение стабильно только на время. Кстати, ЕЦБ уже некоторое время отдыхает от своих "обязанностей" по выкупу проблемных облигаций на вторичном рынке. На что Министр экономики Испании Луис де Гиндос призвал центробанк лучше работать над ликвидацией долгового кризиса еврозоны, то есть просто продолжить покупки долгов и тем самым снять нагрузку и со стран-должников, и с долгового рынка вообще. Официальные заявления в таком тоне говорят о панике в правительстве. Китай с 16 апреля впервые за 5 лет расширил коридор внутридневных колебаний своей валюты с 0,5% до 1,0%. Странно, что юань в этом случае сдал позиции, это можно объяснить только слабой динамикой азиатских фондовых рынков на утренней сессии, опять же связанной скорее всего с предупреждениями Мудис. Удивительно то, что европейские облигации, в частности десятилетки Италии и Испании, сегодня не улетели за пороговые 6%, испанские подскочили до 6.156 и потом резко опустились ниже шести и закончили сессию чуть выше этого значения. Такая волатильность не сулит ничего хорошего в будущем. В перспективе, на ближайших аукционах, доходность может вырасти выше порога и там остаться, а это прямой путь к просьбам о помощи к ЕС и МВФ, мы это уже проходили. Сегодня только и разговоров о наборе темпа американского восстановления. В банковском секторе всё просто прекрасно на первый взгляд, например JPMorgan и Wells Fargo не только отлично отчитались за квартал, но и нарисовали красивые перспективы по ипотечным кредитам. С их слов выходит, что и строительный сектор скоро вздохнёт полной грудью. И тут же выходит негативный отчет по индексу рынка жилья NAHB: 25 против предыдущего значения 28. Кто-то врёт, то ли Морганы, то ли NAHB. Короче, судя по общей информации понедельника, у меня создалось простое впечатление: в Европе кризис продолжается без намёка на улучшения, в штатах дела немногим лучше, но фон всё равно остаётся негативным. Теперь вопрос, на чём сегодня растут европейские и американские фондовые рынки и почему они тянут за собой всё, что так или иначе относят к "рискам"? Я причин не вижу. Не люблю руководствоваться теорией управляемости рынка, но рост евро сегодня очень напоминает вмешательство центробанков, пусть не напрямую, а косвенно, через маркетмейкеров, формирующих котировки, то есть через крупные банки системы. Сохраняется видимость стабильности и ценовой коридор. Сегодня я без позиций. Пятничная продажа закрылась в минус, но, как я уже писал, объём небольшой, так сказать пробный шар. Я не представляю какие усилия придётся приложить ЕЦБ для удержания валютного коридора в том случае, если рухнут испанские и итальянские, а с ними и португальские банки. Не получится, это всё равно, что ладошками удержать Ниагару. У меня выходит так, что я всё больше склоняюсь к продажам мажоров, как бы косо на меня не смотрел Банк Японии. Сегодня-завтра, до отметки 1.32 буду пытаться продавать. Причины простые. Сломаны мои планки сильных сопротивлений возле 1.3 (хотя устояла последняя - 1.2990), да и недельный график продолжает намекать на цели внизу. Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

16.04.2012. Замедление в Китае продолжает влиять на рынки. Замедление темпов экономического роста в Китае, достигшее 3-летнего минимума, оказало заметное влияние на значительную часть активов мировых финансовых рынков. Упали цены на нефть, золото, другие металлы и сырьевые товары. Понедельник начался с того, что Евро возобновил снижение против Доллара и остальных валют. Пара Евро/Доллар вплотную приблизилась к нижней границе своего текущего коридора с усредненными параметрами 1,30 – 1,35. Пока нижнюю границу удерживать удается, но ее пробой может привести к серьезным изменениям на валютном рынке. На Евро в общем, и на пару Евро/Доллар в частности, продолжают оказывать влияние известные европейские фундаментальные факторы, из которых в последнее время принято выделять проблемы Испании, а затем, Италии. Это системные проблемы, и их решение, на наш взгляд, никуда не продвинулось, и не продвигается, как бы ни затягивало пояса, и не урезало бюджет испанское правительство, и сколь жесткие требования по поводу финансовой дисциплины не выдвигались Германией и руководством Еврозоны. Это ничего не даст, поскольку не является тем системным решением, которое необходимо, больше того, Самой Испании, Италии, Греции и другим проблемным странам может стать только хуже, т.к. затормозит их и без того слабый рост. Все это всем давно известно, и уже не оказывает, похоже, непосредственного влияния на движения Евро, во всяком случае, мы много раз могли убедиться в последнее время, что непосредственным драйвером валютного рынка. Та же Испания становится драйвером только тогда, когда, скажем, доходность по ее облигациям начинает приближаться к критически высоким уровням, выше 6%. Точно так же, и другие новости из Европы, пока они будут «крутиться» вокруг частных фактов и мелких локальных проблем, не смогут стать реальными движущими силами финансовых рынков. По этой причине можно считать, что сейчас замедление в Китае более важный фактор, чем долговые проблемы в Европе. Этот факт практически сразу же привел к тому, что нефть обоих основных сортов закрыла прошлую неделю снижением. Другой причиной этого нефтяные аналитики считают еще и внутренние, «нефтяные» факторы. В частности, они считают, что котировки выше 100 долларов за баррель по сорту WTI создают отличный стимул для развития новых видов альтернативной энергии, а это по понятным причинам не доставляет особого удовольствия таким странам, как Саудовская Аравия. Не удивительно, что на прошлой неделе прозвучали заявления министра нефти Саудовской Аравии о готовности к дальнейшему снижению котировок. Но это – не более, чем дополнительный штрих к ситуации, замедление в Китае явно перевешивает все остальное. Несомненно, китайская экономика далека от коллапса, однако очевидно, что ее замедление достаточно серьезно тревожит китайское руководство. На наш взгляд, главные новости прошедших выходных, - решение Китая увеличить в 2 раза ежедневный торговый диапазон Юаня по отношению к Доллару США, непосредственно связано с замедлением его роста. В последние несколько месяцев коридор USD/CNY довольно устойчиво держался вокруг значения 6,30 и имел параметры USD/CNY +/- 0,5%, причем, курс редко приближался к границам этого коридора. Само по себе, расширение коридора может привести к повышению волатильности для участников этого конкретного и специфического фрагмента валютного рынка. С одной стороны, китайские власти, видимо, надеются на сложившиеся статистические закономерности, стабильность которых должна уберечь рынок Юаня от слишком резких колебаний. С другой стороны, китайские власти, возможно, рассчитывают на то, что увеличение нестабильности за счет величины управляемого коридора для их валюты может в общем снизить их затраты на поддержание этого коридора. Кроме того возможно, что китайский спрос на другую валюту тоже может уменьшиться, так как они будут тратить меньше на покупки USD/CNY. Но главное, на наш взгляд не в этом, поскольку заранее просчитать более, или менее точно, что из всей этой затеи получится невозможно. Главное в том, что Китаю надо было показать, что он совершенно уверен в том, что его экономика будет продолжать уверенно расти, пусть даже более медленными темпами. Более того, расширяя коридор, они явно идут на то, что Юань вырастет по отношению к Доллару, и они готовы это пережить, на радость американцам, не слишком опасаясь возможных проблем для китайских экспортеров. Вероятно, основная политическая подоплека китайского расширения коридора Юаня в этом, а что получится по факту, что будет с курсами валют, сказать трудно. Посмотрим, хотя, японская Йена снова начала расти против Доллара и других валют уже сегодня. Возможно, дело тут не только в Юане, но и в том, что рынок как бы подстегивает Банк Японии к большей активности на рынке облигаций и к новым шагам по количественному ослаблению. В цифрах основные параметры валютного рынка на сегодня выглядят так: пробьет ли Евро/Доллар вниз уровень 1,30, а Доллар/Йена – 80. Если пробьют – в них восстановится нисходящий тренд, если нет – установится восходящий. Аналитика компании My Trade Markets http://mytrademarkets.com/ee/rus

|

|

В этом году правительство решило перенести индексацию тарифов на газ и электроэнергию на 1 июля, что приведет к отложенному повышению тарифов ЖКХ. Переиндексация тарифов в большей степени коснется электроэнергетики, предполагается, что тарифы за электроэнергию вырастут на 12-15%, а это сильно подстегнет темпы роста инфляции, и уже в июле показатель составит от 1% до 1,5% в месяц в среднем. Такая ситуация сохранится в течение примерно 3 месяцев, так как ранее предполагалось повышать тарифы в два этапа, поэтому по итогам 2012 года инфляцию вряд ли удастся удержать «в рамках» заявленных Минэкономразвития. Ведомство обещает инфляцию по итогам года на уровне 5-6%, а на деле показатель может составить 8-9%. Переиндексации также подвергнутся: тепло и газ, здесь тарифы будут повышаться в среднем на 8-10% ежегодно. В связи с этим увеличится стоимость железнодорожных перевозок, как грузовых, так и пассажирских. Но, как говорится, если в одном месте прибывает, то в другом убывает. На фоне повышения стоимости энергетических ресурсов, ожидается рост акций компаний лидеров отрасли. Этому и будет посвящен новый вебинар Инвесткафе. Независимые аналитики Инвесткафе расскажут, как нажиться на чужом горе: оценят потенциал роста акций энергетических компаний; назовут наиболее привлекательные для вложений бумаги; расскажут, какие акция увеличат доходность твоего портфеля. Вебинар состоится 19 апреля 2012 г. в 17.00 при поддержке оператора COMDI. Своими коварными идеями поделятся: Антон Сафонов, аналитик Инвесткафе; Вячеслав Новожилов, аналитика Инвесткафе; Георгий Воронков,начальник аналитического отдела УК БИН Финам Групп. Ссылка для участия my.comdi.com/event/51663/

|

|

В покупке по стоп-лимит заявкам акции: ВТБ ао, ГАЗПРОМ ао, ГМКНорНик, Новатэк ао, ИнтерРАОао, Ростел-ао, Сбербанк, Сургнфгз, ФСК ЕЭС, ХолМРСК ао фьючерсы: GDM2, GMM2, GZM2, EuM2, SRM2, VBM2 В продаже по стоп-лимит заявкам акции: ЛУКОЙЛ, НЛМК ао, ПолюсЗолото, Роснефть, РусГидро, СевСт-ао, Сургнфгз-п, Уркалий-ао фьючерсы: GDM2, GZM2, LKM2, RNM2, SRM2 Вне рынка акции: Сбербанк-п, Татнфт 3ао фьючерсы: EDM2, RIM2, SiM2

|

|

|

|

Не было сенсацией сообщение Moody's о том, что агентство на следующей неделе пересмотрит рейтинги итальянских банков в сторону понижения. Ещё в феврале было официально объявлено, что рейтинги 114 финансовых компаний по всему европейскому региону поставлены на пересмотр и в 2012 году явно кто-то попадёт под нож. И ничуть не странным было молчание агентств после пресловутого "ограниченного" дефолта Греции. Мы даже как-то забыли о их существовании и в очередной раз создалось впечатление нападения исподтишка. Ничего подобного. Было предупреждение и все, кому следовало, наблюдали и ждали. Если честно, я не ждал, хотя атмосфера вокруг Италии и Испании накаляется, это заметно и без рейтинговых агентств.

Не было сенсацией сообщение Moody's о том, что агентство на следующей неделе пересмотрит рейтинги итальянских банков в сторону понижения. Ещё в феврале было официально объявлено, что рейтинги 114 финансовых компаний по всему европейскому региону поставлены на пересмотр и в 2012 году явно кто-то попадёт под нож. И ничуть не странным было молчание агентств после пресловутого "ограниченного" дефолта Греции. Мы даже как-то забыли о их существовании и в очередной раз создалось впечатление нападения исподтишка. Ничего подобного. Было предупреждение и все, кому следовало, наблюдали и ждали. Если честно, я не ждал, хотя атмосфера вокруг Италии и Испании накаляется, это заметно и без рейтинговых агентств.