|

|

|

Группа ЛСР на минувшей неделе раскрыла операционные показатели за 1-е полугодие, продемонстрировав значительное увеличение продаж.

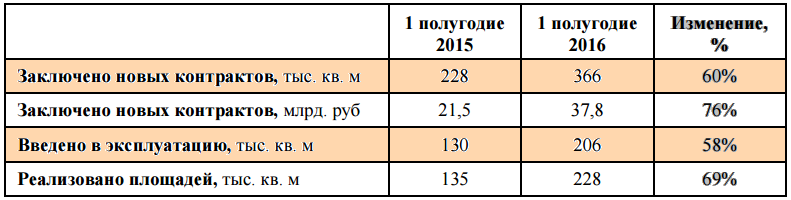

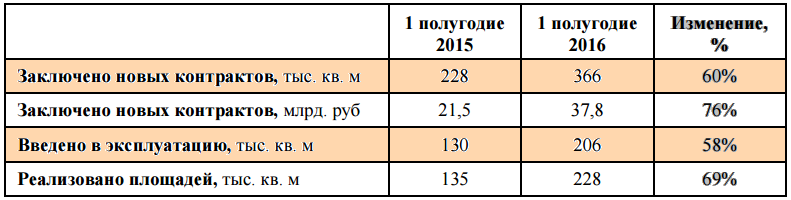

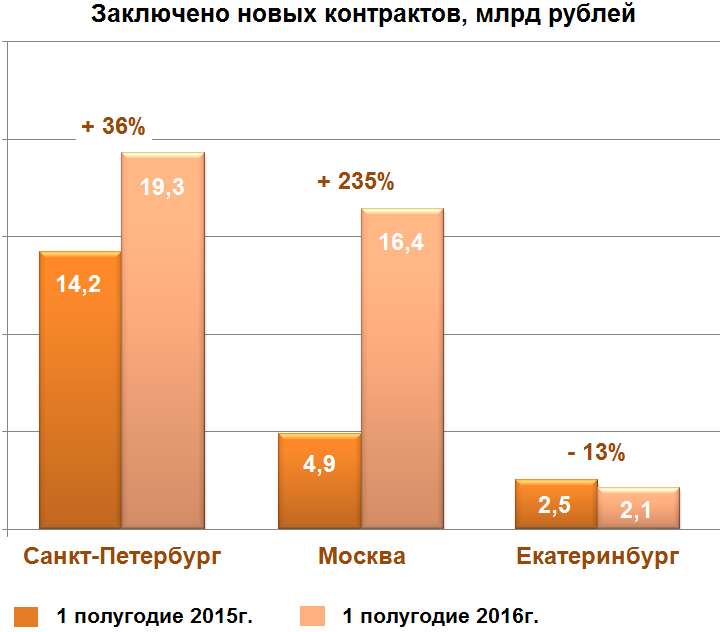

Количество заключенных контрактов с января по июнь выросло на 60%, общая площадь законтрактованной недвижимости составила 366 тыс. кв. м против 228 тыс. годом ранее. Совокупная стоимость новых заключенных контрактов повысилась на 76% г/г, до 37,8 млрд руб. Компании удалось на 58% г/г, до 206 тыс. кв. м увеличить введенную в эксплуатацию площадь. Реализованных площадей оказалось на 69% больше, чем годом ранее, или 228 тыс. кв м. Лидером по темпу прироста продаж за отчетный период стала Москва, где количество новых контрактов увеличилось более чем в два раза, до 119 тыс. кв. м, а общая стоимость составила 16,4 млрд руб. против 4,9 млрд руб. годом ранее. Столь существенное улучшение показателя обусловлено главным образом стартовавшими продажами в проектах ЗИЛАРТ в сентябре прошлого года и Лучи в феврале текущего.

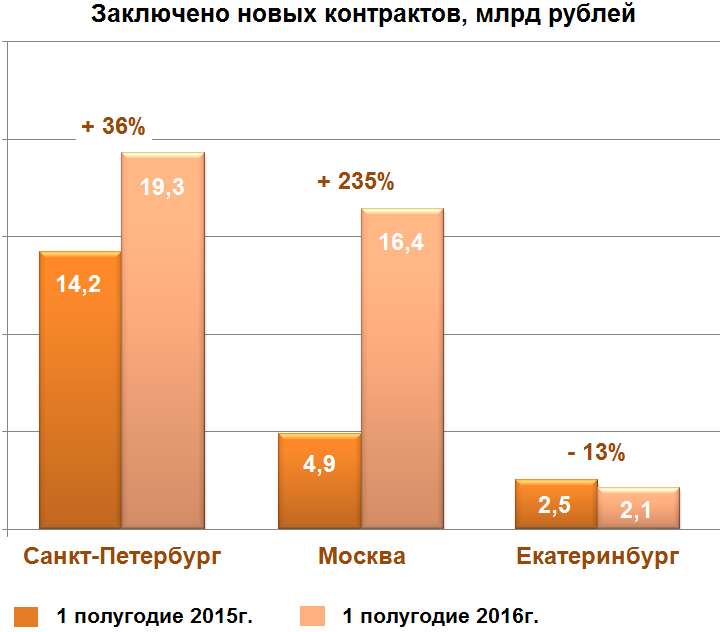

Хорошие результаты продемонстрировал и петербургский сегмент бизнеса ЛСР. Общая площадь недвижимости, на которую были заключены договоры, достигла 211 тыс. кв. м, превысив показатель аналогичного периода 2015 года на 65%. Общая стоимость новых контрактов увеличилась на 36%, до 19,3 млрд руб. Ведущую роль в росте показателя сыграла недвижимость сегмента масс-маркет. В то же время в элитном сегменте продажи сократились примерно на 2%, до 4,4 млрд руб. Что же касается недвижимости в Екатеринбурге, то здесь итоги первых шести месяцев текущего года оказались неудачными. Количество новых контрактов сократилось на 14%, до 36 тыс. кв. м., а продажи снизились на 13%, до 2,1 млрд руб.

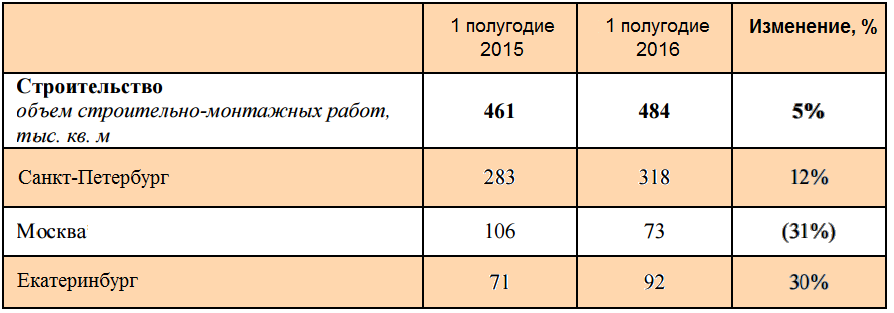

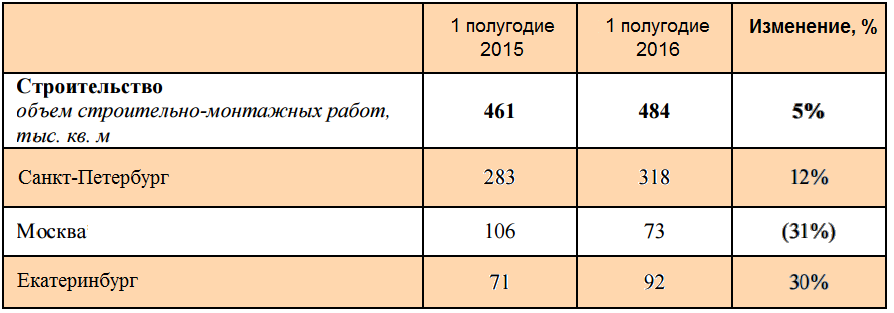

С января по июнь ЛСР передала своим заказчикам в общей сложности 484 тыс. кв. м жилой недвижимости из сборного железобетона, что на 5% больше показателя 1-го полугодия 2015-го. В этом плане в лидеры вышел Екатеринбург, где объем строительно-монтажных работ вырос на 30% до 92 тыс. кв. м. В номинальном же выражении ведущие позиции занял Санкт-Петербург, где данный показатель перешагнул отметку в 300 тыс. кв. м, превысив итоги аналогичного периода прошлого года на 12%. Аутсайдером же стала Москва, где результат ухудшился на 31%, до 73 тыс. кв. м. Рассуждая о перспективах ЛСР, нужно прежде всего ориентироваться на состояние российского рынка недвижимости, где в настоящий момент сложилась достаточно интересная ситуация. На фоне повышения спроса на жилье цены не спешат расти и в большинстве регионов демонстрируют плавное снижение. Однако на самом деле ничего парадоксального в этом нет, поскольку реальные доходы населения нашей страны неуклонно снижаются в течение последних полутора-двух лет. Последний раз их прирост наблюдался только в октябре 2014 года. Инфляция тем временем остается достаточно высокой: в июне она составила 7,5% г/г, а по итогам прошлого года — 12,9%. В ситуации, когда покупательная способность людей резко снижается, вполне естественно, что им приходится тратиться главным образом на товары первой необходимости и стараться урезать все остальные расходы. Не случайно в марте в структуре оборота розничной торговли удельный вес пищевых продуктов впервые с января 2008 года превысил долю непродовольственных товаров, достигнув 50,1%. Когда на первый план выходят вопросы выживания, собирать деньги на покупку жилья или обслуживать текущий ипотечный кредит становится все труднее. Минэкономразвития рассчитывает на осторожный рост доходов населения лишь в 2017 году, причем к 2020 году он едва дотянет до 1%. Хотя, даже если будущее отечественной экономики окажется более светлым, чем ожидается, рынок недвижимости ощутит на себе этот позитив далеко не сразу, ведь для таких крупных покупок, как жилье, требуется определенное время. Рассчитывать на имеющиеся у населения докризисные сбережения, за счет которых наряду с ипотекой и продажей старого жилья приобретаются новые квартиры, также не приходится. Так что ситуация остается весьма нетипичной: даже при текущем уровне цен чем выше спрос на жилье летом, тем меньше средств у покупателей останется к осени.

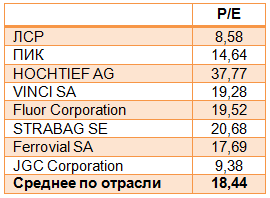

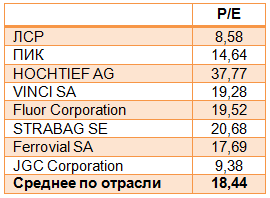

Однако все вышеперечисленные факторы не отменяют привлекательность акций ЛСР. Во-первых, долгосрочные инвесторы рано или поздно дождутся восстановления рынка недвижимости и будут щедро вознаграждены за свое терпение. Во-вторых, дивидендная политика позволяет компании на протяжении последних двух лет обеспечивать держателей своих бумаг двузначной доходностью. В-третьих, если сравнить бумаги ЛСР по мультипликатору P/E с другими представителями этой отрасли в России и мире, то очевидна их серьезная рыночная недооценка. Моя рекомендация по акциям ЛСР для долгосрочных инвесторов — «покупать». Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. У него же вам предложат выгодные условия с открытием ИИС.

|

|

Северсталь раскрыла консолидированную финансовую отчетность за первое полугодие 2016 года. Оговоримся, что нами будут проанализированы данные отчетности в рублях, которые были рассчитаны на основе данных в долларах США и среднего курса доллара за период, в сопоставлении с результатами за аналогичный период 2015 года. См. таблицу здесь. Совокупная выручка компании снизилась на 2%, достигнув 188 млрд рублей. Заметим, что 35% выручки компании пришлось на экспорт. Продажи угля выросли на 9.5% - до 1 877 тыс. тонн, при этом рублевая цена снизилась на 16% - до 2 396 рублей за тонну. Продажи железнорудного сырья сократились на 3% - до 2 886 тыс. тонн, а выручка по данному направлению снизилась на 0.6% - до 9.1 млрд рублей. В рублевом выражении цены на ЖРС продемонстрировали рост на 2.5%. Продажи проката снизились на 0.6%, составив 3 992 тыс. тонн. Выручка по этому сегменту снизилась почти 3%, составив 102 млрд рублей на фоне снижения рублевых цен на прокат, опустившихся на 2% - до 25 490 рублей за тонну. Согласно сообщению менеджмента компании, глобальные цены на стальную продукцию во втором квартале продемонстрировали резкий рост, что также позволило производителям поднять цены на внутреннем рынке. Сегмент изделий конечного цикла продемонстрировал снижение продаж на 2%, а его выручка снизилась на 6% - до 46.6 млрд рублей, цены просели на 4% - до 47.9 тыс. рублей за тонну. Средняя себестоимость производства тонны сляба на Череповецком металлургическом комбинате выросла на 6% - до 14 398 рублей. Себестоимость продаж прибавила 7.4%, достигнув 117.2 млрд рублей. Административные и коммерческие расходы снизились на 0.5%, в итоге операционная прибыль Северстали сократилась почти на четверть – до 43.9 млрд рублей. Долговая нагрузка составила 165.6 млрд рублей, сократившись с начала года на 13 млрд рублей. Отметим, что почти 87% долгового бремени номинировано в валюте, что вкупе с укреплением рубля в первом полугодии привело к положительным курсовым разницам в размере 25 млрд рублей. В итоге чистая прибыль Северстали за первое полугодие 2016 года выросла на треть – до 61.8 млрд рублей. В целом отчетность вышла в соответствии с нашими ожиданиями, рост цен на сталь позволил компании достойно завершить полугодие. По итогам внесения фактических данных мы незначительно повысили прогноз финансовых результатов. См. таблицу здесь. На данный момент бумаги компании торгуются исходя из P/BV около 3.5 и P/E 2016 около 7.5 и не входят в число наших приоритетов: в сталелитейном секторе мы отдаем предпочтение бумагам ММК и ЧМК.

|

|

Последний день торговой недели протекает на рынках довольно спокойно. Фондовые индексы еще не оправились от вчерашнего разочарования отсутствием прозрачных намеков ЕЦБ на дополнительное стимулирование. В Азии масла в огонь подлил Банк Китая, выразивший сомнения относительно вероятности дальнейшего снижения стоимости кредитования в стране. Впрочем, динамика на фондовых площадках все же улучшилась, чего не скажешь о сырьевом сегменте. Нефть остается под давлением, завершая неделю у минимумов в районе 46 долл./барр. по сорту Brent. На валютном рынке не наблюдается резких движений. Евро третий день торгуется во флэте, «обхаживая» уровень 1.10. Недавнее заседание ЕЦБ не помогло паре определиться с направлением движения, поскольку не привнесло никакой конкретики в текущее положение дел. Ясно лишь одно – дополнительные стимулы не исключены, но торопиться регулятор не намерен. Сегодня попытки восстановления EURUSD сдержала неоднозначная европейская статистика, где индекс деловой активности в производстве не оправдал ожиданий, снизившись до 51,9 от 52,8. Тем временем аналогичный показатель в сфере услуг также замедлил рост, но оказался выше прогнозов, составив 52,7 против ожидаемых 52,5. Также единой валюте мешает некоторое уклонение от рисков, сопровождающееся покупками доллара. На следующей неделе главным событием станет заседание Федрезерва в среду, 27 июля. Не исключено, что вплоть до этого события основная валютная пара продолжит консолидироваться, и решение американского регулятора станет тем долгожданным катализатором, который сдвинет EURUSD с места. Действий от центробанка не ожидается, а вот риторика, как и в случае с ЕЦБ, привлечет внимание участников рынка. Игроки будут ловить намеки на сроки следующего повышения ставки. В этом аспекте интересно будет услышать оценку текущего состояния экономики США. Не исключено, что после июньского отчета по занятости ФРС отметит стабилизацию рынка труда после майского спада. Если в тоне ЦБ будут преобладать позитивные нотки, давление на евро может усилиться. При этом в случае такого сценария инвесторы прибегнут к покупкам защитных активов, коим является доллар. Таким образом, единая валюта может оказаться под двойным ударом. Павел Салас, генеральный директор eToro в РФ и СНГ

|

|

Российские индексы ММВБ и РТС по итогам торгов четверга прибавили в весе по 0,66% и 0,04% соответственно. Рублевый индикатор поднялся к уровню 1927,7 пунктов, а валютный к отметке 947,07 пунктов. Несмотря на попытки отыграть часть снижения назад, с высокой вероятностью текущая неделя будет закрыта на отрицательной территории. И наиболее показательной она будет именно для валютного индекса, который спасовал перед важным уровнем сопротивления многолетнего нисходящего тренда. Тут еще и в кон к этому факту добавилась обеспокоенность президента избыточным укреплением рубля, в виду чего рубль, начавший неделю с роста, уже растерял свое преимущество. Хотя в ответ на эти заявления Банк России отреагировал следующим образом, заявив, что не планирует отказываться от плавающего курса и оказывать на него какое-либо влияние. По мнению регулятора, плавающий курс - это встроенный стабилизатор экономики, который доказывает свою эффективность, и позволяет балансировать интересы различных экономических субъектов, в том числе импортеров и экспортеров. Тем не менее, не исключено, что именно эта неделя и станет поворотным моментом в истории успеха российской валюты, ведь период дивидендных отсечек остался позади, а август является традиционно самым неблагоприятным месяцем для курса рубля. Вероятность такого сценария составляет 87%, если брать горизонт последних двух десятилетий. А, к сожалению, это означает и то, что индекс РТС вероятнее всего тоже начнет сдавать позиции. Поэтому для игроков, делающих среднесрочные ставки, продажа сентябрьского фьючерса на индекс РТС может стать основным игровым моментом ближайшего времени. Пока глядя на дневной формат данного контракта, я могу сказать, что вижу на нем разворотную комбинацию «пинцет с подтверждением», которая уже начала свою реализацию. Усиления негативных настроений я буду ждать после того как фьючерс закроется ниже уровня быстрой скользящей средней ЕМА21 на днях, которая сейчас располагается на уровне 92750 пунктов. Сейчас очень хорошо просматривается главное сопротивление, к которому трижды за последнее время поднимался фьючерс на индекс РТС, это район 96300-96500 пунктов. Собственно за него пока и стоит выставлять свой «стоп». Если это слишком далеко, используйте, лишь половину выделенных средств. Ну, и конечно, ждем итогов недели текущей и возможно следующей, чтобы получить подтверждение разворота на старшем тайм-фрейме. На мой взгляд, пока локально мы можем рассчитывать на возврат фьючерса в район 89000-90000 пунктов. Анастасия Игнатенко, аналитик ТелеТрейд

|

|

Вчера вроде бы ничто не говорило о снижении котировок. Более того, были даже радостные позитивные моменты, которые в принципе могли повлиять положительно на участников рынка.

К таким моментам можно отнести, например, выход данных по продажам домов на вторичном рынке, которые превысили прогнозы и оказались лучшими за последние 9 лет. Да и квартальная отчетность таких компаний как Pfizer (PFE), General Motors (GM) или PayPal (PYPL), вышедшая еще до начала торгов была отнюдь не разочаровывающей. И все же в воздухе явно витала мысль о необходимости коррекции. А раз необходимо, то мы ее и получили. Своеобразным сигналом к снижению послужило начавшееся после 18-00 мск падение нефтяных котировок. И все основные американские индексы не спеша и с оглядкой также поползли вниз. Однако потеряв более 0,5% участники рынка явно испугались, что сползание может перерасти во что-то большее и решили остановиться. А где-то за час до окончания торгов начался даже выкуп бумаг - такой же неспешный, как и предыдущее падение. В итоге получилась очень даже красивая и такая нужная коррекция в пределах 0,3% - 0,4%. На секторальном уровне лучше всех чувствовали себя компании электроэнергетического и биотехнологического секторов, которые единственные завершили день в зеленой зоне, прибавив 0,5% и 0,2% соответственно. Максимальный же убыток понесли компании, работающие в сфере промышленных товаров. Однако снижение на 0,6% вряд ли можно признать значимым. Из отдельных компаний следует наверное отметить компанию Qualcomm (QCOM), акции которой после выхода отчетности улетели вверх более чем на 7% и, закрыв осенний гэп, вышли на очень важный уровень сопротивления в $60. Проход этого уровня откроет путь к $65. Торги акциями на Санкт-Петербургской бирже продолжают проходить на хороших оборотах, стабильно превышая отметку в $3 млн. долларов США. При этом максимальный оборот вчера наблюдался в акциях компании Tesla Motors (TSLA), который превысил 540 тысяч долларов. Ожидания рынка 22 июля Сегодня рынок и его участники будут предоставлены сами себе. Никаких серьезных внешних раздражителей нет, макроэкономическая статистика не выходит, квартальная отчетность от серьезных компаний также сегодня отсутствует. И поэтому можно «помедитировать» в размышлениях над вышедшей за последние дни отчетностью. А она действительно дает много поводов для раздумий. Если сделать некоторое обобщение, то отчетность в основном выходит все же лучше прогнозов, но... постоянно с некоторыми маленькими «оговорочками». И участники рынка зачастую не знают как на нее реагировать. Так, вчера вечером уже после закрытия торгов вышла отчетность компании VISA (V). Вроде бы плохая... и прибыль на акцию, и выручка оказались ниже прогнозов, но хорошие перспективы и планы развития на 3-й квартал все же перевесили этот негатив. Акции сразу же после выхода отчетности сначала взлетели с 78,8 до 80 долларов, потом совершив полицейский разворот буквально через несколько минут потеряли в цене 3 доллара, и только потом, немного успокоившись, вновь стали расти и сегодня в первой половине дня уже торгуются в уверенном плюсе по отношению к вчерашнему закрытию. И что это было? Нервы, господа, нервы... И так во всем. Поэтому может действительно следует немного отдохнуть и чуть-чуть откорректироваться, чтобы потом идти дальше. Ведь отметка в 2200 пунктов по индексу S&P500 уже совсем близко! Так что план на сегодняшний день неясен и не определен. Скорее всего нас ждут спокойные торги с небольшой фиксацией прибыли. И будеv готовиться к следующей неделе, когда появится отчетность от Apple и сотоварищи. Вот тогда и начнется главная «веселуха». Так что нервы точно нужно беречь - они нам еще пригодятся. Аналитика

|

|

На нефтяном рынке в последнее время проявляется новый фактор. Избыток добычи черного золота переходит всё больше в повышении запасов не сырой нефти, а нефтепродуктов. Поэтому спрос со стороны НПЗ сокращается. Кроме того, наступает сезон профилактического закрытия многих из них. И рынок реагирует на рост запасов бензина, причем не только в США, но и в Китае. Китайские многочисленные НПЗ, которые называют «самовары», снижают прибыль и спрос на сырую нефть. Рост предложения углеводородов технически проявляется в нешуточном давлении котировок марки Brent на сильную поддержку в районе $46/барр. Тем не менее она удерживается, и пока сохраняется фигура теханализа «прямоугольный треугольник». Но в случае его пробития вниз от $45,9 у цены не будет препятствий в движении в район $44. Важным показателем может стать публикуемое сегодня число буровых установок в США. А новым сюжетом на российском рынке стало недовольство исполнительной власти слишком высоким курсом рубля. Коллизия в том, что ЦБ принимает титанические усилия для сокращения инфляции, и одним из факторов для этого и является уменьшение курсов валют к рублю. Но оно идёт вразрез с интересами повышения доходов бюджета от продажи энергоносителей за рубеж. Так что же теперь: при прямых высказываниях из окружения Президента о нежелательности усиления рубля ЦБ пойдёт на попятную? Но ведь уже одно проявление недовольства взметнуло пару доллар/рубль с 62,8 до 64,4 руб/дол., то есть на 2% за три дня. Невзирая на налоговый период, выплаты дивидендов экспортёрами и пр. Сейчас с технических позиций пара имеет локальную цель роста на уровне 64,5-64,8. Но для дальнейшего роста всё же нужен уход нефти вниз. Ослабевший в последние дни рубль может воспрепятствовать понижению ключевой ставки ЦБ на июльском заседании. Ведь намёк Президента выполнен, даже без участия ЦБ. Июньская инфляция, чуть выросшая с 7,3% до 7,5% - также препятствие для срезания ставки. Но в дальнейшем нужно ждать сезонного летнего ослабления инфляции (в правительстве говорят даже о прямом снижении потребительских цен к предыдущим месяцам в августе-сентябре из-за удешевления овощей и фруктов). И тогда возможно продолжение понижения ставки ещё на 0,5 процентных пунктов. На российском фондовом рынке возможна остановка роста, поскольку приостанавливается и аппетит к риску на мировых площадках после недавнего безудержного роста. В таких условиях индекс ММВБ может снизиться к 1915 п. Марк Гойхман, аналитик ТелеТрейд

|

|

Наметившийся восходящий тренд в паре доллар/йена на время приостановился. С конца января пара находилась в падающем канале, и укрепление последних полутора недель привело пару к верхней границе диапазона (район 107.50 йен за доллар), от которого мы видим некоторую коррекцию. Новостным поводом для коррекции стали комментарии главы Банка Японии Харукико Куроды, произнесенные в программе BBCRadio 4, о том, что «с учетом нынешних институциональных условий на данном этапе нет необходимости и возможности сбрасывания денег с вертолета». По оценке различных институтов на ближайшем заседании (29 июля) мы можем увидеть расширение программы выкупа активов на 10 трлн. йен. Подобный расклад может не привести к новой волне ослабления японской валюты, и, вероятно, отчасти уже учтен в цене. Однако, на наш взгляд, Банк Японии может повести себя еще более решительно и увеличить объемы выкупа активов сразу на 20 трлн. йен, возможно также подняв целевой показатель по инфляции. Такой сценарий может оказать сильное давление на йену и достаточно быстро вернуть пару доллар/йена к максимумам этого года. Имеющиеся длинные позиции в паре доллар/йена разумно удерживать. О новых покупках имеет смысл задумываться только после преодоления сопротивления на уровне в 107.50 йен за доллар. Михаил Поддубский, аналитик ТелеТрейд

|

|

Обеспокоенность российских властей укреплением рубля может повлечь определенные действия со стороны ЦБ РФ. В этой ситуации самое простое, что может сделать ЦБ РФ, - это снизить 29 июля базовую ставку до 10%. Кроме того, российский регулятор, вероятно, сузит объемы предоставления валютной ликвидности по операциям 28-дневного валютного РЕПО и нарастит объемы предоставления рублевой ликвидности по операциям 7-дневного рублевого РЕПО. С технической точки зрения, недавний пробой долларом уровня поддержки в 63,4 рубля оказался ложным. В течение нескольких недель мировая резервная валюта может протестировать отметку в 67,3 рубля. Сегодня внешний фон не располагает к покупкам рубля. Цены на нефть приблизились к критически важной поддержке в 46 долл. за баррель, американские фондовые индексы снизились, отыгрывая слабую отчетность американских компаний и нежелание ЕЦБ расширять меры монетарного стимулирования европейской экономики. Поддержку доллару на международном валютном рынке оказывает июньская статистика по продажам домов на вторичном рынке недвижимости в США. Сегодня стоит обратить внимание на публикацию предварительных индексов деловой активности в производственных секторах еврозоны, Великобритании, США, статистики по числу буровых установок в США. В течение дня доллар может протестировать уровень в 64,5 рубля. 22.07.2016 Больше аналитики от Exness.

|

|

Рынок нефти недолго радовался сокращению запасов углеводородов в США. Впервые за долгое время оценка Американского института нефти и официальные данные Минэнерго совпали. Впрочем, это вылилось лишь во временный всплеск оптимизма, после чего рынок вернулся к снижению, сосредоточившись на негативе. В первую очередь настораживает увеличение запасов бензина, нехарактерное для данного времени года, на которое приходится пик сезона вождения в Штатах. В определенной степени это связано с увеличением экспорта топлива из Азии, в частности, из Китая, Японии и Южной Кореи. В прошлом месяце экспорт бензина из Поднебесной достиг исторического максимума. Чтобы освободить переполненные хранилища, НПЗ страны интенсивно распродают топливо. В более долгосрочной перспективе этот фактор позитивен, поскольку предваряет повышение спроса со стороны Китая после разгрузки хранилищ. Однако на данный момент ситуация с излишками бензина создает угрозу для цен на «черное золото», поскольку переизбыток топлива может повлечь существенное падение спроса на сырую нефть. А в условиях сохраняющегося перевеса предложения энергоносителей на мировом уровне, ослабление спроса будет неизбежно сопровождаться дальнейшим удешевлением нефти, которая и без того чувствует себя неуверенно. Еще один момент, на который стоит обратить внимание – это возобновление роста добычи и активное «расконсервирование» скважин в США, работа которых была приостановлена в период низких цен. Похоже, гибкие сланцевики, которые, кстати, повышают эффективность работы буровых, почувствовали комфортные для себя уровни цен и приступили к восстановлению производства. Рекомендуем обратить особенное внимание на сегодняшние данные Baker Hughes. Если отчет нефтесервисной компании снова отразит рост числа активных установок, котировки «черного золота» окажутся под дополнительным давлением. Павел Салас, генеральный директор eToro в РФ и СНГ

|

|

Официальные курсы Банк России, на сегодня, 22 июля, установил на уровне 63,74 рублей за единицу американской валюты и 70,30 рублей за единицу европейской валюты. По отношению к предыдущему дню курсы валют снизились на 0,50% и 0,87% соответственно. Со слов помощника президента РФ Андрея Белоусов, укрепление рубля в настоящее время является чрезмерным и приводит к замедлению роста российского экспорта. При этом и пресс-секретарь президента РФ Дмитрий Песков говорил о том, что с одной точки зрения, укрепление национальной валюты имеет позитивные аспекты, но с другой стороны, требует отдельных мер в отношении ряда отраслей. Любопытно, что после словесных интервенций рубль начал терять завоеванные позиции, а доллар США и евро смогли вернуть себе уровни двухнедельной давности. Правда, чтобы изменить итоги июля этого пока недостаточно. Для того, чтобы июль биржевые курсы доллара США и евро не закончили с отрицательным результатом, им необходимо преодолевать уровни 63,98 и 70,99 рублей соответственно. С начала текущей недели биржевые курсы выросли на 1,37% и 1,21% соответственно. Анастасия Игнатенко, аналитик ТелеТрейд

|

|

|

|