|

|

|

Акрон раскрыл консолидированную финансовую отчетность по МСФО за 2016г. Финансовая отчетность за 2016 год была представлена с учетом деконсолидации бизнеса «Хунжи-Акрон», проданного компанией в августе 2016 года. Данные за 12 месяцев прошлого года были представлены в сопоставимом виде. Таблица: http://bf.arsagera.ru/proizvodstvo_mineralnyh_u... Выручка компании снизилась на 2,9% - до 89,4 млрд рублей. Доля экспортной выручки составила 77% Существенное снижение продемонстрировали продажи комплексных удобрений (-11%), составившие 39,3 млрд рублей на фоне роста объемов реализации на 2,7% до 1 930 тыс. тонн и снижения средних цен реализации на 16,9% – до 19,5 тыс. рублей за тонну. Чуть менее серьезное снижение показала выручка от продаж аммиачной селитры (-7,1%), которая достигла 19,7 млрд рублей на фоне увеличения объемов реализации до 1 579 тыс. тонн (+10,5%) и падения средней цены на четверть – до 11,1 тыс. рублей за тонну. Выручка от реализации карбамидо-аммиачной смеси незначительно выросла - до 10,7 млрд рублей, при этом объемы реализации выросли на 30% - до 1 125 тыс. тонн, а средняя цена снизилась на 21% – до 9,3 тыс. рублей за тонну. Выручка от реализации апатитового концентрата составила 3,6 млрд руб. (+29,5%) при снижении объемов реализации на 4,8% до 339 тыс. тонн и росте средней цены более чем на треть – до 10,5 тыс. рублей за тонну. Выручка от продажи аммиака составила 3,6 млрд руб. при объеме реализации 306 тыс. тонн и средней цены 15,8 тыс. руб. за тонну. Операционные затраты компании увеличились на 27,7% до 68,5 млрд руб. Себестоимость реализованной продукции выросла на 20% при росте объема продаж на 13%. Амортизационные отчисления выросли на 45% в связи с вводом в эксплуатацию агрегата «Аммиак-4». Рост затрат на природный газ (+32,1%) связан с увеличением объема его потребления для производства аммиака. Расходы на топливо и электроэнергию выросли на 18,3% по причине роста ресурсных цен и объемов производства. Расходы на закупаемое калийное сырье уменьшились на 16% в результате снижения цен. Отметим рост коммерческих, общих и административных расходов на 19,3%, главным образом, в связи с индексацией заработной платы персонала на российских предприятиях. Транспортные расходы увеличились на 14,8% в результате роста объемов продаж и индексации железнодорожного тарифа в России, а также реклассификации части затрат по доставке сырья из статьи «Себестоимость» в «Транспортные расходы». Стоит отметить, что в 2015 году операционные расходы были уменьшены на 2,6 млрд руб. в связи с тем, что часть произведенных и непроданных удобрений была признана в составе запасов. В 2016 году эффект от изменения остатков готовой продукции и незавершенного производства повлиял на результаты значительно меньше (+321 млн руб.). Отрицательное сальдо прочих операционных доходов и расходов составило 3,4 млрд рублей против положительного значения в прошлом году в 2,2 млрд рублей. Основной причиной являлись убытки от курсовых разниц в размере 2,7 млрд руб. (против прибыли в 3,5 млрд руб.). В итоге операционная прибыль холдинга снизилась на 45,6% до 20,9 млрд руб. В посегментном разрезе обращает на себя внимание довольно значимое снижение рентабельности по EBITDA производственных площадок «Акрон» и «Дорогобуж» - до 32% и 27% соответственно (44% и 45% в прошлом году). «Северо-Западная Фосфорная Компания», занимающаяся разработкой апатит-нефелиновых руд, смогла повысить рентабельность до уровня в 57% благодаря расширению производства и оптимизации издержек. В отчетном периоде Акрон сократил свою долю участия в польской компании Grupa Azoty с 20% до 19,8%, что повлекло за собой реклассификацию данной инвестиции и прекращению ее учета по методу долевого участия. С учетом данного действия в отчетности отражен убыток по статье «Результат прекращения применения метода долевого участия при учете инвестиций» в размере 3,6 млрд руб., связанный со снижением курсовой стоимости акций Grupa Azoty. Помимо того, была начислена доля в прибыли Grupa Azoty S.A., учитываемая методом долевого участия до момента реклассификации, которая составила 1,5 млрд руб., против 2,2 млрд руб. годом ранее. Кроме того, прекращение применения метода долевого участия и списание соответствующего накопленного резерва по пересчету валют привело к получению дополнительной прибыли в 3,3 млрд руб. Помимо этого, Акрон зафиксировал прибыль от реализации инвестиций в размере 5,4 млрд руб. (продажа пакета акций ПАО «Уралкалий»). Деконсолидация «Хунжи-Акрон» повлекла за собой получение убытка от прекращенной деятельности в размере 1,62 млрд руб. (против убытка 1,17 млрд руб. в прошлом году). В апреле 2016 года Акрон реализовал колл-опцион и выкупило 9,1% долю Евразийского банка развития в дочерней компании ЗАО «Верхнекамская калийная компания» (ЗАО «ВКК») за 8 952 млн руб., увеличив долю владения в ЗАО «ВКК» до 60,1%. Обязательства на конец 2016 года представлены опционами «пут», которые дают неконтролирующим акционерам право продать Акрону имеющиеся у них 39,9% долей в ЗАО «ВКК» в течение 2017-2024 гг., активы представлены опционом «колл», который даёт Акрону право купить у неконтролирующиx акционеров 19,9% доли в ЗАО «ВКК» в 2017 г. Долговое бремя компании с начала года незначительно снизилось, составив 79,1 млрд рублей. Процентные расходы выросли на 12,4% и составили 4,6 млрд руб. по причине замещения части валютного долга рублевым. Финансовые доходы составили 8,4 млрд руб. против убытков 10,8 млрд руб. годом ранее. Одной из основных причин явились полученные положительные курсовые разницы в размере 7,8 млрд руб. (против отрицательных курсовых разниц в 11,2 млрд руб.). В итоге чистая прибыль компании выросла на 77,5% до 26,2 млрд руб. Хотя отчетность Акрона вышла в соответствии с нашими ожиданиями, тем не менее, мы несколько понизили наши прогнозы по чистой прибыли после окончательного уточнения оценок производственных показателей компании, уменьшившихся вследствие деконсолидации бизнеса «Хунжи-Акрон». Отметим, что данные изменения кардинально не повлияли на потенциальную доходность акций компании. Таблица: http://bf.arsagera.ru/proizvodstvo_mineralnyh_u... Введение в строй нового агрегата по производству аммиака позволяет рассчитывать на увеличение производства азотных и сложных удобрений: в 2017 году ожидается рост выпуска основной товарной продукции на 12% до 7,3 млн т. На данный момент акции компании обращаются с P/BV 2017 около 1,8 и входят в число наших диверсифицированных портфелей акций. ___________________________________________ | Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» в разделе «Управление капиталом» |

|

|

Сегодня все внимание трейдеров будет приковано к публикации протоколов последнего заседания Федеральной резервной системы. От них будет многое зависеть, так как пока направление движения пары EUR/USD является достаточно неопределенным. Давайте вспомним, что произошло на последнем заседании, после того как ФРС приняла решение повысить процентные ставки. Что мы видим? Как только ФРС повысила процентные ставки до 1,00%, американский доллар начал резко терять свои позиции и буквально за 3-4 торговых дня обвалился с уровня 1.0600 до уровня 1.0800. Не помогли рынку и комментарии председателя ФРС Джанет Йеллен, которые можно и вовсе трактовать как угодно. Йеллен ясно дала понять, что ожидается дальнейшее повышение ставок, просто не назвала точные сроки, указав лишь на то, что регулятор будет действовать в соответствии со сложившейся ситуацией. И это в целом было ожидаемо. Выводы о «сильном долларе» напрашиваются сами собой. Не секрет, что любое ужесточение денежно-кредитной политики делает базовый актив в национальной валюте более привлекательным, что позволяет увеличить его стоимость на валютном рынке за счет привлечения новых средств инвесторов и вкладчиков. Казалось бы, все просто. Повышение ставок Центральным банком приводит к росту национальной валюты, но в случае с США такая схема уже не работает. Сегодняшние протоколы могут всерьез повлиять на рынки со среднесрочной точки зрения. Скорее всего, волна сильного доллара, которая сохранялась чуть менее 10 лет после кризиса 2008 года, постепенно подходит к концу ввиду спроса на рисковые активы, такие как евро и британский фунт. Экономисты Европейского центрального банка, скорее всего, уже давно задумываются о сворачивании программы выкупа активов и об ужесточении политики процентных ставок. Проблемой является лишь инфляции, которая к середине это года, судя по последним данным, перестанет давить на Центральный банк, и вот тогда мы увидим реальный рост европейской валюты против доллара США, а также японской йены. Сегодня будет опубликован отчет от ADP, а в пятницу выйдут данные по изменению числа занятых в несельскохозяйственном секторе США, которые также имеют очень высокий вес на рынке.

Что касается краткосрочной технической перспективы EUR/USD, то все по-прежнему завязано на 1.0700, и именно от этого уровня будет зависеть восходящая тенденция по евро в ближайшее время. Если по каким-то причинам сегодняшний день завершится ниже 1.0650, давление на евро может резко возрасти, что приведет к новым месячным минимумам в паре.

|

|

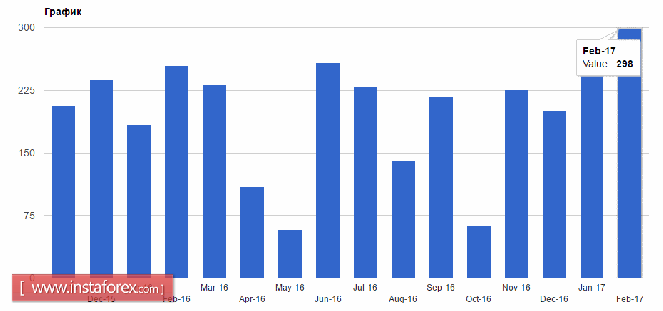

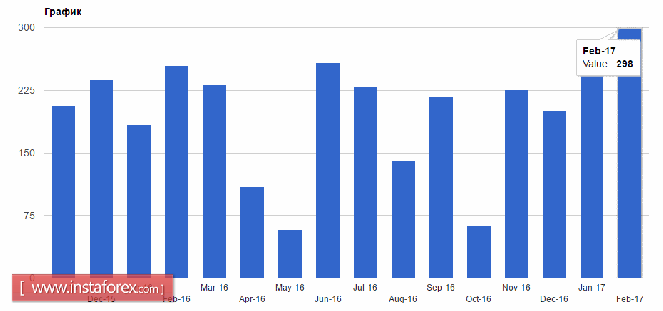

По итогам вчерашнего дня доллар остался практически неизменным, хотя и были достаточно большие движения. Лишь фунт уверенно слабел, но это было связано со снижением индекса деловой активности в строительном секторе с 52,5 до 52,2. Единая европейская валюта тоже дешевела, но после того как стало известно, что темпы роста розничных продаж ускорились с 1,5% до 1,8%, что оказалось лучше прогнозов. Да и рубль сначала дешевел, но в итоге закрылся в плюсе под воздействием отчета Американского института нефти, показавшего сокращение запасов сырой нефти и нефтепродуктов на 1,8 млн баррелей. В целом, несмотря на внутредневные колебания, изменения носили символический характер. Сегодня публикуется составной индекс деловой активности зоны евро, где он должен вырасти с 56,0 до 56,7. Также в Великобритании ожидается рост индекса деловой активности в сфере услуг с 53,3 до 53,5. Это может стать началом ослабления доллара. Затем этот процесс будет поддержан уже американской статистикой. Так, составной индекс деловой активности должен сократиться с 54,1 до 53,2, что довольно существенно. Также отчет ADP может показать рост занятости на 187 тыс. против 298 тыс. месяцем ранее, и столь существенное сокращение темпов роста занятости явно будет воспринято негативно. Да и официальный отчет Министерства энергетики США, скорее всего, покажет сокращение запасов сырой нефти и нефтепродуктов на 0,5 млн баррелей. Так что вся американская статистика явно будет носить негативный характер. Самой ожидаемой новостью дня является публикация текста итогового протокола заседания Комитета ФРС по операциям на открытом рынке. Главная интрига - будет ли в нем отражен пересмотр планов регулятора по темпам роста ставки рефинансирования. Если это так, то есть вероятность того, что ФРС до конца года повысит ставку лишь еще один раз, а не два. Это крайне негативный фактор для доллара, и он окажется под серьезным давлением. Пара евро/доллар может подрасти до 1,0695, а затем до 1,0720.

Пара фунт/доллар, имеет все шансы подняться к 1,2485, и следующим ориентиром выступает 1,2525.

Потенциал укрепления рубля, в отличие от фунта и единой европейской валюты, крайне низок в силу его сильной перекупленности. Так что пара доллар/рубль при самом наихудшем раскладе для доллара не сможет опуститься ниже 55,45. При этом любая позитивная новость из США может привести к росту пары к отметке 56,55.

|

|

На мировых фондовых площадках сегодня преобладают оптимистичные настроения, которые нашли отражение и на российском рынке. Но главным драйвером интереса к риску служит нефть, которая отыгрывает позитивные данные по запасам в США. ММВБ и РТС открылись в «плюсе», ускоряя восхождение в ходе утренних торгов. Бенчмарки растут на 0,5% и 1% до 2035 и 1147 соответственно. Причем дополнительным фактором в пользу роста отечественных индексов стали данные по деловой активности в сфере услуг РФ. В марте индекс подскочил с трехмесячного минимума 55,5 до 56,6 пункта. Нефть марки Brent развивает «бычий» импульс после вчерашнего восхождения. Покупки актива активизировались как в ожидании данных по запасам, так и после их публикации. По данным Американского института нефти, на прошлой неделе запасы энергоносителей сократились на 1,8 млн барр, а запасы бензина и дистиллятов – на 2,5 млн и 2,09 млн соответственно. Котировки совершили уверенный пробой уровня 54, что заметно улучшает краткосрочный прогноз по Brent. Сегодня черное золото обновило месячные максимумы на отметке 54,63 и может продолжить поход на север, если отчет Минэнерго окажется не менее впечатляющим. Рубль закономерно следует на нефтью. Накануне доллар пытался протестировать локальное сопротивление в районе 56,60 руб., но под влиянием нефтяного фактора отступил. Сегодня рывок Brent создал условия для возвращения USD под отметку 56 руб. Однако удержаться ниже этого важного рубежа, за который в паре идет ожесточенная борьба, котировки смогут только если черное золото не привлечет фиксацию прибыли. Такой сценарий не исключен, если цифры от Минэнерго США окажутся более скромными, нежели вчерашние данные API. Главным событием сегодняшнего дня на рынках станет публикация протокола мартовского заседания ФРС. Тогда регулятор повысил ставку, но умерил пыл инвесторов, которые рассчитывали получить сигналы на более энергичное ужесточение денежно-кредитной политики в этом году. На этом фоне полагаем, что причин ожидать «ястребиной» риторики от ЦБ не стоит. Важным будет момент, касающийся темы сокращения активов на балансе ФРС, которая была недавно затронута отдельными спикерами банка. Сергей Мельников, главный аналитик GLOBAL FX

|

|

Запасы нефти в США, по данным института API, снизились на 1,8 млн. барр. Но особенно примечательно, что более сильно упали объёмы бензина перед автомобильным сезоном - на 2,6 млн. барр. Если раньше запасы только росли - меньшими или большими темпами, то теперь идёт их прямое сокращение. Сегодня выходят официальные данные о них от Миэнерго, и также предполагается снижение. Так что происходит, как в поговорке: «запас карман не тянет», в том смысле, что чем меньше запас, тем лучше для ценового «кармана». Рынок наконец начал прозревать. Становится понятно, что чем ближе к лету, тем явственнее в мире проявление уменьшение добычи в ОПЕК+ , с одной стороны, и повышение спроса, с другой. И наращивание предложения американскими сланцевиками не поспевает за этим процессом. ОПЕК нехотя пожертвовала примерно 1% своей доли на мировом рынке, но эффект от этой жертвы оправдывает её. Продление 25 мая соглашения о сокращении добычи на вторую половину года вполне вероятно. Котировки Brent поднялись выше $54, как мы и предполагали вчера. Но теперь важным препятствием выступает сопротивление $54,7-55 - прошлые локальные минимумы начала года. От них возможен коррекционный отход вниз к $53-53,5, в случае, если данные по снижению запасов не превысят цифры APIи пока не будет новых драйверов роста. В целом же предполагаем в среднесрочной перспективе преодоление рубежа $55, что выведет котировки к $56,5-57. И нефть стала вновь в большей степени влиять на рубль. Именно это поддержало его во вторник, когда пара доллар/рубль штурмовала снизу уровень 57 руб/дол. Атака не удалась, и вновь актуальной остаётся поддержка последних дней на 55,9. В принципе её пробитие может увести цену на 55. Однако предполагаем, что даже в этом случае впоследствии российская валюта будет несколько ослабевать из-за сезонного повышения спроса на импорт и уменьшения доходности российских активов, вероятного продолжения уменьшения ключевой ставки ЦБ. Но теперь, при тенденции возобновления роста нефти, рубль на Форекс не выглядит уже чрезвычайно перекупленным. Рублёвая цена барреля Brent снова выше 3000 руб. Поэтому потенциал укрепления пары доллар/рубль пока ограничен сопротивлением 57-57,5 руб/дол. Марк Гойхман, ведущий аналитик ГК Телетрейд

|

|

В ходе вчерашних торгов стоимость золота поднималась до уровня 1263,35$ за унцию, однако к закрытию котировки вернулись в район 1258,40$ за унцию. К сожалению, классифицировать пробой зоны 1260-1265$ за унцию наверх не удалось. Дело в том, что данная зона является важным сопротивлением на пути к дальнейшему росту данного драгметалла, так как на него приходятся последние локальные максимумы, а также через него проходит наклонная линия сопротивления, идущая от июля 2016 года. Взятие этого рубежа откроет дорогу котировкам в направлении таких целей как 1280$ и 1300$ за унцию. Кстати говоря, аналитикиCiti отметили в своем обзоре, что поддержку ценам на золото в последнее время оказывает ухудшение показателей доходности государственных американских облигаций. Они также не исключают прорыва выше 1265$ и роста цен к 1300$ за унцию. Однако стоит отметить, что во втором полугодии эксперты будут делать ставку на падение стоимости из-за дальнейшего ужесточения политики ФРС. Сегодня мы можем проверить реакцию товарно-сырьевого рынка, в части сектора драгметаллов, на одно из таких событий. Вечером в 21-00 МСК будут опубликованы протоколы предыдущего заседания Комитета по открытым рынкам. Сможет ли золото организовать прорыв накануне выхода этих данных или замрет в нерешительности? В паре с золотом я также часто анализирую и серебро. Именно этот инструмент меня приятно удивил, так как сыграл на опережение. Серебро торгуется вот уже 5 сессий за пределами аналогичной линии сопротивления. Определенно это можно считать плюсом, дающим основание ожидать дальнейшей восходящей динамики по нему. В качестве целей здесь просматриваются такие ориентиры как 18,5$ и 18,95-19$ за унцию соответственно. И самое главное, откуда взялись вышеуказанные уровни? Углубляться в дебри не буду, но я считаю, что оба инструмента сейчас рисуют восходящий зигзаг, где первая часть (волна А) пришлась на период декабря 2016г. - февраля 2017г. Вторая часть (волна С) зависит от первой, и может составлять 50%; 61,8% или даже 100%. Эта волна, как правило, быстрее первой и обычно переписывает ее пик. О том, что пришло время инвестировать в золото и серебро я писала и ранее (обзор от 17 марта). И пока время до следующего заседания ФРС у нас еще есть, полагаю, что драгметаллы успеют достигнуть поставленных целей. Анастасия Игнатенко, ведущий аналитик ГК Телетрейд

|

|

Официальные курсы Банк России, на сегодня, 5 апреля, установил на уровне 56,55 рублей за единицу американской валюты и 60,24 рублей за единицу европейской валюты. По отношению к предыдущему дню курсы валют поднялись на 0,74% и 0,58% соответственно. Но как я уже отмечала ранее, настроения на сырьевом рынке меняются довольно быстро. И если в первой половине дня нефтяные фьючерсы играли на стороне укрепления иностранных валют, то во второй половине вторника они перешли в лагерь рубля. К тому же согласно данным от американского института нефти (API), запасы нефти в стране сократились на 1,83 млн. баррелей; запасы бензина на 2,56 млн баррелей и запасы дистиллятов на 2,09 млн. баррелей. Также аналитики ожидают снижения запасов и по данным от EIA, которые будут опубликованы в 17-30 МСК. В среднем, эксперты прогнозируют снижение запасов сырой нефти на 1,5 млн. баррелей. До реализации технической цели роста по смеси Brent уже недалеко, уровень 55$ за баррель вот-вот будет достигнут, а фигура «двойное дно», имевшаяся на дневном графике контракта, будет отработана наверх. Все это означает лишь то, что ценам на «черное золото» удалось избежать негативного сценария, а следовательно российская валюта продолжит торговаться вблизи многомесячных максимумов против американской и европейской валют. Помимо этого сегодня Минфин России проведет аукционы по размещению рублевых облигаций на общую сумму 42.9 млрд. рублей, что обычно подстегивает спекулятивный спрос и также оказывает поддержку рублю. Анастасия Игнатенко, ведущий аналитик ГК Телетрейд

|

|

На утренних торгах во вторник российская валюта оказалась под давлением в условиях удешевления нефти, которая впоследствии перешла к активному росту, утянув за собой рубль. Доллар, который в моменте попытался протестировать локальное сопротивление в районе 56,60 руб., потерпел неудачу, сдав завоеванные позиции. Финишировав немногим выше уровня 56 руб., пара доллар/рубль символически снизилась от уровня открытия. Евро/рубль также отскочила после попыток роста, вернувшись под отметку 60 руб. В пользу нашей валюты сыграло повышение привлекательности Brent. Нефть вдохновилась ожиданиями сокращения запасов черного золота в США, преодолев отметку 54 еще до релиза. Отчет Американского института нефти подтвердил падение объемов, причем на 1,83 млн барр. При этом также заметно сократились запасы бензина и дистиллятов, на 2.55 млн и 2,09 млн барр. соответственно. Теперь сырьевой сегмент будет надеяться, что эта тенденция продолжится на фоне сезонного роста спроса на бензин. А в краткосрочной перспективе главное, чтобы официальный отчет Минэнерго не оказался гораздо скромнее цифр, обнародованных API. Сегодня нефтяной фактор продолжит оказывать поддержку рублю. Баррель Brent накануне обновил почти 1-месячный максимум на отметке 54,36, и если актив в ближайшее время сумеет отстоять позиции над психологическим уровнем 54, покупки продолжатся. Сегодня утром цены уже достигли зоны 54,50. Еще одним поводом для развития бычьего импульса по рублю послужат аукционы Минфина по размещению рублевых облигаций, которые традиционно подогревают интерес спекулянтов к нашей валюте. Так, на совокупности этих факторов рубль может с легкостью вернуть доллар под отметку 56 руб. уже в ходе утренних торгов, а шансы закрытия пары ниже этого уровня будут зависеть от дальнейшего поведения нефти. Игорь Ковалев, аналитик ГК ИнстаФорекс

|

|

На улицу нефти пришел праздник. В течение дня черное золото пользовалось спросом на ожиданиях сокращения запасов углеводородов в Штатах, и эти ожидания оправдались, придав активу свежих сил. Баррелю Brent впервые почти за месяц удалось подняться над отметкой 54 и отметиться на максимумах в районе 54,36. По итогам торгов вторника нефть подорожала почти на 1%. Сегодня цены продолжают подъем, коснувшись уровня 54,50. Американский институт нефти сообщил о более внушительном, чем ожидалось снижении запасов. На прошлой неделе объемы сократились на 1,8 млн баррелей. Причем упали также запасы бензина, на целых 2,5 млн баррелей и дистиллятов – здесь снижение составило чуть больше 2 млн баррелей. Рынки широко ожидали позитивных результатов отчета, но результат превысил прогнозы игроков, что усилило бычий импульс котировок. Впрочем, полученный вчера сигнал – это «палка о двух концах», поскольку если официальные цифры от Минэнерго США, которые будут обнародованы сегодня, будут менее радужными, Brent рискует утратить часть позиций на перегретых ожиданиях. В целом же на данном этапе можно говорить об улучшении общей картины на рынке черного золота. ОПЕК размышляет над продлением сделки, и все больше стран высказываются в поддержку этой инициативы, чтобы «закрепить успех». О том, пойдут ли все производители на пролонгацию, говорить пока рано, но позитивные заявления в этом ключе в форме вербальных интервенций так или иначе поддерживают рынок. Если США продолжат рапортовать о дальнейшем снижении запасов с рекордных уровней, это станет хорошим подспорьем для актива. Пожалуй, главной угрозой для цен на нефть сейчас является потенциальная активизация бегства от рисков. По крайней мере, этот фактор способен умерить пыл Brent. Павел Салас, региональный директор eToro в России и СНГ

|

|

|

|