|

|

|

Администрация Белого Дома во главе с президентом Дональдом Трампом объявила о своем решении покинуть Транстихоокеанское партнерство. Соединенные Штаты Америки уточнили, что страна является одним из крупнейших участников торгового рынка и будет продолжать участвовать в торговле региона, однако в двустороннем порядке. Дональд Трамп подписал закон о выходе из ТТП еще 23 января 2017 года. Австралия, Новая Зеландия, Япония и еще восемь стран-участников Транстихоокеанского партнерства продолжают сотрудничать в рамках соглашения. Президент США надеется на проведение индивидуальных торговых переговоров с 11 странами ТТП. О своем намерении покинуть ряды участников партнерства 45-ый президент США заявил еще во время своей предвыборной кампании, объяснив это невыгодными для Америки условиями соглашения. Более того, Трамп даже был готов на выход из NAFTA, Североамериканской зоны свободной торговли с Мексикой и Канадой, если не будут пересмотрены некоторые пункты соглашения. Администрация Трампа, тем самым, преследует цель по созданию более справедливых и благоприятных условий труда американских работников. Материал предоставлен компанией ForexMart

|

|

Дэвид Дэвис, министр Великобритании по Brexit, заявил, страна покинет переговоры по выходу из ЕС, если Брюссель будет настаивать на выплате €100 млрд Министр считает, что на переговорах может сложиться кризисная ситуация, поскольку Евросоюз отказывается рассматривать новое торговое соглашение, пока Соединенное Королевство не согласится «оплатить счет». Дэвис полагает, что странам-членам ЕС нужно ослабить условия, чтобы достичь успеха в переговорах. На будущих переговорах Брюссель может потребовать от Великобритании уплаты €100 млрд. Власти Евросоюза настаивают, что Великобритания должна выполнить взятые на себя в рамках членства в ЕС финансовые обязательства до выхода из ЕС. Жан-Клод Юнкер, Председатель Еврокомиссии, ранее намеревался потребовать от Британии €60 млрд после начала переговоров. Однако официально «счет за Brexit» пока не предъявляли. Материал предоставлен компанией ForexMart

|

|

Согласно анализу Scotiabank, самыми интересными новостями в области спекулятивного позиционирования на срочном рынке являются наращивание коротких позиций по канадскому доллару и длинных по британскому фунту и евро. На неделе к 16 мая хедж-фонды увеличили чистые лонги по евро на $2,2 млрд, доведя показатель до многомесячного пика в $5,2 млрд. Главной причиной является резкое сокращение коротких позиций. Спекулянты снизили масштабы шортов почти вдвое с середины апреля. Тот же процесс происходит с британским фунтом, где хедж-фонды срезали короткие позиции на две трети с конца марта. Нетто-шорты по канадскому доллару увеличились на $0,9 млрд, достигнув отметки $7,2 млрд, что является новым историческим пиком. Показатель растет на протяжении 11 недель подряд. При этом активность «медведей» по «луни» сопровождается потерей доверия к нему со стороны «быков». Ежедневные обновления, читайте больше на портале brokers.pro FX-прогнозы от крупных банков

|

|

В начале сегодняшних торгов американская валюта попыталась переключиться в режим восстановления, который с технической точки зрения выглядел бы оправданным, ведь после агрессивных распродаж на прошлой неделе доллар явно выглядит перепроданным. Однако одного лишь угасания рисков импичмента Трампу оказалось недостаточно, чтобы вернуть спрос на «бакс». Котировки пары EURUSD торгуются на новых годовых максимумах в районе 1.1250, но импульс единой валюте придала не слабость доллара, а скорее неожиданные заявления канцлера Германии А. Меркель, которая назвала единую валюту слабой из-за политики ЕЦБ. В целом пара остается на высоких позициях, но в свете чрезмерно агрессивного подъема, наблюдавшегося в ходе минувшей недели, в скором времени могут сформироваться условия для коррекции евро, если давление на «американца» ослабнет. Экономический календарь этой недели не изобилует важными событиями, и потому предстоящие выступления спикеров ФРС и протокол прошлого заседания регулятора привлекут еще большее внимание игроков. Если тон протокола не примет более «голубиные» очертания в свете ухудшения статистики и политических передряг в стране, и чиновники Центробанка подтвердят курс на постепенное ужесточение денежно-кредитной политики, у доллара появится неплохой шанс привлечь интерес покупателей на интересных низких уровнях. В более широкой перспективе потенциал роста USD будет оставаться ограниченным из-за нестабильной ситуации в администрации США, которая тратит время и силы на разрешение политических вопросов в ущерб экономике, и это подрывает доверие как к властям страны, так и к ее национальной валюте. Павел Салас, региональный директор социальной сети для инвесторов eToro в России и СНГ

|

|

После невнятных утренних попыток подъема на преимущественно позитивном внешнем фоне российские фондовые индексы обосновались в красной зоне. ММВБ не находит поводов для роста. Нефть хотя и удерживается в плюсе, расположившись в районе отметки 54, но демонстрирует слабость бычьего импульса, которого так не хватает для улучшения настроений на российских площадках. К 14.50 мск. рублевый бенчмарк консолидируется с понижением в пределах 0,5% в области 1952, а РТС вышел на отрицательную территорию, торгуясь немногим ниже уровня открытия. В корпоративном секторе преобладает негативный настрой. В своем годовом отчете «Роснефть» сообщила о намерении приступить во второй половине текущего года к геологоразведочным работам на шельфе Мозамбика в сотрудничестве с ExxonMobil. Работы начнутся после подписания концессионных соглашений с правительством Мозамбика. Также компания планирует продолжить участие в лицензировании новых поисковых блоков на шельфе Норвегии. Тем временем «Газпром» изучает возможность разработки месторождений Тамбейской группы без участия «Новатэка». Ранее предполагалось, что «Новатэк», обладающий опытом производства СПГ, будет привлечен в проект. По крайней мере, это единственная компания, подходящая под описание «Газпрома». Теперь же стало известно, что российский гигант подписал меморандум об освоении месторождений в этом регионе с «Русгаздобычей». Российским инвесторам не хватает уверенности, чтобы вернуться к полноценным покупкам. Несмотря на спад напряженности мировых рынков, которые на прошлой неделе пристально следили за событиями в Вашингтоне, некая нервозность сохраняется, что также отражается и на динамике отечественных активов. Отчасти сдержанность покупателей объясняется неуверенностью в том, что на предстоящем саммите страны ОПЕК+ смогут оправдать ожидания рынка и поддержать дальнейший рост цен на нефть. Игорь Ковалев, аналитик ГК ИнстаФорекс

|

|

Следует признать, что прошедшая неделя оказалась первым серьезным испытанием для фондового рынка со времени избрания президентом Дональда Трампа. Причем как это уже стало понятно всем, основной причиной потрясений на фондовом рынке явились не какие-то конкретные экономические новости и индикаторы, а непосредственно сам Трамп. И, судя по всему, это только начало. Но пока - пронесло... Надолго ли? После провала рынка в среду можно было ожидать всего чего угодно, но позитив пока перевесил и неделя завершилась, как это ни странно, вполне успешно. Все основные индексы по итогам пятницы уверенно закрылись в зеленой зоне и свели провал, наблюдавшийся в середине недели к совершенно незначительной коррекции с максимальной просадкой в индексе NASDAQ на 0,61%. Короче, пока ничего страшного не произошло и можно подумать, что нам просто приснился неприятный сон. Позитивная картина конца недели сложилась благодаря нескольким составляющим. Во-первых, всю неделю наблюдался рост нефтяных котировок и это в значительной мере поддерживало акции сырьевых компаний, которые в среднем выросли на 0,3%. Во-вторых, совершенно неожиданно порадовали на прошедшей недели ритейлеры. Их отчетность, а именно отчетность компаний Home Depot (HD), Target (TGT) и Wal-Mart (WMT), оказалась явно лучше ожиданий, и это взбодрило инвесторов до сих пор очень скептически оценивающих перспективы развития бизнеса ритейлеров при Трампе. Ну, и наконец, в-третьих, очень даже хороши оказались вышедшие на прошедшей неделе макроэкономические данные. Особенно следует выделить данные по промышленному производству, которые показали рост на 1% при ожидании аналитиков роста всего лишь в 0,3%. Основной же удар медведей на прошедшей неделе пришелся по акциям компаний финансового сектора, которые в итоге в среднем подешевели на -0,8%. По итогам торгов иностранными акциями на Санкт-Петербургской бирже за прошедшую неделю было совершено 8 892 сделки с акциями 200 эмитентов на общую сумму более 25 млн. долларов США. Напомним также, что биржа SPB продолжает расширять список торгуемых бумаг и на прошедшей неделе начали торговаться еще 37 акции и ADR иностранных эмитентов. Таким образом на бирже в настоящее время сейчас доступны для совершения сделок акции и депозитарные расписки 305 иностранных компаний. Следующий этап расширения количества торгуемых ценных бумаг планируется провести в начале июня. Начало новой недели пока проходит в достаточно спокойной обстановке. И есть некоторые надежды, что такой настрой будет сохраняться в течение всей предстоящей недели. Все события, которые мы увидим в ближайшие дни, напрямую не связаны с США и поэтому инвесторы конечно же будут реагировать на них, но в гораздо меньшей степени. Поэтому фактически всю неделю мы будем наблюдать что там происходит во внешнем мире. Трамп уехал в свое первое зарубежное турне и пока к счастью там не накуролесил. Будем надеяться, что ничего из ряда вон выходящего он не «сморозит». Хотя ему конечно будет где развернуться - после Саудовской Аравии, где все прошло тихо и гладко, он должен посетить Израиль, Ватикан, встретиться с президентом Франции Эммануэлем Макроном, а также выступить на саммите НАТО и G-7 в сицилийской Таормине. Но пока участники рынка радуются самому факту отсутствия Трампа в США. Как говорится, с глаз долой - из сердца вон. Все выше перечисленные события конечно важны, но наиболее важным событием все же будет встреча стран ОПЕК в четверг 25 мая. От того договорятся ли страны о продлении режима сокращения добычи нефти или нет будет зависеть и цена на саму эту нефть, и во многом на дальнейший ход развития событий на финансовых рынках в целом. Ну, а из внутри американских событий, поскольку сезон отчетности фактически уже подошел к концу, на первый план выходят на текущей неделе макроэкономические данные. Мы увидим данные о продажах новых и существующих домов, баланс внешней торговли и, главное, в пятницу выйдут данные по ВВП и товарам длительного пользования. Пока в целом прогноз весьма благоприятный и с этой стороны можно ожидать поддержку рынку. Кроме этого, в среду выйдут так называемые «минутки» - протоколы с последнего заседания FOMC ФРС США. И там - в этих самых протоколах - участники рынка будут искать ответ на вопрос: Что будет дальше с процентной ставкой? Пока же участники рынка оценивают вероятность повышения ставки с текущих 1,0% до 1,25% на ближайшем заседании FOMC 14 июня в 78%. Что касается сегодняшнего дня, то несмотря на положительное закрытие азиатских рынков и нефть, прибавляющую к закрытию пятницы более полупроцента, европейские рынки и вместе с ними американские фьючерсы на основные индексы находятся в красной зоне. Падение совершенно незначительное, но некоторая нервозность явно чувствуется. Участники рынка находятся в нерешительности и мысли о дальнейшем направлении движения рынка давят на них все с большей силой. И все же пока на рынке в ближайшие дни - сегодня и завтра - вряд ли мы увидим какое-либо решительное движение. Скорее всего котировки большинства акций будут «болтаться» вблизи нулевых отметок. А вот конец недели может оказаться гораздо более веселым и волатильным. | ТОП - 10 ЛУЧШИХ АКЦИЙ По итогам торгов 19 мая 2017 года | | Биржевой тикер | Наименование ценной бумаги | Цена аукциона закрытия в $ | Цена аукциона закрытия предыдущего дня в $ | Изменение в % | | | ADSK | Autodesk, Inc. | 109,91 | 95,83 | 14,69 | | | DE | Deere & Company | 120,9 | 112,67 | 7,3 | | | SOHU | SOHU.COM INC | 46,13 | 44,2 | 4,37 | | | KEP | KOREA ELECTRIC POWER CORPORATION, ADR | 19,13 | 18,34 | 4,31 | | | CF | CF Industries Holdings, Inc. | 28,56 | 27,41 | 4,2 | | | DVN | Devon Energy Corporation | 38,39 | 36,9 | 4,04 | | | SWN | Southwestern Energy Company | 7,11 | 6,84 | 3,95 | | | FCX | Freeport-McMoRan Inc. | 11,73 | 11,29 | 3,9 | | | CHK | Chesapeake Energy Corporation | 5,78 | 5,57 | 3,77 | | | BIDU | Baidu, Inc., ADR | 188,76 | 182,43 | 3,47 | | | | | | | | | | | | | | | | | | ТОП - 10 ХУДШИХ АКЦИЙ По итогам торгов 19 мая 2017 года | | Биржевой тикер | Наименование ценной бумаги | Цена аукциона закрытия в $ | Цена аукциона закрытия предыдущего дня в $ | Изменение в % | | RL | Ralph Lauren Corporation | 69,29 | 71,38 | -2,93 | | ALXN | Alexion Pharmaceuticals Inc | 113,84 | 116,67 | -2,43 | | SYMC | Symantec Corporation | 29,02 | 29,74 | -2,42 | | CPB | Campbell Soup Company | 55,78 | 56,94 | -2,04 | | AVGO | Broadcom Limited | 234,1 | 237,66 | -1,5 | | TRIP | TripAdvisor, Inc. | 44,08 | 44,61 | -1,19 | | BIIB | Biogen Inc. | 250,09 | 252,81 | -1,08 | | CHRW | C.H. Robinson Worldwide, Inc. | 67,36 | 68,06 | -1,03 | | AMGN | Amgen Inc. | 156,51 | 157,96 | -0,92 | | DNB | The Dun & Bradstreet Corporation | 104,52 | 105,46 | -0,89 |

|

|

EUR/GBP. 22.05.17 Кросс продолжит восходящий тренд Пара закрыла прошлую торговую сессию ростом. Сегодняшний день кросс открыл выше уровня Pivot 0,85910 и уже на подходе к пробитию уровня сопротивления 0,86136. Свечи расположены выше простых средних, MACD и RSI также свидетельствуют о росте пары. Если кросс преодолеет ближайший уровень сопротивления, то рост кросс-курса усилится. Если же нет, то, вполне вероятно, что нас ожидает флет.

USD/CAD. 22.05.17 Луни продолжает расти на сильной нефти в ожидании ОПЕК Канадский доллар продолжает демонстрировать хорошие результаты в паре с долларом США, все также двигаясь в пределах нисходящего канала. USD/CAD окончательно отошла от достигнутых ранее максимумов, что убедило инвесторов в силе луни, даже несмотря на посредственные экономические данные из Канады. Данные по индексу потребительских цен выросли меньше, чем ожидалось, показатель розничных продаж упал на 0,2% (без учета данных по продажам новых автомобилей). На этой неделе Канада в ожидании двух важных событий. Во-первых, это решение Центробанка Канады по денежно-кредитной политике. Участники рынка предполагают, что регулятор оставит свою позицию без изменений. Во-вторых, это заседание стран-производителей нефти ОПЕК 25 мая. Скорее всего, ОПЕК+ примет решение продлить условия соглашения по сокращению добычи нефти в мире. Если эти прогнозы подтвердятся, нефть перейдет к еще большему росту, что также окажет положительное влияние на канадский доллар. Пара доллар США/луни консолидировалась возле отметки 1,3520. Потенциал для дальнейшего роста канадской валюты все еще сохраняется. Пробой уровня 1,35 приведет к ускорению роста канадца до отметки 1,3450. Индикаторы Стохастик и MACD в зоне перепроданности.

USD/CHF. 22.05.17 Нашел ли швейцарец дно? Валютная пара доллар США/швейцарский франк в пятницу снова обновила минимумы за последние 6 месяцев на фоне рекордного усиления евро и политического кризиса в США. Сегодня пара торгуется на повышение. Актуальная линия поддержки для медведей – 0.9760, ближайшая цель находится на круглом уровне 0.9700 и сразу за ней – 0.9650. С другой стороны, индекс волатильности S&P 500 VIX в пятницу снизился, что сигнализирует об уменьшении спроса на низкорисковые активы. Кроме того, пара расположилась в области перекупленности на RSI и подошла к сильной линии сопротивления, поэтому существует вероятность разворота в ближайшее время.

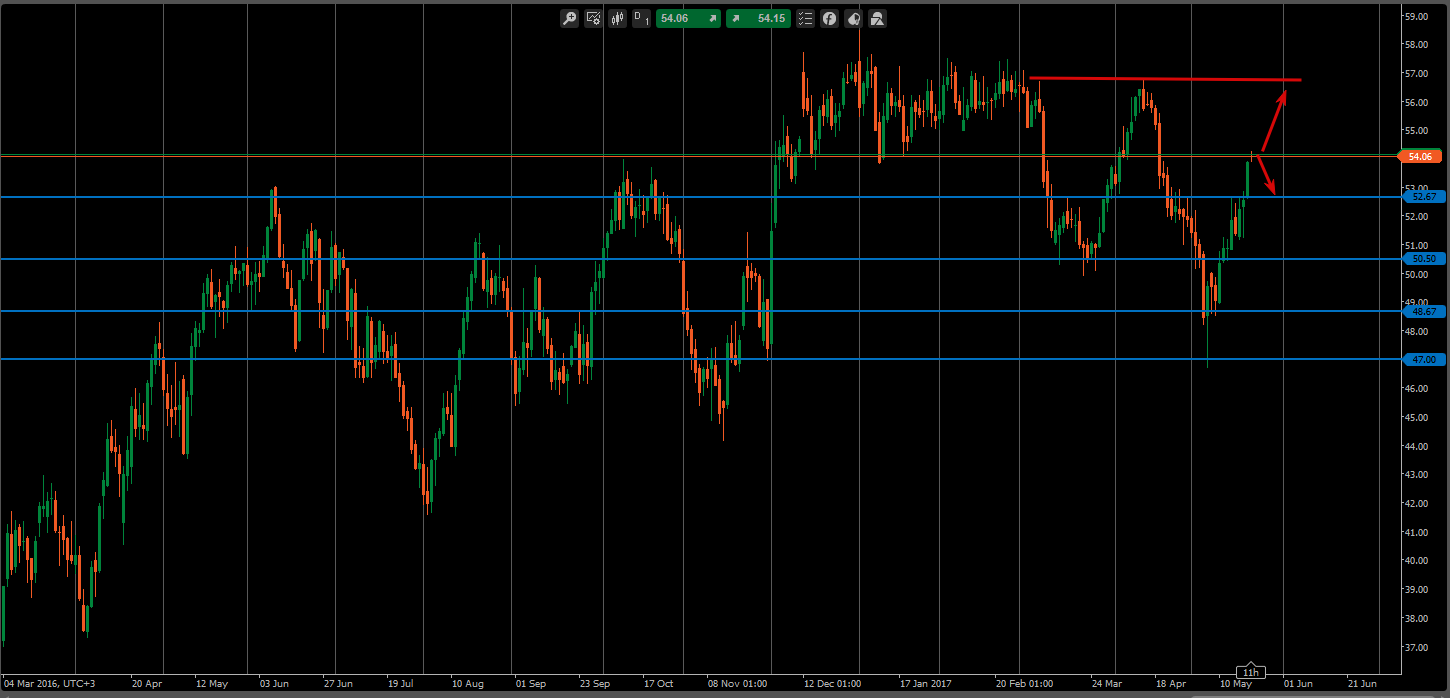

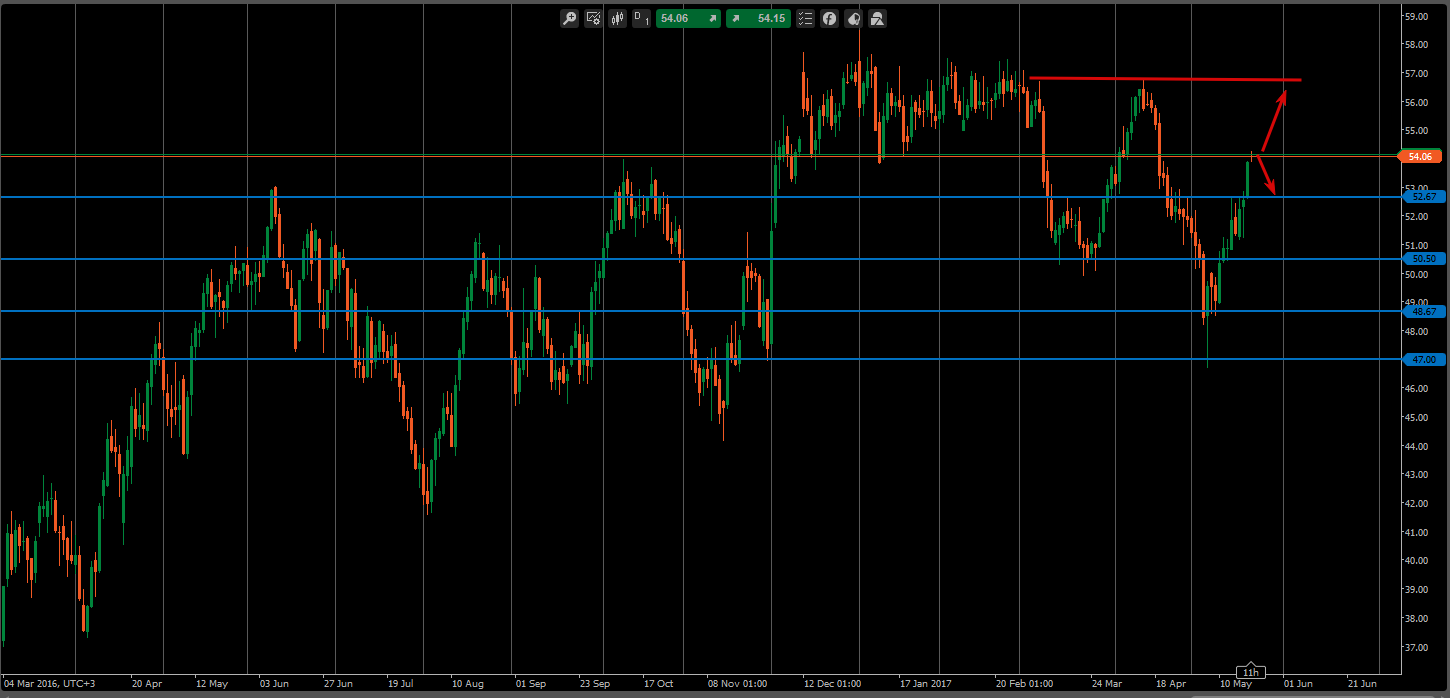

Brent. 22.05.17 Котировки нефти обновили максимум четырех недель Новая неделя открылась ростом нефтяных котировок до отметки $54,13 за баррель – максимума последних четырех недель. Драйвером столь сильного укрепления и роста стали надежды на принятие членами ОПЕК положительного решения в отношении пролонгации прошлогоднего Венского соглашения. Участники нефтяного рынка практически полностью уверены в продлении условий сокращения добычи нефти в мире, однако основной вопрос стоит в сроках. Ранее предполагалось продлить энергетический пакт до конца 2017 года, сейчас же на заседании будет поднят вопрос о продлении соглашения до конца марта 2018 года. Анализируя результаты текущего соглашения стран-производителей нефти, можно сказать, что значительного влияния на восстановление нефтяного баланса на мировом рынке не произошло. Уровень запасов нефти не сократился, как планировалось, в результате активной деятельности сланцевых производителей в США, наращивающих объемы добычи и запасов сырой нефти практически каждую неделю. В ожидании предстоящего в четверг заседания ОПЕК можно сделать некоторые предположения. Если соглашение будет продлено всего на полгода, рынок нефти может отреагировать на это снижением. При продлении сделки еще на девять месяцев можно ожидать еще более стремительного роста котировок «черного золота» до уровня $55-56 за баррель. GBP/USD. 22.05.17 Боковик или снижение? Последний торговый день на прошлой неделе пара завершила ростом. Однако сегодняшний день был открыт снижением. Сейчас пара торгуется под уровнем Pivot 1,3033, располагаясь в области 1,2975 между МА с периодами 20, 50 и 100, 200. RSI и MACD демонстрируют снижение. Пара подходит к первому уровню поддержки S1 1,29676 и, если фунт успешно преодолеет ее – пару ждет коррекционное снижение. Если же закрепления не произойдет, то, вполне вероятно, что пара перейдет в боковое движение возле уровня 1,29.

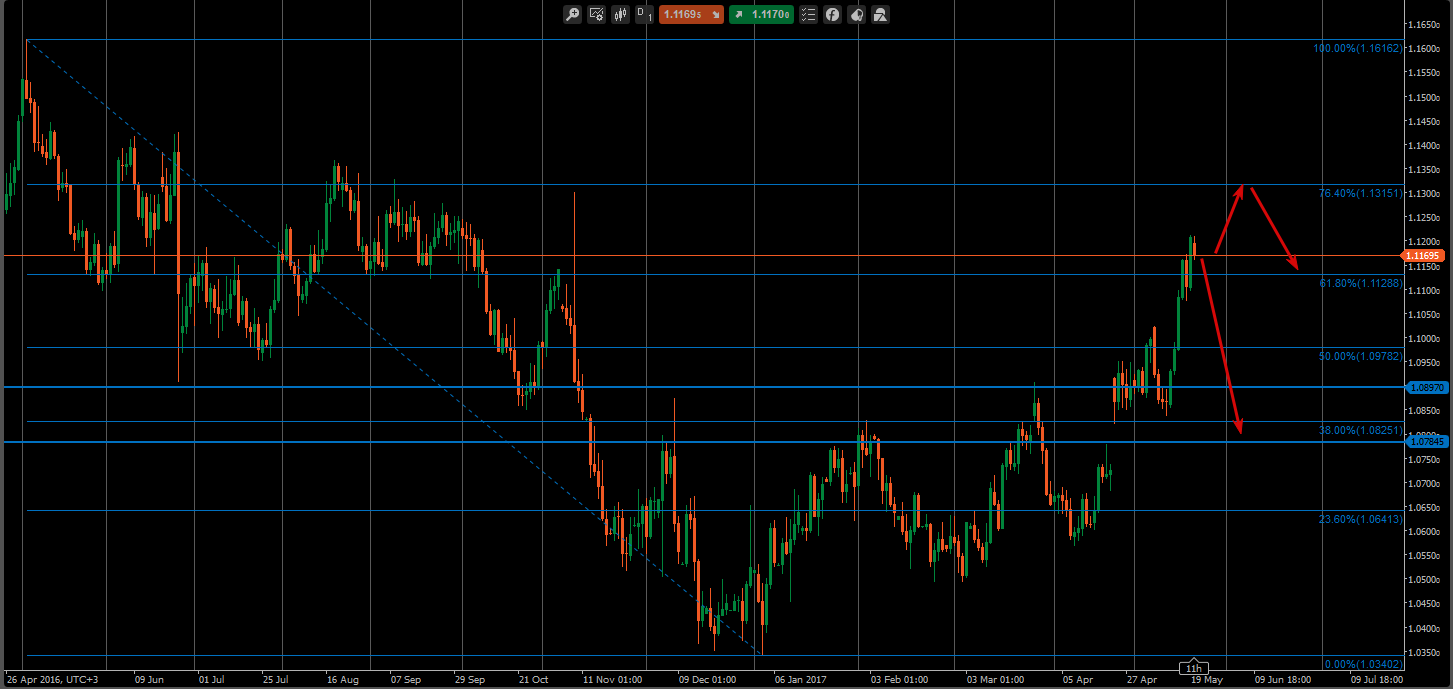

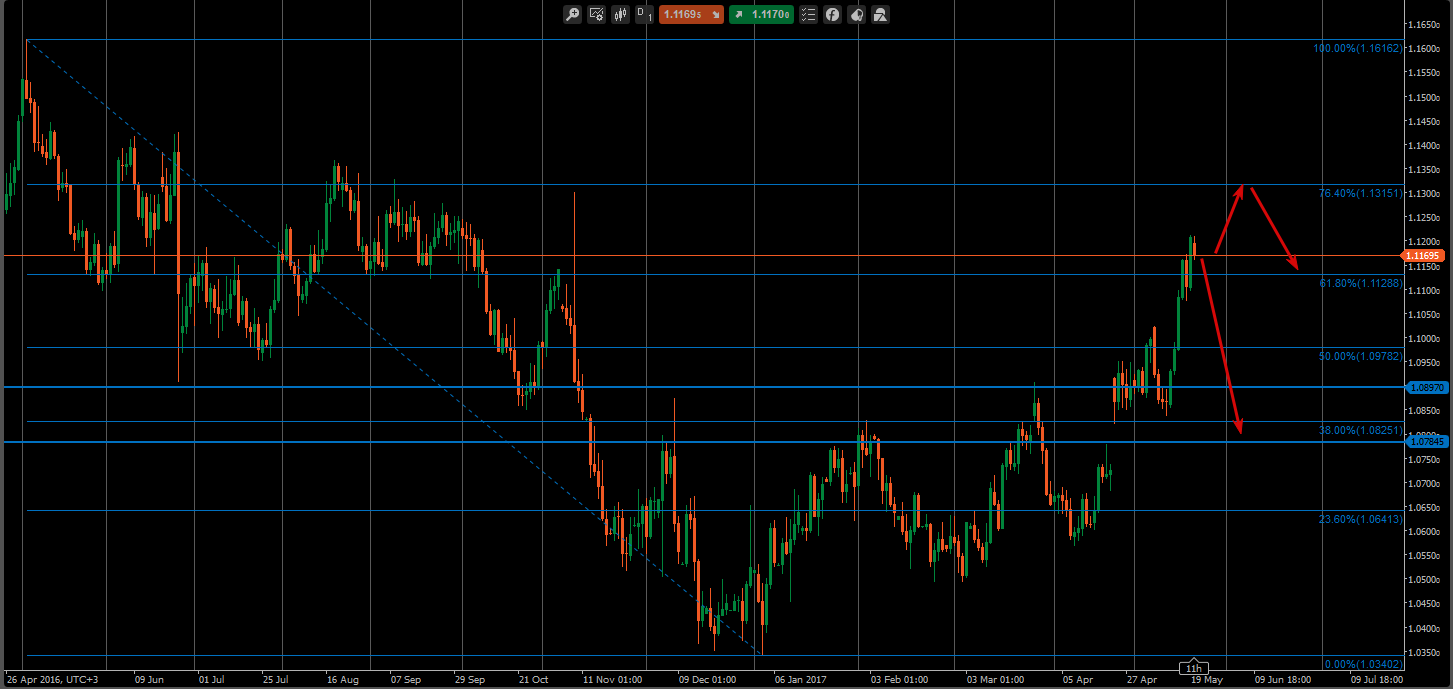

EUR/USD. 22.05.17 Ситуация по евро неоднозначная Пятничную сессию пара завершила ростом. Евро обозначил максимум в районе отметки 1,1209, где образовался серьезный уровень сопротивления. Сейчас рядом с уровнем Pivot 1,11699 и выше всех MA, за исключением МА с периодом 20. MACD находится в положительной зоне и стремится к снижению. RSI слабо снижается из нейтральной зоны. Сигналы нечеткие, поэтому рекомендуется дождаться пробития ближайших уровней поддержки или сопротивления. Уровни поддержки: 1,11304, 1,10570, 1,10175 Уровни сопротивления: 1,12433, 1,12828, 1,13562

AUD/USD. 22.05.17 Быки поглотили «пин-бар» Валютная пара австралийский доллар/доллар США повторно тестирует уровень 0.7450, усиленный линий тренда. Вслед за «пин-баром» в пятницу пара сформировала паттерн «поглощение» с опорой на 0.7400, отказавшись пока от похода к минимумам. Это означает, что трейдеры не уверены в окончании политического кризиса в США и предпринимают новую попытку переломить тренд. На четырехчасовом таймфрейме хорошо видно, что всю прошедшую неделю австралиец провел в коридоре, 0.7400-0.7450, торгуясь на повышение с опорой на линию простой MA(50). Среднесрочный же тренд по-прежнему нисходящий, если появятся сигналы к развороту на h4, имеет смысл присмотреться к продажам.

USD/RUB. 22.05.17 Рубль демонстрирует положительную динамику Второй понедельник подряд торги по рублевой паре открываются гэпом на уровне 56,30 руб. Силы в паре распределились в пользу рубля на фоне общего ослабления доллара США из-за политической напряженности в Штатах и дорожающей нефти. В начале недели стоимость барреля нефти Brent поднялась выше отметки $54 за баррель. Рост нефти был обусловлен растущим числом стран, готовых поддержать продление Венского соглашения в четверг 25 мая. Также российская валюта поддерживается на этой неделе налоговым периодом в РФ. Поскольку сегодня не ожидается никаких фундаментальных публикаций, пара USD/RUB будет двигаться, реагируя, в основном, на колебания цены на нефть. Но пока нефть сильная, рубль будет находиться в области 56,10-56,50.

USD/JPY. 22.05.17 Начало недели во флэте Валютная пара доллар США/японская йена консолидируется в узком диапазоне 111.00-111.50 возле простой MA(50) на D1. Более широкий диапазон движения цены в ближайшее время 110.00-112.00. В среду опубликует протоколы последнего заседания ФРС, а в пятницу – пересмотренные данные по росту ВВП в 1 квартале. В начале недели ожидаем небольшой волатильности, в фокусе внимания ситуация вокруг президента Трампа, которая может отодвинуть планы стимулирования экономики и, следовательно, внести коррективу в действия регулятора на ближайшем заседании. На данный момент около 75% трейдеров на рынке ожидают повышения ставок в июне. На четырехчасовом графике пара нашла поддержку на линии SMA(200), на уровне 111.20. Пробой линии направит пару к 100.00, хороший отскок – к 112.50.

Оставляйте свои отзывы о ФорексМарт! Материал предоставлен компанией ForexMart

|

|

Банк Уралсиб раскрыл консолидированную финансовую отчетность по МСФО за 2016 год. см. таблицу http://bf.arsagera.ru/uralsib/itogi_2016_goda_t... Процентные доходы Банка составили 36,2 млрд руб., продемонстрировав рост на 10,7% что было обусловлено получением крупных доходов по ценным бумагам (+10,5 млрд руб.), портфель которых вырос до 159 млрд руб. (+79 млрд руб.) во многом благодаря полученному от АСВ займу. Доходы по кредитам снизились до 23,9 млрд руб. (-17,4%), что связано с сокращением кредитного портфеля. Процентные расходы Банка продемонстрировали существенное снижение (-15,5%) до 21,7 млрд руб. прежде всего, за счет существенного удешевления стоимости и уменьшения объема средств клиентов. В итоге чистые процентные доходы банка выросли более чем в 2 раза – до 14,6 млрд руб. Чистые комиссионные доходы снизились на 3,6% - до 6,1 млрд руб. Среди прочих доходов выделим доходы от операций с иностранной валютой (2,8 млрд руб. против убытка в 2,7 млрд руб. годом ранее) и прибыль от переоценки и выбытия инвестиционной собственности (0,8 млрд руб. против убытка 3,9 млрд руб.). По причине учета в прошлом году дохода от первоначального признания займов, полученных от ГК «АСВ» в 50,2 млрд руб. и дохода от прекращения признания субординированной задолженности в 21,1 млрд руб., операционные доходы до вычета резервов за 2016 год упали почти в 2 раза – до 29,9 млрд руб. Расходы от создания резервов под обесценение кредитного портфеля в отчетном периоде уменьшившись на четверть и составили 8,2 млрд руб. на фоне снижения стоимости риска до 4,5%. Операционные расходы Банка продемонстрировали снижение на 2% до 17,6 млрд руб. По всей видимости, это стало следствием оптимизации издержек со стороны нового акционера. Также отметим, что Банк продемонстрировал прибыль в размере 550 млн рублей от прекращенной деятельности после продажи НПФ Уралсиб и ЗПИФ «Стратегический -1», удерживающий инвестиции в Страховую группу «УралСиб». см. таблицу http://bf.arsagera.ru/uralsib/itogi_2016_goda_t... В части корпоративных новостей стоит упомянуть завершение в мае 2017 года процесса присоединения Банка БФА к Уралсибу. В ходе реорганизации одна акция БФА номинальной стоимостью 1 тыс. рублей была конвертирована в 28,43 тыс. акций банка «Уралсиб» номинальной стоимостью 10 копеек каждая. По нашим расчетам, обмен произошел, исходя из соотношения оценки собственного капитала Банка БФА к санируемому «Уралсибу», как 1 к 0,56. При этом стоит отметить, что цена выкупа акций Банка у несогласных с реорганизацией акционеров составило 0,038 рубля за бумагу, что было ниже цены вторичного рынка на момент объявления данной новости. На наш взгляд, столь неоднозначный уровень корпоративных практик негативно повлиял на курсовую динамику акций Уралсиба. По итогам внесения фактических данных мы пересмотрели наш прогноз финансовых результатов на будущие годы в сторону понижения за счет снижения объемов кредитного портфеля, что привело к уменьшению потенциальной доходности. см. таблицу http://bf.arsagera.ru/uralsib/itogi_2016_goda_t... Акции Банка Уралсиб торгуются с P/BV около 0,5 и в число наших приоритетов не входят. ___________________________________________

|

|

На прошлой неделе рынки накрыло штормовой волной, но она быстро стихла. Вновь политическая напряженность вокруг нового президента США Дональда Трампа. На этот раз его обвиняют в препятствии правосудию и даже пошли разговоры об импичменте. Но в нынешних реалиях это невозможно. Республиканцы занимают большинство в конгрессе и у демократов не хватит голосов для запуска процесса. Тем не менее психологическое воздействие на рынки эта новость возымела. Индексы штатов в среду ушли в минусовую территорию.

Появились сомнения сможет ли глава Белого дома продвигать свои экономические реформы при таком накале страстей. Паника длилась не долго остаток недели фондовый рынок США вновь перешел к росту. Текущая неделя станет ключевой для рынка нефти. Основное событие состоится в четверг 25 мая. Встреча ОПЕК в Вене. Выделим также ряд макроэкономических показателей, публикуемых на этой неделе: 23.05 Вторник 11:00 Индекс деловой активности в производственном секторе Еврозоны 11:00 Индекс деловой активности в сфере услуг Еврозоны 12:00 Слушания по инфляции Великобритании 17:00 Продажи нового жилья США 24.05 Среда 15:45 Выступление главы ЕЦБ Марио Драги 17:00 Продажи на вторичном рынке жилья США 17:00 Решение по процентной ставке Банка Канады 17:30 Запасы сырой нефти США 21:00 Публикация протоколов заседания ФРС 25.05 Четверг 11:30 ВВП Великобритании 13:00 Встреча ОПЕК в Вене 26.05 Пятница 02:30 Индекс потребительских цен Японии 15:30 Базовые заказы на товары длительного пользования США 15:30 ВВП США 20:00 Число буровых установок от Baker Hughes До четверга цены на нефть могут попытаться протестировать отметки в 57$ за баррель. Препятствием на пути будут данные по запасам и объемам добычи в штатах, которые опубликует Минэнерго США в среду. На мой взгляд самое оптимальное решение — это дождаться результатов встречи и уже по итогам определяться с направлением торговли по нефти. Не исключен сценарий, при котором в котировках уже учтена договоренность о продлении соглашения. В таком случае по факту мы можем наблюдать снижение цен к нижнему диапазону 50-52$.

С европейской валютой происходят чудеса. Я уже писал свое мнение по поводу фундаментально не оправданной цены. Придерживаюсь точки зрения и ожидаю снижения евро к американскому доллару, но не исключаю возможность похода до 1.1315. Нужно быть предельно внимательными и не нагружать депозит излишними объемами.

|

|

|

|