|

|

|

В понедельник индекс Dow достиг месячного максимума, тогда как Nasdaq снизился более чем на 1%, поскольку инвесторы переключились с акций, связанных с искусственным интеллектом, на отстающие компании, рассчитывая на снижение процентных ставок Федеральной резервной системы в этом году. Индексы S&P 500 и Nasdaq закрылись с понижением из-за оттока инвесторов из технологических акций, чрезмерный рост которых способствовал ралли в этом году. Однако девять из 11 основных отраслей S&P 500 продемонстрировали рост. Акции Nvidia (NVDA.O) упали на 6,68% за три сессии, так как наблюдатели отметили фиксацию прибыли после стремительного роста на прошлой неделе, сделавшего компанию самой дорогой в мире. Падение акций Nvidia вызвало распродажу в высокотехнологичном секторе, что привело к значительным потерям. В понедельник индекс S&P 500 (.SPX) снизился на 0,3%, Nasdaq (.IXIC) упал более чем на 1%, а индекс полупроводников SOX (.SOX) потерял более 3%. Акции других производителей микросхем, включая Taiwan Semiconductor Manufacturing, Broadcom (AVGO.O), Marvell Technology (MRVL.O) и Qualcomm (QCOM.O), снизились на 3,53% до 5,7%, что привело к падению индекса SOX на 3,02%. «Рынок продает некоторых победителей и покупает отстающих», — отметил Джек Янасиевич, ведущий стратег Natixis Investment Managers. «Это связано с ожиданием мягких данных по инфляции, которые выйдут в пятницу». Технологический (.SPLRCT) и потребительский сектора стали единственными среди 11 отраслевых индексов S&P 500, которые показали снижение, тогда как энергетический сектор возглавил рост, поднявшись на 2,73%. «Происходит ротация в стоимостные сектора рынка, такие как финансы, энергетика и коммунальные услуги. Энергетика также выигрывает от небольшого скачка цен на нефть», — прокомментировал Эд Клиссолд, главный стратег по США в Ned Davis Research. В понедельник цены на нефть выросли, что поддержало рост акций энергетических и нефтесервисных компаний. Промышленный индекс Доу-Джонса (.DJI) подскочил и продемонстрировал пятидневную серию побед. Индекс малой капитализации Russell 2000 (.RUT) также достиг недельного максимума, сигнализируя о более широком росте рынка. За исключением Nvidia и других производителей чипов, «остальная часть рынка ведет себя позитивно, ожидая мягкой посадки», — отметил Карл Людвигсон, управляющий директор Bel Air Investment Advisors. На этой неделе внимание инвесторов сосредоточено на пятничном отчете об индексе цен личных потребительских расходов (PCE), предпочтительном показателе инфляции ФРС, который, как ожидается, укажет на умеренное ценовое давление. Инвесторы по-прежнему ожидают двух снижений ставок в этом году, оценивая 61%-ную вероятность снижения на 25 базисных пунктов в сентябре, согласно данным FedWatch LSEG. Последний прогноз ФРС предполагает одно снижение ставок в декабре. Президент ФРС Сан-Франциско Мэри Дейли заявила, что не считает необходимым снижать ставки до тех пор, пока политики не будут уверены в приближении инфляции к 2%. Индекс S&P 500 (.SPX) потерял 15,73 пункта, или 0,29%, закрывшись на уровне 5 448,89 пункта. Индекс Nasdaq Composite (.IXIC) снизился на 190,19 пункта, или 1,09%, до 17 499,17 пункта. Индекс Dow вырос на 257,99 пункта, или 0,66%, до 39 408,32 пункта. Другие значимые события этой недели включают данные по товарам длительного пользования, еженедельные заявки на пособие по безработице, окончательные данные по ВВП за первый квартал и годовое восстановление индекса Рассела. Также будут представлены некоторые квартальные отчеты о прибылях. В четверг президент Джо Байден и его соперник-республиканец Дональд Трамп проведут дебаты в Атланте, что может повлиять на исход ноябрьских выборов, которые, по данным опросов, идут ноздря в ноздрю. Акции Meta Platforms (META.O) выросли после сообщения о том, что материнская компания Facebook обсуждает интеграцию своей модели генеративного искусственного интеллекта в новую систему ИИ для iPhone от Apple (AAPL.O). Акции Apple также показали рост. Компания RXO (RXO.N) объявила о планах купить United Parcel Service (UPS.N) и открыть новое подразделение Coyote Logistics за 1,025 миллиарда долларов. На Нью-Йоркской фондовой бирже растущие акции превзошли падающие в соотношении 2,25 к 1. Было зафиксировано 179 новых максимумов и 48 новых минимумов. Индекс S&P 500 установил 35 новых 52-недельных максимумов и один новый минимум, а индекс Nasdaq Composite зафиксировал 49 новых максимумов и 128 новых минимумов. Объем торгов на биржах США составил 10,94 миллиарда акций, что ниже среднего показателя в 11,92 миллиарда за последние 20 торговых дней. Во вторник европейские акции могут немного отыграться после роста, начавшегося в начале недели. Потеря технологий обернулась ростом стоимости, что видно на примере индекса Доу-Джонса (.DJI), поднявшегося на 0,7%. Эта ротация стала актуальной и в Азии. Например, акции компаний, связанных с искусственным интеллектом, на японском Nikkei 225, такие как SoftBank Group (9984.T), откатываются от максимумов, тогда как средства возвращаются в пострадавшую Toyota Motor (7203.T). Позитивная новость для инвесторов заключается в общем росте фондовых индексов Азиатско-Тихоокеанского региона. Среди основных индексов только высокотехнологичный Тайвань (.TWII) показал снижение. В то время как индекс Nikkei (.N225) вырос всего на полпроцента, индекс Topix (.TOPX) увеличился почти на 1,5%. Геополитика также требует внимания. В преддверии первого тура досрочных выборов во Франции в эти выходные настроения могут быстро измениться. Пока что усилия крайне правых оказались эффективными, успокоив опасения по поводу финансовых ограничений. В результате евро резко восстановился до $1,0740 после падения до $1,0671 в пятницу. Кроме того, внимание следует обратить на развитие отношений Европейской комиссии с Apple и Китаем. Пекин призывает ЕС отменить предложенные тарифы на импорт китайских электромобилей до их вступления в силу 4 июля, и китайские чиновники стремятся найти компромисс на переговорах в Брюсселе на этой неделе. Apple необходимо изменить работу своего App Store, иначе ей грозят крупные штрафы за нарушение антимонопольного законодательства.

|

|

Чтобы быть любимчиком у инвесторов, нужно соответствовать всего лишь двум критериям. Во-первых, нужно быть банком. Во-вторых, банк должен быть зелёным. Как все уже поняли, сегодня смотрим кэш-машину. Сбер 11 июля выплатит рекордные в своей истории дивиденды, а новая серия дивидендных разборов — уже сегодня. Уже смотрели: Северсталь, Лукойл, Газпром нефть, НЛМК, Роснефть и Газпром. Разбираем теперь того самого, у кого гда карту открывали, туда и идите. С тех пор Сбер изменился до неузнаваемости. Актуальные дивидендные разборы и прогнозы по дивидендам: Кто богатеет на дивидендных акциях, не пропустите новые обзоры. Дивидендная политика Целевой уровень дивидендов установлен в размере 50% от чистой прибыли по МСФО, скорректированной на выплаты процентов за вычетом налогового эффекта по учтённым в капитале долевым финансовым инструментам, отличным от акций, при условии соблюдения ряда обязательных условий. Ключевыми условиями являются поддержание достаточности общего капитала по РСБУ на уровне не менее 13,3% и соблюдение обязательных нормативов достаточности капитала Банка России с учетом аппетита к риску, утверждённого наблюдательным советом. История дивидендов За последние 20 лет Сбер лишь однажды пропустил дивиденды, это было в том самом 2022 году. Зато в 2023 году заплатил за себя и за себя из прошлого. В 2023 году дивиденды были рекордными, в 2024 году рекорд обновлён. Но дивдоходность не всегда была высокой, в нулевые годы дивдоходность крутилась в районе 1%. Сбер фактически дивидендным аристократом не является, но уж дивидендным боярином является на все 100%. Тренд крайне положительный, особенно это заметно после 2016 года. В 2017 выплатили 6 рублей на акцию, в 2024 выплатят 33,3 рубля. Дивиденды за 2024 год ожидаются ещё выше и могут составить 35–36 рублей на акцию. Дивдоходность за последние 10 лет (2015–2024): 0,63%, 1,41%, 4%, 5,6%, 6,43%, 8,23%, 5,84%, 0%, 10,49%, 10,6% Средняя доходность за 10 лет: 5,32% Средняя дивдоходность невысокая. Для сравнения: у Газпром нефти средняя дивдоходность за 10 лет получилась 8,1%, у Северстали — 9,47%, у Лукойла — 8,22%, а у НЛМК — 8,39%. Но у Роснефти меньше — 5,02%. Ближайшие дивиденды СД утвердил дивиденды в размере 33,3 рубля на акцию, последний день для покупки — 10 июля 2024 года. Это на 8,3 рубля больше, чем в 2023 году (тогда платили дивиденды и за 2021, и за 2022 годы). Последний отчёт Сбер отчитывается ежемесячно по РСБУ, а также ежеквартально по МСФО. Можем посмотреть на наиболее свежий РСБУ за 5 месяцев. Видно замедление темпов роста кредитов на фоне более жёсткой ДКП при сохранении высокой рентабельности. Чистый процентный доход составил 1037 млрд за 5М2024 (+17,5% г/г). Комиссии (отражают рост клиентской активности и объёмов эквайринга) составили 289,8 млрд за 5 месяцев 2024 (+9,6% г/г). Чистая прибыль за 5М2024 выросла на 6,7% г/г до 628,4 млрд. Операционные доходы тоже выросли и составили 370,7 млрд (+21,6% г/г). Рентабельность капитала высокая — 22,5%. Видим, что люди с удовольствием продолжают брать в Сбере кредиты, кроме того, Сбер хорошо зарабатывает на b2b-услугах. Не стоит забывать, что ставки для бизнеса часто привязаны к КС. Но вот из-за отмены льготных ипотек Сбер может заработать во второй половине года поменьше. Посмотрим, что они придумают. Такое мы берём? Как говорит сам Герман Греф, акции Сбера даже лучше, чем вклады в Сбере. Даже если они под какой-то безумный процент. И Герман Оскарович прав. Акции с начала года в плюсе на 15%, и если гэп закроется до конца года, то к ним можно смело прибавить 10% дивидендов. С другой стороны, мы не знаем, что будет дальше, но если обратить внимание на прогнозы экспертов, то ждут аж до 390 рублей к концу года. Сейчас кажется, что это чересчур оптимистично, но кто знает, какие козыри могут быть в рукаве у Германа Оскаровича. Лично у меня в моём портфеле акций Сбер в топе, целевая доля в портфеле 10% наравне с Лукойлом и Роснефтью — тоже крайне качественными компаниями. Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.

|

|

Инвестиции - это всегда риск, потому что фоновый рынок не предсказуем. Наглядный пример сегодняшние торги, когда всю основную торговую сессию индекс Московской биржи торговался в минусе по отношению к понедельнику, а к закрытию развернулся, что привело к росту индекса на 📈+0,43% до 3 111,39 пункта. В рамках обратного выкупа акций МТС 📉-0,1% получила заявки на 26,3 млн. акций или на 2,5 млрд. рублей. Выкуп происходит с дисконтом почти на 30% по цене 95 рублей за одну бумагу. Всего компания планировала выкупить акции до 4,2% от капитала, но пока что это 1,3%. Компания не раскрывает что будет делать с выкупленными акциями. Сбербанк в своем приложении уведомил клиентов о согласованных дивидендах и призвал активно покупать акции банка до июльского закрытия реестров. Маркетинговая шалость удалась, акции показали рост 📈+0,5%. Акции бывшего Polymetal к закрытию основной торговой сессии упали на 📉-12,5% с связи с делистингом акций компании с Московской биржи. Последний день торгов может быть установлен на 30 сентября 2024 года. Делистинг пройдет без принудительного выкупа акций, то есть они уйдут на внебиржевой рынок с существенной потерей ликвидности. ЮГК успешно завершило SPO. повысив долю акций в свободном обращении до 10,1%, а значит акции могут быть включены в первый котировальный список Мосбиржи. В ходе размещения компания привлекла 8 млрд. рублей, которые будут направлены на погашение долгов и общекорпоративные цели. Аналитики говорят о возможном добавлении компании в индекс Московской биржи, но пока что акции ожидаемо пришли к равновесной цене в 0,83 рубля, потеряв 📉-3,3%. И еще одно ожидаемое событие - акционеры Юнипро 📉-0,3% проголосовали за невыплату дивидендов по итогам 2023 года. Вся чистая прибыль в размере 21,5 млрд. рублей остается в компании. В лидерах падения акции золотодобывающей компании Селигдар 📉-2,3% на новости о задержании президента компании. С одной стороны, задержание СЕО никак не отразилось на производственном процессе, а с другой стороны, это уже второй неприятный звоночек за этот месяц. В лидеры роста попали акции ВТБ 📈+4,0%, бумаги пошли в активный рост после встречи председателя правления банка и нашего Президента. Костин отчитался об итогах работы за последнее время и планах расширения в новые регионы и в Крым. В очередной раз убеждаюсь, что Владимир Владимирович умеет правильно повлиять на конъюнктуру рынка и цену акций. Жаль, что он не может каждый день проводить совещания с руководителями компаний, входящих в индекс Московской биржи. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

Евросоюз решил не отставать от США и недавно выкатил 14-й по счету пакет антироссийских санкций. На кого пришелся удар? 🔋 Опять Новатэк: Теперь СПГ нельзя будет реэкспортировать через Европу. Также запрещены любые инвестиции в российские СПГ проекты. Это было весьма ожидаемо, да и вступят правила в силу еще только через 9 месяцев. К такому компания явно уже давно готова, ничего страшного тут нет точно. 🚢 Совкомфлот также попал под раздачу: Санкции распространились и на крупнейшую судоходную компанию и ее генерального директора. Формально ничего нового тут не произошло, подобные ограничения действовали и ранее. Однако в общей санкционной действительности Совкофлот получит дополнительный удар. ❗️ Если обобщить, то кроме небольшого негатива для газовиков и нефтяников ничего серьезного новый пакет санкций не привнес. Присоединяйся к нам в tg: https://t.me/%20zn8wPfetbukwYmIy Там еще больше актуальных идей на российском фондовом рынке, разборов акций и компаний, личной аналитики и свежих новости из мира инвестиций!

|

|

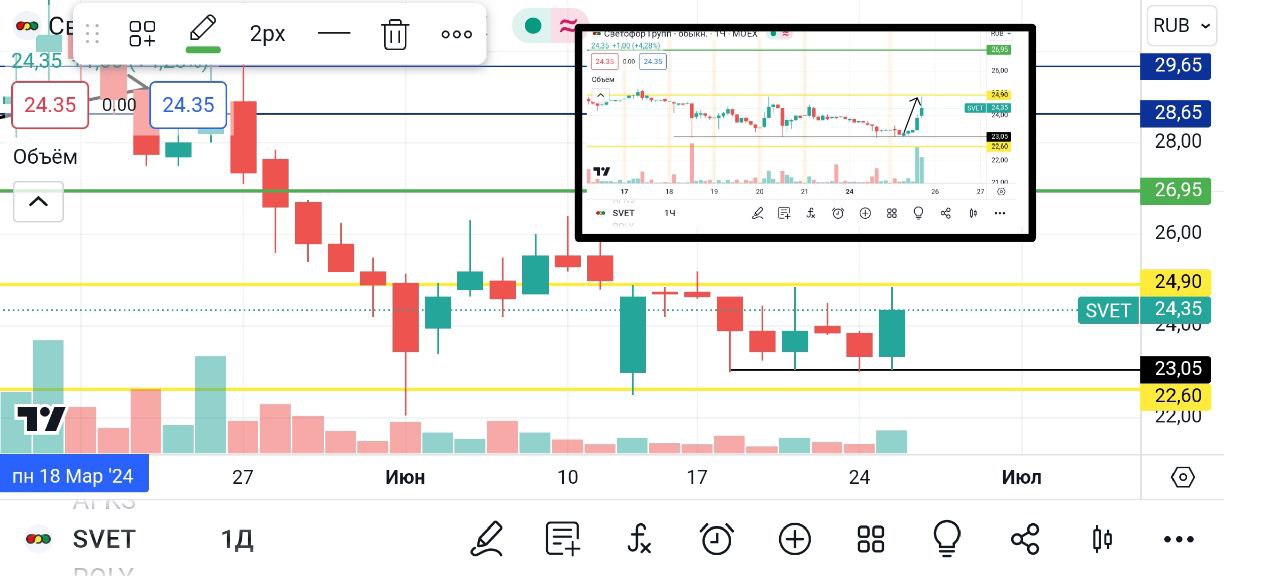

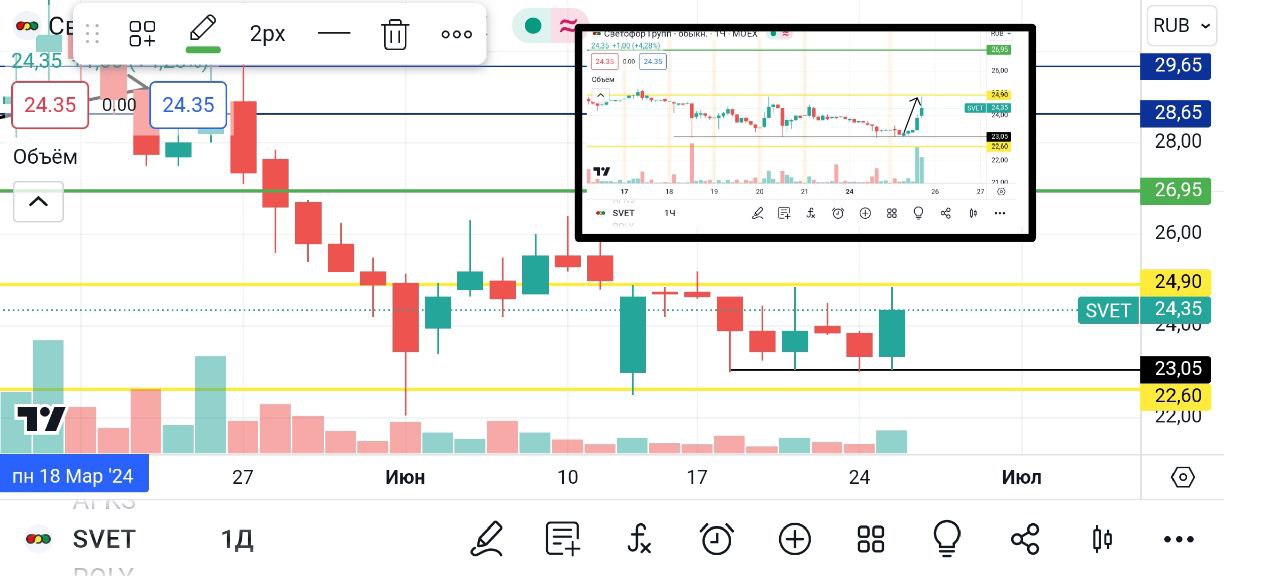

🐹Светофор. 🥜Эх, только пару часов назад бумага была на лоях стабилизации. Думал нашёл идею для канала на завтра, до конца торгов осталось то не долго, а она зараза взяла и стрельнула!((( 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹ФиксПрайс. 🥜Так Друзья, краткосрочная торговля в последнее время не самая простая, но достаточно спекулятивных идей, которые отработали и отрабатывают! Вот и эта идея отработала! 🥜Сейчас можно брать бумагу на карандаш и тут уже принимать решение и пробовать на отработку текущую зону или ждать теста поддержки! 🥜Опять, ситуация во многих бумагах сильно схожая и если рассчитывать на более масштабное движение, надо ждать пробитие контртрендовой! Пока тенденция низходящая! 🥜Если готовы держать, то на данных уровнях можно формировать позицию для посиделок! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Компания просит установить последний день торгов на 30 сентября, но окончательная дата может быть изменена. Что же делать если у вас есть акции? 1️⃣ Самый очевидный вариант - это продавать в убыток. Конечно неприятно, но это лучше, чем остаться с неторгуемым неликвидом. 2️⃣ Перевести бумаги в Казахстан. Это будет сложная и дорогая процедура, так что подойдет она только тем, у кого огромная позиция. ❎ Важно отметить, что обратного выкупа не будет, а ближайшие дивиденды будут не ранее 2028. Подумайте, нужна ли вам такая компания. Лучше признать свою ошибку и зафиксировать убытки. В своем tg мы неоднократно предупреждали об опасности инвестирования в Poly, подпишись, чтобы не повторять ошибки и не наступать на одни и те же грабли дважды! Вход: https://t.me/%20zn8wPfetbukwYmIy

|

|

🐹КарМаней. 🥜Помните совсем недавно указывал на зону где засел продавец и при уходе выше которой появится повышенная вероятность порасти! 🥜Посмотрите, вновь бумага три дня карабкалась к этой отметке и как только была попытка её пересеч, тут же уехала вниз! 🥜Продавец никак не угаманится, а зона всё больше и больше вовлекает участников и более явно показывает где надо фиксировать! Так что теперь и спекулянты будут мешать росту! Нужен кто-то посильнее, что бы забрать бумага продавцов и что бы у него хватило объёма, что бы в очередной раз не поехать ниже! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Видим последние 2 месяца достаточно сильную коррекцию по акциям Магнита. Неужели, это всё связанно с дивидендами? Честно, не сильно понимаю такого слива данной бумаги — ничего критичного не произошло. Да, дивиденды порядком меньше, чем ожидали, но 6,5% тоже немалые проценты. Возможно, дело в стоимости акций — 6200р на данный момент, что не такая малая сумма и многие просто не решатся потратить её на покупки такой бумаги. С другой стороны — сейчас нет достойной альтернативы среди ритейлеров и только X5 после возобновления торгов сможем составить конкуренцию Магниту на фондовом рынке. Ну, и безусловно, общая динамика рынка сказывается на акциях компании. Соответственно, все эти факторы в совокупности и играют роль в настроении инвесторов в отношении данной бумаги. Думаю, бумагу можно будет ждать в районе 5300, так как впереди див. отсечка и, соответственно, ещё больший неинтерес к бумаге. А там, возможно, и завезут какую-нибудь приятную весточку для инвесторов. не является инвестиционной рекомендацией ТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESLTOL)

|

|

ЕС разъяснил ранее введенные ограничения: они не касаются бриллиантов, которые находились на территории ЕС или третьей страны, за исключением России, или были огранены в третьей стране до вступления в силу ограничений на российские алмазы. На какие алмазы распространяются ограничения С января 2024 года ограничен ввоз в страны G7 российских алмазов и бриллиантов весом от 1 карата, а с 1 марта 2024 года запрет распространяется на бриллианты весом от 1 карата, ограненные в третьих странах из российских алмазов. С 1 сентября 2024 года эмбарго коснется бриллиантов весом от 0,5 карата. Кроме того, пакет продлевает до 1 марта 2025 года вступление в силу требования о полной отслеживаемости импорта необработанных и обработанных природных алмазов. До запуска этой системы импортеры драгоценных камней должны доказывать отсутствие российского происхождения. Также отложен запрет на ювелирные изделия с российскими алмазами, обработанными в третьих странах, до тех пор, пока Совет не решит активировать запрет в зависимости от действий, предпринятых в рамках G7. Кто выступает крупнейшим покупателем алмазов Индия является одним из основных покупателей алмазов, особенно мелкого алмазного сырья из России, и крупнейшим в мире производителем бриллиантов: здесь изготавливается 95% мировых бриллиантов. В мае 2024 года Индия импортировала 10,4 млн карат алмазов, что на 25% больше, чем годом ранее. Стоимость импорта оценивается в $1,2 млрд, что на 3% выше данных мая прошлого года. Наше мнение Некоторое перенесение сроков ограничений на алмазы из России является положительным фактором для отечественных компаний, в частности для АЛРОСА. Однако внешнеторговые риски все еще давят на отрасль, ставя под угрозу будущие доходы компаний. В связи с этим не считаем акции АЛРОСА инвестиционно привлекательными. Чтобы инвестировать в акции компании Алроса на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

|

|

|

|