|

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🇷🇺 MRKP - последний день с дивидендом 0,03883 руб. 🥇 MGKL - последний день приема заявок на покупку дополнительных акций для участников IPO (период сбора адресных заявок с 10:00 до 18:30 МСК). 🇷🇺 ABRD - ГОСА Абрау-Дюрсо; распределение прибыли, объявление дивидендов; 2023 г. (рекомендация СД 3,27 руб). 🌠 AQUA - ГОСА ИНАРКТИКА; распределение прибыли - 2023 г., выплата дивидендов - 2023 г. и I кв. 2024 г. (рекомендация СД - 10,00 руб по итогам 2023 г. и 10,00 руб по итогам I кв. 2024 г.). ⚡️ DVEC - ГОСА ДЭК; распределение прибыли/убытков, объявление дивидендов; 2023 г. (рекомендация СД - не выплачивать дивиденды). 🚢 FESH - ГОСА ДВМП; распределение прибыли, выплата дивидендов; 2023 г. (рекомендация СД - дивиденды не выплачивать). 🇷🇺 LENT - ГОСА Лента; распределение прибыли/убытков, объявление дивидендов; 2023 г. 🇷🇺 KMAZ - ГОСА КАМАЗ; распределение прибыли, объявление дивидендов; 2023 г. (рекомендация СД 4,49 руб). 🇷🇺 MGNT - ГОСА Магнит; распределение прибыли, объявление дивидендов; 2023 г. (рекомендация СД 412,13 руб). 📡 NSVZ - ГОСА Наука-Связь; распределение прибыли, объявление дивидендов; 2023 г. (рекомендация СД - дивиденды не выплачивать). 🚀 RKKE - ГОСА РКК "Энергия"; распределение прибыли/убытков, объявление дивидендов; 2023 г. (рекомендация - дивиденды не выплачивать). 🇷🇺 RUAL - ГОСА ОК РУСАЛ; объявление дивидендов; 2023 г. (рекомендация СД - дивиденды не выплачивать). 🇷🇺 TATN TATNP - повторное ГОСА Татнефть; распределение прибыли, объявление дивидендов; 2023 г. (рекомендация СД 25,17/ао и 25,17 руб/ап). 🚆 UWGN - ГОСА НПК ОВК; распределение прибыли/убытков, объявление дивидендов; 2023 г. (рекомендация СД - дивиденды не выплачивать). 🥜Друзья, на дворе четверг и на этой неделе ростовые потуги начались со вторника! Согласитесь, как то поинтереснее стало!) На рынке никогда нельзя паниковать и никогда нельзя заниматься самопоеданием! Рынок не место, где основой является рубилово быстрого бабла! Рынок это место формирования вашего капитала! А при терпении и понимании, что рынок это про рост и капитал ваш увеличится! А если будете стрессовать и постоянно неоправданно будете резать лосей уменьшая вашу базу, умышленно уменьшая свой капитал, то о каком накоплении и росте можно говорить!!! 🥜Вчера посмотрел одно выступление грамотного чела по ставке и он прям попал в меня! Все мои мысли по ставке, которые крутятся в голове, прям ретранслировались из телика! В воскресенье поставлю, обязательно посмотрите! Хорошего мало, но есть как есть! Хочешь убить производителей, уменьшить предложение и повысить инфляцию - повышай ставку!!! 🥜Сегодня пройдет очередная волна ГОСА, уже привычно, короче ничего интересного! 🥜По торговле новых мыслей нет, всё по старому, удерживаю позицию и присматриваю за активными спекулями. Рынок нравится и пока поже на то, что волна роста начинает своё шествие! Надеюсь это не ложные потуги! Мы сейчас ограничены во времени, до заседания ЦБ время остаётся всё меньше и меньше, по этому тянуть нельзя, пора бы уже и порасти пару недель!!! А по каким-то позициям уже можно собирать урожай!) 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Пока рынок находится в ожидании роста ключевой ставки стоит больше внимания обращать на облигации. Сегодня подготовил для вас подборку 5 компаний, относящихся к черной и цветной металлургии с доходностью до 21,5%. Облигации выбирал краткосрочные и среднесрочные до двух лет к погашению, без амортизаций, а также рейтингом не ниже BB+, чтобы сбалансировать риски, ликвидность и доходность. Все облигации доступны для неквалифицированных инвесторов. 1. ТМК БО-05 (RU000A0JWCM0)

- текущая цена - 97,98% - дата погашения - 01.04.2026г. - выплата купона 2 раза в год - кредитный рейтинг А+ - доходность к погашению - 18,4% 2. РУСАЛ Братский алюм. з-д БО-01 (RU000A0JWDN6)

- текущая цена - 75,38% - дата погашения - 27.04.2026г. - выплата купона 2 раза в год - кредитный рейтинг А+ - доходность к погашению - 17,2% 3. Селигдар 001Р-01 (RU000A105CS1)

- текущая цена - 90,22% - дата погашения - 29.10.2025г. - выплата купона 2 раза в год - кредитный рейтинг А+ - доходность к погашению - 20,3% 4. ЧЗПСН-Профнастил ПАО БО-П02 (RU000A101NJ6)

- текущая цена - 94,03% - дата погашения - 08.05.2025г. - выплата купона 4 раза в год - кредитный рейтинг BB+ - доходность к погашению - 21,2% 5. Электрощит-Стройсистема БО-П02 (RU000A101UD4)

- текущая цена - 93,86% - дата погашения - 23.06.2025г. - выплата купона 4 раза в год - кредитный рейтинг BB+ - доходность к погашению - 21,5% Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

Событие, на которое следует обратить внимание сегодня: 15:30 GMT+3. USD - Изменение объема ВВП за квартал EURUSD:

Цена торгуется в зоне комфорта, выше уровня баланса дня 1.0678. Цена вышла за пределы модели импульс и по-прежнему расположена на среднесрочной поддержке 1.0670, где покупки выгодны в среднесрочной перспективе. Покупки осуществляются только при правильном положении восходящего импульса, относительно текущего баланса дня. Главная задача пробить и закрепиться за уровнем сильного сопротивления 1.0717. Образован паттерн активного поглощения. Давление ДС составляет на данном этапе 12% недели и 15% месяца. Сценарий текущего дня, это покупки пары, альтернативный сценарий рассматривается в случае пробоя и закрепления цены ниже 1.0660, с целью 1.0620. Торговые решения: Buy 1.0678 – 1.0685 Take Profit 1.0730 – 1.0750 До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

🐹Генетико. 🥜Друзья, я пока тут присел, но нет не малейшей мысли, что я в итоге на ней не заработаю! 🥜А тем временем снижение перешло в пилу с дикой волатильностью, а сейчас стабилизировалась! 🥜Отличная точка хоть для спекуляции, хоть для среднесрока и набора позиции. 🥜Спекулятивная цель - хай пилы. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹КарМаней. 🥜Есть очередной пробой! Держим кулачки,что бы опять не уехала на этих грёбаных продавцах. 🥜Сейчас +3,5%, не крою, хочу посмотреть чем всё это закончится! 🥜Закрепится выше, сразу появляется повышенная вероятность ростовой волны с минимальной целью до середины прошлой волны снижения, а это +5% с хвостиком! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Займер. 🥜Ай да умничка, +14 с хвостиком за пару дней! 🥜А я ведь указывал на сущ факт про три растущие свечи и этого не разу не было ранее на низходящем движении! И вот пожалуйста, появилось на графике новая вводная, соответственно и вероятность стала другой! Как итог привлечение внимания к торговцам и 2 дня бурного роста с ускорением! Кто не побоялся, молодец! И Хомяк молодец, что такой внимательный!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

ЭКСПРЕСС АНАЛИЗ ПАО «САРАТОВЭНЕРГО», г. Саратов ОГРН 1026402199636 от 05.03.1993 410002, ул. им. Мичурина И.В, д. 166/168, г. Саратов, Саратовская обл., Россия www.saratovenergo.ru Московская биржа: Инструмент сокр. (код): СаратЭн-ао (SARE) / СаратЭн-ап (SAREP). Уровень листинга: 3. Индексы: Нет. Доп. сессия: Нет. Лот: 10 000 / 10 000. Номинал: 0,02 / 0,02113. Шаг цен: 0,001 / 0,0005. Валюта расчета: Российский рубль. В секторе электроэнергетики России можно условно, а в отдельных случаях и формально, выделить 5 классификаций электрических организаций по виду осуществляемой хозяйственной деятельности: 1. Генерирующие электрические организации (генерирующие организации); 2. Сетевые электрические организации (электросетевые организации); 3. Сбытовые электрические организации (энергосбытовые организации) к которым и относится «Саратовэнерго» ПАО; 4. Снабжающие электрические организации (энергоснабжающие организации); 5. Иные организации, задействованные в электросетевом рынке. ПАО «Саратовэнерго» – гарантирующий поставщик электроэнергии в Саратовской области. Потребителями компании являются более 21 тыс. юридических лиц и более 737 тыс. бытовых абонентов. Объём полезного отпуска электроэнергии за 1 квартал 2024 года составил 1 584,1 млн кВт*ч. ПАО «Саратовэнерго» оказывает энергосервисные услуги, занимается внедрением энергосберегающих технологий на условиях энергосервисного контракта. По данным бухгалтерского баланса совокупные активы ПАО «Саратовэнерго» на 31 марта 2024 года составляют 3 532,0 млн российских рублей, что на 461,0 млн рублей (15,00%) выше совокупных активов на 31 декабря 2023 года. Обязательства ПАО «Саратовэнерго» на 31 марта 2024 года составляют 2 663,0 млн российских рублей, что на 242,8 млн российских рублей (10,00%) выше обязательств на 31 декабря 2023 года. На 31 марта 2024 года задолженность по кредитам и займам, включая только обязательства по аренде (с учетом применения стандарта ФСБУ 25/2018 «Бухгалтерский учет аренды»), составила 344,6 млн российских рублей. Вся сумма соответствует обязательствам по аренде. По состоянию на 31 марта 2024 года у организации имеется 942 млн. российских рублей в виде денежных средств и денежных эквивалентов, что на 510 млн российских рублей (118,06%) выше по сравнению к 31 декабря 2023 года. Нераспределенная прибыль составляет 708 млн российских рублей, что на 620 млн российских рублей (713,79%) выше по сравнению к 31 декабря 2022 года. Изменения за 1 год и 3 месяца впечатляющие! 2023 год был успешным. Разбираемся дальше и попробуем понять, будет ли также все успешно в будущем... Размер уставного капитала равен 128 млн 856 тыс. российских рублей. Соотношение чистых активов и размера уставного капитала показывает коэффициент 6,73 и динамика изменения этого показателя остается положительной более 5 лет, что соответствует законодательству РФ и благоприятно влияет на развитие организации. Чистый долг у компании сейчас отрицательный -597 млн российских рублей, что говорит об отличной финансовой устойчивости. В общем и целом, можно отметить, что на российском рынке есть электросетевые компании, которые стабильно топчутся на одном месте, вторые пляшут то вверх, то вниз и третьи компании, которые начинают показывать устойчивый рост. К какой группе отнести ПАО «Саратовэнерго»? Чтобы приблизиться к ответу, обратимся еще к одному отчету под названием «Отчет о финансовых результатах», сокращенно – ОФР, и рассмотрим данные за 5-6 лет. Тут уже приготовил диаграммы на картинках, чтобы было нагляднее. И еще момент, так как электроэнергетики публикуют свои инвестиционные программы в соответствии с законодательством РФ в публичных источниках информации, включая свои сайты, то данные по прогнозу будут даваться в строгом соответствии с программой ПАО «Саратовэнерго». Свой прогноз отмечу отдельными диаграммами. Начну с выручки и ее структуры (см. диаграмму 1 и 2). .png)

Диаграмма 1 – Динамика изменения выручки за 9 лет (в среднем c 2020 года 4,14% ежегодно), % Первое, что бросается в глаза – это стабильный рост выручки до 2028 года. Да, темп роста скромный – 4,14% ежегодно, что может быть обусловлено ограничением рынка сбыта. Сразу напрашивается вопрос, а почему они не расширяют свои возможности? Вопрос к менеджменту. Все же в структуру акционерного капитала ПАО «Саратовэнерго» входит Интер РАО ЕЭС с подавляющей долей голосов, а это государственная компания, поэтому есть факторы не связанные с прибыльностью. Пойдем дальше. .png)

Диаграмма 2 – Структура распределения выручки по годам за 5 лет (2019-2023 гг.), % от выручки и тыс. руб. На второй диаграмме себестоимость продаж и коммерческие расходы начиная с 2020 года находятся на уровне 55% +/-1,5% и 40% +/-1% соответственно, а с ростом выручки пропорционально растут и эти показатели, что говорит о достижении менеджментом оптимального уровня расходов на текущий день. Также возможно компания уперлась в некоторые барьер, по причине которого не может оптимизировать расходы еще успешнее и поэтому мы видим такую картину 4 год подряд. Управленческие расходы находятся на примерно одинаковом уровне 1,4%. Чистая прибыль имеет тенденцию увеличиваться, а на конец 2024 год запланированы рекордные показатели. Что касательно рекордных показателей чистой прибыли, обратимся к следующей цепочке диаграмм, для наглядного представления возможностей генерировать компанией прибыль (см. диаграмму 3). .png)

Диаграмма 3 – Динамика чистой прибыли (убытка) по кварталам за 6 лет (с 2019 по 2024 гг.), % доли в выручке и тыс. руб. Обратим внимание, что первые попытки выйти из бокового движения были в 2021 году, но что-то пошло не так и в 2022 году, всем нам известным по разным событиям и начала специальной военной операции (СВО) оказался мало примечательным за исключением 4 квартала. И лишь со второго квартала 2023 года пошел бурный рост. Сейчас наблюдаем сумасшедшие прибыли, что естественным образом сказалось на капитализации компании. Фиолетовым цветом обозначен прогноз согласно инвестиционной программе. Процент показывает долю чистой прибыли в выручке. Если все пойдет и дальше такими темпами, то безусловно организация может стать активно растущей на московской бирже. Ниже представлена диаграмма процентного изменения по кварталам (см. диаграмму 4) и по накопительному итогу, как мы это привыкли видеть в отчете (см. диаграмму 5). %20(%D0%BF%D0%BE%20%D0%BA%D0%B2%D0%B0%D1%80%D1%82%D0%B0%D0%BB%D0%B0%D0%BC)%20new.png)

Диаграмма 4 – Динамика изменения размера чистой прибыли (убытка) по отношению к аналогичному периоду предыдущего года (по кварталам), % %20(%D0%BD%D0%B0%D0%BA%D0%BE%D0%BF%D0%B8%D1%82%D0%B5%D0%BB%D1%8C%D0%BD%D1%8B%D0%BC%20%D0%B8%D1%82%D0%BE%D0%B3%D0%BE%D0%BC)%20new.png)

Диаграмма 5 – Динамика чистой прибыли (убытка) по отношению к аналогичному периоду предыдущего года (накопительным итогом, как в ОФР по строке 2400), % Согласно инвестиционной программе мы видим, что в 4 квартале 2024 года чистая прибыль может быть чуть меньше (-2,81%), чем по итогу 4 квартала 2023 года, однако, склоняюсь к тому, что выручка и чистая прибыль к концу 2024 года будет выдержана в пропорциях по историческим показателям, то в итоге чистая прибыль будет выше (см. диаграмму 6). %20(%D0%BF%D0%BE%20%D0%BA%D0%B2%D0%B0%D1%80%D1%82%D0%B0%D0%BB%D0%B0%D0%BC)%20new.png)

Диаграмма 6 – Мой прогноз, на основе планов организации и тренда развития мира. Динамика изменения размера чистой прибыли (убытка) по отношению к аналогичному периоду предыдущего года (по кварталам), % В 4 квартале на 43,38% выше – это значит на 118 млн российских рублей больше. По 2 и 3 кварталу тоже изменятся цифры в большую сторону. Итого мы получим в общем отчете следующие изменения (см. диаграмму 7): %20(%D0%BD%D0%B0%D0%BA%D0%BE%D0%BF%D0%B8%D1%82%D0%B5%D0%BB%D1%8C%D0%BD%D1%8B%D0%BC%20%D0%B8%D1%82%D0%BE%D0%B3%D0%BE%D0%BC)%20new.png)

Диаграмма 7 – Мой прогноз на основе планов организации и тренда развития мира. Динамика чистой прибыли (убытка) по отношению к аналогичному периоду предыдущего года (накопительным итогом, как в ОФР по строке 2400), % Что касательно пропорций, то исторически они выглядят следующим образом (см. диаграмму 8 и 9): .png)

Диаграмма 8 – Распределение годовой выручки по кварталам за 4 года (2019-2021, 2023 гг.), тыс. руб. .png)

Диаграмма 9 – Распределение годовой чистой прибыли (убытка) по кварталам за 4 года (2019-2021, 2023 гг.), тыс. руб. И дополнительно, чтобы вам не пришлось копаться в файлах инвестиционной программы, прикреплю сюда скриншот по важным показателям (см. рисунок 10). .png)

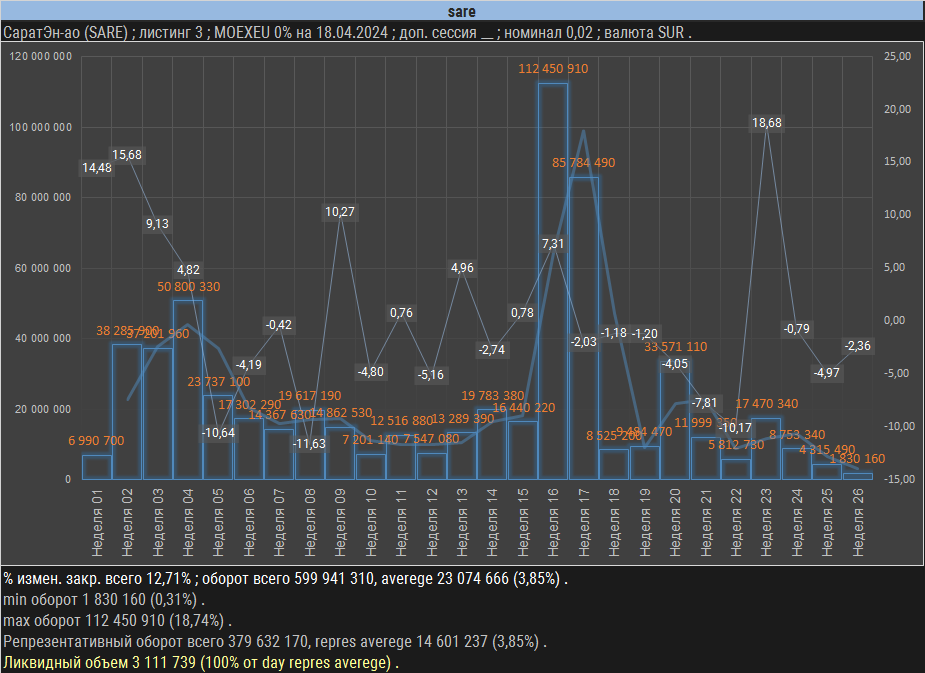

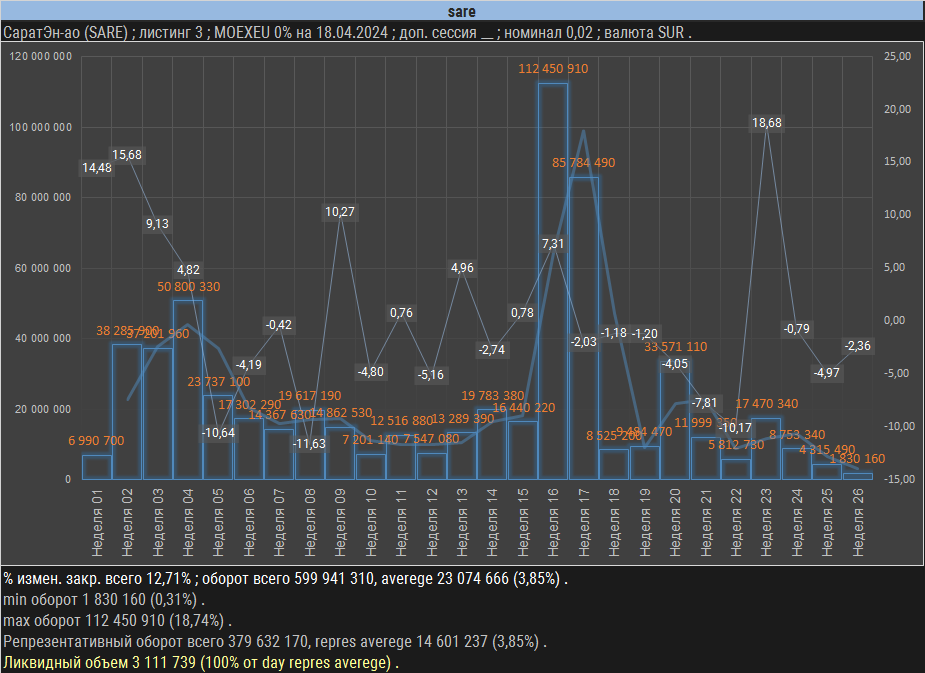

Рисунок 10 – Инвестиционная программа до 2028 года (финансово-экономическая модель). Обратите внимание на рост всех показателей до 2028 года – это внушает некоторое доверие, однако важно понимать, что это планы. Что будет фактически узнаем со временем. Планы корректируются, но даже на скриншоте видно, что корректировки идут в большую сторону, а значит организация понимает, что заработать может больше. Точно могу сказать, что за 1 квартал 2024 года сработали очень круто, с нетерпением жду отчет за 2 квартал 2024 года. Так как с 1 июля 2024 года будут подняты цены на электроэнергию, то в реализацию плана на 2024 года верится все больше. Вывод: Проведя бухгалтерский и финансовый экспресс анализы, было установлено, что организация ПАО «Саратовэнерго» (SARE / SAREP), с 2023 года начала входить в растущий тренд по показателям прибыльности. Из публичных новостных сообщений был выявлен тренд на увеличение объема продаж электроэнергии за 1 квартал 2024 года по сравнению со значениями за 1 квартал 2023 года (информацию можете посмотреть на официальном сайте, сюда не стал копировать). Инвестиционная программа компании рассчитана на средний ежегодный темп роста выручки на 4,14%. 2024 год должен быть самым прибыльным за рассматриваемый период в 6 лет. Исходя из вышеизложенного и доверяя планам инвестиционной программе считаю для себя целесообразным рассматривать осуществление закупки ценных бумаг ПАО «Саратовэнерго» на московской бирже торгующихся под тикером SARE. Также возможно рассмотреть и привилегированные акции SAREP, но ниже предоставлю ликвидность этих бумаг, а точнее по SARE, и предлагаю рассматривать только обыкновенные акции к приобретению. Дальнейшие действия: Так как важно обозначать цель, по достижении которой можно будет фиксировать ценную бумагу, то необходимо проанализировать финансовые коэффициенты (мультипликторы), перед окончательным решением о покупке. Сравнить показатели со средними значениями в секторе и понять на каком сейчас уровне торгуется бумага по отношению к стоимостной оценке. Это отдельный анализ и если он уже у кого-то есть, прошу делиться в общую копилку. Спасибо. На диаграмме ниже (см. диаграмма 11) прилагаю интересные данные для технического анализа бумаги SARE. Кто умеет хорошо описывать подобные графики, будет здорово, если сделаете это. Обязательно прочитаю.

Диаграмма 11 – Динамика оборотов и процентов изменения SARE с 01.01.2024 по 25.06.2024, оборот в российских рублях слева и изменение в процентах справа. У Саратовэнерго на счете сейчас в районе 1 млрд и на балансе 3,5 млрд, итого 4,5 млрд. А капитализация сейчас 3,2 млрд. Итого апсайд составляет минимум 40% до справедливой оценки. То есть цена на рынке в ближайшее время должна быть в диапазоне 0,78-0,84. Дополняйте ветку информацией по бумаге! Telegram: https://t.me/kangavinvest

|

|

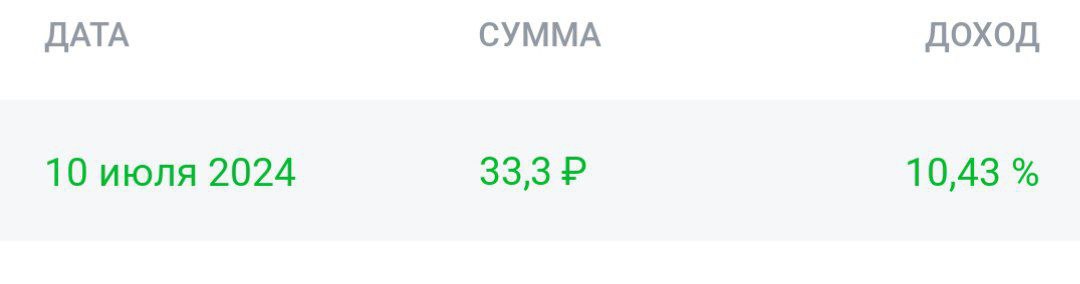

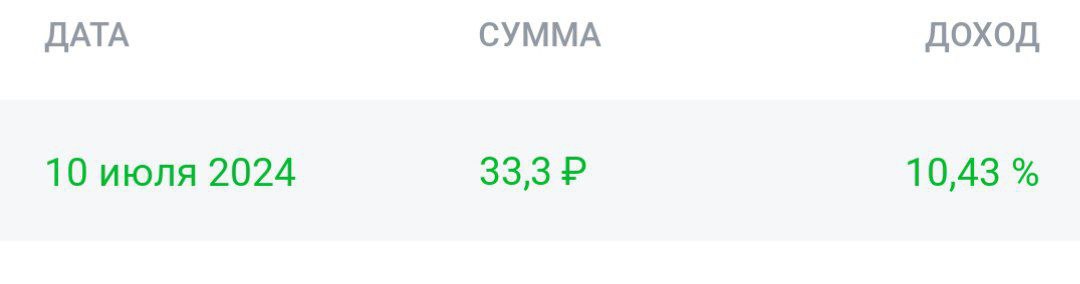

Ровно через 2 недели Сбербанк выплатит дивидендики, в размере 33,3 рублей за акцию. И, многих может интересовать следующий вопрос — как быстро закроется дивидендный гэп? Вообще, Сбер закрывает див. гэп в течении месяца (в течении 30 дней), но, важно смотреть за общей структурой на рынке. К примеру, в конце июля у нас будет заседание ЦБ, которое может повлиять на динамику рынка. Плюсом, уже будут отменены программы льготных ипотек, то есть, помимо возможного повышения ключевой ставки ЦБ понизится ещё и спрос на ипотеки из-за сокращения льготных программ. Да, факторы неприятные, но но вряд-ли они помешают закрыть Сберу дивидендный гэп в течении этих самых 30 дней. Единственное, что действительно может повлиять на динамику котировок — это геополитика. Но, как говорится — «волков бояться — в лес не ходить». Поэтому, Сбербанк вполне себе может продолжить свою динамику и закрыть див. гэп в течении 30 дней не смотря на ключевую ставку, сокращение льготных программ и тп. После закрытия гэпа, мы уже можем увидеть некое остывание рынка — вдруг на последующих заседаниях ЦБ ещё сильнее ужесточит ДКП, кто его знает. Да и в целом, нужно будет смотреть на всю динамику рынка, на макроэкономические показатели, новостной фон и тп. и уже после делать выводы по дальнейшему движению. не является инвестиционной рекомендациейТг канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

Финансовый директор ООО «Феррони» Сергей Степаненко поделился с инвесторами актуальными новостями об успехах компании в части погашения обязательств и снижения долговой нагрузки, планами на будущее, а также дал комментарии о ходе судебных разбирательств, в которых фигурирует эмитент. Начнем с самого важного: ООО «Феррони-Тольятти» реализовало производственную площадку (земельный участок и расположенное на нем здание), где ранее располагался покрасочный цех, на котором 13 мая 2023 году произошел пожар. Поскольку объект находился в залоге ПАО «Сбербанк России», то большая часть средств от реализации объекта пошла на частичное погашение задолженности перед этим кредитором, еще часть эмитент направил на погашение обязательств перед бюджетом. До конца 2024 года ГК «Феррони» планирует реализовать еще один объект — складские помещения, расположенные в поселке Агроном Краснодарского края. Это имущество также находится в залоге, и средства, вырученные от его реализации, будут направлены на погашение кредита. Также в этом году ООО «Феррони» ожидает поступления страховых выплат от компаний «Ингосстрах», «Альфа Страхование», «Энергогарант» и «Согласие», выступавшими страховщиками оборудования, поврежденного в результате пожара и находившегося в лизинге. Все средства, которые в рамках страховых выплат поступят в распоряжение «Феррони», также будут направлены на погашение финансовых обязательств компании (прежде всего — перед лизинговой компанией «Дельта Лизинг»). Что касается судебных дел, о которых мы писали ранее: группа компаний «Феррони» продолжает отстаивать свои права в судебном разбирательстве по иску от прокуратуры города Тольятти и Самарской области о правомерности применения режима вынужденного простоя. Несмотря на вынесенные ранее судебные решения, компания уверена в своей правоте и аргументирует выбранную позицию тем, что судебный иск был подан до вынесения официального заключения специалистами МЧС и исходя из возбужденного уголовного дела, о нарушении правил пожарной безопасности, которое впоследствии было закрыто. Представитель «Феррони» подчеркнул, что компания продолжает подавать апелляции в вышестоящие судебные органы и отстаивать свою позицию. К сожалению, у ООО «Феррони» сохраняется задолженность перед ФНС, что привело к блокировке счетов организации. Задолженность постепенно погашается за счет поступлений на счета компании. В диалоге с эмитентом также был поднят вопрос о способности компании своевременно обслуживать облигационные выпуски в обращении (купонные платежи и частичное погашение номинальной стоимости бумаг по заявленному графику). Согласно комментарию финансового директора компании, все предстоящие платежи учтены в антикризисном плане компании, но обслуживание всех займов и кредитов компаний, входящих в ГК «Феррони» осуществляет на данный момент ООО «Феррони Йошкар-Ола». Ранее затруднений с приемом средств от ООО «Феррони Йошкар-Ола» у Национального расчетного депозитария не возникало. Однако в свете последних событий ООО «ЮЛКМ», выполняющее функции представителя владельцев облигаций по всем трем выпускам, направило в адрес НРД запрос с просьбой подтвердить наличие такой возможности в дальнейшем.

|

|

Свой дебютный выпуск облигаций № 4B02-01-00138-L эмитент разместил в апреле 2024 года, и сейчас находится в процессе освоения средств. «ХРОМОС Инжиниринг» поделился тем, куда направилась часть средств, и в какой период планируется освоение оставшейся. При размещении выпуска эмитент обозначал, что планирует распределить облигационный выпуск объемом 500 млн рублей на несколько направлений: открытие сервисных центров; развитие производственного участка в Нижнем Новгороде, оснащение его необходимым оборудованием и внедрение новых технологий; приобретение оборудования для развития направления по металлообработке; часть инвестиций — на пополнение оборотных средств. На текущий момент эмитент находится в процессе освоения средств от облигационного выпуска: 150 млн руб. направлено на приобретение оборудования для развития производственного участка в Нижнем Новгороде, а также нового цеха в Дзержинске — поставку оборудования компания ожидает в июле. Также на новой площадке в Дзержинске планируется запуск производства на базе новых технологий — 50 млн руб. эмитент инвестировал в научные разработки. Еще часть инвестиций в размере 50 млн руб. направлено на пополнение оборотных средств, также в соответствии с заявленными ранее целями. Оставшуюся часть облигационного выпуска в размере 250 млн рублей эмитент рассчитывает освоить в течение ближайших 1,5 месяцев. Часть средств планируется направить на открытие сервисных центров — при выборе локации упор делается, прежде всего, на количество предприятий в регионе, где используется оборудование «ХРОМОС Инжиниринг». На сегодняшний день компания рассматривает открытие центров в Уфе, где высока концентрация компаний, использующих приборы производства эмитента, также в Санкт-Петербурге, вблизи которого строится большой комплекс. Оставшаяся часть также пойдет на пополнение оборотных средств с целью развития компании. Так, планируется сотрудничество с Китаем — подписан меморандум о взаимовыгодном сотрудничестве: «ХРОМОС Инжиниринг» намерен поставлять оборудование партнерам в Китай, которые, в свою очередь, будут снабжать эмитента комплектующими для разработки новых продуктов. В компании ожидают, что первые взаимные поставки будут осуществлены еще до начала осени, и эмитенту как раз требуются резервы для финансирования первой партии поставок. Также реализация договора совместно с «Газпром ВНИИГАЗ» (главный научно-исследовательский центр ПАО «ГАЗПРОМ») будет проведена с использованием облигационных средств. Уже сейчас есть согласованный проект договора, рассчитанный на 5 лет совместной работы. В рамках работ по договору эмитент планирует разработать 150 методик. На сегодняшний момент у уже согласовано первых шесть из них. Также изготовлен анализатор серы для газораспределительных станций Газпрома, идет разработка нового ГОСТа. Это огромный шаг вперед, поскольку предприятия и лаборатории только с утвержденными ГОСТами смогут использовать в работе прибор по соответствующей методике. По действующему выпуску облигаций эмитент добросовестно выполняет обязательства перед инвесторами, выплачивая купонный доход своевременно и в полном объеме согласно графику.

|

|

|

|

.png)

.png)

.png)

%20(%D0%BF%D0%BE%20%D0%BA%D0%B2%D0%B0%D1%80%D1%82%D0%B0%D0%BB%D0%B0%D0%BC)%20new.png)

%20(%D0%BD%D0%B0%D0%BA%D0%BE%D0%BF%D0%B8%D1%82%D0%B5%D0%BB%D1%8C%D0%BD%D1%8B%D0%BC%20%D0%B8%D1%82%D0%BE%D0%B3%D0%BE%D0%BC)%20new.png)

%20(%D0%BF%D0%BE%20%D0%BA%D0%B2%D0%B0%D1%80%D1%82%D0%B0%D0%BB%D0%B0%D0%BC)%20new.png)

%20(%D0%BD%D0%B0%D0%BA%D0%BE%D0%BF%D0%B8%D1%82%D0%B5%D0%BB%D1%8C%D0%BD%D1%8B%D0%BC%20%D0%B8%D1%82%D0%BE%D0%B3%D0%BE%D0%BC)%20new.png)

.png)

.png)

.png)