|

|

|

#NQ100: SELL 24657.4-24934.9, TP1-24379.9, TP2-23731.2 Верни 50% отрицательного свопа! Спеши! Действует с момента активации и до конца февраля. Активация: пополни любой счёт от $500 и напиши в чат поддержки SWAP50. Детали Долгосрочная тенденция: временная неопределённость. Максимальное скопление объемов текущего контракта расположено в диапазоне, по котировкам 25500.0–25750.0. В настоящий момент по #NQ100 совершаются инвестиционные операции ниже указанного диапазона, что говорит о силе продавцов.

Среднесрочная тенденция: в шорт. Максимальное скопление объемов среднесрочной тенденции расположено в диапазоне, по котировкам 24710.0–24760.0. В настоящий момент по #NQ100 совершаются инвестиционные операции выше указанного диапазона, что говорит о слабости продавцов. Область выгодных цен на продажу с точки зрения маржинального обеспечения, располагается между зонами 1/4 и 1/2 построенными от минимума 17.02.2026. Котировка нижней границы зоны 1/4 – 24657.4. Котировка нижней границы зоны 1/2 – 24934.9. Внутридневные цели: обновление минимумов от 17.02.2026–24379.9. Среднесрочные цели: тест верхней границы ЗНКЗ – 23731.2.

Инвестиционные рекомендации: продажи из диапазона выгодных цен при формировании разворотного паттерна. Sell: 24657.4-24934.9, Take Profit 1-24379.9, Take Profit 2-23731.2. Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10384 или на других платформах: 📱 Рутуб https://rutube.ru/video/53319f4f4780504ba9f32ad... 📱 ВК https://vkvideo.ru/video-221504876_456240201 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 02:44 - Лекции, Буса 07:11 - Торговые идеи, Новостной фон 17:53 - S&P500, Nasdaq, Hang seng 19:07 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 20:56 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 24:43 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 25:20 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 27:02 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 30:41 - TLT, Биткойн, Apple, Tesla, Китайские акции 32:22 - Итоги по рынку акций 34:54 - Медь 35:53 - OZPH, TATN, ENPG 38:03 - CHMK, SPBE

|

|

Мы начинаем аналитическое покрытие ПАО «ДОМ.РФ» - финансового института развития в жилищной сфере России. Компания была создана в 1997 г. под названием «Агентство ипотечного жилищного кредитования» на основании постановления Правительства РФ для содействия проведению государственной жилищной политики. На сегодняшний день «ДОМ.РФ» является оператором ряда государственных программ поддержки, запущенных по поручению президента РФ. Это «Льготная ипотека», «Семейная ипотека», «Дальневосточная ипотека», «Ипотека для ИТ-специалистов», государственная программа выплат многодетным семьям на погашение ипотеки. Институт развития реализует проекты формирования комфортной городской среды в регионах, ведет работу по разработке мастер-планов городов. В ходе подготовки к IPO в сентябре 2025 года «ДОМ.РФ» получил статус публичной компании. В ноябре 2025 года «ДОМ.РФ» провел IPO и привлек 25 млрд руб., free-float составил 10,1%. Вся компания в ходе размещения была оценена в 315 млрд руб. 20 ноября стартовали торги акциями «ДОМ.РФ» на Московской бирже. Перейдем к рассмотрению результатов работы ДОМ.РФ по итогам 2025 г. См. таблицу: https://bf.arsagera.ru/domrf/itogi-2025-g-nacal... Процентные доходы ДОМ.РФ выросли на 38,7% до 857,5 млрд руб. на фоне роста объема кредитного портфеля и удорожания стоимости выданных ссуд. Процентные расходы увеличились на 40,6% до 689,1 млрд руб. на фоне роста объема и стоимости привлечения клиентских средств. В итоге чистые процентные доходы в отчетном периоде выросли на 31,8%, составив 161,9 млрд руб., на фоне роста розничного кредитного портфеля, а также увеличения доли высокомаржинальных кредитных продуктов. Показатель чистой процентной маржи вырос на 0,5 п.п. и составил 3,7%. Чистые комиссионные доходы выросли на 78,6% до 13,0 млрд руб. на фоне развития комиссионного бизнеса (выданные гарантии, сопровождение кредитных операций, агентские договоры). Отметим существенное снижение доходов от операций с финансовыми инструментами, составившими 1,4 млрд руб. Специфическими статьями доходов ДОМ.РФ являются нетто-результат от операций с недвижимостью, а также вознаграждение за выполнение функций агента. Указанные статьи доходов показали положительную динамику на фоне операций с земельными участками, арендных доходов, переоценки недвижимости. В отчетном периоде ДОМ.РФ на 69,5% увеличил объемы начисленных резервов, которые составили 31,2 млрд руб. на фоне увеличения стоимости риска на 0,2%. Указанная динамика объясняется консервативным подходом к оценке рисков на фоне роста кредитного портфеля и замедления экономики. В результате операционные доходы прибавили 36,3%, составив 161,0 млрд руб. Операционные расходы увеличились на 23,6% до 48,6 млрд руб. главным образом, по причине роста расходов на персонал и связанных с ними социальных взносов. При этом отношение операционных расходов к операционным доходам сократилось на 0,6 п.п. и составило 25,8%. Эффективная налоговая ставка выросла с 12,3% до 17,7%, отражая как общее увеличение ставки налога на прибыль, так и наличие режима льготного налогообложения отдельных доходов. В итоге чистая прибыль ДОМ.РФ выросла на 35,2%, составив 88,7 млрд руб. на фоне увеличения рентабельности собственного капитала до 21,6%. См. таблицу: https://bf.arsagera.ru/domrf/itogi-2025-g-nacal... По линии балансовых показателей отметим достаточно высокие темпы увеличения кредитного портфеля (+26,6%). Кредитный портфель юридических лиц достиг 2,7 трлн руб. (+35%) на фоне увеличения кредитования проектного финансирования, а также корпоративно-инвестиционного бизнеса. Кредитный портфель физических лиц вырос на 15% до 0,8 трлн руб. Портфель сделок секьюритизации прибавил 20%, составив 1,9 трлн руб. По итогам завершившегося года ДОМ.РФ секьюритизировал 229 тыс. ипотечных кредитов, разместив 11 выпусков облигаций на 670 млрд руб. Несколько меньшими темпами росли привлеченные клиентские средств (20,1%), достигшие 3,0 трлн руб. В результате соотношение кредитного портфеля к средствам клиентом составило достаточно высокие 165,1%. Собственный капитал компании с начала года увеличился на 23,7% до 470 млрд руб. благодаря увеличению размеров чистой прибыли, а также в результате поступления средств от IPO Банка. Добавим также, что согласно принятой дивидендной политике банк предполагает распределять среди акционеров 50 процентов заработанной чистой прибыли по МСФО. В рамках утвержденной стратегии развития на период 2026-2030 гг. к числу ключевых ориентиров для ДОМ.РФ относятся увеличение активов до 8,8 трлн руб. к 2028 г., поддержание ROE выше 20%, а также рост чистой прибыли с темпом выше 15% ежегодно. Ниже представлен наш прогноз ключевых финансовых показателей компании на текущий год. См. таблицу: https://bf.arsagera.ru/domrf/itogi-2025-g-nacal... В настоящий момент акции ДОМ.РФ торгуются исходя из P/BV 2026 в районе 0,7 и P/E 2026 около 3,4 и входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

На прошедшем в пятницу заседании Банк России принял решение снизить ключевую ставку на 50 б. п., до 15,5%, удивив рынок: многие ждали паузы в цикле. Но самое главное — достаточно мягкий сигнал, который направил рынку регулятор. Рассказываем, чем руководствовался Банк России. Сокращение денежной массы помогло снижению Решение стало несколько неожиданным. Большинство участников рынка в свете всплеска инфляции в начале года в связи с повышением НДС и индексацией различных тарифов, а также некоторых заявлений со стороны Банка России ждали сохранения ключевой ставки. На заседании рассматривалось два варианта: сохранение ставки или ее снижение на 50 б. п. Ввиду последних позитивных вышедших данных по денежной массе в январе и ценовым ожиданиям бизнеса был выбран более мягкий вариант. Прогноз был сужен, но впереди — все же снижение Это заседание было опорным, где пересматриваются среднесрочные прогнозы. Прогноз по ключевой ставке в текущем году был сужен с 13–15 до 13,5–14,5%. Прогноз по ставке на 2027 год повышен с 7,5–8,5 до 8–9%.Прогноз по инфляции на текущий год был повышен с 4–5 до 4,5–5,5%. Высокую инфляцию в начале 2026-го объяснили переносом Зампред Банка России Алексей Заботкин прокомментировал пересмотр прогноза по инфляции на текущий год в бóльшую сторону. По его мнению, произошел перенос с последних месяцев 2025 года на январь 2026 года. В конце прошлого года инфляция замедлилась существенно сильнее ожиданий. Если взять совокупный показатель за 2025 и 2026 годы, то последний прогноз предполагает более низкую инфляцию, чем прошлый — октябрьский. Позитивный сигнал рынку Регулятор будет оценивать целесообразность дальнейшего снижения ключевой ставки на следующих заседаниях, при этом шаги снижения могут быть разными — что предполагает снижение более чем на 50 б. п. за раз. Чтобы инвестировать в акции на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции Дисклеймер Данный справочный и аналитический материал подготовлен исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменения их стоимости являются выражением мнения, сформированного в результате аналитических исследований, не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов.

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10367 или на других платформах: 📱 Рутуб https://rutube.ru/video/6332df9003db599763ddd6d... 📱 ВК https://vkvideo.ru/video-221504876_456240200 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 02:50 - Торговые идеи, Новостной фон 10:15 - S&P500, Nasdaq, Hang seng 11:13 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 13:40 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 16:50 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 17:31 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 19:33 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 21:48 - TLT, Биткойн, Apple, Tesla, Китайские акции 22:38 - Итоги по рынку акций 24:00 - Фьючерс какао, Фьючерс кофе 26:41 - X5, UGLD, PMSBP

|

|

Компания в конце 2025 года провела образовательные семинар для партнёров. Эффект от мероприятия — заключение контактов на поставку как основных позиций ассортимента, так и новинок — руководство ожидает в 2026 году. ООО «СЕЛЛ-Сервис» провело семинар для клиентов «Регуляторика, тренды рынка и инновационные решения в пищевой промышленности». Участие в мероприятии приняли производители напитков, молочных продуктов и кондитерских изделий из Уральского, Сибирского и Дальневосточного федеральных округов. «В планах — сделать подобные мероприятия регулярной практикой, масштабировать их на другие регионы. Такие семинары являются частью нашей стратегии по выстраиванию долгосрочных партнёрских отношений с клиентами и продвижению экспертизы ведущих специалистов компании», — пояснил генеральный директор ООО «СЕЛЛ-Сервис» Пётр Новак. По итогам прошедшего семинара эмитент ожидает рост продаж ключевых ассортиментных позиций, а также новинок. Ориентировочно реальный эффект можно будет оценить в начале 2026 года после того, как клиенты протестируют продукты, разработают концепции их использования и включат в планы производства.

|

|

ЦБ потряс инвестиционную блогосферу новой инициативой, которая затронет практически всех авторов Телеграм-каналов (и прочих социальных сетей), публикующих финансовые или инвестиционные посты. Регулятор предложил создать реестр "финансовых инфлюенсеров", который судя по вбросу будет похож на реестр финансовых консультантов.

Кроме маркировки материалов (которая в первоначальной редакции должна распространяться на нативную рекламу или околорекламные посты) ЦБ хочет разработать регламент и критерии, которым должна соответствовать деятельности таких инфлюенсеров. Ну а следующим шагом будет разработка ограничений и штрафов за нарушение такого регламента. Что касается идеи контроля за публикациями инвестиционных блогеров, то лично я её приветствую, так как действительно, начитавшись информации от псевдо экспертов, частный инвестор без опыта может легко нарубить дров и обнулить свой брокерский счет, потеряв при этом свои накопления. Или еще хуже - сделать тоже самое, предварительно набрав кредитов. Но на данный момент не совсем понятно как ЦБ хочет отрегулировать эту сферу, ведь критерии, которыми должны соответствовать инфлюенсеры для добавления в специальный реестр, местами вызывают большие вопросы. Если к критериям высшего образования и опыта работы в финансовой сфере или с финансовыми инструментами вопросов совсем нет. Недопущение в реестр лиц, которые ранее манипулировали рынком или имели судимость - тоже вполне логичное требование. То, например, членство в специализированных СРО - это уже перегиб, так как это удовольствие стоит денег и требует иметь статус ИП как минимум (с соответствующими налогами). Что будет с блогером-инфлюенсером, если он не захочет добавиться в реестр или он не будет соответствовать критериям? Пока что конкретики особой нет, кроме потенциального запрета для финансовых организаций размещать рекламу у таких блогеров. Нов будущем регулятор хочет перенять уже отработанные в других странах механизмы контроля - штрафы, блокирование онлайн площадок и потенциально даже уголовная ответственность. 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход. #инфлюенсеры #ЦБ

|

|

В 2025 году эмитент внедрил технологию «цифрового двойника» в работу первого производственного цеха, который специализируется на услугах сервисного металлоцентра (СМЦ). Цифровой двойник — виртуальная копия, которая обновляется в реальном времени и позволяет предотвращать сбои и простои, моделировать процессы. На сегодня у «НЗРМ» уже появилась виртуальная копия первого производственного цеха. Специалисты завода ещё тестируют все возможности интерфейса, однако неоспоримые преимущества уже удалось выявить. «Первая функция системы — это оптимизация работы и предотвращение потерь как временных, так и номинальных. Вторая — повышение эффективности. Благодаря сбору информации с датчиков у сотрудников предприятия появляется возможность определить точки роста. Также цифровой двойник позволяет тестировать новые процессы или изготовление нетиповых продуктов в виртуальной среде, что упрощает дальнейшее внедрение инноваций», — прокомментировал директор ООО «НЗРМ» Дмитрий Ионычев.

|

|

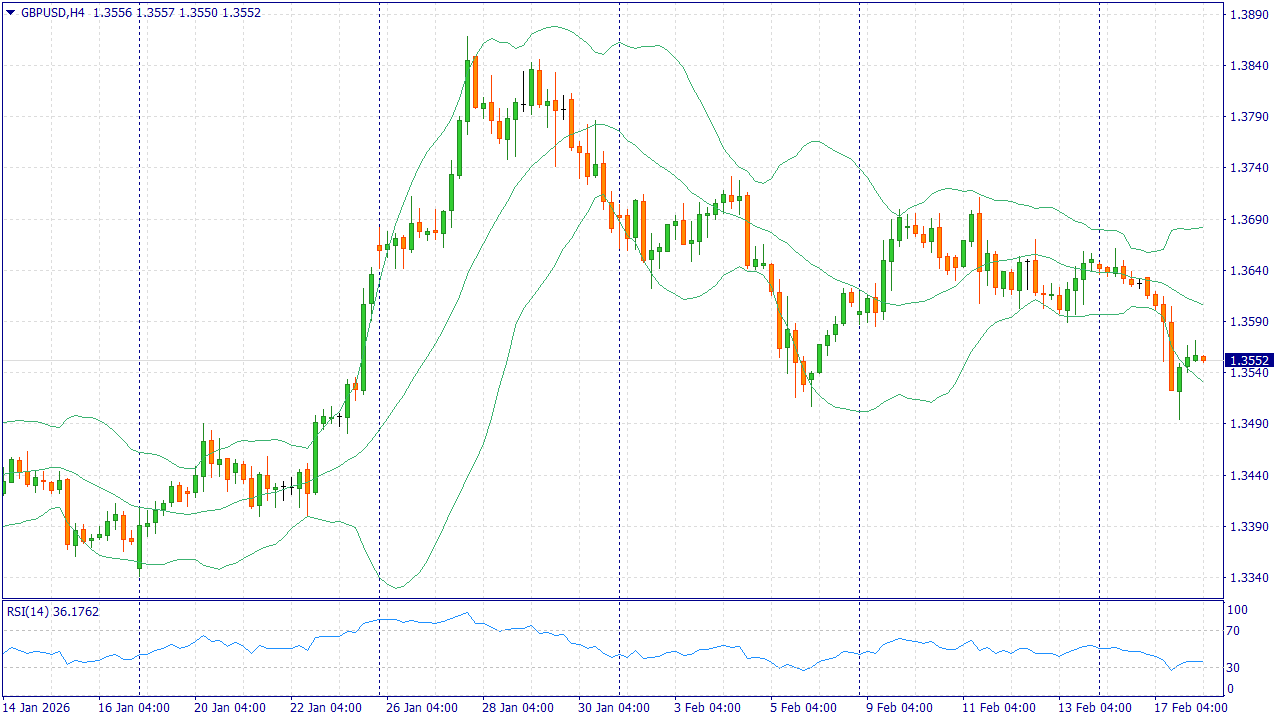

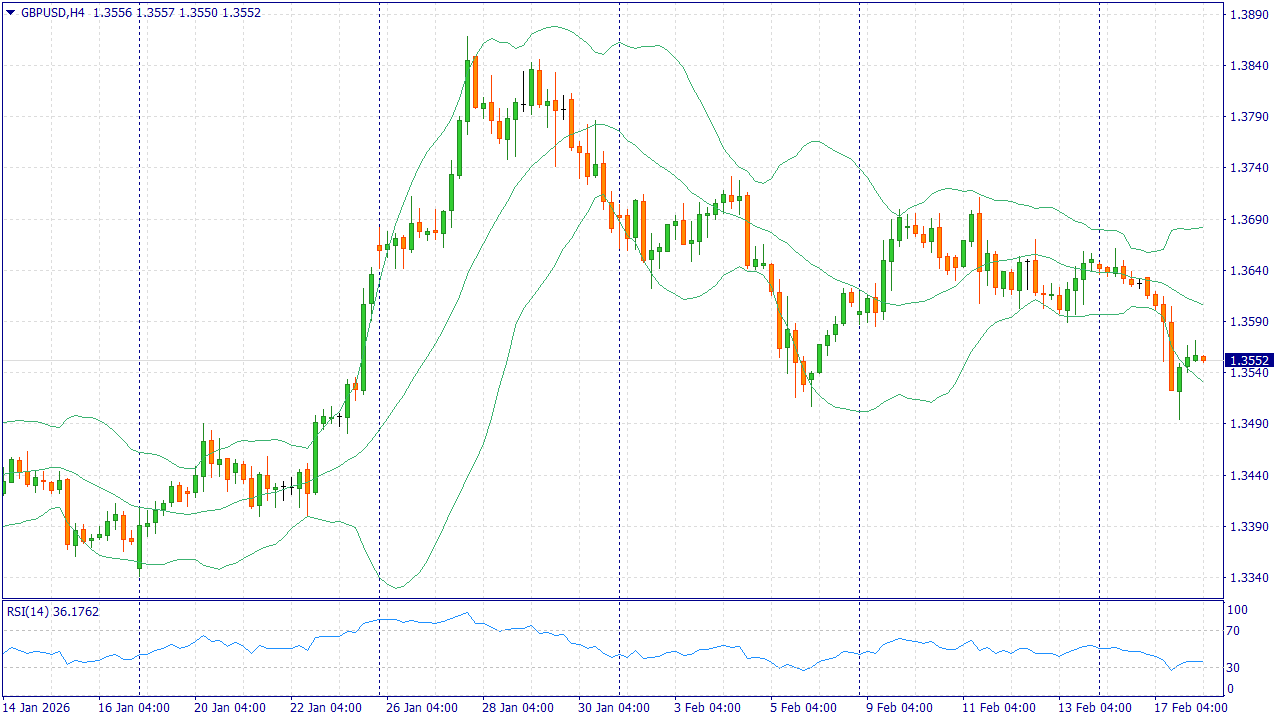

События, на которые следует обратить внимание сегодня: 18.02 09:00 EET. GBP - Индекс потребительских цен 18.02 21:00 EET. USD - Публикация протокола заседания ФРС GBPUSD: Верни 50% отрицательного свопа! Спеши! Действует с момента активации и до конца февраля. Активация: пополни любой счёт от $500 и напиши в чат поддержки SWAP50. Детали

GBP/USD торгуется у 1,356 с понижательным уклоном после свежих данных по рынку труда Великобритании: рост безработицы и замедление темпов увеличения зарплат усилили сомнения в устойчивости внутреннего спроса. На момент подготовки материала котировки остаются в зоне 1,355–1,357, а интерес к доллару поддерживается ожиданиями по политике ФРС и спросом на защитные инструменты. Слабость статистики по занятости повышает вероятность того, что Банк Англии будет вынужден продолжать цикл снижения ставок, чтобы смягчить давление на экономику. Для фунта это означает риск уменьшения привлекательности британских активов и ослабление притока капитала. Дополнительно на настроения влияет осторожность бизнеса из-за роста издержек и более скромных ожиданий по потреблению. В США инвесторы также ждут сигналов от ФРС: любая формулировка о необходимости удерживать ставки выше дольше способна укрепить доллар против большинства валют. На этом фоне для GBP/USD фундаментальная картина складывается в пользу дальнейшего давления вниз, так как сочетание слабых данных Великобритании и устойчивого спроса на доллар формирует неблагоприятный баланс для фунта в ближайшие сессии. Торговая рекомендация: SELL 1.3560, SL 1.3585, TP 1.3485 До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Не так давно делал разбор выпуска Электрорешения-001Р-02, а тут уже нарисовался новый выпуск с потенциально более высокой доходностью, но не факт. Давайте посмотрим что к чему.

Электрорешения продолжает производить электротехническое оборудование, а также программное обеспечение для промышленных предприятий под мировым брендом EKF. В сферу деятельности входит производство продукции для систем умного дома, профессионального освещения, реализация облачных платформ и телеком-решений. Продукция производится как в России, так и за ее пределами, но под неусыпным контролем со стороны головного офиса. Компания остается в перечне системообразующих предприятий Минпромторга и, возможно, в случае форс-мажора государство позаботится о сотрудниках компании, но не о её инвесторах🤷♂ 👀Что там по новому выпуску? ⚡Дата размещения - 25.02.2026г. ⚡Дата погашения - 19.08.2027г., предельно короткое размещение на 1,5 года. ⚡Объем эмиссии - 1 000 000 000 рублей со стандартным номиналом в 1 000 рублей. 💰Размер купона - не выше 23,5% годовых, фиксированный купон. Напомню, что предыдущий выпуск был размещен под 22,5%, поэтому по новому размещению я не жду купона выше. Соответственно, и доходность к погашению будет стремиться к 25%. Какая бы доходность не сложилась в ходе маркетинга, она все равно будет высокой. ⚡Выплата купона - ежемесячно, первая выплата запланирована на 27 марта 2026г. ⚡Амортизация и оферта не предусмотрена, что логично для размещения на 1,5 года. ⚡Выпуск Электрорешения-001Р-03 доступен для неквалифицированных инвесторов после тестирования. 📊Что еще важно знать? 🧮Кредитный рейтинг остается на уровне ВВВ, но с негативным прогнозом в связи с налоговыми разбирательствами с ФНС. 2,5 млрд. рублей спорных налогов продолжает нависать над компанией и, скорее всего, суды станут на сторону государства. 🧮У компании сложности с раскрытием финансовой отчетности, которое привело в октябре 2025 году к праву инвесторов требовать досрочного погашения первого выпуска облигаций. Оба выпуска не пользуются активным спросом у частных инвесторов и торгуются ниже номинала. 🧮Однако в январе 2026 компания наверстала упущенное и разместила отчётность по РСБУ за 9 месяцев 2025 года, из которой следует, что выручка год к году выросла на 2,5% (и это с учетом инфляции) и составила 15,8 млрд. рублей. А вот чистая прибыль прошлого года сменивалась на убыток в размере 244 млн. рублей. 🧮Валюта баланса за 9 месяцев сократилась на 12,6% до 18 млрд. рублей. При этом компания в отчётном периоде выдала займ на 929 млн. рублей. Ох уж эта финансово-хозяйственная деятельность.... 🧮Практически все заемные средства (за исключением договоров лизинга) носят краткосрочный характер, а это 5 млрд. рублей, которые необходимо найти или рефинансировать при убыточной деятельности. Актуальной отчетности по МСФО конечно же нет, поэтому всесторонне оценить финансовые итоги не представляется возможным. Как я говорил ранее, если нет отчётности, то покупать кота в мешке нет смысла при любой величине купонной доходности. 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход. #Электрорешения #облигации

|

|

|

|