|

|

|

Российский рынок сегодня 19 июня 2012 года

ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Сейчас зарождается довольно много новых тенденций, возникают новые ситуации - в Греции, во Франции. Но рынки их пока не замечают, и они будут отыгрываться позже. Поскольку лишь одно сейчас имеет значение – каким будет решение Комитета по открытым рынкам (ФОМС) Федрезерва США. Заседание начинается сегодня и будет двухдневным. Решение по ставке будет завтра в 20.30, и я ожидаю, что оно вызовет наибольшую волатильность на рынке. Поскольку на этот раз рынки ждут конкретных действий от Федрезерва и эти действия должны быть отражены в официальном заявлении. Подробный анализ мнений на эту тему здесь: Будет QE3 или не будет QE3 А вот вопросы и ответы на тему «Каким будет QE» от Goldman Sachs As Part Of Its NEW QE Q&A, Goldman Warns Of Possibility For $50-$75 Billion "Flow" Program Та чрезмерная настойчивость, с которой GS убеждает своих клиентов в том, что QE будет, все больше убеждает меня в том, что QE не будет. Существуют определенные причины, по которых именно сейчас эта программа окажется неэффективной. Эти причины тоже изложены в этой статье: Будет QE3 или не будет QE3 ПОСПЕШНОСТЬ С ПРИНЯТИЕМ ЭТИХ МЕР НЕ ПОЙМУТ В АМЕРИКАНСКОМ ИСТЭБЛИШМЕНТЕ. БЕРНАНКЕ НЕ ЗАХОЧЕТ ТАК ПОДСТАВЛЯТЬСЯ... Кроме плохих данных по занятости, по большому счету нет никаких весомых причин для запуска масштабной QE ( а GS убеждает, что программа будет именно масштабной). Вероятно, что вместо запуска QE3 мы увидим (услышим) перечень конкретных условий, при которых эта программа будет запущена. Условий, которые, с большой вероятностью, уже к 1 августа или 13 сентября дадут основания для Феда запустить программу QE3. Более подробно во вью рынка ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Фсип клонит вниз, Европа расти не может, азиаты снижаются. Будет ли вздерг на выступлении Бернанке после завтрашнего заседания ФОМС? Пока никаких предпосылок для покупок, лететь вниз очень много, вверх хода почти нет, риски для лонгистов несоизмеримы для этих случаев. Как мы и писали 04 июня, что от показанных 1262 фсип может пойти в отскок, и мы за ним: "В целом мы имеем возможность не убиваться, и выкупить сегодняшний гэп вниз, и вместе с остальными рынками сыграть отскок, цели достаточно высокие, 1380-90, срок - ближайшие неделя-две." Вчера, 18 июня, спустя две недели, отскок к 158.5 по ГП, 86.6 по сберуоб и к 1393 по мамбе состоялся (+12% от майских лоев года), фсип поднялся к 1340. Что дальше? Базовый сценарий на этот год - с минимумами года к августу у 1100 по мамбе не отменен. Никакие политики не смогут отменить обвал, ибо обсуждают не содержание, а форму проблемы евросоюза. Если придерживаться этой версии - то надо считать текущие около 1400 по мамбе отскоком и ждать погружения, максимум что можно увидеть - это 1430-40. Второй альтернативный сценарий заключается в том, что политикам удастся заболтать рынки, и на фоне непадения наши подрастут в рамках коридора 1200-1600 к 1500-1520 (фсип может снова подняться к 1380-90). И потом снова может быть игра к 1250, хотя в таком случае эта поддержка значительно укрепится. Трудно сказать как будет, но эти варианты ПОСЛЕДОВАТЕЛЬНЫ, так что если проходим 1440 по мамбе - то возможно стоит играть второй сценарий, а пока не прошли - первый. Но общее у них то, что все равно будет 1250 по мамбе еще раз, а значит оправдана игра от шорта. Может быть наши постараются проявить силу на этой неделе, но скорее всего мамбушке сильно поплохеет в самое ближайшее время. Окончание июня может оказаться очень огорчительным для бычков. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Открытие торгов во вторник на наших биржах мы ожидаем увидеть в нейтрально-негативной зоне. Внешний новостной фон за последние сутки не претерпел серьезных изменений. Какие тенденции мы увидели и начале этой недели: курс доллара опять начал укрепление, не сумев закрепиться выше уровня 1,27 к евро; цены на нефть тестируют на прочность свои годовые минимумы (Brent $95,5/барр), западные фондовые индексы консолидируются вблизи июньских максимумов на ожиданиях позитива от заседания ФРС. Наш индекс ММВБ вчера провел день спокойной торговли, дважды протестировав на прочность отметку 1390 п. Ближайшей целью технического роста может стать рубеж на 1400 п. Однако, опустившись ниже уровня вчерашней поддержки на 1377 п. индекс ММВБ вернется к нижней границе своего восходящего тренда - на 1330 п. В этом случае продажи будут преобладать в акциях банковского сектора. Сегодня явных поводов к распродажам пока не видно. Общая картина рынка на ближайшие день-два пока выглядит очень неоднозначной. С одной стороны мы видим, что акции Газпрома, Сбербанка и ГМК вчера показали силу и на них индексы вполне могут спекулятивно пойти дальше вверх. С другой стороны: сырьевой и валютный рынок уже дают сигналы на снижение аппетитов игроков к риску. Поэтому, если в ходе сегодняшней сессии индекс ММВБ сумеет обновить свой июньский максимум, а закроется в красной зоне – это будет четким сигналам к открытию коротких позиций на ближайшую неделю. Сегодня в 13-00 в Германии выходит статистика по индексу текущих экономических условий и ожиданий от ZEW за июнь. Сегодня днем Минфин Испании будет размещать 12-месячные и 18-месячные векселя на сумму от 2 млрд до 3 млрд евро. Очень интересно, посмотреть с какой доходностью инвесторы решат купить их. В 16-30 в США выходят данные по количеству выданных разрешений на новое строительство и по закладкам новых домов за май. Во вторник завершится саммит лидеров стран G-20. Сегодня также начинается 2-дневное заседание Комитета по открытым рынкам ФРС США

|

|

Вчера получили «очень боковой день» (ОБД), как я в шутку называю такие движения на рынке. Технически сегодня можно ожидать неплохое движение. Рынок сейчас находится на новых максимумах за последний месяц. Хоть классические книги о трейдерах и советуют «покупать на новых максимумах, продавать на новых минимумах», я бы этого сейчас не делал. Открывать «лонг» сейчас кажется довольно бессмысленным и ближайшие пару дней, наверное, стоит поиграть от «шорта» На часовике мы не закрепились выше 135000. Возможно, это и была «бычья» ловушка, за которой последует локальный разворот. Сопротивления 135 и 136 тысяч пунктов, поддержки 134, 132 и 129.  Открытие ожидаю нейтральное, возле значений вчерашнего закрытия. Диапазон соответственно узкий. Волатильность вчера была низкой, даже для нынешнего рынка. Торгуем от уровней или по внутридневным волнам.  Основные макроэкономические новости на сегодня: | 12:30 | Великобритания | Индекс потребительских цен / Consumer Price Index | | 13:00 | Германия | Индекс настроений в деловой среде от института ZEW / ZEW Economic Sentiment | | 16:30 | США | Объем выданных разрешений на строительство / Building Permits | | 16:30 | США | Число закладок новых фундаментов / Housing Starts | | Мировые индексы | Значение | Изменение к открытию | | Dow Jones (США) | 12741.82 | -0,20% | | S&P 500 (США) | 1344.78 | +0,14% | | CAC40 (Франция) | 3066.19 | -0,69% | | DAX (Германия) | 6248.2 | +0,30% | | FTSE100 (Великобритания) | 5491.09 | +0,22% | | Nikkei 225 (Япония) | 8698.6 | -0,26% | | Shanghai Composite (Китай) | 2304.56 | -0,50% | | Bovespa (Бразилия) | 56195.21 | +0,16% | | ММВБ | 1389.00 | +1,00% | | РТС | 1344.35 | +0,51% | | | | | | Нефть Brent | 96,12 | +0,07% | | Золото | 1627,98 | +0,07% | | EUR/USD | 1,2597 | -0,32% | | USD/RUB | 32,417 | +0,01% | | EUR/RUB | 40,856 | +0,29% | | S&P500 Fut | 1340,4 | -0,04% |

|

|

Выборы в Греции закончились, но ясности в рынки они не принесли. Всем понятно, что выигравшая партия сможет сформировать полноценное правительство только в том случае, если она будет иметь достаточную поддержку от других партий, а вот тут-то у Новых демократов большие проблемы. Социалисты, которые могли бы стать союзниками Демократов, по своим идеям, скорее всего на стороне Сиризы, так что греки до сих пор держат всех в напряжении. Выборы в Греции закончились, но ясности в рынки они не принесли. Всем понятно, что выигравшая партия сможет сформировать полноценное правительство только в том случае, если она будет иметь достаточную поддержку от других партий, а вот тут-то у Новых демократов большие проблемы. Социалисты, которые могли бы стать союзниками Демократов, по своим идеям, скорее всего на стороне Сиризы, так что греки до сих пор держат всех в напряжении.

Евро резко выросла в начале торгов в понедельник, но потом так же резко упала в течении дня. Причины могут крыться в том, что я специально отмечал в воскресенье, оптимизм от якобы благополучного разрешения греческого вопроса сменился резким выходом евро из кеша. Ещё раз на всякий случай напомню, что это только мои предположения, об уходе евро в кеш я знаю точно, а вот о массовом выходе - нет. Кажущихся несуразностей на рынке чересчур много. Очень удобно объяснять многие явления действиями пресловутого "кукла". Во все века всё необъяснимое люди пытались объяснить присутствием потусторонних сил или наличием высшего существа. Это от темноты. Ученье, как говорится, свет, а неученье - чуть свет - и на работу. Не буду строить из себя умника, я зачастую сам попадаю в тупиковые и необъяснимые для себя ситуации. Так что ещё один пример. Рост штатовской фонды на любом негативном сигнале от американской экономики тоже кажется нелепым. Как так? - скажет любой непосвящённый в тонкости и хитрости рыночного быта, - все учебники говорят, что рост фондовых рынков всегда сопровождается экономическим ростом. Пусть даже я перепутал причину и следствие. Но только не в нашем случае. Фондовые рынки могут пухнуть и от действий регуляторов, например от залитых в систему средств, или даже от обещаний новых вливаний. Так просто расти на воздухе. А г-н. Б. обещал, что новые программы количественного смягчения могут быть запущены только при явном ухудшении дел в экономике. Вот мы и подошли к заседанию FOMC в ближайшую среду. Чем интересно именно это заседание? Программа Твист заканчивается в конце июня. Совсем недавно я разметил расстановку сил в комиссии по открытым рынкам, по которой выходило, что большинство голосующих членов пока воздерживаются от категорического принятия новых программ стимулирования. По последним просмотрам мнений членов комиссии, положение не изменилось. В курятнике не появилось ни лишних "голубей", ни тайно прокравшихся "ястребов". Так что я по-прежнему предполагаю, что на ближайшем заседании FOMC не будет заявлено о новых программах. Однако, как обычно, от случайностей не уйти и, даже если комиссия воздержится от косноязычия и будет абсолютно прямолинейной, многие постараются заметить в поведении того же Бернанке намёки на стимулирование, рынки может приподнять. Глупо это всё и очень неспортивно, но таков рынок. Если ему хочется расти, он будет искать чёрную кошку в тёмной комнате. По торговле. Вопреки своим планам не соваться в рынок я на одном из счетов продал евро прямо на открытии. На основном рабочем забугорном счёте по прежнему позиций нет. Добавить не успел, да и не хотел, так как в планах у меня на ближайшие дни было только наблюдение. Продажа была спонтанной, да и объём небольшой. Так сказать, мне повезло, если можно назвать везением удержание общего стратегического направления по евро вниз с июля прошлого года. Ближайшие цели в евро тоже внизу, я их описывал не раз. Есть желание добавиться на любом отскоке, особенно хорошо продать из района 1.2615.

Показательна картинка на графике DAX. Индекс пока так и не может подняться выше планки, нарисованной для него в середине мая.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

Вспомним произнесенное выражение Бена Бернанке "финансовая пропасть" (“fiscal cliff”) о котором аналитики много говорили в зарубежных СМИ в последние несколько недель, как то, что следует избегать. Учитель Бена Бернанке Гриспен в свое время также использовал это выражение в своих речах. Да, финансовая пропасть та, которая измеряется дефицитом бюджета США приведет в конце к значительному спаду в экономики, после как часы пробьют полночь 1 января 2013. Что принесет рынкам планируемое сокращение дефицита бюджета США и увеличение налогов? Сжатие потребления и падение прибылей корпораций в 2013 и 2014 годах, уменьшение баланса ФРС и рост индекса доллара, падение цен на сырье. Также возможны в этот период старт новых программ стимулирующих экономику. А до окончания текущего года начинается всплеск потребительской активности и как следствие рост рынков.

|

|

Сохраняю длинную позицию по акциям ИнтерРАОао, ЛУКОЙЛ, НЛМК ао, Новатэк ао, СевСт-ао, Татнфт 3ао, Уркалий-ао. Покупаю на открытии акции ВТБ, ГМКНорНик, Сургнфгз-п. Сделок на продажу не запланировано.

|

|

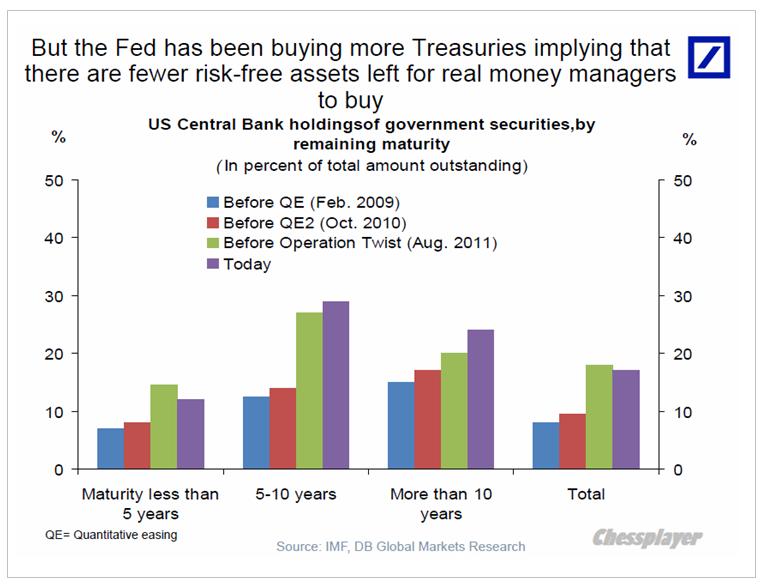

На рынке сформировался консенсус относительно того, что в среду мы увидим запуск программы QE3. Рассматриваются различные варианты: покупка MBS, покупка композиции MBS и казначейских бумаг, продолжение операции «Твист», удлинение периода очень низких процентных ставок. Возможности Феда в определенном плане ограничены: не буду повторять эти нюансы - подробности здесь Каким может быть QE3 в июне 16 июня по поводу предстоящего заседания ФОМС высказался главный экономист Goldman Sachs Ян Хатциус. Мы ожидаем, что ФОМС осуществит операцию количественного смягчения на заседании, которое пройдет на следующей неделе. Наш базовый вариант предполагает новую программу покупки активов, которая приведет к увеличению баланса Федрезерва, но также возможны расширение операции «Твист» или дальнейший сдвиг периода низких краткосрочных процентных ставок в заявлении ФОМС за пределы текущей формулировки «конец 2014 года». GOLDMAN: QE3 Coming Next Week Последняя мера из списка Хатциуса (увеличение периода низких процентных ставок) является составным элементом программы «Твист». Банки, которые покупают краткосрочные бумаги Казначейства США, должны быть уверены, что в обозримом будущем не произойдет повышения их доходности (цены на облигации при этом падают). Три члена ФОМС на позапрошлой неделе недвусмысленно высказались в пользу QE: Локхарт, Вильямс и заместитель Бернанке Джанет Йеллен. Йелен подготовила большую презентацию, обосновывающую необходимость запуска QE3. Here's The Full Presentation Where Janet Yellen Makes The Case For More QE Нынешний состав ФОМС является «голубиным». Всего один член ФОМС (Лэкер) постоянно выступает за более жесткую политику. Поэтому вероятность запуска программы QE3 на заседании Федрезерва в среду вполне реальна. НЕ СЛУШАЙТЕ, ЧТО ГОВОРИТ ЙЕЛЛЕН, СЛУШАЙТЕ ТОЛЬКО ДАДЛИ И БЕРНАНКЕ Йеллен всегда говорит о том, что экономике нужен QE. В то же время в недавнем выступлении самого Бернанке в конгрессе никаких намеков на QE3 не прозвучало. Другой влиятельный член ФОМС, глава ФРБ Нью-Йорка Дадли еще 24 мая считал, что на монетарном фронте ничего предпринимать не надо. NY Fed Chief Is A Little Less Worried About 'Japanese-Style Deflation' Earlier today, New York Fed Chairman Bill Dudley told CNBC that he did not feel that another round of quantitative easing would be necessary, on the recent strength in the U.S. economy. My view is that, if we continue to see improvement in the economy, in terms of using up the slack in available resources, then I think it's hard to argue that we absolutely must do something more in terms of the monetary policy front. Дадли доволен тем, как идут дела в американской экономике и не видит смысла в новом раунде количественного смягчения. Дадли не волнует дефляция в «японском стиле». What's changed for me [from last year] is that I'm a little bit more confident that the economy's going to keep growing. I'm a little bit less worried about a Japanese-style deflation outcome. And that was really the reason that, for me personally, motivated the need for further monetary policy action. Таким образом, второй по значимости человек в Федрезерве четыре недели назад ясно давал понять, что никакого QE3 в июне не будет. Притом, Дадли никогда не был ястребом. Изменили ли последние данные по занятости решительным образом его взгляды? У меня есть сомнения в этом... СКОРЕЕ ВСЕГО, КОНСЕНСУСА ПО ЭТОМУ ВОПРОСУ СРЕДИ ЧЛЕНОВ ФОМС ПОКА НЕТ, И ВСЕ РЕШИТСЯ В СРЕДУ – НЕПОСРЕДСТВЕННО НА САМОМ ЗАСЕДАНИИ. Мое мнение: QE3 не будет, но в заявлении Комитета будут сильные вербальные интервенции в пользу QE. МЫ ЭТО НЕ ВСЕГДА ЗАМЕЧАЕМ, НО ФЕДРЕЗЕРВ, ТАК ЖЕ КАК И ДРУГИЕ ЦЕНТРАЛЬНЫЕ БАНКИ В ПОСЛЕДНЕЕ ВРЕМЯ АКТИВНО ИСПОЛЬЗУЕТ МЕТОД «ВЕРБАЛЬНЫХ ИНТЕРВЕНЦИЙ». Это когда центральный банк обещает что-то предпринять, и обещания оказывают на рынки нужное воздействие (временное), как будто он что-то действительно предпринял в этом направлении. Помимо прочего, использовав сейчас возможность QE, Бернанке лишит себя эффективного средства реагирования на ухудшение дел в экономике по крайней мере на ближайшие 6 месяцев. Об этом тоже не следует забывать. Поэтому у меня большие сомнения в том, что на ближайшем заседании ФОМС Федрезерв запустит новую программу QE3. Michelle Meyer, старший экономист Bank of America/Merill Lynch недавно в интервью Bloomberg TV также заявила, что их команда не видит в ближайшем будущем нового раунда QE. MICHELLE MEYER: No QE Next Week But A Big Round Of Easing Is On Its Way Мы не думаем, что на следующей неделе мы увидим действие со стороны Федрезерва, но мы думаем, что будет очень «голубиное» заявление. Мы также думаем, что Федрезерв установит ориентир для следующего раунда количественного смягчения. Мы думаем, что следующий раунд наступит либо на заседании 1 августа, либо на заседании 13 сентября. Существует также целый ряд моментов, которые препятствуют запуску QE3. 1.Бежевая книга свидетельствует, что в американской экономике все обстоит не так уж и плохо. Подробная статья The Fed Beige Book Is Out, And It's A Relief The basic gist: Things aren't amazing, but they're not collapsing. Economy showed a 'moderate pace' of expansion. Prepared at the Federal Reserve Bank of Dallas and based on information collected on or before May 25, 2012. This document summarizes comments received from business and other contacts outside the Federal Reserve and is not a commentary on the views of Federal Reserve officials. Reports from the twelve Federal Reserve Districts suggest overall economic activity expanded at a moderate pace during the reporting period from early April to late May. Activity in the New York, Cleveland, Atlanta, Chicago, Kansas City, Dallas, and San Francisco Districts was characterized as growing at a moderate pace, while the Richmond, St. Louis, and Minneapolis Districts noted modest growth. Boston reported steady growth, and the Philadelphia District indicated that the pace of expansion had slowed slightly since the previous Beige Book Основной смысл: дела идут не блестяще, но в то же время и кризиса нет. Экономика показывает умеренные темпы роста. Это ставит под вопрос новый раунд количественного смягчения. 2.Запуск QE3 имеет определенные политические препятствия. This Is The Headline Ben Bernanke Is Terrified About Seeing Reinhart thinks the Fed will try to do the right thing, but there is one headline that Ben Bernanke is most worried about seeing. “The headline they most worry about is ‘The Fed acts to help the incumbent.’ ”' Bernanke will try and do what is right for policy, but actions made between now and the election will be looked at through different lenses. The last thing Bernanke wants to be is the Fed boss that blew Fed independence, by taking some action that invites more oversight and control from Congress. Рейнхарт считает, что Бернанке собирается делать правильные вещи, но одно обстоятельство должно вызывать у него беспокойство. Действия, предпринимаемые им сейчас – за несколько месяцев до выборов – будут рассматриваться в различных плоскостях. Бернанке не хотел бы стать тем руководителем Федрезерва, который привлек бы своими действиями особое внимание конгресса и поставил бы под угрозу независимость Федрезерва. Поэтому Бернанке будет проявлять чрезвычайную осторожность. 3.Федрезерв до сих пор использовал инструменты количественного смягчения в ситуациях, когда это было действительно необходимо. Про текущую ситуацию этого нельзя сказать. Инфляция, только начала снижаться, дела в экономике идут еще пока относительно неплохо, фондовые рынки стоят высоко. Между прочим, операция «Твист» еще не закончилась. 4.Есть сомнения, что в текущей ситуации программа будет иметь существенный эффект На этом вопросе остановлюсь подробнее. СИСТЕМНЫЙ УХОД ОТ РИСКА ОСЛАБИТ ВОЗДЕЙСТВИЕ ПРОГРАММЫ QE В чем особенность текущей ситуации? В еврозоне происходит сильный кризис, европейская валюта находится под постоянным давлением, что вызывает бегство в безопасные активы, главным образом в американские и и японские облигации, которые находятся на рекордно низких уровнях доходности. Некоторые аналитики считают, что даже в случае нового раунда QE эти доходности могут остаться на таком же низком уровне. Will rates stay low, QE or no? С момента первого раунда QE композиция и размер баланса Федрезерва изменились драматичным образом. Теперь Федрезерв владеет существенно большей частью US Treasuries, чем раньше.

Torsten Slok из Deutsche Bank пишет: Помимо прочего, покупая государственные облигации центральные банки (Федрезерв, ЕЦБ, Банк Англии, Банк Японии) уменьшили предложение безрисковых активов, которые управляющие реальными деньгами менеджеры имеют возможность купить. Так, например, Федрезерв в настоящий момент держит на своем балансе порядка 30% всего имеющегося количества 5-10 year US Treasuries. Вывод: УВЕЛИЧИВШИЙСЯ СПРОС НА БЕЗРИСКОВЫЕ АКТИВЫ И УМЕНЬШИВШЕЕСЯ ИХ ПРЕДЛОЖЕНИЕ ВКУПЕ СО ЗНАЧИТЕЛЬНЫМИ ДОЛГОСРОЧНЫМИ РИСКАМИ ЗАМЕДЛЕНИЯ ГЛОБАЛЬНОГО РОСТА ПОДРАЗУМЕВАЮТ, ЧТО ПРОЦЕНТНЫЕ СТАВКИ, ВЕРОЯТНО, ОСТАНУТСЯ НА НИЗКОМ УРОВНЕ ЕЩЕ В ТЕЧЕНИЕ МНОГИХ ЛЕТ. Команда Flows and Liquidity (денежные потоки и ликвидность) из JP Morgan дает еще 5 причин, помимо количественного смягчения, почему ставки доходности будут оставаться низкими в обозримом будущем: - Новации в области регулирования: Solvency II, новые нормы для пенсионных фондов, Basel III

- Не только регулирование стимулирует финансовые институты к покупке облигаций, демография также играет роль

- Вследствии политики сверхнизких процентных ставок, розничные инвесторы заменяют фонды денежного рынка облигациями как средством сбережений.

- Ускорение перенасыщения средствами сбережения с момента кризиса Лемана

- Конец «культуры акций»

На рисунке внизу показаны объемы покупок крупными группами инвесторов облигаций в 2011 и 2012 годах

Таким образом, как считают эти аналитики, даже новый раунд QE может не привести к росту доходности US Treasuries. Соответственно, это будет препятствовать ослаблению доллара и росту цен на рискованные активы. Таким образом, в текущей рыночной фазе новый раунд QE может оказаться неэффективным – он будет «съеден» системным уходом от риска. Члены ФОМС это прекрасно сознают и это обстоятельство будет ими принято во внимание.

|

|

В покупке по стоп-лимит заявкам акции: Ростел-ао, ХолМРСК ао фьючерсы: EuM2, SiM2 В продаже по стоп-лимит заявкам акции: ВТБ ао, ГАЗПРОМ ао, ГМКНорНик, ИнтерРАОао, ЛУКОЙЛ, НЛМК ао, Новатэк ао, ПолюсЗолото, Роснефть, РусГидро, Сбербанк-п, СевСт-ао, Сургнфгз, Сургнфгз-п, Татнфт 3ао, Уркалий-ао, ФСК ЕЭС фьючерсы: GZM2, GMM2, EDM2, EuM2, LKM2, RIM2, RNM2, SRM2, VBM2 Вне рынка акции: Сбербанк фьючерсы: GDM2

|

|

Сохраняю длинную позицию по акциям ИнтерРАОао, НЛМК ао, СевСт-ао, Татнфт 3ао, Уркалий-ао. Покупаю на открытии акции ЛУКОЙЛ, Новатэк ао. Сделок на продажу не запланировано.

|

|

21 июня 2012 года в 17:00 состоится решающий бой между фундаментальной и технической аналитикой на вебинаре Инвесткафе.

Позади две битвы, в одной из которых победу одержали приверженцы технического анализа. Но до концаеще далеко. Результаты второго дерби могут определить исход поединка или сделать шансы соперников на победу равными. Что же ждет экспертов на этот раз? Акции ГМК «Норильский Никель», Уралкалий и индекс ММВБ станут предметом анализа фундаментальных аналитиков Инвесткафе и приглашенных технических экспертов. Предметом обсуждения на прошлой встрече стали одни из самых волатильных инструментов на рынке: фьючерсы на свинину, хлопок, пшеницу и индекс РТС. Как справились с ними наши участники (Инвесткафе и МФЦ), мы узнаем 21 июня 2012 года. Все прогнозы даются с горизонтом в один месяц. Делайте ваши ставки, господа, и участвуйте в конкурсе! Условия: с 21 по 25 июня включительно вы направляете свои прогнозы относительно того, кто выйдет победителем битвы, на адрес anna@investcafe.ru. Первые три участника, правильно определившие исход сражения, получат призы от Инвесткафе. Имена победителей будут определены 19 июля 2012 года. Участники вебинара: Павел Емельянцев, аналитик Инвесткафе; Марат Казакбаев, управляющий активами НЭТТРЭЙДЕР. Ссылка для участия: my.comdi.com/event/58866/

|

|

ММК опубликовал отчетность за 1 кв 2012 г. по международным стандартам. Компании по-прежнему похвастаться нечем: выручка хотя и выросла на 9% до 2,4 млрд. дол. (г/г); себестоимость показала еще более сильный рост - на 18% до 2,1 млрд. дол. В итоге операционная прибыль компании показала значительное снижение - на 78% до 33 млн. дол. Финансовые статьи окончательно "похоронили " бы положительный результат, если бы не разовые доходы в виде положительных курсовых разниц по кредитам (89 млн. дол.) В итоге чистая прибыль компании составила символические 14 млн. дол. Отчетность стала еще одним доказательством нашего не слишком оптимистичного взгляда на сектор металлургии, а в случае с ММК дополнительный негатив генерируется недостаточной обеспеченностью комбината сырьем, а также странным подходом к приобретению активов, за которыми не видно явной синергии. Мы в очередной раз понизили прогноз чистой прибыли компании: если до этого ориентиром для нас был диапазон 300-400 млн. дол., то теперь успехом будет прибыль в 200 млн. дол. за 2012 г. И если выручка ММК уже находится на уровне предкризисных лет, то показатели прибыли компании (валовая, операционная, чистая) весьма далеки от этих ориентиров. исходя из нашего прогноза, акции компании торгуются с коэффициентом P/E около 20 и не входят в число наших приоритетов. Вы можете задать свои вопросы по эмитенту на этом сайте Наш прогноз по стоимости акций можно посмотреть здесь

|

|

|

|

Выборы в Греции закончились, но ясности в рынки они не принесли. Всем понятно, что выигравшая партия сможет сформировать полноценное правительство только в том случае, если она будет иметь достаточную поддержку от других партий, а вот тут-то у Новых демократов большие проблемы. Социалисты, которые могли бы стать союзниками Демократов, по своим идеям, скорее всего на стороне Сиризы, так что греки до сих пор

Выборы в Греции закончились, но ясности в рынки они не принесли. Всем понятно, что выигравшая партия сможет сформировать полноценное правительство только в том случае, если она будет иметь достаточную поддержку от других партий, а вот тут-то у Новых демократов большие проблемы. Социалисты, которые могли бы стать союзниками Демократов, по своим идеям, скорее всего на стороне Сиризы, так что греки до сих пор