|

|

|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 19 июля 2012 ГОДА. Был ли доллар сильным в последний год? Вопрос, как вы догадываетесь, - с подвохом. И правильный ответ на него – встречный вопрос: А относительно чего? Звучит странно. На рынке Forex вы не найдете ни одной валюты, которая бы выглядела убедительно относительно доллара в последние год-два. От сильно понижательного тренда (EURO) до нейтрального (сырьевые и высокодоходные валюты). Тем не менее, такая валюта существует. Но, она не торгуется на рынке Форекс, хотя и имеет огромное значение. Удивительно, как до сих пор она оставалась вне нашего внимания – о ней впервые пойдет подробный разговор. Повторение прошлого года Этот год очень сильно мне напоминает прошлый. Так же весной мы увидели максимумы (в этом году это произошло на месяц раньше), затем последовала коррекция , летом – попытка повторения максимумов. Затем, когда участники рынка поверили в продолжение роста, с 20-ых чисел июля последовала резкая, как падающий нож, коррекция, которая завершилась осенней консолидацией, запуском операции «Твист» и последующими двумя тендерами LTRO. Главная причина текущего ралли, как я уже не раз писал, - не операция «Твист», а огромная ликвидность (более 1 трлн. EURO), созданная ЕЦБ в результате 3-хлетних LTRO. В результате EURO существенно подешевел относительно доллара, и многие рискованные активы стоят дешевле (или стояли совсем недавно) и золото стоит дешевле, чем в прошлом году. Какая разница? А в чем самая большая разница между прошлым годом и этим годом? В диспозиции на валютном рынке. Если во время весеннее-летней консолидации в 2011 году в районе 1300 пунктов по индексу S&P500 индекс доллара был примерно в районе 74, то сейчас при индексе S&P500 в районе 1375 пунктов индекс доллара в районе 82; т.е. выше почти на 11%. В этом я вижу очень серьезный дисбаланс. Известен фундаментальный факт, что сильная валюта – это негатив как для экономики, так и для фондовых рынков. Яркий пример тому – Япония. Это объективный фундаментальный фактор - высокий курс валюты подрывает конкурентоспособность экономики. Сильная валюта является причиной периодически вспыхивающих валютных войн. Почему, несмотря на сильный доллар, американский фондовый рынок, тем не менее, сумел подняться так высоко? Почему американские корпорации сохранили высокие прибыли? Вы никогда не задумывались, почему индекс S&P500 с начала года показывает +9,5%, а золото -0,7%? Хотя считается, что золотом манипулируют, но в этом есть действительно объективные причины. Есть валюта, которая не входит в индекс доллара, но которая имеет значение, сравнимое с EURO и наверно большее, чем все остальные валюты, входящие в индекс доллара, вместе взятые. Это китайский юань! Следующий график дает ответ на все поставленные чуть выше вопросы..

С лета 2010 года почти два года продолжался процесс ослабления американского доллара относительно китайского юаня - за это время американский доллар подешевел почти на 6,8%. Мы видим из графика, что в самом конце апреля произошел разворот в валютном курсе доллар/китайский юань. Это отражает изменение политики Народного Банка Китая (PBOC), который тем самым пытается притормозить приземление китайской экономики. Таким образом, при продолжающемся ослаблении EURO другой позитивный драйвер для американской экономики и фондового рынка перестает действовать. Это, по сути, означает смену долгосрочного тренда. Как и во многих других процессах на рынке, воздействие этого фактора имеет определенную временную задержку – на мой взгляд, она может составить 3-5 месяцев. Таким образом, очень вероятно повторение прощлогоднего сценария развития событий. Но причины при этом будут действовать другие.... Определение курса юаня является нерыночным процессом - это целиком и полностью в компетенции PBOC. С моей точки зрения, начавшееся изменение валютного курса всерьез и надолго. И американцы не в силах этому воспрепятствовать! Да и не будут они особо стараться. Чтобы добиться своей цели, китайцам придется продолжить конвертировать свою выручку в американские доллары. Следовательно, американский рынок госдолга будет процветать. Нет причин затягивать пояса - кредитное расширение на государственном уровне продолжится. Это продолжение праздника жизни! Тратить деньги не задумываясь о последствиях! Есть еще один фактор, который, возможно, сделает ослабление юаня относительно доллара более быстрым и интенсивным. О нем нам сообщает китайский «Заратустра» – Also sprach Analyst. Корпоративный Китай в последние годы шортил американский доллар Corporate China is short US Dollar Как показывает интересное исследование от Standard Chartered, в последние годы корпоративный Китай продавал американского доллара больше, чем это следовало из его торгового профицита. Следовательно, у них сформировалась короткая позиция по доллару. Если доллар начнет укрепляться, они будут вынуждены закрывать эту позицию – что усилит процесс укрепления доллара относительно юаня. Итак, в долгосрочном плане нас ждет продолжение тенденции укрепления доллара и в ближайший месяц-полтора глобальный долгосрочный разворот вниз по риску и ... снижение до новой программы QE, если она будет. Некоторые события , происходящие на рынке, наводят на мысль, что этот разворот может произойти очень скоро. Последний вынос? Рост, происходящий на этой неделе, имеет манипулятивный характер. Подтверждением этому является интересный факт, подмеченный Zero Hedge. Здесь объясняется один из механизмов воздействия Карабаса-Барабаса на рынок: As S&P 500 e-mini futures (ES) slumped this morning as Bernanke appeared to disappoint (and the rest of the risk-on asset classes all tumbled with it), we saw heavy volume and relatively large average trade size. Once the edge of glory from Friday at 1340 was hit, it seemed the magic Potter-esque fairy was back at play. Immediately, VIX was hammered from 17.5% to 16.1% - its lowest in almost 3 months as the bottomless pit of capital that feels comfortable selling vol (or perhaps using a levered approach to ramping stocks) drive ES back up an impressive 14 points on low volume and low average trade size. Yes, we crossed VWAP, yes we crossed unch, and now we are testing highs back above the 50DMA. It seems VIX once again is the ramping tool - and now is significantly dislocated from any equity or credit sense of reality. We presume that OPEX will clean up some of this exuberance but for now, it is the tail wagging everything's dog. Во время реакции рынка на первое выступление Бена Бернанке во вторник, когда индекс S&P500 упал в течении короткого времени на 16 пунктов, именно в этот момент удивительным образом падал VIX и сделал 3-хмесячный минимум. Этого в принципе быть не может. Слишком много торговых роботов настроено на то, чтобы зарабатывать на отклонении этого спрэда от нормального состояния. Это говорит о том, что на опционный рынок в этот момент оказывалось очень сильное воздействие – по характеру почти централизованное. Это был чрезвычайно мощный игрок, либо группа мощных игроков. Это был Карабас-Барабас. В условиях дисфункциональности рынка VIX является эффективным рычагом воздействия. И здесь на ту же тему: Еще кто-то сомневается в существовании Карабаса-Барабаса? В моем представлении замысел Карабаса-Барабаса примерно следующий. Сегодня центральным событием является голосование в германском парламенте по помощи испанским банкам, которое с большой вероятностью окажется успешным. Завтра встреча министров финансов еврозоны, которые должны выдать какой-то документ по этой же теме. Таким образом, намечается два позитивных события, на которых можно попытаться прыгнуть в район 1390-1400 пунктов по индексу S&P500. Любительница марафета - Мальвина (рейтинговые агентства) в хороших отношениях с Карабасом-Барабасом и не будет строить ему пакости. Новая серия ужасов пойдет потом - когда рынки будут падать. Если мое предположение оправдается, то мы увидим в ближайшие два дня завершающий вынос с попыткой выбивания шортов из «слабых рук» и попыткой создания иллюзии дальнейшего роста.

|

|

Нам поступил следующий вопрос: «Акции Ковровского механического завода снимаются с торгов 17 сентября. Какова их дальнейшая судьба и не превратятся ли эти бумаги в фантики для тех, кто их не смог продать? Что дальше делать с этими бумагами?» Возмущает поведение и эмитентов и потворство этому со стороны биржи. Эмитент является имуществом (собственностью) его хозяев — акционеров. Поэтому возмущает, что собственность препятствует хозяевам нормально совершать сделки с этой собственностью. Биржа в соответствии с правилами листинга имеет возможность отказать эмитенту в такой инициативе. Очевидно, что такая инициатива обычно происходит в преддверии какой-нибудь мутной истории для выкупа акций по оферте по нерыночным ценам. Мы, совместно с другими управляющими компаниями, в чьих портфелях есть данный эмитент, попытаемся вернуть акции на биржу после прекращения торгов по ним в сентябре-октябре 2012 года. Действующая редакция правил листинга позволяет включать акции в список бумаг допущенных к обращению без согласия эмитента. Конечно, может возникнуть ситуация, когда эмитент опять подаст заявление о прекращении торгов, и нам придется опять их насильно выводить на торги. Советов что делать с бумагами давать не будем, это Ваше личное дело. Если Вам интересен этот эмитент как бизнес, частью которого Вы владеете, снятие с торгов автоматически не означает полное отсутствие перспектив по данной бумаге. Могут быть дивиденды, оферты на выкуп и иные интересные вещи.

|

|

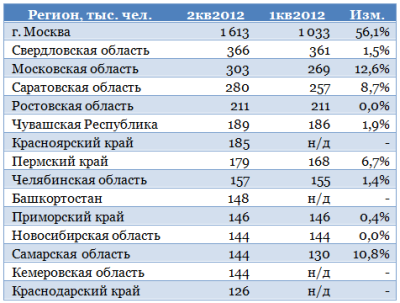

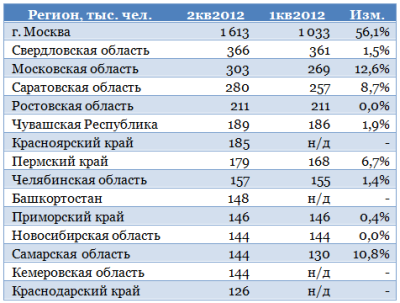

О2ТВ продолжает рапортовать о росте своей абонентской базы: тенденция сохраняется и во втором квартале 2012 года. Привлеченные от допэмиссии средства также могут быть использованы для наращивания технического охвата за счет заключения договоров с новыми операторам платного ТВ. Одной из важных составляющих развития бизнеса О2ТВ является увеличение технического охвата. Этот фактор оказывает прямое влияние на рекламные доходы телеканала, которые пока занимают сравнительно небольшую долю в его прибыли по сравнению с эфирными каналами. Это общая ситуация для неэфирного телевидения, и тому есть несколько причин, среди которых одной из главных является отсутствие возможности в некоторых случаях определить размер аудитории. Вместе с тем О2ТВ в своей презентации сообщает, что в 2012 году рекламные доходы могут превысить 80% совокупной выручки, а остальная часть придется на доходы головного общества и доходы от продажи прав на трансляцию программ (около четверти выручки за 2011 год). Рассмотрим динамику абонентской базы О2ТВ:

Как мы видим, абонентская база компании продолжает свой рост, при этом его темпы не замедляются. Ускоренному росту абонентской базы должно способствовать недавнее закрытое размещение дополнительной эмиссии компании, в результате которого ей удалось привлечь более 3 млрд рублей: это расширяет ее финансовые возможности, позволяя активнее заключать договоры с операторами кабельного ТВ. Обращает на себя внимание продолжающийся рост абонентской базы в регионах, где О2ТВ уже обеспечило свое присутствие. Число регионов, где абонентская база О2ТВ превысила 100 тыс. человек во втором квартале, пополнил Краснодарский край. Следует отметить, что среди планов О2ТВ есть участие в государственном конкурсе на вхождение во второй мультиплекс цифрового телевещания, хотя его развертывание определенно затягивается. Однако при реализации этой задумки в перспективе 3-5 лет вещание О2ТВ потенциально может охватить значительную часть населения России.

Напомню, что в планах компании нарастить в 2012 году выручку до 305 млн руб., т.е. на 57% по сравнению с показателем 2011 года. Операционная прибыль должна вырасти на 40 млн, т.е. компания также рассчитывает и на рост показателей рентабельности. В целом прогноз согласуется с существующими на рекламном рынке тенденциями: согласно данным АКАР, в первом квартале этого года сегмент рекламы на кабельно-спутниковом ТВ оказался наиболее быстрорастущим, прибавив по сравнению с аналогичным периодом прошлого года 55%. Рост абонентской базы создает предпосылки для успешной реализации данного прогноза, особенно если учесть, что О2ТВ получила хорошие финансовые возможности за счет размещения допэмиссии. Напомню, что целевая цена по акциям О2ТВ составляет 3,63 руб., что подразумевает потенциал роста в 136%. На мой взгляд, наиболее разумной стратегией в случае с бумагами О2ТВ будет долгосрочная покупка.

|

|

В покупке по стоп-лимит заявкам акции: ВТБ ао, ИнтерРАОао, НЛМК ао, РусГидро, Сбербанк-п, СевСт-ао, Сургнфгз, Сургнфгз-п, ФСК ЕЭС фьючерсы: EDU2, EuU2, GDU2, SiU2, GMU2, VBU2 В продаже по стоп-лимит заявкам акции: ГАЗПРОМ ао, Новатэк ао, ПолюсЗолото, Роснефть, Ростел-ао, Сбербанк, Татнфт 3ао, Уркалий-ао, ХолМРСК ао фьючерсы: RIU2, GZU2, LKU2, RNU2, SRU2 Вне рынка акции: ГМКНорНик, ЛУКОЙЛ фьючерсы: нет

|

|

Российский рынок сегодня 19 июля 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Нынешний рост имеет манипулятивный характер. Подтверждением этому является интересный факт, подмеченный Zero Hedge. Здесь объясняется один из механизмов воздействия Карабаса-Барабаса на рынок: As S&P 500 e-mini futures (ES) slumped this morning as Bernanke appeared to disappoint (and the rest of the risk-on asset classes all tumbled with it), we saw heavy volume and relatively large average trade size. Once the edge of glory from Friday at 1340 was hit, it seemed the magic Potter-esque fairy was back at play. Immediately, VIX was hammered from 17.5% to 16.1% - its lowest in almost 3 months as the bottomless pit of capital that feels comfortable selling vol (or perhaps using a levered approach to ramping stocks) drive ES back up an impressive 14 points on low volume and low average trade size. Yes, we crossed VWAP, yes we crossed unch, and now we are testing highs back above the 50DMA. It seems VIX once again is the ramping tool - and now is significantly dislocated from any equity or credit sense of reality. We presume that OPEX will clean up some of this exuberance but for now, it is the tail wagging everything's dog. Во время реакции рынка на первое выступление Бена Бернанке во вторник, когда индекс S&P500 упал в течении короткого времени на 16 пунктов, именно в этот момент удивительным образом падал VIX и делал 3-хмесячный минимум. Этого в принципе быть не может. Слишком много торговых роботов настроено на то, чтобы зарабатывать на отклонении этого спрэда от нормального состояния. Это говорит о том, что на опционный рынок в этот момент оказывалось очень сильное воздействие – по характеру почти централизованное. Это был чрезвычайно мощный игрок, либо группа мощных игроков. Это был Карабас-Барабас. В условиях дисфункциональности рынка VIX является эффективным рычагом воздействия. И здесь на ту же тему: Еще кто-то сомневается в существовании Карабаса-Барабаса? В моем представлении замысел Карабаса-Барабаса примерно следующий. Сегодня центральным событием является голосование в германском парламенте по помощи испанским банкам, которое с большой вероятностью окажется успешным. Завтра встреча министров финансов еврозоны, которые должны выдать какой-то документ по этой же теме. Таким образом, намечается два априори позитивных события, на которых можно попытаться прыгнуть в район 1390-1400 пунктов по индексу S&P500. Мальвина (рейтинговые агентства) в хороших отношениях с Карабасом-Барабасом и не будет строить ему пакости. Такие ралли как правило завершают тренды... Продолжение во вью рынка ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Амеры вышли-таки к 1370 по фсипу, захватив с собой и нефть, которая подпрыгнула почти до 106 по бренту. Это повод продаваться, но и откаты должны начаться незамедлительно, любое стояние на таких уровнях будет уже потерей временем для мишек, и таким образом ситуация будет становиться иной, более бычьей. Однозначно неправильным будет закрытие недели выше этих уровней, медведи обязательно должны играть конец недели вниз и достаточно агрессивно. Сегодня утром плюсует азия на процент, вчера подпрыгнули немцы под закрытие на +1.5%, увидев растущих амеров, вроде необходимые движения сделаны, никто никому ничего не должен, можно разворачиваться. Наши играли вчера весь день сверху вниз, особенно это было очевидным в Луке и ГМК, которые утром показали хаи дня и после этого прошли дневной размах вниз и закрылись на лоях дня, при этом мамба закрылась в минусе. Я бы сказал что мы развернулись вниз, но для этого сегодня надо подтверждать разворот новым минусом, а внешний фон противоположный, позитивный, да и поддержки на каждом шагу, так что пока неясность для мишек, шортов добавлять не будем. Неясность и для быков, поэтому ожидал бы наш рынок увидеть хуже внешнего фона и сегодня. По уму крупные игроки должны продаваться, изменить ситуацию может только новый крупный вход, который будет логичным, но бесперспективным. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU В четверг утром практически весь экран биржевого монитора окрашен в зеленые тона. Поэтому торги на российском рынке акций стартуют в зоне роста. Вчера европейский и заокеанский рынки акций показали хороший подъем на фоне неплохой корпоративной отчетности. В ходе торгов индексу S&P-500 удалось дотянуться до сильного уровня сопротивления 1375 п., который значит для рынка тоже, что уровень 1450 п. для индекса ММВБ. Перешагнуть его хочется, но страшно. Несмотря на уверенный рост индексов на Уолл-стрит (DJIA+0,81%), положительную динамику в ценах на рынке нефти (Brent$106/барр) фьючерс РТС на вечерней сессии показал очень скромный прирост (+0,4%). Индекс RSX торгуемый на NYSE, который является ETF на акции российских эмитентов, вчера также продемонстрировал невыдающуюся динамику. В чем проблема нашего отставания? Два последних дня наши индексы провели в зоне консолидации с минимальными торговыми оборотами. Консолидация после фазы роста, которую мы видели на прошлой в конце прошлой и в начале этой недели предполагает продолжение движения вверх. Возможно, мы увидим ее под занавес этой недели, то есть индекс ММВБ все же протестирует на прочность значимый уровень 1450 п. С точки зрения глобальных рынков Россия выглядит сейчас на уровне с другими развивающимися и сырьевыми странами. Рост индекса ММВБ с начала этого года составляет около +1,5%, что вполне сравнимо с Австралией (+2,4%), с Арабскими Эмиратами (+2,5%), и чуть лучше, чем Бразилия (-3,8%) и Китай (-0,3%). Примечательно, что глобальные инвесторы в первом полугодии благосклонны к фондовым рынкам Америк (Nasdaq +12,9%) и Германии (DAX+13,3%), то есть те страны, чьи гособлигации сейчас имеют наименьшую доходность, являясь защитными. Фьючерс РТС в качестве рубежа сопротивления сегодня имеет отметку 139500 п., прорыв которой будет означать переход в зону 141-142 тыс.п. Усиление движения вверх будет возможно, если фьючерс на доллар/рубль сегодня пробьет поддержку на 32500 п. В целом видно, что после фазы текущей консолидации в наших индексах зреет хорошее движение и спекулянты готовятся поддержать его.

|

|

Вчера снижение не превратилось в полноценную коррекцию, хотя для нынешней волатильности, пожалуй, это нормально. На часовом графике сопротивление в районе 139-139,5 тысяч пунктов. Поддержка 137500.  Открытие положительное с узким диапазоном. Мы в горизонтальном боковике. Играем от границы или на пробое.  Удаленный часовой график фьючерса РТС. Если не пробьем сопротивление в ближайшие торговые сессии, можно будет говорить о формировании исходящего канала.  Основные макроэкономические новости на сегодня: | 12:30 | Великобритания | Изменение объёма оборота розничной торговли с учетом затрат на топливо / Retail Sales With Auto Fuel | | 16:30 | США | Число первичных обращений за пособием по безработице / Unemployment Claims | | 18:00 | США | Объем продаж жилья на вторичном рынке / Existing Home Sales | | 18:00 | США | Производственный индекс ФРС-Филадельфии / Philly Fed Manufacturing Index | | Мировые индексы | Значение | Изменение к открытию | | Dow Jones (США) | 12908.7 | +0,81% | | S&P 500 (США) | 1372.78 | +0,67% | | CAC40 (Франция) | 3235.4 | +1,84% | | DAX (Германия) | 6684.42 | +1,62% | | FTSE100 (Великобритания) | 5685.77 | +1,01% | | Nikkei 225 (Япония) | 8811.56 | +0,97% | | Shanghai Composite (Китай) | 2193.85 | +1,14% | | Bovespa (Бразилия) | 54583.13 | +1,25% | | ASX (Австралия) | 4207.2 | +1,22% | | Hang Seng (Гонконг) | 19547.33 | +1,6% | | Sensex (Индия) | 17279.75 | +0,55% | | ММВБ | 1426.29 | -0,27% | | РТС | 1393.01 | +0,8% | | | | | | Нефть Brent | 105,82 | +0,63% | | Золото | 1578,6 | +0,36% | | EUR/USD | 1,2285 | +0,04% | | USD/RUB | 32,229 | +0,02% | | EUR/RUB | 39,5776 | +0,02% | | S&P500 Fut | 1371,4 | +0,3% |

|

|

Фрау Меркель никогда не выказывала вслух своего недовольства единой валютой, скорее наоборот, постоянно подтверждала, что она уж точно не даст погибнуть такому великому начинанию и в каждом новом своём общественном выступлении не забывала напомнить об этой точке зрения. А вот сегодня сплоховала. И не хотела она сказать ничего плохого, просто вырвалось у человека. Да и не думала она, наверно, ни про еврозону, ни про евро, видимо в тумане ей видится исполнение соглашений, принятых на последнем саммите ЕС, но рынки почему-то восприняли слова фрау как приговор для еврозоны от представителя сильнейшей державы. Ладно, пусть этот казус останется на совести Меркель и того невыдержанного типа, который по этому поводу решил нажать sell. Фрау Меркель никогда не выказывала вслух своего недовольства единой валютой, скорее наоборот, постоянно подтверждала, что она уж точно не даст погибнуть такому великому начинанию и в каждом новом своём общественном выступлении не забывала напомнить об этой точке зрения. А вот сегодня сплоховала. И не хотела она сказать ничего плохого, просто вырвалось у человека. Да и не думала она, наверно, ни про еврозону, ни про евро, видимо в тумане ей видится исполнение соглашений, принятых на последнем саммите ЕС, но рынки почему-то восприняли слова фрау как приговор для еврозоны от представителя сильнейшей державы. Ладно, пусть этот казус останется на совести Меркель и того невыдержанного типа, который по этому поводу решил нажать sell.

В Испании происходит то же самое, что происходило в Греции перед выборами. Испанцы выводят деньги из банков. Это подтверждает старую народную примету "пришла беда, открывай ворота, беда не приходит одна". Пугливым жителям страны и остальным европейцам, держащим средства в испанских банках, конечно же не понять, что своими глупыми и нелепыми, я не побоюсь этого слова, саботажными действиями они ещё больше подрывают доверие к банковской системе, ломают фундамент. Ведь сказал же Рахой, что скоро и бюджет снизится как по волшебству, и помощь подоспеет от ESM. И будет всё хорошо, и заживут все по-старому, в долг, как привыкли. Но упрямые вкладчики не хотят ничему верить и упорно забирают свои вклады. Дезертиры, одним словом. С Грецией дела не лучше. Частных кредиторов в своё время заставили списать большую часть долгов этой страны. Но ЕЦБ хитёр и мудр, и больше хитёр, чем мудр. Он никому ничего не списывал, и Греции необходимо 20 августа погасить облигации на 3,1 млрд евро, которые находятся на руках Европейского центрального банка. Сейчас греки судорожно ищут краткосрочные кредиты на текущие нужды. Считается, что Тройка полностью контролирует расходы и поступления федерального бюджета, но в данном случае союз кредиторов бессилен. Греция должна сама рассчитываться с долгами перед ЕЦБ, до такой степени альтруизм Тройки ещё не вырос. А любые кредиты для Эллады обходились и обходятся очень дорого, любые займы даже всего на несколько месяцев берутся более, чем под 4 процента. Ещё плохие новости. которые явно не на руку евро. ВВП Италии снизился во II квартале на 0,5%, а объем промышленного производства за тот же период сократился на 1,5%. Международный валютный фонд ожидает дальнейший рост уровня безработицы в еврозоне, в текущем году он составит 11,1% и в 2013 году — 11,3%. ESM пока так и не получил юридическую поддержку германского конституционного суда и продолжение рассмотрения этого вопроса отложено до 12 сентября. Новостей много и все они плохие. Хорошей новостью может оказаться решение по предоставлению помощи испанским банкам 20 июля, то есть в эту пятницу, но самого решения ещё нет, а гнёт от плохих новостей нарастает. Негатив копится. По поводу последних выступлений Бернанке можно сказать одно: ничего нового он не сказал. А повторил он всем известные фразы из недавних протоколов FOMC. Расхождения были только в мелочах. Бежевая книга тоже не сказала ничего нового. И теперь мне не понятно, почему евро ещё здесь? Почему евро ещё не ниже 1.21? Давайте только не будем трепать за бороду кукла и остальных неведомых существ, обитающих в потустороннем мире биржевой торговли, а попробуем попросту взглянуть на мир открытыми глазами. Я не берусь за просветительскую деятельность только потому, что сам часто нахожусь в неведении. Я как-то уже советовал обратить свои взоры на банки и принципы формирования котировок. Кто их формирует и как? Отбросим в сторону принцип паритета покупательной способности, про который нам вещают учебники и вдумаемся в простую истину: кто ежедневно обращает внимание на пресловутый ППС при формировании тех тиков на графике, которые мы имеем счастье наблюдать ежесекундно? Да никто. Принцип формирования котировок совершенно иной. Очень советую обратиться к глубинам интернета и в мутной воде отыскать крупицы истины. Я не смогу в коротком обзоре показать и рассказать обо всём что знаю, но могу заявить с пионерской прямотой, что крупнейшие мировые банки, собственно, и формируют те самые цифры, которые мы с вами видим в терминалах, а сами банки напрямую зависят от директив Центробанков, а те, в свою очередь, непосредственно подчиняются Базелю, Бильдербергу и прочим монстрам. Они сами и есть эти монстры. А где же прячется кукл? А его нет. Так вот, последнее решение ЕЦБ о снижении депозитной ставки до нуля высвободило громадное количество денег. Что теперь с ними делать, владельцы не знают, как не знали до сих пор, иначе не сбрасывали бы на депозиты центробанка, а давно нашли им применение. Но не нашли. Пока не нашли. И что теперь? Ждать, пока они обесценятся? Или сразу кинуть их куда попало? В фондовые рынки, например? Иди вляпаться в долги той же Испании под хороший процент, но со страшным риском? В немецкие бундесы под отрицательную доходность, но с надёжной гарантией? Получается, что до тех пор, пока этим деньгам не будет найдено достойное хранилище, банки будут всеми силами удерживать курс на текущих. Получится это у них или нет - вопрос другой, но по моим примеркам, на цене 1.2145 доллара за евро стоит мощнейший барьер из банковского спроса. И не надо думать, что я утверждаю будто этот барьер железобетонный. И не такое ломали. Но барьер есть, мы это видим по последним пяти сессиям в евродолларе. Сюда очень хорошо подходит заголовок последнего моего обзора "На дне всегда идёт война". Я повторяю, что не считаю это место дном до тех пор, пока не получу более твёрдых подтверждений разворота, хотя бы временного разворота типа коррекции. И до сих пор цена евро остаётся в зоне неопределённости. Мне это не нравится, так как сильно мешает торговать. По торговле. Все мои попытки открыться хотя бы на несколько сотен пунктов вверх в евро/долларе срываются резкими падениями. Позиции закрываются в безубытке, а все добавки закрываются в минус. В этом случае меня спасают только частичная фиксация прибыли от хороших позиций и закрытие руками некоторых сделок. В общем и целом за несколько последних дней прибылью похвастать я не могу, хотя практически ежедневно открываю покупки там, где положено. Есть желание добраться в евро до 1.25 и я думаю, что это желание сбудется. Есть ещё одна мысль, можно поставить ордер на пробой вниз уровня 1.2145. Я считаю, что при переломе этого порога, движение вниз будет выглядеть как лавина. Может быть я так и сделаю, по крайней мере ордер на 2140 поставить попытаюсь. Сейчас, в очередной раз, активны покупки. Если мы сломаем 1.23, то следующей целью будет 1.2415.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

Всем добрый летний вечер. Многие трейдеры и инвесторы привыкли к падению рынков за последние два лета и стоящие перед экономикой проблемы по сходству факторов и ощущению, похоже на то, что третье лето подряд перспектива среднесрочного роста не выглядит очень вероятной без объявления QE3 1 августа. Схожесть ситуации заключается в том, что в августе прошлого года статданные были совершенно неподходящими для заявленного ФРС роста GDP на 2011 год. Попытаемся взглянуть на текущее ситуацию как можно более объективно. Да, действительно в Европе в ближайшее время не станет лучше, экономика Китая и США замедляется в настоящий момент. Но доходы, корпораций достигли максимума в настоящее время. Читая выступление г-на Бернанке на Банковском Комитете в Сенате вчера, я понял достаточно ясно, что от необычайной неопределенности до раздвоения личности, какой-то шаг. Нет, председатель ФРС не предоставил никаких намеков о том, что ситуация в экономике требует объявления нового QE. Тем не менее, г-н Бернанке дал понять так чтобы было ясно, что он если это необходимо объявит QE3. Главным во вчерашнем выступлении председателя ФРС имхо остался вывод, что не существует необычайной неопределенности, которая беспокоила председателя ФРС ранее. В отличие от прошлого года, на данный момент, нет никаких угроз висящих над рынком. Греция не собирается покидать ЕС в ближайшем будущем. Еврозона работает на укреплении своей банковской системы, Китай будет стимулировать рост своей экономики. Обратите внимание на индекс VIX и до значения в 15 пунктов на споте можно не задуматься о продажах. Впереди у нас два важных события 25 июля (предварительный GDP за Q2) и 1 августа (после заседания FOMC). Ну, а что если действительно есть улучшение в экономике, что, конечно, было бы хорошо для акций. Эта информация станет доступной не в июле. Таким образом, если использовать волатильность рынка в свою пользу, то следует подождать ясности, хотя и после 1 августа дорога, останется ухабистой.

|

|

Cохраняю длинную позицию по акциям ГАЗПРОМ ао, ИнтерРАОао, ЛУКОЙЛ, НЛМК ао, Новатэк ао, ПолюсЗолот, Роснефть, Ростел -ао, Русгидро, Сбербанк, Сургнфгз, Сургнфгз-п, Татнфт 3ао, Уркалий-ао, ФСКЕЭС. Сделок на покупку и продажу не запланировано.

|

|

В покупке по стоп-лимит заявкам акции: ВТБ ао, ИнтерРАОао, НЛМК ао, РусГидро, СевСт-ао, Сургнфгз-п, Татнфт 3ао фьючерсы: EDU2, EuU2, GDU2, SiU2, GMU2, VBU2 В продаже по стоп-лимит заявкам акции: ГАЗПРОМ ао, ЛУКОЙЛ, Новатэк ао, ПолюсЗолото, Роснефть, Ростел-ао, Сбербанк, Сбербанк-п, Уркалий-ао, ФСК ЕЭС, ХолМРСК ао фьючерсы: RIU2, GZU2, LKU2, RNU2, SRU2 Вне рынка акции: ГМКНорНик, Сургнфгз фьючерсы: нет

|

|

|

|

Фрау Меркель никогда не выказывала вслух своего недовольства единой валютой, скорее наоборот, постоянно подтверждала, что она уж точно не даст погибнуть такому великому начинанию и в каждом новом своём общественном выступлении не забывала напомнить об этой точке зрения. А вот сегодня сплоховала. И не хотела она сказать ничего плохого, просто вырвалось у человека. Да и не думала она, наверно, ни про еврозону, ни про евро, видимо в тумане ей видится исполнение соглашений, принятых на последнем саммите ЕС, но рынки почему-то восприняли

Фрау Меркель никогда не выказывала вслух своего недовольства единой валютой, скорее наоборот, постоянно подтверждала, что она уж точно не даст погибнуть такому великому начинанию и в каждом новом своём общественном выступлении не забывала напомнить об этой точке зрения. А вот сегодня сплоховала. И не хотела она сказать ничего плохого, просто вырвалось у человека. Да и не думала она, наверно, ни про еврозону, ни про евро, видимо в тумане ей видится исполнение соглашений, принятых на последнем саммите ЕС, но рынки почему-то восприняли