|

|

|

Финансовые рынки находятся под сильным влиянием неожиданного решения Федеральной резервной системы США об экстренном сокращении ставок (с 1,75% до 1,25%). Чиновники американского центробанка заявили, что ущерб мировой экономике от коронавируса пока не может быть оценен, но они надеются, что снижение ставки поддержит потребителей и бизнес в США. Тем временем Европейский центральный банк также проводит экстренное совещание, чтобы решить, как справиться с коронавирусом. На вчерашнем дистанционном совещании G7, ЕЦБ рекомендовал каждой стране принимать самостоятельное решение. При этом ведущие центробанки договорились следить за ликвидностью и обеспечивать достаточное количество наличных денег, чтобы они могли действовать в случае чрезвычайной ситуации. Скорее всего, ЕЦБ не планирует вслед за ФРС проводить упреждающее снижение ставок, однако инвесторы будут с интересом следить за предстоящим заседанием европейского регулятора по вопросам монетарной политики, которое пройдет в следующий четверг, 12 марта. Экстренное решение ФРС США отправило основные мировые фондовые индексы в красную зону, но уже сегодня рынки пришли себя и начали понемногу восстанавливать утраченные позиции.

|

|

GBP/USD. 04.03. Коррекция к линии EMA 200 Валютная пара фунт стерлингов/доллар США в ходе вчерашних торгов выросла к пробитому ранее уровню сопротивления 1.2800. Цена GBP/USD отскочила от минимумов с ноября 2019, скорректировавшись к линии экспоненциальной скользящей средней за 200 дней – EMA 200, но не смогла закрепиться над уровнем 1.2800. По всей видимости, пара готова продолжить движение в рамках нисходящего тренда. Слежу за появлением сигналов к продажам. Следующая цель для снижения располагается в районе 1.2650-1.2600. Brent. 04.03. Нефть умеренно растет в ожидании встречи ОПЕК+ Сегодня котировки Brent демонстрируют укрепление к области $52,60 за баррель после вчерашнего падения к $51,50. Поддержку ценам оказала публикация рекомендаций технического комитета ОПЕК+. Техкомитет рекомендовал странам-производителям нефти дополнительно сократить нефтедобычу в рамках действующей сделки на 0,6-1,0 млн баррелей в день во II квартале текущего года. А завтра стартует двухдневное заседание министров стран ОПЕК и ОПЕК+, на котором и будет принято решение относительно объемов дальнейшего сокращения. Если ОПЕК+ решит последовать совету технического комитета, нефтяные цены получат существенную поддержку и смогут вернуться в область $60 за баррель. USD/RUB. 04.03. Рубль укрепляется в ожидании встречи ОПЕК+ Рубль сумел укрепиться вчера вечером после решения ФРС США об экстренном снижении ставки сразу на 50 бп. Участники рынка ожидали, что регулятор озвучит свое решение по ставке лишь на заседании 18 марта. В результате пара USD/RUB снизилась к отметке 65 рублей. Однако ключевым фактором влияния на динамику рубля остается тема распространения коронавируса. Вирус продолжает поражать все большее число стран, и ситуация на рынках вряд ли стабилизируется до тех пор, пока распространение эпидемии не будет взято под контроль. А расширение масштабов пандемии вполне может провоцировать дополнительные волны распродаж. Завтра стартует двухдневная министерская встреча ОПЕК+ в Вене, на которой может быть принято решение согласовать дополнительные сокращения добычи нефти. В этом случае российская валюта получит дополнительный стимул для роста в область 65,00 и ниже. EUR/USD. 04.03. Доллар ослаб после незапланированного снижения ставки ФРС США Доллар США оказался под давлением после неожиданного решения ФРС США снизить процентную ставку на 50 бп, не дожидаясь запланированного на 18 марта заседания. Последний раз снижение ставки вне запланированного заседания регулятора в США случалось во времена кризиса 2008 года. Подобные действия властей могут сигнализировать о том, что риски рецессии американской экономики все-таки велики. При этом сегодня на рынках наблюдается восстановление аппетита к рисковым активам. Сегодня следует обратить внимание на данные по рынку труда США от ADP, а также на публикацию индекса ISM в непроизводственном секторе экономики. В случае слабых данных аппетит к риску в вечерние часы может ухудшиться, что позволит доллару несколько восстановить свои позиции в паре с евро. Текущая котировка пары EUR/USD – 1,1150. USD/JPY. 04.03. «Поглощение» от уровня 108.50 Валютная пара доллар США/японская иена сформировала на дневном графике свечную модель «поглощение» с опорой на уровень сопротивления 108.50, дав сигнал к продажам. Пара USD/JPY на вчерашних торгах снизилась к уровню 107.00, обновив максимум с октября 2019 года. Сегодня пара корректируется по направлению к пробитой ранее линии 107.50. По завершению коррекции хотелось бы увидеть дальнейшего развития нисходящего тренда согласно указанному паттерну. Следующая цель для снижения находится в районе 106.50-106.00.

|

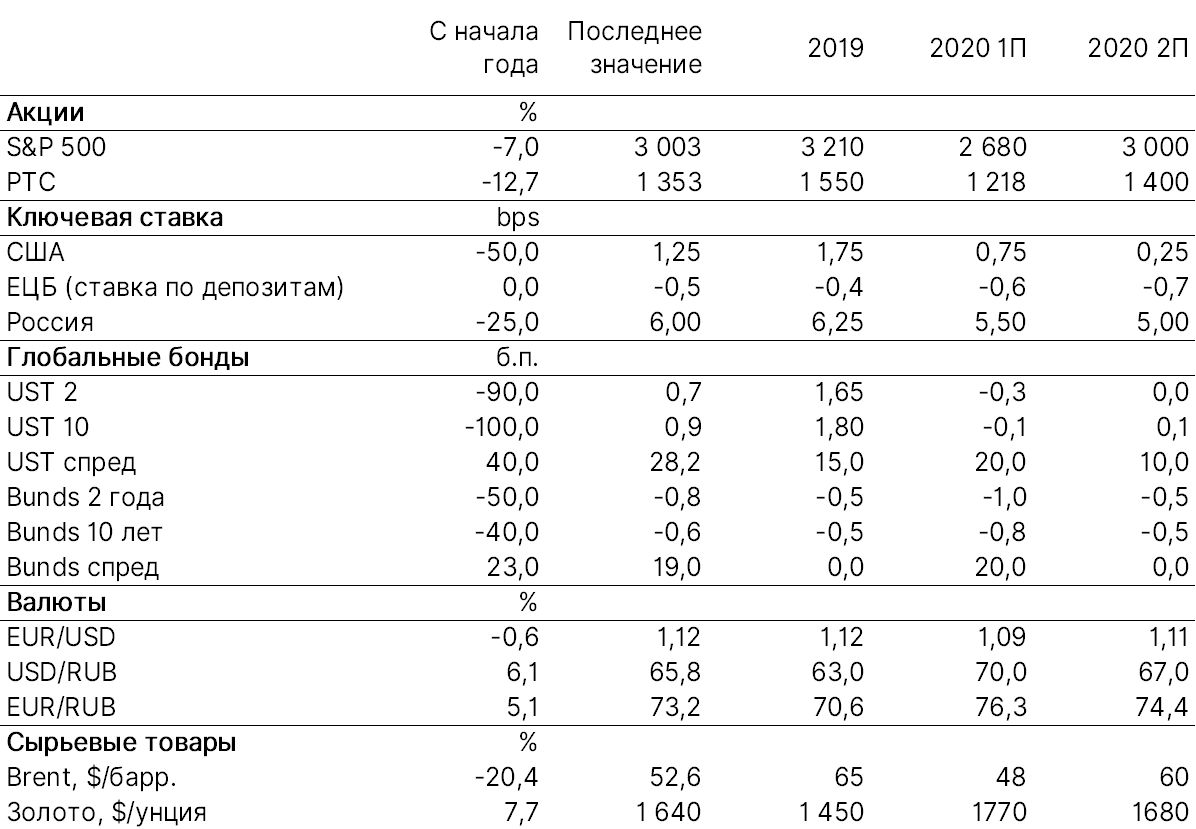

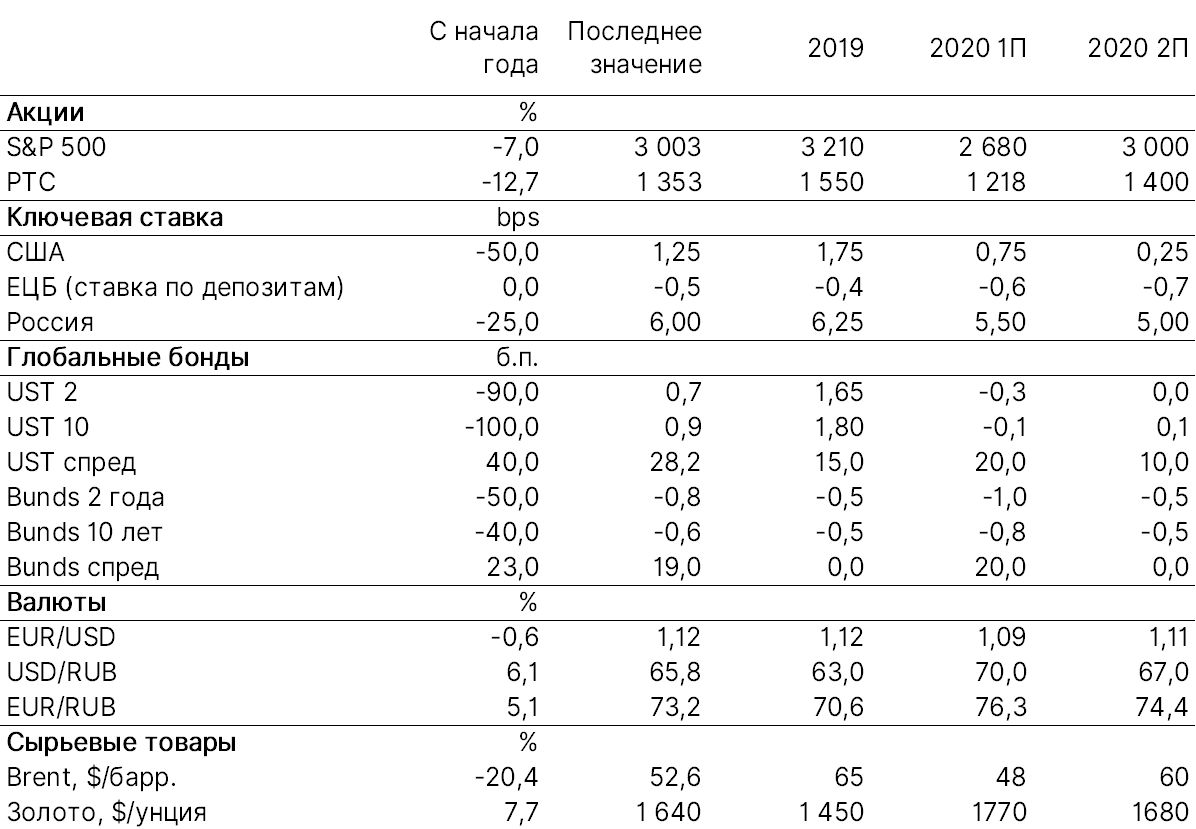

Выводы Впервые с крупнейшего глобального кризиса в истории фондовых рынков (ипотечный кризис 2008 г.) ФРС пошла на беспрецедентные меры и снизила ставку на внеочередном заседании на 50 б.п., до 1,25% (верхняя граница диапазона). В дополнение к снижению базовой ставки по заимствованиям overnight ФРС объявила о снижении на 50 б.п. ставки по излишкам банковских резервов (IOER), которая используется в качестве защиты для ставки по федеральным фондам. Мы считаем, что в отличие от ФРС, рынок недооценивает экономические риски, которые еще и близко не заложены в цену активов. Согласно нашему пессимистичному сценарию, волатильность сохранится в ближайшее время - до конца апреля доходность КО США 10 лет опустится ниже 0%, золото протестирует $1770/унция, и RUBUSD продолжит ослабевать до 70. Цикл снижения ставок ФРС вероятно закончится в сентябре снижением до 0,25% (рынок ждет снижение до 0,5% на конец года или еще на 75 б.п.). Возможно дополнительное снижение на заседании 17-18 марта, если волатильность усилится, что мы и прогнозируем. В начале второго квартала уже вовсю заработает механизм покупки КО США 5 лет и дольше. Даже в случае разработки вакцины против вируса, что случится не раньше сентября, накопленное влияние пандемии на экономику усилит давление на рынки. ЦБ России сохранит настрой на постепенное снижение ставки - не больше, чем на 25 б.п. за раз из-за глобальной волатильности. Мы сохраняем прогноз по снижению ключевой ставки до 5-5,25% к концу 2020 г.

Почему ФРС изменила курс и резко снизила ставку на внеочередном заседании?! - Фактически ФРС близка к перезагрузке цикла ставок, что пару месяцев назад казалась нонсенсом, так как рынок и официальные институты, в частности МВФ и ОЭСР, ожидали роста глобальной экономики в 2020 г., в особенности в развивающихся странах, в частности в Латинской Америке (ЛАТАМ) и Юго-Восточной Азии (ЮВА) – в Индии и прочих странах за исключением Китая

- Следовательно, по многим странам все ждали разворота к росту или сохранения ставок, в том числе и в России (сохранение). Как только коронавирус стал стремительно распространяться в конце января, что в итоге вылилось в обвал рынков с 21 февраля, ситуация резко изменилась, так как капитализация всех рыночных активов сократилась на $6 трлн, по данным Банка международных расчетов (BIS). США и крупнейшие банки стран Большой семерки (G7) объединились как герои комиксов Marvel во имя спасения глобальной экономики. Первый залп на опережение из базуки ликвидности дал 3 марта глава ФРС, но масштаб проблем не определен и ситуация будет только ухудшаться

- В целом, конечно, это беспрецедентная мера для беспрецедентной ситуации - число заболевших коронавирусом официально превзошло 93 тыс., смертей – превысило 3100 человек. Продолжается экспоненциальный рост зараженных в Италии, Южной Корее и Иране. В США за несколько дней количество инфицированных выросло до 108 человек, шестеро скончалось. Стоит ожидать стремительного распространения пандемии в Индии, Африке и в Латинской Америке

- ОЭСР снизила прогноз роста мирового ВВП в 2020 г. с 2,9% до 2,4%, в основном за счет резкого замедления экономики в Китае и Индии. С 2018 г. отзвуки глобальной рецессии стали слышаться все более отчетливо

- Мы находимся в начале цикла, и худшее у экономики еще впереди. На пресс-конференции глава ФРС Джером Пауэлл отметил, что невозможно определить, как долго будет развиваться ситуация с коронавирусом, но основная задача регулятора заключается в принятии мер для поддержки и сохранения роста экономики США, что уже происходит, и недопущении сбоев за счет всех доступных средств денежно-кредитной политики. ФРС будет внимательно следить за ключевой экономической статистикой для выработки дальнейшей стратегии

Влияние на рынок - ФРС приняла предсказуемое решение по снижению ставки с 1,75% до 1,25% (верхняя граница диапазона), но сделала это до планового заседания 17-18 марта. Решение было призвано удивить рынок и застать врасплох, но в итоге мы наблюдаем негативные последствия для рыночной переоценки. В первые минуты после объявления решения в 18:00 мск рынок США вышел в плюс, но через пару часов развернулся и вернулся в минус, закрывшись в итоге снижением на 3% (S&P 500). Золото подскочило в цене на $35 и сейчас торгуется в районе $1640/унция

- Доллар ослаб на 0,4%. Доходность КО США 10 лет упала более чем на 20 б.п., до исторического минимума в 0,95%. Доходность КО США 30 лет снизилась до минимума в 1,58%

Почему решение ФРС это выстрел в воздух? - С июля 2007 г. по декабрь 2008 г. ФРС снизила ставки с 5,26% до 0%, что привело к значительному росту рынка в пять раз в течение безудержного 10-тилетнего цикла роста. Однако тогда ставки находились на максимумах с 2000 г., и после того как пузырь лопнул, требовалась новая ликвидность

- Лечение производится привычными методами, только болезнь иного характера. До коронавируса основные проблемы мировой экономике создавал финансовый кризис, в частности азиатский, долговой, валютный и ипотечный и т.д. Сейчас нет сложностей с ликвидностью, и источник проблемы изначально геополитико-экономический, который уже потом превратится в финансовый, что усложняет эффективность принятия мер, так как кризис только в начале своего становления

- Следовательно, мы находимся лишь в начале первой фазы экономического кризиса (без оценки последствий), за которой последует вторая фаза, что и станет финансовым кризисом (asset dislocation – распродажа активов для получения ликвидности), после чего придет понимание того, где находится дно, с которого начнется цикл восстановления. Конечно, мы сможем избежать этого сценария, если сейчас, на раннем этапе эпидемии, найдётся вакцина, и эпидемия полностью локализуется, но это пока маловероятно

- Дешёвая ликвидность обеспечила компаниям дополнительные средства для производства и налаживания каналов поставок; потребитель, в свою очередь, получил новые и более дешёвые средства для формирования нового спроса

- Потребитель не нуждался в дополнительных средствах (ввиду рекордно низкой безработицы и высокого роста доходов) ни до вспышки коронавируса, ни сейчас, а компании накопили на балансе рекордный объем наличных средств

- Следовательно, сейчас проблема заключается не в недостаточном стимулировании спроса и предложения, а в обеспечении гарантий безопасности. Проще говоря, нельзя стимулировать спрос со стороны потребителей, если есть угроза их жизни, как и безопасности компаний. Таким образом, QE будет действенным лишь в случае локализации коронавируса

- Поэтому, безусловно, нас ждёт ралли, но лишь после ликвидации эпидемии, а пока рынки продолжат снижаться. Монетарные власти как и в 2008 г. пытаются лечить рынки деньгами, а не лекарством. Это работает, если неисправен двигатель экономики, но в нашем случае проблема в водителе, который скован физически. Помимо QE, мы ждем снятия пошлин и снижения налогов, хотя впоследствии все стимулирующие меры будут отменены. Мы прогнозируем V-образное восстановление, но мы ещё не достигли дна, которое должно предшествовать стремительному росту

Как скоро доходность КО США опустится ниже 0%? - В рамках нашего базового сценария мы считаем, что ФРС продолжит снижать ключевую ставку до 0,25% в 2020 г. тем самым растягивая снижение показателя еще на четыре заседания. Также возможно снижение по 50 б.п. в июне и сентябре, но уже в рамках плановых заседаний, если ситуация не обострится

- В то же время будут объявлены меры по количественному смягчению посредством покупок КО США от 10 лет и дольше и наращивания баланса ФРС, который особо не изменился и составляет $4,185 трлн, т.е. сократился лишь на $300 млрд из-за покупок коротких КО США

- В итоге не позже конца апреля исходя из пессимистичного прогноза доходность КО США 10 лет как и в еврозоне впервые опустится ниже 0%, что безусловно негативно скажется на долларе, так как существенно ослабит привлекательность доллара как инструмента керри-трейд и увеличит привлекательность валют развивающихся стран с высокими ставками, таких как рубль, мексиканское песо, турецкая лира и т.д.

- Мы считаем, что вакцина поступит на рынок не раньше сентября 2020 г., что, среди прочего, согласуется с прогнозами Белого дома. Активная фаза распространения коронавируса продлится до середины первого полугодия 2020 г. и, следовательно, последствия для экономики уже проявятся в статистике за март в апреле и в отчетности за первый квартал

Динамика ключевой ставки ФРС США и доходности казначейских облигаций США, % .png)

Источник: Bloomberg, ITI Capital Динамика ключевой ставки и индекса S&P 500 .png)

Источник: Bloomberg, ITI Capital Снижение ставки стимулирует спрос на золото .png)

Источник: Bloomberg, ITI Capital

|

|

Вспышка эпидемии в Китае, где располагается часть производителей компании, на данный момент не влияет на работу крупной торговой сети. Товар коллекции сезона Весна-Лето 2020 от китайских производителей отгружен на 99% и находится в магазинах и складах сети lady & gentleman CITY. Последняя отгрузка ожидается в марте, партия будет доставлена за счет производителя. Предприняты шаги и по своевременной подготовке к сезону Осень-Зима 2020/2021 года. Ранее руководство сети в ходе проведенной работы с поставщиками добилось сокращения сроков поставки товара на один месяц относительно прошлого года.

На данный момент порядка 50% производителей прогнозируют сдвиг отгрузки на 2 недели, что не является проблемой, с учетом достигнутых ранее договоренностей. Еще 30% производителей в переговорах не фиксируют перенос сроков отгрузки, а оставшиеся поставщики смогут предоставить информацию позже. Европейские модные дома также справляются со вспышками нового вируса: часть показов успела пройти в обычном режиме, а некоторые были проведены в режиме онлайн. Таким образом, руководство сети lady & gentleman CITY не прогнозирует влияние вспышки эпидемии в КНР на текущую операционную деятельность.

|

|

ФРС снизил базовую ставку на 0,5% до диапазона от 1% до 1,25%. Чрезвычайный шаг произошёл после того, как группа министров финансов G7 обязалась действовать совместно для борьбы с надвигающейся угрозой. Это следует из предупреждений о том, что коронавирус может привести страны к рецессии. Председатель Федеральной резервной системы Джером Пауэлл сказал, что экономика США остаётся сильной, но трудно предсказать «масштабы» последствий распространения вируса. «Вирус и меры, которые предпринимаются для его сдерживания, безусловно, будут оказывать негативное влияние на экономическую активность в течение некоторого времени как в США, так и за его пределами», – сказал он на пресс-конференции в Вашингтоне. «Мы не думаем, что у нас есть все ответы. Но мы верим, что наши действия обеспечат значительный импульс экономике». Последний раз, когда банк проводил экстренное совещание по снижению процентной ставки, был во время мирового финансового кризиса 2008 года. Еще больше новостей на нашем сайте

|

|

Весь февраль на фондовых рынках прошел под знаком коронавируса и борьбы с ним. При этом до последней недели инвесторы достаточно сдержано реагировали на проблемы распространения коронавируса, но в итоге это вылилось в настоящую панику, какой не было со времен кризиса 2008 года. Все мировые рынки обвалились, и наш не остался в стороне, показав даже опережающую динамику. По итогам февраля индекс Московской биржи снизился на 9,5%, с начала года он потерял 8,6%. По многих акциям, особенно, в нефтегазовом секторе снижение составило 15-20%. Мой портфель, к сожалению, также не смог избежать общей участи. И хотя еще 21 февраля по нему был достигнут очередной исторический максимум, но в итоге месяц все же был закрыт в минусе, правда намного меньшем, чем наш рынок, всего -2,14%. Это позволило удержаться в плюсе с начала года в отличие от нашего рынка. На текущий момент доходность моего портфеля в этом году опережает бенчмарк в виде индекса Московской биржи более чем на 10%. Этого удалось достичь, во-первых, отсутствием нефтегазового сектора в портфеле и наличием большого количества энергетиков, которые выросли лучше всего с начала года. И, во-вторых, незадолго перед обвалом я закрыл часть позиций, о чем уже писал в предыдущих обзорах. Какие-то акции были проданы именно из-за опасений коронавируса, какие-то по своим фундаментальным показателям. Высвободившиеся от продажи средства были размещены в ОФЗ с ближайшим сроком погашения. Сейчас необходимо дождаться некоторого успокоения рынка, чтобы можно было делать дальнейшие прогнозы. На текущих уровнях пока ни продавать, ни покупать ничего не планирую.

|

|

Компания Bristol-Myers Squibb Company выпустила отчетность за 2019 год. Отметим, что в представленной отчетности впервые консолидированы данные поглощенной биотехнологической компании Celgene за период с ноября 2019 г. См. таблицу: https://bf.arsagera.ru/bristolmyers_squibb_company_nyse_bmy/itogi_2019_goda/ Совокупная выручка компании выросла на 15,9% до $26,1 млрд во многом благодаря началу консолидации показателей Celgene. Выручка на американском рынке прибавила 21,9%, достигнув $15,3 млрд. Доходы от препаратов Celgene составили $1,3 млрд, из которых $900 млн пришлось на препарат Revlimid (показан для лечения пациентов с множественной миеломой). Из прежней линейки препаратов хорошие результаты показали продажи Eliquis - 26,5% (применяется для профилактики венозной тромбоэмболии у пациентов после планового эндопротезирования). Выручка на зарубежных рынках прибавила 8,3%, составив $10,8 млрд. Доходы от препаратов Celgene составили $600 млн, из которых $400 млн пришлось на препарат Revlimid. Из прежней линейки препаратов хорошие результаты показали продажи Opdivo - 14,6% (для лечения различных злокачественных опухолей) и Eliquis (+18,5%). Частично это было компенсировано неблагоприятным влиянием обменных валютных курсов и снижением спроса на ряд традиционных препаратов. Общие операционные расходы выросли на 10,1% до $19 млрд. В их структуре отметим увеличение себестоимости на четверть за счет увеличившихся отчислений роялти, корректировок стоимости запасов, а также начисления обесценений по производственным и упаковочным мощностям. Коммерческие и административные расходы выросли на 7% до $4,9 млрд, главным образом, из-за расходов Celgene в размере около 400 миллионов долларов, частично компенсированных влиянием обменных курсов валют. Расходы на исследования и разработки сократились на 2,9% вследствие выбывших затрат в размере $1,1 млрд, связанных с расходами Nektar в 2018 году, что частично компенсировалось расходами Celgene в размере около $500 млн и увеличением инвестиций в программы развития иммунологии. В результате операционная прибыль увеличилась более чем на треть, составив $7 млрд. По итогам 2019 г. компания отразила в отчетности величину амортизации приобретенных нематериальных активов в сумме $1,0 млрд, связанных с покупкой прав на препараты в результате сделки Celgene. Помимо этого в отчетности был отражен убыток по статье прочих доходов/расходов в сумме $938 млн против прибыли годом ранее. Традиционно по данной статье компания отражает лицензионные доходы от продаж препаратов другими компаниями. Однако в 2019 г. они были перекрыты разовыми списаниями: убытком по пенсионным обязательствам и расходами на поглощение Celgene. В итоге чистая прибыль компании снизилась на 30,1% до $3,4 млрд. Одновременно с выходом отчетности компания представила ориентиры по ключевым финансовым показателям на 2020-21 гг. по стандартам GAAP и non-GAAP, которые были взяты нами за ориентиры при прогнозировании результатов объединенной компании. По итогам вышедшей отчетности мы внесли изменения в модель компании, начав отражение результатов компании Celgene через полную консолидацию финансовых показателей (до этого момента прогноз строился через объединение чистых прибылей обеих компаний). Это привело к уточнению ключевых экономических показателей, таких как выручка, операционная прибыль, собственный капитал. Следствием этого стал некоторый рост потенциальной доходности акций Bristol-Myers Squibb Company. См. таблицу: https://bf.arsagera.ru/bristolmyers_squibb_company_nyse_bmy/itogi_2019_goda/ Мы планируем вернуться к обновлению модели Bristol-Myers Squibb Company по итогам отчетности за первый текущего года, так как полагаем, что в текущем году велика вероятность отражения в отчетности разовых эффектов, связанных с консолидацией Celgene, пока не учитываемых нами в обновленной модели. В настоящий момент акции компании торгуются исходя из P/E 2020 около 20 и входят в число наших приоритетов в секторе здравоохранения на иностранных рынках акций. ___________________________________________

|

|

Ковровский механический завод опубликовал отчетность по РСБУ за 2019 год. См. таблицу: https://bf.arsagera.ru/mashinostroenie/kovrovskij_mehanicheskij_zavod/itogi_2019_g_snizhenie_finansovyh_pokazatelej/ Выручка компании по итогам отчетного периоде сократилась на 14.3% до 1.3 млрд руб. Стоит признать, что второе полугодие для компании выдалось более продуктивным, так как снижение выручки по итогам шести месяцев составляло почти 29%. Себестоимость сократилась на 2.3% до 765 млн руб. Коммерческие и управленческие расходы снизились на 31%, составив 359 млн руб. В итоге на операционном уровне завод продемонстрировал прибыль в размере 199 млн руб. (-14.5%) Проценты к получению выросли более чем наполовину, составив 71.9 млн руб. в связи с ростом свободных денежных средств с 627 млн руб. до 968 млн руб. Отрицательное сальдо прочих доходов/расходов упало с 71 млн руб. до 31 млн руб. Итогом вышесказанного стала чистая прибыль в размере 120 млн руб. против прибыли в 140 млн руб. годом ранее. По результатам вышедшей отчетности мы понизили прогноз выручки. Однако мы рассчитываем, что продажи компании в среднесрочном периоде поддержит запуск производства центрифуг нового поколения. На последующие 3-4 года наш прогноз по годовой чистой прибыли находится в диапазоне 140-220 млн руб. К сожалению, предприятие не раскрывает свои операционные показатели, что заметно усложняет прогноз финансовых результатов. См. таблицу: https://bf.arsagera.ru/mashinostroenie/kovrovskij_mehanicheskij_zavod/itogi_2019_g_snizhenie_finansovyh_pokazatelej/ В данный момент акции КМЗ, обращающиеся с P/BV 2020 порядка 0.25, и не входят в число наших приоритетов. ___________________________________________

|

|

Ростелеком опубликовал консолидированную финансовую отчетность по МСФО за 2019 год. См. таблицу: https://bf.arsagera.ru/svyaz_telekommunikacii_i_novye_tehnologii/rostelekom/itogi_2019_g_dohody_ot_tele2_povliyali_rezultat/ Выручка компании выросла на 5.4% до 337.4 млрд руб. В посегментном разрезе по-прежнему обращает на себя внимание рост доходов от услуг телевидения (+7.7%) до 37.1 млрд руб. на фоне увеличения ARPU на 5.3% и положительной динамики абонентской базы, составившей 2.3%. Рост выручки до 83.9 млрд руб. (+4.8%) показал сегмент ШПД при росте абонентской базы на 1.7% и увеличения ARPU на 3.1%. Продолжает снижаться выручка по некогда основному направлению – фиксированной телефонии (-11.8%) за счет сокращения как количества абонентов на 9.9%, так и размера ARPU на 2.1%. Рост доходов от предоставления дополнительных и облачных услуг, обеспеченный реализацией проектов «Видеонаблюдения», «Умный город», развитием дата-центров и облачных сервисов, за отчетный период составил почти 35%. Операционные расходы Ростелекома за отчетный период выросли на 6.7% и составили 303.6 млрд руб. Существенную динамику продемонстрировали амортизационные отчисления, выросшие до 67.3 млрд руб. (+11.6%) из-за снижения эффекта от пересмотра сроков полезного использования внеоборотных активов и роста отчислений по новым объектам и нематериальным активам в связи с приобретением дополнительного программного обеспечения и контента. Отрицательное сальдо прочих операционных доходов и расходов показало рост на 9.2% (на 0.9 млрд руб.) на фоне увеличения расходов по контрактам «Умный город / Электронное правительство». В итоге операционная прибыль уменьшилась на 5.4%, составив 33.9 млрд руб. В блоке финансовых статей по-прежнему доминируют процентные расходы, составившие 19.5 млрд руб., при этом общий долг компании с начала года вырос с 204.3 млрд руб. до 241 млрд руб. Основным фактором, повлиявшим на динамику прибыли до налогообложения, является получение прибыли ассоциированных компаний. Напомним, что по данной статье компания отражала, главным образом, финансовый результат от своего 45%-го участия в ООО «Т2 РТК Холдинг», осуществляющего услуги мобильной связи под брендом Tele2. В итоге чистая прибыль Ростелекома выросла на 4.4% до 14.8 млрд руб. Напомним, что 19 февраля Ростелеком консолидировал 100% российской Теле2. Финансирование сделки разбито на три части. Первая часть подразумевает приобретение 17.5% Теле2 за 42 млрд рублей денежными средствами. В рамках второй части Ростелеком осуществил допэмиссию 708 млн акций по цене 93.21 рубля для покупки 27.5% Теле2. Оставшиеся 10% обменены на 10% квазиказначейских бумаг Ростелекома. По итогам вышедшей отчетности мы понизили прогноз чистой прибыли на 2020 год, отразив более высокий уровень прочих расходов, но увеличили оценки прибыли на будущие года, заложив в модель более высокие темпы роста выручки от дополнительных и облачных услуг. Менеджмент заявил, что дивиденд по итогам 2019 года составит 5 рублей, что ниже ожидаемого нами. Как следствие, потенциальная доходность акций незначительно снизилась. См. таблицу: https://bf.arsagera.ru/svyaz_telekommunikacii_i_novye_tehnologii/rostelekom/itogi_2019_g_dohody_ot_tele2_povliyali_rezultat/ На данный момент акции компании, обращающиеся с P/E 2020 около 11 и P/BV 2020 порядка 0.8, не входят в число наших приоритетов. ___________________________________________

|

|

|

|

.png)

.png)

.png)