|

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🚘 LEAS - Европлан опубликует финансовые результаты по МСФО за 6 мес. 2024 г. Вебинар по итогам по МСФО за I полугодие 2024 г. 🏦 TCSG - ТКС Холдинг опубликует финансовые результаты по МСФО за II кв. 2024 г. 🌾 NKHP - СД НКХП; объявление дивидендов - 6 мес. 2024 г., распределение нераспределенной прибыли прошлых лет. 🥜Друзья, ну что же, получили мы вчера стандартный для последнего времени понедельник и основное ожидание, что после слабости вечером в пятницу она продолжится и на открытии недели, стало явью! На открытии была обманочка в виде быстрого отскока, так сказать замануха! Не знаю, повёлся кто или нет, я лично работал и попал на биржу только после обеда, так что в этом смысле был защищён от необдуманных телодвижений!) 🥜Посмотрев на такой рынок, было единственное желание позаниматься шаурматрейдингом и собственно говоря семья осталось сытой))). Абрау, Ломбард и Селигдар дали чутка прибыли и привели в тонус расслабившегося в отпуске Хомяка!))) 🥜Мысли, которые вчера писал в приветственном посте актуальны! И Хлебушек и Европлан можно смотреть к спекулю. В плане исхода, как по мне шансы и там и там одинаковые, но Хлебушек конечно намного рисковее из-за волатильности! То есть если План расстроит, то снижение будет не резким и не глубоким, а вот в Хлебушке и резким и глубоким! Но соответственно при благоприятном исходе, всё будет координально наоборот! 🥜Так же сегодня могут быть интересными и стоит взять на карандаш провалившихся вчера золотодобытчиков, это ЮГК и Селигдар, а так же резко просевшие Все инструменты! Как вариант под отскок смотрится интересным! 🥜Ашинский наконец-то слетел с планки, наконец-то у первых терпящих прибыль сдали нервы и по принципу домино и другие участники начали забирать профит! Пока идёт по пути ЛЭСКа. Единственное я не понял о принудительном выкупе, какой-то сторонней конторой бумаги Ашинского по 71р. Если кто в теме этой истории, плиз разъясните!!! А так, если бумага попилит, то скорее всего, как и ЛЭСК в своё время, она вновь вернётся к планкам и добьёт див хотя бы до 25%! 🥜Что касается ситуации с ЮГК, то вы должны были помнить, по крайней мере та часть, которая внимательно и серьезно относится к торговле и ключевые точки для себя отмечает и держит на карандаше! Я указывал недельную стабилку и указывал условие для актуального шорта! Вчера это условие было выполнено и вот такой отличный результат! Что касается новостей компании, тут что-то другое, эти новости ещё с прошлой недели утащили ценник от 0,84р. Будь в этом дело, то Селигдар не уехал бы следом на -5%. Так что это игры другого порядка и мне о них не докладывали! 🥜Что касается ожиданий на сегодня! Вновь обращусь к статистике последнего времени! После слабейшего понедельника бумаги стабилизировались и начинались попытки порасти. Вот собственно на это пока ориентируюсь и рассчитываю! 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

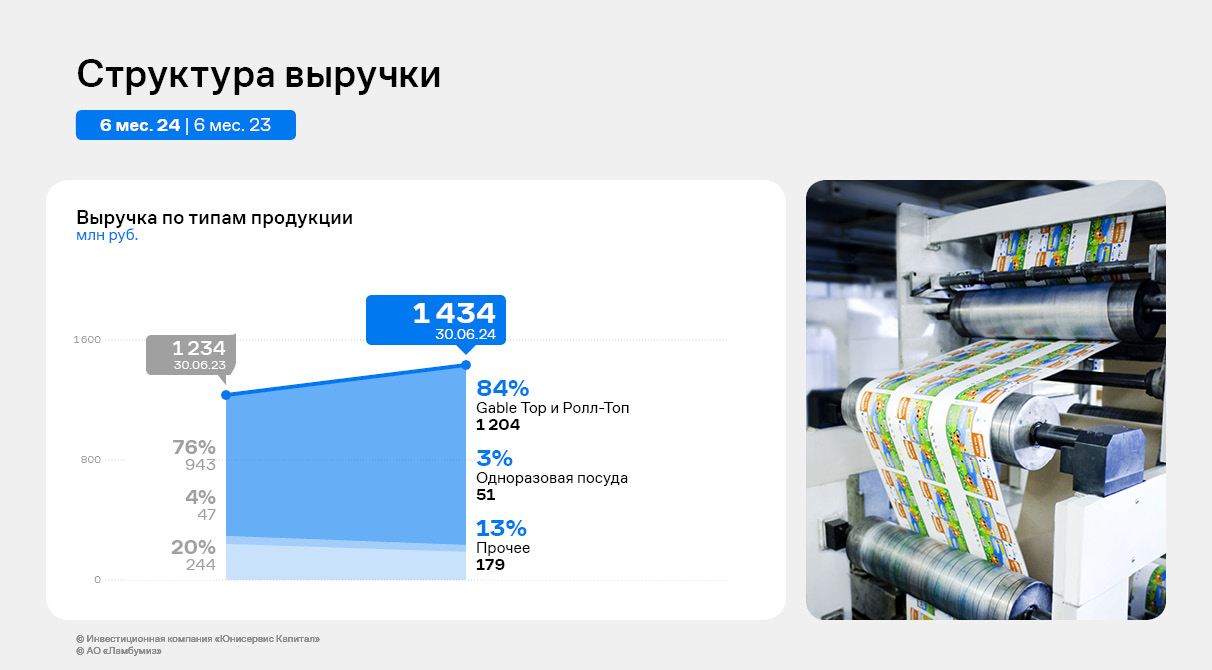

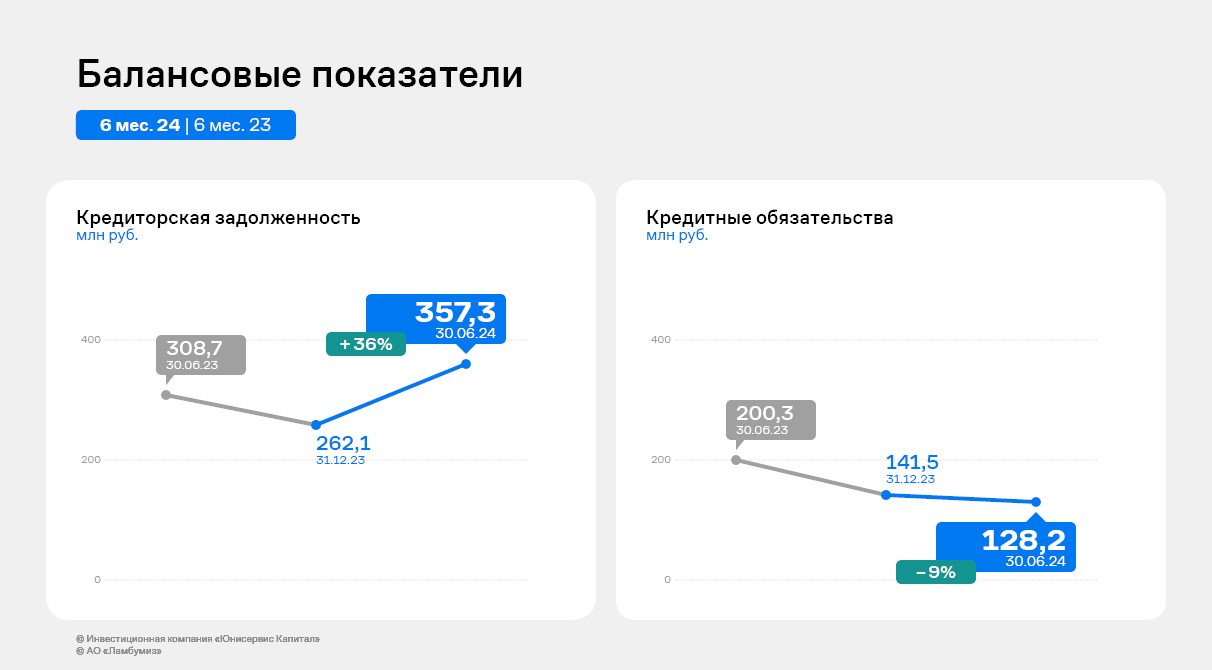

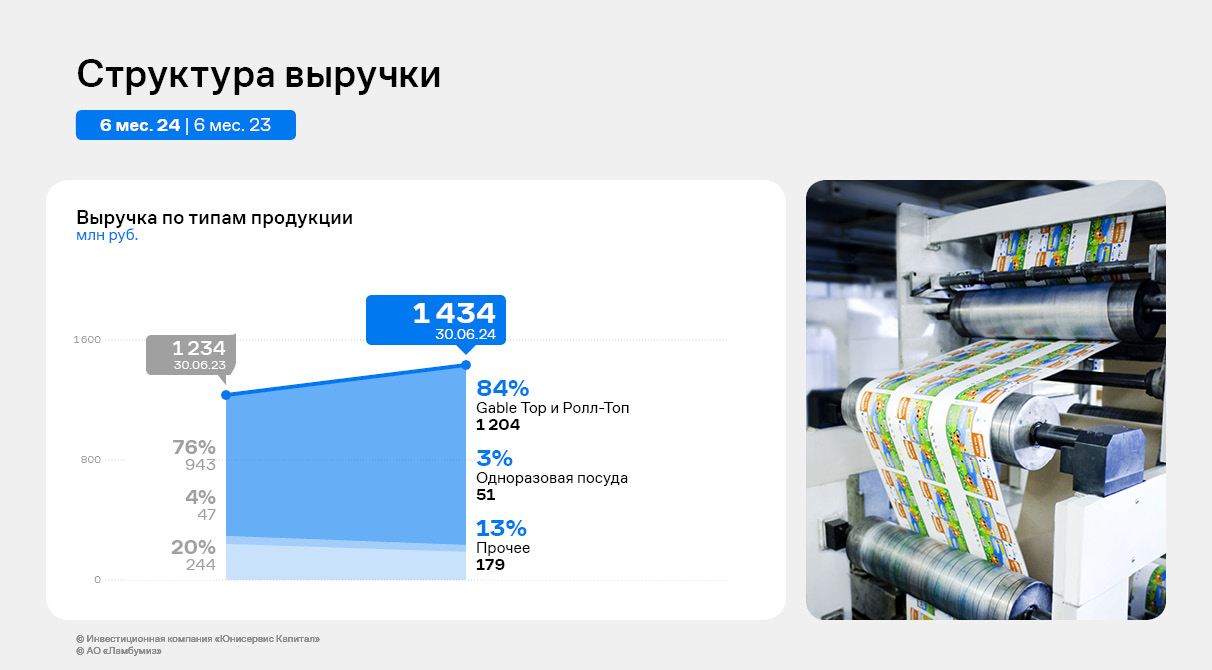

Компания — лидер на рынке картонной неасептической упаковки для молока и молочной продукции — за 6 месяцев 2024 года увеличила выручку и доход от реализации основных категорий продукции, сохранив чистый финансовый долг на околонулевом уровне. По итогам 6 месяцев 2024 года общая выручка компании выросла к результату за 6 мес. 2023 года на 16,2% и достигла 1 434 млн руб. Наибольший вклад в динамику внесло основное направление — производство неасептической упаковки для молока и молочной продукции. Так, продажи тары типов Gable Top и Ролл-Топ (аналог Tetra Top) увеличились на 28% и составили 1,2 млрд руб. Снижение реализации прочей продукции обусловлено, в том числе, сокращением внешних продаж ламинированного картона. В связи с увеличением реализации основных и более маржинальных товаров «Ламбумиз» использует мощности ламинации для внутреннего потребления.

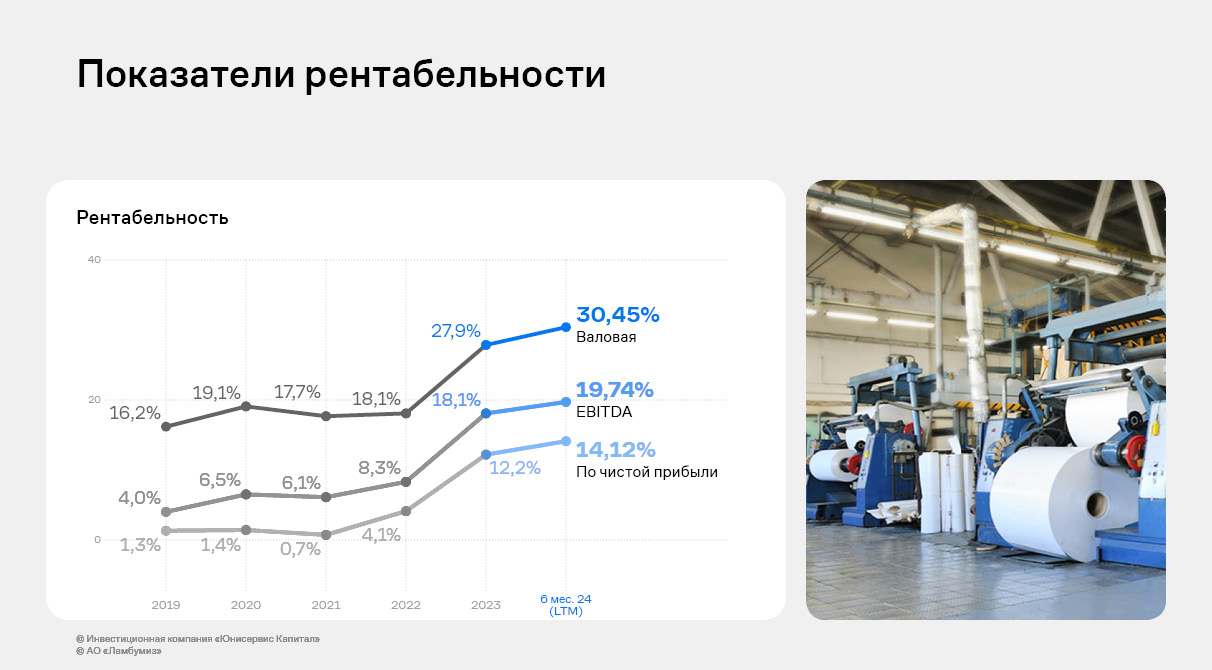

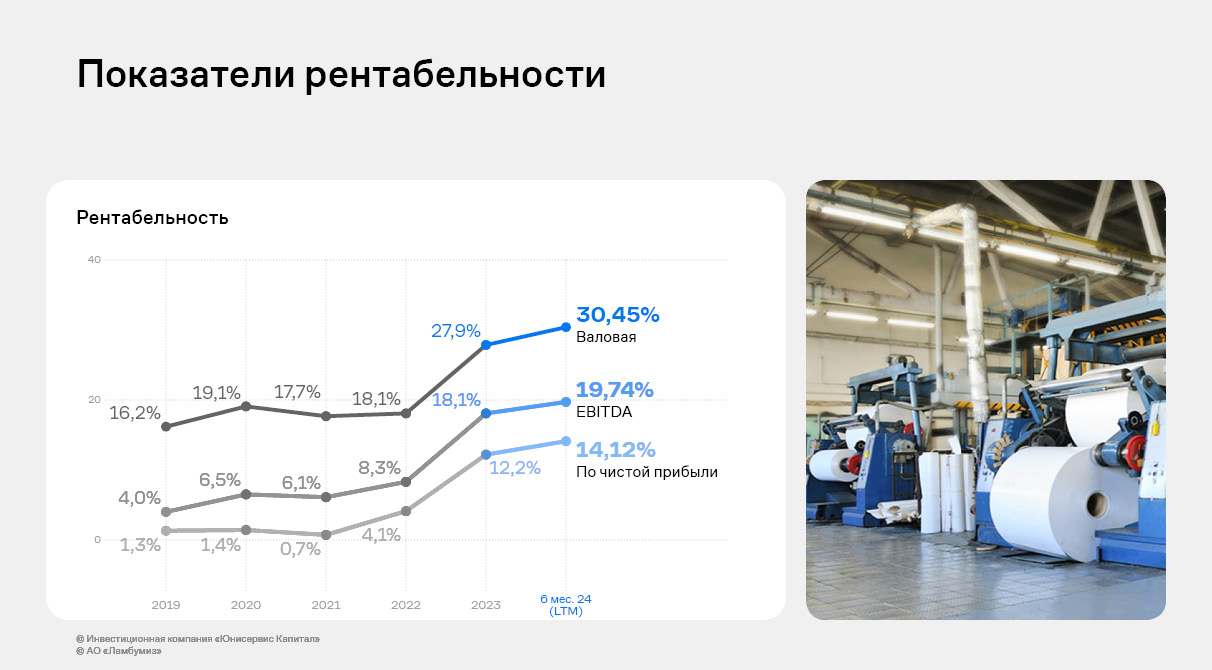

В результате завод продемонстрировал и значительное увеличение рентабельности.

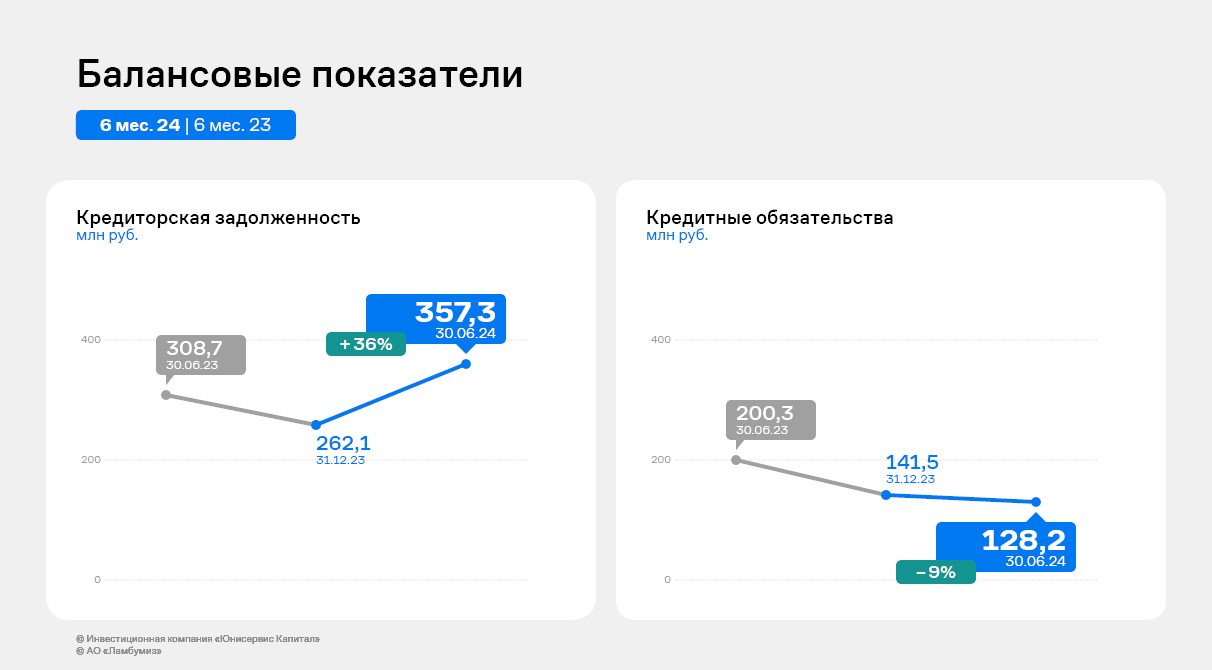

АО «Ламбумиз» продолжило развитие, опираясь на собственный капитал: в июне 2024 года был погашен облигационный заем, а чистый финансовый долг остался на околонулевом уровне — 5 млн руб. Напомним, что дебютный облигационный выпуск «Ламбумиз» разместил в июле 2019 года объемом 120 млн руб. В течение всего периода обращения завод добросовестно исполнял обязательства: своевременно выплачивал купонный доход и реализовывал частичные досрочные погашения номинальной стоимости бумаг.

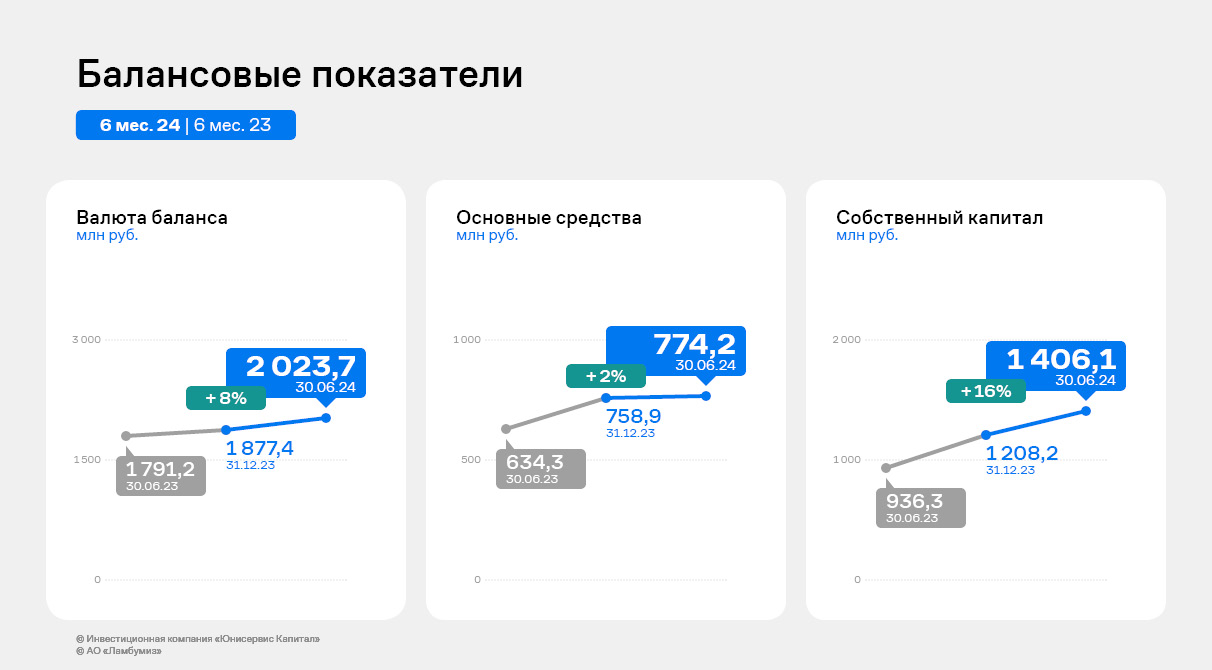

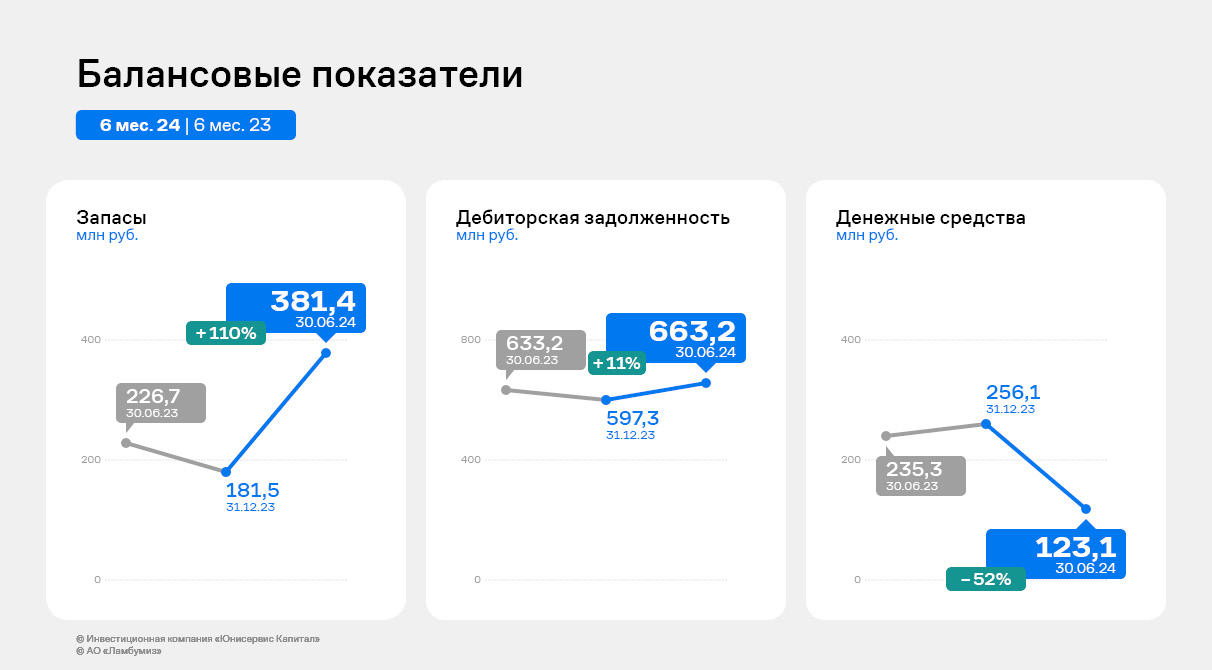

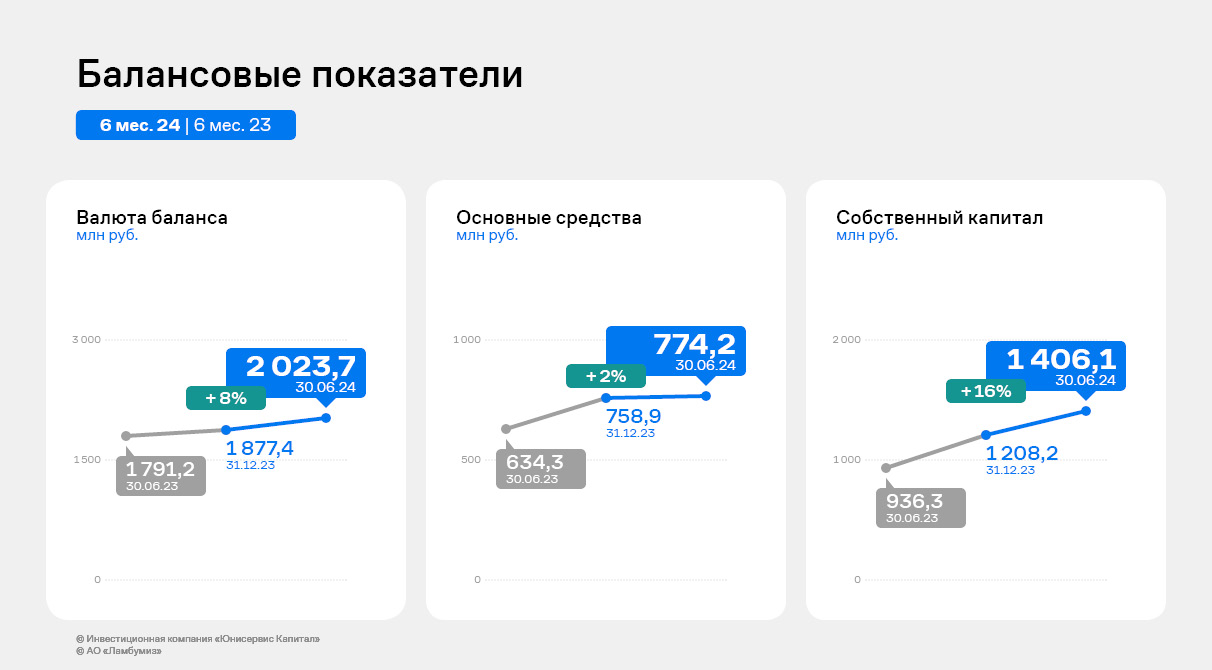

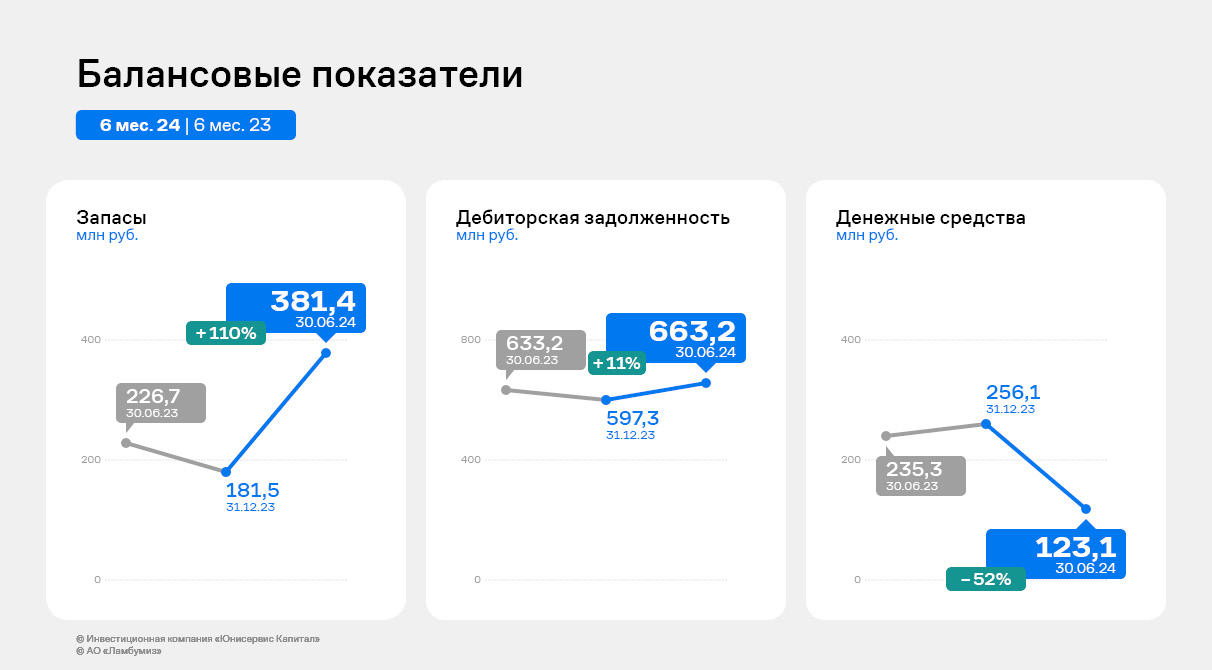

Активы компании за 1 полугодие 2024 года выросли на 8% в основном по причине увеличения запасов, которое было связано с сезонным закупом картона. Частично закуп был профинансирован с помощью роста кредиторской задолженности, однако в основном объеме за счет нераспределенной прибыли, которая выросла более чем на 150 млн руб. Также в марте АО «Ламбумиз» провело дополнительную эмиссию акций, в результате которой уставный капитал увеличился до 481 629 рублей. Однако за счет цены выкупа в размере 106,02 рублей за акцию добавочный капитал пополнился на 45,67 млн руб., полученных от основного акционера — ООО «Ламбумиз Инвест».

В планах АО «Ламбумиз» на второе полугодие 2024 года — усиление присутствия в Таджикистане, Узбекистане и Киргизии. Компания уже начала поставки неасептической упаковки местным производителям и готовится предложить клиентам другие позиции, например, одноразовую посуду. Напомним также, что АО «Ламбумиз» совместно с «Пионер Био Тех» (в 2023 году предприятие вошло в состав АО «Ламбумиз») готовится к запуску производства экспресс тест-систем для определения остаточного антибиотика в молоке, сыворотке и молочных продуктах. Компания уже успела найти оборудование и отечественных поставщиков необходимых материалов и комплектующих для тест-наборов. Выпуск промышленных партий предварительно должен начаться во втором полугодии 2024 года.

|

|

В данный момент компания активно развивает сразу несколько перспективных направлений — обо всех мы писали ранее, и инвесторам, следящим за работой сервиса «Грузовичкоф», они знакомы. В этом материале мы подробнее коснулись конкурентных преимуществ каждого из этих проектов. Экспресс-доставка: доставка малотоннажных грузов (до 500 кг) «каблуками» — легковыми авто типа Лада Ларгус. Преимущество продукта — это мобильность и ценовая доступность. Легковой автомобиль идеально подходит для перевозки небольших партий товаров и не имеет себе равных в городской среде, так как может беспрепятственно въезжать в зоны, где ограничено движение крупных грузовиков. Клиентам доступен бесплатный и круглосуточный забор груза, и его перевозка день в день. Сборные грузы: недавно компания перезапустила этот проект, после чего услуга набирает всё большую популярность на рынке за счёт своей доступной цены. Перевезти груз в автомобиле с грузами других клиентов дешевле, чем заказывать целый автомобиль. Сервис выполняет доставку грузов по всей России транспортом различной тоннажности. Работает по нескольким клиентским сценариям: «Дверь-дверь» или «Терминал-терминал», а также осуществляет бесплатный забор груза в Москве, Санкт-Петербурге и других городах. Преимущества услуги: клиент может доставить груз любого веса — от небольшого пакета до контейнера, отправления принимаются и забираются круглосуточно. В сервисе работают по удобному для клиента графику, разрабатывают сложные маршруты, упаковывают, маркируют, паллетируют, комплектуют грузы. Корпоративное такси: в рамках суббренда «Грузовичкоф Бизнес» реализуется совместный проект с брендом УК People&People — сервисом такси «Таксовичкоф». Корпоративным клиентам предоставляется такси для различных задач: трансфер, групповые и индивидуальные рабочие поездки. Оплата услуг централизованная, по бизнес-счёту после всех поездок. Автомобили оснащены зарядными устройствами для гаджетов, чтобы клиенты всегда были на связи в своих деловых поездках. Преимущества услуги: обеспечение безопасности, надежности и комфорта для корпоративных клиентов сервиса в рамках пассажирских поездок. Доставка на маркетплейсы: маркетплейсы остаются мощными драйверами транспортно-логистической сферы. Сегодня сервис круглосуточно доставляет грузы на Ozon, Wildberries, «Мегамаркет», «Яндекс.Маркет», Lamoda, KazanExpress, «Азбуку вкуса» и другие популярные маркетплейсы — с учётом их правил работы, регламентов и инфраструктуры. Преимущества для клиента: доставка товара выполняется в требуемый временной интервал, прозрачные тарифы — без скрытых и дополнительных платежей, водители проверяют комплектность товара по накладным. Клиентам доступно бесплатное СМС-информирование о статусе заказа, а также предоставляется бизнес-кабинет, в котором можно выгружать документы и отслеживать грузоперевозку. «Складовичкоф»: бренд, входящий в структуру управляющей компании, который также демонстрирует растущую популярность у клиентов сервиса. Развитие сопутствующих услуг позволяет компании создавать единую экосистему и тем самым обеспечивать высокий уровень сервиса.

|

|

МКПАО Яндекс - одна из крупнейших российских компаний, развивающихся на многих рынках, формируя целую экосистему. Компания занимает ведущие позиции в таких направления как: поисковый портал (Яндекс Поиск), размещение рекламы (Яндекс Директ), заказ такси (Яндекс Такси), имеет свой маркетплейс (Яндекс Маркет), занимается доставкой (Яндекс Лавка, Яндекс Еда, Маркет Деливери), онлайн-кинотеатр Кинопоиск, стриминговый сервис (Яндекс Музыка) и многое другое. 💰Дивиденды: Для компаний роста, которой является Яндекс, выплата дивидендов не свойственна. При этом компания начала свою дивидендную историю. За 2 квартал 2024 Яндекс выплатит 80 рублей дивидендов на одну акцию (дивидендная доходность составит 2,1%). Яндекс планирует выплачивать дивиденды 2 раза в год, что делает акции подходящими в теории для дивидендной стратегии инвестирования. ❗Риски: Замедление темпов роста с 55% до 37%, в таком случае компания уже не будет оценена так высоко, как могла бы при очень сильно растущем бизнесе. У нового Яндекса новый менеджмент и есть риски постепенного превращения компании в неэффективный и плохо управляемый бизнес (пример кейса - это ВК). 💡Итог: Акции компании выглядят фундаментально немного недооцененными, особенно на фоне роста основных финансовых показателей во 2 квартале 2024 года. Выручка год к году выросла на 37% до 249 млрд. рублей, скорректированная чистая прибыль показала рост на 45% до 22,7 млрд. рублей, скорректированный показатель EBITDA вырос на 56%. За последний месяц цена акций сократилась на 📉-8%. До конца года акции компании вернутся в индекс Московской биржи, а значит будут более востребованы институциональными инвесторами. Это может привести к росту спроса на акции, их ликвидности и, как итог, к росту цены. Справедливая стоимость для акций Яндекс сейчас - 4200 рублей. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

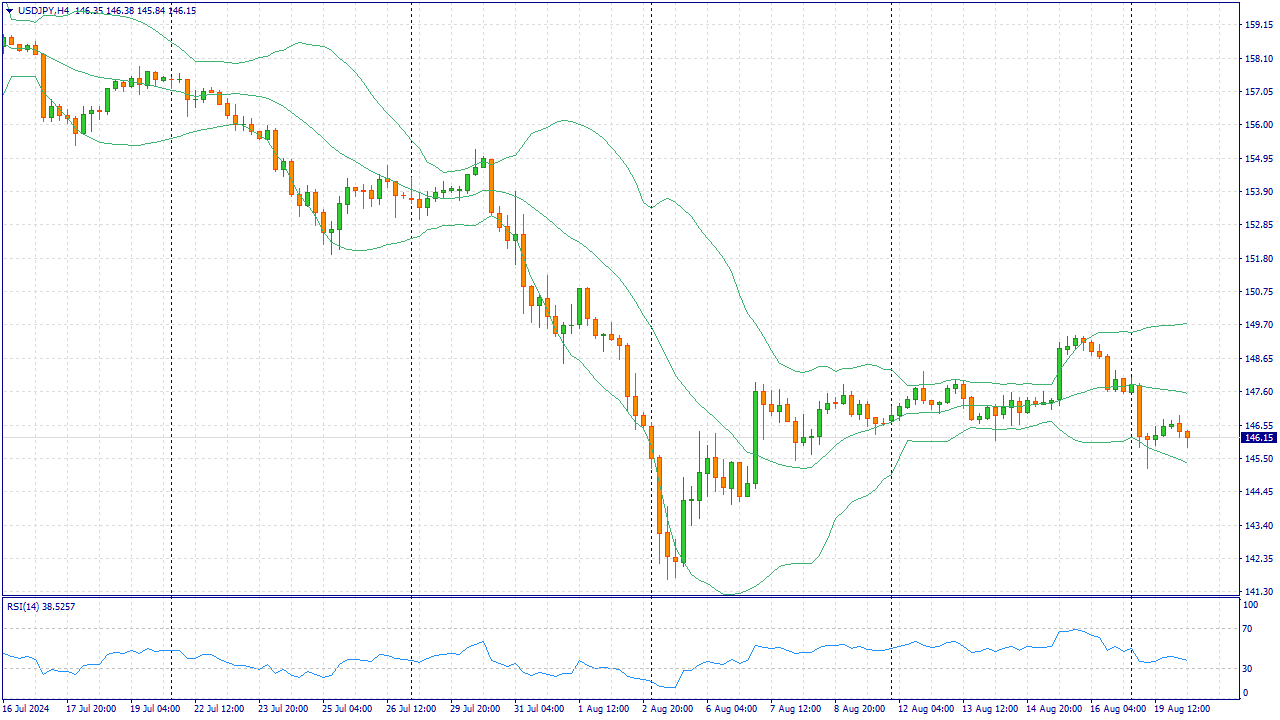

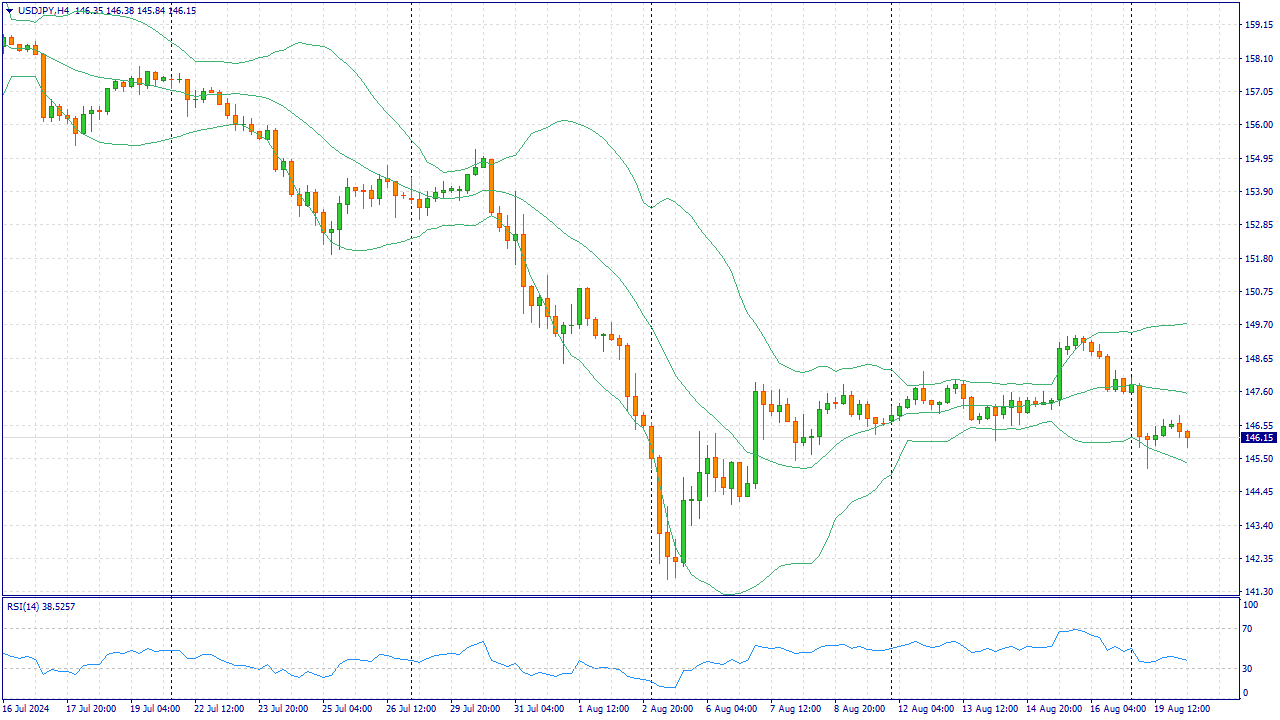

USDJPY:

Пара USD/JPY торгуется на отрицательной территории третий день подряд вблизи отметки 146,10 в ходе азиатских торгов во вторник. Снижение пары поддерживается общим ослаблением доллара США (USD). Трейдеры будут следить за национальным индексом потребительских цен (CPI) Японии за июль и выступлением председателя Федеральной резервной системы (ФРС) Джерома Пауэлла в пятницу. Между тем, индекс доллара США (DXY), показатель стоимости доллара по отношению к корзине иностранных валют, упал до многодневного минимума в районе 101,85, что создает встречный ветер для USD/JPY. Инвесторы ожидают, что ФРС США начнет смягчать политику в сентябре. Согласно данным CME FedWatch Tool, рынки сейчас оценивают почти 77% вероятность снижения ставки на 25 базисных пунктов (б.п.) в сентябре и ожидают снижения ставки на 200 базисных пунктов (б.п.) в ближайшие 12 месяцев, хотя это будет зависеть от поступающих данных. Что касается японской иены, то положительные данные по ВВП Японии за второй квартал и потенциальное повышение ставки Банком Японии (BoJ) в ближайшей перспективе поддерживают японскую йену (JPY). Казутака Маэда, экономист из Meiji Yasuda Research Institute, сказал, что отчеты в целом позитивны, и «они поддерживают мнение Банка Японии и предвещают дальнейшее повышение ставок, хотя центральный банк будет сохранять осторожность, поскольку последнее повышение ставок вызвало резкий скачок курса иены». На прошлой неделе министр экономики Японии Ёситака Синдо отметил, что, по прогнозам, японская экономика будет постепенно восстанавливаться по мере повышения зарплат и доходов. Синдо также заявил, что правительство будет тесно сотрудничать с Банком Японии для проведения гибкой денежно-кредитной политики в будущем. Торговая рекомендация: Торговля преимущественно ордерами Sell от текущего уровня цен FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

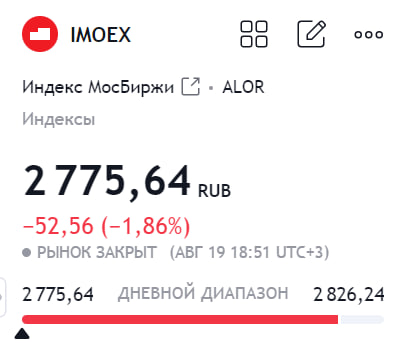

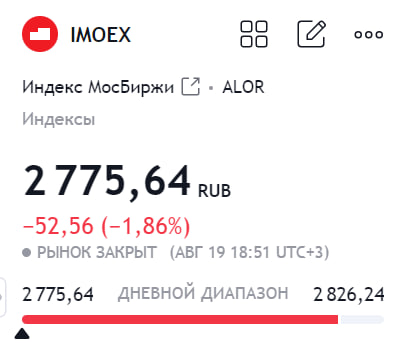

Понедельник — день тяжелый, особенно для индекса ММВБ. Ушли сегодня ниже уровня 2800 и закрылись на минимуме дня — 2775,64. Самое печальное, что отскоком тут и не пахнет: 1. Нет стимулов для роста рынка. Многие ставили на то, что дивидендный сезоне поддержит рынок — этого не произошло. Так же видим недостаточный объем разблокированных средств из ин. ценных бумаг. Соответственно, даже в сумме эти факторы не сильно помогут нашему рынку. 2. Геополитика. Все мы знаем про нынешний напряженный геополитический фон, который безусловно отражается на настроении инвесторов. И это давит на рынок акций. 3. Жесткая ДКП. Сегодня вышли важные для ЦБ данные: Инфляционные ожидания населения РФ в августе выросли до 12,9% с 12,4% в июле. Что это значит? — это значит, что ЦБ может продолжить ужесточение ДКП на следующих заседаниях. А для рынка это плохая новость. 4. Дешевеющая нефть. За сегодня нефть марки BRENT снизилась на 2,31%, до 77,75 долларов за баррель. А как мы знаем — дешевая нефть это негатив для нашего рынка. И каких-то весомых факторов для её удорожания нет. Вот 4 основных фактора, которые давят на наш рынок. Да, многие акции на данный момент уже неплохо скорректировались — но это не значит, что их нужно скупать сейчас на всю котлету. Ждать разворот рынка в ближайшее время не нужно — корректироваться нам есть куда ещё. Без технических отскоков, конечно, никуда, но, отскок — это, так скажем, в нашем случае, коррекция коррекции. ТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

Золото держится на рекордной отметке выше $2500 за унцию. Текущая стоимость драгметалла составляет $2506,2 за унцию. Этот рост связан с слабыми экономическими показателями США, которые усилили ожидания снижения процентных ставок Федеральной резервной системой (ФРС). Некоторые эксперты даже предполагают, что ФРС может снизить ставку сразу на 50 базисных пунктов на предстоящем заседании, а не на 25, как ожидалось ранее. В целом, рынок ожидает снижения ставки на 100 базисных пунктов к концу года. В этом году золото подорожало более чем на 20% благодаря ожиданиям смягчения денежно-кредитной политики мировых центральных банков. Рост спроса на золото также стимулируется геополитической напряженностью на Ближнем Востоке и в связи с российско-украинским конфликтом. Инвесторы ищут «тихие гавани» для своих активов. Аналитики прогнозируют дальнейший рост цены золота до $2700 за унцию в ближайшие кварталы, поскольку макроэкономические факторы и политика центральных банков благоприятствуют этому сценарию.

|

|

Понедельник на Московской бирже стартовал с негативного сценария развития рынка: продавцы продолжили давить на рынок акций, который без сопротивлений показал новый годовой минимум. Индекс Московской биржи упал на 📉-1,86% до 2 775,64 пункта. В последний раз рынок на этом уровне находился в июне 2023 года. Аналитики считают, что наш рынок находится под давлением как ухудшением ситуации на мировых рынках, так и продолжающимся ростом инфляции, а также на внутреннем информационном поле. Делимобиль 📉-2,3% отчитался за 1 полугодие ростом выручки на 46% до 12,7 млрд. рублей, а также ростом автопарка на 36% за год до 29,5 тыс. автомобилей. EBITDA за указанный период выросла на 10% до 2,9 млрд. рублей. При этом чистая прибыль сократилась на 32% до 523 млн. рублей. Также компания заключила опцион на покупку 30% доли чешской фирмы в каршеринговой компании Ди-Мобилити Казахстан. Компания заявила о намерении выплатить дивиденды на 1 полугодие. Согласно дивидендной политике компания направляет на выплату до 50% от чистой прибыли по МСФО. Исходя из нынешней чистой прибыли инвесторов могут ждать 1,5 рубля дивидендов на одну акцию (или 0,6% дивидендной доходности). Диасофт 📉-1,1% отчитался как бы за 1 квартал финансового года, который у них завершился 30.06.2024г., ростом выручки на 30% год к году до 2,1 млрд. рублей. Чистая прибыль составила 498,8 млн. рублей. На 30.06.2024 компания имеет отрицательный чистый долг за счет исторически сильной денежной позиции и отсутствия долговой нагрузки. В пятницу ТКС отчитался о получении почти полного контроля над Росбанком и отправил оферту владельцам оставшимся 0,6% акций банка. Завтра, компания подведет итоги 2 квартала, которые ожидаются достаточно сильными. На этих новостях акции находятся в лидерах роста на 📈+1,4%. Совет директоров ТНС Энерго Кубань должен сегодня дать рекомендацию по дивидендам. Решение пока еще не озвучено, но акции компании взлетели на 📈+19,7%. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

Европейская валюта вновь расправила крылья, чтобы показать себя достойной соперницей американской. Последней пришлось немного отступить, хотя многие эксперты считают этот хорд не поражением доллара, а некоторой просадкой. Тем не менее сейчас «европеец» чувствует себя уверенно, даже если его эйфория продлится недолго. На минувшей неделе единая европейская валюта решительно преодолела текущие ценовые барьеры, сломив сопротивление, вызванное 61,8%-ной коррекцией Фибоначчи нисходящего тренда. Напомним, что эта тенденция сохранялась с декабря 2023 года. При этом гринбек упал на фоне данных о ценах производителей и потребителей в США, свидетельствующих о возможном наступлении дезинфляции. Текущие макроданные заставили рынки сделать ставки на то, что Федрезерв непременно снизит процентные ставки на целых 100 б. п. к концу 2024 года. Такие настроения постепенно берут верх на глобальных рынках. Отметим, что при таком сценарии преимущество доллара окажется под вопросом. Гринбек может уступить другим валютам, в первую очередь евро. Такое положение дел внесет существенные коррективы в ближайшие и долгосрочные перспективы USD. На этом фоне пара EUR/USD поднялась до максимумов 2024 года и закрепилась на отметке 1,1040. В понедельник, 19 августа, евро преодолел значительное сопротивление и воспарил к новым пикам. Согласно прогнозам, в ближайшие дни пара EUR/USD может достичь еще одного ключевого уровня, что будет свидетельствовать о возвращении к максимуму декабря 2023 года, когда «европеец» оказался вблизи 1,1140. При этом эксперты не исключают восстановления тандема выше этого уровня в среднесрочном или долгосрочном горизонтах планирования. Несмотря на снижение с пика в 1,1050, который был зафиксирован в паре EUR/USD в середине прошлой недели, общий тренд по евро остается «бычьим». По наблюдениям специалистов, единая валюта демонстрирует тенденцию к росту с августовских минимумов. При этом краткосрочные, среднесрочные и долгосрочные трендовые осцилляторы остаются «бычьими», подчеркивают аналитики Scotiabank. В настоящее время пара EUR/USD столкнулась с дополнительным сопротивлением вблизи 1,1025, что является 78,6%-ной коррекцией Фибоначчи нисходящего тренда и последней защитой 200-недельной скользящей средней на отметке 1,1062. Однако здесь существуют подводные камни. Если произойдет коррекция Фибоначчи на отметке 1,1025, то подъем евро замедлится. При этом возможен дальнейший рост 200-недельной средней на отметке 1,1062, добавляют эксперты. Согласно заявлению аналитиков Societe Generale, недавно пара EUR/USD вышла из своего симметричного треугольника, что указывает на потенциальный рост к отметке 1,1140, а затем – до впечатляющего уровня 1,1275, который является рекордным с июля 2023 года. Однако европейскую валюту могут поджидать трудности, если текущие макроданные по еврозоне окажутся негативными. Напомним, что в четверг, 22 августа, будут опубликованы отчеты по европейской экономике, в том числе глобальный обзор S&P по индексу деловой активности в производственном секторе и сфере услуг евроблока. Кроме того, во вторник, 20 августа, выйдут окончательные данные по инфляции в Европе за июль. Масла в огонь добавляет текущее снижение доллара на фоне растущих спекуляций о том, что Федрезерв снизит процентную ставку в сентябре. На этом фоне аналитики и участники рынка будут внимательно следить за выступлением в Джексон-Хоуле Джерома Пауэлла, главы ФРС. Данное мероприятие запланировано на пятницу, 23 августа. Трейдеры и инвесторы рассчитывают на дополнительную информацию, которая подтвердит возможное уменьшение процентной ставки. В текущей ситуации и евро, и доллар очень чувствительны к любым макроданным, в частности к значениям индекса деловой активности S&P. Любые признаки дальнейшего ослабления экономического импульса могут негативно повлиять на обе валюты. При этом заниженный курс пары EUR/USD может означать, что гринбек окажется сильнее «европейца», но этот момент потребует уточнения. Напомним, что ключевым событием предстоящей недели станет симпозиум ФРС в Джексон-Хоуле, на котором выступит председатель Дж. Пауэлл, чтобы подтвердить или опровергнуть дальнейшее сокращение процентной ставки в 2024 году на 100 б. п. Ранее некоторые представители регулятора заявляли, что последние экономические данные из США свидетельствуют в том, что инфляция находится под контролем. В подобной ситуации актуальным становится вопрос о корректировке ставки, которая сейчас находится в диапазоне 5,25%–5,5 %. Однако чиновники центрального банка США «должны остерегаться сохранения ограничительной политики дольше, чем это необходимо», уверен Остан Гулсби, президент ФРБ Чикаго. По мнению аналитиков, недавние «голубиные» комментарии политиков ФРС оказывают давление на продажи гринбека и создают благоприятные факторы для пары EUR/USD. В данный момент рынки оценивают вероятность снижения ставки ФРС на 25 б. п. в сентябре примерно в 70%, в то время как меньшинство инвесторов ожидает ее сокращения на 50 б. п. Согласно заявлению экономистов Morningstar, текущий отчет по CPI «обеспечивает дополнительную поддержку агрессивному снижению ставки ФРС, начиная с сентября». Другим фактором, который благоприятен для евро и негативен для доллара в долгосрочной перспективе, является текущий настрой американских избирателей. Недавние опросы общественного мнения в США продемонстрировали, что Камала Харрис, кандидат от Демократической партии страны, опережает бывшего президента Дональда Трампа во многих ключевых штатах. Это создает напряжение на рынках и может подставить подножку USD, полагают аналитики. На этом фоне европейская валюта остается сильной, поскольку рынки ожидают, что ЕЦБ постепенно снизит процентные ставки. По мнению Кристин Лагард, главы еврорегулятора, это вполне возможно. «Политики не берут на себя обязательств по выбору конкретного пути снижения ставок», – добавила К. Лагард. В ведомстве придерживаются подхода, что текущие решения по ставке зависят от поступающих макроданных, поэтому они будут рассматриваться на каждом заседании.

|

|

🐹НЛМК. 🥜Вот этот металлург мне нравится как выглядит технически! 🥜Главное что тут идёт медленное закругление, а это может говорить о том, что продавец постепенно сдаёт позиции и покупатель вот вот может перехватить инициативу! 🥜А самое главное, что цена отмены и слома закругления находится рядышком! Ниже красной линии уходить и закрепляться нельзя! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|