|

|

|

Компания Россети Кубань раскрыла консолидированную финансовую отчетность по МСФО за 9 мес. 2021 г. См. таблицу: https://bf.arsagera.ru/kubanenergo/itogi_9_mes_... Общая выручка компании увеличилась на 14,9% до 42,2 млрд руб. При этом доходы от передачи электроэнергии выросли на 13,1% до 40,5 млрд руб. на фоне увеличения полезного отпуска электроэнергии на 10,6% и роста среднего расчетного тарифа на 2,2%. Величина прочих операционных нетто доходов сократилась на 11,0% до 466,5 млн руб. вследствие негативного результата от выбытия электросетевого имущества, а также снижения доходов от полученных штрафов по хозяйственны договорам. Операционные расходы увеличились на 9,5% и составили 39,3 млрд руб. В постатейном разрезе обращает на себя внимание рост расходов на оплату труда (5,8 млрд руб., +5,0%), увеличение затрат на передачу электроэнергии (16,4 млрд руб., +8,1%), а также на приобретение энергии для компенсации потерь (6,4 млрд руб., +10,4%). Помимо этого, компания начислила резерв по судебным искам в размере 864,4 млн руб., а также резерв под обесценение дебиторской задолженности в сумме 408,6 млн руб. В итоге операционная прибыль компании выросла более чем вдвое, составив 3,3 млрд руб. Финансовые расходы компании сократились на 11,2% на фоне снижения корпоративного долга – с 24,4 млрд руб. до 19,7 млрд руб. В итоге компания зафиксировала чистый убыток в размере 141 млн руб. чистая прибыль компании составила 1,1 млрд руб. против убытка годом ранее. Напомним, что весной текущего года компания начала процедуру размещения своих акций, в рамках которой предполагалось разместить 69,5 млн акций по цене 100 рублей за штуку. По состояния на конец отчетного периода было размещено около 6 млн акций. Окончание размещения дополнительных акций планируется 1 апреля 2022 г. По итогам вышедшей отчетности мы понизили наш прогноз по чистой прибыли компании на текущий год, отразив больший объем создаваемых резервов. Прогнозы на последующие годы не претерпели серьезных изменений. В результате потенциальная доходность акций компании практически не изменилась. См. таблицу: https://bf.arsagera.ru/kubanenergo/itogi_9_mes_... Акции компании обращаются с P/BV 2021 около 0,7 и не входят в число наших приоритетов. ___________________________________________

|

|

Аэрофлот раскрыл консолидированную финансовую отчетность по МСФО за 9 мес. 2021 г. см таблицу https://bf.arsagera.ru/transport/aeroflot/itogi... Общая выручка компании выросла в полтора раза до 362,2 млрд руб., вследствие восстановления международных и внутрироссийских полетов. Выручка от пассажирских перевозок выросла на 63,6% и составила 316,6 млрд руб., на фоне увеличения пассажирооборота компании на 37,2%, а также увеличения доходных ставок на международных линиях на 61,8% и на внутренних линиях на 6,8%. В итоге выручка с 1 пассажиро-километра увеличилась на 19,2% до 4,29 руб. Выручка от грузовых перевозок увеличилась на 21,0% до 20,7 млрд руб. на фоне роста объема перевозок груза и почты на 22,7%. Прочая выручка выросла на 5,8% до 24,9 млрд руб., что было обусловлено, главным образом, ростом доходов от партнеров по программе премирования пассажиров. Операционные расходы росли меньшими по сравнению с выручкой темпами (21,7%), составив 343,2 млрд руб. Расходы на авиационное топливо увеличились на 41,7% и составили 87,9 млрд руб. на фоне роста объема перевозок и налета часов, а также более высокой средней рублевой цены на керосин. Расходы на оплату труда сократилась на 2,7% до 49,0 млрд руб., прежде всего, за счет сокращения затрат на оплату труда управленческого персонала. Расходы на амортизацию и таможенные пошлины остались практически на уровне аналогичного периода прошлого года и составили 87,2 млрд руб. Коммерческие, общехозяйственные и административные расходы снизились на 5,1% до 14,4 млрд руб., за счет масштабных оптимизационных мер в отношении общехозяйственных, консультационных и маркетинговых расходов. В итоге операционная прибыль компании составила 8,0 млрд руб., против убытка годом ранее. В блоке финансовых статей финансовые доходы увеличились в 2,8 раза до 8,8 млрд руб., что в основном обусловлено ростом процентных доходов в связи с увеличением среднего остатка денежных средств на банковских счетах. Финансовые расходы сократились на 16,3% до 30,4 млрд руб., что в основном связано с уменьшением процентных расходов по аренде в результате снижения процентных ставок. Убыток от реализации результата хеджирования (статья, в которой отражаются учетные движения по валютным обязательствам по лизингу) составил 4,9 млрд руб. против 10,3 млрд руб. годом ранее, когда была включена часть переоценки лизинговых обязательств. В итоге чистый убыток компании сократился более чем в 4 раза, составив 16,3 млрд руб., при этом прибыль за третий квартал составила 11,6 млрд руб. Собственный капитал компании продолжает оставаться в отрицательной зоне и составляет -121,0 млрд руб. против -115,3 млрд руб. в начале текущего года. Общий долг остался на уровне 107,1 млрд руб., а с учетом обязательств по аренде – 783,8 млрд руб. По итогам вышедшей отчетности мы повысили прогноз финансовых показателей текущего года, прогноз на последующие годы остался на прежнем уровне. Мы ожидаем, что компания останется убыточной в текущем году, а восстановление прибыли начнется с 2022 года, и к 2024 г. компания выйдет на свои докризисные результаты. При этом не исключено, что для улучшения финансового положения компании может понадобиться очередной раунд привлечения капитала. Мы не приводим значение потенциальной доходности, акций компании, поскольку, по нашим расчетам, в обозримом будущем Аэрофлоту не удастся вывести значение собственного капитала в положительную зону без проведения допэмиссии акций. см таблицу https://bf.arsagera.ru/transport/aeroflot/itogi... В настоящий момент акции «Аэрофлота» не входят в число наших приоритетов. ___________________________________________ Телеграм канал https://t.me/arsageranews Лекции об инвестициях: https://www.youtube.com/playlist?list=PL_-BehZh... Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» http://arsagera.ru/kuda_i_kak_investirovat/knig...

|

|

ТМК раскрыла консолидированную финансовую отчетность за 9 месяцев 2021 года. см таблицу https://bf.arsagera.ru/chernaya_metallurgiya_do... Общая выручка ТМК выросла на 78,7%, составив 291,5 млрд руб. на фоне постепенного восстановления деловой активности на ключевых рынках и консолидации результатов предприятий Группы ЧТПЗ. Выручка Российского дивизиона увеличилась на 81,2% за счет более высоких цен реализации трубной продукции, растущего спроса в сегменте труб промышленного назначения, а также увеличения объемов отгрузок труб большого диаметра. Выручка Европейского дивизиона выросла на 42,5% также в результате растущего спроса на трубную продукцию со стороны ключевых потребителей и увеличения цен реализации. Операционные расходы выросли на 77,8%, составив 269,4 млрд руб. Ключевая статья затрат – расходы на сырье и материалы – увеличилась более чем в 2 раза, составив 181,4 млрд руб. В результате операционная прибыль компании выросла почти в 2 раза, составив 22,2 млрд руб. Общий долг компании после консолидации ЧТПЗ подскочил боле чем в полтора раза, составив внушительные 342,8 млрд руб. Отрицательный нетто-результат в блоке финансовых статей во многом был сформирован расходами на обслуживание долга (16,6 млрд руб.), а также отрицательными курсовыми разницами по валютной части активов в размере 2,5 млрд руб. В итоге чистая прибыль компании составила 2,8 млрд руб. Высокая прибыль в прошлом году объясняется продажей американского подразделения компании. По итогам вышедшей отчетности мы подняли прогноз финансовых показателей на ближайшие три года на фоне сохраняющегося стабильного спроса на трубы, а также увеличения операционной рентабельности. Прогнозы на последующие годы был несколько понижены до более сглаженной линейки роста прибылей. В результате потенциальная доходность акций снизилась. см таблицу https://bf.arsagera.ru/chernaya_metallurgiya_do... На данный момент акции ТМК торгуются с P/BV2021 порядка 1,7 и пока не входят в число наших приоритетов. ___________________________________________ Телеграм канал https://t.me/arsageranews Лекции об инвестициях: https://www.youtube.com/playlist?list=PL_-BehZh... Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» http://arsagera.ru/kuda_i_kak_investirovat/knig...

|

|

Скрин финансового результата из личного кабинета.

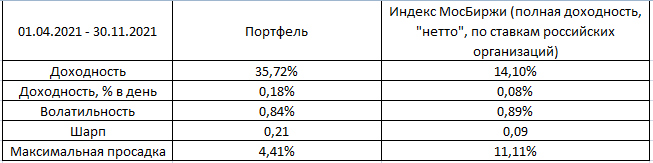

По итогам месяца портфель снизился на 0,57%. Индекс МосБиржи (полная доходность минус налог по ставкам для российских организаций) снизился на 6,25%.

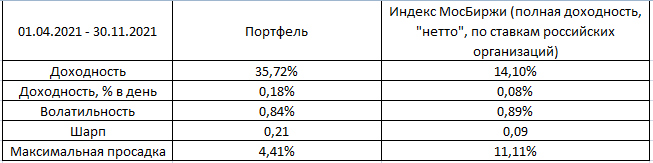

Таблица с итогами инвестиций за весь прошедший период с момента начала публикаций результатов (на mfd публикую впервые, на других ресурсах начал публиковать в апреле)

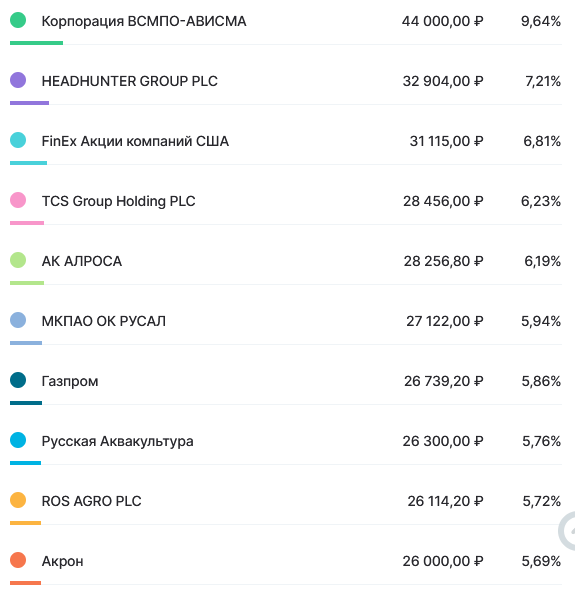

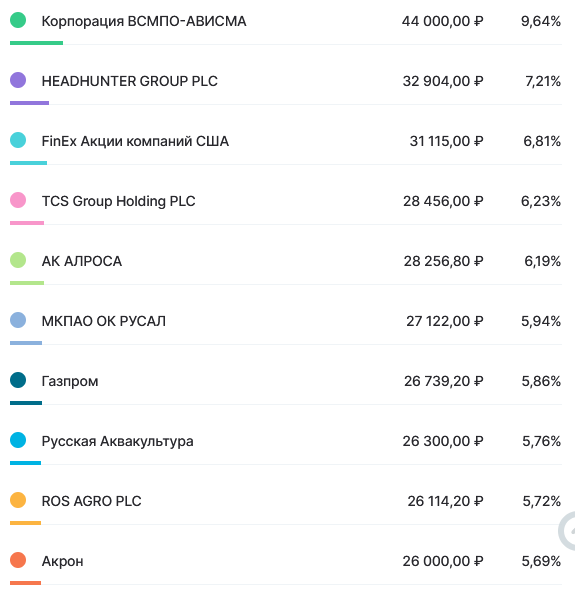

Общий размер счета на данный момент составляет 450 т.р., увеличившись с первоначальных в апреле 2021 года 209 т.р. Прирост составил 241 т.р., из них 150 т.р. составляют пополнения и 91 т.р. — доходы от инвестиций. Пополнений в этом месяце не было. Состав портфеля на следующий месяц на скринах ниже. Внимание! Состав и структура портфеля могут меняться. Обо всех изменениях оперативно пишу в своем телеграмм-канале. Спасибо за чтение и удачи в инвестициях.

|

|

Итоги инвестиционного форума "Россия зовет" выступления президента Путина и главы ЦБ Набиуллиной главные тезисы. Цены на нефть упали вместе с рынком акций в США. Однако наш рынок продолжает рост дальше. Акции Газпрома растут на 4%. Стоит ли покупать валюту доллары и евро. Куда выгодно вкладывать деньги. Всем удачных инвестиций! :-)))

|

|

Привет! Вот и наступила зима. Станет ли она классикой и даст коррекцию по рынку во второй половине или же ковид поломал все денежные циклы и нужно забить на прошлую статистику? Посмотрим, а позже и проверим. В этих мыслях я хочу разобрать психологический аспект толпы на бирже, на примере акций Сбербанка. Как он влияет на движение актива, а так же попытаться предсказать дальнейшее развитие ситуации. После значительного роста и непродолжительного набора в районе 370р. Сбер резко пошел вниз. Это может говорить о сработавших маржин колах по хаям, ведь рынку нужен объем для разворота и находит он его или в боковике или в маржин колах. Так как долго наверху не стояли, можно предположить именно МК. Важный момент, прошлое накопление в районе 330р. не стало поддержкой, более того, даже не запнулась цена. То есть покупателей так много, что ММ пришлось уходить ниже уровня по старшему ТФ так далеко. На текущий момент падение приостановилось, это логично. Пробиты крупные уровни, за месяц от хая цена упала на 20%. Но главный вопрос, это конец падения, снова в рост на обновление ист. хаев? Сейчас начинается ярко выраженный боковик. 4 часа, на картинке разбор элементов: http://joxi.ru/zAN3pxoi8YWG6r выше текущего набора потенциально залоченные лонги, на сносе верхней границе боковика имеет смысл поискать шорты. Ожидаю там же оживление настроение "фух, выкупились, теперь на перехай!". Что конечно на руку шортам. Кстати интересно, примерно в этом же месте проходит уровень Фибоначчи 38%: http://joxi.ru/krDQ1doigNljvm Я не фанат и приверженец этого типа анализа, но совпадение имеет место быть. Возможно это как-то связано с маржой и объемом депозита у людей, а так же сломе психологии в связи с потерей денег. Объясню мысль на абстрактном примере. У нас есть миллион, купили на второе плечо по 370р., докупили еще одно на 355р., потом еще на 340р., соответственно на 310р. при таких плечах у нас уже будет паника и даже если мы докупим на еще одно плечо на условном дне, то сдерняя как раз таки будет около 340р. - уровень по Фибо 38%. Другими словами цена может позволить себе отскочить на 38% падения оставив залоченными в убытке тех кто усреднялся. Думаю смысл уровней Фибоначчи зарыт именно в таком контексте, а не в срабатывании волшебных уровней и волн самих по себе потому что "закон природы". На рынке один закон - деньги и кто их теряет. Теперь про психологию: Дневной график http://joxi.ru/krDQ1doigNlv6m Во время формирования указанного боковика мало кто верил в последующий рост, так как уже выросли с низов аж на 46%, без коррекции пойдет ниже? Конечно нет! - ничего не напоминает? Применяя аналогию в нашей ситуации, да была небольшая паника, но всё еще много верующих в перехай, в безоткатный рост, добавим сюда уже залоченные лонги выше 340р. зададим себе вопрос. На ком расти? Кто хотел уже купил, усреднился. Новых шортистов размотает боковиком. Поэтому делаю вывод, это не конец падения, глобально не сменили сантимент, не взращено еще зерно отчаяния в головах держателей лонгов. Средний таймнг таких боковиков (исходя из истории) у Сбера от 50 до 170 дней. Это говорит о том что текйщий боковик продлится как минимум до конца декабря. В дальнейшем стоит ждать еще одно перелоя - выхода из этого боковика, по классике, на размер самого боковика, то есть программа минимум 270р. в следующем году до див. отсечки. Дальше предсказания совсем туманны и могут быть интересны только инвесторам, так как рассматриваются самые старшие таймфреймы. Недавний рост, это выход из трех летнего боковика на его высоту, значит в районе 270р. будет формироваться нижняя граница нового, огромного боковика на года. Дневки http://joxi.ru/xAeoNPWUbQDJOm Но это уже совсем другая история и далекая идея сделки мечты.

|

|

Тенденция прошлого месяца на снижение котировок, вызванная изменением учетной ставки ЦБ, продолжает сохраняться, правда во второй половине месяца ситуация постепенно начала стабилизироваться. Тем не менее, за 21 торговый день из 28 выпусков «Юнисервиса» лишь три показали положительную динамику котировок, по 24 сериям по-прежнему фиксируется отрицательная динамика, из них 5 эмиссий торговались ниже номинала, и один выпуск не участвовал в торгах. Общий объем торгов составил порядка 300 млн руб., что на 42 млн руб. больше, чем в октябре. Лидерство по стоимости облигаций остается за 4-й эмиссией ООО «Круиз», а самый значительный оборот за месяц сформировали облигации ООО «Феррони», которое дебютировало на публичном рынке в прошлом месяце. По изменению цены: бумаги ООО «Фабрика Фаворит» заметнее остальных поднялись в цене, а самое сильное падение котировок снова продемонстрировал 2-й выпуск «Дяди Дёнера». Теперь о каждой серии подробно.

Первый выпуск ООО «ПЮДМ» (RU000A0ZZ8A2) торговался с оборотом порядка 8,2 млн руб., что на 1,6 млн руб. больше, чем в октябре. Средневзвешенная цена за месяц просела на 0,8 пункта и составила 100,7% от номинальной стоимости бумаг. Второй выпуск ООО «ПЮДМ» (RU000A1020K7) сформировал объем почти 11,8 млн руб., на 2,5 млн руб. превысив итоги октября. Средневзвешенная цена опустилась сразу на 3,23 п.п., до отметки 103,03% от номинала облигаций. Третий выпуск «ПЮДМ» (RU000A103WC8) показал итог на уровне 26,5 млн руб., что на 8,4 млн руб. больше, чем в предыдущем периоде. Средневзвешенная цена бумаг подешевела на 0,73 шага и была зафиксирована на уровне 101,42% от номинала. Вторая эмиссия ООО «Дядя Дёнер» (RU000A101HQ3) в ноябре показала результат на уровне 1,2 млн руб. (-1,4 млн руб. к предыдущему месяцу). Средневзвешенная цена снизилась на 4,26 пункта, до 26,51% от номинальной стоимости бондов. Третий выпуск ООО «Круиз» (RU000A0ZZV03), взявшего на себя обязательства сервиса «Грузовичкоф» после реорганизации, торговался 18 дней с оборотом порядка 1,8 млн руб., что почти на 2,1 млн руб. меньше, чем в октябре. Средневзвешенная цена опустилась на 0,42 пункта, до 100,62% от номинала. Четвертый выпуск ООО «Круиз» (RU000A101K30) за 20 активных дней сформировал объем в пределах 3,5 млн руб. (+0,6 млн руб. к октябрю). Средневзвешенная цена снизилась на 2,2 шага, до 105,13% от номинальной. Пятая серия бумаг эмитента, она же первая, выпущенная от имени ООО «Круиз» ((RU000A103C04) за полный месяц набрала торговый оборот в пределах 2,3 млн руб. (-1,3 млн руб. к прошлому месяцу). Средневзвешенная цена утратила 0,65 п.п. и составила 100,45% от номинала облигаций. 1-я эмиссия ООО «Нафтатранс плюс» (RU000A100303) торговалась с итогом порядка 6,1 млн руб. (+0,2 млн руб.). Средневзвешенная цена опустилась на 1,96 пункта, до значения 101,01% от номинальной. Объем сделок по 2-му выпуску ООО «Нафтатранс плюс» (RU000A100YD8) составил более 17,7 млн руб., что на 2,3 млн руб. скромнее, чем в предыдущем месяце. Средневзвешенная цена опустилась на 1,14 пункта, до отметки 100,72% от номинальной стоимости облигаций. 3-й выпуск ООО «Нафтатранс плюс» (RU000A102V51) набрал оборот порядка 26,3 млн руб. (-2,5 млн руб. к октябрю). Средневзвешенная цена снизилась на 1,22 п.п., приняв значение 99,38% от номинала. Бумаги ООО «НЗРМ» (RU000A1004Z9) сформировали объем в пределах 3,7 млн руб. (-0,3 млн руб.). Динамика средневзвешенной цены отрицательная, на уровне 1,01 шага, итоговое значение — 102,08% от номинальной стоимости. Первая серия облигаций ООО «Транс-Миссия» (RU000A100E70) завершила месяц с оборотом в 3,5 млн руб. (+1 млн руб.). Средневзвешенная цена выросла на 0,2 пункта и составила 102,06% от номинала бумаг. Второй выпуск ООО «Транс-Миссия» (RU000A1033X3) сформировал объем в пределах 6 млн руб. (-0,7 млн руб. к октябрю). Средневзвешенная цена опустилась на 1,69 п.п., до отметки 100,74% от номинала. Бонды ООО «Кисточки-Финанс» (RU000A100FZ0) участвовали в торгах 20 дней, за которые набрали оборот около 2,3 млн руб. (+0,4 млн руб. к предыдущему месяцу). Средневзвешенная цена утратила 1,74 пункта и была зафиксирована на уровне 101,60% от номинальной. Облигации ЗАО «Ламбумиз» (RU000A100LE3) завершили месяц с итогом 5, 3 млн руб. (+0,8 млн руб.). Средневзвешенная цена снизилась на 0,85 п.п. и составила 95,2% от номинала. Выпуск ООО «Юниметрикс» (RU000A100T81) сформировали объем немногим более 13,4 млн руб., что на 5,4 млн руб. меньше, чем в октябре. Средневзвешенная цена опустилась на 0,48 шага, остановившись на отметке 100,12% от номинальной стоимости. Объем торгов с участием облигаций ООО «ИТЦ-Трейд» (RU000A100UP0) составил 5,1 млн руб. (+1,2 млн руб.). Средневзвешенная цена упала на 1,62 пункта, приняв значение 102,86% от номинала. Выпуск ООО «Кузина» (RU000A100WR2) набрал оборот в пределах 3,9 млн руб. (+0,5 млн руб.). Средневзвешенная цена снизилась на 0,43 пункта, до 102,72% от номинала бумаг. Бумаги ООО «Ультра» (RU000A100WR2) торговались 20 дней с оборотом чуть менее 3 млн руб. (+0,4 млн руб.). Средневзвешенная цена утратила 0,96 п.п. и составила 101,98% от номинальной стоимости. Облигации ООО «Трейд Менеджмент» (RU000A1014V7) участвовали в торгах 18 дней, за которые был сформирован объем в пределах 3,9 млн руб., что почти на 16 млн руб. скромнее, чем в октябре. Средневзвешенная цена снизилась на 0,39 шага, приняв значение 100,25% от номинала. Бонды АО «НХП» (RU000A102036) за 8 активных дней набрали оборот чуть менее 300 тыс. руб., на 80 тыс. меньше, чем в октябре. Динамика средневзвешенной цены отрицательная, на уровне 1, 64 п.п., итоговое значение — 100,81% от номинала. Бумаги ООО «Сибстекло» (RU000A1026R9) сформировали объем более 5 млн руб. (-0,5 млн руб.). Средневзвешенная цена опустилась на 0,98 п.п., до отметки 102,65% от номинальной стоимости. Облигации ООО ПК «СМАК» (RU000A102KP7) набрали объем в пределах 3,7 млн руб. (-2,7 млн руб.). Средневзвешенная цена снизилась на 0,5 пункта, приняв значение 101,64% от номинала. Объем торгов бондами ООО «СДЭК-Глобал» (RU000A102SM7) достиг значения 22,1 млн руб. (-13,1 млн руб. к октябрю). Средневзвешенная цена опустилась на 1,44 п.п., до околономинальных 99,19%. Бонды ООО «ТФН» (RU000A102QY6) за месяц набрали оборот порядка 45 млн руб. (+18,5 млн руб.). Средневзвешенная цена снизилась на 0,52 п.п. и составила 99,41% от номинала. Бумаги ООО «Фабрика Фаворит» (RU000A103X74) за полный месяц торгов сформировали объем почти 14,5 млн руб. (+4,3 млн руб.). Средневзвешенная цена выросла сразу на 0,46 п.п. и составила 100,48% от номинала бондов. Облигации ООО «Феррони» (RU000A103XP8) также впервые торговались полный месяц с итогом в 54,2 млн руб. (+50,5 млн руб.). Средневзвешенная цена прибавила 0,03 п.п., приняв значение 100,01% от номинала.

|

|

|

|

.jpg)