|

|

|

Начало недели выдалось довольно скучным и скупым на макростатистику, вследствие чего основные валютные пары вынуждены безыдейно консолидироваться в узких диапазонах. На минувшей неделе доллар понес потери, несмотря на широкомасштабное смягчение политики ЕЦБ. Теперь настала очередь Федрезерва, который огласит свое решение по монетарной политике в среду. Основное внимание рынка будет направлено на риторику регулятора, поскольку повышения ставки не ожидается – фьючерсы по федеральным фондам указывают на 4%-ную вероятность ужесточения. Тем временем вероятность повышения стоимости кредитования до декабря текущего года составляет 63%. Полагаем, что грядущее заседание может внести коррективы в текущие ожидания. По крайней мере, у Федрезерва есть на это причины. Во-первых, более агрессивному настрою монетарных властей благоприятствует макроэкономическая картина. Индекс цен расходов на личное потребление, который является индикатором инфляции, вырос до 1,7%, а уровень безработицы находится на 8-летнем минимуме 4,9%. Во-вторых, ситуация на финансовых рынках стабилизировалась, и инвесторы уже не так подвержены приступам паники. В качестве свежего примера можно привести сегодняшнюю хладнокровную реакцию фондовых площадок на очередные слабые показатели из Китая, где промышленное производство и розничные продажи не оправдали ожиданий аналитиков, составив +5,4% и +10,12% против прогнозов +5,6% и +10,80% соответственно. В-третьих, на руку монетарным властям играет недавнее ослабление курса доллара и удорожание нефти, способствующее ускорению инфляции. Если Федрезерв сочтет эти факторы достаточно весомыми, то мы услышим осторожный намек на скорое повышение ставки, которое может произойти уже в июне. В последующие месяцы действий от центробанка ожидать не стоит, поскольку в этот период внимание будет приковано к президентским выборам, которые пройдут 8 ноября. При таком сценарии доллар укрепит свои позиции и может отправить евро под отметку 1.1 на обострении дивергенции курсов монетарной политики двух ЦБ. Павел Салас, генеральный директор eToro в РФ и СНГ

|

|

Компания «Энел Россия» раскрыла консолидированную финансовую отчетность по МСФО за 2015 год. см. таблицу здесь. Согласно вышедшим данным выручка компании снизилась на 4,6%, составив 71,0 млрд рублей. Основной причиной уменьшения стало падение цен на электроэнергию на рынке на сутки вперед и свободных цен на мощность. Что же касается операционных показателей работы, то отпуск и продажа электроэнергии остались практически на уровне прошлого года, а продажи тепловой энергии упали на 10,9%, что связано с более теплой погодой в начале года, а также модернизацией теплофикационного оборудования на Среднеуральской ГРЭС. Операционные расходы составили 126,9 млрд руб., что почти в 2 раза больше, чем годом ранее. Данный рост во многом обусловлен отрицательной переоценкой активов в размере 58,2 млрд руб., которая имела место и в результатах за 9 месяцев 2015 года и не стала неожиданностью для рынка. Помимо этого на рост расходов негативное влияние оказал рост цен на уголь, закупаемый в Казахстане, в связи с ослаблением российского рубля. В итоге компания получила операционный убыток в размере 54,7 млрд руб. Чистые финансовые расходы компании выросли в 2,1 раза, достигнув 5,8 млрд. рублей на фоне 22% роста долговой нагрузки, составившей 35 млрд рублей, а также снижения прибыли от производных финансовых инструментов. В итоге компания продемонстрировала чистый убыток в размере 48,6 млрд. руб. Вышедшие финансовые результаты были ожидаемыми и оказались в русле наших прогнозов. После выхода отчетности мы скорректировали прогноз по выручке текущего года в сторону понижения вследствие более низких темпов роста тарифов на электроэнергию, а по чистой прибыли – в сторону повышения ввиду снижения расходов на амортизацию «подешевевших» основных средств. См. таблицу здесь. По нашим оценкам, при стабилизации макроэкономической обстановки Энел Россия сможет избежать убытков от обесценения основных средств, и в дальнейшем результаты компании будут укладываться в опубликованный ранее бизнес - план. Помимо всего прочего, мы ждем решения компании по дивидендным выплатам, что и будет определять наше дальнейшее отношение к ней. На данный момент акции Энел Россия торгуются с P/E 2016 порядка 4 и входят в число наших приоритетов в секторе энергогенерации.

|

|

Сегодня оптимистов на российском рынке не оказалось. Фактор, который еще недавно поддерживал наши площадки на плаву, вновь ушел с радаров игроков, что спровоцировало волну продаж на фондовом и валютном рынках. Сегодня стало известно, что долгожданная встреча крупнейших поставщиков нефти откладывается на апрель. Еще недавно все ждали, что состоится она 20 марта в Москве. Несмотря на то, что держалось это на уровне слухов и неофициальных данных, сам факт возможной встречи, по итогам которой могут быть приняты меры поддержки рынка, вселял в инвесторов уверенность. Однако сегодня агентство Bloomberg со ссылкой на свои источники сообщило, что встреча если и состоится, то не раньше апреля. Реакция рынка была закономерной. Цена Brent откатилась от психологической отметки 40 долларов за баррель и сейчас с трудом держится выше отметки 39. Это потянуло за собой и российские индексы (ММВБ -0,85%, РТС -1,58%), и курс рубля (USDRUB +0.79%, EURRUB +0.45%). Иными словами, в начале недели чаша весов склонилась в пользу пессимистов. Сама идея встречи в формате ОПЕК+ уже изначально вызывала массу вопросов. Договоренность о заморозке добычи между поставщиками на данном этапе невозможна, хотя бы из-за Ирана, которому нужно наращивать объемы производства после недавнего снятия с него экономических санкций. Кроме того, позиция Саудовской Аравии по данному вопросу по-прежнему неясна. Ведь при возможном восстановлении цен на нефть в район 45-50 долларов за баррель в игру вновь включатся сланцевые компании, и конкуренция на рынке только обострится. С нашей точки зрения, ожидания от встречи нефтяных экспортеров лучше умерить – тогда не придется разочаровываться. Мы считаем, что до конца этой недели наш рынок будет наиболее остро реагировать на любые новости, касающиеся рынка углеводородов. Если их тон останется умеренно-негативным, как сегодня, то ММВБ и РТС продолжат корректироваться от недавних максимумов, а рубль окажется под давлением. Ольга Прохода, эксперт Larson&Holz

|

|

Резкое падение цен на нефть крайне болезненно сказывается на финансовых показателях ведущих мировых нефтедобывающих компаний и заставляет их всерьез задумываться о сокращении капиталовложений и оптимизации издержек. Избыток предложения нефти на мировом рынке продолжает увеличиваться, и падение добычи в США пока не в состоянии стабилизировать ситуацию. Остается надежда на восстановление баланса между спросом и предложением во 2-м полугодии с последующим ростом нефтяных котировок. Однако последствия резкого падения цен в прошлом году не могли не сказаться на отчетности представителей нефтянки по всему миру.

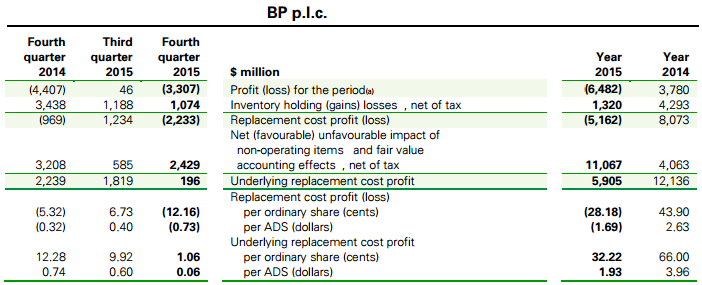

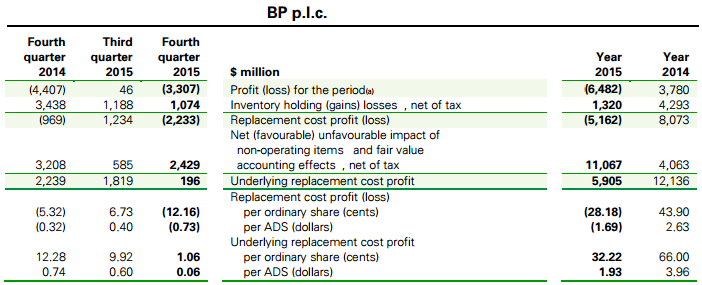

Однако если Chevron и Exxon Mobil зафиксировали снижение чистой прибыли, то британская BP сгенерировала чистый убыток объемом $6,5 млрд. Таких крупных убытков британская компания не получала последние 20 лет. Даже после аварии в Мексиканском заливе в 2010 году, приведшей к человеческим жертвам, годовой убыток ВР оказался равен «лишь» $3,72 млрд. Впрочем, в отрицательном результате компании нет ничего удивительного, если учесть, что в конце 2014 года котировки нефти составляли в среднем около $77 за баррель, а уже год спустя упали до $44. Половина всех убытков прошлого года пришлась именно на 4-й квартал, ведь, по подсчетам экспертов, снижение мировых цен на черное золото на каждый $1 приводит к сокращению доходов BP примерно на $300 млн. При этом скорректированная прибыль с октября по декабрь упала ниже $200 млн, что оказалось примерно в четыре раза хуже средних прогнозов аналитиков, ожидавших увидеть $815 млн. Однако провальные показатели не заставили руководство компании пересмотреть планы в отношении дивидендных выплат. Дивидендная отсечка состоится в марте. Компания намерена заплатить те же $10 на акцию, что и по итогам 2014-го. Это должно поддержать котировки ее акций, находящиеся вблизи многолетних минимумов.

Под воздействием неблагоприятных внешних факторов чистый долг BP за год вырос с $22,6 до $27,2 млрд, а соотношение между заемным и собственным капиталом составило 21,6% при 16,7% годом ранее. Именно поэтому компания ожидаемо решила продолжить оптимизацию расходов, что предполагает дальнейшее сокращение штатов. К уже уволенным 4 тыс. работников добывающего сектора прибавится 3 тыс. сотрудников, занятых в области продаж. В этом смысле политика BP по рационализации издержек находится в общем русле с другими крупнейшими представителями сектора в мире. Отмечу, что, если бы не участие BP в акционерном капитале Роснефти, британская компания осталась бы без чистой прибыли не только в 4-м квартале, но и в 3-м. Напомню, ВР является стратегическим партнером Роснефти и владеет 19,75% ее акций, расширяя сотрудничество с российской компанией, даже несмотря на действующие санкции. В эти сложные времена партнерство для BP оказывается как нельзя кстати. Судите сами: доля в доходе британской компании от участия в капитале Роснефти составила в 3-м квартале $370 млн (при итоговой чистой прибыли BP в $46 млн), в 4-м квартале она оказалась чуть меньш, порядка $235 млн (при квартальном убытке BP в $3,3 млрд). По итогам всего 2015 года доход от участия в российской компании оценивается на уровне $1,3 млрд, при этом очищенная от резервов и прочих разовых расходов прибыль BP составила $5,9 млрд. Нетрудно посчитать, что вклад Роснефти в нормализованную прибыль BP составил в итоге примерно 20%, а инвестиции в российскую компанию можно по праву признать весьма выгодными для BP.

Глобальная макроэкономическая ситуация в мире характеризуется сейчас целым рядом неопределенностей, которые, так или иначе, сказываются на нефтяных ценах. Среди этих неопределенностей замедление деловой активности в промышленности Китая и еврозоны, дисбаланс спроса и предложения на рынке энергоносителей, некоторые из геополитических рисков. В отличие от российских нефтедобывающих компаний, которым на пользу идет девальвация рубля, зарубежным представителям отрасли без этого преимущества в сложившихся условиях работается очень тяжело. Причем BP в этом смысле находится в несколько худшем положении, не только исходя из завышенного значения EV/EBITDA, но и из-за убытков, показанных в 2015 году, что по определению отпугивает инвесторов еще больше. И если по итогам минувшего года дивидендные выплаты удается сохранить на прежнем уровне, то в 2016 году нужно быть готовым в лучшем случае к их сокращению, а это окажет дополнительное негативное влияние на котировки акций компании. Найти факторы, которые были бы способны оказать весомую поддержку бумагам компании, проблематично. Полагаю, что они появятся не раньше, чем нефтяные цены уверенно двинутся вверх. Пока же рекомендую продавать акции BP. Инвестировать в акции зарубежных компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже.

|

|

Ну что ж, участники рынка в пятницу сделали все возможное и невозможное, чтобы подойти к очень важной неделе заседания FOMC ФРС в хорошем настроении. Марио Драги действительно вечером в четверг привнес на мировые рынки изрядную долю позитива, которого хватило и на всю пятницу. Рост наблюдался в течение всей основной торговой сессии фактически по всему фронту бумаг. Из общего строя выделялась лишь электроэнергетика, акции компаний которой выглядели явно хуже рынка. Однако даже это «хуже рынка» дало положительный результат в +0,4%. Также относительно неважно чувствовал и потребительский сектор, выросший в среднем на 1%. Зато впереди планеты всей оказались компании финансового рынка, что конечно же естественно, когда речь идет о новом печатании денег. Акции банков и других финансовых компаний выросли в среднем на 2,7%. Единственно, что смущает в пятничном росте, так это невысокие объемы торгов и поэтому говорить о начале растущего тренда явно преждевременно. Прошедшая неделя на Санкт-Петербургской бирже, в отличие от американского рынка, прошла в сокращенном режиме в связи с праздником 8-го марта. Однако, несмотря на неполную неделю, активность и объем торгов был на достаточно высоком уровне. Всего за прошедшую неделю было заключено 5 335 сделок на общую сумму почти 8,5 млн. долларов США. Наибольший интерес участники торгов проявили к акциям компании Microsoft Corp. (MSFT), с которыми было совершено 914 сделок. Далее следовали акции Delta Air Lines (DAL), к которым в последние недели наблюдается стабильный интерес со стороны российских участников торгов. С акциями одного из крупнейших мировых авиаперевозчиков за прошедшую неделю было совершено 630 сделок. Ну и на 3-м месте акции компании Apple (AAPL), к которым после некоторого забвения вновь возвращается интерес участников торгов. Ожидания рынка 14 марта После ударного финишного спурта, который мы наблюдали в конце прошлой недели, сегодня по всем канонам должно быть торможение. Кроме естественной технической остановки и передышки, участники рынка также буду в ближайшие несколько дней вести себя все осторожней и осторожней в преддверии выхода решений очередного заседания Комитета по открытым рынкам ФРС, которое начнется завтра, а итоги его мы увидим в среду в 21-00 мск. Кстати, как напоминание всем российским участникам рынка, с сегодняшнего дня США перешли на летнее время и основная торговая сессия теперь будет начинаться в 16-30 мск, а заканчиваться торговля будет в 23-00 мск. Сдвинутся на 1 час также и все основные события, связанные с торговлей на американском рынке – выход основных макроэкономических данных теперь будет в 15-30 мск, а данные о запасах сырой нефти по средам будут выходить не в привычные 18-30 мск, а в 17-30. Что же касается дня сегодняшнего, то фон в принципе умеренно позитивный. Азиатские рынки завершают торговый день в зеленой зоне. Также в зеленой зоне открылись фондовые рынки Англии и Германии. Если на британском рынке оптимизм невелик – всего лишь +0,2%, то немцы, по-видимому, продолжают радоваться перспективам продолжения программы количественного смягчения, которую озвучил на прошлой неделе «супер Марио». Американский рынок в первой половине дня сильного энтузиазма не испытывает. Как впрочем и нефть. Поэтому большинство аналитиков действительно сегодня ожидает спокойного дня (макроэкономическая статистика сегодня не выходит!) с торговлей на небольших объемах вблизи нулевых отметок со слабыми попытками немного скорректироваться по отношению к ценам пятницы. Аналитические обзоры

|

|

Текущая неделя, возможно, станет определяющей для нефтяного рынка. Все ждут встречи крупнейших нефтедобытчиков, которая, по предварительным данным, может пройти 20 марта в Москве. О встрече членов ОПЕК с другими производителями нефти слухи ходят уже не первую неделю. Однако официального подтверждения пока не прозвучало. Неясно даже, состоится ли эта встреча в принципе, или будут продолжатся локальные переговоры между отдельными участниками рынка. Так, сегодня, 14 марта, министр энергетики России Александр Новак отправился с визитом в Иран. Как ожидается, Москва будет склонять Тегеран к поддержке вопроса о заморозке добычи. Встреча будет проходить после достаточно резкого заявления министра нефти Ирана Бижана Зангане. «Пусть нас оставят в покое до тех пор, пока мы не выйдем на рубеж 4 млн баррелей в день», - заявил Зангане перед встречей с Новаком. Для Ирана это вполне логичная позиция, ведь с исламской республики всего несколько месяцев назад сняли санкции, которые ограничивали доступ к мировому рынку. Сможет ли министр энергетики найти необходимые рычаги политического давления на Иран - очень большой вопрос. На этом фоне курс доллара на ММВБ торгуется в районе 70 рублей, евро держится вблизи 77 рублей 80 копеек, индекс ММВБ замер около 1875 пунктов, а цена североморской смеси Brent снижается к 40 долларам за баррель. Инициатива заморозки добычи - одна из главных причин роста нефтяного рынка в последние 4 недели. Поддержит ли эту инициативу Иран? Нам кажется, это не столь принципиально. Другие нефтяные державы могут пойти на компромисс и позволить Тегерану нарастить добычу до определенного уровня. Это уже будет большой шаг на пути к прогрессу. Однако в истории это не первый пример, когда нефтяники договариваются о сокращении или заморозке добычи. Все предыдущие заканчивались соглашениями, которые до дела так и не доходили. С другой стороны, это и не особо важно. Рынку главное вовремя дать обещание, а уж когда дойдет до их исполнения, это другой вопрос. Пока на нефтяном рынке наблюдается восходящий тренд, надежда на светлое будущее сохраняется. При этом ничего не мешает североморской нефти скорректироваться до 35 долларов и зависнуть в диапазоне от 35 до 40 долларов на какое-то время. Что это значит для рубля, который уже, честно говоря, выглядит перекупленным? Это значит, что пока нефть не пробьет 41 доллар и нацелится на отметку 45, мы так и будем кружить около 70 рублей за доллар. Если уйдем на 45 долларов, то появится шанс для роста в район 67 - 68 рублей. Если вновь вернемся к 35 долларом за бочку, значит доллар потяжелеет на 3 - 4 рубля от текущих значений. Первый вариант, как нам кажется, неплохо подходит для покупки валюты со среднесрочными целями сбережения денег, второй хорош для спекулятивных продаж доллара по текущему нисходящему тренду американской валюты. Задоя Глеб, руководитель департамента аналитики компании АНАЛИТИКА Онлайн

|

|

Несмотря на смягчение денежно-кредитной политики в еврозоне, евро и другие валюты стран ЕС на прошлой неделе укрепились к доллару США. Марио Драги спровоцировал рост доходности государственных облигаций еврозоны, дав понять, что ЕЦБ завершил цикл снижения ключевых процентных ставок. За первую декаду марта доходность 10-ти летних облигаций Германии выросла примерно с 0,1% до 0,3%. Между тем, если инфляционное давление в еврозоне продолжит снижение, то ЕЦБ будет вынужден усилить меры монетарного стимулирования экономики. Многое будет зависеть от дальнейшей динамики цен на нефть. На этой неделе внимание участников рынка будет приковано к заседаниям ФРС США, Банка Японии, Банка Швейцарии, Банка Англии. Оптимистичные прогнозы американского регулятора в отношении состояния национальной экономики и жесткая риторика Дж.Йеллен приведут к укреплению мировой резервной валюты. От Банка Швейцарии можно ожидать снижения ключевой депозитной ставки. Валюты стран экспортеров нефти в начале недели будут отыгрывать статистику по общему числу активных буровых установок в США, которое за прошлую неделю снизилось на 9 до 480, а также заявление МЭА о том, что цены на нефть достигли «дна». В течение недели валютные пары EURUSD, GBPUSD, USDJPY, USDCAD, вероятно, протестируют уровни 1,1070, 1,43, 114,55 и 1,3150 соответственно. Больше аналитики от Exness.

|

|

Вышедшие 14 марта данные по объёму промышленного производства в еврозоне оказались впечатляюще хорошими. В январе рост составил в годовом выражении 2,8% против минус 0,1% месяцем раньше и 1,4% по прогнозу. В месячном выражении повышение - на 2,1% (прошлое значение минус 0,5%, прогноз - 1,7%). Но даже такой безусловный позитив не вызвал усиления единой европейской валюты. Это проявление перекупленности евро. На прошлой неделе движение по паре eur/usd выше 1,12 во многом было эмоциональным, основанным на столь же эмоциональном заявлении Марио Драги о том, что меры воздействия ЕЦБ практически исчерпаны. При этом само по себе снижение ставок ЕЦБ по кредитам и депозитам, расширение программы монетарного стимулирования создадут в дальнейшем ситуацию роста предложения дешёвого евро на рынке, что станет давить на курс валюты, С другой стороны, поддерживающие евро факторы ухода от рисков уже не так сильны на фоне воодушевлённого повышения фондовых индексов, отскока нефтяных цен от минимумов. Так, показатель склонности к рискам - «Индекс страх» VIX- снизился до вполне спокойных значений в 16 п. Но самое главное, что останавливает пока движения евро - ожидание заседания ФРС 16 марта и её комментариев по кредитно-денежной политике. Сейчас действует техническая зона сопротивления у пары евро/долар на 1,1240-1,1320, выше которой она вряд ли поднимется В то же время есть вероятность некоторой «ястребиной» риторики ФРС на мартовском заседании в связи с неплохими данными по рынку труда, розничным продажам, потребительской инфляции. В результате, если не будет нового всплеска ухода от рисков, евро по чисто экономическим причинам будет постепенно снижаться к доллару. Причём возможно, что комментарии Марио Драги, взметнувшие евро, были сделаны и в расчёте на то, что нужно дать возможность ФРС для ужесточения политики. Они обеспечили снижение доллара, и теперь ему есть куда расти так, чтобы это было не слишком обременительно для США. Цели для ближайшего движения пары давно известны - это уровни около 1,1060, давно уже служащие водоразделом «верхов» и «низов» по евро. При закреплении ниже данной зоны есть большая вероятность похода вновь на тестирование 1,0820-1,09. Марк Гойхман, аналитик TeleTrade

|

|

|

|