|

|

|

ПАО «ЧЗПСН-Профнастил», входящий в промышленно инжиниринговую группу АО «Стройсистема» выиграл тендер на поставку продукции для строительства конгресс-холла в рамках международного выставочного центра «Екатеринбург-Экспо». Оцинкованный профилированный стальной лист будет обеспечивать надежность и долговечность кровельной конструкции самого крупного комплекса после Москвы и Санкт-Петербурга. Выиграть конкурс нашему заводу позволило оптимальное сочетание цены, качество и сроков исполнения заказа. «Екатеринбург-Экспо» является одним из крупнейших в России сооружений своего назначения. В павильонах комплекса проводятся выставки самых разных уровней и сфер деятельности человека – от международных выставок собак, до крупнейших мероприятий производственного сектора. Окончание очередного этапа строительства центра – конгресс-холла ожидается в июне 2019 года. Удобное месторасположение объекта, большие выставочные площади, непосредственная близость транспортной инфраструктуры обеспечивает постоянный поток клиентов международного выставочного центра.

Подробности читайте на нашем сайте: https://xn--80ajidrinhdbfg.xn--p1ai/news/profnastil-dlya-odnogo-iz-krupneyshikh-ekspozitsionnykh-kompleksov-rossii/

|

|

Малый и средний бизнес исключительно зависим от факторов развития потребительского сектора. Это связано с самой спецификой МСБ, который ориентирован прежде всего на покупателей в конце потребительской цепочки производства товаров и услуг. Более высоким удельным весом присутствия МСБ характеризуются такие отрасли как сектор услуг населению, торговля в розницу, производство сельхозпродукции, индивидуальное строительство и пр. Эти сферы, в свою очередь, очень сильно зависят от уровня доходов населения, который определяет платёжеспособный спрос. И именно сфера доходов - наиболее слабое звено в российской экономике в 2017 г. Преодоление кризиса отражается здесь в самую последнюю очередь. В октябре 2017 г. увеличение ВВП составило 1,6% к данному периоду 2016 г., по данным Росстата. Основные отрасли также показывают рост за 10 месяцев 2017 г. в годовом исчислении. Он составил в промышленности 1,6%, в сельском хозяйстве - 2,9%, в грузоперевозках - 6,7%. То есть экономика постепенно восстанавливается после кризиса. Но при этом реальные доходы населения, во многом и определяющие динамику МСБ, продолжают неуклонно снижаться четвёртый год. За 10 месяцев 2017 г. они сократились на 1,3%. Это прежде всего и определяет стагнацию в сфере МСБ. Соответственно, можно предположить, что в 2018 г., после вероятного прекращения падения реальных доходов населения, малый и средний бизнес получит дополнительные стимулы к росту, оттолкнётся от «дна». Этому будет способствовать и сектор кредитования МСБ, проявляющийся в тенденции 2017 г. В первом полугодии текущего года негатив в данной сфере был преодолён. Сумма новых выданных кредитов МСБ в России повысилась на 20%, совокупный объём кредитов поднялся на 3,7% по отношению к тому же периоду 2016 г., по данным аналитического агентства RAEX. По его прогнозу, данный объём по итогам 2017 г. вырастет на 11-13%. Это связано с более высоким вниманием к данной сфере крупных банков, и прежде всего Сбербанка. Он как лидер рынка увеличил портфель кредитов МСБ на 24,4% в первом полугодии. В четвёртом квартале 2017 г. ожидается увеличение продаж в МСБ в связи с сезонным ростом спроса и замедлением уменьшения доходов населения. Долгосрочные ставки по кредитам МСБ составят 12-13% к концу года. Снижается и доля просроченных кредитов в МСБ. В первом полугодии 2017 г. она составила 13,2%, снизившись на 2 пункта за год. Но остаётся всё равно более высокой по сравнению с кредитами населению (7,8%) и крупному бизнесу (5,3%). Марк Гойхман, ведущий аналитик ГК Телетрейд

|

|

Такая притягательная акция как Алроса, покупка которой обеспечивает инвестиции в алмазы на Российском рынке, кстати единственная на Московской бирже ценная бумага, через которую можно делать вложения в эту отрасль, на сегодняшний момент пытается преодолеть нисходящий тренд практически годовой давности. На пике своей стоимости акция была 27 января 2017 года и стоила тогда 108,55 рублей за одну бумагу. За прошедшие 11 месяцев акции компании «Алроса» потеряли 30% своей стоимости. Подкосила и дивидендная отсечка в середине июля, на следующий день после нее акции Алросы открылись снижением на 7 рублей, что вроде и соответствовало размеру дивидендов. Но с тех пор падение никак не может остановиться и вот уже текущую цену в 75 рублей за этот актив рынок считает справедливой. Анализ акций Алроса

|

|

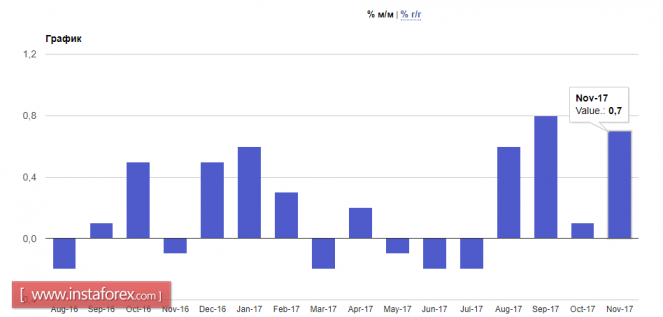

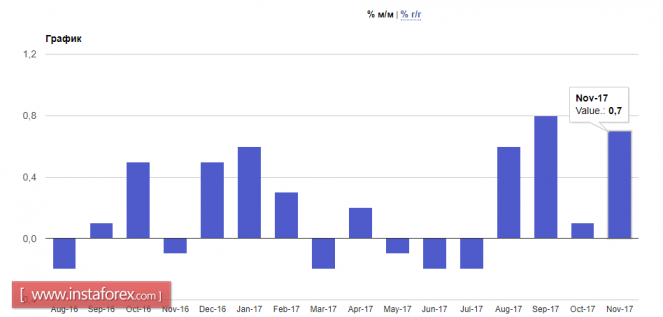

Европейская валюта снизилась против доллара США во второй половине дня на торгах в четверг, 14 декабря, после выступления президента Европейского центрального банка. Хорошую поддержку американскому доллару оказали сильные фундаментальные данные, а также недавнее решение ФРС повысить процентные ставки. В ходе пресс-конференции президент ЕЦБ Драги заявил о том, что принятые решения относительно процентных ставок сохранили благоприятные условия финансирования, необходимые для достижения целевого уровня инфляции, а сильный импульс роста и сокращение незагруженных мощностей укрепляют уверенность в том, что инфляция достигнет целевого уровня. Драги также отметил, что по-прежнему необходимо значительное стимулирование. Что касается экономического прогноза, то тут все на позитивной ноте. Эксперты ЕЦБ пересмотрели прогноз роста ВВП на ближайшие годы, учитывая хорошие макроэкономические показатели за последнее время по еврозоне. Эксперты ЕЦБ прогнозируют рост ВВП еврозоны в 2017 году на 2,4% против сентябрьского прогноза 2,2%. В 2018 году ожидается рост на 2,3% против сентябрьского прогноза 1,8%. В 2019 году экономика еврозоны должна вырасти на 1,9% против сентябрьского прогноза 1,7%. Напомню, что ЕЦБ обеспокоен слабым инфляционным давлением вопреки хорошим экономическим показателям, поэтому и разговоры о полном сворачивании программы выкупа активов, или более того, о повышении процентных ставок, пока не ведутся. В завершении выступления Драги отметил, что сегодняшняя дискуссия отражала растущую уверенность в достижении целевого уровня инфляции. Данные по запасам компаний в США несильно повлияли на курс американского доллара. Согласно отчету Министерства торговли США, товарно-материальные запасы компаний в США в октябре этого года сократились на 0,1% и составили 1,886 трлн долларов США. Экономисты ожидали, что запасы сократятся на 0,1%. Цены на импорт США в ноябре выросли на 0,7% по сравнению с предыдущим месяцем, тогда как экономисты ожидали роста цен на импорт на 0,7%. По сравнению с тем же периодом предыдущего года цены на импорт выросли на 3,1%.  Основное внимание сегодня будет сосредоточено на решении, которое примут лидеры стран ЕС на саммите в Брюсселе. Ожидается, что руководство одобрит достигнутые договоренности об условиях выхода Великобритании из блока, что позволит начать переговоры по условиям торговли. Павел Власов, аналитик ГК ИнстаФорекс

|

|

Российские индексы МосБиржа и РТС завершили торги четверга повышением на 0,96% и 1,04% соответственно. Мое наблюдение сработало. Выступление президента Владимира Путина в очередной раз поддержало отечественные рынки. В своей пресс-конференции Путин вновь уделял внимание проблемам банковского сектора. Он говорил об необходимости продолжения работы по оздоровлению финансово-банковской системы. Также он говорил о санации российских банков через Фонд консолидации банковского сектора (ФКБС), и вспомнил про первые случаи оздоровления - санации банка «ФК «Открытие» и Бинбанк. Неудивительно, что именно банковские бумаги вчера наиболее живо реагировали на выступление президента. Подорожали обыкновенные и привилегированные акции «Сбербанка», выросшие на 3,65% и 2,32%; акции «Росбанка» выросли в стоимости на 2,52% и даже бумаги банка «ВТБ» прибавили в весе 0,60%. Чего не скажешь про бумаги «Промсвязьбанка», которые по итогам торгов четверга упали на 7,4%. Как известно, этот банк готовится прекратить самостоятельную деятельность и перейти под контроль ЦБ, банк готовится к введению временной администрации. ЦБ РФ потребовал от банка, занимающего 9-е место в стране по размеру активов и хранящего на счетах больше 350 млрд. рублей вкладов населения, досоздать резервы на сумму 100 млрд. рублей. Если этот банк коснется та же участь, что и бумаги «Открытия», которые уже и не торгуются на бирже, то хорошего не ждите. Уже вчера обороты по ним были максимальными за всю историю торгов, и эти обороты сопровождались снижением цены. 16 ноября котировки уже опускались до уровня 0,0461 рублей, и сейчас повышается угроза повторного снижения бумаг в указанный район. От текущих уровней потенциал снижения составляет порядка 35%. Анастасия Игнатенко, ведущий аналитик ГК Телетрейд

|

|

Американские фондовые площадки показали не лучшую динамику, что отразилось на настроениях азиатских инвесторов. В начале предстоящей недели должно состояться финальное голосование по плану налоговой реформы, и участники рынков беспокоятся, что законопроект, которому нужны голоса нескольких ключевых сенаторов, может провалиться. Японский Nikkei закрылся в минусе, несмотря на то, что исследование Tankan указало на рост делового доверия среди крупных производителей до 11-летнего максимума. Невыразительная и унылая динамика азиатских индексов не сулит европейским площадкам проявления оптимизма. Российские бенчмарки, скорее всего, откроются вблизи достигнутых накануне значений, и в начале сессии возможны попытки подъема на фоне небольшого повышения цен на нефть с момента вчерашнего закрытия рынка РФ. На валютном рынке утренние торги сопровождались практически повсеместным ослаблением доллара, который еще не оправился от блеклого заседания ФРС и нервничает в ожидании вердикта по налоговой реформе. Сегодня Штаты публикуют данные по промпроизводству и загрузке мощностей, которые вряд ли окажут влияние на рынок, уставший после насыщенной недели. Рубль тем временем ждет решения Банка России. Инфляция в стране продолжает замедляться и движется в направлении рекордных значений, что соответствует плану регулятора постепенно снижать ставку. Широко ожидается, что стоимость кредитования будет снижена на 25 б.п., что сильного давления на российскую валюту не окажет. Нефть Brent стабильна над отметкой 63, обосновавшись во флэте в районе 63,50. Сегодня движения актива, вероятно, будут носить ограниченный характер в ожидании еженедельной статистики по числу действующих буровых в США. Если буровая активность снова отразит рост, котировки могут завершить день на отрицательной территории. Сергей Мельников, главный аналитик GLOBALFX

|

|

Всех приветствую S&P500 начал движение к нижней границе боковика. Сегодня жду продолжения падения. 1. RTS РТС пока что продолжил добирать силы для движения. Движение, как и вчера, равно вероятно, как вверх, так и вниз. Жду, когда начнут делать движение и уже потом можно более безопасно присоединяться. 2. EUR/USD: Евро на пути к 1.19 встретило сопротивление. Пока что есть вполне хорошая провокация и реакция со стороны злых мишек, так что сегодня жду продолжения падения. Если же цену все-таки дотащат к 1,19, там рекомендую брать только при подтверждении GBPUSD весь старый контракт покрыл. В мартовском открыл шорт 1,3504, часть покрыл на гарантированных 1,3460 стоп 1,3521 NQ short 6422, stop 6421.25 Полный обзор и видео обзор можно посмотреть здесь>>> Все открытые позиции буду дублировать в твиттере. Всем удачных торгов.

|

|

В четверг рубль начал торги с резкого роста, после чего перешел к коррекции и к завершению сессии закрыл бычий гэп, фактически вернувшись к уровням закрытия предыдущего дня. Нефть во второй половине дня перешла к росту, но это не помогло российской валюте, которая подверглась фиксации прибыли в рамках подготовки игроков к сегодняшнему заседанию Банка России. Рынок уже давно готов к тому, что сегодня Центробанк снизит ставку. Широко ожидается, что снижение составит 0,25%, поскольку регулятор обещал плавное и медленное ужесточение. За период с 5 по 11 декабря рост инфляции в РФ уже третью неделю кряду составил 0,1%. Годовой показатель замедлился уже до 2,3%, причем по итогам года общая инфляция может составить 2,5%, что станет абсолютным рекордом для России. К слову, в рамках ежегодного послания Владимир Путин отметил, что сейчас в РФ наблюдается рекордно низкая инфляция за всю новейшую историю страны. С учетом фактора ИПЦ есть угроза, что регулятор понизит ставку сразу на 0,5%. По крайней мере, такой сценарий исключать не стоит. Если это произойдет, рубль может прилично просесть внутри дня, даже если нефть продолжит восхождение, а доллар будет чувствовать себя неуверенно. Вчера пара доллар/рубль касалась сильной поддержки в районе 58,50 руб., оттолкнувшись от которой к закрытию добралась до 58,83 руб. Так, в течение дня цена может попытаться вернуться выше уровня 59 руб. Понижение ставки на 0,25% вряд ли вызовет ощутимое ослабление российской валюты, хотя определенное давление оказать все же может. Игорь Ковалев, аналитик ГК ИнстаФорекс

|

|

После двух дней фиксации прибыли Brent попыталась развить медвежий импульс, но встретила покупателей на отметке 62 и перешла в режим восстановления. Вниз котировки тянут известия из США, которые нивелируют позитивные факторы. Вчерашний отскок походит скорее на техническую коррекцию, нежели на возвращение оптимизма на рынок, а потому актив в ближайшее время будет оставаться уязвимым. Во вторник Brent обновила максимумы середины 2015 года вблизи отметки 66. Так что перебои в поставках через трубопровод Forties по большей части уже заложены в цены. Хотя этот фактор еще может подтолкнуть быков к новой волне покупок, когда появятся точные оценки потерянных за время восстановительных работ баррелей. Но этот временный драйвер действует в «фоновом режиме», а на первом плане остаются американские сланцевики, где добыча беззастенчиво приближается к 10 млн баррелей в сутки. Как прогнозирует Министерство энергетики страны, производство перевалит через эту отметку в следующем году. И, судя по наблюдаемым темпам наращивания активности, полагаем, это может произойти уже в первом квартале. Страхи по поводу новой волны сланцевого бума заставили игроков проигнорировать доклад МЭА, который указал на рекордный уровень соблюдения договоренностей стран ОПЕК, который достиг 115%. Судя по реакции рынка, игроки опасаются, что какими бы ни были усилия картеля и его независимых партнеров, если сланцевые компании продолжат набирать обороты, восстановить баланс спроса и предложения будет очень трудно или и вовсе невозможно. Михаил Мащенко, аналитик социальной сети для инвесторов eToro в России и СНГ

|

|

|

|