|

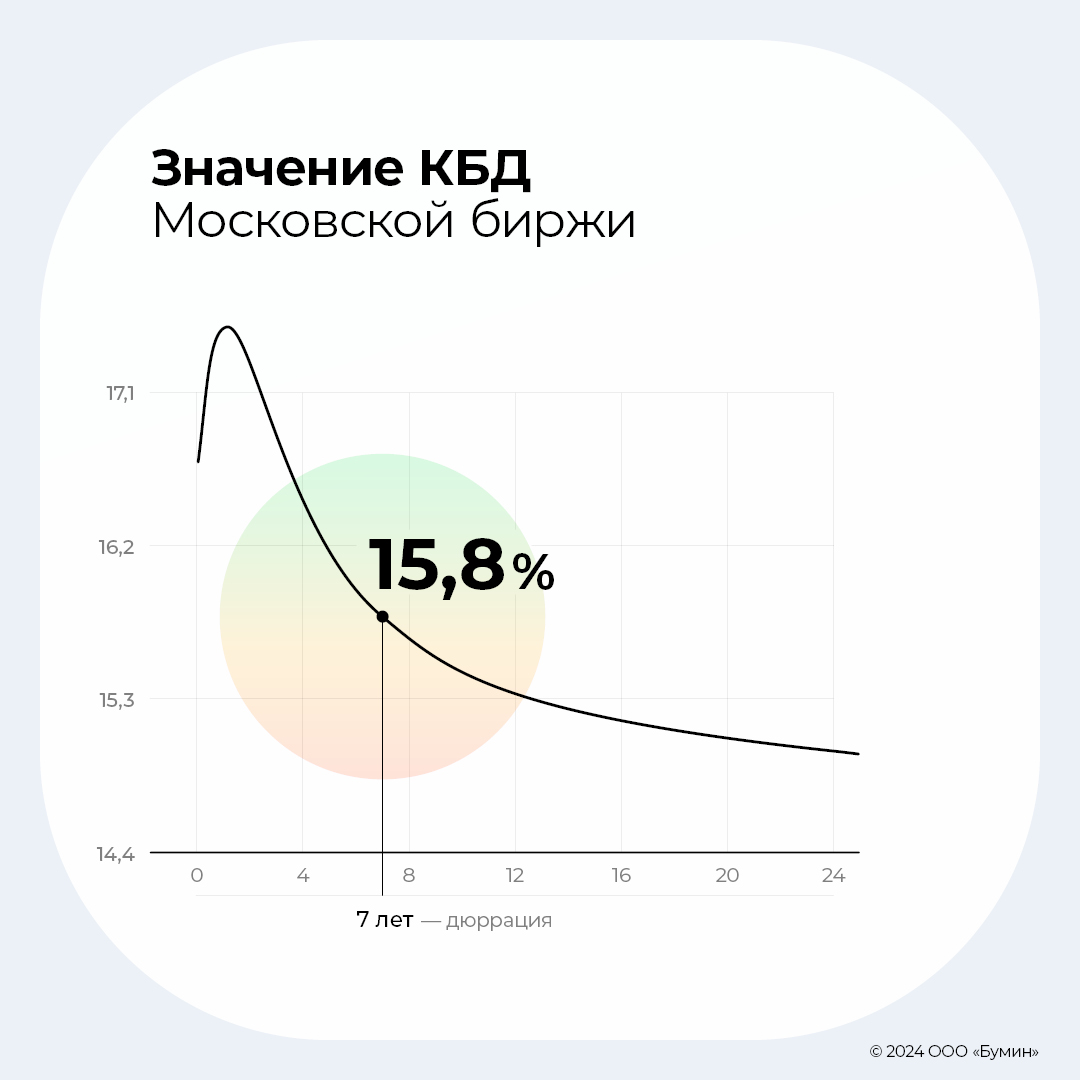

На фоне роста процентных ставок выросли и риски для отдельных отраслей и конкретных эмитентов. Отмена льготной ипотеки ударила по девелопменту, высокие ставки ухудшили прогнозы по лизинговым компаниям, ужесточение регулирования МФО давит на отрасль. Все эмитенты высокодоходных облигаций, отрезанные от денег институциональных инвесторов, сталкиваются с проблемами рефинансирования. В этих условиях премии за риск пришли в движение. Как изменилось ценообразование на рынке облигаций в 2024 г. и есть ли неэффективности — рассмотрим в этом обзоре. Что такое «премия за риск» На фондовом рынке доходность по облигации формируется так: безрисковая ставка + премия за риск. Безрисковая ставка равна доходности гособлигаций в национальной валюте. В России это доходности ОФЗ. Для ОФЗ разной длительности ставки отличаются, поэтому в качестве эталона обычно строят специальный график — G-кривую (кривую бескупонной доходности, КБД). Он отражает зависимость доходности ОФЗ от длительности (дюрации).

Премия за риск обычно приравнивается к G-спреду. G-спред — это превышение доходности корпоративной облигации над безрисковой ставкой. Например, если доходность по трехлетней ОФЗ составляет 16%, а доходность корпоративной облигации — 20%, то G-спред будет равен 20 – 16 = 4 процентных пункта. В примере выше может получиться так, что ОФЗ с дюрацией ровно три года нет. Тогда в качестве безрисковой ставки используют соответствующую точку на G-кривой. Как следует из названия, премия должна компенсировать риск. Риск по рублевой облигации обычно измеряется с помощью кредитных рейтингов. Чем ниже кредитный рейтинг, тем выше риск и тем выше должна быть премия над доходностью ОФЗ. Как менялись премии за риск в 2024 г. Для оценки премий в разных сегментах долгового рынка мы подготовили выборку из 539 выпусков облигаций, которые обращаются на Московской бирже и обладают достаточной ликвидностью, чтобы их котировки были репрезентативны для оценки. Источником данных по G-спредам в разные временны́е промежутки стал Cbonds. Премия за риск может измениться в двух случаях: - изменился риск конкретной облигации - изменилась безрисковая ставка. В 2024 г. основным драйвером изменений были именно доходности по ОФЗ. Они стабильно росли, в то время как доходности корпоративных облигаций до конца апреля практически не двигались. В результате средние премии для всех рейтинговых категорий сжались и в апреле достигли полугодового минимума. Но летом ситуация изменилась. Премии за риск росли опережающими темпами, поскольку рынок понял, что высокие ставки — надолго. В июне появились депозиты в крупнейших госбанках под 18%, что провоцировало исход из бумаг, которые давали столько же или незначительно больше. В сегменте ВДО распродажи были связаны с тем, что для многих компаний высокие ставки создают большую проблему. Им сложно рефинансировать долг, и даже если это получится, то по новым ставкам они оказываются убыточны. Риски в секторе значительно выросли, а вместе с ними и премии. Тем не менее, по состоянию на середину августа мы видим, что премии за риск лишь немного превышают уровни декабря 2023 г., а по качественным бумагам они даже снизились. Вот как выглядит изменение средних премий за риск для разных рейтинговых категорий.

В инвестиционной категории (А- и выше) риск-премии в основном сократились, а по более рискованным бумагам выросли. Особенно ярко выражено снижение в категориях «А» (-113 б.п.) и «А+» (-57 б.п.). Это можно объяснить повышенным спросом со стороны частных инвесторов, сокращающих риски и выбирающих «качество» взамен ВДО. При этом доходности здесь более интересны для «физиков», чем совсем уж консервативные ставки по сегменту «AA» — «ААА». Существенный рост премий можно увидеть в категории «BBB». В значительной степени это связано с выпусками «Сегежи», хотя если исключить их, то рост всё равно составит 68 б.п., что достаточно много. Примечательно, что выпуски от «BBB-» до «BBB+» растут в доходности ощутимо больше, чем бумаги от «BB-» до «BB+». Частично это можно объяснить более высокой доходностью по «BB» в абсолютном выражении — альтернатив не так много, и действующие инвесторы не спешат от нее отказываться. Частично — эффектом более низкой ликвидности — средний объем эмиссии таких выпусков меньше, а кроме того, торги ими идут менее активно. Также можно сделать предположение о специфике инвесторов, которые покупают такие бумаги. Вероятно, среди них много сторонников инвестиций именно в высокодоходные облигации и/или те отрасли, которые представляют эти компании. Даже в сложных условиях они продолжают вкладывать в то, что понимают и любят, и не спешат перекладываться в другие инструменты. По итогу эмитенты с рейтингами «BB» и «BB+» выглядят явно переоцененными. Выборка включает 58 таких бумаг, так что результаты достаточно репрезентативны. По бумагам с рейтингом «BB-» (24 выпуска) динамика премий также выглядит слишком сдержанной. Сильно выросли премии в категориях «B+» (+100 б.п.) и «B-» (+194 б.п.), хотя здесь выборка меньше. В первой категории 15 бумаг (7 эмитентов), во второй — всего 5 (3 эмитента). В этой категории риски наиболее высоки, что не могут игнорировать даже фанаты ВДО. Если сравнить ставки в сегменте с ожидаемой частотой дефолтов, то премии за риск явно недостаточны. Премии за риск в разных отраслях

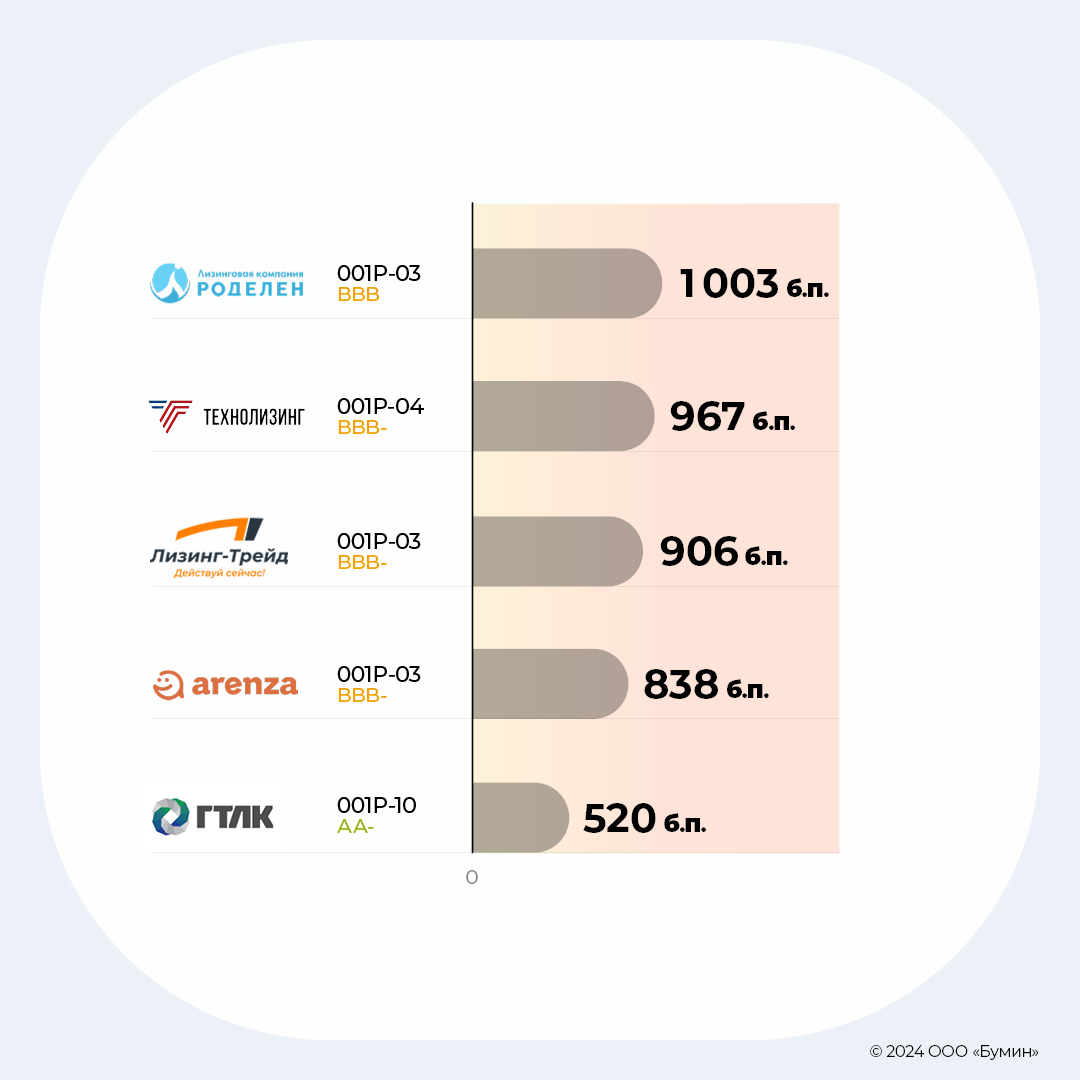

Больше всего премии за риск выросли в отрасли, которую Cbonds именует «Прочее машиностроение и приборостроение». Это такие эмитенты, как «Гидромашсервис», Кировский завод, «Трансмашхолдинг» и др. Внутри отрасли динамика была разнонаправленная — основной вклад в рост внесли выпуски Электроаппарата (BB-) и Энергоника (BBB-). Здесь премии выросли на 490 б.п. и 350 б.п. соответственно. Без их учета среднее по отрасли осталось примерно на прежнем уровне. На втором месте — «Лизинг и Аренда». Это самая большая выборка, 97 выпусков, так что результаты самые репрезентативные. Средняя премия в августе здесь на 40 б.п. выше, чем в декабре 2023 г. В сегменте ВДО-лизинг (от «B+» до «BBB-») рост еще больше — 105 б.п. Отрасль в принципе всегда воспринималась инвесторами с осторожностью — по нашим расчетам, в 2023 г. рынок присваивал ВДО-лизингу дополнительную премию за риск в размере 150 б.п. В первом полугодии 2024 г. этой премии практически не было. Вероятно, причина в ударных результатах отрасли за 2023 г., а также в IPO «Европлана», которое подсветило этот факт широкому кругу инвесторов. Но в первой половине августа премия вновь появилась и составила около 50 б.п. При этом внутри отрасли наблюдается сильная раскорреляция рейтингов и G-спредов. И дело не только в ограниченной ликвидности отдельных выпусков — инвесторы не особо верят в корректность рейтинговых оценок и могут покупать облигации эмитентов BB с доходностью ниже, чем BBB. Пожалуй, самый наглядный пример — выпуски «ПР-Лизинга», которые при рейтинге «BBB+» торгуются с премией 1000 б.п. Для сравнения: для «BB» и «BB+» средняя премия — всего 660 б.п. На наш взгляд, облигации «ПР-лизинга» — явный кандидат на недооценку. Вопрос в том, что может стать катализатором для того, чтобы премия вернулась к среднеотраслевым уровням. Подтверждение рейтинга «BBB+» и улучшение прогноза с «негативного» на «стабильный» от АКРА пока не слишком впечатлили инвесторов, но еще могут повлиять на котировки. Также высокую, возможно, избыточную премию рынок требует от следующих выпусков: • «Аренза-Про» серия 001P-03 (BBB-) — 838 б.п. • ГТЛК серия 001P-10 (AA-) — 520 б.п. • ЛК «Роделен» серия 001P-03 (BBB) — 1 003 б.п. • «Лизинг-Трейд» серия 001P-03 (BBB-) — 906 б.п. • «ТЕХНО Лизинг» серия 001Р-04 (BBB-) — 967 б.п. Значимый рост премий можно отметить в отрасли АПК и Сельское хозяйство. Это может быть связано с опасениями из-за низкой урожайности после майских заморозков. Данные по железнодорожному транспорту искажены выпуском от «Русской контейнерной компании» (РКК), которому в августе 2024 г. агентство НРА понизило рейтинг с «B-» до «СС». Без его учета этих бумаг премии снизились на 20 б.п., что логично — у остальных эмитентов рейтинги от АА- и выше. Схожая ситуация и с «гадким утятами» — выпусками «О’КЕЙ Финанс» и «ВИС Финанс». Интересно посмотреть на микрофинансирование. Если в других отраслях для одного и того же эмитента по разным выпускам риск-премии могли двигаться разнонаправленно, то в этой отрасли всё более или менее однородно. Премии росли для эмитентов «Мани Капитал», «Быстроденьги», «Фордевинд», «Вэббанкир» и «Агентства судебного взыскания» (АСВ). При этом для всех остальных они снижались, вероятно, на фоне более сильной, чем ожидалось, динамики отрасли в первом полугодии 2024 г.

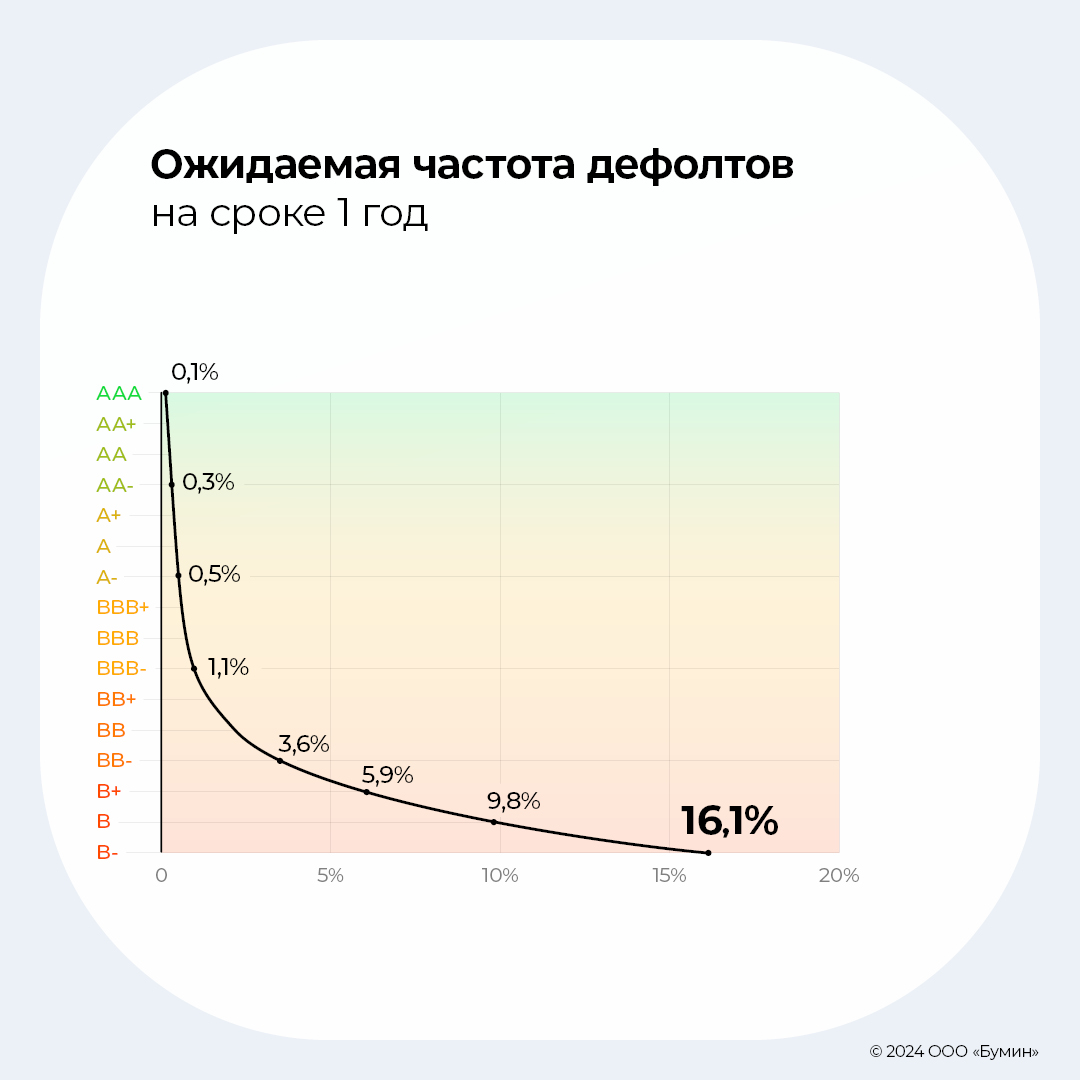

Самое сильное сокращение премий за риск зафиксировано в фармацевтической отрасли. И хотя в выборке всего 8 выпусков от 5 эмитентов, премии сократились по всем. Российские производители фармацевтики действительно чувствуют себя очень хорошо на фоне снижения конкуренции с зарубежными игроками из-за санкций. В отрасли «Вспомогательная транспортная деятельность» премии сократились по бумагам «Аэрофьюэлз», ВСК, «Росморпорт». А вот по бумагам «Домодедово» был рост на 145 б.п. В отрасли «Химия и нефтехимия» основной вклад в снижение премий внес выпуск «Технология», БО-01 (BB+). Премия сократилась с 740 до 388 б.п. Для рейтинговой категории премия явно недостаточна, но здесь играет роль специфика бизнеса. Основные риски состоят в концентрации на одном-единственном поставщике и малом размере бизнеса. В остальном эмитент выглядит неплохо, хотя по текущим ставкам покупать желания не возникает. В отрасли «Связь и телекоммуникации» премии за риск в среднем снизились на 20 б.п. Они снизились для эмитентов «Ростелеком», МТС, «Вымпелком», «Эр-телеком» и «Мегафон». Выросла премия только для «Максима-телеком» («A-») на 43 б.п. — до 768 б.п. Выпуск выглядит недооцененным — как с учетом рейтинга (в среднем премии 390 б.п.), так и с учетом высокой вероятности поддержки от материнского «Ростелекома» (АА+/ААА). Довольно оптимистично рынок смотрит на оптовую торговлю. Несмотря на то, что это одна из наиболее рискованных отраслей по мнению рейтинговых агентств и выборка полностью состоит из эмитентов ВДО, средняя риск-премия снизилась на 21 б.п. — до 606 б.п. При этом ряд выпусков всё же показали более характерную динамику, и по ним G-спреды выросли. Это выпуски «Группы Продовольствие» серии 001Р-02, «Нафтатранс Плюс» серии БО-03, ПК «СМАК» БО-П02 и «СЕЛЛ-Сервис» БО-П02. Однако по другим выпускам этих же эмитентов премии могли снижаться, что выглядит нелогичным. Интересно посмотреть на премии в строительной отрасли на фоне отмены льготной ипотеки. В среднем к декабрю 2023 г. премии снизились на 13 б.п., но если исключить из выборки выпуск «АПРИ» 002Р-04 с абсолютно нерыночной доходностью, то будет рост на 11 б.п. Премии снижались в основном у крупных эмитентов с высокими рейтингами: ПИК, ЛСР, «Сэтл Групп». Также премия снизилась по выпускам «Глоракс» с рейтингом BBB-. По другим выпускам динамика премий была разнонаправленной: по разным выпускам одной и той же компании можно было увидеть и рост, и снижение риск-премий. Это говорит о том, что взгляд на отрасль у участников рынка очень неоднородный: далеко не все придают большое значение отмене льготной ипотеки и ожидают стабильности в секторе. IPO — имеет ли какое-то значение для облигаций Интересно было посмотреть, как влияет на облигации IPO эмитента. В первые 7 месяцев 2024 г. на Московской бирже прошло IPO 11 компаний, из которых 8 имеют в обращении облигации. Изучив динамику риск-премий их облигаций до и после IPO, а также сравнив её с выборкой сопоставимых бумаг, мы не увидели значимой корреляции. IPO никак не помогло облигациям «Займера», «Кристалла» и «Европлана». Вероятно, причина в том, что уровень прозрачности «Займера» и «Европлана» для рынка не изменился — инвесторы и до IPO могли подробно изучить бизнес компаний. А вот по облигациям «Каршеринг Руссия» (Делимобиль), МТС-Банка действительно риск-премии росли чуть меньше, чем по сопоставимой выборке. Но это может объясняться и другими факторами. Для компаний «ВсеИнструменты», «Промомед» и АПРИ прошло еще мало времени, чтобы делать выводы. Хотя насчет АПРИ уже сейчас можно сказать, что IPO оказалось выгодным ходом. Агентство НКР повысило эмитенту рейтинг на две ступени — с «BB» до «BBB-». Но здесь важно отметить, что улучшению кредитного профиля способствовал не сам факт IPO, а сопутствующие изменения: реорганизация бизнеса, повышение прозрачности и, конечно, приток денег в компанию, хотя долговая нагрузка по-прежнему остается высокой. Справедливы ли премии? Чтобы оценить справедливый размер риск-премии, необходимо понять, какая вероятность дефолта у конкретной облигации. Каждой рейтинговой категории соответствует своя ожидаемая частота дефолтов. Нетрудно догадаться, что чем ниже рейтинг, тем выше ожидаемая частота дефолтов. Поскольку у каждого рейтингового агентства своя методология, то частоты дефолтов для сопоставимых рейтингов (например, для ruBBB и BBB(RU) будут немного различаться. Но порядок может быть близок. Наиболее детализированную информацию о частотах дефолтов для своих рейтингов публикует НКР. Вот как она выглядит в графическом представлении. Чем выше срок и чем ниже рейтинг, тем выше частота дефолтов.

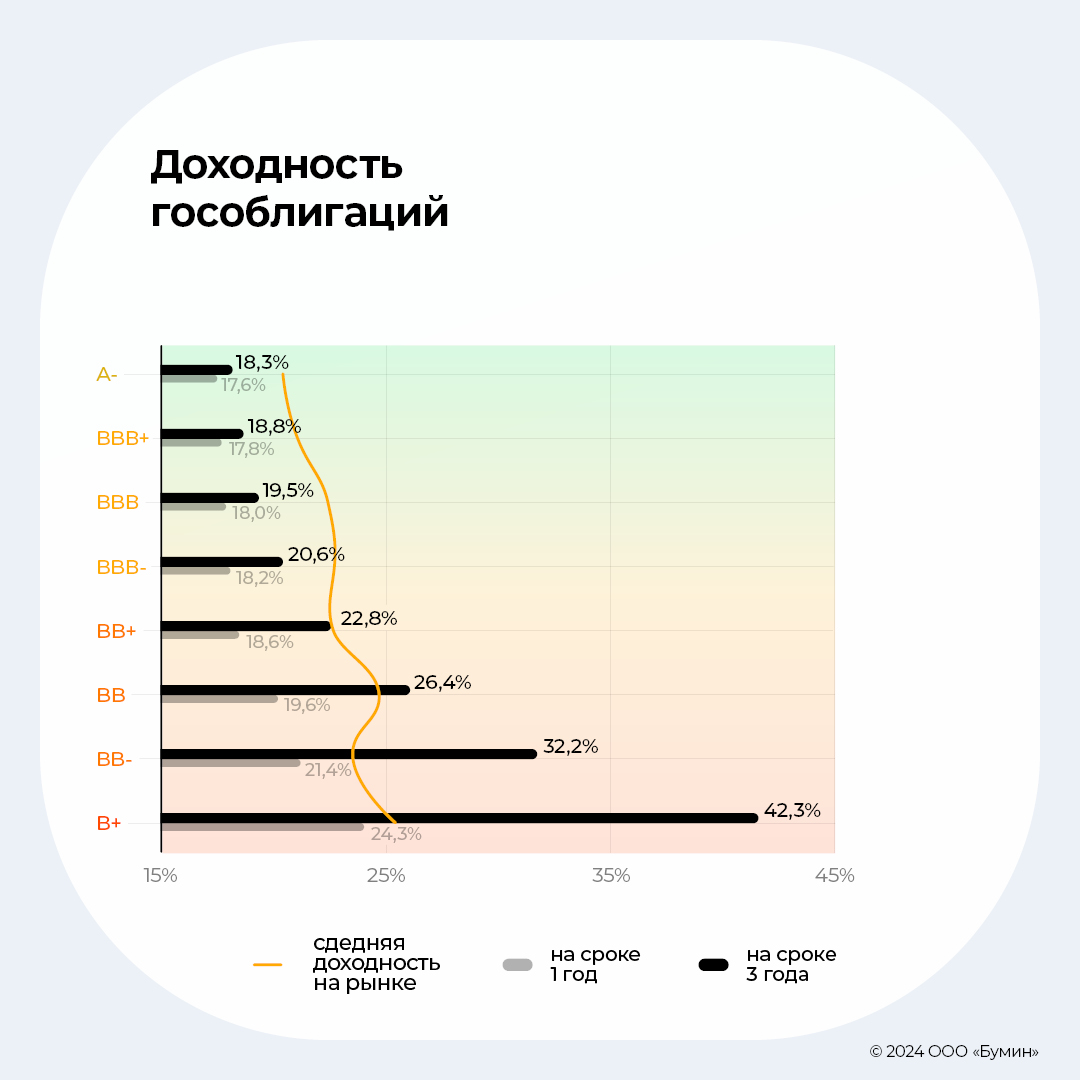

Также важно учитывать, что на сроке два или три года частота дефолтов будет гораздо выше. Например, в категориях B и B- она составляет 27,6% и 42,4% соответственно. Если мы берем большой диверсифицированный портфель из облигаций с рейтингом BB, то должны рассчитывать, что за год 2,18% уйдет в дефолт. Это значит, что оставшиеся 97,82% должны принести такую доходность, чтобы покрыть эти потери и принести сверх этого как минимум безрисковую ставку. Тогда реальная прибыль от такого портфеля будет равна прибыли по ОФЗ. Если доходность будет ниже, значит, такие инвестиции не имеют экономического смысла, ведь выгоднее купить гособлигации и не брать на себя никакого риска. Для безрисковой ставки 17% эту доходность можно посчитать так: (1 + 0,17) / (1-0,0218)-1 = 19,6% По состоянию на 21 августа гособлигации торгуются с доходностью 17,3% и 16,3% на сроке один и три года. Ниже мы рассчитали минимально необходимую доходность по бумагам из разных рейтинговых категорий (столбцы), учитывая вероятность дефолта на сроке один и три года. Точками на графике обозначены реальные средние доходности для этих рейтинговых категорий.

Хорошо видно, что в категориях выше BB+ доходность вполне покрывает риски, в том числе на дистанции в три года. В категориях «B+», «BB» и «BB-» доходность покрывает риск только на дистанции год. Для удобства отображения категории «B» и «B-» на диаграмму не попали, но там всё довольно печально. Средние доходности 23,7% и 24,6% не покрывают риски даже на дистанции в один год. Важно напомнить, что оценка дефолтов от НКР предполагает долгосрочную вероятность. Это значит, что указанные частоты дефолтов могут наблюдаться на дистанции во много лет, но они не обязательно должны быть однородно распределены во времени. В отдельные периоды, например, с 2018-го по 2021 гг., частота дефолтов может быть очень низкой. А в тяжелые периоды, как сейчас, она может оказаться даже выше средних значений. Таким образом, в сегменте ВДО всё еще есть потенциал для роста премий. Инвесторам стоит очень тщательно отбирать эмитентов для своего портфеля и внимательно следить за их финансовым состоянием. И, разумеется, нужно контролировать, чтобы доходность по ним покрывала существующие риски.

|