|

|

|

🐹НМТП. 🥜И вот за этим товарищем приглядывал бы по внимательнее. 🥜Сейчас после бурного отскока ценна корректируется, это нормально после аномалии и важно как цена будет вести себя уже дальше. 🥜Цена так же интересная и эту цену любит известный торговец Орловский. ❗️Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Совкомбанк. 🥜Так Друзья, прошлый выход в эфир был плодотворным по этой бумаге. Ист Лой бумагу остановил и вышла добротная волна роста. 🥜Сейчас волну роста слили и можно вновь брать бумагу на карандаш в спекулятивных целях. Тут тоже по классике, волны мельчают, по этому на это тоже следует брать корректировку. 🥜В целом после вчерашнего мощного отскока и сегодняшнего прыжка идёт остывание. Поиск баланса никто не отменял, да и шортисты пробуют перезаходить, как уж тут без этого. 🥜Так что смотрим изменение поведения цены, возможно сформируется хорошая точка входа. И да, это дело не одного дня!!! ❗️Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Лента. 🥜Бумага вновь пришла в нижнюю часть своего мини канала внутри старшего канала. 🥜Синий сценарий до этого отработал уже дважды и шанс сделать это ещё раз, присутствует. ❗️Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹ХэдХантер. 🥜Дважды бумага подходила к хаю, который образовался после возобновления торгов. Пока этот уровень является не преодолимой силой. 🥜Лить тоже особо не проливают, большой див в декабре помогает держать бумагу в этом ценовом диапазоне. 🥜И вот цена вновь пришла в нижнюю часть этого ценового диапазона и пик пришёлся на вчерашний откуп. 🥜Время на очередную волну роста есть, главное что бы сам рынок благоволил и успокоился на недельку, две. Так что есть интерес присмотреться к бумаге и если будут ростовые потуги, есть вариант заходить с целью поймать волну роста. Традиционно длинну волны можно определить, как приход к текущему сопративления, а там надо смотреть или реакцию или время до гэпа. 🥜Ходить на сами дивы я не рекомендую в это время. Лучше просто брать движение, а при желании после можно перезайти. Сами видите,что после гэпа интерес к бумагам в большинстве случаев пропадает и ценник дают ещё ниже в итоге. ❗️Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 👩⚕️ MDMG - последний день с дивидендом 20,00 руб. 🏦 TCSG T - Мосбиржа изменит торговый код обыкновенных акций Т-Технологии (ТКС Холдинга) (новый торговый код $T). 🇷🇺 ROSN 🛢 TRNFP - судебное заседание по апелляционной жалобе Роснефти на решение суда об удовлетворил иска Транснефти к Роснефти на 4,8 млрд рублей. 🇷🇺 AFKS - АФК "Система" опубликует финансовые результаты по МСФО за III кв. 2024 г. ⚡️ HYDR - РусГидро опубликует финансовые результаты по МСФО за 9 мес. 2024 г. 🏦 TCSG T - Т-Технологии опубликует финансовые результаты по МСФО за III кв. 2024 г. 🥜Друзья, ну вот, а вы боялись). Не так уж наш рынок и обречён. Говорил я, что механика движений не похожа на маржинколы, а вчера ЦБ выявил лазейку в системе и продажу недругами через друзей заболоченных активов. Непонятная слабость соответственно подстёгивала и наших нервных сливать свои потрёпанные позиции. Соответствует это действительности или нет, тут не проверишь, но по поведению и механике выглядит очень убедительно! Вот только возникает вопрос, а где кнут? Просто тут как бы народ не в игрушечки играет, да и за простое слово тебя могут подтянуть, ярлык экстремиста прилепить и в тярягу упрятать! А вот проводники этих сделок по сути являются врагами народа, так как в первую очередь опустошают народные депозиты, а во вторую очередь являются врагами государства, так как по сути раздают то, что является противовесом того, что заблочено у нас и плюют на указ главы государства! Я думаю выяснить, кто проводил эти операции проблем не составит! Вот только есть ли кому до этого дело, вот в чём вопрос. Тут пожалуй остановлюсь, дабы не перейти на нецензурную лексику! 🥜В целом рынок успокоился и по науке отскок мы получили. Не смотря на мощнейший пролив прям с открытия, вечером большинство бумаг торговались уже в зелёной зоне и достаточное колличество бумаг были прям в уверенном гроссмейстерском плюсе!) И вот я не понимаю страхов торговцев. Такие проливы с кульминацией и началом откупа просто созданы для покупок, да по таким-то ценам. Как тут не брать? Если страшно, то стиснули зубы, закрыли глаза, купили и выключили приложение! Всё! 🥜В очередной раз сделал себе строгий выговор, что бы не отклоняться от намеченного плана. Он был прост, держать кэш до ставки или до проливов с ускорениями. Ну всё же знаю, всё уже это видано перевидано, но эмоции, торопливость мешают! Иногда жалеешь что ты человек, а не робот))). 🥜Посмотрим, что будет дальше, возможно ещё не всё потеряно. По таймингу ещё времени на волну роста и волну снижения хватает. Ну а идей я публиковал достаточно, логика в них описана. Смотрите, тот же Тинькофф, Казаньоргсинтез, НКНХ АП и другие вполне активны. Гляньте Светофор Преф, там спекулятивно интересно смотрится, может дать движение. Ну а ещё одну старую-новую идею опубликую часиков в 9 по Москве. 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Резкое замедление темпов кредитования — одного из драйверов роста российской экономики — в результате ужесточения монетарной политики грозит стране рецессией и стагфляцией. Чтобы этого не допустить, Банк России во второй половине 2025 г. вынужден будет пойти на снижение размера ключевой ставки, что, впрочем, не защитит рынок публичного долга от череды дефолтов. К таким выводам пришли эксперты IV Осенней конференции Ассоциации владельцев облигаций. Слайдер: фото конференция аво «Доллар будет стоить и 200 рублей» Следующий, 2025-й, год для российской экономики снова будет тяжелым. В этом оказались единодушны эксперты IV осенней конференции АВО, которая прошла в Москве в рамках форума Investment Leaders. По оценке главного экономиста «ПФ Капитал» Евгения Надоршина, российская экономика по итогам 2024 г. вырастет как минимум на 3%. Но это нездоровый рост, считает он, поскольку основан не на росте производительности труда, который в России в среднем составляет менее 1,5% в год, а на увеличении объемов кредитования. «Основная причина роста российской экономики последние два года — высокий уровень кредитования населения и бизнеса. По сути, это потребление в ущерб будущему развитию. Так, в период с января по сентябрь россияне привлекли кредитов в неипотечном сегменте на 2,5 трлн рублей больше, чем годом ранее. В 2024 г. 80% новых автомобилей были проданы в кредит», — отметил эксперт.

Евгений Надоршин, главный экономист «ПФ Капитал» Как считает Евгений Надоршин, в условиях ужесточения денежно-кредитной политики уже в следующем году российская экономика «естественным образом» уйдет в рецессию. Автор проекта «Инвест-Навигатор» Петр Тер-Аванесян еще более категоричен: страну ждет стагфляция. Пока идет специальная военная операция на Украине, инфляция будет расти, а рубль — обесцениваться. В этих условиях он призывает инвесторов обращать внимание не столько на ВВП, инфляцию и ключевую ставку, сколько на курс национальной валюты. «Низкой производительности труда в России можно противопоставить только девальвацию. Значит, рубль продолжит обесцениваться. Доллар будет стоить и 200 рублей. Это лишь вопрос времени. Чем дольше курс стоит на месте, тем выше будет потом скачок. Не думаю, что в условиях СВО курс долго задержится на уровне 100 рублей», — убежден Петр Тер-Аванесян. В сложившихся условиях, считает он, спрос на инвестиционные кредиты упадет. Бизнесу будет проще положить деньги на депозит, чем вкладывать в развитие производства.

Петр Тер-Аванесян, автор проекта «Инвест-Навигатор» Управляющий директор Газпромбанк Private Banking Егор Сусин не видит возможности привести инфляцию к оптимальному уровню «без какой-либо боли в экономике». «Резкое торможение потребительского кредитования, на что нацелена политика Банка России, неизбежно приведет к падению спроса на товары и услуги, а значит, и выручки компаний. Мы это увидим уже в первой половине следующего года. Ключевая ставка при этом будет оставаться высокой. Кто не сможет адаптировать бизнес под новые реалии, тому будет больно. Это пора осознать», — заключил он.

Егор Сусин, управляющий директор Газпромбанк Private Banking «Нас пугают текущие ставки» Несмотря на рост ключевой ставки Банка России с 16% до 21%, для участников публичного долгового рынка 2024 г. оказался вполне успешным. Такого мнения, в частности, придерживается заместитель председателя правления — глава КИБ Совкомбанка Михаил Автухов. «Репрайсинг — в ожиданиях, ценах и спредах — прошел для рынка не так болезненно, как могло бы быть. Для нас же как организаторов облигационных выпусков этот год и вовсе оказался рекордным. Мы закрыли порядка 165 облигационных сделок. Сейчас происходит маркетинг отдельных выпусков. Бумаг с фиксированной ставкой купона почти не было, практически все — флоатеры», — констатировал он. Доволен 2024-м и заместитель генерального директора ИК «Диалот» Максим Букин: «Рынок растет. Эмитентов-дебютантов становится всё больше».

Максим Букин, заместитель генерального директора ИК «Диалот» Эмитенты-старожилы тоже вполне довольны тем, как идут дела. «Заканчиваем год очень позитивно: перевыполняем все наши планы. Смотрим на 2025 г. с высокой долей оптимизма. Как участники рынка коллекторских услуг мы видим рост числа людей, готовых погасить проблемную задолженность. Это следствие изменившейся макроэкономической конъюнктуры, роста реальных доходов», — отметил финансовый директор ПКО «Первое клиентское бюро» Алексей Гете. «Идем неплохо, в соответствии с нашими внутренними ожиданиями. Выручка выросла почти в два раза», — в свою очередь рассказал директор департамента по работе с инвесторами IT-компании «Ред Софт» Александр Соломенцев. Основной источник внешнего фондирования «Ред Софта» — выпуск биржевых облигаций. Компания и в 2025 г. планирует занимать на бирже.

Евгения Кукуева, финансовый директор МФК «Лайм-Займ» Впрочем, далеко не все эмитенты считают разумным в сложившихся условиях развиваться за счет фондового рынка. Как рассказала финансовый директор МФК «Лайм-Займ» Евгения Кукуева, компания решила не выпускать новый заем, чтобы погасить в декабре дебютный выпуск, а перечислить инвесторам 150 млн рублей из собственных средств. «Нас пугают текущие ставки финансирования. Выходить с новыми облигационными займами мы не планируем. В этом году активно привлекали банковские кредиты, доля которых в нашем долговом портфеле составляет 50%. Но если раньше банки нас кредитовали на условиях «КС+3-4%», то сейчас — «КС+5-6%». Это не слишком драматично, но на фоне ужесточения регулирования МФО снижает маржинальность бизнеса», — отметила она. По словам Евгении Кукуевой, рост ключевой ставки на 1 п.п. приводит к снижению чистой прибыли «Лайм-Займа» на 60-70 млн рублей. При «ключе» в 21% годовых в 2025 г. компания планирует получить чистую прибыль в размере 1 млрд рублей. По итогам 2024 г. «Лайм-Займ» планирует выдать на 10% займов больше, чем в 2023-м, хотя в планах было увеличить показатель на 20%.

Михаил Автухов, глава КИБ Совкомбанка Михаил Автухов считает, что 2025-й будет годом инвестора, для которого спектр возможностей только расширится. С эмитентами же всё не так однозначно. Хуже всего, по его словам, будут чувствовать себя компании циклических отраслей, которые уже столкнулись с неблагоприятной рыночной конъюнктурой. Это строительный бизнес, финансовый сектор, добывающая промышленность. Также под ударом все те, кто финансирует оборотный капитал заемными средствами. Он предложил инвесторам избегать такие компании. «Неэффективные компании должны будут уйти с рынка. Они будут либо банкротиться, либо сливаться, либо лишаться части активов», — прогнозирует глава КИБ Совкомбанка. Лучше всего, по оценке Михаила Автухова, будут идти дела у представителей контрциклических отраслей бизнеса— из сферы услуг, ритейла, IT. «Дефолтов будет много» Эксперты конференции АВО разошлись в прогнозах размера ключевой ставки в 2025 г. Большинство из них считает, что если Банк России в декабре пойдет на увеличение ее значения, то это будет последнее повышение. «На мой взгляд, цикл жесткой денежно-кредитной политики подходит к концу. Во всяком случае, мир не знает примеров, когда жесткая монетарная политика продолжалась бы дольше полутора лет. У нас она длится уже год. В середине следующего года реальные ставки придется снижать», — убежден генеральный директор УК «Арикапитал» Алексей Третьяков.

Алексей Третьяков, генеральный директор УК «Арикапитал» Причем, по его словам, ключевая ставка может развернуться резко. В середине следующего года ее значение может быть на уровне 12-15%. В то же время ПКО «Первое клиентское бюро» заложило в свой бюджет ключевую ставку в размере 23% годовых.

Алексей Гете, финансовый директор ПКО «Первое клиентское бюро» Нет единства у спикеров форума и по количеству дефолтов на рынке публичного долга в 2025-м. Но то, что дефолтов избежать не удастся, согласны все. «Дефолтов будет много — и в банковском, и финансовом, и корпоративном секторах. Есть целые отрасли, которые сейчас находятся, скажем так, под водой», — считает Евгений Надоршин из «ПФ Капитал». «Мы не сможем пройти путь к выздоровлению экономики совсем без дефолтов. Просто слишком быстро бежим», — заключил Егор Сусин из Газпромбанк Private Banking. По словам финансового директора IEK Group Михаила Горбачева, дефолты точно будут в сегменте ВДО с рейтингами ВВВ и ниже, и «будет их достаточно много».

Михаил Горбачев, финансовый директор IEK Group Впрочем, инвестиционные риски можно минимизировать, считают эксперты. В рамках секции «Торговые идеи» аналитик Market Power Арсений Автухов предложил в качестве инвестиционной стратегии вкладывать деньги как в низкорисковые инструменты — депозиты, короткие ОФЗ и фонды ликвидности — так и поискать апсайд среди бумаг эмитентов высокого и среднего кредитного качества. Это бумаги с фиксированным купоном без амортизации. Эксперт не верит в резкое ослабление рубля, поэтому считает неразумным инвестировать в замещающие облигации.

Арсений Автухов, аналитик Market Power Как рассказал руководитель управления аналитических исследований «ИВА Партнерс» Дмитрий Александров, низкорисковые инструменты в его инвестпортфеле составляют около 25%, примерно 20% приходится на бумаги с высокой «валютной» доходностью, чуть меньше занимают ВДО, «золотые» фонды и акции — по 15%. Также он держит высокорейтинговые облигации и рентные фонды коммерческой недвижимости — по 5%. «Сочетание амортизации в ряде бумаг ВДО, ежемесячного купона и привязки к ключу позволяет иметь равномерный денежный поток и снижать риски. Мое мнение — долю акций в инвестпортфеле нужно наращивать. Буду это делать за счет фондов ликвидности. Возможно, через год доля акций составит 20-25%», — отметил представитель «ИВА Партнерс».

Дмитрий Александров, руководитель управления аналитических исследований «ИВА Партнерс» В качестве наиболее актуальной торговой идеи Алексей Третьяков назвал инвестиции в инфляционные ОФЗ. По его словам, это лучший актив, с которым можно встретить завершение СВО. При этом от покупки флоатеров он предлагает воздержаться. В то же время член Совета АВО Илья Винокуров считает целесообразным инвестировать в ВДО с амортизацией. В его портфеле такие бумаги занимают около 25%. «Стараюсь брать бумаги с ежемесячной амортизацией и желательно ниже номинала. Такие облигации для меня — поставка ликвидности, которая каждый месяц капает на брокерский счет. Амортизируемые бумаги я держу до погашения», — объяснил он.

Илья Винокуров, член Совета АВО По словам Ильи Винокурова, сейчас его портфель на 80% состоит из ВДО. Снизить риск инвестпортфеля позволит отказ от бумаг низкорейтинговых эмитентов из проблемных секторов в пользу инвестгрейда и фондов денежного рынка, считает он.

|

|

Если Вы решили продать акций «Коршуновский ГОК» можно обратиться в компанию «МигБрокер», скупающему акции в любом городе России. Ключевые преимущества сотрудничества с нами: Компания «МигБрокер» платит деньги сразу, до подписания документов о переходе прав на акции. Все налоги и комиссии мы берем на себя. Высокая стоимость акций - мы платим лучшую цену за ваши акции, исходя из котировки акций «Коршуновский ГОК» на сегодня. Быстрая оплата - вы получите денежные средства сразу. Простой и прозрачный процесс - мы берем на себя все организационные вопросы. 8-985-268-23-01 или пишите в WhatsApp Работаем без выходных с 9-00 до 22-00 Наш сайт МигБрокер.Ру Если вы решили продать акции «Коршуновский ГОК», свяжитесь с нами прямо сейчас. Мы готовы обсудить все детали и сделать вам максимально выгодное предложение. Компания «МигБрокер», является профессиональным участником рынка ценных бумаг, покупка акций совершается по всем правилам и законам РФ. Продать акции Коршуновский ГОК цена акций Коршуновский ГОК стоимость акций Коршуновский ГОК котировки акций Коршуновский ГОК продажа акций Коршуновский ГОК курс акций Коршуновский ГОК покупаем акции Коршуновский ГОК дивиденды Коршуновский ГОК котировки Коршуновский ГОК цена акций сегодня Коршуновский ГОК стоимость акций сегодня Коршуновский ГОК котировки сегодня Коршуновский ГОК котировки акций онлайн

|

|

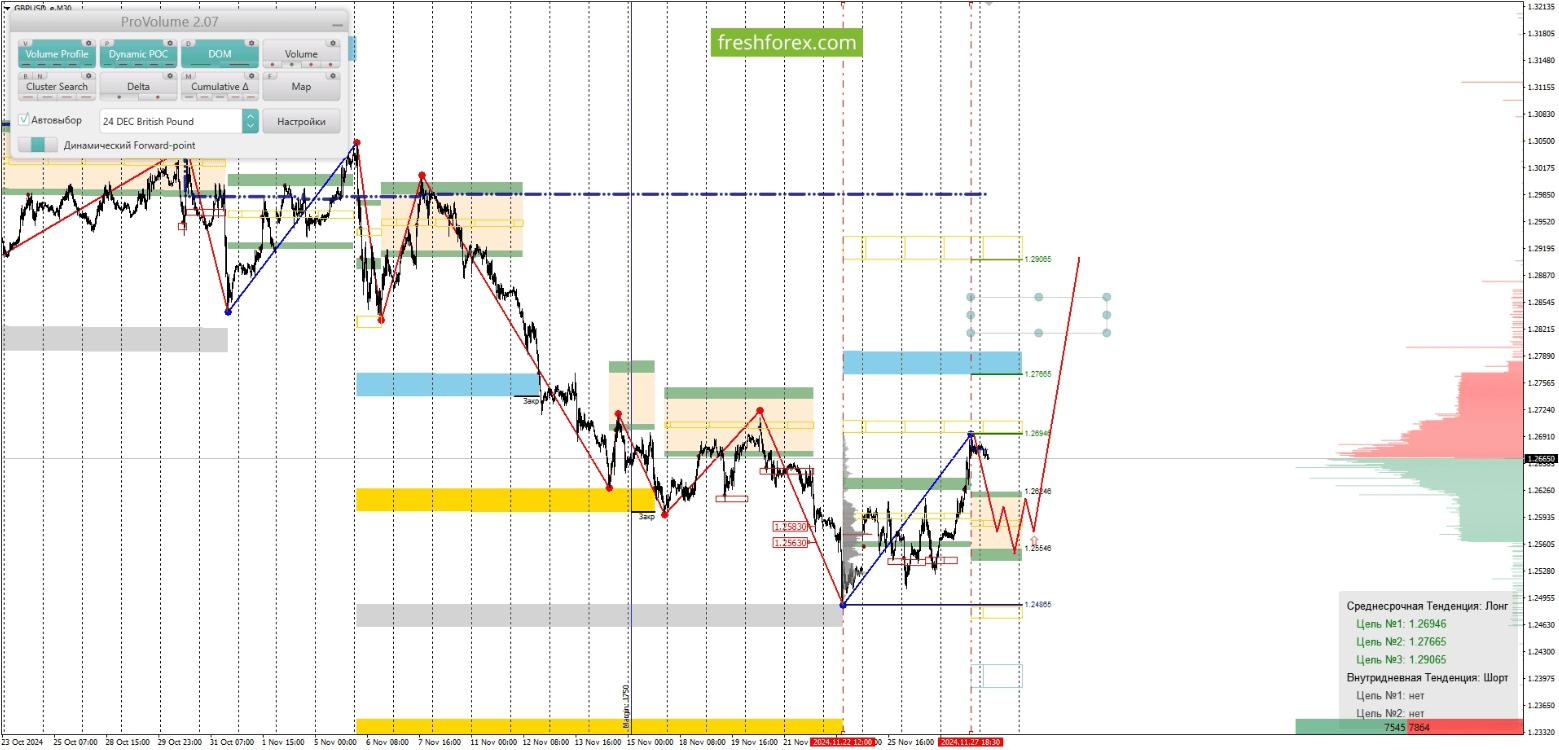

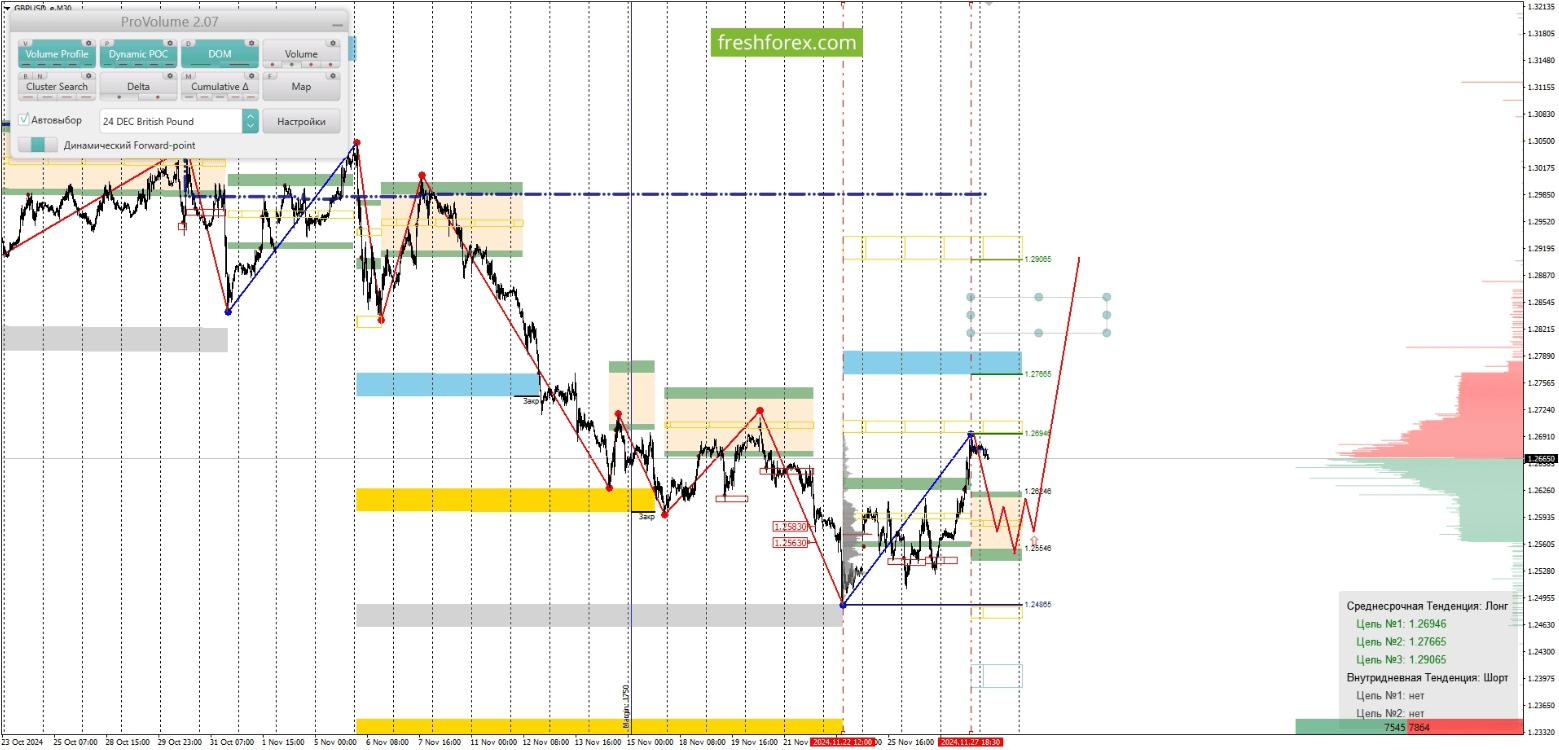

GBPUSD: среднесрочные покупки в приоритете. • Долгосрочная тенденция: в шорт. Максимальное скопление объемов текущего контракта расположено в диапазоне, по котировкам 1.29600-1.30000. В настоящий момент по паре совершаются инвестиционные операции ниже, указывая на силу продавцов.

• Среднесрочная тенденция: в лонг. Максимальное скопление объемов среднесрочной тенденции расположено в диапазоне, по котировкам 1.25630-1.25830. В настоящий момент по паре совершаются инвестиционные операции выше, указывая на силу покупателей. • Область выгодных цен на покупку с точки зрения маржинального обеспечения, располагается между зонами 1/4 и 1/2 построенными от максимума 27.11.2024. • Котировка верхней границы зоны 1/4 - 1.26246. • Котировка верхней границы зоны 1/2 - 1.25546. • Внутридневные цели: обновление максимумов от 27.11.2024- 1.26946. • Среднесрочные цели: тест нижней границы ЗНКЗ-1.29065.

• Инвестиционные рекомендации: покупки из диапазона выгодных цен при формировании разворотного паттерна. • Buy: 1.25546-1.26246, Take Profit 1-1.26946, Take Profit 2-1.29065. Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Побаловаться с облигациями с плавающей доходностью решила компания Селектел, в послужном списке которой до недавнего времени присутствовали только выпуски с фиксированной доходностью, но рынок диктует свои правила. Селектел - российская IT компания предоставляющая компаниям услуги облачных сервисов и дата-центров. У компании 4 центра обработки данных в Санкт-Петербурге, Ленинградской области и в Москве. Компания хранит и обрабатывает данные как обычных физических лиц, так и целых корпораций, например, Х5. При этом это исключительно частный бизнес без государственной доли участия. По итогам 2023 года компания входит в топ-3 на рынке облачных инфраструктурных сервисов и топ-5 по количеству стоек в России. Что там по выпуску? 🖥Дата размещения - 04.12.2024г. 🖥Дата погашения - 02.05.2027г., новая классика до трех лет. 🖥Размер выпуска - 3 000 000 000 рублей. 💰Размер купона - плавающий и привязан к ключевой ставке со спрэдом до 400 б.п. Высокая доходность говорит нам о том, что компании очень нужны деньги для финансирования своих инвестиционных проектов, а банки в кредит не дают или не дают на интересных для Селектел условиях. 🖥Выплата купона - ежемесячная, первая выплата 3 января 2025 года. 🖥По выпуску не предусмотрены ни амортизация, ни оферта к погашению. 🖥Выпуск Селектел-001Р-05R доступен для неквалифицированных инвесторов после тестирования. Что еще важно знать? 🧮За 9 месяцев этого года компания заработал 9,5 млрд. рублей, увеличив год к году объем выручки на 27%. Основной удельный вес в структуре продаж приходятся на облачные сервисы - это 8,2 млрд. рублей. Выручка будет продолжать расти такими темпами, ведь есть волшебное слово - импортозамещение. 🧮Чистая прибыль также растет и это не может не радовать. Она составила 2,7 млрд. рублей с ростом 16% год к году. 🧮Количество клиентов достигло 25,7 тыс. на конец отчетного периода, доля крупного и среднего бизнеса в выручке составила 69%. Также компания увеличили количество стоек на 112 в ЦОД Ленинградской области для того, чтобы не испытывать нехватки мощностей на растущем на 30% в год рынке. 🧮Чистый долг/EBITDA на последнюю отчетную дату не изменился и составляет 1,5х, а значит компания может его обслуживать без каких-то сложностей. Компания активно инвестирует в новый дата центр Юровский, наращивая долг. 🧮В обращении находятся 3 выпуска облигаций с фиксированной доходностью в объеме 10 млрд. рублей. Последний выпуск с доходностью к погашению в 26,7% с ежемесячной выплатой купона и 16-ю месяцами до погашения выглядит не хуже нового флоатера. Есть выпуск с YTM под 28%. 🧮В ноябре 2024г. РА Эксперт подтвердил кредитный рейтинг Селектел на уровне ruAA- со стабильным прогнозом. Сама компания мне нравится, бизнес будет продолжать развиваться быстрее рынка. Доходность на самом деле не плохая и с высокой степень вероятности мы получим дополнительно 4% к ключевой ставке. Селектел выпускает облигации для реализации инвестиционной программы, а значит при нынешней конъюнктуре рынка бизнес будет набирать обороты. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/4586 00:00 - S&P500, Nasdaq, Hang seng, 01:27 - IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 13:34 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Татнефть, Новатэк, Сургутнефнегаз преф, Магнит, МТС, Мечел, М.Видео, Сегежа 20:20 - Юань рубль, рубль доллар, прогноз рубля. 21:30 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 23:29 - DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 24:27 - TMF, Bitcoin, Apple, Tesla, Li auto, Nio, Xpeng, JD, Baba 25:25 - Итоги по рынку акций 27:44 - Платина, Палладий, Какао, RNFT, MOEX, EUTR

|

|

|

|