|

|

|

Компания Россети Центр и Приволжье раскрыла консолидированную финансовую отчетность по МСФО за 1 кв. 2023 г. См. таблицу: https://bf.arsagera.ru/mrsk_centra_i_privolzhya... Совокупная выручка компании выросла на 15,6% до 34,1 млрд руб. Доходы от передачи электроэнергии увеличились на 15,5%, составив 32,9 млрд руб. на фоне роста среднего расчетного тарифа на 14,6%, при этом полезный отпуск показал незначительный прирост (+0,8%). Величина прочих нетто доходов сократилась на 21,0%, составив 670 млн руб., отразив тем самым меньший объем полученных штрафов, пеней и неустоек. Операционные расходы компании увеличились на 12,9% и составили 26,8 млрд руб. на фоне увеличения затрат на приобретение электроэнергии (+14,2%), а также расходов по передаче электроэнергии (+11,4%). В итоге операционная прибыль прибавила 20,9%, составив 7,9 млрд руб. Финансовые доходы компании сократились до 387 млн руб. по причине снижения амортизации дисконта по финансовым активам. Финансовые расходы снизились на 46,8%, составив 455 млн руб. на фоне падения процентных расходов по кредитам и арендным обязательствам, связанным со снижением процентных ставок. В итоге чистая прибыль компании увеличилась на треть до 6,3 млрд руб. По итогам вышедшей отчетности мы не стали вносить существенных изменений в модель компании, ограничившись корректировкой текущего размера дивидендов. См. таблицу: https://bf.arsagera.ru/mrsk_centra_i_privolzhya... В настоящий момент акции компании торгуются с P/BV 2023 порядка 0,3 и продолжают входить в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Компания Россети Волга раскрыла консолидированную финансовую отчетность по МСФО за 2022 год. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... Выручка компании увеличилась на 2,9%, составив 66,8 млрд руб. При этом доходы от передачи электроэнергии увеличились на 2,1%, составив 65,3 млрд руб., что было обусловлено отрицательной динамикой объема полезного отпуска электроэнергии (-1,5%) и увеличением среднего расчетного тарифа (+3,6%). В то же время выручка от услуг по технологическому присоединению выросла более чем наполовину и составила 377 млн руб. Прочие операционные доходы, куда включаются преимущественно суммы полученных пеней и штрафов, составили 353 млн руб., увеличившись на 38,1%. Операционные расходы показали рост на 4,9% и составили 66,6 млрд руб. на фоне увеличения расходов на персонал (15,4 млрд руб., +8,9%), затрат на материалы (2,8 млрд руб., +28,3%), а также амортизационных отчислений (6,1 млрд руб., +7,2%). В итоге на операционном уровне компания отразила трехкратное падение прибыли, составившей 552 млн руб., выйдя при этом в положительную зону благодаря прибыли за четвертый квартал в размере 1,3 млрд руб. Финансовые доходы снизились на 1,7% до 231 млн руб., главным образом, вследствие сокращения доходов по реструктуризированной дебиторской задолженности. Финансовые расходы наоборот увеличились в 2,1 раза и составили 1,3 млрд руб. на фоне роста долгового бремени с 6,7 млрд руб. до 8,1 млрд руб., а также повышения стоимости обслуживания долговых обязательств. В итоге компания зафиксировала чистый убыток в размере 471 млрд руб. По итогам вышедшей отчетности мы увеличили наши ожидания по выручке от техприсоединения на всем прогнозном периоде. При этом линейка прогнозной чистой прибыли на последующие годы не претерпела серьезных изменений. В результате потенциальная доходность акций Россетей Волги осталась на прежних уровнях. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... В настоящий момент акции компании Россети Волга торгуются с P/BV 2023 около 0,2 и продолжают входить в состав наших диверсифицированных портфелей акций «второго эшелона». ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

TCS Group Holding plc раскрыла консолидированную финансовую отчетность по МСФО за 1 кв. 2023 г. См. таблицу: https://bf.arsagera.ru/tcs_group_holding_plc_tcsg/ Процентные доходы группы выросли на 21,8% до 60,2 млрд руб. на фоне благоприятных изменений в структуре кредитного портфеля. Процентные расходы возросли на 4,4% до 13,3 млрд руб. на фоне снижения стоимости заимствований. В итоге чистый процентный доход составил 46,9 млрд руб., показав рост на 27,8%. При этом чистая процентная маржа выросла на 0,6 базисных пункта, составив 13,6%. Чистые комиссионные доходы сократились на 22,7% до 26,7 млрд руб. Снижение в значительной степени связано с эффектом высокой базы 1 квартала 2022 года, когда регистрировались повышенные потоки валютных операций, вызванные нестабильной макроэкономической обстановкой. Без учета эффекта комиссионных доходов от конверсионных операций чистый доход от комиссий и комиссионных доходов увеличился на 36% по сравнению с прошлым годом. Чистые агентские комиссии от страховых операций выросли на две трети и достигли 8,3 млрд руб. Отчисления в резервы сократились на 41,4% и составили 12,3 млрд руб. на фоне улучшения качества кредитного портфеля и снижения стоимости риска с 11,7% до 7,0%. В итоге операционные доходы группы выросли практически вдвое и составили 61,5 млрд руб. В то же время темпы роста расходов оказались скромнее: затраты на привлечение клиентов прибавили 29,7% (13,3 млрд руб.), а административные расходы показали рост на 37,4% до 27,2 млрд руб., главным образом, за счет роста расходов на персонал, а также роста расходов на амортизацию и поддержку IT-инфраструктуры. В итоге чистая прибыль TCS Group составила 16,1 млрд руб. на фоне квартального ROE свыше 30%. См. таблицу: https://bf.arsagera.ru/tcs_group_holding_plc_tcsg/ По линии балансовых показателей отметим увеличение клиентских средств сразу на 38,3% до 1,3 трлн руб., а также собственного капитала группы на 19,2% до 219,4 млрд руб. Доля неработающих кредитов увеличилась на 2,3 п.п. до значения 11,4%. Коэффициенты достаточности базового капитала 1-го уровня и общего капитала сократились на 3,9 п.п. до 18,0% на фоне введенного моратория на выплату дивидендов и капитализации прибыли. По итогам вышедшей отчетности мы не стали вносить в модель компании существенных изменений. См. таблицу: https://bf.arsagera.ru/tcs_group_holding_plc_tcsg/ В настоящий момент расписки TCS Group Holding не входят в состав наших портфелей акций. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Мы запустили TabTrader Wallet — наш собственный некастодиальный криптокошелек. Узнайте, какие функции он предлагает. TabTrader Wallet — это встроенный некастодиальный кошелек для Solana, который позволяет осуществлять безопасные переводы, управлять активами и торговать на интегрированных децентрализованных биржах, таких как OpenBook. Узнайте больше о функционале и возможностях нашего встроенного некастодиального кошелька ⬇️ https://tabtrader.link/yiU2 Также мы запустили торговлю на OpenBook, DEX-биржи в сети Solana, а скоро планируем подключить ещё больше DEX на других блокчейнах. Наша цель — дать комплексное решение для торговли и инвестирования криптовалюты; мы убеждены, что интеграция DEX — большой шаг к этой цели. TabTrader это кроссплатформенное приложение, которое полностью синхронизируется между мобильными Android и iOS версиями и веб-версией для Windows, MacOS и Linux,. Мы надеемся, что вам понравится приложение TabTrader и все его возможности. Чтобы получить доступ к TabTrader, посетите https://app.tabtrader.com

|

|

Трейдинг. Отвечаю на вопросы о трейдинге и около (пост 6) Рубрика вопрос - ответ. Отвечаю на вопросы о трейдинге и около. В: обьем на фьючерсе не информативный и вводит в заблуждение. Интересная дискуссия , так а нам что делать обычным трейдерам ) Михаил (Mercantilist) О: Выставление лимиток на бест бид/оффер, а также ниже /выше бест бид/оффер, это обычный рыночный процесс. Лимитники статичный ордер, рыночный динамичный. Нам обычным трейдерам нужно относиться к этому как к обычному процессу, ибо он и есть обычный. Считаю, нет никакой разницы исполнена сделка о лимитный айсберг ордер или обычный. Предвосхищая, "айсберг ордера используют большие деньги чтобы не светиться", значит нужно отслеживать эти места как сильные уровни, скажу что большие деньги в виде айсберг ордеров тоже теряют. В свое время были разработки в этом направлении, кто использует, тоже может подтвердить как прошиваются и айсберг и крупные вливания объёма. Предвосхищая, "ты же тоже используешь крупные вливания объёма", да я использую и всплеск и угасание объема. Даже не вникая, можно увидеть как цена разворачивается как при угасании объёма, так и при увеличении, поэтому логично использовать эти две модели. У рынка есть 2 фазы и это не флет/тренд, а коррекция /импульс и в одной фазе объем понижается, в другой повышается. Поэтому, если ждать только большой объем, опять же, большой это относительное понятие, то находясь в другой фазе, этот объем можно не правильно интерпретировать. В общем нет на рынке "только большой объем, только малый объем, только покупки, только продажи, только...". Рынок это противоположности, которые не исключают друг друга, а именно дополняют, формируя целое. Какие есть основания считать объем не информативным? Выходит, сделки, которые прошли на фьюче не оказали влияния на ценодинамику, цена совершает движения за счёт.... Не знаю что и подставить вместо точек. Возможно формулы, по которой рассчитывается, верно?) Но как быть с доказательством смещения цены при совершении сделки? Я приведу пример, который начисто рушит всю эту теорию о формуле, базовый, не информативен, его можно применить даже с 1 контрактом. Между бест бид/оффер минимум 1 тик, спред. В моменте, скажем, бест бид по цене 4237,25, бест оффер 4237,50. Цена ласт, которую называют последняя, текущая на 4237,25. Я совершаю по рынку покупку 1 контрактом. Цена при этом совершит смещение на 4237,50, несмотря на то, сколько лимиток, контрактов по этой цене, хоть 1,хоть 1000. Цена сместится так как мой контрагент в виде лимитного продавца находится по цене 4237,50. И никакое разрешение маркет - мейкер, никакая формула, цена базового актива не смогут сделать это смещение цены невозможным. Это понимает каждый практикующих трейдер, который совершал сделки на реальном рынке используя рыночный ордер для входа. А теперь, я закрываю свою покупку по рынку. Что сделает цена? Сместится на 4237,25, так как при моей покупке бесты не сместились, соответственно бест бид в виде лимитного ордера на покупку сводят с моим рыночным ордером на продажу. Теперь представь, что позиция коллективных покупок 20К контрактов и смещение цены при этом 20 тик. Что будет если эти покупатели закроют используя рыночный ордер, будь то стоповый? Пример этот грубый, не доказывающий что цена обязательно сместится на 20 тик, так как лимитная ликвидность может измениться, но это доказывает что объем информативен, так как если он вошёл в рынок и оказал влияние на ценодинамику, то он не может исчезнуть не оказав влияния. Давайте абстрагируемся от рынка и в качестве инструмента возьмём молоток, которым можно забивать гвозди,к примеру. Вы говорите что им нельзя забивать гвозди, потому что когда вы забивали у вас не получилось, по ряду причин и вообще не понимаете как это возможно сделать таким инструментом. Сложно представить такую ситуация, имея опыт, практику и понимание принципа работы этого инструмента, верно? А тот кто не имеет опыта, понимания, вполне может допустить что молоток не тот инструмент. Так вот объем это тот же инструмент. Кто-то цену игнорирует, считая что она не информативна и вводит в заблуждение, а вот фазы луны дают ответы на все вопросы и это реальный случай, не ирония. Поэтому только практика и изучение реальных процессов может приблизить к пониманию, а ограничив себя в этом, можно остаться на уровне, что цена инструмента формируется исходя из формулы, фаз луны и прочего. Может оно и так, соглашусь чтобы математики, астрологи не огорчались, но конечный делатель цены это покупатель/продавец и относительное количество объёма, его анализ играют важную роль.

|

|

Анализ рынка 25 мая Российский рынок в лютой эйфории (держу шорт) Нефть жду выше Газ жду выше (держу лонг) Китай приуныл (держу лонг) 👉Видео: 👉Телеграм: https://t.me/bogdanoffinvest

|

|

Доброе утро! Важные новости с комментариями Богданофф: 1) Добыча газа в России сократилась на 10% в январе-апреле, причиной стало снижение экспорта в ЕС. Богданофф: по таким ценам за газ даже по трубе гнать газ не выгодно уже. Газу в европе пора разворачиваться давно. 2) Путин: "Обвальный" сценарий для экономики России уже явно не сбудется Богданофф: он так в речи это говорит, видно, что это сигнал в стиле "Билет номер 9. Приём!" В прошлый раз он так же говорил что рубль самая крепкая валюта, когда бакс стоил по 50 руб. После этого рубль стал слабеть и пришел на нынешние значения. Сейчас говорит про крепкий рынок - ждем падения)) билет при нём!)) 3) Индекс Мосбиржи превысил отметку 2655 пунктов впервые за год Богданофф: Растем за счет капитуляции шортистов по отдельным бумагам, жду смены настроений уже с понедельника на следующей неделе. 4) BBG: нерезы продают китайские акции - растерян весь рост с начала года Богданофф: Китай пока что идет на погружение первым, остальные рынки все на хаях. Китайские акции держу, буду на дне докупать. 5) Минфину придется пополнить запасы кэша того, как повысят потолок госдолга. Минфин может разместить бондов на сумму до $700 млрд в течение 6-8 недель после сделки по потолку госдолга = это вывод ликвидности из системы в краткосрочной перспективе, со всеми вытекающими последствиями для рынков — Goldman Богданофф: Это как раз то, о чем я говорил в воскресенье в видео - независимо от того, согласуют вовремя или нет потолок госдолга, Минфин выйдет на рынок пылесосить ликвидность. И всё начнет валиться. 6) Доля россиян, у которых есть кредиты, выросла с 26% до 46% с 2009 года — ВЦИОМ Богданофф: кредиты это нормально, а вот то что невыплаты по кредитам значительно выросли - это большая проблема. https://t.me/bogdanoffinvest

|

|

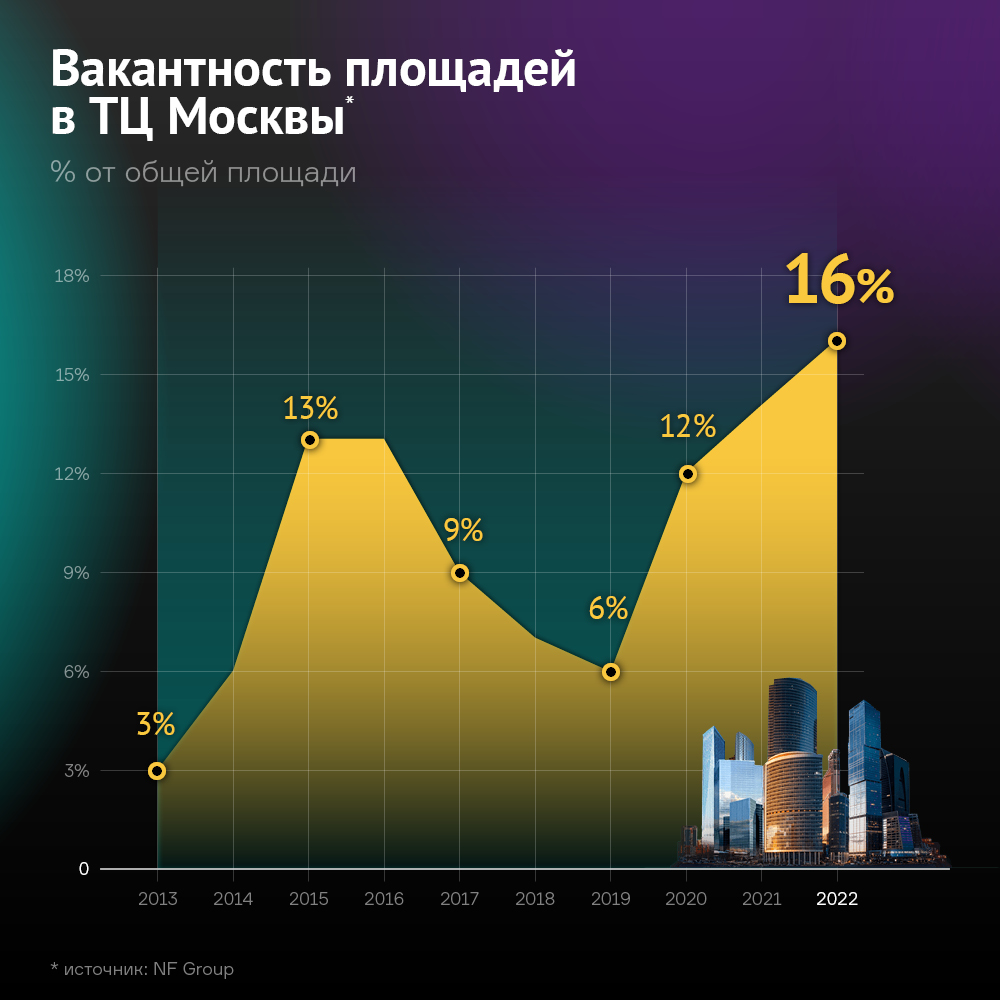

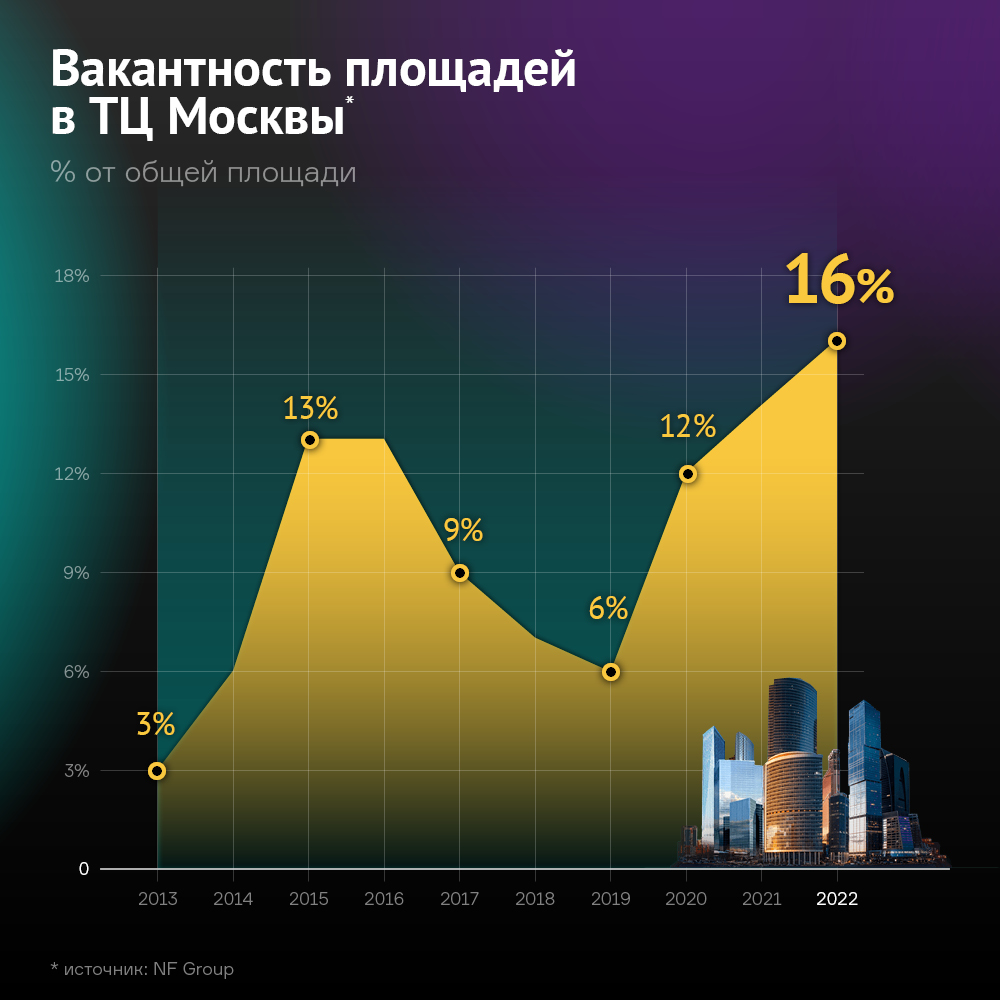

В 2022 г. рынок коммерческой недвижимости испытал встряску. Уход зарубежных компаний привел к стихийному высвобождению арендованных площадей и скачку вакантности торговых и офисных центров. Весной рынку предрекали кризис, но уже к концу года все наблюдатели отмечали, что ситуация оказалась гораздо лучше, чем могла бы быть. О перспективах рынка коммерческой недвижимости — в обзоре Boomin. Действительно, ни банковского кризиса, ни девальвации, ни гиперинфляции не случилось. Экономика выглядела устойчивой, что позитивно сказалось на спросе на недвижимость. Временный скачок вакантности — количества невостребованных арендных площадей — был значимым, но не превышал значений пандемийного 2020 г. Ставки аренды в большинстве сегментов оставались стабильны, хотя здесь стоит отметить снижение прозрачности рынка. Стабильными остаются запрашиваемые ставки, а вот цены в реальных договорах во II-III кварталах 2022 г., вероятно, предполагали дисконт. Это создает риски снижения ставок в 2023 г. в наиболее пострадавших сегментах — торговом и офисном. С чем действительно наблюдались сложности, так это с вводом новых площадей. Завершение многих проектов было отложено из-за повысившейся неопределенности, но этот тренд был характерен не для всех сегментов. К тому же отложенный ввод может поддержать показатели в 2023 г. Резко подскочили инвестиции в коммерческую недвижимость. Консалтинговые агентства отмечают рекордные или близкие к рекордным уровням. Это связано как с охотой на активы нерезидентов, так и с оптимизацией структуры российскими компаниями для защиты от санкций. В 2023 г. рынок начал очень бодро и демонстрировать улучшение ключевых показателей. До конца года мы сможем увидеть дальнейшее улучшение, но в зависимости от сегмента будут свои особенности. Рассмотрим, с чем закончили 2022 г. российские девелоперы и какие тренды могут быть характерны для 2023 г. Торговая недвижимость. Незаменимых брендов нет Уход зарубежных ритейлеров больно ударил по сектору, ведь в начале 2022 г. они занимали до трети от всех торговых площадей российских ТЦ. По подсчетам CORE.XP (ex-CBRE Russia), к концу 2022 г. 37,3% всех брендов, арендующих площади в российских ТЦ, объявили о прекращении деятельности. Уровень свободных площадей в ключевых ТЦ Москвы в IV квартале 2022 г. достиг 11,7%. NF Group (ex-Knight Frank Russia) дает еще бо́льшую оценку на уровне 15,6%.

С другой стороны, на трафик продолжал оказывать давление рост e-commerce. Всё больше сделок совершается через маркетплейсы, соцсети и узкоспециализированные торговые онлайн-площадки. По данным консалтинговой фирмы CMWP (ex-Cushman & Wakefield), сильнее всего в 2022 г. посещаемость упала в крупных и очень крупных ТЦ. Специалисты CMWP оценивают снижение в 8% и 25% соответственно. А вот небольшие районные ТЦ были устойчивы и даже увеличили посещаемость в пределах 1% за счет фокуса на базовую потребительскую корзину. В качестве примера можно привести итоги 2022 г. для девелопера «Гарант-Инвест», который как раз управляет средними по размеру торговыми и многофункциональными центрами. Уровень вакантности площадей по портфелю компании составил 2,6%, а посещаемость выросла на 1,4%. По данным презентации компании, ей удалось сохранить 98% действующих арендаторов, но и начать сотрудничество с более чем пятьюдесятью новыми арендаторами. Сильно различаются показатели в зависимости от локации. Чем дальше от метро, тем выше доля вакантных площадей. По данным IBC Real Estate (ex-JLL), в новых московских ТЦ за пределами 15-минутной пешей доступности от метро вакантность в среднем составляет пугающие 63%. Новые ТЦ, расположенные ближе к метро, демонстрируют среднюю вакантность 25%. В среднем по Москве IBC Real Estate оценивает вакантность в 12%. Уже действующие ТЦ явно выигрывают по заполняемости по сравнению с новыми объектами. Агентства отмечают, что запрашиваемые ставки аренды с марта 2022-го по март 2023 гг. оставались плюс-минус на одном уровне, но прослеживается сегментация по формату. Расширилась разница между площадями с отделкой и без нее. Максимальные базовые ставки аренды приходятся на помещения в зоне фудкорта и «островной» торговли. Дешевле всего выставляются помещения от 2 тыс. кв. м, обычно занимаемые крупным ритейлом, кинотеатрами, спортивными и развлекательными центрами. В структуре спроса на аренду наблюдался рост доли сервисных и развлекательных предприятий. Это фитнес, ремонтные мастерские, салоны красоты, медицинские центры, точки проката, ПВЗ, развлекательные центры, боулинги и пр. По итогам 2022 г. эти категории впервые за пять лет обогнали fashion-сегмент. Такие арендаторы интересны для собственников, поскольку занимают большие площади и формируют стабильный трафик. С другой стороны, ставка аренды у них чуть ниже, и потенциал ее роста ограничен.

Оценки расходятся, но практически все аналитики отмечают минимальный за пять лет ввод новых торговых центров. По оценке Core XP, он составил 173 тыс. кв. м по сравнению с планируемыми 195 тыс. кв. м. Из них 104 тыс. кв. м пришлось на Москву и 69 тыс. кв. м — на регионы. На 2023 г. заявлено открытие около 303 тыс. кв. м, но всё еще есть риски переноса сроков. По итогам I квартала показатели улучшаются, NF Group оценивает рост ввода на 54% г/г. При этом средняя вакантность в московских ТЦ сократилась с 15,6% до 14,5% — заполняемость растет быстрее, чем объем предложения. На протяжении оставшейся части 2023 г. ситуация может улучшаться: объем ввода новых площадей может восстанавливаться, уровень вакансии — стабилизироваться. Но прогнозы по арендным ставкам осторожные. Отток иностранных брендов пока продолжается. Деловые СМИ со ссылкой на источники в отрасли рассказывают, что реальные арендные ставки в ходе переговоров могут устанавливаться с дисконтом на 10-15%. Это как раз тот потенциал снижения, который может реализоваться в 2023-2024 гг. CORE.XP ждет по Москве снижения прайм-ставок в действующих ТЦ на 10%, в новых — на 25%. Минимум может быть пройден в первом полугодии 2023 г. Это значит, что наименее конкурентные объекты по-прежнему могут оставаться в сложном положении, а сам формат современного ТЦ в целом может быть переосмыслен. По мнению специалистов NF Group, торговая функция ТЦ по-прежнему будет актуальна, но новый облик ТЦ всё больше будет смещаться в сторону районного многофункционального комплекса, совмещающего различные полезные функции. В этом смысле уже действующие ТЦ среднего и малого формата в хорошей локации со сформированным трафиком оказываются в выигрышном положении. Офисная недвижимость. Отток нерезидентов продолжается Офисный сегмент также оказался под ударом из-за исхода зарубежных компаний. Снижение показателей в 2022 г. было плавным, но последствия имеют долгоиграющий характер. CMWP, например, не ждет значимого улучшения спроса до 2025 г. Российские филиалы международных корпораций покидают рынок, передавая контроль новым собственникам или местному менеджменту. Перестройка затронула недвижимость Москвы и Санкт-Петербурга, поскольку именно здесь располагалась большая часть штаб-квартир иностранных компаний. По данным исследования IBC Real Estate, из 419 зарубежных брендов, объявивших о пересмотре порядка работы, на март 2023 г. более 35% по-прежнему окончательно не определились. Это потенциальные вакантные площади, которые могут появиться в 2023 г. И хотя агентство отмечает высокий спрос со стороны компаний с госучастием, в основном крупные компании теперь предпочитают выкупать объекты, а не арендовать их.

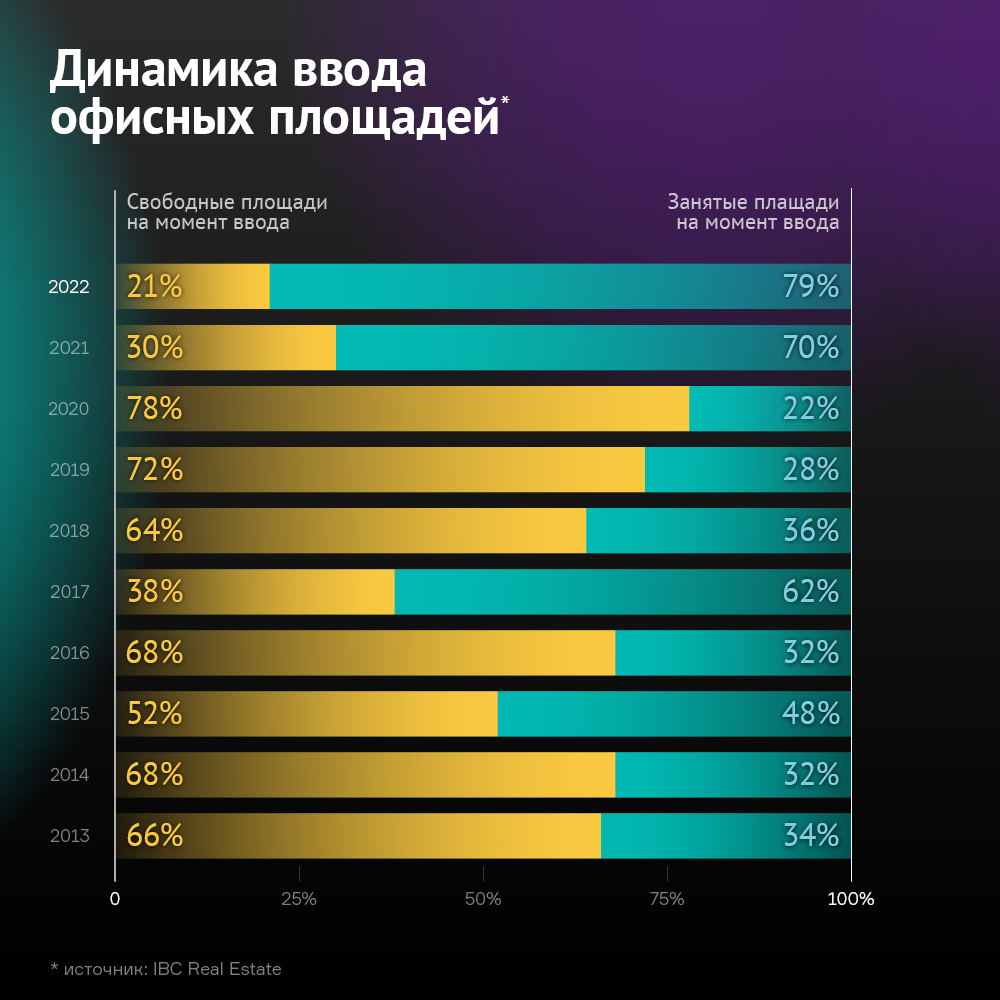

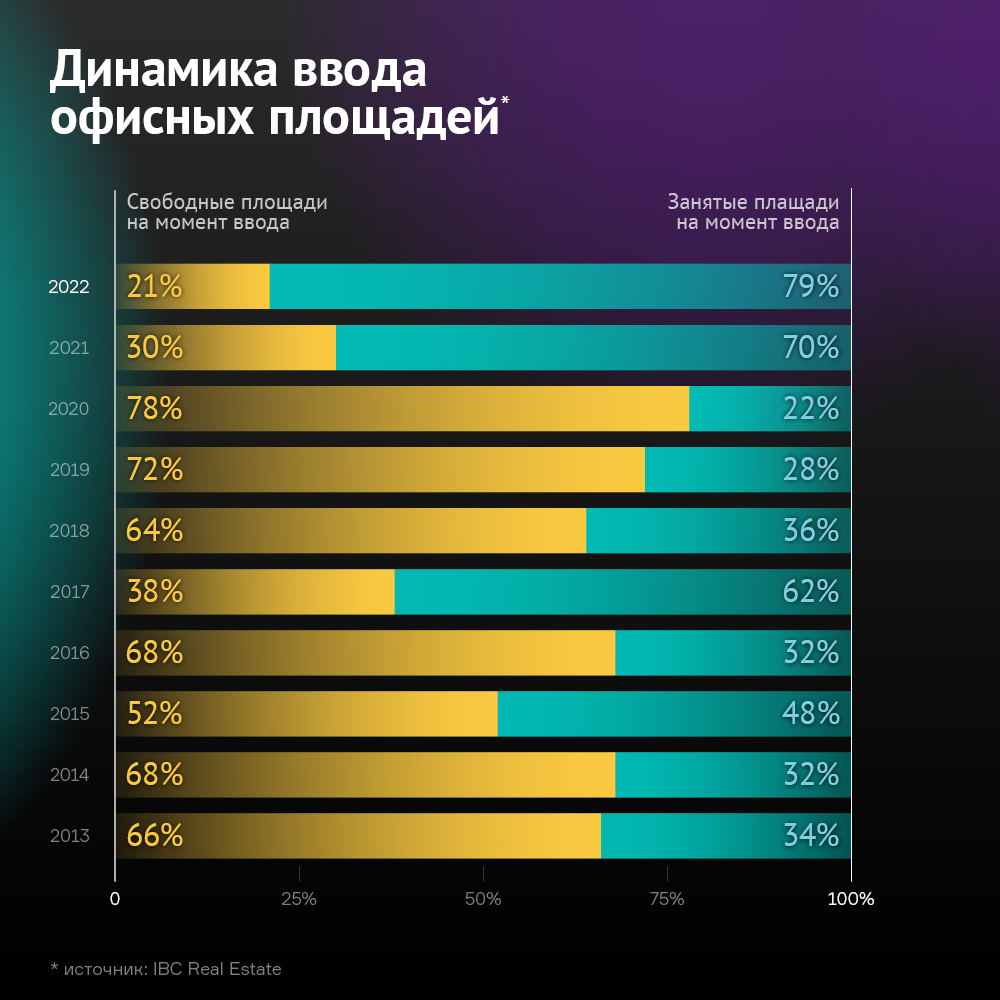

Уровень вакантности площадей, по разным оценкам, на конец года составил 10-12%. Основной рост пришелся на II квартал 2022 г., после чего показатели оставались примерно на одном уровне. В I квартале 2023 г. фиксируется небольшое снижение вакантности: CORE.XP видит снижение с 10,3% до 10%. Однако отдельно по классу А вакантность продолжает расти: 11,8% против 11,4% по данным CORE.XP и 13,4% против 12,8% по данным IBC Real Estate. Вероятно, пиковое значение в этом сегменте будет пройдено в 2023 г., после чего показатель пойдет на спад. Этому должны способствовать ограниченный ввод новых площадей, снижение спекулятивного строительства, замедление оттока иностранцев и рост активности российских арендаторов. Объем ввода новых площадей в Москве по итогам 2022 г. сократился на 42% год к году, в том числе за счет переноса ряда проектов. Доля спекулятивных объектов, которые находят своих арендаторов уже после ввода в эксплуатацию, оказалась на многолетнем минимуме. Ожидается, что доля таких площадей останется низкой, поскольку девелоперы будут стараться строить под конкретного клиента. По мнению CMWP, новое строительство в основном будет поддерживаться крупными объектами, строительство которых началось в докризисное время.

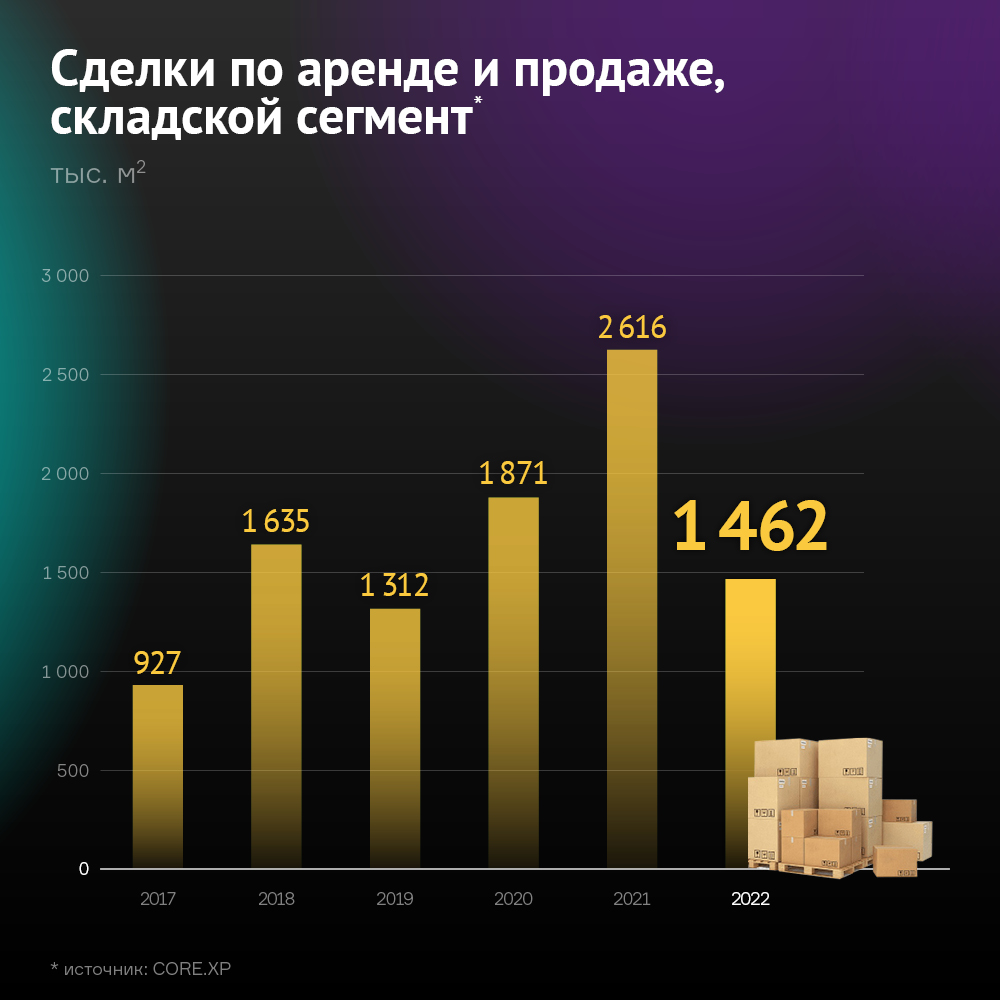

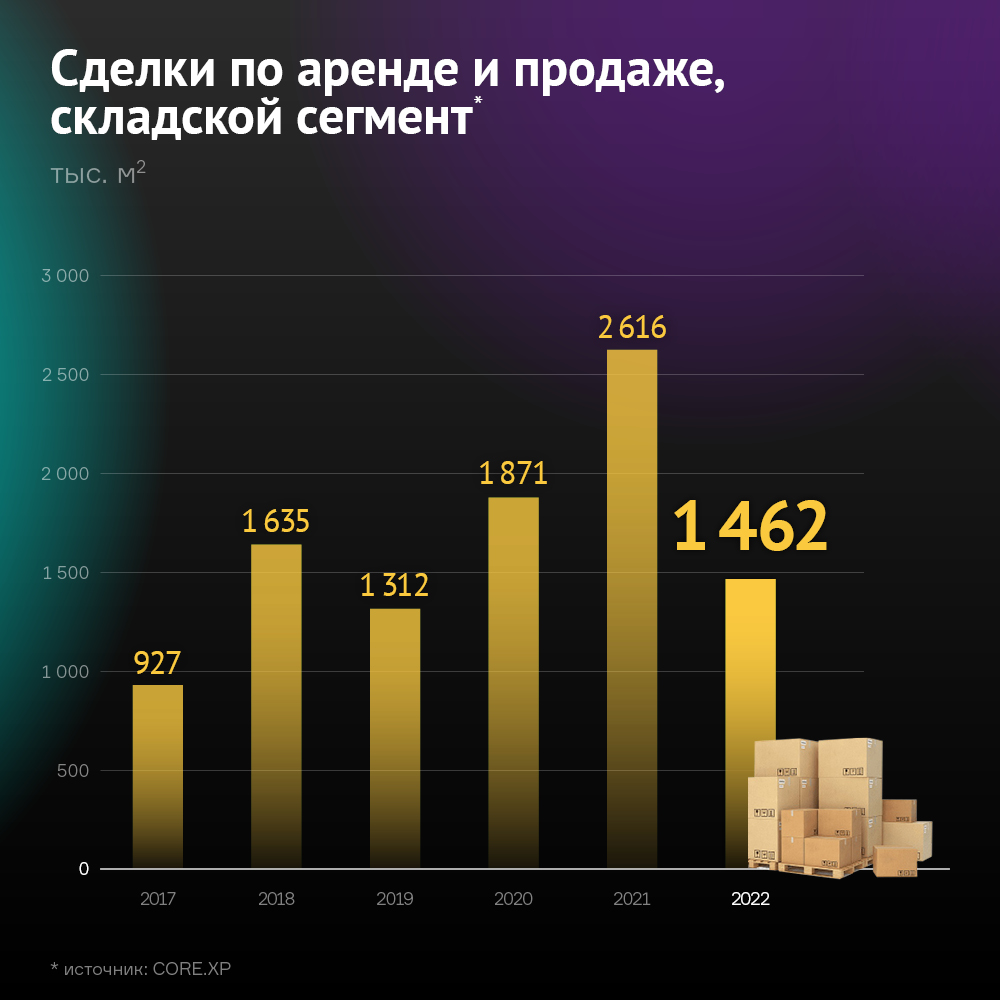

Объем сделок по аренде и продаже офисов в Москве в 2022 г. превзошел ожидания: CORE.XP оценивает его в 1,2 млн кв. м, CMWP дает оценку 1,7 млн кв. м. В 2023 г. ожидаются сопоставимые результаты, хотя еще в начале года оба агентства ждали снижения на 17-18%. Сильный I квартал 2023 г. заставил специалистов пересмотреть прогнозы. Не исключено, что фактические результаты действительно окажутся лучше. Средневзвешенная ставка аренды московских офисов, по оценке IBC Real Estate, в I квартале выросла на 2%. В классе А фиксируется рост менее 1%, в классе B — около 3%. При этом в каждом из пяти бизнес-центров с вакантностью выше 15% наблюдается снижение ставок аренды. В целом, офисный сегмент находится в стагнации, выход из которой в 2023-2024 гг. не ожидается. Снижения ставок аренды, вероятно, удастся избежать, но объемы строительства будут оставаться на низком уровне. Складская недвижимость. Тихая гавань Сегмент складской недвижимости стал защитным в 2022 г., поскольку в условиях трагического падения импорта потребность в помещениях для хранения запасов оставалась высокой. Сдержанный рост вакантности прослеживался, но она не превысила уровни 2019-2020 гг. Активность по арендным сделкам была сильно смещена во второе полугодие, на которое пришлось 70% всего годового объема. Общий годовой объем в натуральном выражении оценивается в 1,4–1,6 млн кв. м, что на 40-50% ниже рекордного 2021 г., но вполне сопоставимо со средним допандемийным уровнем 2018-2019 гг.

Среди арендаторов сильно выросла доля онлайн-ритейлеров, что обусловлено бурным ростом этого сектора: 61% в общем объеме сделок против 28% в 2021 г. Также выросла доля логистических операторов: с 7% до 11%. Годовой показатель ввода в эксплуатацию новых складских площадей стал вторым за всю историю рынка и почти повторил рекорд 2021 г. Причем 66% всех площадей были выкуплены либо арендованы еще до момента завершения строительства (build-to-suit), и еще 22% изначально возводилось собственниками под личное использование. За счет этого высокие объемы ввода практически не способствовали росту вакантных площадей. По итогам года средний уровень вакантности составил 2,6%. Это значительно больше, чем в 2021 г., но по-прежнему ниже 2019-2020 гг. Нехарактерная для рынка субаренда, подскочившая в первом полугодии 2022 г., к концу года сжалась в размерах до 0,7% от всех площадей и осталась локальным явлением 2022 г. К концу 2023 г. CORE.XP ожидает сокращения вакантности в складском сегменте до 1,2%.

Ставки аренды после падения весной 2022 г. к концу года стабилизировались, а в I квартале 2023 г. пошли в рост. Причем прослеживается сокращение спреда между новыми объектами и уже действующими за счет опережающего роста последних: 2,9% против 0,8% в поквартальном выражении. Ожидается, что дефицит свободных площадей будет выступать ключевым драйвером дальнейшего роста ставок на протяжении 2023 г. Специалисты CORE.XP не исключают, что ставки в готовых объектах могут даже превысить ставки по строящимся объектам из-за высокой доли build-to-suit. При этом вернуться к пику I квартала 2022 г. всё еще будет непросто.

Гостиничная недвижимость. Сильный внутренний спрос Из-за вновь появившихся ограничений на выездной туризм внутренние туристические потоки заметно возросли. Авиакомпании отмечают рост пассажиропотока на внутренних рейсах, Росстат фиксирует рост количества лиц, размещенных в коллективных средствах размещения (КСР): гостиницах, хостелах, отелях, базах отдыха, санаториях и т.п. Внутреннему туризму оказывает поддержку государство. Введенная с июля 2022 г. льгота по НДС поддержала выручку гостиничных операторов. Совокупно в следующие три года в развитие туризма государство может вложить более 700 млрд рублей, в первую очередь через качественное предложение и инфраструктуру. По итогам 2022 г. туристический поток по России вырос на 17% г/г и составил более 68 млн поездок. Лидером по туристическому потоку в 2022 г. ожидаемо был Краснодарский край. Второе и третье места занимают Московская и Ленинградская области. Количество лиц, размещенных в КСР, IBC Real Estate оценивает в 73 млн человек. По данным агентства, показатель почти вернулся к допандемийному уровню. И это несмотря на то, что приток внешних туристов был сильно ограничен из-за геополитики и сохранения антиковидных ограничений в Китае.

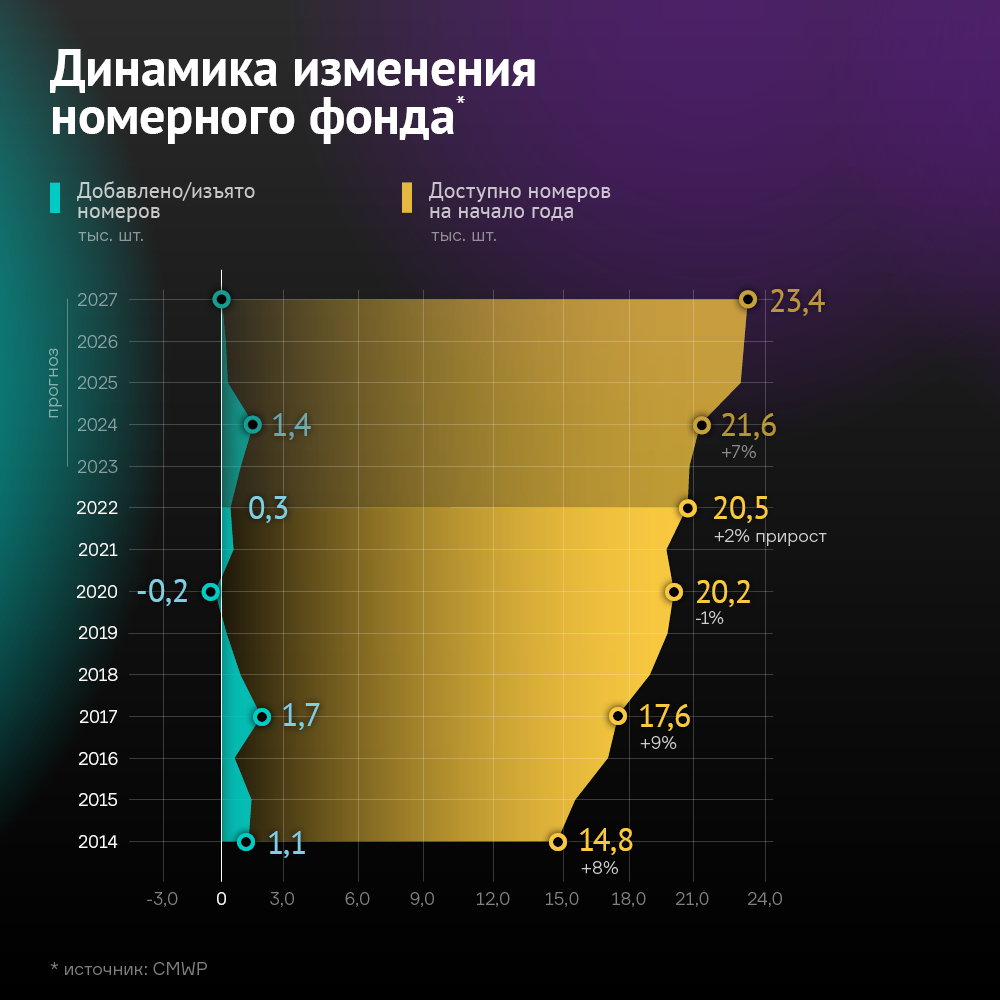

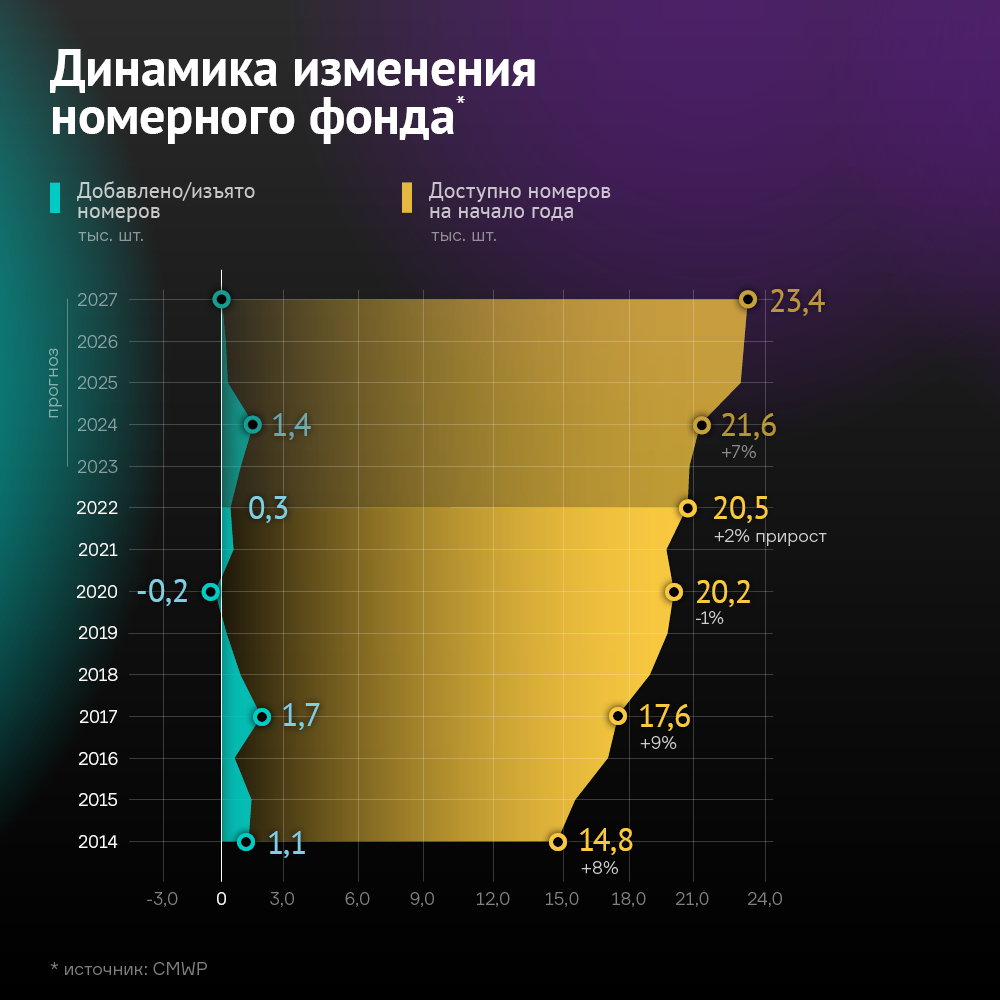

Число гостиниц и других КСР в 2022 г. выросло на 5,7% и составило 30,6 тыс. Прирост номерного фонда в КСР составил 5% — быстрее среднего за пять лет в районе 4%. Количество ночевок в КСР составило 304,5 млн, что на 10,5% выше 2021 г. и на 7,5% выше допандеминйного 2019 г. Такую оценку дал Центр экономики рынков на основании данных Росстата. Данные по Москве более сдержанные. CMWP оценило ввод нового предложения современного качества в Москве всего в 340 номеров в единственном гостиничном проекте. Девелоперы откладывали проекты в условиях высокой неопределенности. Однако только отложенный ввод в 2023 г. может составить 664 номера, из которых 150 уже открыли двери в I квартале. В целом агентство позитивно смотрит на перспективы гостиничного рынка Москвы 2023-2024 гг., ожидая прирост предложения на 3,9% и 6,6% соответственно.

Инвестиции в гостиничную недвижимость были высокими на протяжении всего 2022 г., а в I квартале 2023 г. резко подскочили в денежном выражении за счет двух крупных сделок — покупки курорта «Архыз» компанией «Горные вершины» и приобретения сети отелей Wenaas Hotel Russia AS инвестхолдингом «АФК Система». Только за счет этого 2023 г. уже обещает быть рекордным по уровню инвестиций в гостиничный бизнес.

В 2023 г. внутренний туризм может оставаться сильным, в том числе за счет удорожания заграничного отдыха на фоне ослабления рубля. Приток внешних туристов также может вырасти за счет открытия перелетов из Китая, который в прошлом обеспечивал плотный туристический трафик. На таком фоне прирост предложения может увеличиться в 2023-2024 гг., а ключевые показатели рынка — превысить допандемийные уровни. Взгляд в 2023 г. Рынок коммерческой недвижимости прошел 2022 г. гораздо лучше, чем прогнозировалось, но ряд проблем могут иметь отложенный характер и еще дадут о себе знать в 2023-2024 гг. Спрос будет постепенно восстанавливаться, объем сделок по аренде и продаже может показать рост в годовом сопоставлении. Однако важно делать поправку на геополитическую ситуацию, которая способна преподнести новые неприятные сюрпризы. Строительная активность в 2023 г. будет оставаться слабой, поскольку в условиях неопределенности и ограниченного спроса девелоперы будут стараться строить под конкретного клиента или отдавать предпочтение небольшим заведомо выигрышным объектам. Особенно это характерно для офисной недвижимости. Реализация крупных проектов будет ограничена тем, что было заложено еще в докризисный период. При этом объем инвестиций может оставаться высоким. В I квартале 2023 г. была зафиксирована рекордная активность, что создает задел для сильных результатов по итогам всего 2023 г. Драйвером будет выступать перераспределение активов от нерезидентов к местным инвесторам и оптимизация структуры российских компаний. Динамика вакантности будет различаться в зависимости от сегмента, но в общем и целом к концу года доля свободных площадей может оставаться примерно на том же уровне. Ставки аренды также могут двигаться разнонаправленно: снижение по торговым площадям, стабильность в офисном сегменте и умеренный рост — в складском. В целом коммерческая недвижимость по-прежнему остается привлекательным активом, и в 2023 г. участники этого рынка могут улучшить свои ключевые показатели. Но ситуация будет неоднородной, поэтому инвесторам важно искать компании, обладающие уверенными конкурентными преимуществами в сегодняшних условиях.

|

|

На графике видно что идет коррекция АВС, после импульсной пятиволновки, входящей в первую волну основного уровня. Сейчас на мой взгляд начнется 3 волна основного уровня, она же самая большая. Для подтверждения этого суждения необходимо закрытие дня выше максимума 17 мая 40.40 Тогла можно уверенней говорить о том что нас ждет ракета в акциях. Цели в 3 волне основного уровня 57,6 по сетки Фибоначчи 1,618. Если же 3 волна примет сложный вид, то в итоге может по сетки Фибоначчи дойти до 2,618 а это соответствует уровню 80.3 Данные уровни достижимы на среднесроке год — полтора Разбор активов по просьбе подписчиков в телеграмме тут t.me/Syzran1995 Впоследствии будет сделан разбор и выложен пост в канале

|

|

События, на которые следует обратить внимание сегодня: Не ожидается важной макроэкономической статистики. EURUSD: Рейтинговое агентство Fitch поставило кредитный рейтинг США на пересмотр и готово его понизить, если Конгресс в ближайшие дни не утвердит новый потолок по госдолгу. Если республиканцы и демократы проигнорируют призывы Fitch, то Соединенные Штаты лишатся наивысшего инвестиционного рейтинга «ААА», поскольку S&P понизило рейтинг еще в 2011 году. В мире есть 3 влиятельных рейтинговых агентства - S&P, Fitch и Moody’s, и когда два из них снижают показатель, то страна теряет инвестиционный рейтинг. Как может среагировать валютный рынок на снижение рейтинга, если это случиться? Когда S&P снизило рейтинг в конце лета 2011 года, то доллар демонстрировал укрепление к основным конкурентам, поскольку на рынках началась распродажа многих активов. Капитал инвесторов уходил в американскую валюту и золото, которое обновило исторический максимум. Спикер Палаты представителей США Кевин Маккарти заявил, что все еще сохраняются разногласия по поводу бюджетных расходов, однако Конгресс может договориться по потолку госдолга на этой неделе. Если республиканцы и демократы договорятся сегодня или завтра, то мы увидим ослабление доллара. Торговая рекомендация: флэт 1.0700 -1.0800. GBPUSD: Страховка от дефолта по американским гособлигациям (CDS) сократилась на 0,25 п.п. до 1,3% годовых. Снижение показателя обусловлено ожиданиями по грядущему завершению переговоров между республиканцами демократами по новому лимиту потолка госдолга. Рынок считает, что конгрессмены верно поймут намек агентства Fitch, которое поставило кредитный рейтинг США на пересмотр и быстро согласуют новый лимит по госдолгу. В данный момент у Минфина США осталось кэша на $76 млрд и еще $88 млрд в виде чрезвычайных мер – совокупный объем средств составляет $164 млрд, которых хватит до середины июня, когда на счета Казначейства поступят корпоративные налоги, которых в свою очередь хватит до конца июля. В теории, конгрессмены могут тянуть с утверждением нового лимита еще два месяца, но агентство Fitch в этом случае понизит рейтинг и Штаты лишаться инвестиционного рейтинга, что явно не входит в их планы. С другой стороны, сохраняются риски того, что республиканцы не пойдут на быстрое согласование потолка госдолга и всё затянется до июля. Торговая рекомендация: флэт 1.2300 -1.2400. USDJPY: Рост азиатских фондовых рынков будет оказывать позитивное влияние на стоимость данной валютной пары, поскольку активы коррелируют между собой. Японский индекс NIKKEI и тайваньский Weighted сохраняют сильный восходящий тренд и готовы переписать максимумы текущего года. Дополнительную поддержку доллар у в этой валютной паре будет оказывать сокращение денежной массы в США. ФРС представила свежие данные, согласно которым денежная масса в апреле сократилась на $167 млрд. Снижение показателя в прошлом всегда оказывало благоприятное влияние на стоимость доллара. На этом фоне коррекцию в данной валютной паре разумно использовать для покупок в расчете на тестирование психологической отметки 140.00. Торговая рекомендация: Buy 139.40/139.20 и take profit 140.00.

|

|

|

|