|

|

|

Президент Ростелекома Александр Провоторов сообщил о довольно важном соглашении по внутризоновому роумингу между его компанией и Вымпелкомом. Теперь мобильные абоненты Ростелекома, уезжая в другие регионы, смогут регистрироваться в сети Вымпелкома и разговаривать по тарифам внутрисетевого роуминга. Одной из проблем Ростелекома как мобильного оператора является его небольшой региональный охват: пока его сети работают лишь в 28 регионах. Из-за этого мобильным абонентам компании при выезде в другие регионы, где сети компании не работают, приходится получать услуги связи по высоким тарифам. Соглашение с Вымпелкомом позволит повысить лояльность абонентов. Довольно резкое сокращение абонентской базы во 2-м квартале прошлого года связано с пересмотром объединенным Ростелекомом методики учета клиентов, обусловившее «списание» значительного количества неактивных пользователей. Между тем в 3-м квартале количество мобильных абонентов Ростелекома вновь начало расти. Возможность платить по тарифам на внутрисетевой роуминг при поездках должна оказать дополнительное положительное влияние на рост клиентской базы.

Ситуация должна еще упроститься после присоединения Скай Линка, которое можно ожидать уже довольно скоро. Президент Дмитрий Медведев распорядился завершить присоединение Связьинвеста к Ростелекому в ближайшие 12 месяцев, и одним из шагов является присоединение Скай Линка. Напомню, что крайне ценным активом Скай Линка является большое количество принадлежащих ему лицензий на оказание услуг связи по различным технологиям. Среди них GSM-лицензии на 45 регионов. Помимо этого в марте 2011 года ГКРЧ дала оператору разрешение на строительство сетей связи стандарта UMTS (3G) в 73 регионах России. Получение этих лицензий Ростелекомом позволит ему стать оператором с федеральным покрытием, а также существенно расширить список предлагаемых абонентам услуг. Положительным моментом для Ростелекома является то, что сделка будет неденежной и не потребует отвлечения денежный средств: владелец Скай Линк Связьинвест получит 1,91% казначейских акций Ростелекома, находящихся на балансе его «дочки» Мобител. Кроме того, довольно положительным моментом для компании является возможность полной интеграции Ростелекома с НТК, которая позволит компании до 2015-го ежегодно экономить до 1,4 млрд рублей на капзатратах и до 480 млн — на операционных расходах. Вообще объединение со Связьинвестом, о котором я писал ранее, дает несколько интересных инвестиционных идей как по обычным, так и по привилегированным акциям Ростелекома. Помимо этого, компания может выплатить довольно неплохие дивиденды по префам. Вопрос присоединения Связьинвеста должен быть вынесен на общее собрание акционеров, и по закону Ростелеком должен будет выкупить акции несогласных с объединением держателей. Я не думаю, что несогласие части мелких миноритариев может поставить под угрозу объединение компаний, тем более что, по оценкам Александра Провоторова, реальный free float Ростелекома составляет лишь около 15%. А в более отдаленной перспективе префы можно придержать в ожидании выгодного коэффициента конвертации в обыкновенные акции, возможность чего компания не исключает. Вследствие всех этих факторов я рекомендую держать акции Ростелекома, несмотря на близость их текущейцены к справедливой — 149,58 руб. Напомню, что близится закрытие реестра для участия в ГОСА: прошлом году оно пришлось на начало мая. Для Вымпелкома же соглашение с Ростелекомом позволяет получить дополнительный доход, хотя и небольшой: услуги связи в международном и в междугороднем роуминге в структуре доходов операторов занимают не слишком значительную долю. Целевая цена по ADS Vimpelcom Ltd составляет $13,13, а потенциал роста — 19,4%.

|

|

Российский рынок сегодня 5 апреля 2011 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Вчера акции США испытали второе по величине в этом году снижение. Причинами снижения стали продолжение реакции рынка на минутки ФОМС и новые опасения по поводу Испании, которые выразились в очень слабых итогах аукциона по размещению испанского госдолга. Как говорится, место Греции никогда пустовать не будет! Не Португалия, так Испания... Хотя истинные причины снижения могут быть и другие – идет постепенная скрытая фиксация прибыли плеймейкерами. В последних обзорах я писал:: Что касается ближайшего будущего, то если сохранится привычный в последнее время стереотип поведения рынка, то после сильного понедельника мы можем увидеть слабые вторник-среду. Американские трейдеры не любят покупать на максимумах. ................................................................. ....сегодня-завтра очень вероятно продолжение снижения. Скорее всего, оно окажется неглубоким: в пределах 1394-1400 пунктов по индексу S&P500. Затем мы увидим новый подъем – числа до 12-15 апреля, когда возможно .... последует установление максимумов года. Рынок пока остается бычьим. 1394 пункта мы уже увидели. Сейчас рынок медленно восстанавливается. Несмотря на малоактивную торговлю в связи с подготовкой к празднованию католической пасхи сегодня-завтра довольно много разной важной статистики и nonfarm payrolls, которые теперь приобрели особое значение. Я не вижу серьезных факторов, которые будут стимулировать снижение сегодня-завтра вплоть до выхода данных по безработице. Большая часть Европы завтра празднует католическую пасху. В связи с этим торги в европейскую сессию сегодня и завтра будут проходить менее активно. ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU При том, что амеры отминусовали на процент, европа выдала под -3%, нефть под -2%, а мамба -2.5%. Сегодня стоит ожидать решительного снижения у амеров, выше 1400 им уже делать нечего. С другой стороны, пока они не пробьют 1380 по фсипу, остальные рынки могут не обновлять вчерашние лои, а держаться в небольшом плюсе-минусе. Но конечно никто не сможет играть вверх на серьезном амерском снижении, так что держим шорты, которые бы хотелось откупить на -3-4% от текущих. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Вчера ведущие фондовые индексы США опять завершили торги с потерями, которые составили в среднем 1,0-1,5%. Американская статистика, входившая вчера, не оказала на рынки существенного влияния. Инвесторы проигнорировали данные о росте числа рабочих мест в частном секторе США в марте от ADP (+209 тыс. против прогноза +200 тыс.), а также снижение индекса деловой активности в сфере услуг до 56,0 п. (за счет стагнации индикатора новых заказов и деловой активности). Заокеанский рынок акций оказался под давлением из-за обвала фондовых индексов в Европе (DAX-2,8%; FTSE-2,3%), где инвесторы негативно оценили слабые результаты аукциона по гособлигациям Испании (доходность по 10-летним испанским бондам поднялась до 5,69%). Формально индекс S&P-500 пока остается выше уровня поддержки на 1390 п., но уже видно, что активность покупателей не столь высока, а индекс показывает высокую волатильность возле своих годовых максимумов, что обычно является признаком разворота вниз. Вчера была опубликована слабая статистика по деловой активности в европейском секторе услуг и производства в марте (до 49,1 против 49,3 в феврале), а также удручающе слабые данные по объемам промышленных заказов в Германии за февраль (-6,1% г/г). Вдобавок к этому провал испанского аукциона обусловил снижение курса евро к доллару до отметки 1,3120. Однако этим утром EUR/USDвозвращается к пробитой поддержке на 1,3155 п. Такая расстановка сил на валютном рынке обвалила вчера цены на промышленные и драгоценные металлы. Сегодня утром мы видим здесь небольшое коррекционное движение вверх. Все азиатские фондовые индексы сегодня торгуются в красной зоне (MSCIAsia-0,35%), а исключением Китая (ShanghaiComp +0,9%), который сегодня начал работу после длинных праздников. Мартовский индекс PMI HSBC в сфере услуг по Китаю составил 53,3 п. против 53,9 п. в предыдущем месяце. Начало торгов на российских биржах в четверг мы ожидаем увидеть в умеренно позитивной зоне. Формально индекс ММВБ вчера удержался выше уровня поддержки 1508 п., однако агрессия продаж после роста предыдущих дней выбила многих игроков из спекулятивных позиций. Что это было, разворот вниз или просто краткосрочная волатильность? За последние 2 месяца мы видим на часовом графике индекса ММВБ по крайне мере три подобных падения, которые потом не имели продолжения. Думаю, сегодняшние торги станут определяющими в качестве биржевых настроений до начала следующей недели. Динамика рынка под вечер определит настрой местных игроков на ближайшие два дня, когда основные европейские и американские биржи будут закрыты на Пасхальные праздники. Таким образом, сегодня с утра следим за уровнями вчерашних минимумов в наших индексах, если они устоят, значит, шансы на коррекцию вверх существенно возрастут. Сегодня Минфин Франции проведет аукцион по продаже 6, 10, 15 и 30-летних облигаций, если здесь мы не увидим слабости, я думаю, на европейские рынки может вернуться стабильность.

|

|

Сохраняю длинную позицию по акциям ПолюсЗолото, Сбербанк, Сбербанк-п. Сделок на покупку и продажу не запланировано.

|

|

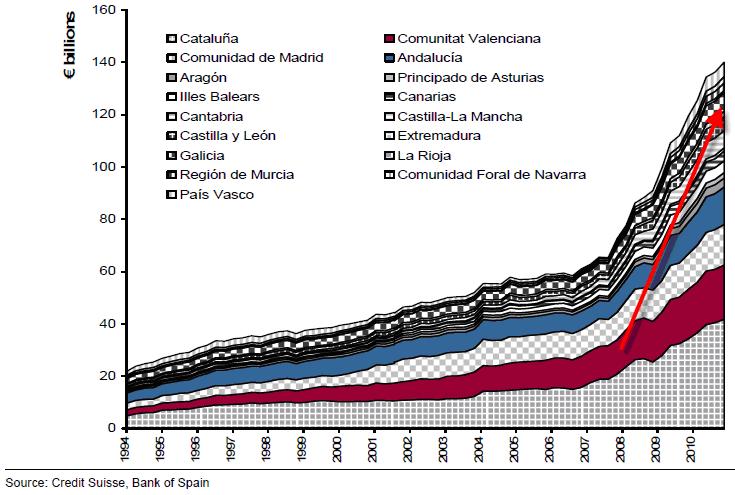

LINKS-ДАЙДЖЕСТ 30 марта 2012 г. Это ДАЙДЖЕСТ ссылок на аналитические материалы, главным образом англоязычные. Корея уходит от доллара ЦБ Кореи снизил долю американского доллара в своих ЗВР до минимального уровня с 2007 г., когда началась публикация подобной статистики. Корея снижает долю долларов и евро в своих ЗВР и покупает юани Доллар занимает 60,5% от общего объема ЗВР Южной Кореи, которые на начало 2012 г. составляли $306,4 млрд. Годом раньше в долларах хранилось 63,7% от всех запасов. Монетарные власти Кореи взяли курс на повышение разнообразия валют: за последний год они увеличили доли австралийского доллара и китайского юаня, в то время как количество долларов и евро уменьшилось. ЦБ Кореи увеличил долю акций в своем портфеле с 3,8% в начале 2011 г. до 5,4% в начале 2012 г. Доля гособлигаций увеличилась на 1% до 36,8%. Японцы начали тратить больше Дефляция постепенно отступает: индекс потребительских цен впервые за последние 5 месяцев демонстрирует положительную динамику. Он увеличился на 0,2% м/м и на 0,1% г/г. По прогнозам экспертов статистического отдела Министерства внутренних дел Японии, в марте промпроизводство вырастет на 2,6% и на 0,7% в апреле. Последний прогноз ОЭСР указывает на то, что темпы роста японской экономики станут самыми заметными среди развитых стран. В I квартале ВВП страны увеличится на 3,4%. Еврогруппа согласовала размер стабфонда Поможет ли Европе копенгагенский компромисс? Экономия по-португальски Еврозоне необходим взаимный финансовый контроль Goldman Sachs пересматривает прогнозы цен на сырье Дадли: ФРС держит европейские облигации .................................................................................... теперь англоязычные ........................................................................................... Massive $17 Trillion Hole Found In Obamacare Республиканец Jeff Sessions нашел разрыв в доходах и расходах по социальным статьям в 17 трлн. долларов. That someone is Republican Jeff Sessions who after actually running the numbers has uncovered that the true long-term funding gap is a mind-boggling $17 trillion, just a tad more than the original sub $1 trillion forecast. This latest revelation means that total underfunded US welfare liabilities: Medicare, Medicaid and social security now amount to $99 trillion! Add to this total US debt which in 2 months will be $16 trillion, and one can see why Japan, which is about to breach 1 quadrillion in total debt (yen, but who's counting), may want to start looking in the rearview mirror for up and comer competitors. And while Obama may have been taking creative license with a number that is greater than total US GDP, he was most certainly correct when saying that Obamacare would not add a penny to US debt. Because the second the US government comes to market to fund a true total debt/GDP ratio of 750%, it is game over, and the Fed will have its hands full selling Treasury puts every waking nanosecond to have any time left for the daily 3pm stock market ramp. Is Spanish Regional Debt Out Of Control? Региональный долг Испании значительно увеличился в последнее время Spanish regional debt currently stands at 13% of GDP and has surged from EUR60bn in 2006 to over EUR140bn currently. As Credit Suisse points out, the top four regions account for the majority of GDP, two-thirds of regional debt, and, with the exception of Madrid, substantially missed their deficit targets. What is more worrisome is the heavily front-loaded nature of the maturing debt with substantial refinancing needs in the next 2 years and this regional debt is split between bonds and loans - with many of the latter from Spanish banks - yet another illustration of the interconnected contagion that is building more rapidly. The growing crisis in refinancing (liquidity and costs) for regional debt developed the idea of Ponzibonos 'Hispabonos' - debt issued by regions but guaranteed by the central government. The conditionality of these guarantees with regard to deficit targets wil be critical but once they are issued, the risk is that the regions are unable to get their finances under control, the Spanish debtload increases, and there is no longer the flexibility for a regional debt restructuring, should one be necessary.

Притом долг в основном краткосрочный  MarketWatch Goes Full Propaganda Retard Банки так загружены акциями, что у них нет другого выбора, как продолжать ралли. Yup - the banks are so loaded up with toxic stocks that they have NO CHOICE but to keep the ramp accelerating higher and higher until "stupid" retail comes back in and distribution happens, leaving the retail investor holding the hollow bag again. Alas, there were no inflows this week either. Which means that just like Italian banks, the meltup could well accelerate even more from here. Another Failed Grand Plan In Europe Via Peter Tchir of TF Market Advisors, European Sovereign Yields have been under pressure for most of the last month...seems the market doesn't buy the firewall idea... Почему не работает идея EFSF/ESM? So at some point in the near future there will be about €40 billion of money sitting in the ESM and a bunch of promises from countries failing to live up to existing debt obligations, and that is the big firewall? The correlation between who is providing the guarantees and who will need them cannot be ignored. This new €500 billion number doesn’t exist, it’s not just meaningless, it’s non-existent if Italy or Spain needs money. People can take away whatever they want, but unlike LTRO which had real injections of liquidity, this is just like the July plans from last year and the November “grand” plans. It sounds great, especially when too many people are willing to blindly follow what the politicians want them to, but it doesn’t work in practice. Mark Grant Explains The Farce, The Hustle, And The Scam Все разговоры о размерах фондов EFSF/ESM – обман с целью отвлечь внимание. Это лишь обещание заплатить, а не сами деньги. When considering the financial condition of each and every country in the European Union there are certain facts that are left out and left out on purpose. In our opinion, the structural deformity of the European Union is, in itself, one of the main reasons that any attempt at a fiscal or economic fix never seems to work. Whether some proposed firewall is $760 billion or $1.3 Trillion or $13 Trillion makes no difference as in zero, nada, nothing and null. It is an IOU, a promise to pay and it is not counted in any European sovereign debt numbers nor is it counted in the figures for the European Union’s debt. It will not stop Spain or Portugal or Italy from asking for or needing money. This whole discussion is a head fake, a deception and a ruse carefully plotted out for investors in one more attempt to mislead the entire world. If you wish to be a statistic in the Greater Fool Theory be my guest but I refuse to be apart of this unadulterated scam. European Bailout Stigma Shifts From Banks To Sovereigns As Bundesbank Refuses PIG Collateral Германский Бундесбанк отказался принимать в залог бонды, гарантированные государствами, получившими помощь от Евросоюза и МВФ Germany’s Bundesbank is the first of the 17 euro-area central banks to refuse to accept as collateral bank bonds guaranteed by member states receiving aid from the European Union and the International Monetary Fund, Frankfurter Allgemeine Zeitung reported. And what happens then? Since it is inevitable that Spain and Italy will be next on the bailout wagon, what happens when over $2 trillion in bonds suddenly become ineligible for cash collateral from the only solvent central bank in the world (aside for that modest, little TARGET2 issue of course). Will it force the ECB to be ever more lenient with collateral, and how long until the plebs finally realize that the ECB has been doing nothing but outright printing in the past 5 months? What happens to inflationary expectations then? Must Read: Jim Grant Crucifies The Fed; Explains Why A Gold Standard Is The Best Option Джим Грант критикует политику Федрезерва. Очень классная статья! I can’t help but feel slightly hypocritical in dressing you down. What passes for sound doctrine in 21st-century central banking—so-called financial repression, interest-rate manipulation, stock-price levitation and money printing under the frosted-glass term “quantitative easing”—presents us at Grant’s with a nearly endless supply of good copy. .... One can think of the original Federal Reserve note as a kind of derivative. It derived its value chiefly from gold, into which it was lawfully exchangeable. Now that the Federal Reserve note is exchangeable into nothing except small change, it is a derivative without an underlier. Or, at a stretch, one might say it is a derivative that secures its value from the wisdom of Congress and the foresight and judgment of the monetary scholars at the Federal Reserve. Either way, we would seem to be in dangerous, uncharted waters. ................................. As you prepare to mark the Fed’s centenary, may I urge you to reflect on just how far you have wandered from the intentions of the founders? The institution they envisioned would operate passively, through the discount window. It would not create credit but rather liquefy the existing stock of credit by turning good-quality commercial bills into cash— temporarily. This it would do according to the demands of the seasons and the cycle. The Fed would respond to the community, not try to anticipate or lead it. It would not override the price mechanism— as today’s Fed seems to do at every available opportunity—but yield to it. Ladies and gentlemen, such stability as might be imposed on a dynamic capitalist economy is the kind that eventually comes around to bite the stabilizer. .............................. “Price stability” is a case in point. It is your mandate, or half of your mandate, I realize, but it does grievous harm, as defined. For reasons you never exactlyspell out, you pledge to resist “deflation.” You won’t put up with it, you keep on saying—something about Japan’s lost decade or the Great Depression. But you never say what deflation really is. Let me attempt a definition. Deflation is a derangement of debt, a symptom of which is falling prices. In a credit crisis, when inventories become unfinanceable, merchandise is thrown on the market and prices fall. That’s deflation. What deflation is not is a drop in prices caused by a technology-enhanced decline in the costs of production. That’s called progress. ............................................ Much the same sentiments, and much the same circumstances, apply today, but with a difference. Digital technology and a globalized labor force have brought down production costs. But, the central bankers declare, prices must not fall. On the contrary, they must rise by 2% a year. To engineer this up-creep, the Bernankes, the Kings, the Draghis—and yes, sadly, even the Dudleys—of the world monetize assets and push down interest rates. They do this to conquer deflation. But note, please, that the suppression of interest rates and the conjuring of liquidity set in motion waves of speculative lending and borrowing. This artificially induced activity serves to lift the prices of a favored class of asset—houses, for instance, or Mitt Romney’s portfolio of leveraged companies. And when the central bank-financed bubble bursts, credit contracts, leveraged businesses teeter, inventories are liquidated and prices weaken. In short, a process is set in motion resembling a real deflation, which then calls forth a new bout of monetary intervention. By trying to forestall an imagined deflation, the Federal Reserve comes perilously close to instigating the real thing.

|

|

Здравствуйте, друзья и коллеги. В этом блоге мы будем рассказывать о развитии нашего сообщества, как со стороны разработчиков ресурса, так и со стороны его участников – трейдеров, поставщиков сигналов, авторов стратегий и торговых роботов – всех тех, кто составляет круг инвесторов и экспертов EasyMANi. Что такое EasyMANi? Это ресурс, на котором собрались люди, желающие вложить деньги в рынок российских ценных бумаг, трейдеры, управляющие на финансовых рынках, алготрейдеры со своими торговыми роботами. Все эти люди хотят получить прибыль, а сообщество EasyMANi способствует им в этом, благодаря трем простым действиям. - Посмотри, что делают другие.

- Повторяй за тем, кому доверяешь.

- Покажи, что умеешь сам.

Читайте блог и будьте в курсе последних событий в EasyMANi.

|

|

«У Ленэнерго префы намного дороже обычки, что само по себе очень редкое явление. Возможна ли конвертация в обычку в ущерб владельцам префок? Могут ли в результате допэмиссий обыкновенных акций уменьшены дивиденды по префам (так ка доля в уставном капитале уменьшится)?» С этим вопросом к нам обратился finic2000. Ситуация действительно уникальная и наш ответ будет многим интересен. В уставе Ленэнерго допущена смысловая ошибка! Наиболее популярная норма расчета дивидендов по префам – 10% от чистой прибыли (ЧП) предполагает, что префы составляют 25% от уставного капитала. Если доля префов меньше например, 9% (как в Ленэнерго), то размер ЧП приходящийся на выплату дивидендов по префам должна уменьшаться пропорционально: 10% ЧП * (9/25). И это по сути правильная, «переводная» норма (из западной практики). Но в уставе Ленэнерго об этой корректирующей оговорке, видимо, забыли — у них 10% ЧП по РСБУ приходится на 9% уставного капитала (объем префов). Если Ленэнерго корректно проведет доп.эмиссию (по цене не ниже BV), то ситуация у владельцев префов только улучшится: их доля в уставном капитале снизится, но им по прежнему будет причитаться 10% ЧП, при том, что сам капитал увеличится и со временем увеличит размер ЧП. По сути, эта ошибка ущемляет интересы владельцев обычки, но исправить эту ситуацию очень трудно (практически невозможно): изменения в устав, касающиеся прав владельцев префов (в том числе конвертация в обычку) принимаются раздельным кворумом и квалифицированным большинством. Это значит, что «за» должны проголосовать 75%+1 владельцев префов. Что-то подсказывает, что они не проголосуют. Теоретически, владельцы обычки могут не принять решение о выплате дивидендов по префам и те перейдут в статус «голосующих». Но при этом у них будет возможность в судебном порядке требовать выплаты (о перспективах в судах мы писали ранее). Однако, в Ленэнерго (как и в большинстве энергетических компаний) достаточно высокий уровень корпоративного управления, поэтому такой сценарий маловероятен. П.С. В наши приоритеты обычка и преф Ленэнерго не входят по причине высокой текущей стоимости. Следует отметить, что ЧП Ленэнерго по РСБУ в 2011 снизится более чем в 2 раза с 3,8 до 1,4 млрд руб.

|

|

5 апреля в 20:30 (по московскому времени) состоится вебинар: «Кто выигрывает на фондовом рынке» В рамках вебинара мы дадим ответы на вопросы: - о взаимосвязи экономики и стоимости акций;

- о роли фондового рынка в жизни каждого человека и жизни общества;

- о понятии бенчмарк, как сравнивать мастерство управляющего, и почему большинство управляющих проигрывают фондовому индексу;

- о том, как можно обыграть индекс, о вреде спекуляций, и почему брокеры заинтересованы в спекуляциях.

Зарегистрироваться и задать вопрос к предстоящему вебинару можно на странице «Вебинары».

|

|

В покупке по стоп-лимит заявкам акции: ИнтерРАОао, ПолюсЗолото, РусГидро, ФСК ЕЭС фьючерсы: EDM2, EuM2, GDM2, GMM2, SiM2 В продаже по стоп-лимит заявкам акции: ГМКНорНик, ЛУКОЙЛ, НЛМК ао, Ростел-ао, СевСт-ао, Сургнфгз, Сургнфгз-п, Татнфт 3ао, Уркалий-ао фьючерсы: GZM2, LKM2, RIM2, RNM2, SiM2, SRM2 Вне рынка акции: ВТБ ао, ГАЗПРОМ ао, Новатэк ао, Роснефть, Сбербанк, Сбербанк-п, ХолМРСК ао фьючерсы: VBM2

|

|

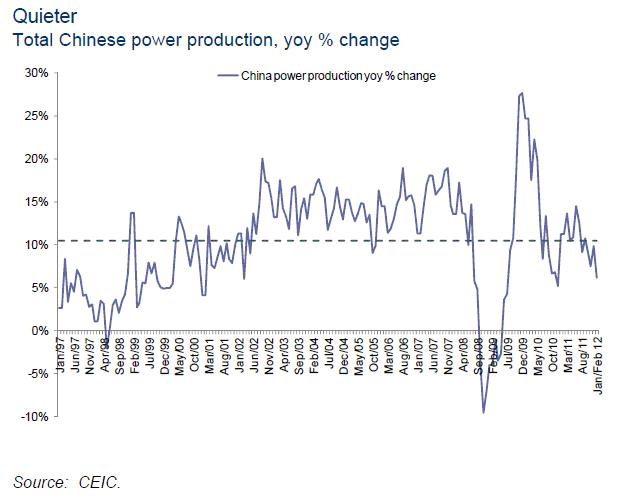

LINKS-ДАЙДЖЕСТ 29 марта 2012 г. Это ДАЙДЖЕСТ ссылок на аналитические материалы, главным образом англоязычные. Италия продала облигации на 8 млрд евро Бернанке: QE не влияет на волатильность ЕС пойдет навстречу рейтинговым агентствам Риски на ипотечном рынке Испании возрастают .................................................................................... теперь англоязычные PRESENTING: The 10 Ominous Signs That Will Portend Another Spring Stock Market Sell-Off Сценарий этого года повторяет сценарии двух прошлых лет "In each of the past two years the stock market began a slide in the spring, a phenomenon often referred to by the old adage 'sell in May and go away,' which lasted well into the summer months," wrote LPL Financial's Jeff Kleintop in his latest weekly market commentary. The pattern is almost eerily similar. "In both 2010 and 2011 an early run-up in the stock market, similar to this year, pushed stocks up about 10% for the year by mid-April. On April 23, 2010 and April 29, 2011, the S&P 500 made peaks that were followed by 16 – 19% losses that were not recouped for more than five months." We still have a few weeks before the end of April. But until then, Kleintop is carefully watching 10 indicators that turned ahead of the sell-off. ........................................................................................... Greek Deposit Run Update: Hopeless And Getting Worse Бегство депозитов из Греции продолжается Paul Mylchreest Presents Various Visual Case Studies Of Gold Price Manipulation О манипуляциях золотом European Weakness Spreads And Accelerates Европейские рынки активно распродаются European equity prices fell for the third day in a row and pulled back near six week lows, breaking below the 50DMA for the first time since it crossed above on 1/16. Today's drop was the largest in three weeks as Italian banks were halted, plunging their most in over three months and back at levels not seen since mid January. Most Italian banks are down 9-11% in March but BMPS is down over 24% as Italian sovereign yields start to come unhinged again (ironically a day after Monti announced the crisis was over). 10Y BTPs broke back below last Friday's lows (the moment the ECB stepped in last time to save the day) up over 5.2% yield - catching up to CDS levels (and ITA spreads are +23bps on the week). Spain is also weak (+15bps on the week) and heading for 3 month highs in its yields. Since the CDS roll (March 20th), the sell-off has accelerated with equity and credit markets tracking lower together (as opposed to the last few months where credit underperforms and then snaps back higher). We discussed the LTRO Stigma trade earlier and that has continued sliding notably wider today as LTRO-encumbered banks hugely underperform. We suspect hedges (sovereign credit, financial credit, and equity) placed early in the year for the 3/20 Greece event (among other things) have run off and now managers are reducing risk in real terms (selling) as opposed to replacing hedges which is why the uber-supported markets of Italy and Spain are losing the battle now. Lastly, Europe's VIX is its richest relative to US VIX since the rally began, jumping dramatically today. 1987 Redux Or Sweet Serenity Нынешний год – маленькое подобие 1987 года. Тогда тоже все хорошо начиналось, а закончилось биржевым крахом The last time the S&P 500 rallied in such a serene manner as the current trend was March 1987 - a few months before monetary imbalances came undone and crashed in October 1987. Further, JPMorgan's Michael Cembalest notes that prior to WWII, the previous rally as calm and uninterrupted as this was in November 1928 - a year before the crash. $29 Billion 7 Year Bond Sold In Uneventful Auction, Indirects Take Most Since August Как прошел аукцион по размещению 7-year bonds Unlike yesterday's 5 year bond auction, which priced at the lowest Bid To Cover since August, there were no major surprises during the just concluded issuance of $29 billion in 7 Year bonds. The closing high yield was 1.59%, just as the When Issued predicted, which is the highest rate since October. The internals were more or less inline - Indirect takedown of 42.79% was the highest since August's 51.72%, Directs decline modestly from February's soaring 19.27%, to just 13.40%, which still was quite a bit higher than the TTM average 12.23%. Dealers were left with 43.81% of the auction, about 3% below their average. And while the market was sensing a weak auction ahead of the pricing, the subsequent favorable response in the Treasury complex has sent the entire curve tighter again, and money flowing out of stocks, which had hit an intraday high just before the auction completion. In other news, total US debt is now over $15.6 trillion. Which Is The True Jobless Rate Correlation? Charting The Schrödinger Unemployment Rate Какова истинная корреляция безработицы No, It Is Not Just The Chinese New Year Темпы роста потребления электроэнергии в Китае падают и это о многом говорит....  On Liquidity And The False Recovery Видео, которое Zero Hedge рекомендует обязательно посмотреть David McWilliams (of Punk Economics) is back (previous discussions here and here) and this time he takes on the the flood of liquidity and the false recovery that has been created. Starting with a discussion of gas prices and the central banks' recklessness behind it, he swiftly shifts to the 'shambles in Greece' where more debt is supposed to solve the problem of too much debt yet again. From extreme highs in Greek rates to extreme lows in rates among the major developed economies he juggles with the conundrum of injecting liquidity to reflate a bubble in order to avoid the consequences of the bursting of a bubble - brilliant (as those Guinness chaps would say) - as this merely pushes the next crash out a few more years but making it bigger and more devastating. Global Central banks have pumped $8.7tn into the banking system to 'save the world'. Saving the banks has cost more money than it cost to fight WWII, the first Gulf War, put a man on the moon, clean up after last year's Japanese Tsunami, and the entire African aid budget for the last 20 years all put together. Context is key - is it any wonder asset prices have risen since there has been so much cash looking for a new home - why hold something that is printed everyday (cash) when you can hold something that is actually running out like oil or gold. The punchline is what goes in must come out - and that means inflation - as the 'trip' of excess liquidity comes home to roost. Must watch. ........................................................................................... Eurogroup Preview: Firewall to be doubled in Copenhagen Превью встречи еврогруппы в Копенгагене What's Next For The Japanese Economy And The Yen? Что будет дальше с японской экономикой и йеной

|

|

Российский рынок сегодня 4 апреля 2011 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Минутки ФОМС вызвали достаточно острую реакцию у рынка. Но, в конечном счете снижение американских фондовых индексов оказалось минимальным. Другие рискованные активы отреагировали гораздо более серьезно. Странным было поведение US Treasuries, которые тоже остро негативно среагировали на минутки ФОМС и в отличие от рынка акций, негативная реакция продлилась вплоть до конца сессии. Не думаю, что коррекция американского рынка акций этим ограничится. Вчера я писал: Что касается ближайшего будущего, то если сохранится привычный в последнее время стереотип поведения рынка, то после сильного понедельника мы можем увидеть слабые вторник-среду. Американские трейдеры не любят покупать на максимумах. И сегодня найдется повод для коррекции. Это заседание ЕЦБ. Практически немыслимо, чтобы сегодня прозвучали какие-то намеки на продолжение стимулирования экономики в ближайшей перспективе. Это может оказаться позитивно для EURO, но едва ли для фондовых рынков. Поэтому сегодня-завтра очень вероятно продолжение снижения. Скорее всего, оно окажется неглубоким: в пределах 1394-1400 пунктов по индексу S&P500. Затем мы увидим новый подъем – числа до 12-15 апреля, когда возможно .... последует установление максимумов года. Рынок пока остается бычьим. ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Продолжая светскую хронику (начало во вчерашнем прогнозе): Вчера произошел первый акт трагедии, когда американская труппа комиков неожиданно потеряла одного из своих ведущих членов. Не выдержав накала увядающего веселья, режиссер сорвал со стены холостое ружье и с вопросным криком "какая у тебя сверхзадача, актер?!!" вмазал прикладом по тупой лысой башке невезучего комедианта-трейдера. Как выяснилось, в сценарий пьесы закралась досадная опечатка, вместо 1420 по фсипу следовало читать 1320, актер не разобрался, и играл свою сверхзадачу на 1420, в итоге он теперь охотится, как и его предки афро-индейцы, на бизоновых слонов в самых лучших угодьях на небесах. Зная крутой нрав режиссера, все ожидают сегодня второго акта трагедии, а в четверг массовое самосожжение всех американской труппы на глазах ликующей публики. Театральные критики уже предсказывают смену тенденции в этом сезоне: ожидают включение в репертуар маленьких и больших трагедий с постановкой стереоэффектов из фильмов ужасов с целью вовлечения в действо как можно больше зрителей партера. Японцы оценили происходящее вчера на сцене как сигнал валить на улицу, и случайно затоптали двух человек в давке на выход (если быть точным, -2.09 человека-процента)). Напитки в баре и леденцы из нефтепродуктов подешевели, и будут дешеветь дальше. Российская труппа напротив была вынуждена пойти на уступки уставшей от ожидания негатива публики, и включить в свою постановку веселые элементы. Сбербанку и Суру навешали пенделей, и они выросли в глазах режиссера, получив повышение в ставке, однако сбергрефа-маленького обидели, так как ему выдали всего 110 копеек премии, когда он рассчитывал явно на большее. Сегодня возможно все вообще будут играть не за деньги, а за интерес, потому что когда американцы ставят драму, наши на опережение репетируют хоррор. Ну а в пятницу наши проведут генеральную репетицию новой постановки при пустом зале (так как у амеров выходной). Если убрать эту иносказательную муть, то полагаю пришло время поиграть в жмурки: зажмуриваемся на час, и потом смотрим как за это время рынок упал, снова закрываем глаза, и снова видим как все упало. И так до самого закрытия. А завтра есть смысл вообще весь день провести с закрытыми глазами, чтобы не откупить шорты раньше времени))). ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Во вторник американские фондовые индексы понесли потери, не превысившие полпроцента. Причину этой слабости участники рынка наши в протоколе к последнему заседанию FOMC ФРС, в котором не прозвучало намеков на запуск QE3 в обозримой перспективе. В документе не прозвучало ничего нового, касательно экономики США, ее проблем и темпов восстановления. При этом большинство членов ФРС продолжает выступать за сохранение нулевых процентных ставок до конца 2014 года. Такая расстановка сил не слишком ухудшила настрой на фондовом рынке, однако усилила позиции доллара на валютном рынке. Теперь трейдеры перенесли тему возможного запуска новых покупок активов со стороны ФРС на июнь. Как бы там ни было, но вчера продажи преобладали в акциях финансового сектора, а также в сырьевых компаниях. Напротив, бумаги технологического гиганта Apple поднялись еще на 1,7% до $629,32 – настоящее ралли «ожиданий» для домохозяек. Позиции единой европейской валюты серьезно ослабли против американской валюты сразу после публикации во вторник вечером протокола заседания FOMC. На утро среды пара EUR/USDостается под давлением (1,3196) из-за желания трейдеров и сегодня продолжить продажи. Ближайший сильный уровень поддержки здесь находится на 1,3140. Подобная чехарда на валютном рынке вызвала обвал цен на рынке драгоценных металлов: котировки золота вечером за час торгов рухнули более чем на $30, до $1640/унц. Аналогичную динамику можно было видеть в котировках серебра (32,48/унц). А вот цены на нефть марки Brentпочти не испытали на себе давления продаж, оставшись на уровне $124,7/барр. Согласно последним данным от API на прошлой неделе запасы нефти в США поднялись на 7,85 млн. барр., запасы бензина снизились на 4,5 млн. барр., запасы дистиллятов сократились на 1,45 млн. барр. В среду наш рынок акций начнет торги в красной зоне. Вчера наш рынок акций вопреки негативному внешнему фону двигался вверх. Сложно однозначно сказать, на чем был вызван этот рост: то ли на заявлениях Алексея Улюкаева, то ли мы видели приток части «пенсионных» денег на рынок (которые по традиции входят лишь в ликвидные акции). Поэтому на среду сложно дать однозначный прогноз по динамике рынка, ведь внешний фон говорит в пользу снижения на фоне краснеющей Азии (MSCIAsia-0,6%) и фьючерсов на Америку (S&P -0,37%). Поэтому сегодня утром «быки» могут немного ослабить поддержку, дав нашим индексам опуститься на уровни ближайших поддержек: 1536 п. по индексу ММВБ и 161300 п. по фьючерсу РТС. Однако после обеда высока вероятность появления на рынке новой волны покупок, поэтому агрессивно смотреть вниз, мы пока не рекомендуем. Если индекс ММВБ уже вышел вверх за границу своего падающего тренда, начатого в середине марта, то фьючерс РТС остается зажатым в треугольнике, с границами 159500 п. снизу и 164 тыс. п. снизу. Сегодня до обеда выходит много важной статистики по Европе, а ближе к вечеру будут опубликованы данные по рынку труда от ADP. Эта статистика и задаст импульс движения рынкам на вторую половину недели.

|

|

|

|