|

|

|

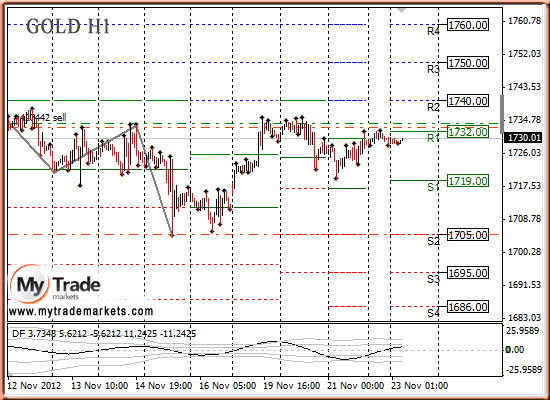

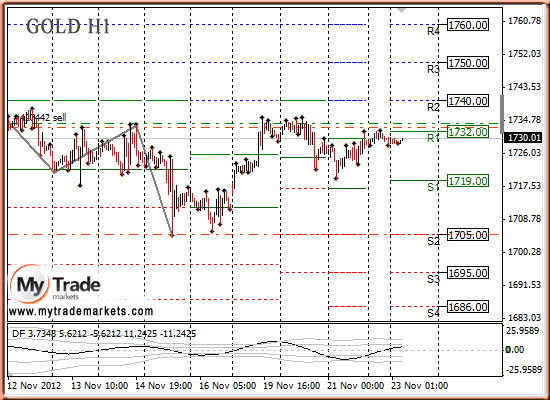

Анализ золота и рынка драгметаллов на 23.11.2012 В четверг активность на рынке драгметаллов была низка по случаю праздника в США «Дня благодарения». Глядя на валютный рынок настроение у участников торгов оптимистичное, но постепенно сходит на нет. По еврозоне вчера выходила статистика, которая оказалась немного лучше ожиданий, и на этом оптимизме евро вчера рос, оказывая поддержку золоту.

Сегодня думаю, что ситуация будет схожа со вчерашним днем, так как по Германии опять будут выходить важные данные, а по США статистики нет. Надеюсь, что сегодня золото не сделает рывок наверх, но случиться может все, что угодно. Это рынок и он «почти» непредсказуем, на этом «почти» и пытаемся заработать денег. Сегодня все действия остаются по-прежнему неизменными. Ожидаем развития ситуации. Сегодня ожидаются важные данные по еврозоне, а в США сегодня выходной. Тактика на сегодня следующая: Держать sell до 1716,00.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1731.00 против $1724.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $33.29 против $33.01 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1582.00 против $1572.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $657.00 против $637.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets ссылка на первоисточник (www.mytrademarkets.com) обязательна

|

|

РКК «Энергия» им. С.П.Королева опубликовала противоречивую отчетность за 9 месяцев 2012 года. Выручка компании составила 11 318 млн рублей, показав рост на 2,2% (здесь и далее г/г). При этом прибыль от продаж продемонстрировала снижение на 18,5%. Отрицательное, по сравнению с 9 месяцами 2011 г., сальдо по доходам и расходам от проведения НИОКР и экспериментальных работ обусловило снижение прибыли до налогообложения и чистой прибыли: -31,5% и -42,6% соответственно. Специфика компании заключается в сезонном колебании финансовых показателей: компания в четвертом квартале признает около половины годовой выручки. Принимая во внимание этот факт, а также сохраняющуюся монополию РКК «Энергии» на запуск пилотируемых космических кораблей на Международную космическую станцию, мы ожидаем лишь незначительное снижение годовой чистой прибыли – 1 113 млн рублей (1 245 млн рублей в 2011), и предполагаем, что компания будет способна зарабатывать около 1 млрд рублей чистой прибыли в ближайшие годы. Однако операционные показатели несколько разочаровали. РКК «Энергия» произведет только 4 запуска грузовых космически кораблей «Прогресс» на МКС вместо планировавшихся 5. Такое же количество запусков ожидается и в 2013 году. Компания торгуется с коэффициентом P/E, равным 3,7. В целом, на рынке существуют более очевидные инвестиционные возможности, и компания не входит в число наших приоритетов. Однако в долгосрочной перспективе, мы ожидаем роста операционной деятельности компании, прежде всего в сфере развития космического туризма. Наш прогноз по стоимости акций компании

|

|

В покупке по стоп-лимит заявкам акции: Ростел-ао, Татнфт 3ао, Уркалий-ао фьючерсы: SiZ2, RNZ2 В продаже по стоп-лимит заявкам акции: ВТБ ао, ГАЗПРОМ ао, ГМКНорНик, ИнтерРАОао, ЛУКОЙЛ, НЛМК ао, Новатэк ао, ПолюсЗолот, РусГидро, Сбербанк, Сбербанк-п, СевСт-ао, Сургнфгз, Сургнфгз-п, ФСК ЕЭС ао, ХолМРСК ао фьючерсы: EDZ2, EuZ2, GDZ2, RiZ2, GZZ2, GMZ2, LKZ2, SRZ2, VBZ2 Вне рынка акции: Роснефть фьючерсы: нет

|

|

Российский рынок сегодня 23 ноября 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Ралли на рынке акций США, начавшееся в прошлую пятницу, и имевшее главным фактором, на мой взгляд, приближающийся День Благодарения, а также дикую перепроданность в акциях Apple, достигло почти 1400 пунктов по индексу S&P500 и, возможно, уже близко к завершению. Последние две торговые сессии показывают, что почти все «слабые» шорты по технологическому гиганту уже выбиты с рынка, и институциональные продажи продолжают давить на акции Apple. С большой вероятностью акции Apple в ближайшие дни пойдут на повторное тестирование цены в 500 долларов за акцию. Следующий за Днем Благодарения день тоже не является полноценным торговым днем, поскольку многие трейдеры отдыхают после сытной трапезы. На мой взгляд, хотя индекс S&P500 еще может пройти вверх 10-20 пунктов, но текущие уровни уже являются зоной, подходящей для шорта. В этом RISK-ON мне кажется что-то искусственное (дань сильной традиции), и об этом свидетельствует поведение TLT (ETF-фонд US Treasuries со сроком погашения свыше 20 лет). Продолжение во вью рынка ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Фсип остался на 1391, и практически не шевелился вчера, амеры умеют отдыхать. До среды следующей недели ждем обновления ноябрьских лоев, это было бы логично, это стоит играть. Цели 1290-1310 по фсипу не выполнены - а это цели снижения до 05-10 декабря без обвала, который на самом деле может быть в любой день и в корне изменит ситуацию на рынках. Брент у 110, китай у лоев года, япония у хаев года, не только наш рынок раскорячило, но и всю Азию)). Дакс вчера повел себя просто неприлично, плюсуя под процент, странные люди, покупают на хаях перед падением. Потом рынок развернется, все полетит вниз, и министр финансов Шойбле побежит за даксом, отчаянно махая руками и крича "Шой, бл...! Шой, кому говорят!" - только инвесторы не услышат словоохотливого министра и в панике будут избавляться от акций, которые накупили под его велеречивые обещания. Наш рынок сходил чуть выше 1410, и откатился к 1401 по мамбе. Некоторая коррекция на -2.5% прошла в РН, в отношении которой вдруг выяснилось, что денег у Роснефти на оплату сделки века по покупке ТНК-БП нет, и даже непонятно откуда возьмутся, а пока ищут, будут капать проценты на все денежные суммы, обещанные продавцам, в итоге за полгода набежит больше миллиарда баков. Тупейшая ситуация, и поэтому будем ждать РН ниже 240 сегодня, и у 230 на следующей неделе. Остальные фишки типа ГМК, Лука, ГП и Сбера вели себя предсказуемо, всем видом показывая, что падения не будет, а ведь обманывать нехорошо. Ну дадут или ну не дадут Греции денег - ничего не изменится, там госдолг с 2010 года по 2012 вырос с 115% до 175% к ВВП, а сколько сотен ярдов вкачали? это бес-по-лез-но. В общем самый плохой день ноября впереди, хотя уже 23-е. Этими ожиданиями и живем, тем более что начало декабря ничем не может порадовать. ....................................................................................................................................... ПРОГНОЗ ОТ ВАСИЛИЯ ОЛЕЙНИКА С ITINVEST.RU Внешний фон перед открытием российских площадок умеренно позитивный, однако поводов для столь существенного роста как не поступало, так сегодня и не поступит. В азиатском регионе почти все площадки находятся на положительной территории, однако прирост не значительный, в среднем +0.5%, исключением является Тайвань, чей индекс прибавляет +2.75% после очень сильный данных по продажам новых автомобилей. Цены на нефть и фьючерсы на американские индексы находятся ровно на тех же отметках, что и вчера и прибавляют в среднем +0.23%. Что же касается событийных потоков, то они сегодня несут негативный окрас, который может вновь испортить умеренно позитивный настрой участников рынка на открытии. Негативные новости и заявления вновь приходят из Европы, можно уже сделать первые выводы, что стартовавший сегодня очередной саммит еврозоны вновь закончится ничем, в связи с огромным количеством разногласий между странами насчёт дальнейшей бюджетной политики, поэтому решение по поводу бюджетного плана сообщества на 2014 – 2020 годы , скорее будет принят только в следующем году. Из важной статистики сегодня стоит отметить выход в 11.00 важных данных по состоянию германской экономики от института IFOза ноябрь месяц. Учитывая, что в последние месяцы дела в Германии так же пошли на спад, вряд ли стоит ждать позитива и от сегодняшних цифр. В Америке сегодня будет укороченный торговый день, без выхода какой либо макростатистики, поэтому торги обещают быть неактивными и на очень низких оборотах. В преддверии начала обсуждения темы с фискальным обрывом в США в следующий понедельник, все игроки будут явно продолжать занимать выжидательную позицию, в связи с чем и я, не рекомендую под конец недели совершать каких либо покупок. Уровни поддержек по индексу ММВБ прежние и находятся на отметках 1400 и 1380 пунктов, основное сопротивление, в рамках верхней границы нисходящего канала находится на отметке 1420 пунктов. День сегодня обещает быть не особо активный в узком диапазоне 1400-1410 пунктов по индексу ММВБ. Открывать среднесрочные короткие или длинные позиции я бы рекомендовал только при выходе индексы за пределы коридора 1380-1420 пунктов.

|

|

Сохраняю длинную позицию по акциям Роснефть. Сделок на покупку и продажу не запланировано.

|

|

Совет директоров Трансконтейнера утвердил бюджет на 2013 год, предполагающий увеличение дивидендов с 10% до 25% от чистой прибыли. Как сообщил директор Трансконтейнера по фондовому рынку и работе с инвесторами Андрей Жемчугов, окончательное решение по размеру дивидендов будет принято акционерами в середине 2013 года, пишет «Финмаркет». Жемчугов ранее уже упоминал о том, что дивидендная политика компании может быть пересмотрена в соответствии с рекомендациями правительства, которое предписывает государственным компаниям направлять на эти цели не менее четверти от чистой прибыли. Впрочем, по итогам 2011 года компания выплатила 35% от чистой прибыли по РСБУ, которая составила 3,481 млрд рублей. Чистая прибыль компании по МСФО в 2011 году составила 3,843 млрд руб., выручка — 30,876 млрд руб., EBITDA — 8,448 млрд руб. «Стоит взглянуть на бумаги Трансконтейнера, который объявил о увеличении дивидендных выплат за 2012 год до 25% прибыли по МСФО, и, хотя еще сохраняется риск того, что в случае продажи пакета РЖД сменится основной акционер и дивиденды выплачены не будут, пока вероятность позитивного сценария выше. Цель по бумагам — 4150,2 руб.», — отмечает аналитик Инвесткафе Андрей Шенк.

|

|

Анализ золота и рынка драгметаллов на 22.11.2012 В среду золото росло за счет снижения доллара. Началось все еще вчера утром, когда доллар резко вырос на безрезультатном, на тот момент, окончания встречи министров Еврокомиссии и МВФ. Позднее начали появляться сообщения, что в результате встречи прогресс был достигнут, а Канцлер Германии Меркель заявила, что соглашение по помощи Греции будет принято в понедельник. Это столкнуло доллар обратно, за счет чего золото начало расти в цене. Затишье на Ближнем Востоке немного сдержало рост цен на золото. Израиль и ХАМАС договорились о прекращении огня. Позднее выходила статистика в США, которая оказалась слабой и это еще больше ослабило позиции доллара, а золото, пользуясь случаем, умеренно росло в цене. Количество первичных заявок на пособие по безработице в США на прошлой неделе сократилось на 41 000 до 410 000. 400 000 очень высокое значение. Индекс потребительских настроений Мичиганского университета за ноябрь снизился до 82,7 против 84,9 в начале ноября. Индекс опережающих индикаторов в октябре вырос на 0,2% против роста на 0,5% в сентябре. Предварительный индекс менеджеров по снабжению для производственной сферы США в ноябре вырос до 52,4 против 51,0 в октябре. Это единственный позитивный показатель. Сегодня ожидаются важные данные по еврозоне, а в США сегодня выходной. Тактика на сегодня следующая: Держать sell до 1716,00. Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1724.00 против $1732.25 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $33.01 против $33.19 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1572.00 против $1577.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $637.00 против $640.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets ссылка на первоисточник (www.mytrademarkets.com) обязательна

|

|

ОАО «Роствертол» опубликовал финансовую отчетность за 9 месяцев 2012 года. Компания показала впечатляющую внутригодовую динамику по выручке и чистой прибыли. Выручка за 9 месяцев 2012 года составила 17 438 млн рублей, продемонстрировав рост 118% г/г. Динамика чистой прибыли оказалась не менее впечатляющей: компания заработала 2 281 млн рублей и превзошла результаты за полный 2011 год (2 009 млн рублей). Увеличение финансовых показателей компании в последние годы обусловлено ростом портфеля заказов: компания «Роствертол» испытывает на себе положительный эффект от реализации государственной программы вооружения. Мы ожидаем, что в 2013-2020 гг. ростовский производитель поставит от 150 до 200 ударных вертолетов МИ-28. Вышедшая отчетность заставила нас пересмотреть прогнозы финансовых показателей компании в сторону увеличения. Согласно нашей модели, акции компании торгуются дешево (коэффициент P/E = 1,75), что делает «Роствертол» одним из наших приоритетов в секторе оборонной промышленности. Кроме того, мы ожидаем роста дивидендных выплат – в последние годы компания стабильно направляет на выплату дивидендов 25% чистой прибыли. С учетом наших прогнозов, дивидендная доходность по акциям «Роствертола» может составить около 15%. Однако следует иметь в виду, что в обозримом будущем компания может перестать быть самостоятельным эмитентом. Государственный холдинг «Вертолеты России» может консолидировать 100% «Роствертола», как это было в случае с Казанским вертолетным заводом и Улан-Удэнским авиационным заводом, у акционеров которых был произведен принудительный выкуп акций. Прогнозные финансовые показатели по Роствертолу

|

|

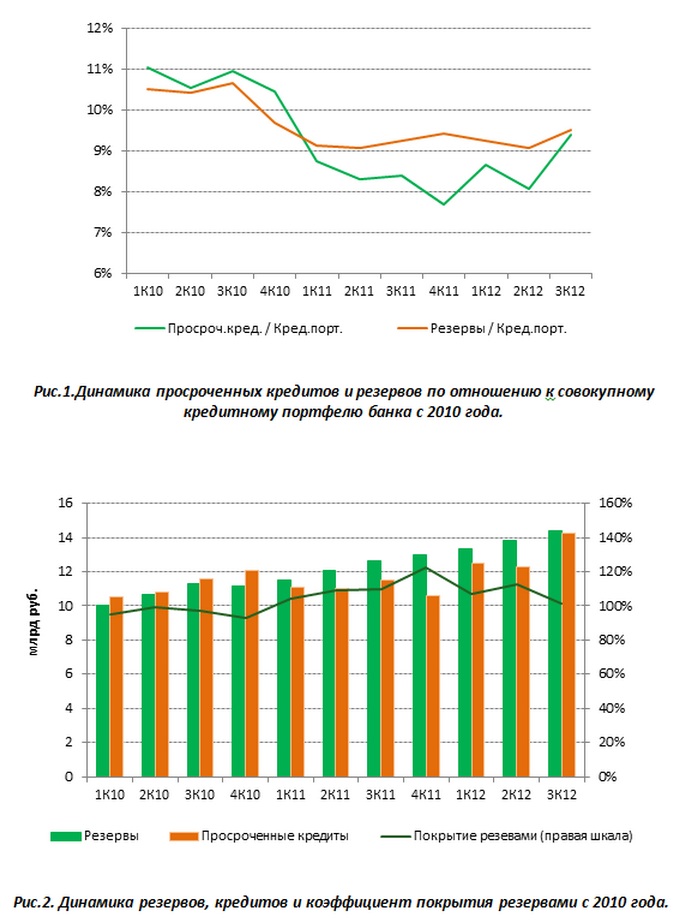

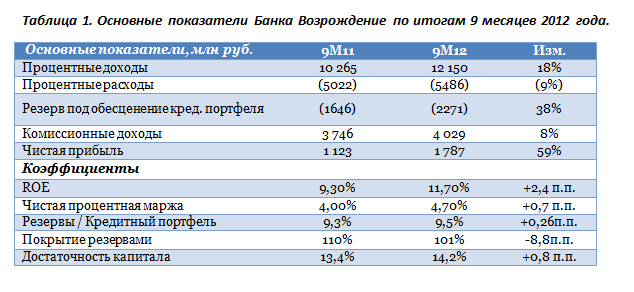

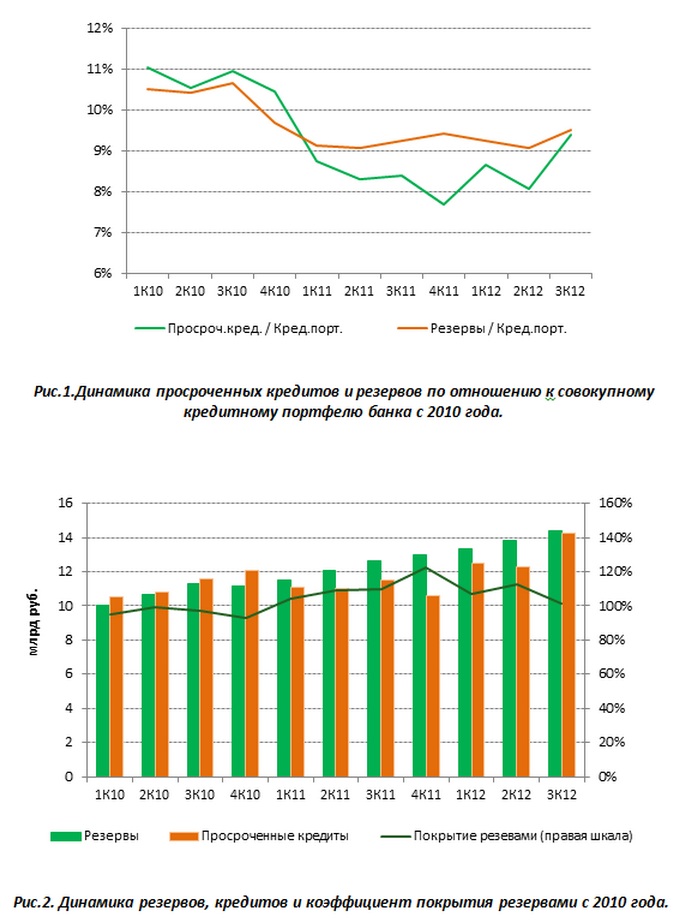

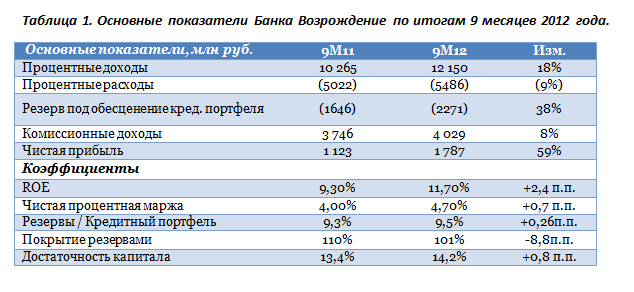

21 ноября текущего года Банк Возрождение представил финансовые результаты по итогам девяти месяцев 2012 года по международным стандартам финансовой отчетности. Кредитная организация продолжила наращивать чистую прибыль, несмотря на довольно сложный период для многих российских банков и ухудшение внешней конъюнктуры рынка. За рассматриваемый период чистая прибыль выросла почти на 60% и составила 1,8 млрд руб. на фоне положительной динамики процентных и комиссионных доходов. Однако в третьем квартале снижение чистой прибыли по сравнению с предыдущим кварталом до 583 млн руб. было обусловлено увеличением отчислений на резервирование кредитного портфеля. Процентные доходы банка за девять месяцев выросли на 18,36% и составили 12,15 млрд руб., в то время как в квартальном исчислении увеличение составило 18,7%. Процентные расходы за девять месяцев повысились на 9,2% до 5,49 млрд руб., за квартал на 28,1% в сравнении с аналогичным периодом прошлого года. В результате за третий квартал чистый процентный доход до вычета резервов вырос лишь на 11,42%, в то время как по итогам девяти месяцев повышение было более значительным — на 27,1%. Чистая процентная маржа в третьем квартале составила 4,6% против 4,8% по итогам второго квартала 2012 года, снизившись за счет роста средних активов, но за девять месяцев 2012 года показатель достиг 4,7%, что на 68 б. п. выше, чем год назад. Качество кредитного портфеля заметно ухудшилось. Так, доля просроченной задолженности в общем кредитном портфеле составила 9,4% против 8,1% по состоянию на второй квартал 2012 года и 8,41% по итогам третьего квартала 2011 года. Причем такой рост проблемной задолженности до 14,3 млрд руб. был обусловлен обесценением крупного кредита в размере 2,1 млрд руб. в корпоративном портфеле. В результате были увеличены отчисления в резерв под обесценение кредитного портфеля на 50% в квартальном сравнении, и на 38% по итогам девяти месяцев.

Активы Банка Возрождение выросли за девять месяцев на 5,9% до 194,7 млрд руб. по сравнению с аналогичным периодом прошлого года, главным образом вновь за счет увеличения чистого кредитного портфеля. Кредитный портфель до вычета резервов вырос на 10,3% до 151,5 млрд руб. При этом отмечу, что объем общего кредитного портфеля снизился незначительно — на 0,5% за счет уменьшения объема корпоративного кредитного портфеля на 3,1% вследствие погашения рядом крупных кредиторов, администраций и муниципалитетов своей задолженности, а также снижением спроса в данном сегменте бизнеса на заемные средства. Кроме того по-прежнему сильными темпами рос розничный кредитный портфель, что связано с сильным спросом на потребительские и ипотечные кредиты со стороны населения. Так, кредиты физическим лицам выросли на 11% и составили 31,4 млрд руб. Отмечу, что ипотека занимает 66% розничного кредитного портфеля и является ключевым направлением в данном сегменте бизнеса банка. Объем ипотечных кредитов вырос на 35% до 20,8 млрд руб. с начала текущего года.

Если рассматривать результаты в целом за 9 месяцев текущего года в сравнении с аналогичным периодом 2011 года, то Возрождение продемонстрировал хорошие результаты деятельности, соответствуя своей консервативной политике ведения бизнеса. Тем не менее, квартальные результаты оказались несколько хуже ожидаемых значений. Акции кредитной организации на этом фоне несколько потеряли в цене, но не показали значительной просадки в день публикации. Более того, я полагаю, что отчетность банка нейтральна и повлияет на котировки бумаг лишь краткосрочно. По мультипликаторам P/E акции по-прежнему торгуются с премией и по P/BV — с дисконтом по отношению к российским и зарубежным банкам-аналогам. Цель по обыкновенным акциям Банка Возрождение остается на уровне 708,04 руб., а вот по привилегированным таргет пересмотрен на 201,9 руб., как я и планировала, поскольку эти бумаги больше подходят для получения дивидендов по итогам 2012 года.

|

|

В покупке по стоп-лимит заявкам акции: Роснефть, Ростел-ао, РусГидро, Уркалий-ао, ФСК ЕЭС ао фьючерсы: EDZ2, EuZ2, SiZ2, SRZ2 В продаже по стоп-лимит заявкам акции: ВТБ ао, ГАЗПРОМ ао, ГМКНорНик, ИнтерРАОао, ЛУКОЙЛ, НЛМК ао, Новатэк ао, ПолюсЗолот, Сбербанк, Сбербанк-п, СевСт-ао, Сургнфгз, Сургнфгз-п, ХолМРСК ао фьючерсы: GDZ2, RiZ2, GZZ2, GMZ2, LKZ2, RNZ2, VBZ2 Вне рынка акции: Татнфт 3ао фьючерсы: нет

|

|

|

|