|

|

|

Пара евро-доллар продолжает держаться в рамках 8-й фигуры в ожидании ключевых событий этой недели. После вчерашнего спада цена снова вернулась на прежние позиции. Однако к текущим ценовым колебаниям следует относиться с большой долей скептицизма, так как итоги апрельского заседания ЕЦБ и (особенно) инфляционные отчёты, которые будут опубликованы в США, могут существенным образом перерисовать фундаментальную картину по паре. В целом стрессоустойчивость покупателей eur/usd заслуживает отдельной похвалы. Несмотря на многочисленные фундаментальные факторы в пользу развития южного сценария по паре, быки пары с завидным упорством держали (и держат до сих пор) оборону, не позволяя продавцам даже протестировать 7-ю фигуру. Взглянув на недельный график пары, мы увидим, что она вторую неделю подряд карабкается вверх, не имея на то веских оснований фундаментального характера. Например, по итогам прошлой недели вероятность сохранения статус-кво на июньском заседании ФРС выросла до 50%, тогда как еще в марте данная вероятность составляла около 30%. При этом рынок на 100% уверен в том, что по итогам майской встречи члены американского регулятора сохранят выжидательную позицию. Если индекс потребительских цен завтра выйдет в «зелёной зоне», перспективы снижения процентной ставки в июне окончательно рассеются – вероятность такого сценария снизится до 40-30%, а возможно и до 20%, если ускорившуюся инфляцию раскритикуют члены ФРС (что весьма и весьма вероятно). Согласно прогнозам, общий CPI снова продемонстрирует восходящую динамику, тогда как стержневой индекс снова замедлится. Если оба показателя проявят строптивость, долларовые быки добавят в свой актив очередной достаточно мощный козырь. «Зелёный окрас» мартовской инфляции не только отодвинет вероятную дату первого снижения ставки. Объёмы смягчения ДКП также будут пересмотрены рынком. Уже сейчас среди экспертов усиливается скепсис относительно правдоподобности мартовского точечного прогноза (dot plot). Напомню, что большинство членов Комитета спрогнозировало три раунда снижения ставки в рамках 2024 года, в общей сложности на 75 базисных пунктов. Но уже сейчас, ещё до релиза инфляционных данных, некоторые аналитики ставят под сомнение этот прогноз. В частности, эксперты PIMCO (американская инвестиционная компания, один из крупнейших мировых инвесторов на рынке облигаций) после публикации сильных данных в сфере рынка труда в США за март пересмотрели свой прогноз: теперь в качестве базового сценария они ожидают всего два снижения ставки в этом году. По мнению аналитиков, сильная экономика выдержит даже дополнительное повышение ставки, если возникнет такая необходимость. К слову, такой сценарий на днях не исключила Мишель Боуман, которая, как известно, является членом Совета управляющих ФРС. Да и вообще представители Федрезерва в последнее время заметно ужесточили свою риторику. В частности, глава ФРБ Атланты Рафаэль Бостик заявил о том, что ожидает всего одно снижение ставки в рамках текущего года. И не в июне – по его мнению, Центробанку не следует приступать к смягчению монетарной политики ранее четвертого квартала 2024 года. Его коллега – глава ФРБ Миннеаполиса Нил Кашкари – и вовсе выступил за сохранение статус-кво в этом году. По его словам, динамика инфляции вызывает большую обеспокоенность – если ситуация в ближайшее время не изменится в лучшую сторону, то Федрезерву нет смысла приступать к снижению процентной ставки. И хотя Кашкари не обладает правом голоса в этом году, его риторика дополнила общую картину. Джером Пауэлл, Кристофер Уоллер, Адриана Куглер, Лори Логан – все они в той или иной форме признали, что Федрезерву не стоит спешить со смягчением монетарной политики, с учётом последних инфляционных тенденций. Если мартовская инфляция в Штатах снова проявит строптивость, «ястребиные» призывы будут звучать всё громче, и уже не только в контексте майского заседания, но и июньского. Таким образом, в преддверии важных событий рынок застыл в ожидании: пара eur/usd не снижается в область 7-й фигуры, но и не способна зайти в район 9-го ценового уровня. Уже с завтрашнего дня, то есть 10 апреля, пара попадет в зону ценовой турбулентности: в среду в США опубликуют индекс потребительских цен, в четверг – индекс цен производителей. Плюс ко всему, 11 апреля мы узнаем итоги очередного заседания Европейского Центробанка, который может анонсировать снижение процентных ставок в июне. Другими словами, по итогам ближайших дней «голубиные» ожидания относительно дальнейших действий ФРС могут ослабнуть (если инфляция в США ускорится), а относительно ЕЦБ – наоборот, могут усилиться (если регулятор прозрачно намекнёт на снижение ставок в начале лета). Всё это говорит о том, что к текущим ценовым движениям eur/usd действительно необходимо относиться с известной долей скептицизма, так как водоворот грядущих событий может утянуть пару ниже 1,0800 (и даже 1,0740) либо вытолкнуть её в область 9-й фигуры (с перспективой покорения 10-го ценового уровня). Поэтому на данный момент целесообразно находиться вне рынка: слишком многое поставлено на кон.

|

|

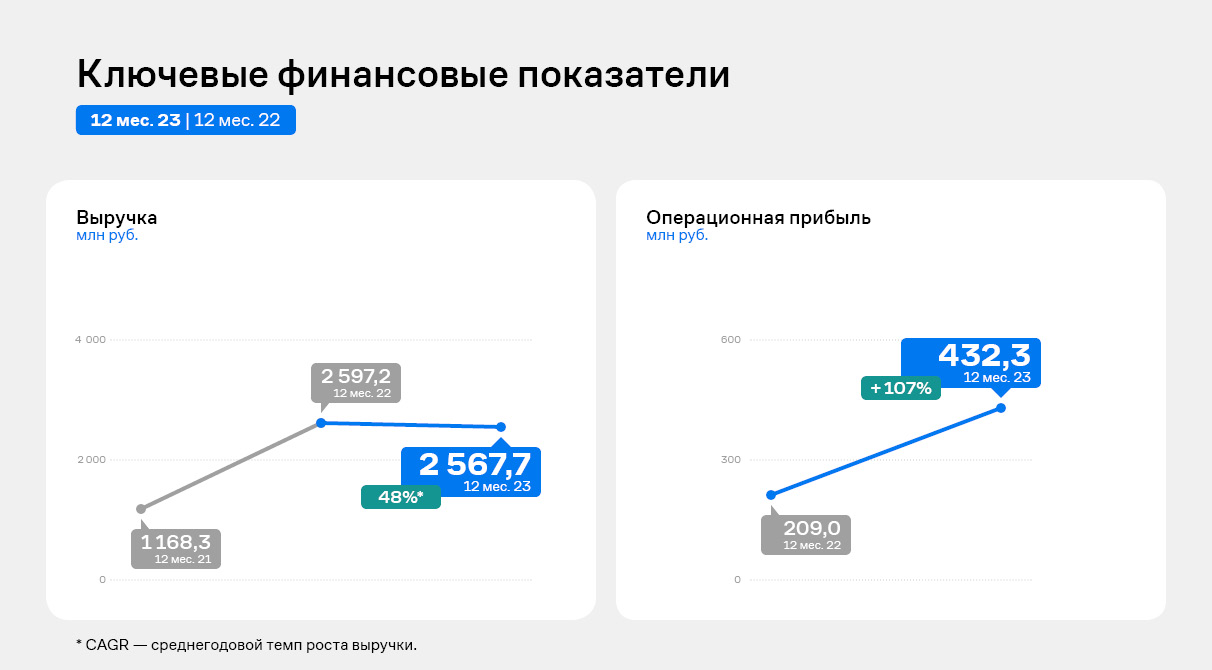

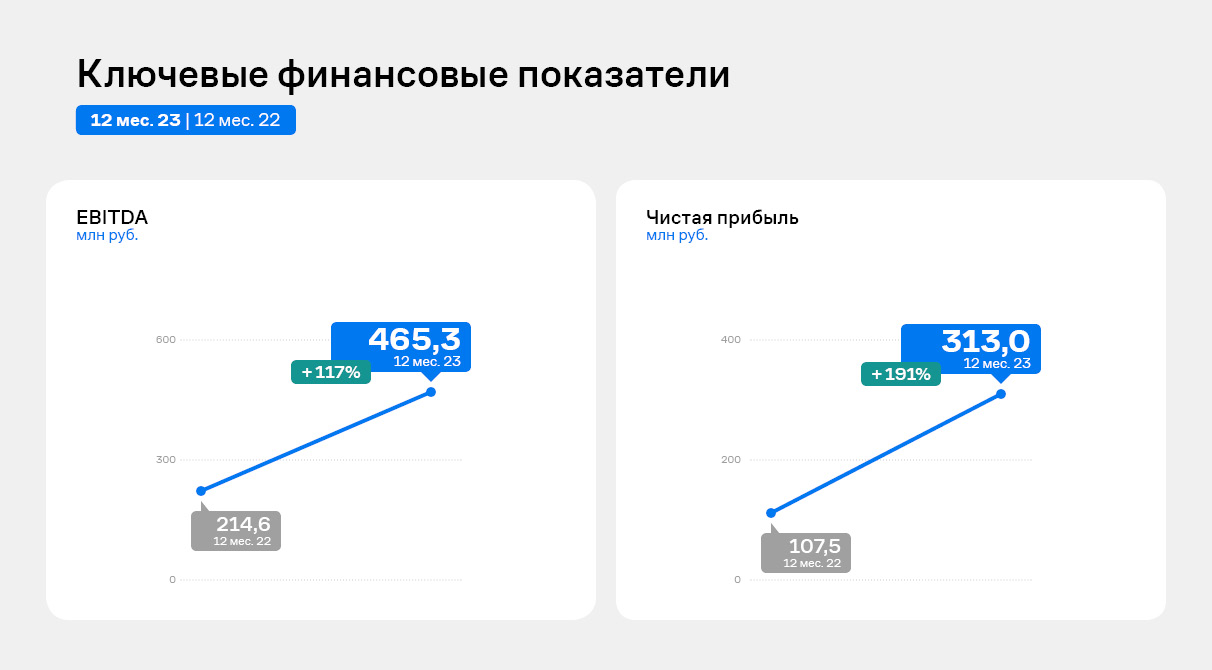

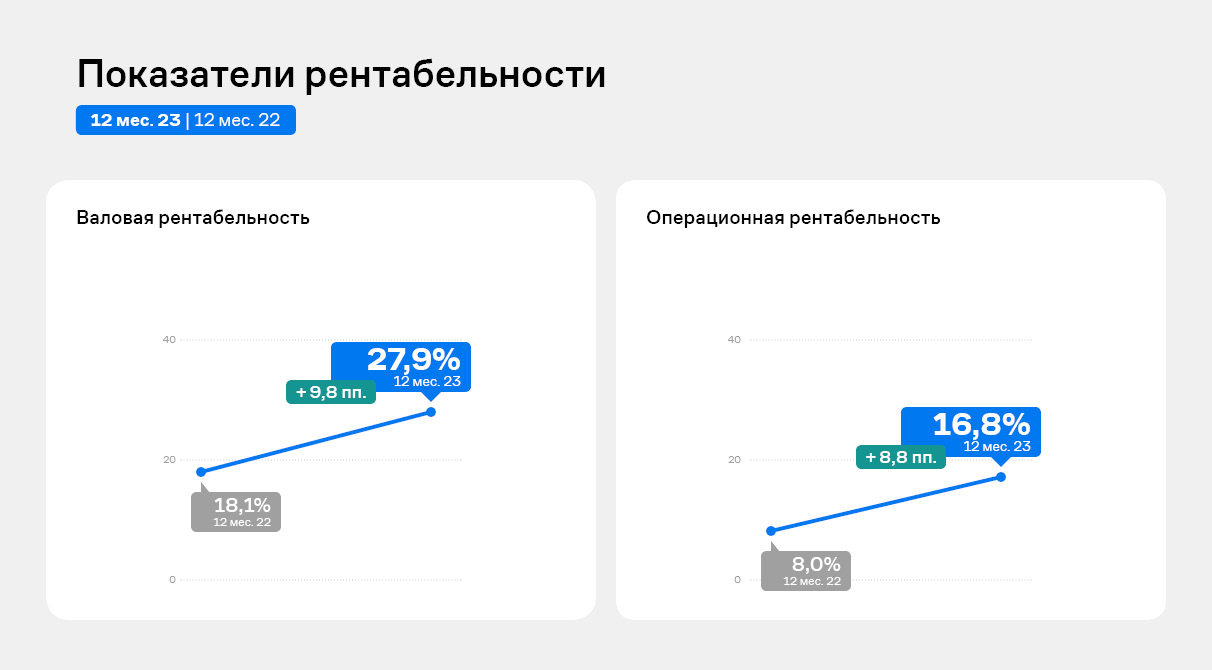

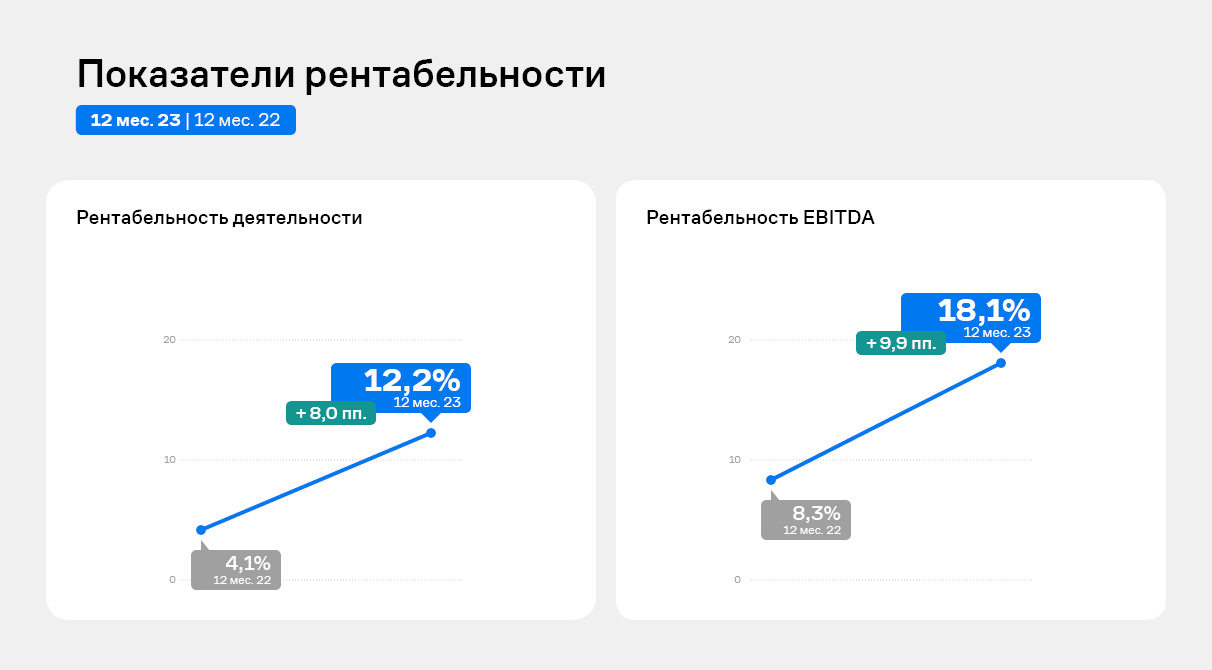

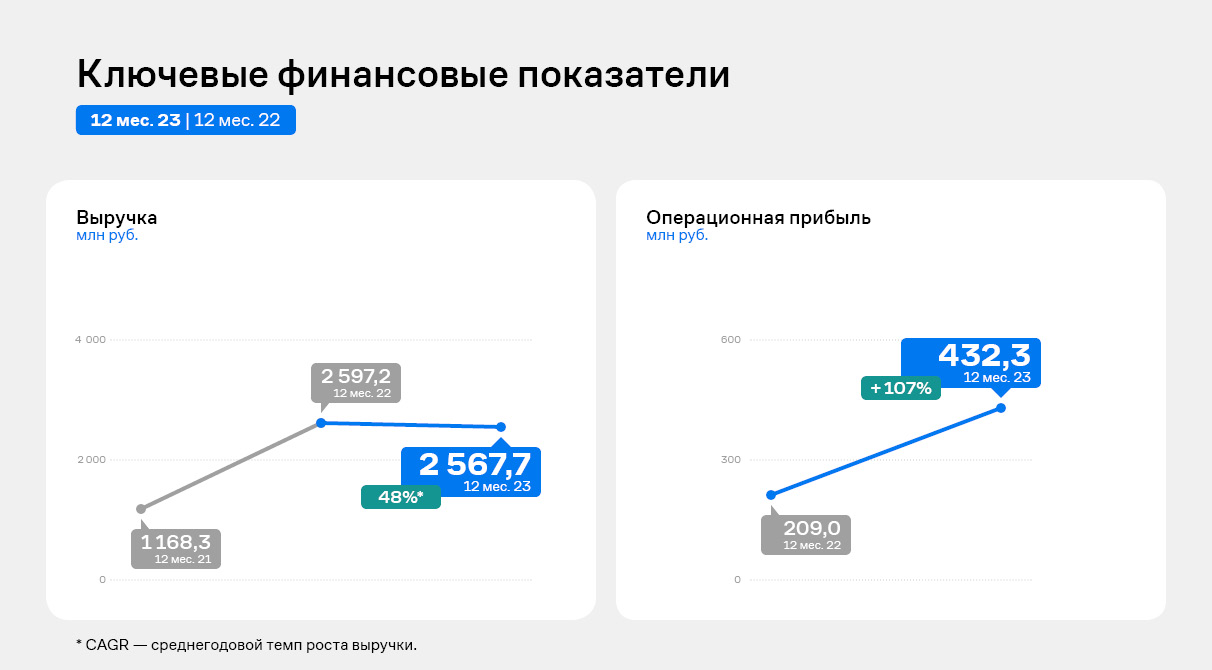

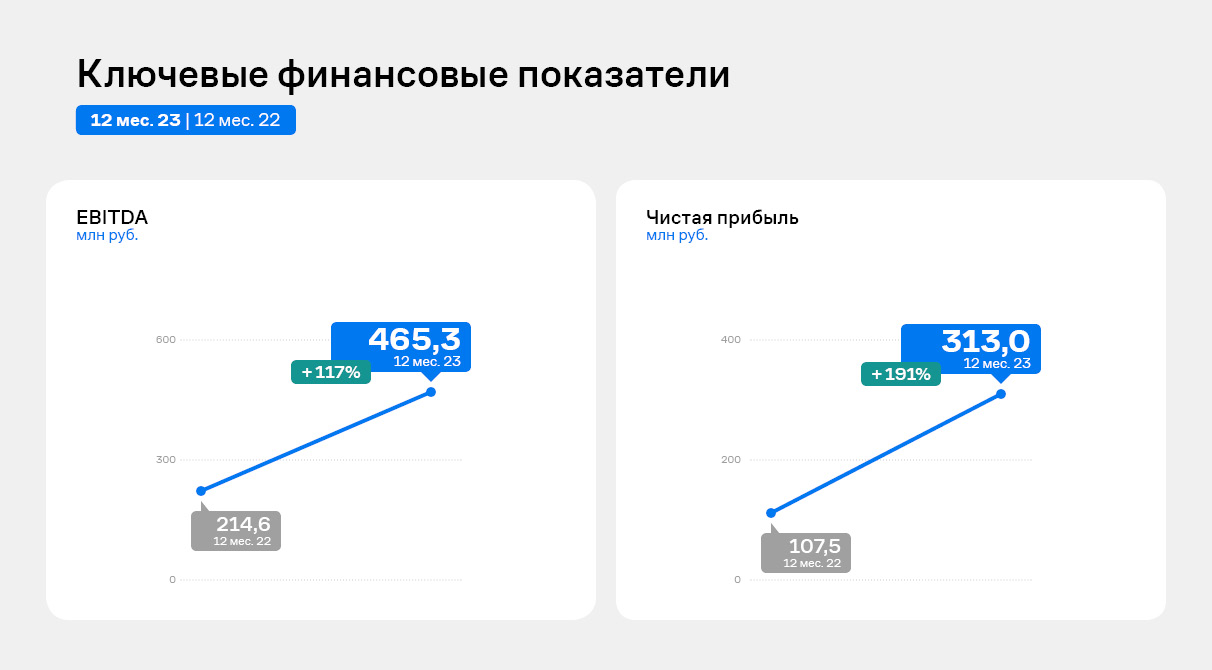

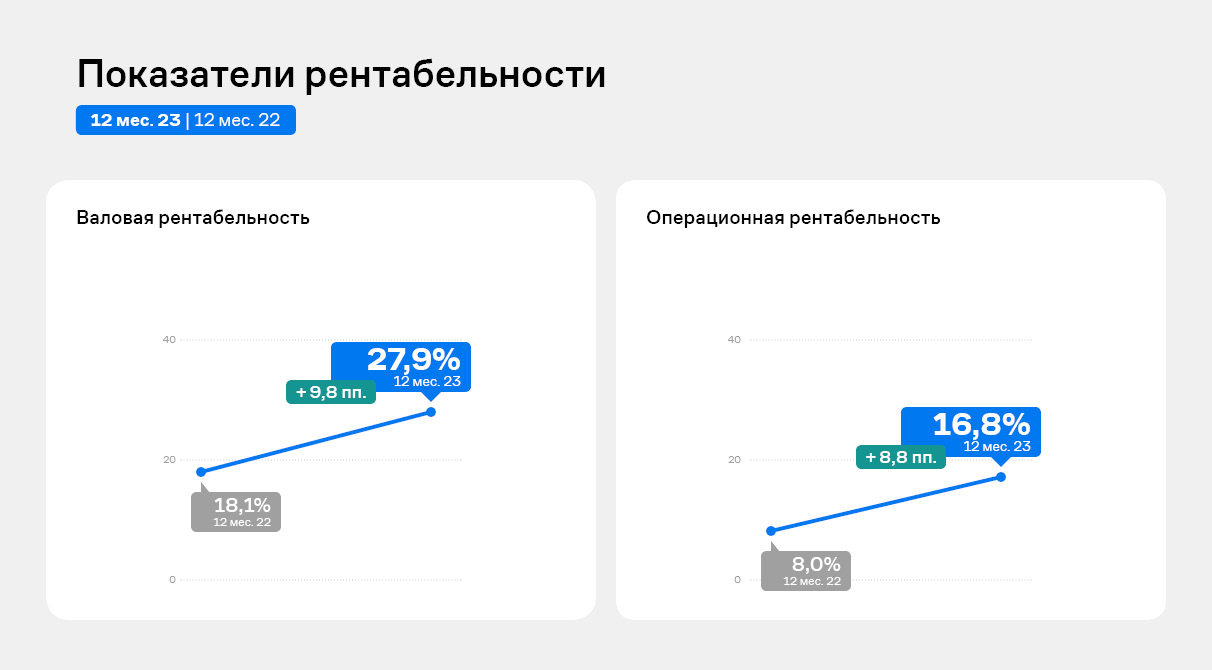

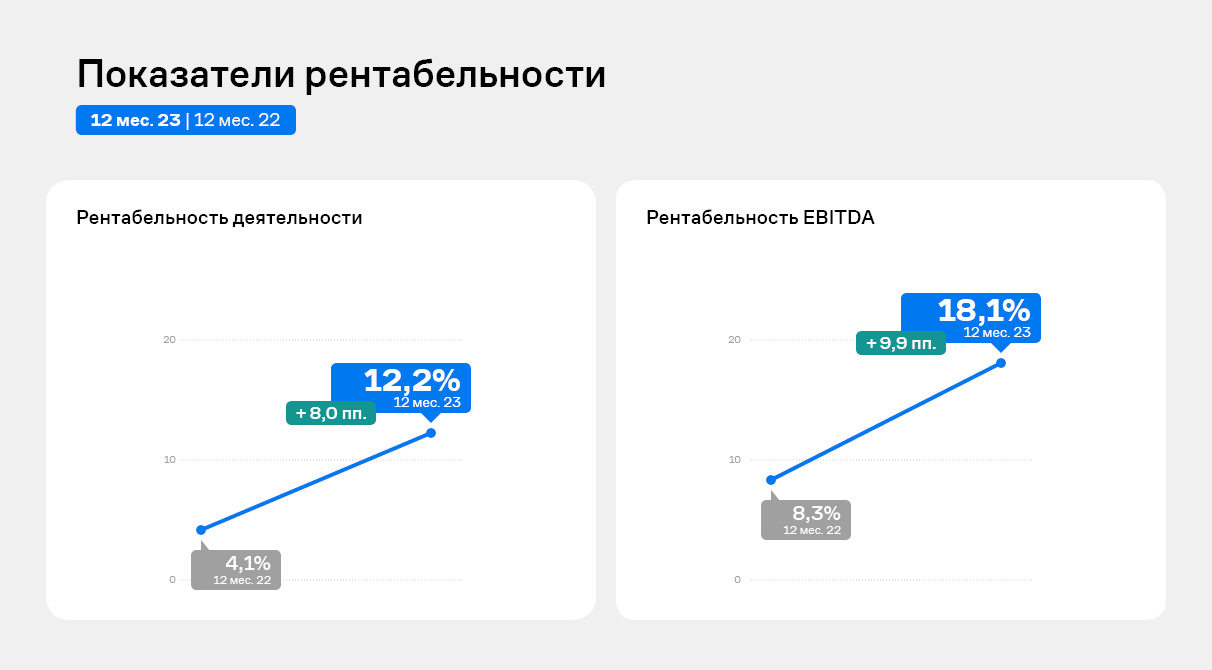

Эмитент — один из крупнейших российских производителей картонной упаковки для молока и молочной продукции — отчитался о результатах работы в 2023 году. АО «Ламбумиз» за прошедшие 12 месяцев удалось достичь существенного роста финансовых показателей и сохранить минимальный уровень долговой нагрузки. В 2023 году эмитент расширил ассортимент выпускаемой продукции, добавив в него несколько ключевых новинок. А именно, наладил производство всех разновидностей Gable Top, пополнив товарную матрицу пакетами объемом 1,5 и 0,75 литра. Сегодня доля компании на рынке молочной продукции Gable Top выросла почти до 40%. Также «Ламбумиз» запустил производство новой упаковки Tetra Top или Ролл-топ с пластиковой крышкой. В 2022 году в связи с тем, что компании, использующие иностранное сырье, были вынуждены приостановить или резко сократить производство, эмитенту удалось увеличить выручку более чем в 2 раза относительно 2021 года. По итогам 2023 года компания сохранила выручку на уровне 2022 года. При этом выручка от продажи основной продукции — тары типа Gable Top — выросла на 9%, а от одноразовой упаковки из картона на 12%. Снижение затронуло в основном ламинированный картон: его продажи внешним клиентам были снижены при росте внутреннего спроса для производства как пакетов Gable top, так и одноразовой посуды. Среднегодовой темп роста выручки эмитента или CAGR за период с 2021 по 2023 гг. составляет 48%. В 2023 году компания сосредоточила внимание на повышении уровня эффективности, в результате чего прибыль АО «Ламбумиз» показала существенный рост: операционная и чистая прибыли, EBITDA увеличились более чем на 100% относительно прошлого года. Чистая прибыль выросла на 191% до рекордных 312,95 млн руб., а рентабельность по чистой прибыли достигла 12,2%.

Позитивной динамики удалось добиться за счет контроля себестоимости основных видов продукции, что положительно сказалось на показателях рентабельности бизнеса.

В результате в 2023 году по сравнению с данными 2022 года существенно улучшились обороты бизнеса за счет сокращения операционного цикла компании. Оборачиваемость товарных запасов сократилась на 23 дня, а кредиторской задолженности на 10 дней.

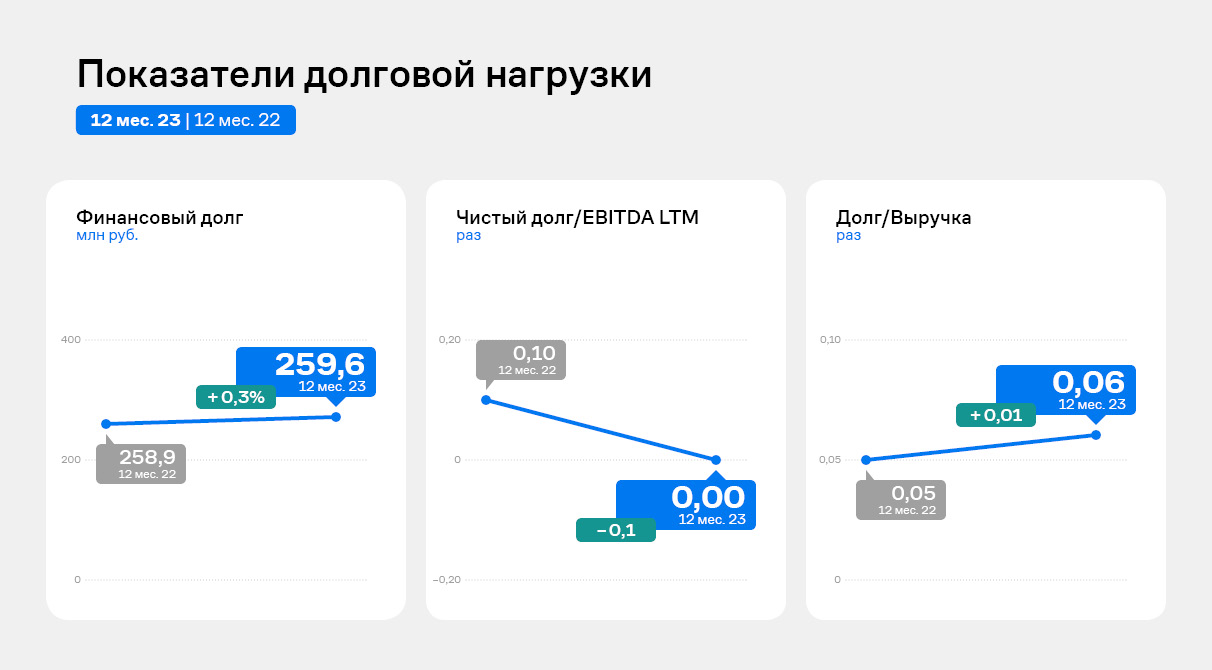

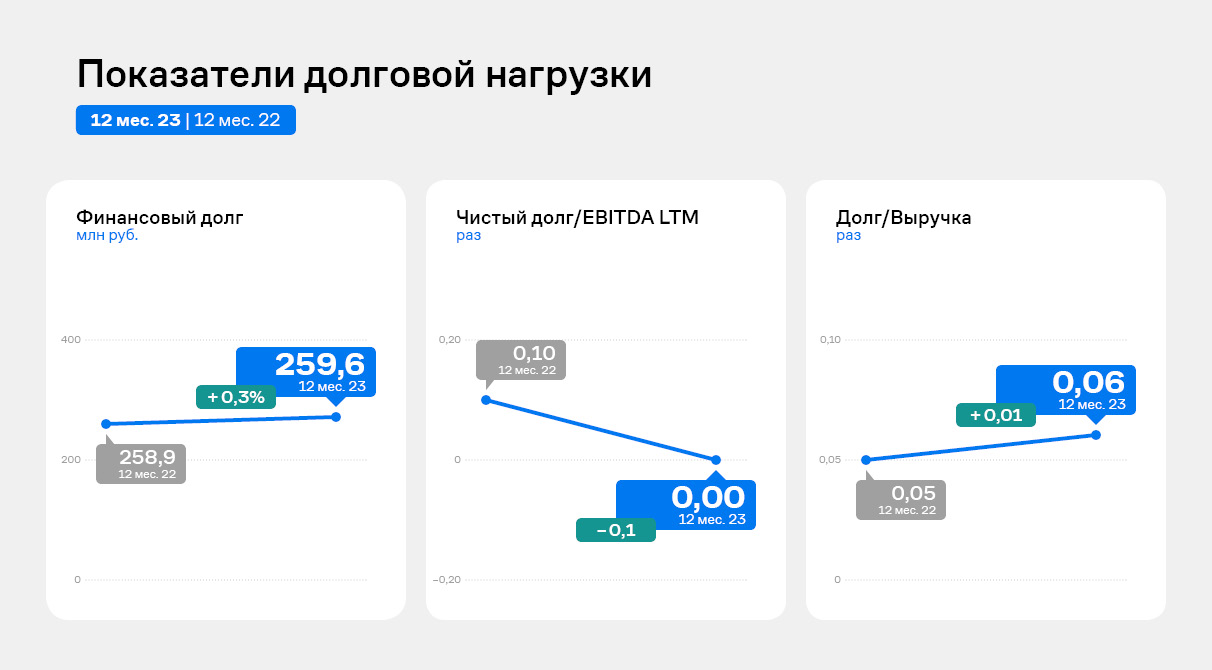

При этом «Ламбумиз» сохранил финансовый долг на уровне 2022 года, то есть вся инвестиционная деятельность эмитента в 2023 году была профинансирована за счет собственных ресурсов. На фоне роста финансовых показателей это позитивно отразилось на метриках долговой нагрузки, которые устойчиво находятся в «зеленой зоне». У компания отрицательный чистый долг: остатки денежных средств на расчетных счетах (259,57 млн руб.) превышают кредитные обязательства (141,4 млн руб. по балансу).

В 2024 году АО «Ламбумиз» начнет реализацию упаковки типа SIG Combibloc — пакетов для молочных продуктов и соков. Подготовку к запуску производства этого вида асептической тары эмитент провел в 2023 году. Среди других перспективных направлений, развиваемых компаний, — переработка картонной упаковки путем сухого диспергирования или под давлением воздуха. Получаемое вторичное сырье отличается высоким, близким к первичному, качеством и пригодно для дальнейшего производства картона.

|

|

Темой онлайн-мероприятия, которое пройдет в пятницу, 12 апреля, на YouTube-канале Boomin, станет размещение второго выпуска внебиржевых облигаций СФО «ФинКод» на финансовой платформе ВТБ Регистратор. Прямой эфир с генеральным директором АО «Снапкор Евразия» — учредителя СФО «ФинКод» — Екатериной Сканченко и генеральным директором ООО «УК «Гамма Групп» — управляющей компании СФО «ФинКод» — Салаватом Алпаровым состоится 12 апреля в 12:00 по московскому времени на YouTube-канале Boomin. В мероприятии также примет участие заместитель генерального директора по основной деятельности АО ВТБ Регистратор Максим Гецьман. Модератором выступит главный редактор портала Boomin Екатерина Днепрова. Онлайн-встреча посвящена размещению классических облигаций СФО «ФинКод» на маркетплейсе «Кворум.Маркет» от ВТБ Регистратора. С двухлетним выпуском серии 02 объемом 50 млн рублей компания вышла на фондовый рынок 20 февраля 2024 г. Ставка ежемесячного купона установлена на уровне 21% годовых на весь период обращения. По выпуску предусмотрены две оферты — 30 сентября 2024-го и 31 марта 2025 гг. Регистрационный номер — 4-02-00703-R, ISIN — RU000A107TX1. Классические облигации СФО «ФинКод» доступны широкому кругу инвесторов. Привлеченные средства компания намерена направить на покупку долговых портфелей. По состоянию на 1 января 2023 г. объем выкупленной задолженности компании составил 433 млн рублей. Для тех, кто не сможет посмотреть прямой эфир онлайн, будет доступна запись. Задать интересующие вопросы можно непосредственно во время беседы, либо предварительно направив их на почту модератора мероприятия: news@boomin.ru. Участие не требует предварительной регистрации, подключиться к эфиру можно по ссылке.

|

|

. . ▶ ЗОЛОТО. GOLD-6.24 (GDM4). https://ru.tradingview.com/chart/XAUUSD/OPWxa2G... 09.04.2024 г. на Срочном рынке Московской биржи в 23.49 мин. в рамках основной торговой системы (ТС) рыночным ордером был взят ЛОНГ по цене 2386.7 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 09 апреля 2024 г. в 23:56 по мск.). . 10.04.2024 г. прибыль была зафиксирована на открытии Срочного рынка рыночным ордером по цене 2389.6 п.п. Профит от текущего трейда составляет 2.9 п.п. (+1,8%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

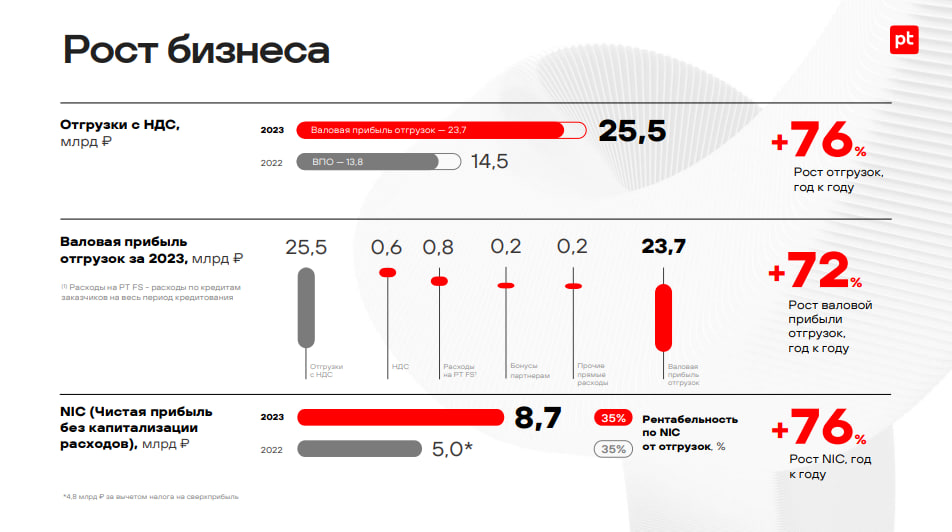

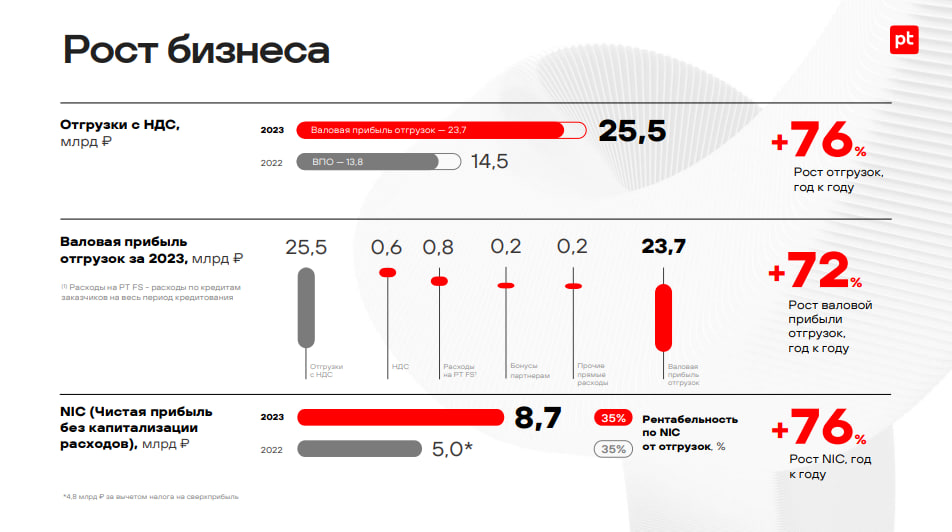

Вчера группа позитив опубликовала отчёт. Давайте взглянем, что там, да как: -Объем отгрузок по итогам года с учетом корректировок по оплатам, поступивших до 31 марта 2024 года, составил 25,5 млрд рублей, продемонстрировав рост на 76% год к году; -Чистая прибыль без учета капитализируемых расходов (NIC) увеличилась на 76% — до 8,7 млрд рублей; Так же, компания объявила о выплате дивидендов -     В общем, компания чувствует себя совсем неплохо и плюсом, выплачивает дивиденды - это очень важный момент для акционеров. Но, вопрос в том, остался ли потенциал для роста у данной бумаги? Так как напомню, с начала года бумага выросла почти что на 40% и мы на этом движении очень здорово заработали. Для этого надо взглянуть ещё раз на график и поразмышлять уже на нём.

|

|

АФК Система представила консолидированную финансовую отчетность за 2023 г. К сожалению, компания отошла от практики полноценного сегментного раскрытия информации, что существенно затруднило обновление модели. См. таблицу: https://bf.arsagera.ru/prochie/afk_sistema/ Общая выручка холдинга выросла на 16,8% и составила 1 045,9 млрд руб. В абсолютном значении наибольший вклад в выручку внесли МТС (за счет телеком-услуг, Медиа, продаж в розничном бизнесе, роста розничного кредитного портфеля, комиссионных доходов Финтех, развития рекламного бизнеса), агрохолдинг Степь (за счет трейдинговых направлений, увеличения объема реализации молока и урожая в сегменте Растениеводство) и девелопер Эталон (увеличение продаж, а также эффект от консолидации приобретенных активов). Единственным крупным активом, сократившим свои доходы, стала Сегежа (-8,4 млрд руб.). Операционная прибыль холдинга сократилась на 26,2% до 116,3 млрд руб., что обусловлено высокой базой прошлого года из-за единоразовой прибыли от приобретения девелоперских активов в размере около 33 млрд руб. Однако и на уровне скорректированной OIBDA холдинг показал снижение на 2,1% на фоне провала результатов в Сегеже (снижение на 13,9 млрд руб.), а также в прочих активах (падение на 13,1 млрд руб.). В последнем случае компания в качестве причины слабой динамики указывает на штрафы, списание ТМЦ и рост расходов на инфраструктурные проекты, не приводя никакой более подробной информации. Указанную динамику не смогли компенсировать хорошие результаты по скорректированной OIBDA МТС и Cosmos Hotel Group. В блоке финансовых статей, в первую очередь, отметим рост процентных расходов на 18,6%, составивших 133,9 млрд руб., вызванных как ростом размера кредитного портфеля, так и увеличением стоимости его обслуживания. Помимо этого, Система отразила положительные курсовые разницы, составившие 9,4 млрд руб., против 1,2 млрд руб. годом ранее. Отрицательный эффект от переоценки стоимости деривативов составил 6,0 млрд руб., против положительной 9,8 млрд руб. годом ранее. Отметим также получение корпорацией убытка от участия в ассоциированных и совместных предприятиях в размере 5,9 млрд руб. (годом ранее - прибыль 4,2 млрд руб.), природу которого компания не раскрыла. С учетом прибыли от прекращенных операций в размере 3,7 млрд руб., а также неконтрольной доли участия итоговый убыток холдинга составил 23,6 млрд руб. против прибыли годом ранее. По состоянию на конец отчетного периода балансовая стоимость акции составила 7,73 руб. Также отметим, что в марте текущего года АФК Система утвердила новую редакцию дивидендной политики. Целевой размер дивидендов, предполагаемых к выплате в 2024 г., составит не менее 0,52 руб. на акцию и в последующие два года его ежегодный темп роста будет укладываться в диапазон 25-50%. Среди прочих моментов отчетности отметим неуклонно растущую долговую нагрузку холдинга: общий долг составил 1,2 трлн руб., из которых на долю корпоративного центра приходится 265,7 млрд руб. Фактически с 2017 г. размер долга АФК Система удвоился. В то же время выручка компании показала более скромный рост, а OIBDA все эти годы находится несколько выше отметки 200 млрд руб. В целом хорошие результаты МТС, Степи и гостиничного комплекса были полностью нивелированы слабыми результатами Сегежи, а также прочих активов. С учетом того, что отчетность за 2022 г. была пересчитана, возникает вопрос об актуальном корпоративном контуре АФК Система. Пожалуй, это первая отчетность компании, из которой нет ответа на вопрос о составе активов холдинга. По итогам вышедшей отчетности мы не стали вносить существенных изменений в модель компании, ограничившись уточнением размера собственного капитала. Помимо этого мы скорректировав в меньшую сторону ожидания по дивидендам за 2023 г. В результате потенциальная доходность акций компании осталась на прежних уровнях. См. таблицу: https://bf.arsagera.ru/prochie/afk_sistema/ На данный момент бумаги компании торгуются исходя из P/BV 2024 2,2 и перестали входить в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

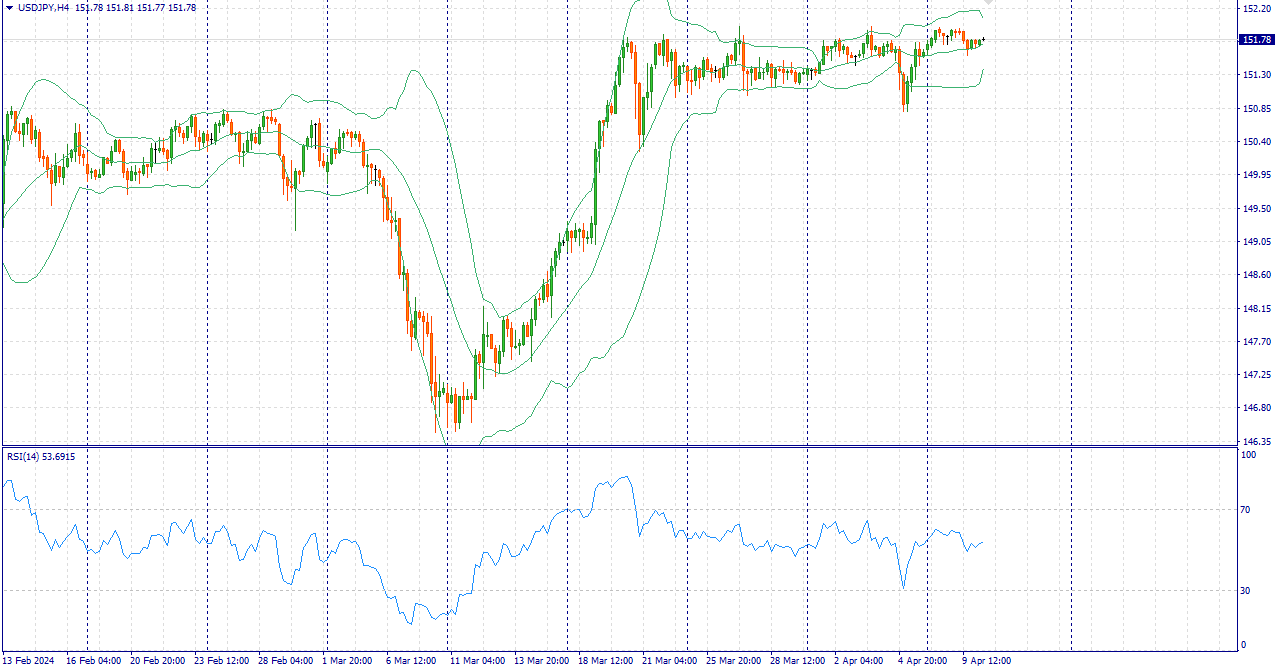

События, на которые следует обратить внимание сегодня: 15:30 МСК. USD - Индекс потребительских цен 21:00 МСК. USD - Публикация протокола заседания ФРС USDJPY:

Пара USD/JPY сохраняет молчание перед публикацией данных по индексу потребительских цен (CPI) в США и протоколов заседания ФРС в среду. Пара держится около отметки 151.80 в часы азиатских торгов. Японская йена (JPY) может столкнуться с проблемами, так как глава Банка Японии (BoJ) Казуо Уэда заявил, что он не будет изменять денежно-кредитную политику исключительно для решения проблемы колебаний валютного курса. Управляющий Уэда также подчеркнул, что сохраняющаяся в Японии дефляция и низкий уровень инфляции создают проблемы для влияния на инфляционные ожидания населения посредством расширения денежной базы. Поскольку трендовая инфляция все еще ниже 2%, крайне важно поддерживать траекторию развития экономики на пути к достижению целевого показателя в 2% путем сохранения благоприятных монетарных условий. Данные показали, что индекс цен производителей (PPI) в Японии в марте вырос на 0.8 % в годовом исчислении, оправдав ожидания и ускорившись по сравнению с пересмотренным в сторону повышения значением 0.7 % в феврале. Это самый высокий показатель с октября прошлого года. Однако месячный индекс цен производителей увеличился на 0.2%, не дотянув до ожидаемых 0.3%. Торговая рекомендация: Торговля преимущественно ордерами Buy от текущего уровня цен Больше аналитической информации Вы можете найти на нашем сайте

|

|

🐹Ренессанс. 🥜Давно нравится эта бумага и вот в очередной раз решил в неё зайти. 🥜Сейчас сформировалась локальная трендовая и вдоль неё она достаточно широко и самое главное размашисто пилит. 🥜Цена почти приблизилась к трендовой и тут попутно ещё и уровень поддержки проходит! 🥜Ранее я брал пол позиции в долгосрочный портфель под осенние дивы, половину оставил на случай пролива. Да не самая жгучая идея, но портфель молодой и прям топовых идей сейчас раз два и обчёлся, а тут 15-20%, если повезёт 25-30%+ за пол года, ну вообще нормуль. 🥜А сейчас заходил спекулятивно. Не стал дожидаться реакции на трендовую, первый закуп позволяет так делать! 🥜Стандартные спекулятивные цели 4-7%. 🥜Ниже отметил ключевые зоны добора на случай снижения! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 👔 HNFG - HENDERSON раскроет предварительные данные о выручке по итогам марта 2024 года. 🇷🇺 QIWI - Суд рассмотрит иск ЦБ о принудительной ликвидации Киви банка. 🥜Друзья, по событиям сегодня ничего интересного, да и если бы и было что-то, то сейчас всё внимание устремлено на коррекцию в целом и Астру в частности. 🥜Коррекцию я ждал, о коррекции предупреждал. Она нужна и даже важна, дабы рынок не превратился в болото с одной стороны и для защиты многих от необдуманных покупок на хаях с другой стороны. А так часто бывает, ведь многим нужно что-то купить, обязательно что-то купить, ждать многие не любят, да и не умеют!((( 🥜Сегодня и завтра дадут ясность, корректируется мы или это так мимолётная слабость забрела на рынок. Если сегодня снижаемся, то продолжаем двигаться в сторону нового локального минимума. Если подрастаем, то не стоит радоваться раньше времени. Рост до середины красных свечей как правило является отскоком, а на следующий день снижение возобновляется. А вот если бумаги обновят вчерашние максимумы, то можно утверждать, что это была мимолётная слабость и едем дальше. Понимаю сложно, но рынок дело не простое, тут ещё и эмоции идут вход. Ну вот пытаемся разбираться и в большинстве случаев вроде как не плохо получалось!) 🥜Что касается Астры. Мне нравится компания, не её продукты, с ними не знаком, а то что ситуация сложилась в стране такая, что она будет востребована, как не крути. Менеджмент тоже ставит амбициозные планы, да и палки в колёса вроде как не ставит. С допкой информацию вроде как опровергли, так что дела наладятся. Стоит ли брать сейчас. Почему бы и нет, но с возможностью добора. Тут как бы давайте мыслить логически. Бумага начала снижаться не вчера и не позавчера. Вчера были продажи на эмоциях и это был мощный пролив. Но.... никто не говорил, что слухи рассеют и бумага полетит сразу выше. Как бы до слива она тоже снижалась и есть вариант, что часть слива будет отскок, после чего думага своё допадает, возможно даже на страхе и опасениях окончания локап периода, а он в пятницу и уже график покажет локальное донышко. То есть в такой ситуации без заначки на добор просто не реально вырулить, так как тут ситуация может повернуть в любую сторону. И кстати эта бумага, не компания, а бумага имеет серьёзное отличие от Позитива. Она хорошо ходит вниз, а это значит у неё нет таких фундаментально мощных покупателей, какие были в Пози, а вот нервных паралитиков похоже полно!!!))) -6% на слухах, это конечно то ещё шоу). 🥜Ладно, увидимся на рынке! 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

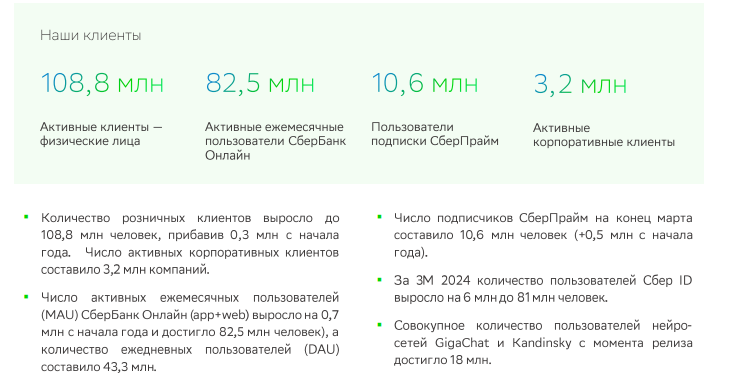

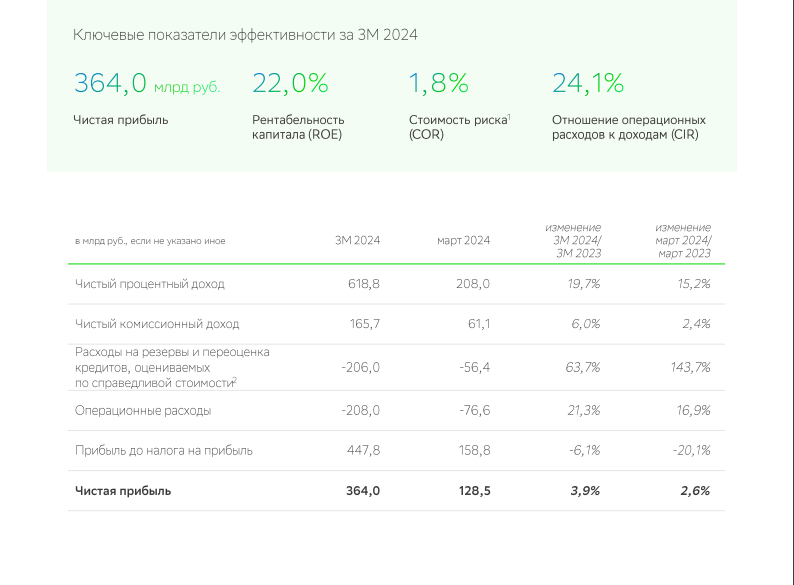

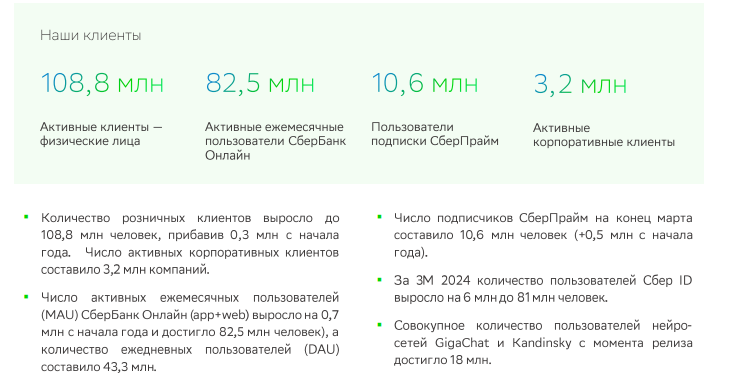

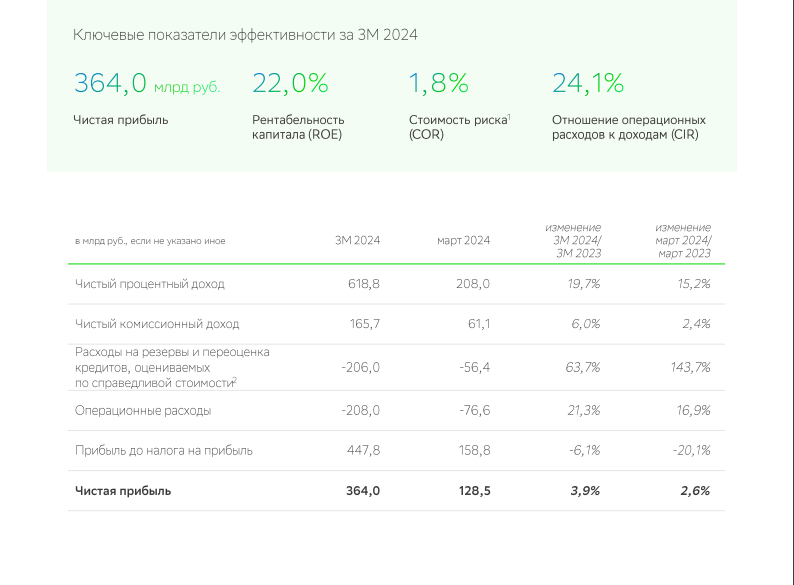

Сегодня вышла отчётность по РСБУ сбера за 1 квартал 2024 года. Впринципе, ничего нового мы там не увидели. Финансовые и нефинансовые показатели по большей части растут. В общем, компания чувствует себя неплохо, поэтому, остаётся ждать новости про дивиденды.

|

|

|

|