|

|

|

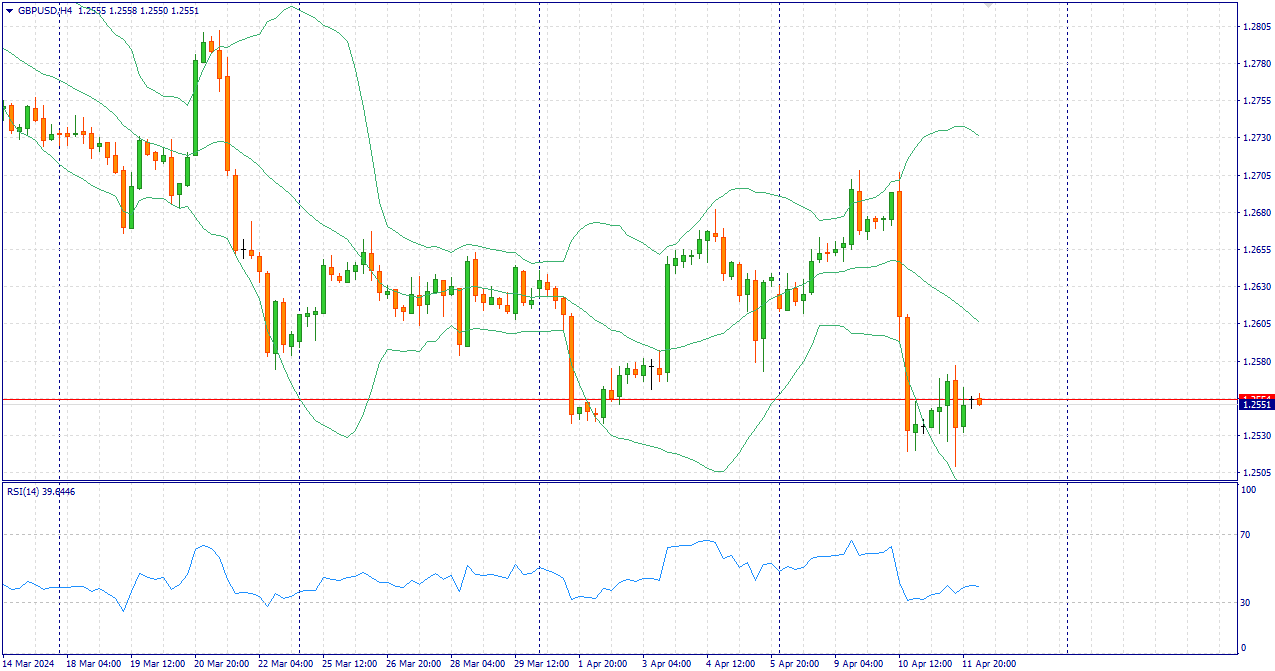

События, на которые следует обратить внимание сегодня: 09:00 МСК. GBP - Изменение объема ВВП 17:00 МСК. USD - Индекс настроения потребителей от Университета Мичигана 21:30 МСК. USD - Член FOMC Рафаэль Бостик выступит с речью 22:30 МСК. USD - Член FOMC Мэри Дейли выступит с речью GBPUSD:

Пара GBPUSD находиться возле отметки 1.2560 во время ранней азиатской сессии в пятницу. Рынок ожидает, что Банк Англии (BoE) снизит процентную ставку раньше, чем Федеральная резервная система (ФРС) США, что оказывает влияние на фунт стерлингов (GBP) и основную пару. Сегодня инвесторы будут следить за ежемесячным валовым внутренним продуктом (ВВП) Великобритании за февраль. "Ястребиные" комментарии главы Банка Англии Меган Грин не помогли британскому фунту. Грин заявила, что снижение процентных ставок в Великобритании должно оставаться "в стороне" из-за сохраняющегося инфляционного давления, которое все еще представляет большую угрозу, чем в США. Грин добавил, что рынки ошибались, ожидая, что Банк Англии снизит ставки раньше, чем ФРС в этом году. Данные по ВВП Великобритании за февраль могут дать некоторые намеки на состояние британской экономики. Если отчет покажет более сильные, чем ожидалось, данные, это может оказать некоторую поддержку британскому фунту и ограничить снижение пары GBP/USD. Более высокие, чем ожидалось, показатели инфляции CPI на этой неделе спровоцировали спекуляции о том, что ФРС придется перенести количество и сроки снижения процентных ставок в этом году. Представители ФРС считают, что центральный банк США достиг пика текущего цикла ужесточения ставок, и денежно-кредитная политика имеет все возможности для того, чтобы реагировать на экономические перспективы, включая возможность сохранения ставок на более высоком уровне в случае постепенного снижения инфляции. Ястребиные высказывания ФРС способствуют росту курса доллара и снижению пары GBP/USD. В четверг вышли данные по индексу цен производителей (PPI) в США за март, который вырос на 2.1% г/г, не дотянув до прогноза в 2.2%. Базовый индекс цен производителей, исключающий волатильные цены на продукты питания и энергоносители, вырос на 2.4% г/г, по сравнению с консенсусом рынка в 2.3%. Торговая рекомендация: Торговля преимущественно ордерами на покупку при уровне цен 1.2570. Рассматриваем ордера на продажу при уровне цен 1.2535. FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

🐹Химпром. 🥜Просили посмотреть, посмотрел! 🥜График сильно похож на публикуемый сегодня ГлобалТрак. Только тут этажи по меньше, но всё же до первой поддержки 26%! 🥜А так, классика. Началась стабилизация, рассчитывать на импульсы разной силы можно. Что бы в серьёз поверить в волну роста, нужно пройти контртрендовую. 🥜Уровень риска считаю повышенным! Покупать и брать на карандаш не буду! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹НПО Наука. 🥜Так и манит эта бумажка! Говорит: "Я стабилизировалась, видишь импульсики раздаю"!) 🥜На самом деле эта стабилизация может быть очень даже ложной! Прошлый импульс так же активно сливался двумя свечами, дальше пошли ростовые импульсы и вроде как дело указывало на возобновление роста, но бумага начала сползать и в итоге слила весь импульс. Тут может быть спокойно такой же вариант. По этому сейчас крайне осторожен и не тороплюсь. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

В рамках развития бренда «Ситимобил» ООО «Транс-Миссия» разработало новое позиционирование известного сервиса. Заявленная миссия — сделать перемещение по городу максимально комфортным для всех. Речь идет не просто об изменении подачи бренда, или запуске нового проекта, а о новом этапе в развитии — масштабном расширении спектра услуг с использованием всех имеющихся у компании экспертиз — помимо услуг такси, доставки, грузоперевозок, аренды самокатов и автоэвакуации планируется также развитие сети СТО, моек и долгосрочной аренды автомобилей. Изменения позволят эмитенту выйти на новый уровень и охватить все потребности аудитории, которые так или иначе связаны с транспортом. Генеральный директор ООО «Транс-Миссия» Максим Федоров: «Мы не навязываем не связанных с транспортом услуг, но всегда рядом, когда они нужны — какие угодно и когда угодно. У нас есть собственная инфраструктура для предоставления полного спектра транспортных услуг и живая поддержка на всех этапах взаимодействия с клиентами и партнерами — свои авто и таксопарки, флот эвакуаторов, станции техобслуживания». Все доступные услуги, от аренды транспорта до его обслуживания, для удобства пользователей будут собраны в одном приложении. Напомним, компания является резидентом «Сколково» и в своей работе использует собственную цифровую платформу «Таксоконтроль», предназначенную для автоматизации бизнес-процессов. В качестве пилотных городов, задействованных в новом проекте по расширению сервиса, рассматриваются Москва и Санкт-Петербург, поскольку, по словам представителя компании, там будет проще контролировать развитие экосистемы. В дальнейшем проект будет масштабирован на все города присутствия сервиса «Ситимобил».

|

|

😔Эх, очередной никакой день на бирже(. Есть конечно чем позаниматься, ну вот РКК спекульнул перед стартом, но это всё мимолётные сделки. Ну Соллерс чутка отработал. Но в целом пока застой!( 🥜Вот многие боятся локальных обвалов, а я так всегда за них топлю. Там день, два и перекупленность сдута и точек входа навалом, а когда вот такая борьба на спокойном рынке, только время сжигает(. 🥜Вот и Астра ваша курвится сегодня. Так рост или отскок? Вот и посмотрим, что будет дальше! 🥜Как бы в боковик рынку не запилить с отсутствием негатива и будем месяц, полтора ждунами сидить. Вот этого сценария больше всех не хочу!!! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Евро и британский фунт готов продолжить свой восходящий тренд, но для этого нужен хороший повод. Как раз по такому случаю Министерство финансов США подготовило для нас с вами ежемесячный отчет о потребительских ценах, который выйдет сегодня во второй половине дня. Однако каким бы ни был отчет, вряд ли он разрешит споры о сроках снижения процентных ставок Федеральной резервной системой. Согласно прогнозам, базовый индекс потребительских цен без учета продуктов питания и энергоносителей, ключевой индикатор базовой инфляции, скорей всего покажет рост на 0,3% по сравнению с прошлым месяцем. Хотя это и будет означать, что инфляция немного снизилась по сравнению с февралем, этого может быть недостаточно, чтобы развеять опасения среди чиновников Центрального банка, ожидающих сохранения инфляции на высоком уровне в ближайшее время, что повлияет на планы по смягчению денежно-кредитной политики. Не забывайте и об общем индексе потребительских цен, рост которого четвертый месяц подряд будет тревожным звонком для чиновников Федеральной резервной системы. Экономисты ожидают, что мартовские данные по индексу потребительских цен укажут на рост в ключевых категориях, таких как арендная плата, подержанные автомобили, рост стоимости товаров и авиабилетов в сфере услуг. Очень важно понять, были ли высокие значения индекса потребительских цен за предыдущие два месяца отклонением или началом тревожной тенденции. Как раз сегодняшние данные позволят определиться с этим более точно, что повлияет на мнения председателя ФРС Джерома Пауэлла и нескольких других представителей FOMC о том, что дефляция, вероятно, является продолжающейся тенденцией, и все еще уместно рассматривать возможность снижения ставок летом этого года. Если данные окажутся намного выше показателей экономистов, скорей всего, спрос на доллар вернется, так как рыночные ожидания сместятся в сторону более длительного сохранения процентных ставок на текущих максимумах. Согласно данным рынка фьючерсов, в преддверии публикации отчета инвесторы оценивают примерно равные шансы на снижение ставок в июне этого года как на вероятную отправную точку. Что касается текущей технической картины EUR/USD, то спрос на евро сохраняется. Сейчас покупателям нужно думать над тем, как забирать уровень 1.0880. Только это позволит нацелиться на тест 1.0910. Уже оттуда можно забраться на 1.0940, но сделать это без поддержки со стороны крупных игроков будет довольно проблематично. Самой дальней целью выступит максимум 1.0970. В случае снижения торгового инструмента лишь в районе 1.0845 я ожидаю каких-либо серьезных действий со стороны крупных покупателей. Если там никого не будет, было бы неплохо дождаться обновления минимума 1.0820 либо открывать длинные позиции от 1.0790. Что касается текущей технической картины GBP/USD, то быкам необходимо забирать ближайшее сопротивление 1.2700. Это позволит нацелиться на 1.2730, выше которого пробиться будет довольно проблематично. Самой дальней целью выступит область 1.2765, после чего можно будет говорить и о более резком рывке фунта вверх к 1.2800. В случае падения пары медведи попытаются забрать контроль над 1.2660. Если это удастся сделать, пробой диапазона нанесет серьезный удар по позициям быков и столкнет GBPUSD к минимуму 1.2640 с перспективой выхода на 1.2610.

|

|

🐹Росдорбанк. 🥜Итак, в прошлый раз бумага отлично отработала и сейчас идёт волна снижения. Можно брать бумагу на карандаш. Для более чистой точки входа рекомендую дожидаться стабилизации или видимого закругления. 🥜Сам я начал собирать позицию на опережение, иногда так делаю, когда присутствует ощущение угасания волны снижения. Если не ошибся, то от сюда можно словить импульс. Если ошибся продолжу добирать на уже сформировавшейся стабилизации или пиле! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

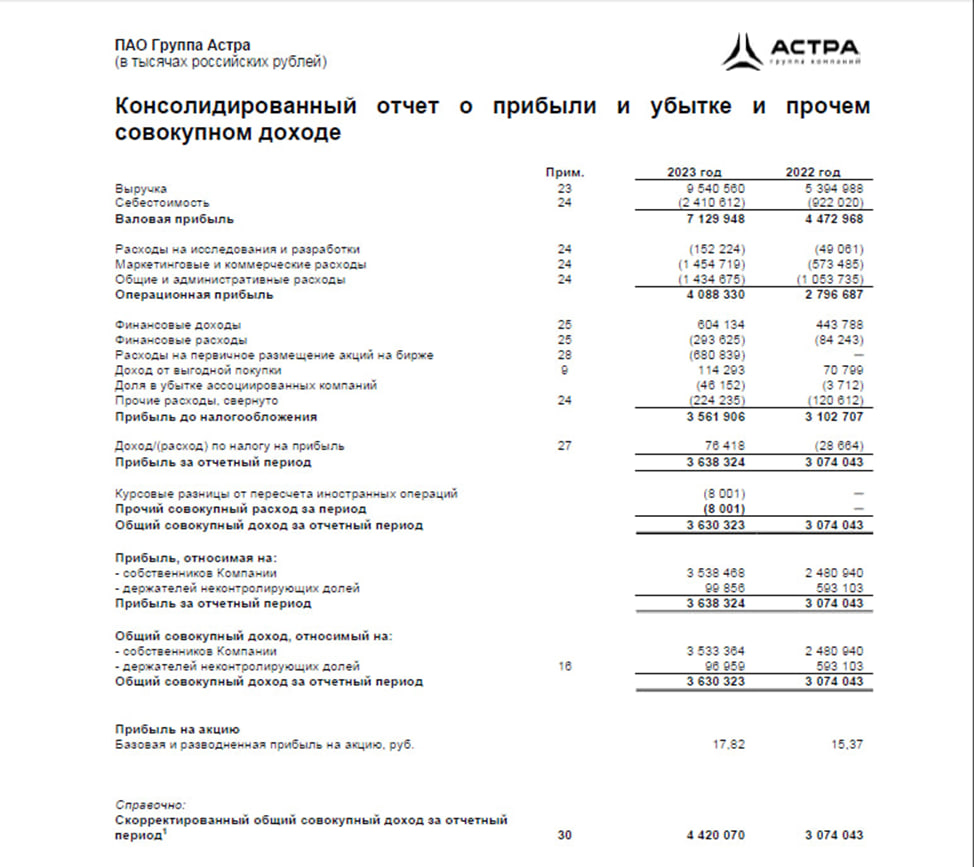

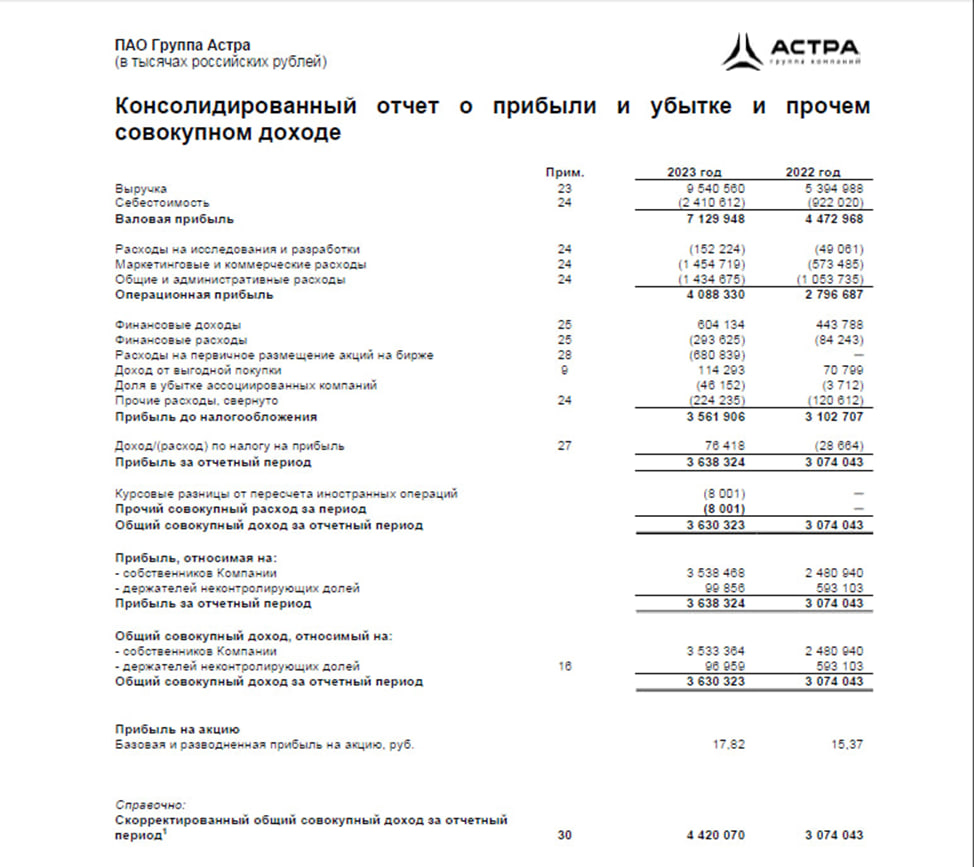

Давайт сделаем обзор на компанию Астра. Взглянем на финансовые результаты в отчёте: -Выручка группы выросла на 76% год к году (г/г) и составила 9,54 млрд руб; -Операционная прибыль достигла 4,09 млрд руб. (+46% г/г); -Прирост EBITDA составил 16% г/г до 3,85 млрд руб; -Рентабельность EBITDA по итогам 2023 г.: 40%; -Чистая прибыль: 3,64 млрд руб. (+18% г/г); Так же компания собирается рекомендовать дивиденды - "Менеджмент компании на Дне инвестора сообщил, что будет рекомендовать выплатить дивиденды за 2023 г. не менее 50% чистой прибыли. Рекомендация может быть дана летом.". То есть, тут у нас всё не так уж и плохо. На чём же тогда недавно было падение акций данной компании? Как я понял, снижение пошло на слухах об SPO (вторичное публичное размещение акций) и многие это перепутали с другой процедурой, которая называется допэмиссия. Да, это 2 разных понятия. Допэмиссия - это процесс, когда компания выпускает дополнительные ценные бумаги для привлечения капитала, тем самым, они размывают цену акций. А SPO - это выпуск в обращение имеющихся у компании акций. То есть, никаких новых акций она не выпускает, а продает на рынке акции, которые были у неё ранее. Цена не размывается, ликвидность растёт - плюс для акционеров. Поэтому, у рассматриваемой нами компании дела не так уж и плохо, финансовые показатели растут, присутствует новость про дивиденды. Тем более, с утра ещё вышла такая новость - "Газпром нефть" перевела 85% пользовательских устройств (АРМ) на российскую операционную систему Astra Linux (разработчик - "Группа Астра")", что тоже позитив для данной компании.  . .

|

|

Уже совсем скоро начнется сезон выплаты дивидендов. Давайте рассмотрим пять акций на российском рынке, которые обещают наивысшую прогнозируемую доходность от дивидендов в течение следующих 12 месяцев. ➖По акциям компании Сургутнефтегаз префы #SNGSP, ожидается выплата дивидендов в размере 11,8 рублей на акцию, что соответствует доходности 17,7%. ➖Татнефть #TATN планирует выплатить дивиденды в размере 115 рублей на акцию, с доходностью 16,2%. ➖Ожидается, что Газпром нефть #SIBN выплатит дивиденды в размере 105,1 рубля на акцию, что обеспечит доходность 13,7%. ➖ЛУКОЙЛ #LKOH может выплатить дивиденды в размере 1060 рублей на акцию, с доходностью также 13,7%. ➖Совкомфлот #FLOT планирует дивиденды в размере 16,9 рублей на акцию, что принесет доходность 12,9%. Больше обзоров и аналитики по рынкам в моем телеграмм канале: https://t.me/free_investment_anna

|

|

Вам нужен сайт с галереей фотографий, формами обратной связи, с возможностью, добавлять неограниченный объем информации? Создаем готовые сайты. Индивидуальный подход, качество, эффективность работы гарантируем. В любой созданный сайт входят также: • система управления содержимым сайта • система управления хостингом • детальная статистика по посетителям и поисковым словам • регистрация сайта в поисковых системах • обучение работе с сайтом и поддержка • мобильная версия сайта Типовые сайты от 800 руб.Любые сайты по вашим макетам

|

|

|

|

.

.