|

|

|

Холдинговая компания ГК «ТНС Энерго», владеющий контрольными пакетами акций в ряде региональных энергосбытовых компаний, раскрыла консолидированную отчетность по МСФО за 2022 и 2023 гг. См. таблицу: https://bf.arsagera.ru/tns_energo/ Выручка компании выросла на 6,9% до 160,2 млрд руб. главным образом на фоне роста сбытовых надбавок в регионах присутствия компании. Ключевая статья затрат - расходы на покупку электроэнергии – показала небольшой рост (+0,8%), составив 155,4 млрд руб., тогщда как другая важная статья расходов - не передачу электроэнергии - прибавила 12%, достигнув 133,1 млрд руб. Постоянные расходы выросли на 11,0%, составив 12,2 млрд руб. В отчетном периоде компания признала существенный убыток от обесценения торговой и прочей дебиторской задолженности, составивший 7,3 млрд руб., против 7,6 млрд руб. годом ранее, а также начислила 5,4 млрд руб. в качестве возмещения убытков, включая налоговые санкции (3,2 млрд руб. годом ранее). В итоге операционная прибыль компании составила 11,6 млрд руб., прибавив 13,1%. Долговая нагрузка компании за год сократилась с 12,6 млрд руб. до 7,3 млрд руб. Расходы на ее обслуживание снизились с 2,4 млрд руб. до 1,3 млрд руб. При этом отметим значительное снижение чистых финансовых расходов с 4,8 млрд руб. до 471 млн руб. на фоне положительной переоценки финансовых инструментов (1,2 млрд руб. против убытка 2,9 млрд руб. годом ранее). В итоге компания получила чистую прибыль в размере 8,9 млрд руб., значительно превысив результат предыдущего года. По итогам полугодия величина собственного капитала компании составила 9,0 млрд руб., что составляет 660,8 руб. на акцию. В целом можно отметить продолжающееся улучшение финансового положения компании, постепенно сокращающей свой долг, а также урегулирующей претензии по просроченной кредиторской задолженности перед сетевыми компаниями. По итогам полугодия холдинг сократил величину просроченной задолженности на 5,7 млрд руб. до 2,5 млрд руб. По итогам внесения отчетности мы существенно повысили прогноз по чистой прибыли холдинга на всем окне прогнозирования, приняв во внимание улучшение операционной эффективности компании и продолжающееся стремительное сокращение долга. В результате потенциальная доходность акций ТНС энерго возросла. При этом показатель ROE остается в области экстремальных значений, что вызвано эффектом низкой базы собственного капитала. См. таблицу: https://bf.arsagera.ru/tns_energo/ На данный момент акции компании торгуются с P/BV 2024 около 2,5 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Фикспрайс. Давайте взглянем на последний отчёт по этой компании. Отчёт за 1 квартал 2024 года: 1. Финансовые показатели: -Выручка: 71,7 млрд руб. (8,8% год к году (г/г)) -Валовая прибыль: 23,4 млрд руб. (6,7% г/г) -EBITDA: 9,8 млрд рублей (по МСФО (IFRS) 16, +13,3% г/г) -Рентабельность EBITDA: 13,6% -Чистая прибыль: 3,3 млрд руб. (-43,8% г/г). 2. Операционные показатели: -Общее количество магазинов достигло 6 545, увеличившись на 11,9%г/г. Доля франчайзинговых магазинов составила 10,8% от общего количества магазинов сети, снизившись на 15 б.п. г/г; -Общее количество чистых открытий в 1 квартале 2024 года составило 131 магазин (125 магазинов под управлением Компании и 6 франчайзинговых магазинов) по сравнению со 185 магазинами (167 магазинов под управлением Компании и 18 франчайзинговых магазинов) в 1 квартале 2023 года; -В 1 квартале 2024 года Компания закрыла 39 магазинов под собственным управлением, по сравнению с 31 магазином годом ранее, продолжая работу над улучшением условий аренды; -В отчетном периоде Fix Price продолжил расширение сети в России и за рубежом. 9,9% чистых открытий пришлось на зарубежные рынки, а доля зарубежных магазинов в общем количестве магазинов сети выросла до 10,3% по сравнению с 10,1% на 31 марта 2023 года; -Общая торговая площадь магазинов Fix Price увеличилась на 28,5 тыс. кв. м и составила 1 419,1 тыс. кв. м (рост на 12,1% г/г) на 31 марта 2024 года. Средняя торговая площадь магазина Fix Price на конец отчетного периода составила 217 кв. м; -В 1 квартале 2024 года Компания начала работу в 29 новых населенных пунктах; По большому счёту, дела компания не так уж и плохи. Но, что смущает меня — это сильные конкуренты на рынке (x5 групп и магнит). Берём во внимание то, что магнит может платить дивиденды, а х5 уже в процессе перерегистрации и тоже вполне себе может начать их выплату. Что касается же фикспрайса — то компания уже начала процесс редомициляции, но не в Россию, а в Казахстан. Поэтому, встаёт сразу вопрос — будут ли тут проблемы в выплате дивидендов? Конечно, если всё будет удачно — то это огромный плюс для компании. Но, это мы узнаем не раньше второй половины 2024 года, так как по словам руководства компании — «в компании не ожидают завершения процесса ранее чем во второй половине 2024 года». Итог. У компании есть достаточно серьезные конкуренты, плюс стоит вопрос на счёт выплаты дивидендов после процесса редомициляции. Если всё сложится удачно — то акционеров может заинтересовать данная бумага. В противном же случае — тут будет достаточно спорная история. Поэтому, финансовые и операционные показатели в норме, но вопрос на счёт дивидендов... надеемся, что их выплата будет более доступной, после смены юрисдикции. не является инвестиционной рекомендацией Тг канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

. . ▷ВСЕ ТОЧКИ ВХОДА ПО ТС ОПУБЛИКОВАНЫ (НЕ ПОСТФАКТУМ) ЗДЕСЬ НА ФОРУМЕ САЙТА МФД . ▶ ЗОЛОТО: ПРОФИТ +37,1%. . 07 трейдов: 2.9 п.п.+8.1 п.п.+25.9 п.п.+1.2 п.п.+6.0 п.п.+1.4 п.п.+13.9 п.п.=59.4 п.п. . За месяц проведено 07 трейдов. Расчёт произведён без учёта удержания подоходного налога и комиссий брокера. Убыточные трейды отсутствуют. . ▶ НЕФТЬ: ПРОФИТ +18,4%. . 05 трейдов: 0.05 п.п.+2.79 п.п.+0.04 п.п.+0.85 п.п.+0.11 п.п.=3.84 п.п. . За месяц проведено 05 трейдов. Расчёт произведён без учёта удержания подоходного налога и комиссий брокера. Убыточные трейды отсутствуют. . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2022 г. в плюс закрыто 100,00% трейдов; — 2023 г. в плюс закрыто 100,00% трейдов.

. ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

🐹 Русс-Инвест. 🥜Отлично бумага отработала и вышла ракетой из зоны покупок и поддержек! Да, на такую прыть я не рассчитывал, но как показала практика, нет так страшен Барыга с газонокосилкой, как его малюют!))) 🥜Сейчас бумага отлично сливает импульс, взял на карандаш и тут смотрю или приход на теже уровни с положительной реакцией или зачаток стабилизации. От этого буду плясать и принимать решение! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Кузнецкий. 🥜Ну что Друзья, судя по телодвижениям графика бумага пережила недовольство мелких дивов!) Пик снижения пройден, продажи захлебнулись, везде хвосты, а во вторник, слабый вторник и вовсе закрылись в пограничном состоянии. 🥜Получается пока бумага осталась в этом ценовом диапазоне, сейчас на лоях и для подстраховки лучше удостовериться в формировании растущей свечи и тогда можно брать очередного спекуля! 🥜Сразу хочу предостеречь новичков! Эта бумага, как бы в моменте интересно не смотрелась, го за 23 год разогнана она явно не по успехам и при первом кризисе или черном лебеде на изечку приедет на 0,18-0,2р.! Я не пугаю, просто хочу что бы вы осознавали и отдавали себе отчёт что и как вы торгуете!!!! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🇷🇺 LSRG - закрытие реестра по дивидендам 100,00 руб (дивгэп). 🧬 ABIO - Акции Артген начнут торговаться на вечерней сессии 🏦 ENPG KLVZ QIWI UWGN GECO GTRK - Московская биржа устанавливает новый шаг цены и параметр Decimals по списку ценных бумаг. 🔌 ELFV - ЭЛ5-Энерго опубликует финансовые результаты по МСФО за I кв. 2024 г. 🚘 LEAS - Европлан опубликует финансовые результаты по РСБУ за I кв. 2024 г. 📃 RENI - СД Группы Ренессанс Страхование. В повестке вопрос о предоставлении рекомендации ГОСА по вопросу распределения прибыли (в т.ч. выплате (объявлении) дивидендов) по результатам 2023 г. 🥇 SELG - СД Селигдар. В повестке вопрос о рекомендациях ГОСА по распределению прибыли, в т.ч. выплате (объявлении) дивидендов по результатам 2023 отчетного года. 🏦 SVCB - ВОСА Совкомбанк. В повестке вопрос об увеличении УК путем размещения дополнительных акций (*сделка по покупке ХКФ банка). 🥜Друзья, на дворе четверг, рабочему классу пора на работу(. А на бирже по сути второй понедельник на этой неделе! Что происходит по понедельникам, мы уже привыкли!) Вот и я жду сегодня проголодавшихся лудоманов и манипуляторов и жду движений во втором и третьем эшелонах! 🥜По событиям сегодня денёк прям насыщенных и интересный! Для всего рынка будет интересен Газпром. Сообщалось ранее, что до 2ого мая компания отчитывается за прошлый год, а сегодня получается крайняя дата. Имеют право по новому законодательству конечно не публиковать, но мы подождём! А что, а вдруг!) 🥜По новому шагу цены у ряда бумаг я ничего не нашёл, ну думаю те кто ими торгует систематически, разницу в изменениях сразу заметят, так что это не особо важно! 🥜Для меня так же интересен отчёт Европлана. Для среднесрока бумага интересная и апсайд имеется, но вот купить рынок не даёт, а выше 1000р. брать не хочется. 🥜Ну и вишенка на торте, опять же для меня, это вопрос по дивам по Ренессансу и Селегдару! По второму мысли я писал во вторник, так что можно глянуть и почитать, повторяться не буду! А вот Ренессанс компания достаточно свежая и история выплат всего одна, 7,7р., если не изменяет память. Была она осенью. Собственно говоря спекуль по ней я закрывал и ниже рынок перезайти уже не дал. А вот есть ещё позиция в среднесрочно-долгосрочном портфеле и хоть он не публичный, периодически мыслями я тут делюсь. И ту позицию я брал под следующие осенние дивы, то есть на пол годика с расчётом на +25-30%. Да, идей не много, по этому и этот апсайд меня устраивает. Но как оказалось, что те дивы за пол года и сейчас будет рекомендация по финальным. И тут тактику немного меняю. Если рекомендуют мелкие, то кроюсь, а там сейчас около 9% профита и на разочаровании перезахожу ниже, опять же под осенние дивы с фиксацией перед отсечкой, но получаю вот эти финальные дивы прицепом. Если рекомендуют нормальные 5% и выше, продолжу удерживать до осенних. Если такой див не устроит толпу и прольют, то возможно воспользуюсь пирамидингом и доберу! 🥜Ну и последнее на сегодня, это ЛСР. Для любителей коротких позиций возможно вполне актуальная идея шорта после дивгэпа. Не верю в его быстрое закрытие, бумага стала достаточно дорогой, а расти дальше триггера в моменте я не вижу. Так что думаю цена будет сползать. Такие идеи торгуются строго со стопом!!! 🥜Что касается торговли, помимо своих позиций, держу на карандаше подслитый Русс-Инвест, Науку-Связь и Кузнецкий. 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Наступившая рабочая неделя пролетит за два дня. За это время 3 эмитента направят купонный доход по четырем облигационным выпускам общим объемом 8 113 250 руб. Также на 3 мая запланировано полное погашение выпуска ТаксовичкоФ-БО-П02. 2 мая доход за 55 купонный период выпуска Нафтатранс плюс-БО-02 (ISIN: RU000A100YD8, № 4B02-02-00318-R от 14.10.2019) направит ООО ТК «Нафтатранс плюс». Согласно графику, событие должно было состояться 29 апреля, но в связи с праздниками было перенесено на ближайший рабочий день, 2 мая. После реализации 11 частичных досрочных погашений объем в обращении составляет 66,6 млн руб., а остаточный номинал — 2 663 руб. Ставка купона плавающая, с расчетом по формуле: ключевая ставка ЦБ РФ +6%, но не менее 13% и не более 15%. Её текущее значение — 15% годовых. Выплата на одну бумагу будет равна 32,83 руб., на все — 820 750 руб. В этот же день ООО ТК «Нафтатранс плюс» реализует еще одну выплату, а именно направит доход за 38 купон выпуска Нафтатранс плюс-БО-03 (ISIN: RU000A102V51, № 4B02-03-00318-R от 16.03.2021). Событие было запланировано на праздничный день 1 мая, и перенесено на 2 мая. Объем выпуска — 500 млн руб., номинал — 1 000 руб., ставка купонного дохода — 12% годовых. Выплата на одну бумагу — 9,86 руб., на выпуск — 4 930 000 руб. Также 2 мая инвесторы получат доход за 11 купон выпуска СЕЛЛ-Сервис-БО-П02 (ISIN: RU000A106C50, № 4B02-02-00645-R-001P от 26.05.2023). Запланированное на 1 мая событие было перенесено на 2 число. Объем выпуска составляет 150 млн руб., номинал — 1 000 руб., а ставка — 15% годовых. Эмитент направит в пользу владельцев бумаг 1 849 500 руб., из расчета: 12,33 руб. на облигацию. 3 апреля доход за 36 купонный период получат держатели бумаг ТаксовичкоФ-БО-П02 (ISIN: RU000A1033X3, № 4B02-02-00447-R-001P от 30.04.2021). Ранее эмитент успешно реализовал четыре частичных досрочных погашения, благодаря чему объем выпуска в обращении — 48 млн руб., остаточный номинал — 800 руб. Ставка купонного дохода — 13% годовых. Выплата на одну облигацию составит 8,55 руб., на все — 513 000 руб. В этот же день состоится полное погашение оставшегося номинала выпуска ТаксовичкоФ-БО-П02. Объем выплаты составит 80% от номинала в 1 000 руб. Объем выплаты на одну бумагу — 800 руб., на весь выпуск — 48 млн руб.

|

|

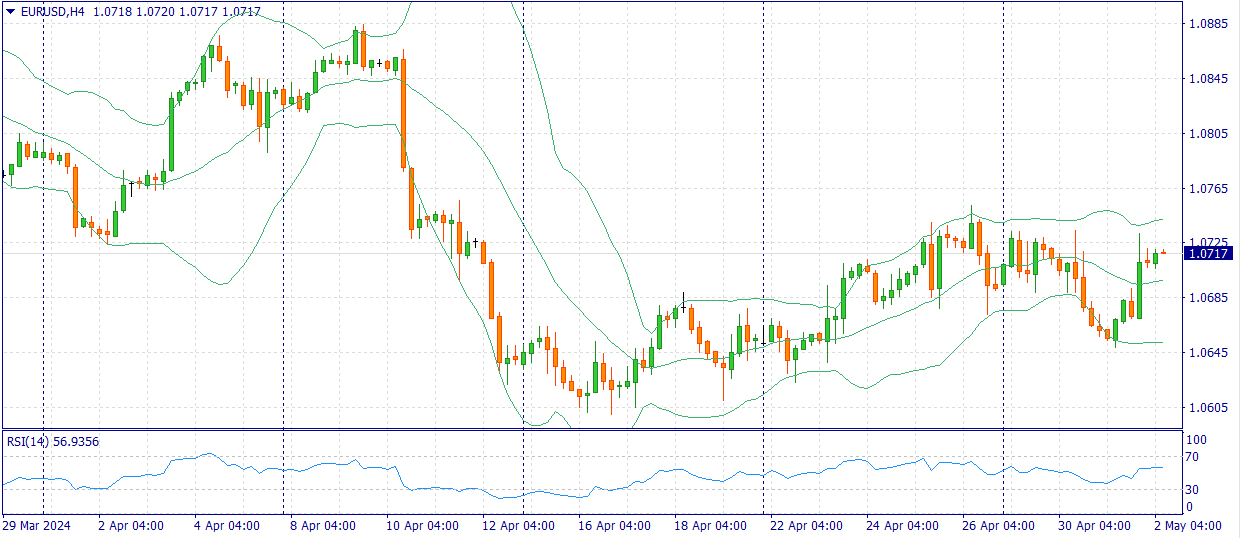

EURUSD:

Пара Евро-доллар продолжает укрепляться в четверг, поскольку преобладающие на рынке позитивные настроения оказывают поддержку таким чувствительным к риску валютам, как евро. Повышение склонности к риску можно объяснить высказываниями председателя Федеральной резервной системы Джерома Пауэлла в среду. Пауэлл отверг вероятность дальнейшего повышения процентных ставок после того, как ФРС приняла решение сохранить процентные ставки на уровне 5,25-5,50 % на майском заседании, состоявшемся в среду. Пара EUR/USD выросла до отметки 1,0720 в ходе азиатской торговой сессии. Согласно отчету Reuters, председатель ФРС Джером Пауэлл заявил, что прогресс в области инфляции в последнее время застопорился, что говорит о том, что потребуется больше времени, чем ожидалось ранее, чтобы снизить инфляцию до целевого уровня в 2%. Пауэлл также отметил, что если активный рост занятости сохранится, а инфляция останется застойной, то это послужит основанием для отсрочки снижения ставок. В Еврозоне евро может испытать трудности из-за более мягкой позиции Европейского центрального банка по сравнению с Федеральной резервной системой США. Последние данные по инфляции показали, что инфляция в Еврозоне в апреле осталась на прежнем уровне, как и ожидалось. Кроме того, базовая инфляция снизилась, что усилило ожидания на возможное снижение процентной ставки ЕЦБ в июне. Торговая рекомендация: Торговля преимущественно ордерами Buy от текущего уровня цен. FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Европейская валюта слегка просела после выхода неоднозначных данных по немецкой экономике, локомотиву ЕС. Однако динамика «европейца» оказалась не слишком негативной по отношению к гринбеку. Американская валюта по-прежнему в лидерах, но и европейская не отстает. По мнению экспертов, кратковременный провал евро вскоре сменится его подъемом и стабилизацией. Единая валюта оказалась под давлением после публикации слабых данных по инфляции в Германии. Масла в огонь добавили отчеты по инфляции в еврозоне, в частности по Испании. Согласно текущим сведениям, в апреле потребительская инфляция в Германии составила 2,2% в годовом выражении. При этом эксперты ожидали ее увеличения до 2,3%. Данный показатель не изменился с марта, подчеркивают аналитики. По данным агентства Destatis, месячный прирост индекса потребительных цен в ФРГ составил 0,5%, что оказалось ниже прогнозируемого значения в 0,6%. По мнению валютных стратегов CIBC Capital Markets, текущие макроотчеты подтверждают возможное снижение ставки ЕЦБ в июне. Эти данные находятся в русле общемировой тенденции на усиление месячных темпов роста, зафиксированной в других развитых странах. По наблюдениям аналитиков, текущий тренд направлен на усиление ежемесячных темпов экономического роста. Помимо макроотчетов, Германия предоставила предварительную оценку апрельского гармонизированного индекса потребительских цен (HICP), который увеличился на 2,2% г/г и на 0,5% м/м. Это немного хуже ожиданий рынка, но выше, чем в марте. Кроме того, в еврозоне был опубликован апрельский индекс потребительского доверия, который остался на прежнем уровне (-14,7 пункта). В начале текущей недели был обнародован индекс потребительских цен в Испании. В апреле данный показатель составил 3,3% в годовом выражении. Это ниже прогнозируемых 3,4%, подчеркивают эксперты. Что касается базовой инфляции, то она достигла 2,9%, хотя ожидалось 3,2%. Отметим, что отчеты по инфляции в Испании очень важны для рынка, поскольку служат своеобразным индикатором ценовых тенденций для всего европейского региона. По мнению экономистов, инфляция в этой стране развивается быстрее, чем в других государствах евроблока. В фокусе внимания участников рынка – данные по занятости в США и предстоящие заседания ФРС. Сложившаяся ситуация способствовала росту доллара в начале недели. Однако в дальнейшем гринбек немного отступил от высоких значений. При этом фондовые рынки продемонстрировали уверенный рост, что помогло паре EUR/USD укрепиться. Последний день месяца выдался относительно позитивным для тандема. Во вторник, 30 апреля, пара EUR/USD курсировала вблизи круглого уровня 1,0700, иногда немного откатываясь, но затем возвращаясь на исходные позиции. В текущей ситуации действия рынка остаются ограниченными, поскольку инвесторы ожидают данных по занятости в США и решений Федрезерва по монетарной политике. По предварительным прогнозам, регулятор сохранит ставки на прежнем уровне. На этом фоне участники рынка ожидают «ястребиных» заявлений Джерома Пауэлла, главы ФРС. Причина – ориентация регулятора на текущие макроэкономические отчеты, свидетельствующие о замедлении роста и сохранении высокого инфляционного давления. Кроме того, на текущей неделе будут опубликованы данные по занятости в США, а именно отчет JOLTS о количестве открытых вакансий и сведения ADP о создании рабочих мест в частном секторе. Вишенкой на торте станет пятничный отчет по занятости в несельскохозяйственном секторе (NFP) Америки. В сложившейся ситуации евро существенно просел по отношению к большинству валютных пар G10, уступив гринбеку. Текущий макроотчет из еврозоны оказался для единой валюты умеренно негативным, поскольку вышел мягче ожиданий. Ключевое значение для евро будет иметь решение ЕЦБ о последующем снижении ставки в июле. По мнению аналитиков, в текущих условиях еврорегулятор может уменьшить ключевую ставку даже раньше – в начале июня. Ранее представители ЕЦБ дали понять, что готовы к сокращению процентной ставки в начале лета. Подтверждением такого решения служат текущие данные по инфляции в еврозоне. Центральному банку нет причин разочаровывать рынки и сохранять процентные ставки, полагают эксперты. Однако такой сценарий не слишком благоприятен для единой валюты. В подобной ситуации она вновь ослабеет, а доллар укрепится. Если процесс снижения инфляции продолжится, то летнее уменьшение ставки будет неизбежным.

|

|

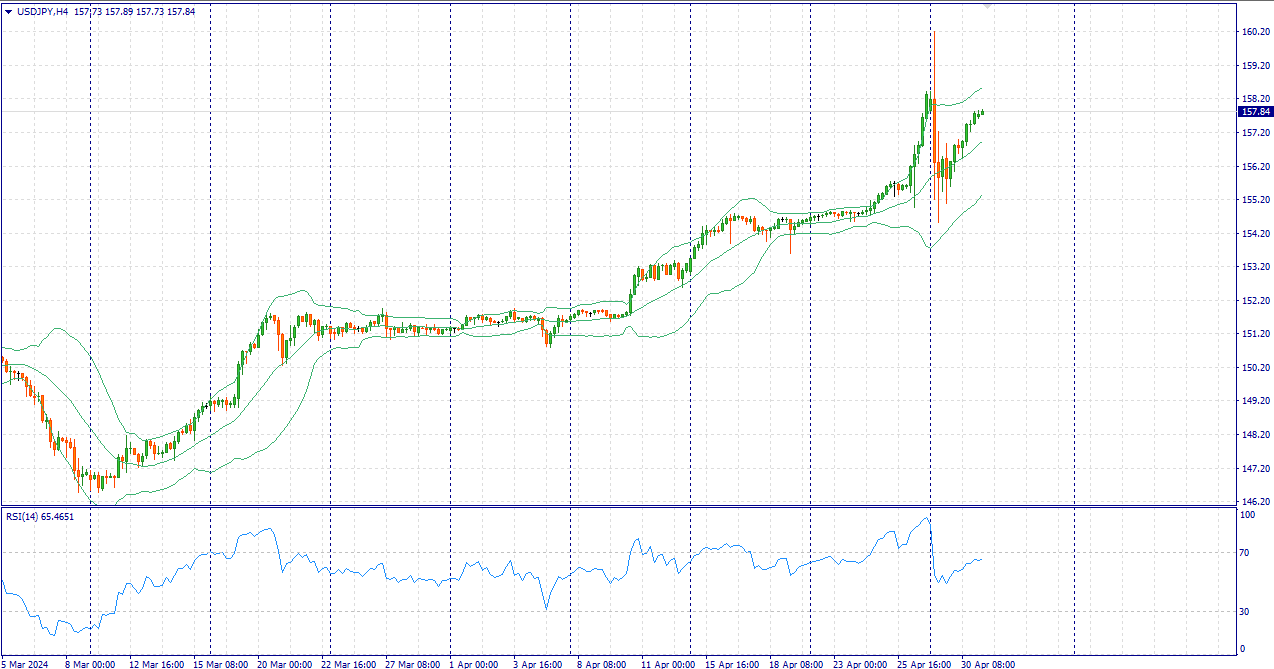

События, на которые следует обратить внимание сегодня: 17:00 GMT+3. USD - Производственный индекс ISM 21:00 GMT+3. USD - Решение FOMC по основной процентной ставке USDJPY:

Японская иена (JPY) понесла значительные потери против своего американского коллеги во вторник и отменила большую часть резкого роста предыдущего дня, вызванного возможной интервенцией со стороны японских властей. Основным фактором ослабления иены является разница в процентных ставках между Японией и США, которая, как ожидается, будет оставаться значительной в течение некоторого времени. Это, наряду с хорошим ростом спроса на доллар США (USD), придало дополнительный импульс паре USD/JPY и способствовало сильному внутридневному росту. Покупки доллара США не прекращались в течение азиатской сессии в среду на фоне растущей уверенности в том, что Федеральная резервная система (ФРС) будет повышать процентные ставки еще дольше, подкрепленной поступающими макроэкономическими данными из США, которые указывали на все еще высокую инфляцию. Тем не менее, импульс к снижению рисков - как показало ночное падение на американских фондовых рынках и море красного цвета на азиатских фондовых рынках - оказывает некоторую поддержку безопасной иене. Это, в свою очередь, выступает в качестве встречного ветра для пары USD/JPY в преддверии важного решения FOMC по политике, которое состоится позднее сегодня. Торговая рекомендация: Торговля преимущественно ордерами Buy от текущего уровня цен До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

|

|