|

|

|

🐹ВК. 🥜 Наконец-то бумага дала реакцию на разметку и в близи локальной трендовой. 🥜Скоропостижных выводов делать не стоит. Думаю тут или кто-то толкнул и произошёл небольшой шортокрыл. Или же кто-то закрыл на стабилизации крупный шорт и так же этим повыбивал своих коллег по цеху. Ранее наблюдалось подобное, но тот выстрел рынок не поддержал. 🥜Так что пока не стоит тешить себя иллюзиями, я к этой аномалии отношусь ровно. Поедет, значит поедет, не поедет, значит поедет позже! 🥜А так спекулятивные ориентировочные цели отмечены на графике! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Позитив. 🥜Смотрел вечерком графики в поисках чего-то интересного и вспомнил про недавнюю идею и третью попытку с одним и тем же сигналом на графике! И аллилуйя!))) Вновь отработал сигнал!) 🥜Я прикинул, если с первого раза не выходить, то было бы около 11% накопленной прибыли. А если поучаствовать во всех трёх идеях, то около 20% зафиксированной прибыли!) Вот такие дела Друзья). 🐹Есть те, кто хотя бы раз поучаствовал в спекулятивной идее? 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🔍 YDEX - Мосбиржа включит акции МКПАО "ЯНДЕКС" в котировальный список Первого уровня 🇷🇺 MVID - М.видео опубликует предварительные операционные результаты за I кв. 2024 г. 🇷🇺 MRKC - СД Россети Центр. В повестке вопрос о рекомендациях ОСА по распределению прибыли (убытков), в т.ч. по размеру дивидендов по акциям и порядку их выплаты, по результатам 2023 г. 🔌 PMSB PMSBP - ГОСА Пермэнергосбыт. В повестке вопрос о распределении прибыли, в т.ч. о выплате (объявлении) дивидендов и убытков по результатам 2023 отчетного года (рекомендация СД в размере 28,40 руб на обыкновенную акцию и 28,40 руб на привилегированную акцию) 🌐 TTLK - ГОСА Таттелеком. В повестке вопрос о распределении прибыли и выплате (объявлению) дивидендов по результатам 2023 г. (рекомендация СД в размере 0,04887 руб на акцию) 🇷🇺 UPRO - СД Юнипро. В повестке вопрос о рекомендациях ГОСА по распределению прибыли (в т.ч. выплате (объявлении) дивидендов) и убытков по результатам 2023 г. 🥜Друзья, Хомяк вернулся домой, можно со спокойной душой возвращаться к торговле!) 🥜День вчера выдался крайне разнонаправленным. Малоликвидки продолжают испытывать слабость широким фронтом. И если бы не было сюрпризоа в Диоде и Светофоре, то было бы совсем тоскливо, а там в целом более менее! 🥜Слышали уже наверное, что Светофор выводит префы на рынок, ценник у них 50+. И я где-то читал, что дивы компания платит именно по префам. Размер их не знаю, кому интересно поищите, но обычку могут свозить к этой цене, минус размер дива и ещё дисконтик какой-нибудь. Так что основу вчера крыть не стал, тем более от хая бумагу не отливали. Чем чёрт не шутит, вдруг сегодня ещё десяток/полтора насыплют!))) 🥜По событиям сегодня особо интересного ничего нет. Всё достаточно предсказуемое и заезженное. Ну разве, что очередная дочка Россетей рекомендует дивы. Как раз сейчас фаза слабости во всей электрической семье, возможно Центр подкинет позитива и прикажет, что достаточно уже фиксить!) 🥜Сегодня на карандаше под фикс если ничего не упустил, два спекуля, Астра и ВУШ. Вуш после мощной ростовой свечи может дать поиск баланса, так что не глубокое покраснение не критично, в этом случае трогать не буду. А вот у Астры краткосрочно день икс. Поиск баланса был вчера, тест поддержки мы получили, ну собственно говоря я об этих ожиданиях вчера писал. И вот сегодня важный момент, едет выше, что по науке было бы логично, тогда держу и просто наблюдаю, а вот если будет формироваться вторая красная свеча, то кроюсь и буду надеятся на перезаход ниже. Среднесрок пока трогать не буду. 🥜Ну и по большому счёту сейчас интересуют всё теже активные позиции в малоликдидках. Смотрю кого будет можно добрать. Доборы исключительно точечно. Пачками в одном ценовом диапазоне по индексу и одномоментно брать нельзя, иначе можно просто напросто получить одну и туже картину в своих бумагах с разными названиями, но с одинаковым красным результатом! 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

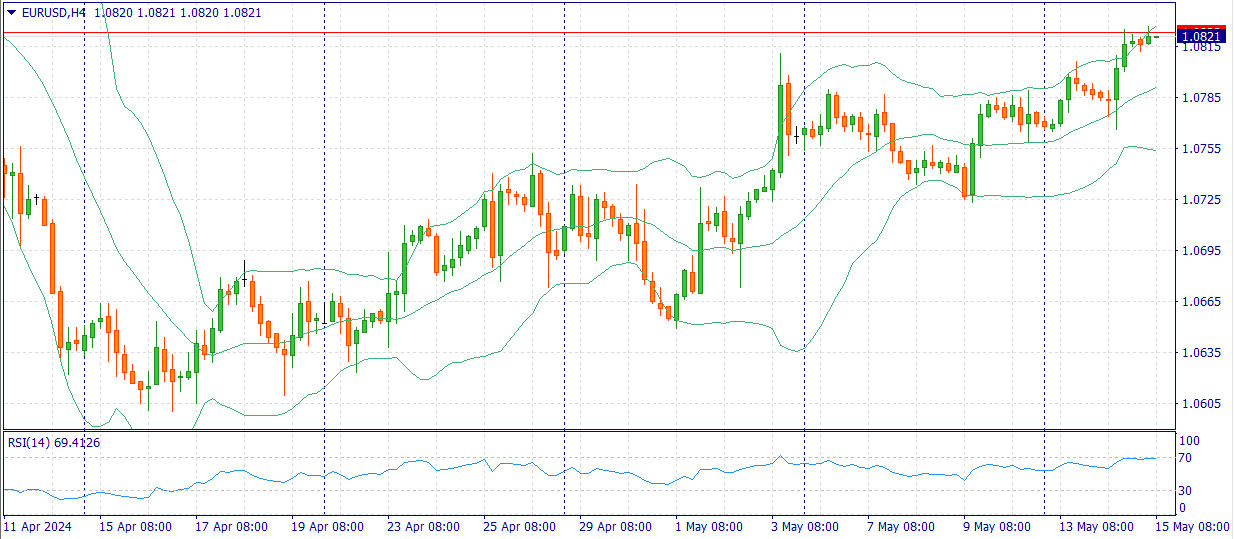

Событие, на которое следует обратить внимание сегодня: 12:00 GMT+3. EUR - Изменение объема ВВП 15:30 GMT+3. USD - Индекс потребительских цен EURUSD:

Пара Евро-доллар торгуется с бычьим уклоном в районе 1,0815 в первые часы азиатских торгов в среду. Позднее рынки могут перейти к осторожным настроениям в преддверии выхода ключевых экономических данных из Еврозоны и США. В среду основными событиями станут первое чтение валового внутреннего продукта (ВВП) Еврозоны за первый квартал и апрельский индекс потребительских цен (ИПЦ) США. Во вторник председатель Федеральной резервной системы (ФРС) Джером Пауэлл заявил, что инфляция снижается медленнее, чем ожидалось, а данные по индексу потребительских цен дали больше оснований для сохранения ставок на более высоком уровне. Пауэлл добавил, что, по его мнению, маловероятно, что центральному банку придется повышать процентные ставки дальше, даже если шансов на снижение ставок стало меньше. Кроме того, президент ФРС Канзас-Сити Джеффри Шмид отметил, что инфляция остается слишком высокой и центральному банку США предстоит еще много работы. Эти "ястребиные" комментарии могут повысить курс доллара США (USD) и оказать давление на основную пару в ближайшей перспективе. Однако позднее в этот день должны выйти данные по ИПЦ США, которые могут повлиять на решение ФРС по процентной ставке на следующем заседании. Ожидается, что годовая базовая инфляция ИПЦ снизится до 3,4% в апреле с 3,5% в предыдущем чтении. Инфляция базового ИПЦ, по прогнозам, снизится до 3,6% в апреле с 3,8% ранее. Если предстоящие данные по ИПЦ оправдают ожидания, это может привести к перспективе снижения ставки. Это, в свою очередь, может привести к снижению курса доллара и послужить попутным ветром для EUR/USD. Торговая рекомендация: Торговля преимущественно на Buy от уровня текущих цен. До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Американская валюта продолжает победное шествие в преддверии выхода отчетов по инфляции в США и выступления Джерома Пауэлла, председателя ФРС. Гринбеку нелегко оставаться на плаву и при этом двигаться к новым высотам, но он полон оптимизма. Такой настрой разделяют многие аналитики и участники рынка, сохраняя уверенность в хороших перспективах USD. В текущем году американская валюта оказалась наиболее эффективной по сравнению с другими ведущими платежными средствами. Этому способствовали ожидания по поводу дальнейшего снижения ключевой ставки ФРС и позитивные макроэкономические данные из США. Немаловажную роль в укреплении доллара сыграли внутренние экономические факторы, а именно стратегия Белого дома в отношении импорта и предстоящего введения пошлин в отношении КНР. По оценкам специалистов, дешевый импорт снижает внутренние цены и способен помочь в борьбе с инфляцией в США. Однако администрация президента Джо Байдена выбрала другой путь, отмечают аналитики. «Американские власти готовы ввести новые тарифы, которые могут повысить рентабельность и еще больше подтолкнуть инфляцию», – подчеркивают валютные стратеги Crеdit Agricole. Напомним, что во вторник, 14 мая, администрация Джо Байдена намерена повысить тарифы на импорт китайских электромобилей с 25% до 100% в рамках усилий по защите американской промышленности в преддверии президентских выборов. По мнению ряда валютных стратегов, повышение новых импортных пошлин на китайские товары благоприятно для гринбека. Тем не менее участники рынка опасаются обострения торгового конфликта между США и КНР, поскольку администрация Белого дома повышает тарифы на китайские электромобили, полупроводники, солнечную энергию и др. Однако американская валюта выигрывает от этого противостояния. По мнению Ульриха Лойхтманна, руководителя исследовательского отдела Commerzbank, это позитивная новость для доллара. Длительная торговая война между Вашингтоном и Пекином поддерживает повышенное ценовое давление в США. Это позволяет Федрезерву находиться в несколько безмятежном состоянии, в бездействии, и сохраняет преимущество USD перед другими валютами. «Когда американское правительство создает инфляционное давление и вынуждает ФРС проводить ограничительную денежно-кредитную политику, доллар получает мощную поддержку», – уверен У. Лейхтман. По мнению аналитиков, период ослабления гринбека, зафиксированный с апреля по начало мая, – это временное явление. В дальнейшем эксперты ожидают постепенного снижения пары EUR/USD. Согласно отчетам швейцарского банка Julius Baer, недавнее падение доллара является результатом растущей уверенности рынка в том, что в текущем году Федрезерв снизит процентные ставки. «На этом фоне доллар сохраняет преимущество в процентных ставках, которое будет усиливаться, поскольку ФРС и ЕЦБ начнут сокращать ставки в ближайшие месяцы», – утверждает Дэвид Александер Майер, аналитик Julius Baer. В настоящее время представители ФРС обсуждают первое снижение процентной ставки, которого рынки ожидают в сентябре. «Кроме того, Америке приходится демонстрировать свое превосходство по сравнению с другими экономиками, такими как еврозона. Несмотря на замедление экономического роста в США, страны ЕС не отстают, а стараются восстанавливаться, хоть и медленно, после недавнего спада», – добавляет А. Майер. Текущая ситуация формирует благоприятные условия для гринбека, который продолжает укрепляться. На этом фоне в Julius Baer сохраняют оптимистичный трехмесячный прогноз по паре EUR/USD на уровне 1,0400. В долгосрочной перспективе, то есть в условиях снижения ставок ФРС, эксперты ожидают, что пара EUR/USD вернется к текущим уровням, прогнозируя 1,0800 в ближайшие 12 месяцев. По оценкам аналитиков, в данный момент пара EUR/USD выиграла от умеренного давления продаж на доллар и закрылась на положительной территории в понедельник, 13 мая. Во вторник, 14 мая, тандем оставался относительно спокойным, торгуясь ниже круглого уровня 1,0800, достигнутого недавно. В моменте пара EUR/USD находилась вблизи 1,0786, стараясь вернуться к высоким значениям. Небольшое улучшение настроений в отношении риска помешало гринбеку привлечь внимание инвесторов и позволило тандему подняться. Однако в любой момент ситуация может измениться. В фокусе внимания рынков – предстоящие данные по инфляции в США и выступление Джерома Пауэлла, председателя ФРС. Во вторник, 14 мая, Бюро трудовой статистики США опубликует отчеты по индексу цен производителей (PPI) за апрель. Рынки ожидают роста этого индикатора на 0,3% в месячном сопоставлении после увеличения на 0,2% в марте. Более сильное, чем прогнозировалось, увеличение индекса цен производителей в месячном выражении поддержит доллар и заставит пару EUR/USD повернуть на юг. Однако при слабом показателе PPI может начаться ралли рисковых активов, что негативно повлияет на гринбек и поможет паре EUR/USD укрепиться. В среду, 15 мая, ожидается публикация данных по индексу потребительских цен (CPI) в США. Выступление Дж. Пауэлла, председателя Федеральной резервной системы, запланировано вечером во вторник, 14 мая. Если глава регулятора не оправдает ожиданий рынка по поводу разворота курса монетарной политики, то USD может резко взлететь. По предварительным оценкам, вероятность сохранения ставки ФРС в сентябре на текущем уровне составляет 40%. Эксперты допускают, что при таком сценарии доллар превзойдет своих конкурентов.

|

|

🐹Генетико. 🥜Не удалось бумаге закрепится над контртрендовой. Попытка в зачёт, но дело закончилось лишь проколом!( 🥜Сейчас цена прям идёт по этой контртрендовой и в любой момент вновь может последовать попытка пробоя, но тут не угадаешь! 🥜По этой причине не тороплюсь, спокой жду прихода цены на основную трендовую и реакцию на ней! 🥜Но а коли не дойдёт и случится импульс, ну и тоже устроит, просадка маленькая, так что в этом смысле всё норм! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Рейтинг факторинговой компании обусловлен высокой эффективностью бизнеса, адекватным качеством активов, удовлетворительным уровнем корпоративного управления и приемлемой ликвидной позицией, считают аналитики «Эксперта РА». Рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» на уровне ruВ+ со стабильным прогнозом. В качестве сдерживающего фактора рейтинговой оценки агентство называет незначительные рыночные позиции компании на федеральном факторинговом рынке: по итогам 2023 г. доля Global Factoring Network в совокупном портфеле российских факторов составила менее 0,1%. Всего в прошлом году компания предоставила финансирование 86 клиентам, поставляющим товары и услуги в адрес 342 дебиторов. При этом «Эксперт РА» отмечает ускорение темпов прироста факторингового портфеля (50% в 2023 г. против 18% в 2022 г.), а также расширение клиентской базы на 16%. В 2023 г. объем финансирования, предоставленного факторинговой компанией клиентам под уступку денежных требований, составил 2,2 млрд рублей, объем факторингового портфеля по итогам года достиг 1,36 млрд рублей, активы — 1,43 млрд рублей, чистая прибыль — 25,9 млн рублей. Диверсификация бизнеса Global Factoring Network по объектам кредитного риска и клиентам оценивается аналитиками «Эксперта РА» как адекватная: индекс Херфиндаля-Хиршмана по объектам кредитного риска составил около 0,02 на 1 января 2024 г., на пять крупнейших поставщиков приходилось 32% уступленной дебиторской задолженности, на крупнейшего поставщика — 12%. Среди крупнейших дебиторов и клиентов агентством не были выявлены субъекты, аффилированные с бенефициарами компании. Адекватным рейтинговое агентство считает и качество активов «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС». Около 95% активов компании на 1 января 2024 г. было представлено факторинговым портфелем. Доля портфеля с просроченной задолженностью сверх льготного периода составила 1,1% и оценивается как низкая. Концентрация активов на объектах крупного кредитного риска рассматривается как умеренно низкая (доля задолженности десяти крупнейших дебиторов в активах составила 37%), также умеренно низкой оценивается и концентрация бизнеса на крупнейших клиентах (доля топ-5 поставщиков в уступленной дебиторской задолженности — 32%). «Эксперт РА» констатирует слабую достаточность капитала Global Factoring Network при высокой рентабельности деятельности. В 2023 г. за счет прибыли капитал компании был увеличен на 25,9 млн рублей. Коэффициент автономии фактора находится на низком уровне и составляет 8,8% на 1 января 2024 г. По итогам 2023 г. рентабельность составила 24%, и, превысив уровень 2022 г. на 6 п.п., при этом целевые показатели по финансовому результату, как и в прошлом году, были перевыполнены. Показатели запаса ликвидности факторинговой компании оцениваются «Экспертом РА» как адекватные. В 2023 г. «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» поддерживал высокий уровень диверсификации ресурсной базы по кредиторам (доля крупнейшего кредитора компании в пассивах — 5,4%, трех крупнейших кредиторов — 9,8%). Фондирование эмитента сформировано преимущественно биржевыми и коммерческими облигациями, которые на 1 января 2024 г. сопоставимы по объемам привлечений (соответственно 38% и 34% привлеченных средств). В настоящее время в обращении находится четыре выпуска биржевых облигаций фактора общим объемом 530 млн рублей и восемь выпусков коммерческих облигаций на 556 млн рублей. Для наращивания фондирования компания также использует краудлендинг и ЦФА, на долю которых приходится 23% привлеченных средств. Уровень регламентации основных процедур в Global Factoring Network рейтинговое агентство оценивает как соответствующий компаниям аналогичного масштаба деятельности, организационная структура является логичной и отвечает стратегическим задачам.

|

|

🐹Россети Центр и Приволжье. 🥜По графику видно, что страсти и эмоции улеглись после разочарованием размера дива. Бумага стабилизировалась! 🥜Хорошая точка для авантюры под дивидендный триггер. Жду постепенное восстановление цены и перехай! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

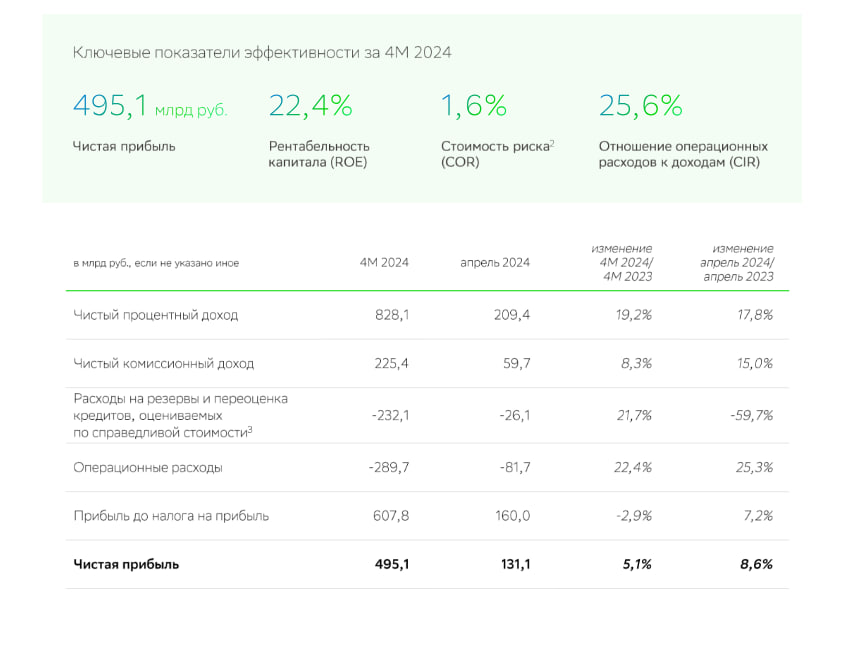

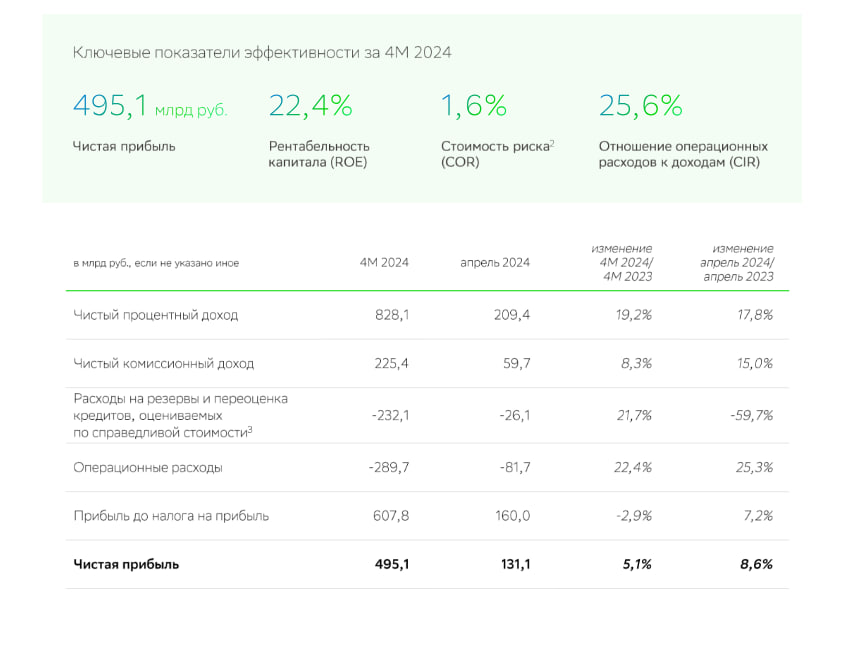

Сбербанк отчитался за первые 4 месяца 2024 года и за апрель 2024 года по РПБУ. Давайте для начала взглянем на результаты за 4 месяца 2024 года: -Чистая прибыль — 495,1 млрд руб (+22,4% г/г) -Чистый процентный доход — 828,1 млрд руб (+19,2% г/г) -Чистый комиссионный доход — 225,4 млрд руб (+8,3% г/г) -Количество розничный клиентов — 108,7 млн чел (+0,2 млн) Теперь, взглянем на показатели за апрель: -Чистый процентный доход: 209,4 млрд руб. (+17,8% год к году (г/г)) -Чистый комиссионный доход: 59,7 млрд руб. (+15% г/г) -Чистая прибыль: 131,1 млрд руб. (+8,6% г/г) Видим, что показатели растут и неприятно сюрприза тут нет. Компания по прежнему показывает хорошие показатели и выплачивает дивиденды. В общем — сбер чувствует себя неплохо и продолжает радовать своих акционеров. не является инвестиционной рекомендациейТг канал — https://t.me/%203XLMzwxnNiI3ZTQy  (INVESTLOL) (INVESTLOL)

|

|

🐹Астра. 🥜Отлично вчера бумага дала жару и красиво закрылась сделав локальный перехай. 🥜Волну роста, которую вчера ждал мы получили. Сегодня есть все основания поиска баланса, если конечно вчерашняя свеча не пробудила жор у толпы. 🥜Пока ставлю на ретест уровня и едем дальше. 🥜Если вдруг решат устроить фикс и будет попытка поглотить вчерашнюю свечу, спекуль прикрою. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|

(INVESTLOL)

(INVESTLOL)