|

|

|

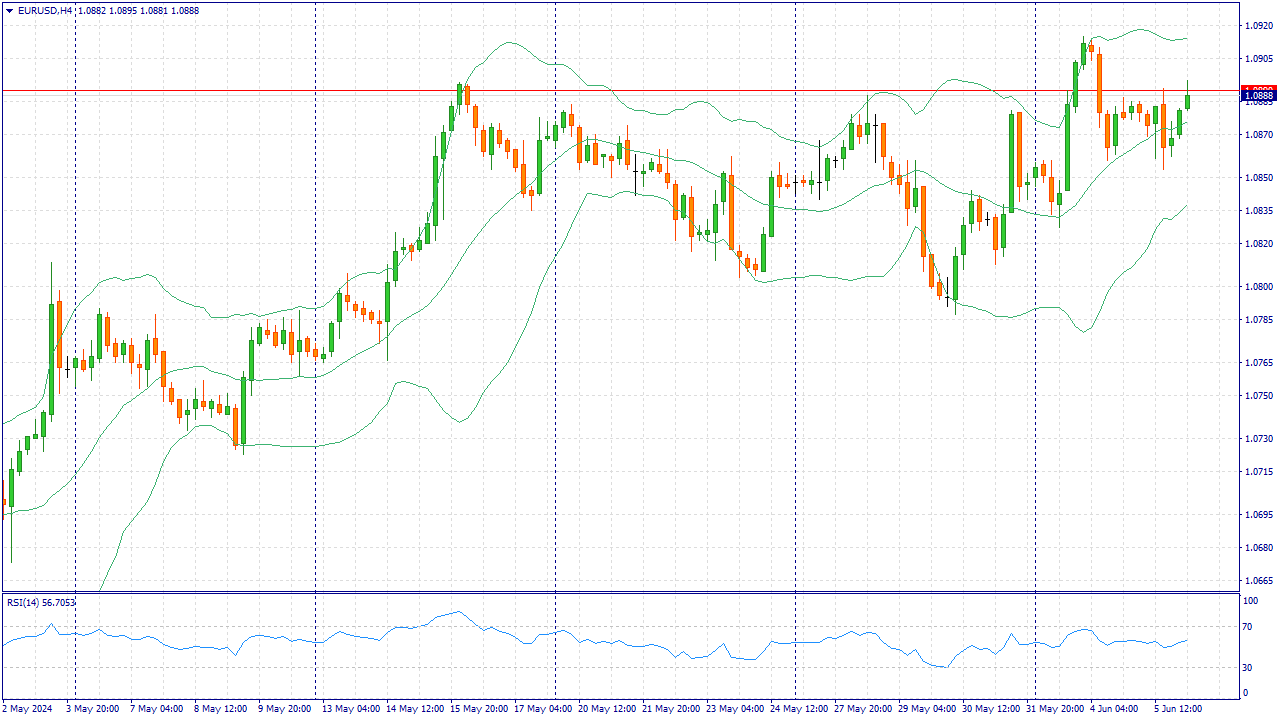

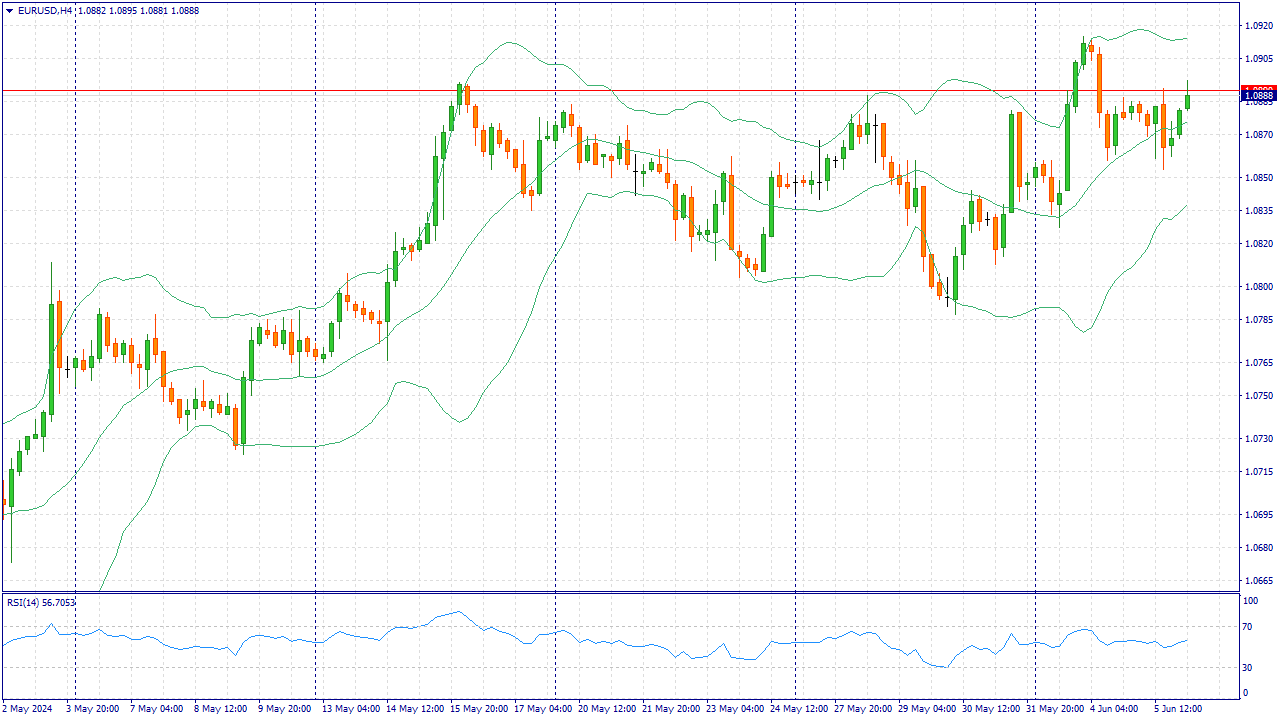

События, на которые следует обратить внимание сегодня: 15:15 GMT+3. EUR - Публикация решения ЕЦБ по основной процентной ставке 15:30 GMT+3. USD - Число первичных обращений за пособием по безработице 15:45 GMT+3. EUR - Пресс-конференция ЕЦБ EURUSD:

Пара EUR и USD укрепляется около отметки 1.0890, несмотря на восстановление доллара США (USD) в ходе ранней азиатской сессии в четверг. Решение Европейского центрального банка (ЕЦБ) по процентной ставке и пресс-конференция президента Кристин Лагард займут центральное место в сегодняшних экономических событиях по евро. Ожидается, что на заседании 6 июня ЕЦБ снизит процентные ставки на 25 базисных пунктов (б.п.), уменьшив основную ставку рефинансирования, маржинального кредитования и депозитную ставку до 4.25%, 4.50% и 3.75%, соответственно. Финансовые рынки предполагали, что ЕЦБ снизит ставку на 43 б.п. к сентябрю и примерно на 60 б.п. к концу года. Расхождения между ЕЦБ и Федеральной резервной системой (ФРС) США могут оказать давление на евро (EUR) и создать встречный ветер для пары EUR/USD. За океаном все больше спекуляций на тему первого снижения ставки ФРС в сентябре, поскольку темпы роста экономики США в первом квартале замедлились. По данным инструмента CME FedWatch, трейдеры сейчас оценивают вероятность снижения ставки ФРС в сентябре почти в 70%, что выше, чем 54.9% в начале недели. Ожидание снижения ставки ФРС, вероятно, будет оказывать давление на доллар США в ближайшей перспективе. Тем не менее, публикация более сильных, чем ожидалось, данных по индексу менеджеров по закупкам в сфере услуг (PMI) от ISM за май оказала некоторую поддержку доллару. Показатель вырос до 53.8 в мае по сравнению с предыдущим значением 49,4, превысив консенсус-прогноз рынка 50.8. В пятницу инвесторы переключат свое внимание на данные по занятости в несельскохозяйственном секторе США (NFP), которые, по оценкам, добавят 185 тысяч рабочих мест в экономику США в мае. Более сильные, чем ожидалось, данные по занятости в США могут еще больше укрепить доллар и ограничить рост EUR/USD. Торговая рекомендация: Торговля преимущественно ордерами на покупку при уровне цен 1.0920. Рассматриваем ордера на продажу при уровне цен 1.0855. Пополняйте свой счет криптовалютой и вы получите до 10% в баланс на первое пополнение. Дополнительные средства будут использоваться для торговли, увеличивая объемы торгов и помогая выдержать просадку. Больше аналитической информации Вы можете найти на нашем сайте

|

|

Эмитент успешно осуществил перезапуск проекта LTL-перевозок. Еще в конце 2023 года была разработана и представлена руководству стратегия развития на 2024 год, а также новая финансовая модель направления. В компании отметили, что были пересмотрены и изменены тарифы на перевозку грузов с учетом клиентских запросов, и в итоге они стали более гибкими и комфортными. Также перестроены некоторые бизнес-процессы для оптимизации всей деятельности сервиса, расходов и доходов проекта. Услуги, предоставляемые в рамках направления «Сборные грузы», также были переосмыслены и изменены с учётом изменений на рынке, актуальных реалий и запросов клиентов. Сейчас услуги представляют собой единую экосистему, что важно для более эффективной работы направления и сервиса в целом. Представитель эмитента пояснил, что перезапуск был произведен в связи с недостаточной эффективностью бизнес-модели и высоких расходов на реализацию проекта, а также для сохранения и устойчивого развития номенклатурных позиций направления LTL-перевозок. Первые результаты перезапуска пока еще носят динамичный характер, что не позволяет подводить итоги. Сделать это можно будет не ранее конца мая. Также в первом полугодии 2024 необходимо решить ещё ряд задач, после чего итоги смены стратегии и бизнес-модели будут более объективны. Мы продолжим следить за развитием проекта и результатами его оптимизации. Напомним основную концепцию данного направления: осенью 2020 года эмитент запустил услугу LTL-перевозок (сборных грузов), которая представляет собой совместную отправку партии груза по общему маршруту, но адресованную разным получателям. В рамках проекта компания предложила своим клиентам доставку оборудования, товаров промышленного и бытового назначения, продуктов питания, запчастей, товаров домашнего обихода и народного потребления, мебели, одежды и многого другого. Для каждой категории грузов применяются оптимальные условия перевозки и хранения. Выгодным преимуществом послужили привлекательные условия обслуживания: отправка груза через час после передачи или в удобное для клиента время. Доставку «до двери» (последнюю милю) сервис осуществляет через час после прибытия груза на терминал города назначения или в указанный заказчиком временной промежуток.

|

|

По словам представителя «СЕЛЛ-Сервис», компании удалось достичь целей, поставленных на первые месяцы 2024 года, а также увеличить объем продаж по отношению к аналогичному периоду прошлого года. За первые месяцы 2024 года ООО «СЕЛЛ-Сервис» реализовало продукции на 64% больше, чем в аналогичный период прошлого года. Позитивной динамики удалось достичь несмотря на то, что спрос на продукцию эмитента в январе и первую неделю февраля был традиционно ниже значений ноября и декабря 2023 года. Это ежегодная для бизнеса эмитента тенденция. По словам представителей «СЕЛЛ-Сервис», в период с сентября по декабрь сбыт продукции всегда выше начала года в связи с подготовкой к новогодним праздникам. Одна из задач, которая стояла перед специалистами «СЕЛЛ-Сервис», — подписание договоров о поставке какао-порошка с как можно большим числом клиентов. «Цели достичь удалось. Были заключены договоры на поставку более чем 50% наших объемов какао-порошка. Этому поспособствовали крайне высокие цены на какао-бобы, которые бьют все исторические рекорды. Благодаря тому, что мы смогли законтрактовать примерно половину объемов какао-порошка, мы сможем сфокусироваться на развитии продаж других позиций, которые сейчас занимают меньшую долю в выручке», — прокомментировал генеральный директор ООО «СЕЛЛ-Сервис» Петр Новак.

|

|

🐹ГлобалТранс. 🥜А вот этот товарищ на которого я вчера положил глаз и рассматривал, как очередного свежачка, мне сегодня не нравится! 🥜По этой причине пока отказался от перезахода и решил понаблюдать дальше. Тут не поиск баланса. Бумага ушла ниже вчерашнего открытия и чем чёрт не шутит, вдруг пойдёт на ретест локального дна. Конечно хорошо бы, что бы с итоге стабилизировалась, но тут надо наблюдать, чем и займусь ближайшее время в этой бумаге. 🥜Что означает - понаблюдаю? Пару, тройку раз в день погляжу график на дневках! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Европейской валюте удалось взять реванш и обойти американскую. Многие эксперты в очередной раз предрекают «европейцу» короткий взлет и предостерегают от эйфории, но сейчас EUR празднует победу. На этом фоне доллару приходится довольствоваться прежними крохами лидерства и искать возможности отыграться. Вечером в понедельник, 3 июня, гринбек подешевел по всему спектру рынка, а индекс доллара (DXY) откатился в область трехмесячных минимумов. Американская валюта оказалась под давлением после публикации индексов ISM за май, большинство которых не оправдало ожиданий экономистов. В итоге доллар обрушился до минимума за последние три недели после того, как данные показали, что американская экономика замедляется. Причины – заметное ухудшение активности в производственном секторе США и увеличение расходов на строительство. Такая статистика свидетельствует о том, что Федрезерв начнет снижать процентные ставки в текущем году. «Американский производственный сектор останется под давлением до тех пор, пока ФРС не начнет смягчение денежно-кредитной политики этой осенью», – утверждает Джей Хокинс, старший экономист BMO Capital Markets. Ключевая валютная пара EUR/USD укрепилась после выхода отчетов Института управления поставками США (ISM), аналитики которого сообщили, что индекс PMI для производственной сферы неожиданно упал до 48,7 пункта, хотя ожидался его рост до 49,8 пункта. Напомним, что предыдущее значение индикатора составило 49,2 пункта. Показатель ниже порогового значения в 50 пунктов – это тревожный сигнал, который указывает на сокращение производственной активности. Во вторник, 4 июня, пара EUR/USD продемонстрировала укрепление, поднявшись выше двухмесячного максимума в 1,0900 и достигнув отметки 1,0909, и это не предел. По оценкам экспертов, такой прорыв направит евро к максимуму 21 марта 2024 года, к уровню 1,0950. Дальше возможно достижение психологически значимой круглой отметки 1,1000. Сложившаяся ситуация выбила почву из-под ног гринбека. По наблюдениям аналитиков, во вторник некогда непобедимый доллар утратил уверенность в себе и пока не в состоянии вернуть себе лидерские позиции. Серьезный удар по статусу USD нанесли текущие макроэкономические данные из США, которые свидетельствуют о возможной утрате исключительности американской экономики. В итоге индекс доллара опустился до нового двухмесячного минимума. В целом его падение, начиная с середины прошлой недели, превысило 1%. Напомним, что подножку гринбек подставили слабые экономические показатели из США, в том числе замедление темпов роста производственной активности и неожиданное сокращение объемов строительства. В пятницу, 7 июня, доллар ждет очередное серьезное испытание в виде ежемесячных отчетов по занятости в США. Помимо этого, во вторник выходят данные по рынку труда (JOLTS), которые также способны отправить гринбек в нокаут. По предварительным оценкам, количество вакансий в США сократилось до трехлетнего минимума. На этой неделе ожидается сохранение волатильности пары EUR/USD, поскольку инвесторы переключат свое внимание на решение ЕЦБ по процентной ставке. Предстоящее заседание регулятора запланировано на четверг, 6 июня. В сложившейся ситуации участники рынка пересмотрели перспективы дальнейших действий ФРС в пользу более мягкой денежно-кредитной политики. При этом фьючерсы на ставку по федеральным фондам учитывают в ценах ее снижение к концу 2024 года на 40 б. п. с текущих уровней (5,25%–5,50%). Рынок оценивает в 51,4% вероятность первого уменьшения ключевой ставки на 25 б. п. на заседании регулятора, которое запланировано на 18 сентября этого года. В последний месяц весны доллар снизился впервые в 2024 году под давлением изменившихся ожиданий рынка по поводу сроков и масштабов сокращения ставок ФРС. При этом рынки учитывают в котировках только одно полноценное снижение ключевой ставки в этом году (на 25 б. п.). На следующем заседании Федрезерва, которое состоится 11–12 июня, будут представлены обновленные прогнозы по экономике и ставкам. Ожидается, что они дадут новый импульс для расчетов относительно монетарной политики.

|

|

Сбербанк повышает ставки по ипотеке на 1,5%: -«Ипотека на новостройку» — от 18,2%; -«Ипотека на вторичное жилье» — от 18,2%; -«Ипотека на строительство дома» — от 18,2%; -«Ипотека на загородную недвижимость и землю» — от 18,5%; -«Ипотека на гараж, машино-место или кладовую» — от 18,7%; -«Кредит под залог недвижимости» — от 19,3%; -«Военная ипотека» — от 17,6%; -«Рефинансирование ипотеки» — от 18,2%; -«Коммерческая ипотека» — от 19,7%; -«Ипотека без первоначального взноса» — от 19%; Так же будут меняться ставки по потребительским кредитам — диапазон от 17,9% до 39,9%. Повышение не коснуться программ с гос. поддержкой. А теперь, давайте с вами взглянем, сколько занимают льготные программы в общем объёме выдачи ипотек. Всего в апреле было выдано ипотечных кредитов на 466 млрд руб. — это на 4% больше, чем в марте (447 млрд руб.). Доля льготных ипотечных программ в общей выдаче составила 75%. То есть, как мы видим, да, условия для кредитов ужесточаются, но активно растёт доля именно в льготных ипотечных программах. И для того, чтобы снизить эту всю активность бороться нужно именно с этими ипотечными программами. Помним, что их отмена планируется 1 июля (кроме семейной, которую продлят), но даже при таком варианте застройщики уже сами будут предоставлять свои более выгодные условия и ЦБ так или иначе будет бороться с подобными программами. Но, да, их отмена повлияет на динамику выдаваемых ипотек. С этим разобрались. Теперь, давайте порассуждаем. почему всё таки повысили ставки по ипотекам. Да, это может быть звоночек к тому, что ЦБ ужесточит политику — в чем я уверен. Не на этом заседании, так на следующем. Тем более, Сбер не первый банк, который уже повысил процент — до него это сделал уже ВТБ. Поэтому, будет вполне логично ожидать соответствующих действий от ЦБ на ближайших заседаниях. Тг канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

|

|

Одна из крупнейших металлургических российских компаний Северсталь представила новую стратегию развития с 2024 по 2028 год, направленную на сохранение лидирующих позиций по эффективности и упрочнение положения на российском рынке. Стратегические приоритеты Укрепление мирового лидерства по себестоимости. Компания сфокусируется на контроле издержек и намерена обеспечить сквозную себестоимость конвертерного сляба на 15% ниже, чем у ближайших конкурентов. Лидерство в работе с клиентами. Северсталь планирует стать лидирующим поставщиком на российском рынке и ожидает, что в результате реализации стратегии доля компании на отечественном рынке составит не менее 20%. Качество жизни сотрудников. Северсталь планирует стать работодателем №1 в регионах присутствия с низкой текучестью персонала и высоким уровнем лояльности сотрудников. Цифровые технологии. С помощью внедрения цифровых технологий компания намерена повысить уровень производительности труда, кибербезопасности и обеспечить преимущество перед конкурентами. Планы по росту производства к 2028 году Инвестиционная программа и финансовые планы к 2028 году На ближайшие пять лет компания предусмотрела масштабную инвестиционную программу. В 2024 году сумма капитальных затрат составит около 119 млрд рублей (+63% к уровню 2023 года). По предварительной оценке, пик инвестиций придется на 2025 год, затраты в котором составят порядка 170 млрд рублей (+133% к уровню 2023 года). В последующие годы ожидается снижение капитальных затрат, в результате чего инвестпрограмма может снизиться к уровням среднего показателя 2022–2023 годов. За счет реализации новой стратегии Северсталь планирует к 2028 году увеличить показатель прибыли до налогов, уплаты процентов и начисления амортизации на 150 млрд рублей (+57% к уровню 2023 года), при этом ожидается, что рентабельность по нему составит не ниже 30%. Дивидендная политика Согласно информации менеджмента, компания не планирует менять дивидендную политику ввиду ее прозрачности и положительного отношения инвесторов. Наше мнение Новая стратегия развития Северстали предусматривает существенное увеличение отдельных производственных показателей и EBITDA в результате осуществления масштабной инвестиционной программы. Рост капитальных затрат может оказывать давление на свободный денежный поток, являющийся источником выплаты дивидендов. В связи с публикацией новой стратегии компании наша оценка акций Северстали поставлена на пересмотр. Чтобы инвестировать в акции Северстали и других компаний на Мосбирже, вы можете брокерский счет онлайн в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

|

|

. . ▶ НЕФТЬ. BR-7.24 (BRN4). https://ru.tradingview.com/chart/UKOIL/ErnR1o14... 05.06.2024 г. сразу на открытии Срочного рынка в 09.00 мин. в рамках основной Торговой системы (ТС) рыночным ордером был взят ШОРТ по цене 77.79 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 05 июня 2024 г. в 09:03 по мск.). . 05.06.2024 г. прибыль была зафиксирована ордером тейк-профит по цене 77.45 п.п. Профит от трейда составляет 0.34 п.п. (+2,0%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2022 г. в плюс закрыто 100,00% трейдов; — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

Компания Сегежа раскрыла консолидированную финансовую отчетность по МСФО за 1 кв. 2024 г. См. таблицу: https://bf.arsagera.ru/segezha_grupp_sgzh/ В отчетном периоде совокупная выручка компании выросла на 22,0% и составила 22,8 млрд руб. Маржинальность OIBDA выросла с 5,7% до 11,1%, в итоге консолидированная OIBDA увеличилась более чем в два раза, составив 9,3 млрд руб. Для лучшего понимания динамики финансовых показателей проанализируем результаты компании в разрезе операционных сегментов. В сегменте «Бумага и упаковка» выручка снизилась на 5,3% и составила 7,2 млрд руб. на фоне сокращения объемов и валютных цен продаж бумажных мешков и потребительской упаковки. OIBDA сегмента также снизилась и составила 2,0 млрд руб. Выручка сегмента «Лесные ресурсы и деревообработка» продолжает вносить наибольший вклад в структуру общих доходов Сегежи, показав рост на 38,8% до 11,8 млрд руб. на фоне роста объемов реализации и цен на пиломатериалы. OIBDA сегмента составила 700 млн руб., отразив восстановление рентабельности на фоне эффекта низкой базы предыдущего года. Доходы сегмента «Фанера и плиты» выросли на 41,2%, составив 2,4 млрд руб. OIBDA сегмента выросла в полтора раза, составив 500 млн руб. на фоне структурной трансформации географии сбыта продукции. Выручка еще одного сегмента - домостроение - показала увеличение на треть и составила 1,2 млрд руб. на фоне увеличения объемов и цен реализации домокомплектов и КДК. По OIBDA сегмент показал трехкратный рост, отразив восстановление рентабельности на фоне эффекта низкой базы предыдущего года. Чистые финансовые расходы увеличились вдвое до 5,1 млрд руб., главным образом, на фоне роста процентных расходов на 44,1% до 5,4 млрд руб., обусловленных повышением долговой нагрузки со 123,2 млрд руб. до 136,9 млрд руб., и удорожания стоимости его обслуживания, а также отрицательных курсовых разниц в размере 215 млн руб. В итоге чистый убыток компании составил 5,2 млрд руб., увеличившись более чем на треть. Вышедшие результаты оказались хуже наших ожиданий. Принципиально улучшить экономику Сегежи не смогла даже девальвация рубля: на операционном уровне компания остается убыточной, а OIBDA компании в годовом исчислении не покрывает даже платежи по долгу, что приводит к неуклонному снижению собственного капитала компании: за год он сократился вдвое, составив 18,2 млрд руб. Фактически единственным способом кардинально изменить ситуацию остается докапитализация компании, которая позволит закрыть внушительный долг и обеспечить финансирование старых инвестпроектов. Принципиального решения о ее проведении пока не принято, при этом вопрос с долгом Сегежа намерена закрыть до конца текущего года. По итогам вышедшей отчетности мы понизили прогноз ключевых финансовых показателей компании на текущий год, отразив менее быстрое восстановление маржинальности ключевых сегментов на фоне увеличения операционных и логистических затрат. Прогнозы на последующие годы не претерпели серьезных изменений. В результате внесенных изменений потенциальная доходность акций компании незначительно сократилась. См. таблицу: https://bf.arsagera.ru/segezha_grupp_sgzh/ На данный момент акции компании торгуются исходя из P/BV 2024 свыше 2,0 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Компания Казаньоргсинтез опубликовала бухгалтерскую отчетность по РСБУ за 1 кв. 2024 г. См. таблицу: https://bf.arsagera.ru/dobycha_pererabotka_neft... Выручка компании сократилась на 10,6% до 23,2 млрд руб., продолжая тенденцию предыдущего года. Компания не раскрыла ключевые операционные показатели. На наш взгляд, основной причиной снижения доходов стало снижение цен на продукцию. Операционные расходы выросли на 0,8% и составили 18,2 млрд руб. В итоге прибыль от продаж упала более чем на треть до 5,0 млрд руб. Объем полученных процентов по остаткам на счетах сократился на две трети и составил 121 млн руб. Скромные процентные выплаты были обусловлены практически полным погашением долга. Положительное сальдо прочих доходов/расходов составило 79 млн руб. против убытка 281 млн руб. в аналогичном периоде прошлого года. В итоге компания показала чистую прибыль в размере 4,1 млрд руб. (-35,0%). Отметим, что Совет директоров компании рекомендовал выплатить дивиденды по итогам 2023 г. в размере 6,22 руб. на акцию, распределив таким образом свыше половины заработанной чистой прибыли по МСФО. По итогам вышедшей отчетности мы понизили прогноз финансовых показателей казанского Оргсинтеза на текущий год, отразив ухудшение операционной прибыли компании. В результате потенциальная доходность акций несколько сократилась. См. таблицу: https://bf.arsagera.ru/dobycha_pererabotka_neft... В настоящий момент обыкновенные акции казанского Оргсинтеза торгуются исходя из P/BV 2024 около 1,6 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

|

|