|

|

|

Распадская опубликовала отчет за 1 полугодие 2024 года: -Выручка: $999 млн (-19% год к году (г/г)); -EBITDA: $213 млн (-51% г/г); -Чистый убыток: -$99 млн ($314 млн прибыли годом ранее); -Чистый долг: -$230 млн (-$304 млн годом ранее); -FCF: -$48 млн ($62 млн годом ранее); «Руководство определило активы, в которых неблагоприятные ожидания прогнозируемых затрат и цен реализации привели к изменениям в планах добычи. В результате в финансовой отчетности отражены убытки от обесценения данных активов на сумму $194 млн.» — представитель компании Так же, совет директоров нерекомендовал выплату дивидендов по итогам первого полугодия 2024 года. Отчет достаточно удручающий, но компания связывает это со следующими причинами: «Между тем, продолжающаяся мировая тенденция к снижению стоимости угля, рост ключевой ставки, а также фискальные инициативы Правительства РФ негативно отразились на финансовых результатах компании.» Неблагоприятная обстановка в мировой экономике привела к снижению спросу на уголь, что в свою очередь привело к снижению цен на уголь — и это основная причина такого отчета компании. И, если сейчас посмотреть на эту самую обстановку в мировой экономике — то там всё достаточно мутно. Поэтому, и среднесрочные перспективы компании достаточно мутные. В общем, пока мировая экономическая активность не придёт в норму — финансовые дела у компании не улучшаться и дивидендов мы можем не ждать. ТГ канал - https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

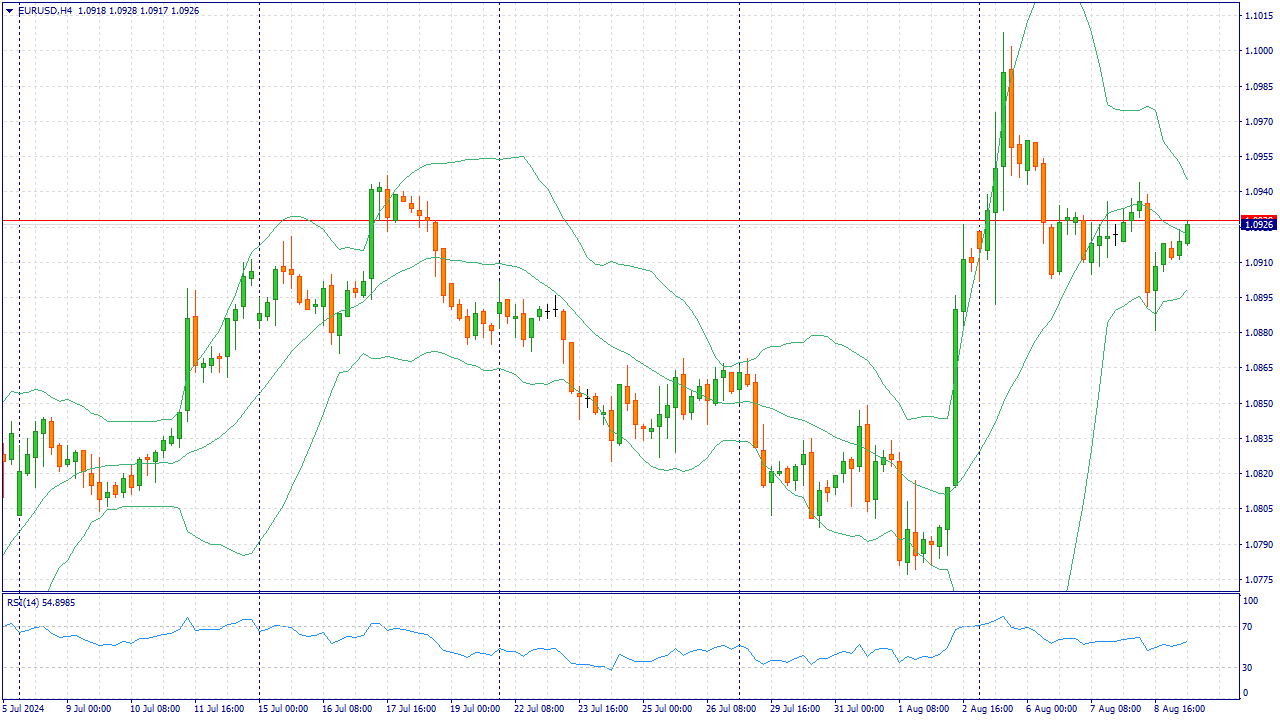

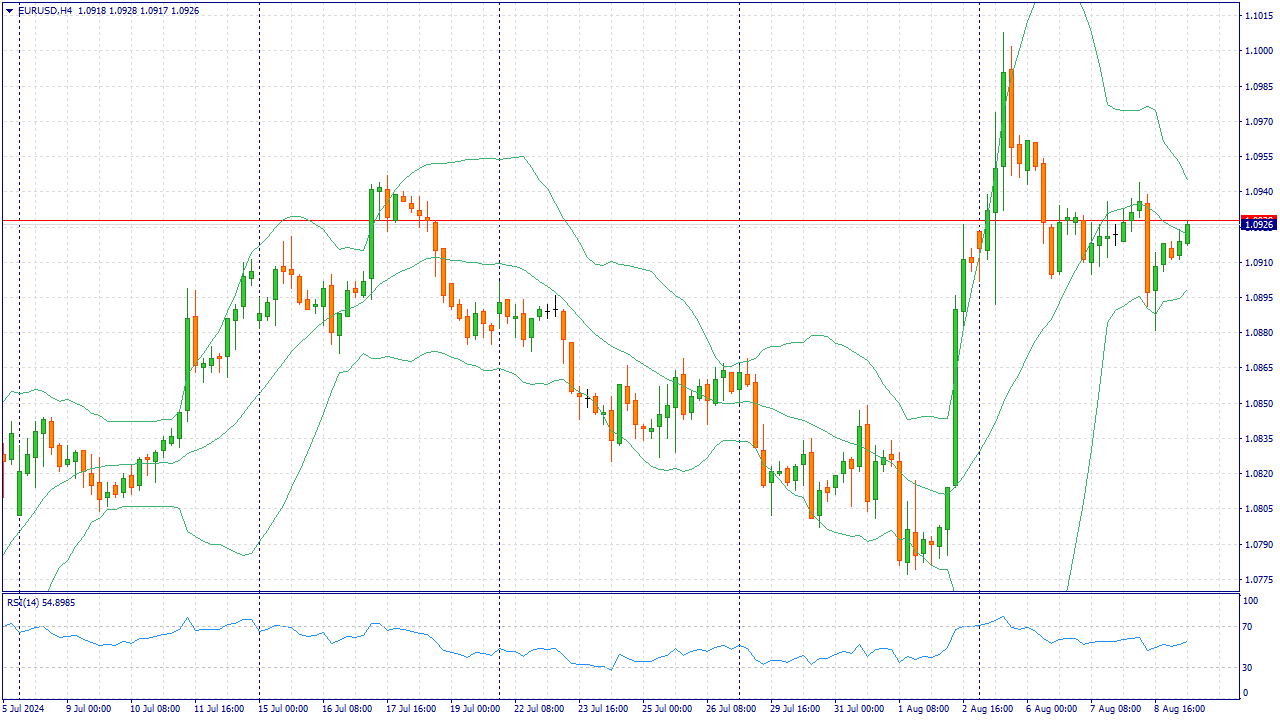

EURUSD:

Пара EUR/USD прекратила свою трехдневную полосу неудач, торгуясь около отметки 1,0920 в ходе азиатской сессии. Рост пары EUR и USD может быть обусловлен снижением курса доллара США (USD), что может быть связано с повышенными ожиданиями "голубиной" политики Федеральной резервной системы США (ФРС). Однако пара EURUSD столкнулась с проблемами, когда число первичных заявок на пособие по безработице в США за неделю, завершившуюся 2 августа, упало до 233 000, что оказалось ниже рыночных ожиданий в 240 000. Это снижение последовало за пересмотренным в сторону повышения показателем в 250 000 за предыдущую неделю, который был самым высоким за год. Индекс доллара США (DXY), отражающий стоимость доллара США по отношению к шести другим основным валютам, откатился от недавних достижений и торгуется в районе 103.20. Кроме того, снижение доходности казначейских облигаций США оказывает давление на доллар, составляя на момент написания статьи 4.01% и 3.97% соответственно. В четверг президент ФРС Канзас-Сити Джеффри Шмид заявил, что сокращение денежно-кредитной политики может быть "уместным", если инфляция останется низкой. Шмид отметил, что текущая политика ФРС "не является настолько ограничительной" и что, хотя ФРС близка к своей цели по инфляции в 2%, она еще не полностью ее достигла, сообщает Reuters. Что касается евро, то в среду политик Европейского центрального банка (ЕЦБ) Олли Рен заявил, что центральный банк может продолжить снижение процентных ставок, если инфляция будет замедляться в ближайшем будущем. Рен сказал: "Инфляция продолжает замедляться, но путь к целевому уровню в 2% остается неровным в этом году", согласно Reuters. Торговая рекомендация: Торговля преимущественно ордерами Buy от текущего уровня цен Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

💡Новатэк. 🥜Пятой компанией, которая идёт в топ идей на предстоящий торговый сезон отправляется Новатэк! 🥜Да сложности, да проблемы, но нибудь их, на общей слабости рынка стоила бы она сейчас 1500р. и по такой цене и нафиг бы не нужна, а тут такой дисконт! 🥜Компания и без новых проектов всё это время неплохо зарабатывала и продолжает это делать и недавний отчёт этому подтверждение! Там нет убытка, как например у Газпрома! Некоторые увидели долг! И что? Бизнес не может иметь долги? Может! И это нормально! Одна прибыль гасит этот долг легко! Так что обслуживать его компания может не напрягаясь! 🥜Так что уверен, что те проблемы, которые есть, они временные и решатся уже в этом сезоне! А это отразится и в последующих результатах! 🥜Напомню, что компания дважды в год платит дивы и очередные выплаты уже этой осенью, что тоже может поддержать котировки компании! Да, крайние дивы они подрезали, но тут тоже не вижу причин для паники! Если прибыль идёт в развитие, тем более в не самое простое время, так это хорошо! Или лучше разбашлять всю прибыль на дивы, а на развитие за кредитом бежать? 🥜Что касается графика, цена на лоях за исключением шоковых периодов! И наконец-то график начал пилить, то есть в этом диапазоне уже есть борьба покупателя и продавца и уже не всё так однозначно и откровенно вниз, как было ранее! 🥜Было бы странно ставить цель в 1800-2000р. за акцию пока есть проблемы и неопределённость, но цель в 1300-1400р. в этом сезоне вполне выполнима! А это +-30-40% к текущей цене! Вполне достойная премия за риск, против 18% доходности облигаций и депозитов! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 👥 HHRU - Последний торговый день в "стакане Т+1" АДР HeadHunter Group PLC перед приостановкой торгов в связи с предстоящей реорганизацией. 🇷🇺 RASP - Распадская опубликует финансовые результаты по МСФО за 6 мес. 2024 г. 🏦 SBER SBERP - Сбер опубликует финансовые результаты по РПБУ за июль 2024 г. 🥜Друзья, что-то у меня прям дежавю! Неделя просто под копирку прошлой! Только на той неделе четверг начал за здравие, а ближе к вечеру всё начало ползти вниз, а вчера сразу не заладилось! А так понедельник слив, вторник/среда порасли! Вопрос, что сегодня? Судя по статистике - слабость!((( 🥜Вчерашние отчёты в Хэндерсон и ВУШ подкрепили мои мысли, упрочили мои позиции и выбор этих бумаг в топ на сезон! ВК в топе нет и не будет, а в портфеле есть и он разочаровал! Да рост выручки показал, но и показал убыток, при этом вновь выросли вознаграждения! Больше эту позицию не увеличиваю, скину на общем росте рынка, когда придёт для этого время, а пока пускай валяется и пылится! 🥜Вообще так читаешь чат и видишь столько суеты, нервов, слёз и страданий и вот думаю, блин, какая же хорошая у меня ТС! Спокойно собираешь позиции, никакой нервотрёпки, никакой ловли пипсов! Семья одета, обута! Холодильник заполнен! Нужды в биржевых средствах нет (а так и должно быть, там должны быть излишки, а не зарплата или кредит). И вот спокойно где-то среднюю подтянул, где-то взял свежачка, а практически у каждой бумаги будет период, в который она по разным причинам даст волну 40 и более процентов хода! И вот спокойно относишься к торговле и знаешь, что результат рано или поздно придёт и некуда не денется! И всё, полная спокуха!))) 🥜В Софтлайне вчера прошёл аномальный объём. До бонуса остаётся времени всё меньше и думаю, что с этим связан вчерашний выстрел. Кто то крупненький восстановил позу под сентябрьский бонус! Думаю чем ближе к делу, то подобное может повторяться с завидной частотой! 🥜В плане покупок из свежачка ничего пока не интересно! Интересен был Ренессанс, но пока от вкусной цены бумага упрыгала. Так же и Казаньоргсинтез уехала от 90р. Присматриваю ещё за Лентой и Озоном, но хочется ниже! Так что пока просто в зрителях, а добирать окромя запланированного ВУШа при обновлении минимума по индексу, не хочется, лучше и дальше понаблюдаю! 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Давайте сегодня разберем компанию АЛРОСА. Компания есть в моем инвестиционном портфеле, так как она прекрасно вписывается в дивидендную стратегию инвестирования. Для тех, кто еще не знаком с ней, АЛРОСА - крупнейшая алмазодобывающая компания мира, занимающая 27% мирового и 90% российского рынка производства алмазов. Компания полного цикла производства - от геологоразведки до продажи алмазов и ювелирных украшений. Основные запасы сосредоточены в Якутии и по экспертным оценкам с текущим объемом добычи запасов хватит на ближайшие 30 лет. 💎Компания на 66% принадлежит государству (33% - Росимущество, 33% - Республика Саха). В случае любого форс-мажора большой акционер заступится или Гохран выручит. 💎В апреле 2024 года РА Эксперт подтвердило кредитный рейтинг АЛРОСА на уровне ruAAA - это наивысший национальный рейтинг, который отражает максимальный уровень финансовой надежности и финансовой устойчивости. 💎По итогам 2023 года АЛРОСА отчиталась о росте выручки по МСФО на 9% до 322,6 млрд. рублей. Чистая прибыль составила 85,2 млрд. рублей, сократившись на 18%. Чистая прибыль сократилась за счет роста себестоимости продаж, что в свою очередь было обусловлено введенными ограничениями на продажу российских алмазов. В отчете по РСБУ за 1 квартал 2024 выручка продолжила расти и достигла 99,6 млрд. рублей (или +32% год к году). 💎Показатель чистый долг / EBITDA на конец 2023 года составлял 1,5х - относительно низкий уровень, а значит рост ключевой ставки существенно не повлияет на будущий финансовый результат. 💎P/S - 1,4 при средней по отрасли выше 2. Это говорит о недооцененности акций компании. При этом за последний месяц акции АЛРОСЫ скорректировались на 📉-11,7% и сейчас торгуются на уровне декабря 2022 года - практически на двухлетних минимумах. 💰С 2012 года АЛРОСА ежегодно выплачивает дивиденды (кроме 2022 года), причем старается делать это 2 раза в год. Согласно своей дивидендной стратегии выплачивает до 70% от свободного денежного потока, но не менее 50% от чистой прибыли по МСФО при текущем состоянии долга. При этом див доходность за 2023 год составила 7,5% (или совокупно 5,79 рублей на одну акцию). По прогнозам в 2024 году размер выплат должен сохраниться. Исходя из всего вышесказанного могу предположить, что цена акций уже близка к своим минимальным годовым значениям. Все санкции уже отработаны, АЛРОСА не потеряла в выручке, сохранила операционный денежный поток и не перешла к росту долговой части. Вряд ли стоит ожидать черных лебедей по отрасли и компании, к тому же большинство аналитиков прогнозируют в годовом интервале рост акции до 80-90 рублей (до уровня июля 2023г.). Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

Успешный старт торгов закончился не менее "успешным" фэйлом. Несмотря на восстановление рынка ОФЗ индекс Московской биржи за день потерял -0,78%, опустившись до 2 852,51 пункта. Сбербанк показал ожидаемо сильную отчетность за 1 полугодие по МСФО. Чистые процентные доходы выросли на 21,8%, чистые комиссионные - на 9%, что позволило сверстать чистую прибыль в размере 816,1 млрд. рублей. Несмотря на ожидания пессимистов во втором квартале чистая прибыль банка составила 418,7 млрд. рублей, превысив показатель 1 квартала. К закрытию торговой сессии акции банка растеряли свой рост до 📈+0,1%. В лидерах роста энергетические акции Юнипро 📈+1,0% на отчетности за 1 полугодие. Выручка выросла на 8% до 63 млрд. рублей, а чистая прибыль взлетела на 39,8% до 21,7 млрд. рублей. У компании достаточно ликвидности, чтобы держать на депозите 25,9 млрд. рублей. ФосАгро, несмотря на снижение цен на удобрения, 1 полугодие закрыла ростом выручки на 13,5% до 241,6 млрд. рублей. Чистая прибыль в размере 53,5 млрд. рублей позволила совету директоров рекомендовать выплату дивидендов по итогам второго квартала в размере 117 рублей на одну акцию с дивидендной доходностью в 2%. Инвесторы не оценили решение совета директоров и акции ушли вниз на 📉-1,0%. По итогам первых шести месяцев ВК 📉-1,9% получила чистый убыток в 24,6 млрд. рублей, что на 11,3 млрд. больше, чем годом ранее. Даже рост выручки на 23% не помог нашему социальносеточному лидеру сократить убыток. Быть может сейчас перед руководством компании поставлены совсем другие задачи, а не положительный финансовый результат?! Именно такая ведь теория заговора витала полгода назад в инвестиционной среде. Завтра акции Астра 📉-0,9% будут переведены в первый котировальный список Московской биржи, что может повысить их ликвидность и спрос в первую очередь у институциональных инвесторов. Совет директоров Яндекса 📈+0,4% поддержал предложение руководства компании о выплате дивидендов в размере 80 рублей на одну акцию. Fix Price 📉-1,6% опубликовал финансовые итоги 2 квартала. При росте выручки на 10% год к году до 76,7 млрд. рублей, чистая прибыль сократилась в 2,4 раза до 5,8 млрд. рублей. Компания увеличила сеть магазинов на 177 единиц, расширяясь в Белорусию и Казахстан. Чистая прибыль за полугодие составила 9,1 млрд. рублей, что отражает "рост налоговых расходов в связи с удержанием налога на внутригрупповые дивиденды, а также высокую базу прошлого года". Полугодовая прибыль сократилась на 53,7% год к году. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

По примеру других техногигантов, таких как NVIDIA, о которой мы писали в мае, MicroStrategy решила сделать свои ценные бумаги более доступными для инвесторов. Недавно компания заявила о сплите акций 10 к 1 и торговля по скорректированной цене начнётся уже сегодня - 8 августа! Сегодняшний бизнес не может существовать без глубокой аналитики огромных объемов данных. Основанная в 1989 году, компания MicroStrategy (#MicroStrgy) является одной из крупнейших в этой области. Она продолжает укреплять свои позиции на рынке и привлекать внимание благодаря своим инновациям. Это многофункциональная платформа анализа данных с возможностью визуализации, интеграции разнообразных баз данных и машинного обучения – это далеко не всё, в чем MicroStrategy преуспела.

Максимальная цена акций MicroStrategy на NASDAQ достигала $2000 за акцию, а в 2024 году рост стоимости на пике достигал 194%! Наши аналитики уверены, что после дробления акций компании удастся привлечь еще больше средств, обеспечив тем самым дальнейший рост. Акции мастодонта технологического рынка привлекают целым рядом преимуществ: - Мощная платформа для анализа данных: MicroStrategy предлагает многофункциональную систему, которая позволяет пользователям легко обрабатывать и визуализировать данные, делая анализ доступным для более широкой аудитории. Программное обеспечение поддерживает интеграцию с разнообразными базами данных и API, что позволяет компаниям использовать данные из разных источников в одном месте.

- Широкий спектр клиентов: MicroStrategy обслуживает клиентов из различных отраслей, включая финансы, здравоохранение, розничную торговлю и технологии. Это диверсифицирует риски и создает устойчивый источник доходов.

- Умные предсказания и аналитика: Платформа включает функции машинного обучения (AI) и предсказательной аналитики, что позволяет компаниям не только анализировать прошлые данные, но и предсказывать будущие тренды. Основываясь на Big Data, алгоритмы составляют точную картину предстоящих событий.

- Инвестиционная стратегия в биткойн: MicroStrategy активно инвестирует в биткойн, что дает возможность акционерам получить косвенное участие в криптовалютном рынке. Успех этой стратегии может привести к значительному росту акций компании, особенно в условиях растущего интереса к криптовалютам.

- Рост доходов от услуг по подписке: во 2 квартале заработали 24,1 млн долларов США, что на 21% больше по сравнению с прошлым годом.

Кроме того, по данным отчета, размещенного на официальном сайте компании, на балансе MicroStrategy находится 226 500 BTC общей стоимостью 8,3 млрд долларов США и доходность этих вложений с начала года составила 12.2%. Основатель Майкл Сейлор знал, куда вложить деньги компании. И вы можете на этом заработать, ведь впереди высока вероятность новой волны роста стоимости акций MicroStrategy (#MicroStrgy)! Заработать на акциях

|

|

Вышла прикольная статистика от Мос. биржи (именно прикольная, так как шибко интересной её не назовешь). Тут указаны 10 самый популярных акций в портфеле частного инвестора по итогам июля. По сути, топ вообще не удивительный. Единственное, смущает, что частники до сих пор активно скупают Газпром. Но, ладно, не будем лезть сейчас в эти дерби. На пьедестале у нас Сбер (если сложить прив. и обычные акции, то вес и вовсе будет 42%). Лично мне интересно периодически смотреть такую статистику. Но, в ней мало, что меняется) (не меняется и тикер Яндекса))) ТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

🐹НМТП. 🥜Интересно в моменте смотрится бумага! После локальной волны роста и быстрого закрытия дивгэпа бумага стабилизировалась, не откатывает, идёт накопление! 🥜Тут можно пробовать спекуляции внутри этой стабилизации, ловя момент у нижнего края и фикс у верхнего, но с оглядкой на пробой, в этом случае можно получить ещё дополнительно добротное ростовое движение! 🥜Так же можно ориентироваться на выход цены из стабилизации вверх и входить на пробой! 🥜Если цена выйдет в итоге вниз, то скорее всего в будет тест локального донышка и там тоже место интересное, можно формировать позицию для среднесрока! 🥜Так что кому интересно, ставим колокольчика по краям стабилизации и ждём звонка! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹ИнтерРао. 🥜Рынок сегодня мутный или Хомяк мутный, пока не очень понятно!) Но вот эта компания достаточно успешно справляется с тяготами коррекции, а основное движение вниз, это фикс перед дивом и дивгэп соответственно! 🥜Сейчас бумага закрепилась сформировав локальную поддержку и спокойно попиливает! 🥜Локально можно рассчитывать на спекуль с дохой +-4%. 🥜Если брать с горизонтом сезон и учитывая крепкое финансовое положение и запас кэша у компании, то можно рассчитывать приход цены к хаям, что от текущих в районе 22%. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|