|

|

|

Основа ассортимента эмитента — какао-порошок. При этом компания развивает продажи и других товаров, чтобы снизить зависимость от данной позиции. Генеральный директор «СЕЛЛ-Сервис» рассказал о продукции, на продвижении которой эмитент сосредоточит внимание во втором полугодии. За первое полугодие 2024 года ООО «СЕЛЛ-Сервис» перевыполнило план продаж по какао-продуктам, на которых сотрудники компании сосредоточили внимание на фоне повышенного спроса. Напомним, что цены на какао-бобы на Бирже в 2024 году достигли пиковых значений, что и спровоцировало повышенный спрос среди клиентов, которые стремились успеть заключить контракт на поставку до нового скачка стоимости. Во втором полугодии эмитент сосредоточит силы на реализации других позиций. Так, уже сейчас «СЕЛЛ-Сервис» наращивает продажи мальтодекстрина (пищевой добавки, которую используют при производстве конфет, газированных напитков и др.) от компании Rustark и ароматизаторов World Market клиентам из сферы кондитерской промышленности. Также реализует профессиональные моющие средства Invadis. Вышеперечисленные позиции эмитент относит к товарам региональной дистрибьюции и продает их покупателям из Сибири и Дальнего Востока. По словам руководителей компании, товары не приносят больших объемов выручки, однако помогают повысить сервис для местных пищевых производств и укрепить взаимоотношения с клиентом. На осень «СЕЛЛ-Сервис» запланировал первые поставки картофеля фри из Бельгии клиентам направления HoReCa. Товар эмитент планирует продвигать в Сибири, Сочи, на Дальнем Востоке, экспортировать в Узбекистан. Также «СЕЛЛ-Сервис» увеличивает объемы продаж кунжута и кокосовой стружки. По предварительным прогнозам, компания выполнит собственный план по позициям к концу года. «В 2024 году мы дополнительно введем в ассортимент новые импортируемые позиции: желатины, каррагинаны (пищевые загустители) и камеди (загустители, стабилизаторы). Товары станут новым вызовом для наших технологов и специалистов по продажам. О стратегии их продвижения расскажем позже», — прокомментировал генеральный директор ООО «СЕЛЛ-Сервис» Петр Новак.

|

|

Сегодня решится вопрос по ключевой ставке. Независимо от размера рынок точно не остановится, он продолжит своё движение, а инвесторы продолжат инвестировать в акции компаний. Или на старом дне рынка или на новом старом дне рынке. Аналитики Альфа-Инвестиций решили собрать новый акций исходя из предпочтений рынка и соответствующий 4 основным критериям. Некоторые критерии могут показаться откровенной дичью, но я четко уверен, что они более грамотные аналитики, чем я, и им виднее. 1. Динамика. Выбраны компании которые показали максимальный рост за последние 12 месяцев (а такие тоже были?!), а значит они смогут сохранить свои темпы роста и дальше. 2. Суммарный оборот при любой погоде. Выбраны компании, оборот в дни роста которых превышает оборот в дни падения. То есть это компании, которых не пугает возможная коррекция. То есть возможная еще более сильная коррекция, так зачем же инвестировать сейчас в акции?! 3. Соотношение дней роста к просадкам. Это тоже соотношение оборотов в дни роста и просадок. Но дни роста идут в статистику, если динамика была больше 1%, а дни падения с динамикой более -1%. То есть те же яйца, только в профиль?! 4. Восстановление. Под данный критерий аналитики загнали акции, которые в период паления рынка на 29% с мая по сентябрь показали меньшую просадку. Это гениально, Карл, гениально! Критериев как бы 4, но красной строкой проходят стабильные компании, по акциям которых выплачиваются дивиденды. Ка по мне, то упоминание в название пяти критериев более кликабельно для материала, чем четыре. Новый портфель был назван эпично - "Их выбрал рынок" и в него вошли 14 компаний: 1. Яндекс 2. Группа Позитив 3. Аэрофлот 4. Татнефть-п 5. ЛСР 6. Промомед 7. Хэндерсон 8. Акрон 9. Полюс 10. ЮГК 11. Ленэнерго-п 12. Мать и дитя 13. Московская биржа 14. Сбербанк-п Накопленная доходность портфеля «Их выбрал рынок» с 1 сентября 2023 года по 11 сентября 2024 года составила 4,2%, в то время как индекс Московской биржи за этот же временной период упал на 18,2%. И этим последним аргументом аналитики из Альфы, вероятно, хотели выбрит стул из под ног сомневающихся инвесторов. Я точно не вдохновился новым портфелем (кроме отдельных интересных бумаг), но эксперты-то они... Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

Высокая рентабельность и доходы от финансовых активов помогут компании обслуживать долг даже в случае повышение ставки Банка России до 20%. Несмотря на период высоких ставок, в течение четырех лет московский девелопер планирует построить десять комьюнити-центров. Примет ли Совет директоров Банка России сегодня решение повысить ключевую ставку или нет, или, возможно, сделает это позже, на бизнес АО «Коммерческая недвижимость ФПК «Гарант-Инвест» это не окажет существенного влияния. Об этом в беседе с генеральным директором ИК «Диалот» Егором Диашовым заявил президент ФПК «Гарант-Инвест» Алексей Панфилов. «У «Гарант-Инвеста» диверсифицированный долговой портфель, который включает инструменты как с фиксированной ставкой, так и с плавающей. В текущих условиях средняя ставка по кредитам у нас — 12,9% годовых, а по облигациям — 15,25%, — говорит девелопер. — Когда ключевая ставка составляла 4,25%, стоимость средств по десятилетнему кредиту доходила до 5,25%, что было оптимальным. Мы зарабатываем 22-25% годовых, и даже повышение ключевой ставки до 20%, которое мы рассматриваем как временное и цикличное явление, не станет для нас критичным». Кроме этого, компания имеет подушку безопасности в виде финансовых активов. «Если ключевая ставка увеличится, доходность по активам также возрастет, что позволит компенсировать высокие процентные расходы», — подчеркнул глава ФПК «Гарант-Инвест». К тому же, бизнесмен считает, что при повышении ключевой ставки, например, до 25%, государство предоставит компаниям кредитные каникулы, как это было уже не раз. По словам Алексея Панфилова, в ближайшие четыре года ФПК «Гарант-Инвест» планирует построить десять комьюнити-центров. По масштабу и концепции это будут объекты похожие на WESTMALL, открытие которого запланировано на осень текущего года. Общая площадь этого комьюнити-центра составляет 28 тыс. кв. м, из которых 4 тыс. кв. м выделены в отдельный блок и будут выставлены на продажу. Ожидается, что их реализация принесет компании 1 млрд рублей. В WESTMALL предусмотрено 70 арендных лотов, 22 из которых — рестораны и кафе. При вложениях в 4,4 млрд рублей, объект будет приносить 800 млн рублей выручки (EBITDA — 700 млн рублей). Окупить объект компания планирует в течение семи лет. Рыночную стоимость первого комьюнити-центра глава компании оценивает в 6 млрд рублей. В ближайшие недели ФПК «Гарант-Инвест» планирует начать строительство второго комьюнити-центра в Люберцах. Его общая площадь составит 20 тыс. кв. м. Стоимость строительства — 3,2 млрд рублей. Ранее сообщалось, что этот объект компания реализует за счет средств фондового рынка. Особенность проекта в том, что по соседству, на участке принадлежащем ФПК «Гарант-Инвест», будет построен жилой дом. «Сейчас в проекте, который мы согласовали с Мособлархитекутры, объект значится, как апартаменты, но мы хотим переоформить его в жилой дом. Это будет самое высокое здание в Люберцах — 100 метров. Жилой комплекс будет соединен с комьюнити-центром через минус первый этаж. Парковка предусмотрена на минус втором этаже», — рассказал Алексей Панфилов. Проект жилого дома и подготовленный участок со всеми инженерными коммуникациями компания планирует продать стороннему застройщику. Ожидается, что по итогам 2024 г. выручка ФПК «Гарант-Инвест» от аренды достигнет 3,5 млрд рублей, от финансовых активов — 1,5 млрд рублей. EBITDA составит 4,5 млрд рублей. Посещаемость 16 торговых центров компании общей площадью 127 тыс. кв. м составит около 40 млн человек (2,5 млн уникальных посетителей). Портфель ФПК «Гарант-Инвест» включает 430 арендаторов. Общий долг компании составляет 32,67 млрд рублей. Доля банковских кредитов — 68%, облигационных займов — 32%. На долгосрочные обязательства сроком более двух лет приходится 74% от долговой нагрузки компании, на срок один-два года — 10%, на срок менее одного года — 16%. В перспективе двух лет компания планирует достигнуть паритета между банковскими кредитами и долговыми бумагами.

|

|

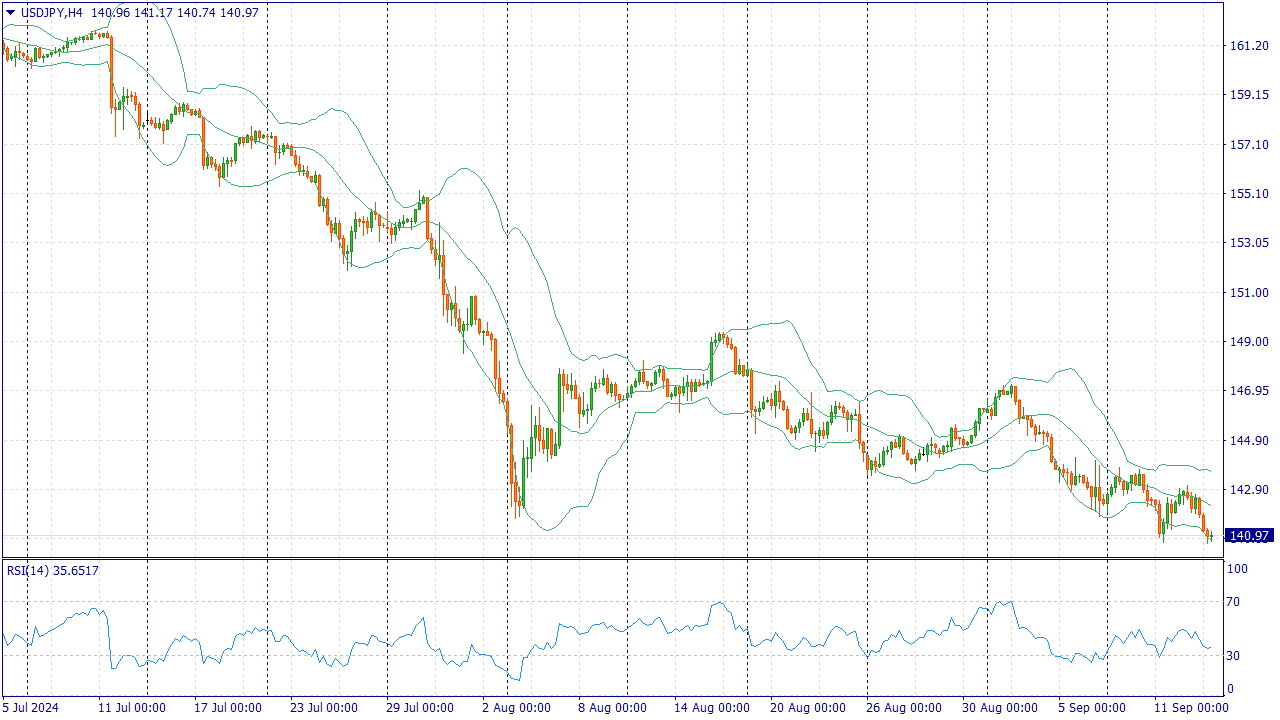

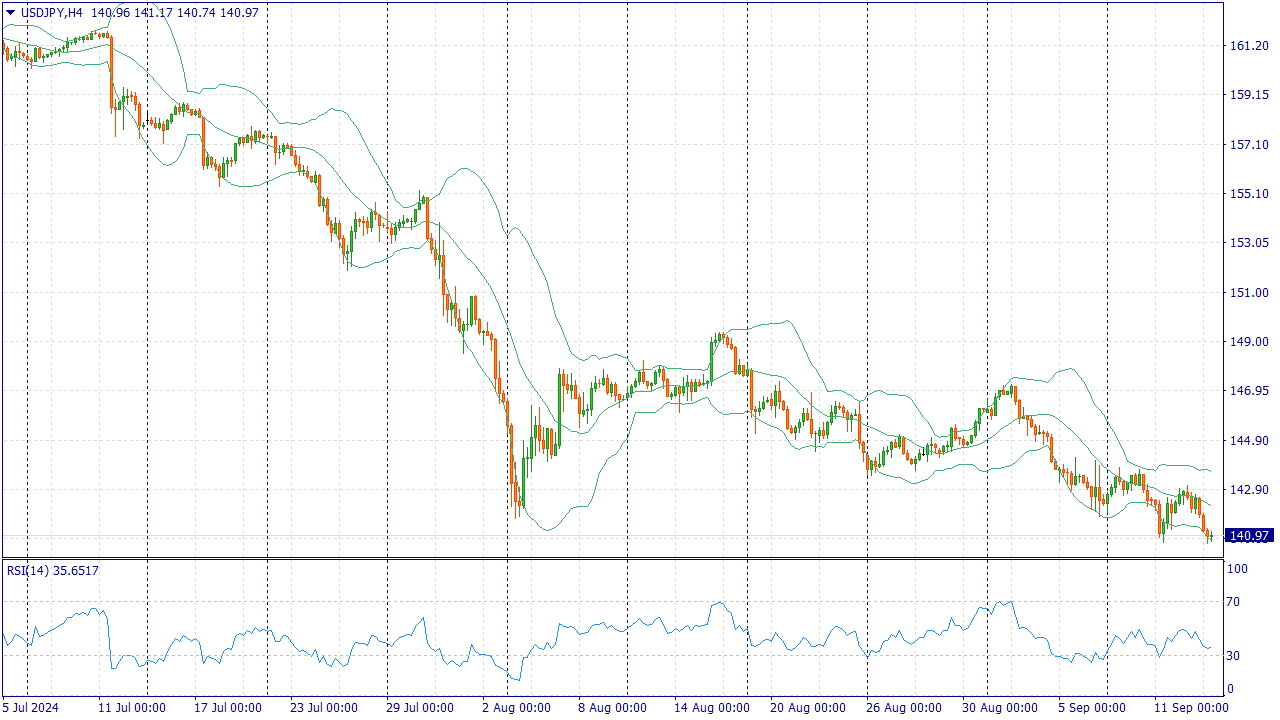

USDJPY:

Пара USD/JPY еще больше ослабла ниже середины 141,00 во время азиатской сессии в пятницу и теперь вернулась ближе к минимуму YTD, достигнутому ранее на этой неделе. Более того, фундаментальный фон, похоже, склоняется в пользу медвежьих трейдеров и поддерживает перспективы продолжения устоявшегося нисходящего тренда, наблюдаемого в течение последних двух месяцев. Доллар США (USD) опустился до свежего недельного минимума на фоне роста ставок на более агрессивное смягчение политики Федеральной резервной системы (ФРС) на следующей неделе, подкрепленного публикацией в среду более мягкого, чем ожидалось, индекса цен производителей США (PPI). Фактически, рынки сейчас оценивают более чем в 40% вероятность того, что центральный банк США снизит стоимость заимствований на 50 базисных пунктов по итогам сентябрьского заседания. Это удерживает доходность казначейских облигаций США вблизи минимума 2024 года, что оказывает давление на доллар и приводит к снижению пары USD/JPY. Японская иена (JPY), с другой стороны, продолжает получать поддержку от «ястребиных» сигналов Банка Японии (BoJ), указывающих на то, что он будет повышать процентные ставки и дальше, если экономические перспективы совпадут с прогнозами. Более того, член правления Банка Японии Наоки Тамура заявил в четверг, что путь к прекращению мягкой политики все еще очень длинный. Это означает значительное расхождение с ожиданиями «голубиной» ФРС, что, в свою очередь, побуждает к дальнейшему отказу от сделок с японскими иенами (JPY) и способствует повышению тональности пары USD/JPY. Вышеупомянутый фундаментальный фон указывает на то, что путь наименьшего сопротивления для спотовых цен остается в сторону снижения, хотя трейдеры могут предпочесть переместиться в сторону перед ключевым событием центрального банка, которое может произойти на следующей неделе. ФРС должна объявить о своем решении в конце двухдневного заседания в следующую среду. За этим последует обновление политики Банка Японии в пятницу, которое определит следующий этап направленного движения для пары USD/JPY. Тем не менее, пара остается на пути к тому, чтобы завершить вторую неделю в минусе. Торговая рекомендация: Торговля преимущественно ордерами Sell от текущего уровня цен FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Ибо незачем было расти до этого. У инвесторов действительно память короткая, они не помнят, что было раньше перед заседаниями совета директоров ЦБ. Большинство ждут роста, промышленники и крупные корпорации, конечно же, ждут сохранения нынешнего уровня. Победит позиция здравого смысла или бизнеса мы узнаем уже завтра к обеду. В предчувствии непредсказуемого решения индекс Московской биржи сжался на 📉-1,99% до 2 615 пунктов. По информации Росстата в августе все же не было дефляции, как было заявлено ранее. Инфляция за месяц составила 0,2%, и это намного лучше июльского её роста на 1,14%. В итоге прогнозная годовая инфляция составляет 9,05%, что еще далеко до прогнозных ожиданий Центробанка. Если завтра ЦБ примет решение отложить увеличение ключевой ставки на октябрь, то рынок должен позитивно отреагировать на это, ведь большинство акций уже торгуются на своих минимумах, причем по достаточно привлекательным ценам для покупки на долгий срок. Если ЦБ примет решение о повышении ключевой ставки, то облигации с плавающим купоном и фонды денежного рынка опять будут превалировать в покупках инвесторов, а рынок может легко опуститься до важного га данный момент уровня поддержки в 2 450 пункта, запустив там глобальную распродажу акциями. Крупные банки на этой неделе подняли ставки по вкладам до 20-21%. И это еще один косвенный довод на чаше будущего ужесточения монетарной политики (даже если и не завтра, то уже в октябре). Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

🐹Все инструменты. 🥜Помните я отмечал стрелочками, как каждый раз откупали бумаги при попытке пролива! И смысл того поста был в том, что у бумаге есть период, когда после ipo есть стабилизационный фонд, что бы держать бумагу в узде!!! Моя логика и была в том, что этот фонд активно работает!!! Но на момент того поста оставалось не много времени, как этот процесс должен будет прекратиться и рекомендовал не покупать до этого момента и понаблюдать и после, чем собственного говоря и сам занимаюсь, так как такие истории мне интересны и на них можно хорошо заработать войдя более менее приемлимо к окончанию снижения!!! 🥜Ну собственно говоря так и получилось!!! Как только фонд закончил свою работу, бумага полетела вниз!!! Вот и представьте ваши эмоции если бы вы взяли по 180р. с мыслью, ну от двухсот уже норм снизилось!!!))) 🥜Так, теперь не о среднесроке, а о спекуляции!!! В бумаге пошло ускорение!!! И те кто любит спекулировать, вам нужна формирующаяся растущая дневная свеча!!! Если вы её увидите, то очень высока вероятность, как минимум хорошего добротного отскока! Про волну роста я пока не загадываю! 🐹 Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹ЮМГ. 🥜Спекулянты напряглись!!! Взяли на двойной карандаш! 🥜Локальное двойное дно уже рядом и тут среднесрочное!!! 🥜Плюс в том, что при входе спекулятивно на положительной реакции вблизи ключевых уровней/зон, ваш риск в виде стопа минимален!!! 🥜Рекомендую смотреть реакцию на дневке!!! Да, вы не поймаете начало движения!!! Но это надёжнее в плане перспективы основного движения!!! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Компания Хэдхантер раскрыла отчетность за 1 п/г 2024 г. См. таблицу: https://bf.arsagera.ru/headhunter_group_plc_hhr... В отчетном периоде общая выручка компании увеличилась на 46,5% до 18,4 млрд руб. на фоне роста средней выручки с одного пользователя (ARPC) во всех клиентских сегментах на 31,9% до 40,8 тыс. руб., обусловленного повышенным спросом на кандидатов, а также количества всех типов платящих клиентов (+11,1%). Операционные расходы выросли на 47,2% до 9,3 млрд руб. При этом доля расходов в выручке (за вычетом амортизации) увеличилась с 45,7% до 47,4%. Несмотря на увеличение в абсолютном значении, доля расходов на персонал осталась практически на прошлогоднем уровне и составила 25,6%. Маркетинговые расходы возросли с 11,1% до 13,2% на фоне их роста в сегменте «Россия», а также разного распределения этих затрат внутри года. В результате операционная прибыль компании выросла на 45,8%, составив 9,1 млрд руб. Чистые финансовые расходы составили 1,5 млрд руб. против доходов 680 млн руб. годом ранее. Подобная динамика была обусловлена отрицательными курсовыми разницами в размере 1,7 млрд руб. против положительных 873,3 млн руб., полученных годом ранее. Отметим также кратное увеличение процентных доходов до 961,1 млн руб. из-за роста остатков денежных средств, размещенных на депозитах, и процентных ставок по ним, а также сокращением процентных расходов до 289,6 млн руб. (-9,8%) на фоне снижения долга. Эффективная ставка налога на прибыль упала с 24,3% до 5,8% а в связи с применением льготной нулевой ставки для ИТ-компаний с 1 января 2024 года. В итоге чистая прибыль компании выросла на 45,9% до 5,1 млрд руб. Показатель скорректированной чистой прибыли вырос более чем в два раза, составив 10,5 млрд руб. Среди прочих моментов отметим рост остатков свободных денежных средствах на счетах компании: с начала года они выросли с 22,6 млрд руб. до 27,3 млрд руб., что объясняется не только хорошей прибылью, но и мораторием на распределение средств среди акционеров. По линии корпоративных новостей отметим, что в августе текущего года компания получила листинг на Московской Бирже и инициировала второй этап обмена. Ожидается, что торги уже новой публичной компании Группы будут запущены 25 сентября. Завершающим этапом реструктуризации станет редомициляция Headhunter Group PLC в Россию и возобновление дивидендах выплат уже потенциально к концу этого этого года. По итогам вышедшей отчетности мы несколько повысили прогнозы финансовых показателей во всех ключевых клиентских сегментах, отражая сильные тенденции на российском рынке труда. В настоящий момент мы не приводим значения потенциальной доходности, в связи с приостановкой торгов расписками и ожиданием старта торгов акциями компании. См. таблицу: https://bf.arsagera.ru/headhunter_group_plc_hhr... В настоящий момент бумаги компании не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

С момента прошлого разбора эмитент успел выкатить довольно неплохой отчет, после которого я все же решил пересмотреть свое мнение по бумаге. 📊 Так не оправдав эффект высокой базы, результаты компании смогли превзойти рекордный 2023 год, чем сильно удивили многих. И если верить обещаниям менеджмента, то при текущей стоимости акций их дивидендная доходность за 2024 сможет превысить отметку в 25%. 💰 Еще одним заманчивым предложением от компании стал обещанный через 3 года байбэк по цене в 350 рублей, что выше текущих цен аж в 3,5 раза. Основным минусом компании на данный момент является ее большой долг, но даже он от части компенсируется ростом стоимости топлива. ❗️ Если обобщить все вышесказанное, то эта история выглядит очень перспективно, но при этом имеет и большие риски, поскольку доверия к Евротрансу не у кого пока нет. Лично я пока просто понаблюдаю, хоть и покупка бумаги на небольшую часть от портфеля сейчас сильно манит! И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам! Список таких бумаг уже опубликован в моем tg: https://t.me/%20I04KOMGJK6RlOGMy Переходите скорее, пока идеи еще актуальны ❤️

|

|

Компания Россети Юг раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2024 г. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... Выручка компании увеличилась на 1,1%, составив 25,7 млрд руб. По основной статье – доходы от передачи электроэнергии – компания зафиксировала рост на 4,9% на фоне увеличения полезного отпуска электроэнергии на 4,2%. Компания является гарантирующим поставщиком в республике Калмыкия: эта деятельность принесла доходы в размере 674,0 млн руб. Прочие операционные доходы, куда включаются преимущественно суммы полученных пеней и штрафов, показали снижение, составив 125,0 млн руб. Операционные расходы выросли на 2,9% до 22,7 млрд руб., главным образом, на фоне увеличения расходов на услуги по передаче электроэнергии до 7,1 млрд руб. (+12,0%). В результате компания сократила операционную прибыль на 16,6% до 3,1 млрд руб. Финансовые расходы выросли на две трети до 1,7 млрд руб. на фоне существенного увеличения затрат на обслуживание долга, составившего 23,1 млрд руб. Отметим также увеличение эффективной ставки по налогу на прибыль с 22,6% до 28,2%. В итоге чистая прибыль Россетей Юга сократилась наполовину, составив 1,1 млрд руб. По итогам вышедшей отчетности и обновления параметров инвестпрограммы мы повысили прогноз по чистой прибыли на текущий год на фоне увеличения полезного отпуска электроэнергии. Прогнозы на последующие годы были несколько понижены на фоне растущих расходов на обслуживание долга. В итоге потенциальная доходность акций компании осталась на прежних уровнях. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... В настоящий момент акции компании Россети Юг не входят в состав наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

|

|