|

|

|

Комментарий к ежеквартальной аналитической отчетности по итогам управления за 2 квартал 2012 года Второй квартал традиционно характеризуется годовыми собраниями акционеров, на которых принимаются окончательные решения по размеру дивидендов российских компаний. Можно отметить значительный рост размера дивидендов некоторых компаний по сравнению с предыдущими годами. Показательным примером может служить «Газпром». Размер дивидендов на одну акцию за докризисный 2007 год — 2,66 руб., за кризисный 2008 — 0,36, за 2009 — 2,39, за 2010 — 3,85, а за 2011 — рекордные 8,97 руб. Совокупная прибыль компаний, входящих в индекс ММВБ (с учетом долей их акций в индексе), в 2007 году составляла почти 400 млрд рублей, в 2011 «прибыль индекса» составила более 1 трлн рублей, что и сказалось на размере дивидендов. При этом норма прибыли, направляемая на выплату дивидендов, по многим компаниям сейчас не превышает 20%. Это невысокое значение в сравнении со средним показателем для рынка США в 40% (с 2000 по 2010 годы по компаниям индекса S&P 500). В этой связи можно рассмотреть умозрительный сценарий, при котором будет законодательно закреплена выплата 25% чистой прибыли на дивиденды (похожий законопроект сейчас находится в разработке). При данном сценарии каждый инвестор сможет легко подсчитать дивидендную доходность акций через коэффициент Р/Е, а именно 1/[P/E] * 0,25. То есть, при показателе P/E равном 5 (средний показатель для фондового рынка России) дивидендная доходность будет равняться 5%. Для примера, P/E «Газпрома» по текущим ценам составляет 2,5, если купить его акции сейчас и предположить, что чистая прибыль как минимум не уменьшится, то при выплате 25% прибыли дивидендная доходность составит 10%. При этом важно понимать, что в рассмотренном сценарии выплачивается лишь ¼ прибыли. Оставшиеся ¾ направляются на развитие компании, увеличивая ее балансовую стоимость и позволяя в будущем заработать еще больше прибыли, увеличить дивиденды и курсовую стоимость. Даже несмотря на то, что норма прибыли, направляемая на дивиденды, находится на сравнительно невысоком уровне, в совокупности с низкими ценами акций (результат индекса ММВБ за 5 лет на 29.06.2012 — -16,71%) это ведет к неплохой дивидендной доходности. Дивидендная доходность «Газпрома» на момент закрытия реестра составила более 5%, «Лукойла» — более 4%, привилегированных акций «Сбербанка» — более 3%. Все перечисленные компании относятся к «голубым фишкам» российского рынка, дивидендная доходность некоторых акций «второго эшелона» еще выше. Например, привилегированных акций «Мечела» — более 16%, «Нижнекамскнефтехима» — около 10%, «Татнефти» — около 8%, обыкновенных акции «Акрона» — почти 10%. Среднестатистическая дивидендная доходность акций составляет 2-3%. Сейчас мы наблюдаем ситуацию, когда даже по «голубым фишкам» можно получить 5% дивидендной доходности. В конечном итоге, дивидендная доходность придет к своим средним значениям. По нашему мнению, происходить это будет не за счет сокращения дивидендов (у которых наоборот есть потенциал роста), а за счет роста курсовой стоимости акций. При выборе акций мы не ориентируемся непосредственно на дивидендную доходность, она не является определяющим фактором, гораздо важнее — способность компании генерировать стабильно высокую чистую прибыль, от которой зависят и курсовая динамика, и размер дивидендов. Аналитические отчеты по фондам Вы можете посмотреть на следующих страницах: ОПИФА "Арсагера - фонд акций" ОПИФСИ "Арсагера - фонд смешанных инвестиций" ИПИФА "Арсагера - акции 6.4"

|

|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 13 августа 2012 ГОДА. Прошлая неделя прошла очень спокойно после напряженной и волатильной первой недели месяца. Отсутствие комментариев ввиду отпусков со стороны политиков на последние инициативы Драги, исчезновение негативных новостей с лент информагентств, общая расслабленность рынков - все это привело к тому, что рынки «забыли» весь прошлый негатив и игнорируют текущий. Прожектора для «подсветки» проблем выключены, летние каникулы проходят замечательно, когда ничто не беспокоит. Прошлая неделя показывает, что это легко сделать, если захотеть. Единственное существенное событие, которое было на прошлой неделе – большой блок статистики из Китая, который показал дальнейшее ухудшение дел в экономике страны, но также прошел почти без реакции рынка. Во всяком случае, AUD/USD торгуется всего на расстоянии примерно 50 пунктов от максимумов с середины марта. AUD/USD перед среднесрочным разворотом вниз почти всегда рисует длительную консолидацию – что, очевидно, объясняется ее «высокодоходным» статусом, в то время как разворот снизу вверх происходит резко. Сейчас, возможно, мы видим начало формирования такой консолидации. Она может при некоторых обстоятельствах оказаться достаточно длительной – 2-3 недели (до конца августа). Дальнейшее движение вверх возможно только в случае четких сигналов со стороны ФРС на дальнейшее ослабление кредитно-денежной политики. Которых в ближайшие месяцы, я думаю, не последует! В отличие от прошлой недели, на этой неделе выйдет гораздо больше важной статистики, и она способна раскачать рынки. Особенно богатой на данные станет еврозона – ВВП и промышленное производство (вторник), инфляция (четверг), текущий платежный счет и торговый баланс (пятница). Выйдут также данные по одному из ключевых показателей экономики - инфляции: США (среда), еврозоны (четверг), Великобритании (вторник), Канады (пятница). Выйдут также минутки Банка Англии (BOE) и за ними последует выступление главы BOE Кинга. Выйдут также данные по розничным продажам в США (понедельник) и Великобритании (четверг). Такого спокойствия, как на прошлой неделе не будет. Наиболее насыщенным на данные днем станет вторник. Эффект от выступления Драги прошел и после резкого снижения доходность 2-хлетних испанских бондов стала расти. 10-летние испанские облигации опять вблизи критического уровня в 7% (6,90%). На этой неделе большинство политиков продолжит пребывать в отпусках. Хотя важнейший из них – Ангела Меркель, уже сматывает удочки ( в буквальном смысле!) и летит на встречу с премьер-министром Канады 15-16 августа. Наверно, Ангела Меркель не обойдет молчанием последние инициативы Драги. Это представляет определенную «засаду» для рынков. Остается чуть больше недели до встречи банкиров в Джексонхолле. На этой неделе может продолжиться манипуляция информационным фоном относительно дальнейших действий Федрезерва. В последнее время этот прием из арсенала монетарной политики Феда используется все более грубым и циничным образом. Бернанке, лично, в этом неохотно участвует и поэтому Джексон-холл может вызвать разочарование у рынков. Медвежий технический сигнал с рынка опционов При небольшом позитивном закрытии торговой сессии в пятницу мы увидели заметный рост put/call –коэффициента. Такое сочетание является несомненным медвежьим признаком.

При этом VIX равен 14,74 – это близко к абсолютным минимумам и характерно для состояния перекупленности. Моя диспозиция на рынке (не является рекомендацией) Вполне возможно, что на этой неделе продолжится консолидация, и неделя пройдет также спокойно, как и предыдущая. Но у меня как-то мало сомнений в том, что невозможно поддерживать постоянно в позитивном тонусе рынки вплоть заседания ЕЦБ в начале сентября. Пока рынки «в шоколаде», европейские политики едва-ли что-то предпримут. Поэтому моя диспозиция на рынке (не является рекомендацией): шорт риска (AUD/USD, EURO/USD, GBP/USD, GOLD) при одновременной активной диапазонной торговле исключительно в шорт. При этом я считаю вполне вероятным, что рынок на текущих уровнях проторгуется еще 1-2 недели и даже, возможно, сдвинется на некоторое расстояние вверх. Но на вербальных интервенциях с текущих уровней далеко не уедешь, поскольку возможности такого движения сильно ограничены в силу технических факторов. Поэтому доход от диапазонной торговли должен компенсировать возможный убыток от слабого движения тренда против моих позиций. Что и имело место на прошлой неделе. В то же время, в любой совершенно непредсказуемый момент может последовать сильное движение вниз, которое быстро компенсирует потери от игры против тренда. Put/call-коэффициент, AUD/USD, диспозиция на рынке долгосрочных US Treasuries и потенциал дальнейшего среднесрочного движения вниз EURO/USD говорят в пользу этой стратегии. Я не думаю, что рынки будут дожидаться возвращения основной массы участников из отпусков.... Обо всем написать невозможно! Думаю, что вы прекрасно понимаете, что у меня нет возможности постоянно описывать те или иные проблемы, стоящие перед еврозоной. Только на их перечисление уйдет пара часов. Поэтому я делаю это очень избирательно. Сегодня остановлюсь кратко на одной совсем свежей теме. Возможен ли референдум в Германии? В последнее время появляется все больше разных сигналов, что победа союзников над Германией на июньском саммите может оказаться пирровой и косвенным ее результатом станет проведение в Германии референдума на тему – следует ли дальше продолжать европейский монетарный эксперимент? Вопрос - конечно интересный, и наверно давно уже мучит немецкого канцлера. Появился удобный случай переадресовать его всему населению. С точки зрения прагматичной - а немцы народ прагматичный, от денежного союза уже получены все выгоды, какие только можно было получить, и дальше Германию ждут одни только неприятности. Дальнейшее сохранение статус-кво требует существенного увеличения помощи другим европейским государствам и сильно обременяет долгами Германию. Выход Германии из еврозоны тоже будет очень дорого стоить, но возможно это стоит сделать уже сейчас, поскольку через 1-2 года он будет стоить гораздо дороже. Так почему бы не сделать этот шаг? Этот вопрос уже дискутируется в кулуарах. Заявление о возможности подобного референдума из уст видного германского политика, а особенно Ангелы Меркель, может вызвать шок на рынке.

|

|

Российский рынок сегодня 13 августа 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Прошлая неделя прошла очень спокойно после напряженной и волатильной первой недели месяца. Отсутствие комментариев ввиду отпусков со стороны политиков на последние инициативы Драги, исчезновение негативных новостей с лент информагентств, общая расслабленность рынков - все это привело к тому, что рынки «забыли» весь прошлый негатив и игнорируют текущий. Прожектора для «подсветки» проблем выключены - летние каникулы проходят замечательно, когда ничто не беспокоит. Прошлая неделя показывает, что это легко сделать, если захотеть. На этой неделе большинство политиков продолжит пребывать в отпусках. Хотя важнейший из них – Ангела Меркель, уже сматывает удочки ( в буквальном смысле!) и летит на встречу с премьер-министром Канады 15-16 августа. Наверно, Ангела Меркель не обойдет молчанием последние инициативы Драги. Это представляет определенную «засаду» для рынков. Возможно, что на этой неделе продолжится консолидация, и неделя пройдет также спокойно, как и предыдущая. Но у меня как-то мало сомнений в том, что невозможно поддерживать постоянно в позитивном тонусе рынки вплоть заседания ЕЦБ в начале сентября. С другой стороны в отличие от прошлой недели, на этой гораздо больше важной статистики и она способна раскачать рынки. Более подробно во вью рынка ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Амеры закрыли пятницу и неделю выше 1400 по фсипу, опять не дав отката больше -0.5%, и выкупив его в основную сессию. Повторилась ситуация среды и четверга: дакс выкупился из очередного -1%, а мы из почти -2% по мамбе (которая достигла 1430), вышли к -1%. Бычки ожидают того, что амеры пройдут выше, к 1420-30, и возможно оттуда будет коррекция к 1380-90. В этом случае мамба может подняться к 1480-1500. Второе предположение, которое можно сделать с не меньшей уверенностью, что амеры все-таки сыграют на этой неделе откат, который они не могут исполнить уже три недели. По телевизору амерские аналитики и управляющие уверенно вещают о том, что надо делать ставку на рост, ведь или все станет лучше в экономике, или все станет хуже, но тогда ФРС своими мерами поддержит рынки, и таким образом все равно будет рост, мол если раньше росли, то и дальше будем расти. Такие бычки очень долго еще не заработают денег с их лозунгом "тренд-твой друг", ибо они не рациональны, а адаптивны, и ведут себя как жвачные животные, которых хозяева кормят в определенные часы, и по их мнению будут кормить в будущем, даже когда они наберут нужный хозяевам вес)). Рациональное же поведение означает, что цены, прогнозируемые на следующую неделю или месяц, определяют сегодняшние цены, и таким образом надо играть взгляд из будущего в настоящее. Все хорошее и безмятежное, что ожидается, уже отыграно в сегодняшних высоких ценах. Наш рынок формально отстает от америки, но есть два "но": сберы, лук и татнефть снова на хаях, и если бы не ГП и РН, которые теряют в этом году инвесторов, мамба уже стоила примерно 1550 по мамбе. Поэтому выход к 1480-1500 возможен, но в целом мы сейчас вовсе не не перепроданы, напомню, что в этом году по значению мамба была ниже фсипа, а сейчас на 50 пунктов выше. Таким образом рост формально ограничен: и уровнями для ведущих фишек, 94-95 по сберу, 1880-1900 по лукойлу, так и второй вершиной на недельках у амеров и немцев. И следовательно более безопасно играть вниз. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Российские фондовые индексы уже неделю консолидируются в узком торговом диапазоне, невзирая на устойчивый рост цен на нефть и биржевые индексы на Уолл-стрит. Индекс ММВБ пока что остается внутри боковика с границами 1430- 1460 п. В разгар лета видно, что притока денежных средств на наши биржи почти нет, поэтому наш рынок акций сейчас выглядит довольно вяло и слабо. В понедельник торги начнутся в зоне умеренного снижения, но с преобладанием покупок, поскольку пятничное снижение под закрытие недели было выкуплено. Ближе к обеду индекс ММВБ может еще раз попробовать на прочность сопротивление на уровне 1450 п. Напротив, пробой вниз отметки 1430 п., ознаменует формирование разворотной формации, в результате которой стоит ждать постепенного возврата к уровню 1390 п. Внешний фон сегодня не дает однозначных преимуществ ни быкам, ни медведям: снижающиеся американские фьючерсы (S&P -0,3%), компенсируются высокими ценами на нефть (Brent$113,7/барр) и нейтрально-позитивным закрытием торгов в Штатах. Календарь макростатистики на сегодня почти пуст, сильных движений в котировках ждать не приходится. Этим летом часто бывало так, что именно в такие дни «спокойные» дни и случаются сильные движения рынка, поэтому будем бдительны. Наиболее значимым для инвестором событием в понедельник, станет аукцион по продаже Италией 12-месячных облигаций на сумму 8 млрд. евро (13-10 мск). Компания Газпром-нефть сегодня опубликует отчетность по МСФО за первое полугодие и II квартал 2012 года.

|

|

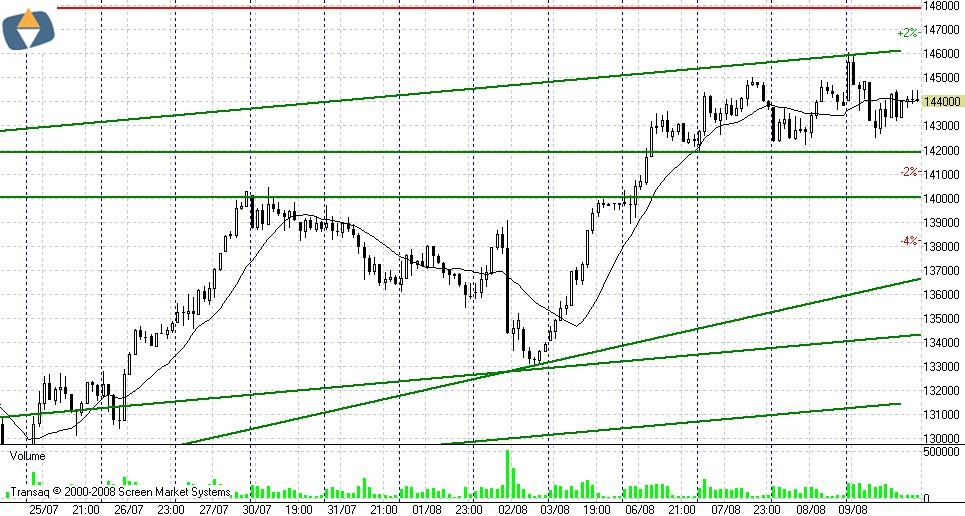

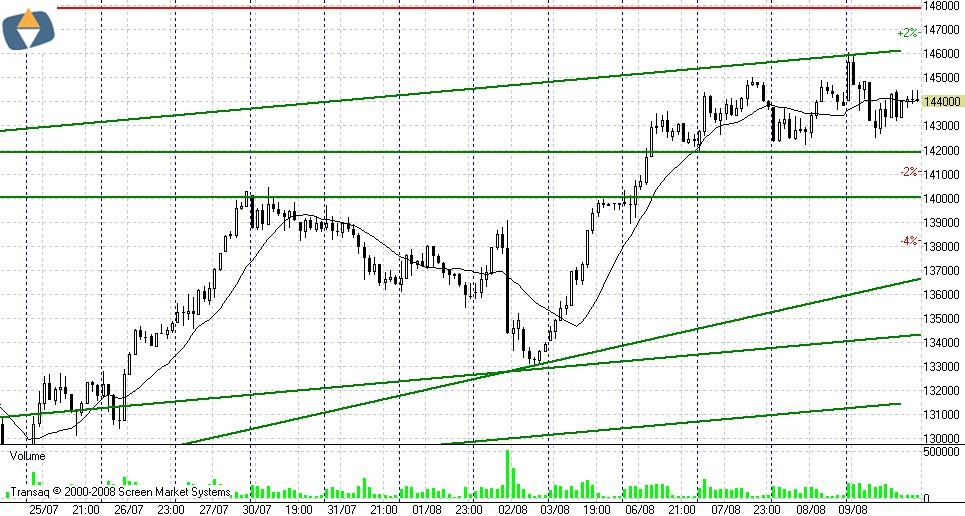

Сегодня ожидаю еще один день неопределенного движения по фьючерсу. Последние три дневные свечи говорят нам о том, что рынок сейчас не намерен двигаться направленно. Свечи практически без тела, с длинными «фитилями». Если и заключать сделки сегодня, то рекомендовал бы работать от лонга с обязательной оглядкой на основные уровни сопротивления, указанные ниже. С них может начаться полномасштабная коррекция, которая захлебнулась в пятницу. На часовом графике сопротивлениями будут выступать границы бокового канала 142-145 тысяч пунктов. Верхняя границы дневного канала теперь в районе 146500.  Открытие положительное с узким диапазоном. Сопротивлением выступит зона 144-144,5 тысячи пунктов. Поддержки 142000 и 140000.  Удаленный часовой график фьючерса РТС. По-прежнему находимся у верхней границы канала. Пятничное снижение не дало полноценной коррекции. На текущей неделе возможен повторный тест верхней границы канала и последующее снижение. Основные макроэкономические новости на сегодня: | 13:00 | Италия | Общий долг правительства / General Government Debt | | 17:00 | Франция | Продажи 3-х 6-ти и 12-ти месячных долговых обязательств / 3- 6- 12- Month BTF Auction | | Мировые индексы | Значение | Изменение к открытию | | Dow Jones (США) | 13207.95 | +0,32% | | S&P 500 (США) | 1405.87 | +0,22% | | CAC40 (Франция) | 3435.62 | -0,61% | | DAX (Германия) | 6944.56 | -0,29% | | FTSE100 (Великобритания) | 5847.11 | 0% | | Nikkei 225 (Япония) | 8889.62 | -0,02% | | Shanghai Composite (Китай) | 2156.89 | -0,55% | | Bovespa (Бразилия) | 59280.93 | +0,82% | | ASX (Австралия) | 4314.3 | +0,27% | | Hang Seng (Гонконг) | 20098.36 | -0,19% | | Sensex (Индия) | 17577.25 | +0,11% | | ММВБ | 1441.59 | -1,02% | | РТС | 1430.88 | -1,12% | | | | | | Нефть Brent | 111,97 | +0,77% | | Золото | 1624,1 | +0,28% | | EUR/USD | 1,22902 | +0,02% | | USD/RUB | 31,79 | -0,34% | | EUR/RUB | 39,087 | -0,25% | | S&P500 Fut | 1399,4 | -0,21% |

|

|

У меня в мыслях обычно всё предельно просто: вниз - значит вниз, вверх - значит вверх, а если не знаю куда, то значит я точно не могу сказать ничего определённого. Так вот, сейчас я не могу сказать ничего определённого. Всё то, что я написал в четверг относительно отсутствия стимулов к снижению евро остаётся в силе. Но появилось несколько "но", которые склоняют чашу весов вниз. У меня в мыслях обычно всё предельно просто: вниз - значит вниз, вверх - значит вверх, а если не знаю куда, то значит я точно не могу сказать ничего определённого. Так вот, сейчас я не могу сказать ничего определённого. Всё то, что я написал в четверг относительно отсутствия стимулов к снижению евро остаётся в силе. Но появилось несколько "но", которые склоняют чашу весов вниз.

С греками практически всё ясно. Денег им не дадут до октября, хотя ранее говорилось о том, что в сентябре в Грецию "приедет барин - барин нас рассудит". Барин приедет, зовут его на русский манер - Тройка, но пробудет он у эллинов ровно месяц и за это время подробнейшим образом изучит обстановку и рассудит, давать ли вообще что-либо или наконец послать подальше. Я не могу вооружиться цифрами и полностью погрузиться в графики, отвергнуть просмотр побед наших олимпийцев (волейболисты - класс!), надеть на нос очки и стать полным ботаном. Поэтому я не могу сказать точно, что Греция в скором времени выйдет из еврозоны, хотя говорят об этом на каждом углу даже в маленьком уральском посёлке Бердяуш. Во-первых, я не могу сыскать аналогий, так как ситуация уникальная. Во-вторых можно верить всем аналитикам, экономистам и политикам, но оставаться при собственном мнении. Так вот, о Греции, так её растак. Надоело, достало, тошнит от неё и разговоров о ней, но надо, рынки сильно зависят от ситуации на юге Европы и частное решение может вылиться в большой меморандум для всех без исключения стран, входящих в еврозону. Не стоит забывать про цепную реакцию, или об эффекте домино, о котором так много говорят. И о выходе Греции из евро у меня мнение простое: пока никто из официальных лиц не начнёт делать хотя бы намёки на выход - ничего не случится. Такое действие должно быть правильно подготовлено и срежиссировано. Вот самоотвод Германии из еврозоны вполне возможен. Причем как раз такое событие может произойти неожиданно. Немцам просто надоест наблюдать и участвовать в бардаке. Напомню, что общий объем греческого долга до так называемого контролируемого дефолта составлял около €350 млрд, из них €206 млрд - это долг перед частными кредиторами. 12 марта Греция объявила о завершении обмена государственных облигаций общим номиналом 177,25 млрд евро, выпущенных в рамках греческого права и принадлежавших частному сектору. В результате обмена Греция полностью освободила себя от обязательств по этим облигациям на 177 млрд евро. Но долги перед главным кредитором - ЕЦБ - остались. При выходе Греции из евро пострадает центробанк. Но даже об этом можно забыть по причине того, что ЕЦБ просто спишет долг. (На самом деле всё не так просто. Любой невозврат эмитированных средств на баланс центробанка сразу исключает их стерилизацию и деньги остаются в рынке, что повышает риск инфляции. Но это частности, причём относящиеся не к настоящему, а к будущему.) С этой точки зрения взглянем на обещания Драги начать помогать долговому рынку Италии и Испании. Если долги будет покупать EFSF или ESM, то, согласно регламенту, деньги на покупку облигаций будут привлечены с рынка под обязательства всех членов еврозоны . Вот отчего так протестуют немцы. Если же бумаги той же Испании на вторичном рынке будет выкупать ЕЦБ, то покупка будет осуществляться на эмитированные деньги. Плохо это для евро или хорошо? С одной стороны плохо, потому что денежная масса увеличится и возрастёт баланс ЕЦБ, который и так распух беспредельно. С другой стороны действительно будет снята нагрузка с долговых рынков государств и ситуация на европейских площадках стабилизируется. Страны останутся должны ЕЦБ, а не внешним кредиторам. Если я правильно понял Драги, то он всеми силами пытается снять это бремя с центробанка и перевалить нагрузку на фонды спасения, один из которых ещё не сформирован, а второй уже заработал снижение прогноза по рейтингу от ведущих агентств. Но против этого немцы, которые наоборот могут позволить заняться долгами периферии самому ЕЦБ, но никак не фондам спасения. Теперь вернёмся к мандату ЕЦБ и жизнеспособности евро. Существование Европейского центробанка неразрывно связано с самой евро. Не будет евро - не будет банка. Поэтому я считаю, что несмотря на плачевное состояние Греции и неудачный опыт помощи одной стране, ЕЦБ будет скупать долги периферии на вторичном рынке и разгружать долговой рынок. Ему просто ничего другого не остаётся, если он желает всеми силами сохранить евро. И подобные действия центробанка рынки воспримут положительно, откинув все отрицательные аспекты такого поведения регулятора. По крайней мере в первое время после принятия решений. По торговле. Пятница у меня была пустая. Я не торговал, так как в четверг была открыта конфликтная позиция на покупку евро от 1.2283. В пятницу по ней сработал стоп на 1.2243. Нелепость ситуации и отрезвила и заставила просто наблюдать. До понедельника. В понедельник, скорее всего, тоже буду наблюдать. А план простой. Продавать евро ниже 1.2305 мне пока расхотелось после пятничного рывка вверх. Поэтому смотрю на нижнюю стенку восходящего канала и действую по обстоятельствам. Слушаю все новости из ЕЦБ и ориентируюсь в настроениях рынка. Уровни и цели на графике.

Недельный график евро пока держит цену внутри временной зоны М-сетки и на прошедшей неделе в очередной раз безуспешно оттестировал нижнюю стенку. Поэтому поведение цены возле этой границы и даст мне сделать выводы о дальнейших намерениях рынка.

Фунт на недельках тоже продолжает находиться в одной из зон М-сетки. Канал, ближайшие цели и поддержки тоже все на рисунке.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 10 августа 2012 ГОДА. До вчерашнего дня казалось, что все медведи на американском рынке акций вымерли как мамонты. Индекс S&P500 легко преодолел линию тренда, проходящую через два последних локальных максимума и подошел вплотную к максимумам этого года. Природа этого оптимизма мне не совсем понятна, хотя, стоит признать - она не совсем искусственна. Об этом свидетельствовали последние показатели рыночных настроений: Ticker Sense (данные за прошлый четверг= Быки/медведи/нейтралы=52/28/20), put/call-коэффициент держался несколько дней подряд на очень бычьем уровне 0,80 не меняясь – пульс слабый и рынок как будто в сладком сомнабулическом сне. Вот еще один подобный показатель, о котором я писал 8 августа: Шорт-интерес по двум основным ETF рынка акций находится на многолетних минимумах. ... При этом, однако, настроения относительно индекса DAX немецких трейдеров медвежьи. (Быки/медведи/нейтралы=35/46/19). Данные публикуются в среду после торгов, но в данном случае это почти не играет роли, поскольку показатели практически такие же, как и неделей раньше. Вчера появились первые отряды продавцов: об этом говорит известный нам индикатор настроения опционных трейдеров - put/call-коэффициент.

Но еще более четкий сигнал дает рынок долгосрочных US Treasuries. Фундаментальная «несправедливость» Посмотрим на график нашего основного бенчмаркера TLT (ETF-фонд долгосрочных американских казначейских облигаций). Что мы видим?

1.Бычью разворотную свечу после краткосрочного пробоя локального минимума 2.По сравнению с периодом времени, когда TLT находился на том же уровне в июне, USD на 2% выше, а S&P500 на 5% выше. При всей относительной перекупленности рынка US Treasuries есть в этом какая-то фундаментальная «несправедливость». Бегство из EURO-валюты прекратилось, планомерное отступление продолжается. После возвращения из отпусков банкиров, CEO и крупных управляющих этот процесс может вспыхнуть с новой силой. Небольшая, но имеющая на мой взгляд чрезвычайно важное значение заметка, на которую указал один из моих читателей: Одна из крупнейших нефтяных компаний мира выводит капитал из еврозоны Одна из самых больших нефтяных компаний мира, британо-голландская Royal Dutch Shell больше не доверяет европейским банкам. "Мы не готовы принимать на себя кредитные риски в Европе", - заявил газете Times финансовый директор Royal Dutch Shell Саймон Хенри. По словам топ-менеджера, Royal Dutch Shell оставит на своих счетах в европейских банках средства, необходимые для финансирования текущей деятельности компании, но резервы наличности будут выведены из финансовых учреждений еврозоны. Общая сумма изъятых из банков Европы средств может составить около 15 млрд долл., которые будут размещены на счетах Royal Dutch Shell в американских банках либо вложены в облигации Минфина США. Вывод капиталов из европейских банков создает дополнительную угрозу финансовой стабильности еврозоны, отмечает Times. Если примеру Royal Dutch Shell последуют и другие крупные компании, лишившиеся значительной доли своих средств, банки вынуждены будут повысить стоимость выдаваемых кредитов. Если это так, то в конце лета -начале осени мы можем увидеть движение EURO/USD на 5-7 фигур вниз. Это дамоклов меч, который нависает над рынками акций и рискованными активами. Это реальная фундаментальная угроза, которая существует параллельно с различными страхами, фобиями и реальными опасностями различных дефолтов по суверенным и другим долгам. Драги может на ближайшем заседании ЕЦБ тоже что-то добавить в этот процесс. В то же время я не ожидаю в сентябре от Бернанке ответных действий в этой валютной войне... Перспектива дальнейшего укрепления USD сохраняет привлекательность US Treasuries в среднесрочной перспективе и тот откат в долгосрочных трежерях (TLT), который мы видели в последние три недели, должен прекратиться. Это не может быть позитивно для фондовых рынков и других рискованных активов. Китайская тема Похоже, что рынок начинает отыгрывать данные статистики из Китая. Об этом свидетельствует сильное движение вниз по AUD/USD в азиатскую сессию. В европейскую сессию это движение может притормозиться, но шансы, что пара отыграет назад 80 пунктов призрачны. Зато есть шансы, что мы увидим «ударный день вниз». Это когда возникает сильный импульс, который меняет настроения инвесторов и разворачивает тренд. С точки зрения временных циклов думаю, что уже пора поворачивать на юг.

|

|

НЛМК. Отчетность за 1-е полугодие - снова не впечатляет НЛМК выпустил отчет за 1-е полугодие по МСФО. Выручка компании выросла на 19% г/г и на 5% к предыдущему кварталу до 6,3 млрд. дол., отразив рост мощностей компании. Себестоимость группы выросла на 36% г/г и незначительно снизилась к предыдущему кварталу. В итоге валовая прибыль показала снижение на 14% г/г и рост на 24% к предыдущему кварталу. Схожая тенденция и у операционной прибыли: провал г/г (-40%) и рост на 66% кв./кв. Финансовые статьи добавили немного негатива за счет отрицательных курсовых разниц, процентов к уплате и убытков от выбытия основных средств — отрицательное сальдо по ним составило 70 млн дол.(год назад — +17,5 млн дол.). В итоге чистая прибыль составила 449 млн. дол. (-55% г/г), а во втором квартале выросла по отношению к первому на 59%. Отчетность подтверждает наше негативное впечатление относительно эмитентов черной металлургии: ведущие компании отрасли, наращивая выручку, все еще очень далеки от предкризисных значений прибыли. Виной тому — опережающий рост расходов относительно выручки. По нашим прогнозам, НЛМК в этом году получит прибыль в районе 1-1,1 млрд. дол. Исходя из этих значений, акции компании торгуются с P/E в районе 10 и не входят в число наших приоритетов.

|

|

Российский рынок сегодня 10 августа 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА До вчерашнего дня казалось, что все медведи на американском рынке акций вымерли как мамонты. Индекс S&P500 легко преодолел линию тренда, проходящую через два последних локальных максимума и подошел вплотную к максимумам этого года. Природа этого оптимизма мне не совсем понятна, хотя, стоит признать - она не совсем искусственна. Об этом свидетельствовали последние показатели рыночных настроений. Вчера появились первые отряды продавцов: об этом говорит известный нам индикатор настроения опционных трейдеров - put/call-коэффициент(подробнее во вью рынка). Еще более четкий медвежий сигнал дает рынок долгосрочных US Treasuries (подробнее во вью рынка). Валютный рынок тоже дает сигналы. Похоже, что рынок начинает отыгрывать данные статистики из Китая. Об этом свидетельствует сильное движение вниз по AUD/USD в азиатскую сессию. В европейскую сессию это движение может притормозиться, но шансы, что пара отыграет сегодня назад 80 пунктов призрачны. Зато есть шансы, что мы увидим «ударный день вниз» в случае сильного движения S&P500. «Ударный день» - это когда возникает сильный импульс, который меняет настроения инвесторов и разворачивает тренд. С точки зрения временных циклов думаю, что уже пора... Продолжение во вью рынка ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU По данным опроса "Гэллапа" каждый седьмой американец не может показать США на карте мира. Думаю, каждый второй американский трейдер не сможет объяснить, почему амеры не дают отката даже в один процент по фсипу)) Позапрошлую неделю они лежали 5 дней на 1380, на прошлой лежали пять дней на 1390, на этой неделе четыре дня провели на 1400 по фсипу... это не торговля, это какой-то вклад до востребования получается))). В общем вчера день как в среду получился: небольшой минус у амеров (до -0.2%), -1% по даксу, минус у нас (-1% по сберу и под -2% по Газпрому), и все на этом, амеры выкупаются в плюс с открытия, и опять выкупают немцев до нуля, и наших до плюса. В итоге все не отработанные откаты накапливаются, и в любой день, и возможно сегодня, эти откаты должны наконец сложиться и выдать примерно -2-3% по индексам, с гэпом вниз на следующий торговый день. Скорее всего ГП дойдет до 151, а сбер до 91.7 в рамках этого небольшого отката. А вот дальше будет самое интересное, потому что следующей должна быть сильно падучая неделя, примерно на -80 пунктов по фсипу, и 80 пунктов по Мамбе. ....................................................................................................................................... ПРОГНОЗ ОТ (АЛЕКСАНДРА ПОТАВИНА) ЕВГЕНИИ КАНАХИНОЙ С ITINVEST.RU Фондовые площадки не показывают существенных изменений, особенно показательны торги на биржах США, где в начале торгов происходит небольшое повышение, а к завершению дня индексы возвращаются «в ноль». Сырьевые площадки чуть более волатильны, как и валютные, хотя в целом изменения не превышают 1%. Перед открытием российского рынка в пятницу фондовые площадки АТР в большинстве снижаются, индексы наиболее крупных бирж – Японии и Гонконга теряют около 1%. Понижательное влияние оказала статистика из Китая – объем экспорта резко снизился: за прошлый месяц объем экспорта вырос всего на 1%, тогда как ожидался рост на 8,6%. Замедлил темпы роста и импорт (4,7% против ожиданий в 7,2%). В призме сегодняшнего восприятия рынка, инвесторы могут интерпретировать цифры как повод для НРБ Китая пойти на новые стимулирующие меры, тем не менее, пока реакция негативная. Не стоит забывать, что до недавнего времени целью НРБ было охладить перегретую китайскую экономику, а не стимулировать дальнейший рост, и действия властей имеют целью стимулировать в первую очередь внутреннее потребление. Фьючерсы на индексы США в пятницу утром снижаются на 0,3%, пара евро/доллар консолидируется чуть ниже отметки $1,23 за евро. Нефтяные котировки, обновив очередной максимум последних месяцев после закрытия российских бирж, снова вернулись к уровням вчерашнего вечера. Рынок сейчас живет ожиданием действий от ЕЦБ, вчера член Управляющего совета ЕЦБ Нойер заявил, что банк должен быть готов в ближайшее время провести интервенцию на рынке облигаций. Российские площадки ждет открытие в небольшом минусе, если не поступит новостей из Европы, день обещает быть похожим на предыдущие: низкая активность и спекулятивная игра.

|

|

Несколько дней мы «топчемся» у верхней границы канала на дневном графике. Её пробой будет означать окончательную победу покупателей и развитие серьезного «бычьего» рынка («ускорение тренда»), но говорить об этом пока рано. На часовом графике продолжается консолидация в диапазоне 142-145 тысяч пунктов. Другие уровни на сегодня – 140, 146, 148 тысяч пунктов.  Открытие негативное, в районе 143000. Главный вопрос на сегодня: получит ли развитие коррекция к восходящему тренду? Вчера мы видели ложный пробой отметки 145000, значения выше этой отметки рынок «не принял». Если в диапазоне 142-142,5 нас не начнут резко выкупать, то первая цель снижения – 140000.  Удаленный часовой график фьючерса РТС. Вчера мы оттолкнулись от верхней границы восходящего канала. Назрела коррекция растущего рынка. Основные макроэкономические новости на сегодня: | 12:00 | Китай | Объем займов в юанях / New Yuan Loans | | 12:30 | Великобритания | Индекс закупочных цен производителей / Producer Price Index Input | | 16:30 | Канада | Уровень безработицы / Unemployment Rate | | 16:30 | Канада | Изменение числа занятых / Employment Change | | 16:30 | США | Индекс цен на импорт / Import Prices | | Мировые индексы | Значение | Изменение к открытию | | Dow Jones (США) | 13165.19 | -0,08% | | S&P 500 (США) | 1402.8 | +0,04% | | CAC40 (Франция) | 3456.71 | +0,54% | | DAX (Германия) | 6964.99 | -0,02% | | FTSE100 (Великобритания) | 5851.51 | +0,1% | | Nikkei 225 (Япония) | 8904.98 | -0,82% | | Shanghai Composite (Китай) | 2171.41 | -0,12% | | Bovespa (Бразилия) | 58797.13 | -0,26% | | ASX (Австралия) | 4310.3 | -0,46% | | Hang Seng (Гонконг) | 20118.55 | -0,74% | | Sensex (Индия) | 17556.31 | -0,03% | | ММВБ | 1456.41 | +0,48% | | РТС | 1449.59 | +0,33% | | | | | | Нефть Brent | 112,83 | -0,34% | | Золото | 1613,56 | -0,2% | | EUR/USD | 1,22945 | -0,08% | | USD/RUB | 31,67 | -0,19% | | EUR/RUB | 38,987 | -0,09% | | S&P500 Fut | 1394,9 | -0,41% |

|

|

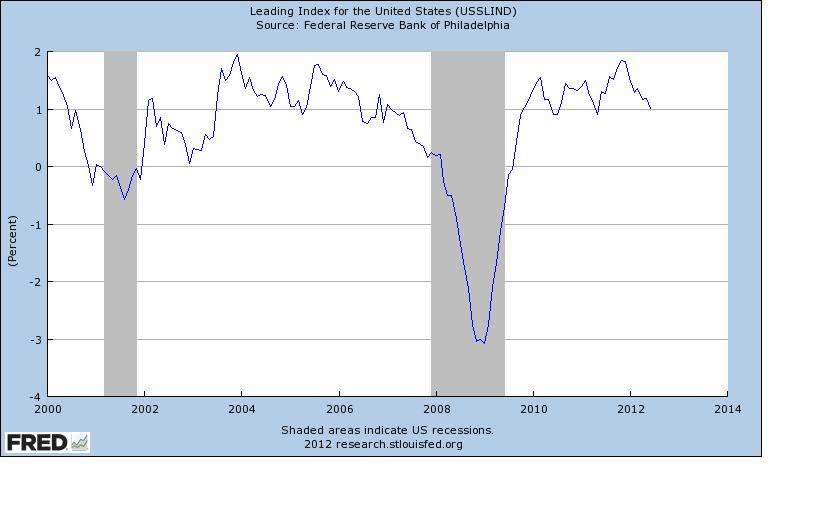

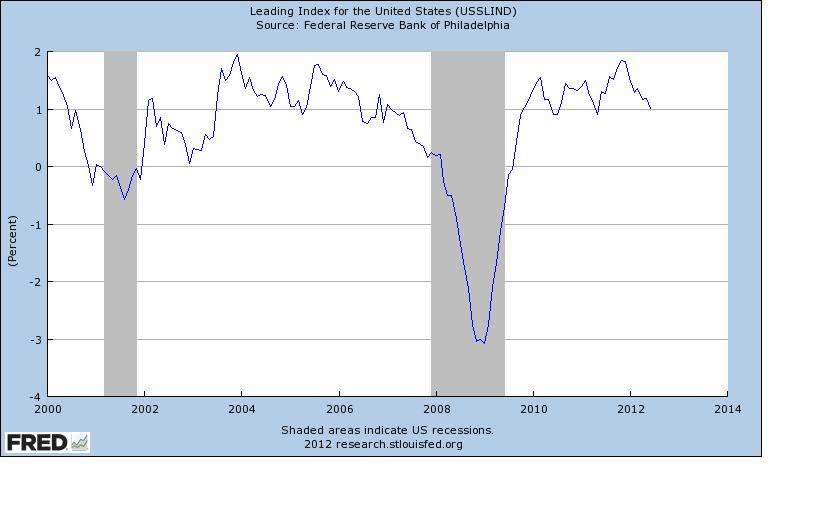

Вы можете убедиться, что до следующего вторника тенденция роста растеряет свою силу, тогда потребуются новые негативные статданные по экономике для возобновления роста рынка (возможно шутка юмора). Статданные по розничным продажам мы узнаем во вторник, CPI в среду, а вот когда нас собирается спасать FED своей новой программой QE3? Рынки не будут долго держать на низкие объемы, а когда то и вернуться к реагированию на статданные по экономике в своем обычном состоянии. Согласно показателям на графиках приведенных ниже, мы вряд ли увидим инфляцию в ближайшее время. Снижение ставки ниже ограничено и Европейский вариант с депозитной ставкой уже в цене рынка. Независимо от того, что говорят во время избирательной кампании политики, ни Республиканский, ни кандидат от Демократической партии не будет в состоянии понизить налоги после того, как станет избранным президентом. Эффективность QE3 будет такой же, как в первых двух раундах. Отсутствие роста инфляции служит хорошим предзнаменованием для сохранения и понижения доходностей долгосрочных облигации, как защита от международной нестабильности и финансовой пропасти 2013 года.

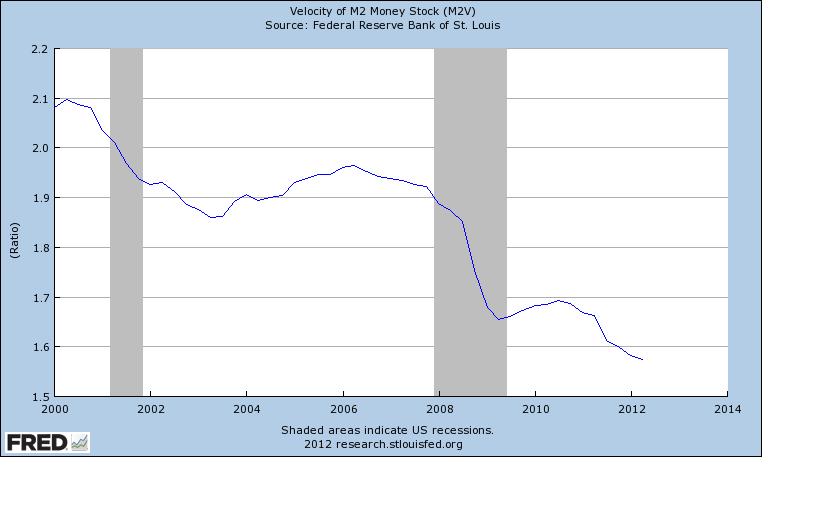

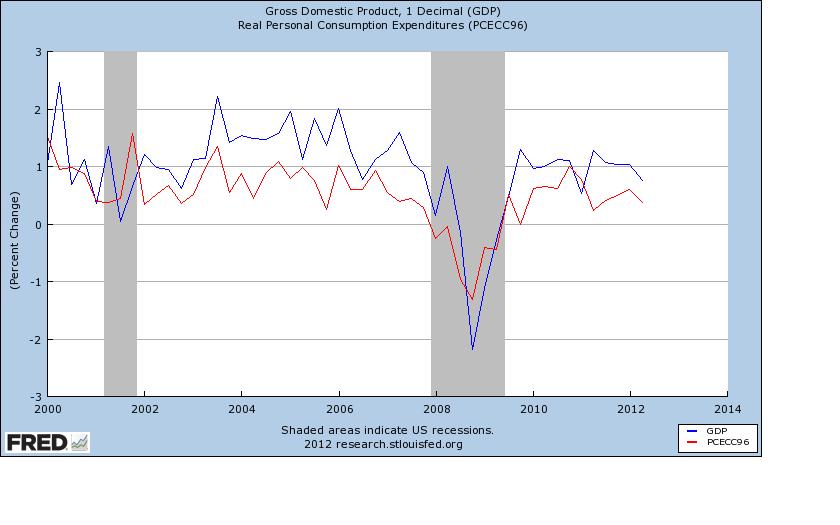

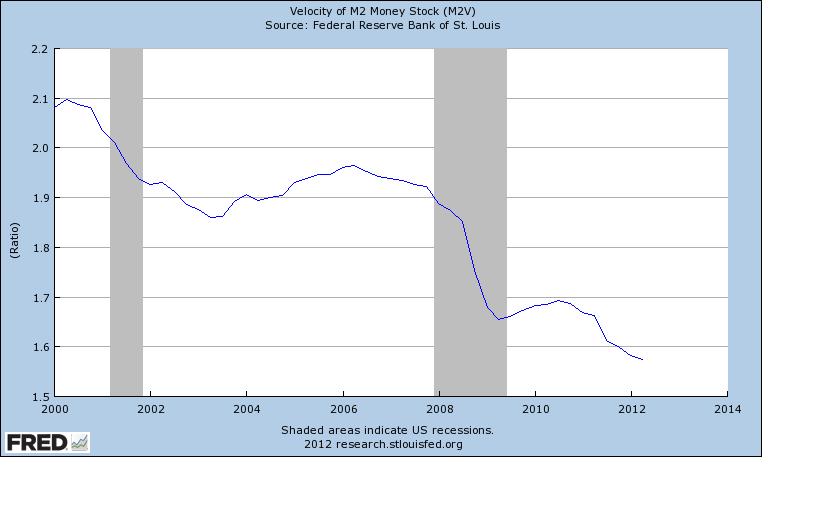

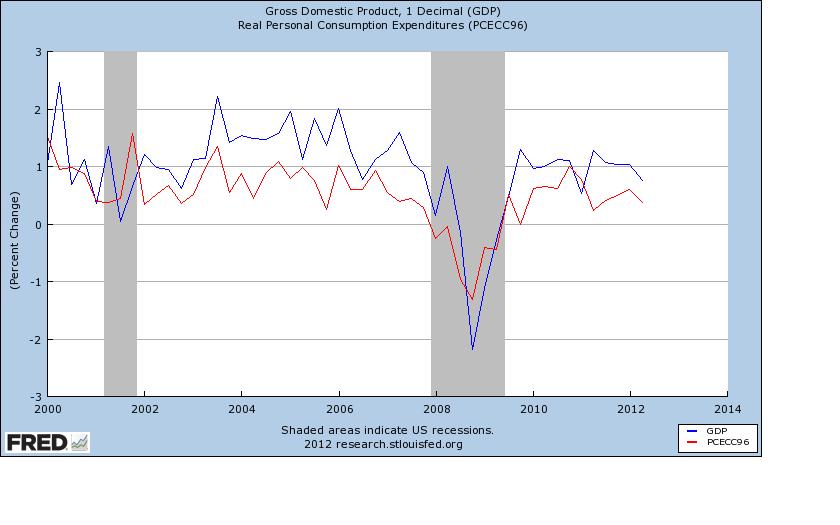

РИС М2 Velocity Даже если скорость денежного обращения можно было бы ускорить, заработная плата не будет расти из-за ожидаемого сокращения дефицита бюджета и правительственных расходов в 2013 году. Кроме того, политики не смогли решить проблему стимулирования спроса. Операция Твист, которая была продлена, QE1? QE2. К сожалению, причин, почему бизнес не растет прежними темпами, не является то, что процентные ставки слишком высоки, или что там не хватает ликвидности. Снижение процентных ставок не поможет, они уже достаточно низкие, и скорость движение денег падает. Реальной причиной является то, что слишком большая часть населения США по-прежнему остаются безработные. Правительство США похоже безуспешно пыталось создать инфляцию в течение многих лет и это не удалось, потому что оно потеряло управление для того, чтобы стимулировать и поддерживать спрос. Потребительские расходы составляют около 70% ВВП, на следующем графике нет ничего удивительного. PCE и ВВП двигаться почти параллельно РИС GDP PCE

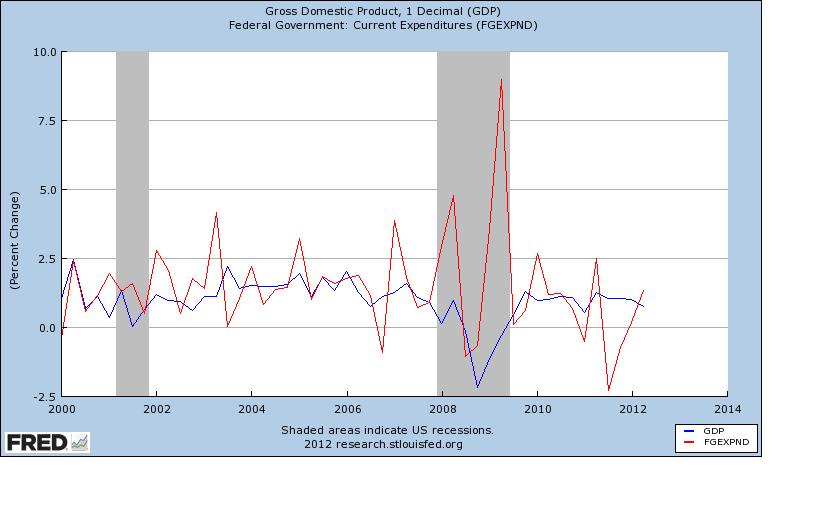

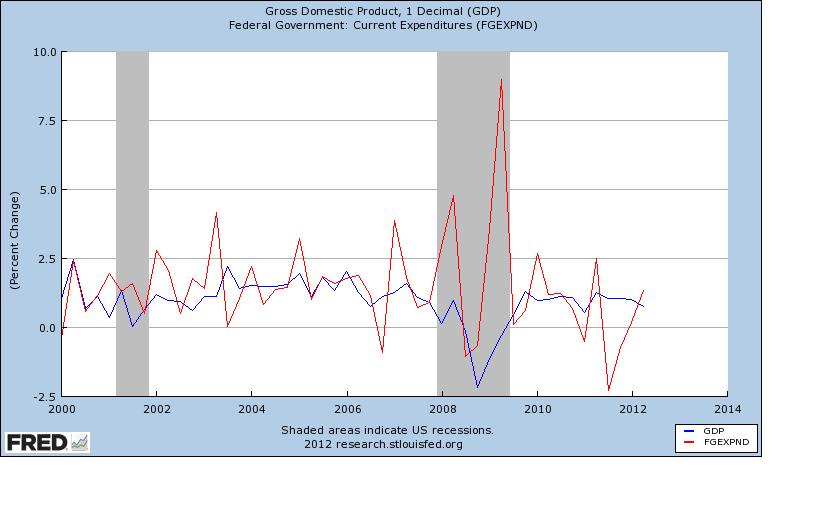

Но что, если может быть другой, мощный драйвер роста ВВП, который состоит из Правительственных расходов? Возможно, если эти расходы увеличились бы как в прежние времена, то это могло бы стать катализатором роста ВВП в 2013 году. И можно утверждать, что большинство компонентов ВВП имеет тенденцию двигаться в одном направлении РИС GDP Правительственные расходы

С такими негативными перспективами удержания уровня безработицы выше 8% в условиях экономического кризиса, потребители не хотят восстанавливать докризисный спрос.

|

|

|

|

У меня в мыслях обычно всё предельно просто: вниз - значит вниз, вверх - значит вверх, а если не знаю куда, то значит я точно не могу сказать ничего определённого. Так вот, сейчас я не могу сказать ничего определённого. Всё то, что я написал в четверг относительно отсутствия стимулов к снижению евро остаётся в силе. Но появилось несколько "но", которые склоняют чашу весов вниз.

У меня в мыслях обычно всё предельно просто: вниз - значит вниз, вверх - значит вверх, а если не знаю куда, то значит я точно не могу сказать ничего определённого. Так вот, сейчас я не могу сказать ничего определённого. Всё то, что я написал в четверг относительно отсутствия стимулов к снижению евро остаётся в силе. Но появилось несколько "но", которые склоняют чашу весов вниз.