|

|

|

Ездил в Вольфсон снимать швы. Поэтому задержался с вводом заявок. Рынок стоит, все исполняется без проскальзывания. В общем системные сигналы отработались нормально ) В покупке по стоп-лимит заявкам акции: Новатэк ао, Роснефть, ФСК ЕЭС, ХолМРСК ао фьючерсы: GDU2 В продаже по стоп-лимит заявкам акции: ВТБ ао, ГАЗПРОМ ао, ГМКНорНик, ЛУКОЙЛ, НЛМК ао, ПолюсЗолото, Ростел-ао, РусГидро, Сбербанк-п, Сургнфгз, Сургнфгз-п, Татнфт 3ао, Уркалий-ао фьючерсы: EDU2, EuU2, RIU2, SiU2, GZU2, GMU2, LKU2, RNU2, SRU2, VBU2 Вне рынка акции: ИнтерРАОао, Сбербанк, СевСт-ао фьючерсы: нет

|

|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 20 июня 2012 ГОДА. В последние дни я уже так много написал о предстоящем заседании ФОМС, что вряд-ли могу что-то существенное добавить к этому вопросу. Я писал, что существует определенный консенсус относительно того, что ФРС предпримет на этот раз какие-то шаги. За информационным шумом консенсус на самом деле не проглядывается. MORE QE? Eight Top Economists Preview Tomorrow's FOMC Meeting Как показывает эта статья, расклад среди ведущих инвестдомов следующий: Достаточно определенно выступают в пользу QE3 следующие команды: Goldman Sachs, Morgan Stanley, SocGen. Определенно заявляют, что не ожидают QE команды Deutsche Bank и Bank of America/Merill Lynch. Очень слабых, почти символических мер (например расширение операции «Твист» еще на 200 млрд. долларов) ожидают команды Citi и UBS. Мое мнение, что QE не будет и это окажется сильным негативом для рынков. Хотя, негатив может быть в полной мере отыгран не в тот день, а на следующий, или через день. Рынки в последнее время имеют обыкновение отыгрывать переломные моменты (как, например, последнюю статистику по занятости) не сразу. В этом я вижу определенные элементы манипуляций (маркетмейкеры стараются скрыть подлинную реакцию рынка). На мой взгляд, определенную роль в том, что ничего на заседании ФОМС не будет, играет то обстоятельство, что рынки уже в значительной степени (полагаю, что на 2/3) отыграли запуск QE3. Для запуска QE3 нужен более сильный стресс, чем сейчас. Поэтому, скорее стоит ждать действий со стороны Федрезерва 31 июля или 12 сентября даже несмотря на то, что те заседания будут однодневными. Индекс S&P500 стоит примерно +4% с начала года и примерно в -5% от многолетних максимумов. Учитывая потерю веры в рынки акций, на текущих уровнях и выше акции не будут покупать. Для того, чтобы привлечь инвесторов к покупке, необходимо спуститься пониже. Золото, нефть и другие commodities своим поведением свидетельствуют, что трейдеры на этих рынках не сильно уверены в том, что запуск QE3 состоится. Хочу еще раз обратить внимание на одну закономерность. После первого закрытия ниже 200-дневной скользящей средней (выше при восходящем тренде) следует достаточно серьезный отскок. Минимум по индексу S&P500 был показан 4 июня - на следующий торговый день после очень разочаровывающих данных по занятости. С того момента индекс S&P500 прошел почти 100 пунктов (7,5%) вверх – вчера максимум по S&P500 составил ровно 61,8% коррекции от нисходящего тренда, начавшегося 2 апреля. Поведение US Treasuries тоже не указывает на близость разворота.

Логично продолжение нисходящего тренда. Даже в том случае, если какой-то QE3 сегодня последует, он может не оказать должного воздействия в текущей рыночной ситуации (писал об этом здесь: Будет QE3 или не будет QE3) Главная причина: ...в текущей рыночной фазе новый раунд QE может оказаться неэффективным – он будет «съеден» системным уходом от риска. МЕЖДУ ТЕМ ПРОБЛЕМЫ В ЕВРОЗОНЕ ПРОДОЛЖАЮТ НАРАСТАТЬ. Вчерашние данные показали резкое ухудшение деловых настроений в Германии. German ZEW Economic Sentiment показал максимальное снижение с октября 1998 года: -16,9 после 10,8. Это было намного хуже ожиданий (3,8). Это может отразиться на желании Германии помогать других, когда она сама окажется в сложном положении. ОКАЖУТСЯ ЛИ СЛОВА ДЖОРДЖА СОРОСА ПРОРОЧЕСКИМИ? В своей, уже ставшей знаменитой, речи американский финансист заявил, что европейским властям осталось всего 3 месяца на то, чтобы попытаться изменить к лучшему ситуацию в еврозоне и избежать ее развала. Here's The Full Text Of George Soros' Famous Speech Почему именно три месяца? I expect that the Greek public will be sufficiently frightened by the prospect of expulsion from the European Union that it will give a narrow majority of seats to a coalition that is ready to abide by the current agreement. But no government can meet the conditions so that the Greek crisis is liable to come to a climax in the fall. BY THAT TIME THE GERMAN ECONOMY WILL ALSO BE WEAKENING SO THAT CHANCELLOR MERKEL WILL FIND IT EVEN MORE DIFFICULT THAN TODAY TO PERSUADE THE GERMAN PUBLIC TO ACCEPT ANY ADDITIONAL EUROPEAN RESPONSIBILITIES. THAT IS WHAT CREATES A THREE MONTHS’ WINDOW. «Через три месяца германская экономика тоже начнет слабеть, и канцлеру Меркель будет гораздо труднее убедить немецкую публику взять на себя дополнительные обязательства. Отсюда это трехмесячное окно». – пишет Джордж Сорос. Данные Zew показывают, что это ухудшение уже началось. LCH Clearnet – основной провайдер клиринговых услуг на рынке европейских долговых бумаг объявил вчера о повышении маржинальных требований по всему спектру испанских облигаций. Решение вступает в силу в четверг, 21 июня. Это, несомненно, негативный фактор для всего периферийного европейского долгового рынка. Bank of America считает, что если ЕЦБ немедленно не возобновит покупки испанских долговых бумаг, то это приведет к коллапсу испанского долгового рынка и очень сильно отразится на всем долгоувом рынке еврозоны и EURO. BofA: The Spanish Bond Market Will Collapse Without ECB Intervention Завтра состоится размещение испанских облигаций и рынки будут с большим вниманием следить за тем, как это будет происходить. В текущей ситуации новая программа количественного смягчения может оказаться «холостым выстрелом». Свободные деньги опять пойдут в US Treasuries, снизив еще и без того рекордно низкую их доходность. Поэтому я думаю, что решения по QE3 сегодня не последует...

|

|

Татнефть опубликовала результаты за 1 кв. 2012 г. Выручка в 1 кв. 2012 г. составила 151 млрд. руб. на 14,7% больше, чем годом ранее. При этом выручка от продажи нефти сократилась на 5% и составила 102 млрд руб., что объясняется частичным перераспределением поставок нефти в пользу внутреннего рынка и стран СНГ (где средняя цена реализации намного ниже, чем при экспорте в дальнее зарубежье), а также менее активными трейдинговыми операциями. Выручка от продажи нефтепродуктов увеличилась почти в 3 раза и составила 37 млрд руб., что связано с запуском ТАНЕКО. Что касается расходов, компания порадовала инвесторов снижением доли себестоимости в выручке. Ко всему прочему, на чистом результате 1 кв. 2012 г., положительно сказалась прибыль от курсовых разниц. В итоге чистая прибыль составила 28 млрд руб., на 14,6% выше, чем годом ранее. С запуском Танеко, мы ожидаем, что в 2012-2014 г. компания сможет выйти на уровень чистой прибыли порядка 80 млрд руб. Мы не меняем наш взгляд на компанию и включаем в число своих приоритетов префы Татнефти, торгующиеся, на наш взгляд, с высоким дисконтом к обычке.

|

|

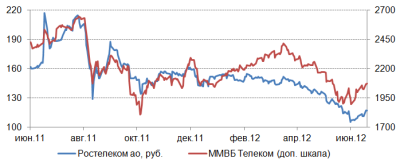

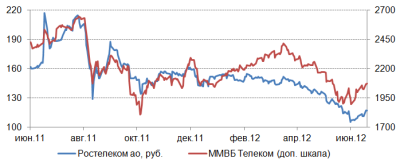

Довольно большое внимание в последние дни привлекло обсуждение Ростелекома в Твиттере с участием нового министра связи Николая Никифорова, который неодобрительно прокомментировал тот факт, что за год стоимость акций Ростелекома упала вдвое. Кроме того, министр обратил внимание на ряд замечаний блогеров о бизнесе телекоммуникационной компании. Буквально Николай Никифоров написал следующее: «Не должны акции Ростелекома падать настолько ниже рынка», перед этим отметив, что с 13 июня 2011 по 13 июня 2012 года отраслевой индекс ММВБ Телеком снизился лишь на 15%. Между тем, хотелось бы отметить, что отрицательная динамика в бумагах Ростелекома была обусловлена рядом объективных факторов, на многие из которых компания могла оказать лишь ограниченное влияние.

Для начала хотелось бы отметить сравниваемые цены. Г-н Никифоров в качестве базы сравнения взял максимум цены, который образовался спекулятивным образом и долго не продержался. Собственно, это можно заметить на графике. Кроме того, в августе произошло объединение выпусков Ростелекома, вследствие чего изменились соотношения капитализации компании и количества ее акций в обращении. Из-за этого, а также из-за общего обвала на рынках, упала их цена. Об этом писали и предупреждали многие аналитики, в том числе и я. После этого цена акций компании стабилизировалась около справедливого уровня, который, согласно моим расчетам, составляет 149,58 руб., и в отсутствие значимых драйверов роста колебалась в боковике примерно с ноября прошлого года по апрель текущего. В апреле 2012-го цена акций Ростелекома вновь поползла вниз: к сожалению, точной информации о причинах этого нет, однако есть две очень правдоподобные версии. Во-первых, как пишут «Ведомости», значительное число менеджеров компании по действующей опционной программе получили возможность купить зарезервированные акции Ростелекома по сниженной цене и затем продали их на рынке, что создано давление на котировки. Кроме того, сообщается, что часть своего пакета могла реализовать компания Нафта Москва Сулеймана Керимова: в конце 2011 года она купила 5,8% акций Ростелекома у Евгения Юрченко, а в феврале этого года продала 3,86% бумаг «дочке» оператора Мобител. Оставшиеся акции и могли быть проданы на рынке. Напомню, что сделка Ростелекома и Керимова получила негативную оценку инвесторов, так как многие из них ожидали выкупа с открытого рынка. В любом случае я не вижу в произошедшем исключительно вины Ростелекома. Проблема в другом: бОльшая прозрачность в тех или иных действиях компании позволила бы инвесторам подготовиться к произошедшему и избежать потерь. Я предполагаю, что именно это и станет главным требованием министра связи к Ростелекому. Помимо этого блогеры обратили внимание на ход реализации инвестпрограммы Ростелекома, а также на возможность передачи обслуживания сетей «чемпиона связи» вендорам. Представитель самого Ростелекомаговорит, что инвестпрограмма реализуется в соответствии с планами. Что же касается передачи функция обслуживания сетей на аутсорсинг, то нельзя сказать, что эта практика стала стандартной в отрасли. Пока о намерении реализовать это на всей территории России сообщил лишь Вымпелком, а в ЦФО это сделали МТС. Сообщается, что данная мера позволяет достичь существенного снижения расходов на обслуживание сетей, однако в масштабах всех OPEX экономия довольно невелика. Впрочем, аутсорсинг обслуживания сетей в масштабах Ростелекома может дать больший положительный эффект, чем у мобильных операторов, так как его инфраструктура связи намного масштабнее. На мой взгляд, повышенное внимание Николая Никифорова к Ростелекому не стоит расценивать отрицательно. Скорее, это естественное событие, если учесть, что оператор связи является госкомпанией, стратегическим предприятием и монополистом. По обыкновенным акциям Ростелекома сохраняется потенциал роста в 28,5%. Рекомендация - держать.

|

|

Российский рынок сегодня 20 июня 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА В последние дни уже так много написано о предстоящем заседании ФОМС, что я вряд-ли могу что-то существенное добавить к этому вопросу. Вчера я писал, что существует определенный консенсус относительно того, что ФРС предпримет на этот раз какие-то шаги. За информационным шумом консенсус на самом деле не проглядывается. MORE QE? Eight Top Economists Preview Tomorrow's FOMC Meeting Как показывает эта статья, расклад среди ведущих инвестдомов следующий: Достаточно определенно выступают в пользу QE3 следующие команды: Goldman Sachs, Morgan Stanley, SocGen. Определенно заявляют, что не ожидают QE команды Deutsche Bank и Bank of America/Merill Lynch. Очень слабых, почти символических мер (например расширение операции «Твист» еще на 200 млрд. долларов) ожидают команды Citi и UBS. Мое мнение, что QE не будет и это окажется сильным негативом для рынков. Хотя, негатив может быть в полной мере отыгран не в тот день, а на следующий, или через день. Рынки в последнее время имеют обыкновение отыгрывать переломные моменты (как, например, последнюю статистику по занятости) не сразу. На мой взгляд, определенную роль в том, что ничего не будет, играет то обстоятельство, что рынки уже в значительной степени (полагаю, что на 2/3) отыграли запуск QE3. Спрашивается – зачем он теперь нужен? Более подробно во вью рынка ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Вчерашний подъем амеров на процент (который они наполовину убили к своему закрытию), и +2% по немцам были вызваны радостными заявлениями с саммита, но на наших повлияли весьма умеренно, ибо мы-то знаем, что это все бла-бла от политиков. Ибо наши политики самые честные, и всегда говорят ровно противоположное - сказал Ельцин, что дефолта не будет, и через неделю дефолт, сказал Путин что никакой девальвации рубля, и через месяц -30% по рублю. К тому же мамба и фьюч РТС пришли к сильным сопротивлениям, как и многие фишки, 87 по сберуоб, 159 по ГП, 1765 по Луку. Пока есть все предпосылки играть сегодняшний день сверху вниз, часам к 13 показать хаи дня и спокойно начать распродажу. Когда от Бернанке ждут что-то хорошее, рынки после этого обычно падают, а падать есть куда, и ого-го куда. Если нефть не сделает отскок, а пока она об этом не думает, то нашим стоит сыграть коррекцию к состоявшемуся подъему, пока небольшую, процента на -2-3% по фишкам, а там видно будет, что случится на зарубежных рынках, что-то должно случиться плохое, не зря же они растут)) ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Уже 9 дней подряд индекс ММВБ закрывается ростом. Вчерашняя отметка закрытия индекса (1392 п.) примерно соответствует уровню 32,8% коррекции по Фибо от весенней фазы снижения. Чего ждать дальше? Судя по тому, как сильно в начале этой недели торгуется рынок акций на Уолл-стрит, местные участники рынка не проявляют осторожности накануне предстоящего заседания ФРС. В конце июня истекает срок действия программы «Twist» и, по мнению большинства экспертов, скорее всего ФРС примет решение о ее продлении. Кстати, аналитики банка Goldman Sachs заявили, что будут очень удивлены, если не увидят смягчения монетарной политики уже в июне. Как бы то ни было, но краткосрочные технические сигналы указывают на локальную перекупленность нашего рынка, при этом основные силы продавцов пока находятся в резерве. Решение ничего не менять в плане покупки активов со стороны ФРС, будет приравнено к ужесточению. Это будет звездный час «медведей», которые уже почти месяц ждут благоприятного повода для жестких продаж на рынке. Эту тему подтверждает и валютный рынок, где пара EUR/USDопять сумела подняться к уровню 1,2720 лишь на волне оптимизма шедшего с Уолл-стрит, однако к утру среды опять съехала к 1,2670. Показательно, что цены на нефть практически не реагируют на все это «бычье» веселье на фондовых биржах, оставаясь возле минимальных годовых отметок (Brent $95,6/барр). Думаю, сегодня наш рынок акций ждет относительно спокойный торговый день. Ведь еще вчера днем индекс ММВБ практически вошел в фазу консолидации с границами 1385-97 п. Тем не менее, сопротивление в виде верхней границы растущего тренда на сегодня сместилось к отметке 1403 п., аналогично уровень поддержки сейчас проходит через 1340 п., то есть это вниз около 3,5%. Делать ставку на какие-либо идеи в акциях накануне заседание ФРС довольно рискованно. Лучше принять решение завтра или в пятницу. Сегодня в 13-30 должен состоится первый аукцион по новой программе Банка Англии по предоставлению ликвидности на общую сумму 5 млрд. ф.ст. БА по меньшей мере, раз в месяц будет проводить аукционы репо с расширенной залоговой базой (ECTR) в рамках которого банки смогут получить 6-месячный кредит по ставке, 0,5% годовых, плюс 25 базисных пунктов. В 18-30 Минэнерго США огласит данные по запасам нефти и нефтепродуктов. В 20-30 ФРС обнародует итоги заседания FOMC по ставке. В 22-00 ФРС опубликует прогнозы по изменению процентной ставки, темпам роста экономики США и инфляции. В 22-15 начнется пресс-конференция главы ФРС Бена Бернанке.

|

|

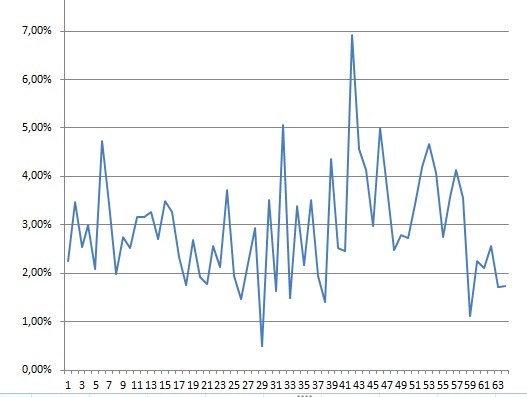

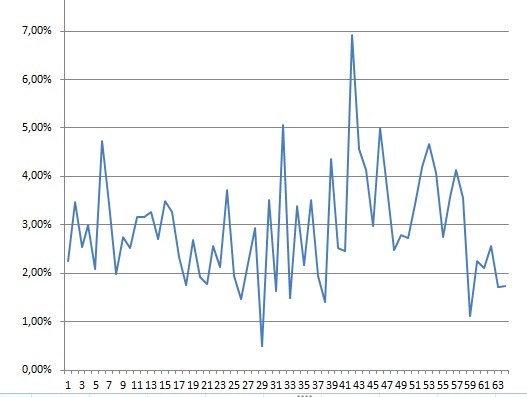

Сегодня рынки в ожидании заседания ФРС и выступления Бернанке. Чего все ждут, мне до конца непонятно, но консолидация последних дней подсказывает, что рынки замерли в неопределенности Часовик напоминает «рогалик» или двойную вершину. Диапазон очень узкий, ждем выхода. Предположительно вниз. До ближайшей линии тренда около 2%, до основной, образованной двумя низшими точками этого года – около 4%. Можете по графику волатильности оценить перспективы того, на что можно рассчитывать сегодня.  Открытие нейтральное с небольшим преобладанием негатива. Диапазон открытия узкий, внутридневной треугольник не пробьем.  Волатильность на долгосрочных минимумах. Возможно, это влияние сезонного фактора, но по моему мнению, на лето все скидывать не стоит. Теоретически сегодня может продолжиться эта «колбаса» (= «пила»), но выход уже состоится скоро.  Основные макроэкономические новости на сегодня: | 12:30 | Великобритания | Публикация протокола последнего заседания Банка Англии по денежно-кредитной политике / MPC Meeting Minutes | | 12:30 | Великобритания | Изменение числа заявлений на получение пособий по безработице / Claimant Count Change | | 12:30 | Великобритания | Уровень заявлений безработных на трудоустройство / Claimant Count Rate | | 18:30 | США | Данные по запасам сырой нефти от министерства энергетики / Crude Oil Inventories | | 20:30 | США | Публикация решения FOMC по основной процентной ставке / Federal Open Market Committee Rate Decision | | 20:30 | США | Сопроводительное заявление FOMC / FOMC Statement | | 22:00 | США | Экономический прогноз от FOMC / FOMC Economic Projections | | 22:15 | США | Пресс-конференция Федеральной Резервной Системы / Federal Reserve Press Conference | | Мировые индексы | Значение | Изменение к открытию | | Dow Jones (США) | 12837.33 | +0,75% | | S&P 500 (США) | 1357.98 | +0,98% | | CAC40 (Франция) | 3117.92 | +1,69% | | DAX (Германия) | 6363.36 | +1,84% | | FTSE100 (Великобритания) | 5586.31 | +1,73% | | Nikkei 225 (Япония) | 8723.46 | +0,78% | | Shanghai Composite (Китай) | 2297.88 | -0,13% | | Bovespa (Бразилия) | 57195.49 | +1,78% | | ММВБ | 1389.97 | +0,07% | | РТС | 1343.34 | -0,37% | | | | | | Нефть Brent | 95,75 | -0,01% | | Золото | 1619,88 | +0,10% | | EUR/USD | 1,2673 | -0,11% | | USD/RUB | 32,357 | -0,10% | | EUR/RUB | 40,982 | -0,12% | | S&P500 Fut | 1347,9 | -0,20% |

|

|

Сохраняю длинную позицию по акциям ВТБ, ГМКНорНик, ИнтерРАОао, ЛУКОЙЛ, НЛМК ао, Новатэк ао, СевСт-ао, Сургнфгз-п, Татнфт 3ао, Уркалий-ао. Покупаю на открытии акции ПолюсЗолот. Сделок на продажу не запланировано.

|

|

19.06.2012 Нефть и газ движутся в разных направлениях Позитивный настрой на маркете не улетучился. Прошедшие выборы в Греции продолжают поддерживать инвесторов в Европе, взоры трейдеров так же обращены и на саммит 20, который подойдет к концу 19 июня. Кризис в Европе не повлиял и на американские торги, ралли, продолжавшееся вчера на Nasdaq, было вызвано покупками акций Apple, eBay и Oracle. На российском рынке в начале дня тоже преобладали быки, однако индекс ММВБ не смог вырваться и преодолеть критическую отметку в 1390 пунктов. Цены на нефть и газ показывают пока разностороннею динамику. Нефть продолжает снижаться, марка Brent опять достигла 94 долларов за баррель, Light же находится недалеко от отметок в 83 долларов. Лидером роста на российском рынке является «Сургутнефтегаз», который показывает стабильный рост со второй половины 2011 года. Факторами роста могут являться и сообщения об увеличении добычи нефти, хотя вряд ли в данной ситуации это является выигрышным вариантом, анализируя цены на топливо. Вполне возможно, что увеличении добычи сократит темпы снижения выручки компании, и только укрепление цен на газ сможет сбалансировать финансовую отчетность компании по итогам года. При сравнении компании с другими представителями сектора, выходит неоднозначная картина. Соотношение чистой прибыли к выручке, например, выше чем у «Татнефти» и «Башнефти», но заметно проигрывает по сравнению с «Транстнефтью».Соотношение цены бумаги к чистой прибыли, указывают на перекупленность. Показатель P/E превышает среднюю цифру по сектору в 2 раза. Среди других бумаг больше 1% укрепился «Уралкалий» и опять же газовая компания «Новатэк». Финансовая отчетность вышла от компании «Татнефти», и показала рост по многим важным показателям в начале 2012 года. Но главная проблема таких данных заключается в том, что их можно уже считать отчасти устаревшими, так как высокая цена на топливо, которую можно было наблюдать в первом квартале, сильно изменилось, поэтому инвесторы скорее всего будут ждать продолжения — в виде новых данных за последующие периоды. Цена бумаги в начале торгов изменилась не сильно — 0,19%. Но для галочки, надо отметить что консолидированная отчетность у «Татнефти» выросла на 20 000 миллионов рублей, как выросла и чистая прибыль (4 000 млн. рублей) за прошедший год, а так же общая стоимость активов в квартальном соотношении. Динамика обязательств компании то же позитивна - «Татнефти» удалось снизить данный показатель на почти 7% в течении первых 3 месяцев. Несмотря на негативный сигнал, который получают российские акционеры от цен на нефть, российский рынок растет. Безусловно здесь сказываются и мировые тенденции, поэтому тот факт, что ММВБ достиг отметки 1390 стоит расценивать как позитивный. Любое дальнейшее укрепление стоит будет давать сигнал на покупку. Аналитика компании My Trade Markets http://mytrademarkets.com/ee/est

|

|

6 ноября 2012 года состоятся 57-е выборы президента США. В этой статье я намерен проанализировать, как предвыборная кампания и результаты выборов могут повлиять на фондовые и другие рынки в США и мире. Для этого нам следует выяснить : ВЛИЯНИЕ ПРЕДВЫБОРНОЙ КАМПАНИИ ПРЕЗИДЕНТА США НА РЫНКИ РАЗЛИЧИЯ ЭКОНОМИЧЕСКИХ БЛОКОВ ПРЕДВЫБОРНОЙ ПРОГРАММЫ РЕСПУБЛИКАНЦЕВ И ДЕМОКРАТОВ ПРОГНОЗ ИЗМИНЕНИЯ НАСТРОЕНИЯ НА РЫНКАХ ПОСЛЕ ПРЕЗЫДЕНТСКИХ ВЫБОРОВ В США. Читать статью полностью

|

|

Данный пост посвящен подведению кратких итогов отчетности компании «РНТ» за 2011 г. Выручка компании выросла на 49% до 665 млн. руб., превзойдя наш прогноз ( 580 млн. руб.). Мы были более оптимистичны в плане количества установленных комплектов систем мониторинга и контроля автотранспорта (наш прогноз — 57 тыс., фактически — около 42 тыс.). Однако частично это было сглажено более высокой средней ценой за инсталляцию (16 тыс. руб. за комплект, +50% г/г). И что еще более важно, существенную долю в выручке начали занимать доходы от абонентской платы и особенно сервисных работ (доля этих видов доходов составила 16% в общей выручке). Себестоимость компании также превзошла наш прогноз не только в абсолютном значении (355 млн. руб.), но и в части доли в выручке компании (53% против 45%). В итоге валовая прибыль совпала с прогнозом, составив 308 млн. руб. А вот операционная прибыль недотянула до наших прогнозов, составив всего 82 млн. руб. (прогноз-116 млн. руб.) за счет бОльшего роста коммерческих и особенно административных расходов. В итоге чистая прибыль составила 67 млн. руб. против прогноза 90 млн. руб. Мы ожидали, что компания будет наращивать продажи оборудования более быстрыми темпами. И если рост выручки от продаж за рубежом показала рост в 180%, то внутрироссийские продажи выросли на 51%. В целом рынок мониторинга автотранспорта показывает рост как в США, так и в Европе, что во многом обуславливается низкой базой проникновения (16% в США, 7% в Европе по итогам 2010 г.). В России этот показатель еще меньше (5%), что создает хорошую возможность для дальнейшего роста рынка. Вместе с тем стоит отметить достаточно высокую конкуренцию среди операторов, что может поставить под сомнение закладываемые нами показатели ежегодного роста (примерно 30% ежегодно в ближайшие три года). На наш взгляд, компании очень важно не ограничиваться российским рынком и стараться усиливать свое присутствие в других странах. Также очень важным представляется диверсификация выручки, в частности, постепенный переход к операторской модели обслуживания, когда все бОльшую долю будет занимать выручка от обслуживания установленных систем. Это особенно важно, так как проникновение услуг в сфере спутникового мониторинга транспорта и конкурентная борьба приведут к замедлению, а затем и к снижению стоимости продукции. По-видимому, это потребует от компании в ближайшие пару лет активного осуществления коммерческих расходов и расходов на дополнительный найм персонала. В результате кардинально увеличить свою чистую прибыль РНТ будет непросто, хотя цифра в 100 млн. руб. выглядит вполне достижимой. Серьезного роста финансовых показателей мы ожидаем в районе 2014-2015 г.г., когда российский рынок перейдет в более плавную стадию развития, а выручка от абонентской платы и сервисных услуг станет для компании хорошим и стабильным подспорьем. На наш взгляд, через 3-4 года чистая прибыль РНТ вполне может достичь диапазона 350-400 млн. руб. На данный момент компания не входит в число наших приоритетов, торгуясь с P/E в районе 8; дополнительным препятствием для инвесторов может стать низкая ликвидность акций.

|

|

|

|