|

|

|

Акции видеостримингового сервиса Netflix за прошедшую неделю подешевели на 14%, а падение цены от максимальных уровней, зафиксированных в начале декабря 2015 года, составляет уже более 25%. Инвесторы опасаются конкуренции со стороны Amazon и неопределенности с доходами за пределами США. Но если компания справится с трудностями, нынешние цены покажутся очень низкими. Во вторник, 19 апреля, капитализация Netflix рухнула на 14%, или $6 млрд, несмотря на очень сильный отчет за первый квартал, опубликованный компанией вечером предыдущего дня. За первые три месяца года количество американских подписчиков видеосервиса выросло на 2,23 млн, а зарубежных - на 4,5 млн человек. Всего на Netflix сейчас подписаны 81,5 млн человек, причем лишь 34,5 млн клиентов живут за пределами США. Квартальная выручка достигла $1,96 млрд против $1,57 млрд годом ранее. Показатели либо превысили прогнозы компании и ожидания рынка, либо достигли их. Бурный рост подписной базы объясняется выходом очередных сезонов нескольких успешных сериалов, в первую очередь House of Cards и Daredevil, а также запуском новых, например, Love Джадда Апатоу. Кроме того, компания в январе открыла подписку в 130 новых для себя странах. По мнению CEO корпорации Рида Хастингса, высказанном в письме инвесторам, международная экспансия только началась, так как сейчас Netflix предоставляет во многих странах сервис только на английском языке. С решением языковой проблемы доходы компании должны резко возрасти. Негативное же восприятие отчета рынком возникло из-за содержащихся в нем весьма скромных прогнозов на второй квартал. Компания ожидает всего 2,5 млн новых подписчиков (из них 0,5 млн в США), что должно стать самым низким квартальным показателем с 2014 года. Для сравнения: во втором квартале 2015 года Netflix подписала 3,3 млн человек. В то же время расходы растут быстро: выход на новые рынки требует больших маркетинговых затрат, а производство собственного контента обходится дорого. Операционная маржа в первом квартале снизилась вдвое по сравнению с данными годовой давности - с 6% до 3%, а в следующем должна упасть до 2%. Свободный денежный поток остается негативным: судя по текущим данным, Netflix «сожжет» в 2016 году порядка $1 млрд. Но при запасе наличных больше $2 млрд и долгосрочном долге всего в $2,3 млрд проблем с деньгами не намечается. В перспективе опасения инвесторов связаны с более активным выходом на рынок интернет-телевидения гиганта в области хранения и передачи информации Amazon. Он уже фактически объявил войну за долю стримингового рынка, впервые предложив клиентам дешевый тарифный план - $8,99 в месяц, завязанный исключительно на видео (до сих пор Amazon предлагал годовую подписку на пакет различных сервисов). В то же время Netflix собирается, наоборот, поднимать стоимость стандартной подписки до $9,99 в месяц, чтобы инвестировать дополнительные деньги в создание собственного контента - сериалов, детских и музыкальных программ. Amazon вряд ли сможет перетянуть на свою сторону значительное количество нынешних подписчиков Netflix, но в состоянии жестко конкурировать за новых подписчиков. Нынешняя цена акций Netflix (соответствующая примерно 6 годовым выручкам и более чем 300 прибылям) оторвана от реальности и фактически является ставкой на будущий очень быстрый рост подписной базы, выручки и прибыли. Сервис остается лидером быстро растущего глобального рынка, и именно это лидерство делает акции столь привлекательными. Поэтому любые возникающие опасения относительно доли на рынке, касающиеся даже далекого будущего, сильно влияют на настроения инвесторов. Тем не менее многие аналитики продолжают считать акции недооцененными, а нынешнее падение котировок - отличной возможностью для покупок. Кроме того, в пятницу прошел слух, что к компании снова проявил интерес известный инвестор Карл Айкан, который однажды уже заработал на ней $1,6 млрд. Слух вызвал рост цен акций примерно на 1% на фоне снижения индекса Nasdaq на 0,8%, а технологического сектора в целом - на 1,5%. Если информация о возвращении Айкана в Netflix подтвердится, это вызовет сильный приток инвесторов. Бумаги Netflix исторически отличаются высокой волатильностью, причем после сильного падения цен всегда следовал еще более сильный их рост. По данным CNBC, если покупать акции Netflix через день после падения на 10% или более, то в следующие 90 дней можно получить в среднем 38,6% прибыли. Прошлые доходы, конечно, не гарантируют будущих, а у компании еще никогда не было столь серьезного конкурента, как Amazon. Поэтому на этот раз в первые дни после падения выкупа бумаг не произошло: их цена продолжала колебаться вокруг достигнутого еще во вторник дна в $95 за акцию. Участники торгов осторожничают в ожидании новых сигналов.

|

|

Взяли на 1% магнита по 9151 на пробу, хоть и считаю дорогой он очень, но поспекулить охота)

|

| Год | Чистая прибыль, млн руб | Дивиденды, руб | Сумма на дивиденды, млн. руб | % от чистой прибыли | | 2012 | 159,3 | 4,67 | 94,96 | 59,61% | | 2013 | 167 | 5,78 | 117,54 | 70,38% | | 2014 | 171 | 5,91 | 120,18 | 70,28% | | 2015 | 135 | 4,67 | 94,5 | 70,00% |

|

|

В конце текущей недели доллар США может существенно укрепиться, если Банк Японии смягчит денежно-кредитную политику. Японский регулятор, вероятно, расширит программу количественного смягчения и снизит ключевую депозитную ставку до -0,2%. Реализация этих мер подтолкнет пару USD/JPY в область 113,5-114 и поспособствует в среднесрочной перспективе росту японского ВВП и инфляции. Переоценка стоимости доллара может привести к росту пары USD/RUB до уровней 68-69. Поддержка рубля видится нам со стороны таких факторов, как возможного снижения лимита рублевой ликвидности на недельном аукционе РЕПО и добычи нефти в США на прошлой неделе. Для укрепления рубля Банк России сегодня должен урезать лимит до менее чем 340 млрд рублей. Любопытно, что сейчас цены на нефть марки BRENT, продолжая находиться в восходящем тренде, тестируют 200-х дневную скользящую среднюю, которая проходит через уровень 44,4 долл. Если этот уровень поддержки не будет удержан, то риски снижения цен на нефть марки BRENT в область 40,5 долл. существенно возрастут. Больше аналитики от Exness.

|

|

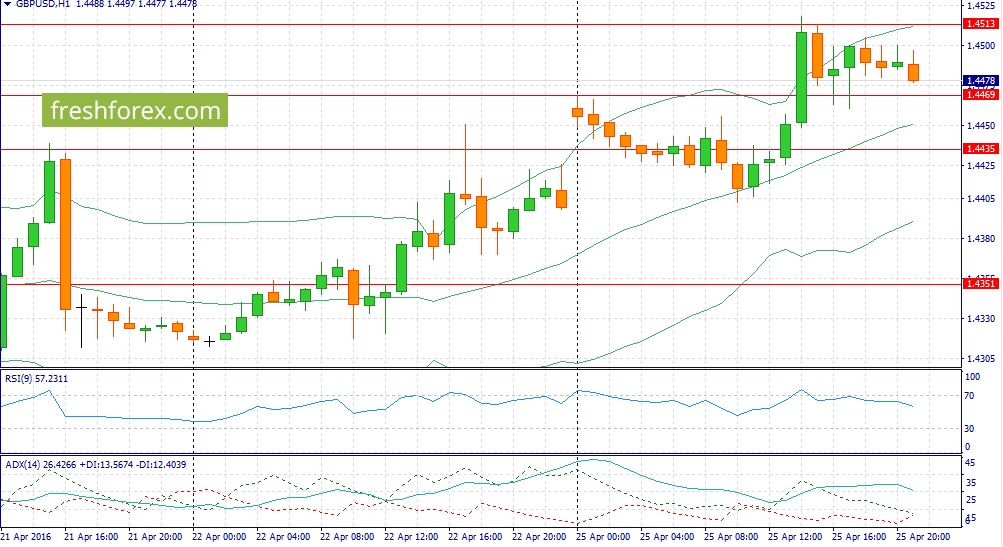

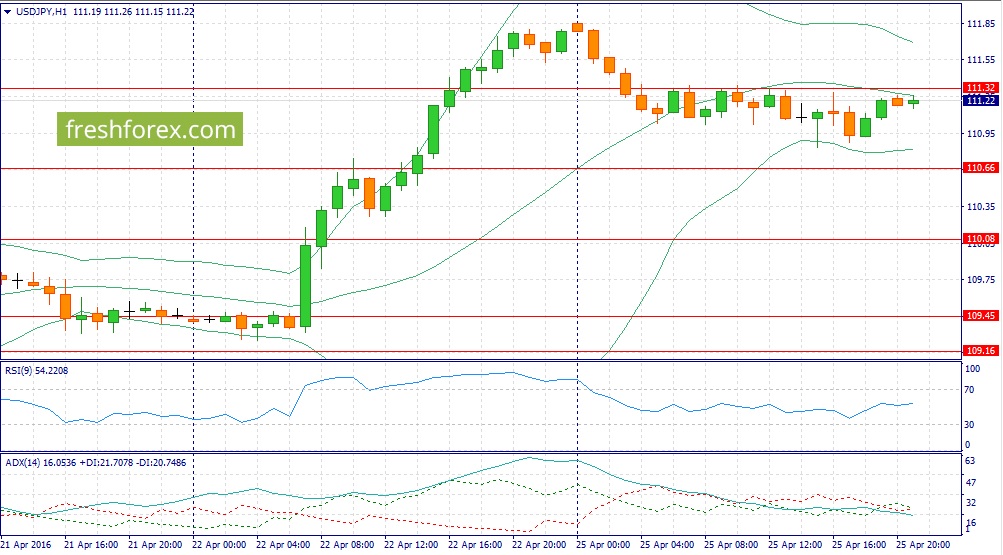

События, на которые следует обратить внимание сегодня: 15.30 мск. США: Изменение объема заказов на товары долгосрочного пользования за март (предыдущее значение -2.8% м/м; прогноз 1.9% м/м). 17.00 мск. США: Индикатор потребительской уверенности от Conference Board за апрель (предыдущее значение 96.2; прогноз 95.8). EUR/USD: В первой половине дня можно ожидать снижения котировок единой европейской валюты, которое необходимо использовать для открытия длинных позиций. Накануне институт IFO отрапортовал о снижении показателя делового климата в Германии до минимального уровня с января 2015 года. Хуже всех себя чувствуют предприятия оптовой и розничной торговли, что является тревожным сигналом для экономического роста локомотива еврозоны. В этой связи, “медведи” будут наращивать “шорты”, что кажет давление на евро. В американскую торговую сессию, на мой взгляд, следует ожидать умеренно негативной макроэкономической статистики из США. Отчет по заказам на товары долгосрочного пользования может выйти чуть хуже медианы прогнозов, поскольку американцы в первом квартале предпочитали больше сберегать, чем тратить. Однако сокращения показателя по сравнению с предыдущим месяцем ожидать явно не стоит, поскольку в первый месяц весны был зафиксирован рост объема продаж жилья на вторичном рынке. Индикатор потребительской уверенности от Conference Board имеет тесную корреляцию с показателем университета Мичигана и последний в апреле опустился на минимальный уровень с октября 2015 года и на этом фоне сегодня можно ожидать выхода слабых данных. Негативная макроэкономическая статистика лишает американскую валюту козырей. На кредитных рынках доходность 10-летних государственных облигаций Германии в понедельник росла по отношению к своим аналогам из США и Великобритании, что увеличивает привлекательность инвестиций в европейские активы. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.1230/1.1190 и фиксировать прибыль на отметке 1.1285.  GBP/USD: В течение дня следует ожидать роста котировок по двум причинам. Во-первых, на долговом рынке дифференциал доходности 10-летних государственных облигаций США и Великобритании продолжает сокращаться, что увеличивает привлекательность инвестиций в британские активы. Как было отмечено ранее, сегодня во второй половине дня можно ожидать выхода негативной макроэкономической статистики из соединенных Штатов, что будет способствовать дополнительному сокращению дифференциала. Во-вторых, инвесторы продолжают наращивать длинные позиции по “черному золоту”, что также играет на руку быкам в паре GBP/USD. Котировки нефти марки Brent, на мой взгляд, могут продемонстрировать рост в область 47$/баррель в течение нескольких дней, что будет поддерживать спрос на британскую валюту. Однако на сильный рост котировок британской валюты сегодня не стоит рассчитывать, поскольку можно ожидать восходящей коррекции в кросс-курсе EUR/GBP, что будет сдерживать укрепление стерлинга. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.4450/1.4420 и фиксировать прибыль на отметке 1.4495.  USD/JPY: В понедельник в данной валютной паре наблюдалось снижение котировок, что позволяет открывать длинные позиции и рассчитывать на продолжение восходящего тренда в первой половине дня. Рынок облигаций посылает “бычьи сигналы”: дифференциал доходности бумаг США и Японии вновь расширяется, что является бычьим фактором для американской валюты. На мой взгляд, сегодня мы может увидеть рост “аппетита к риску”, что окажет давление на йену, как валюту фондирования. Драйвером роста может послужить продолжение восходящего тренда на рынке нефти, что в свою очередь окажет позитивное влияние на бумаги энергетического сектора. Однако, как было отмечено ранее, с учетом негативной макроэкономической статистики из США во второй половине дня, сегодня не стоит рассчитывать на сильный рост котировок. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 110.60/110.30 и фиксировать прибыль на отметке 111.35.  Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу

|

|

Рынки стабильны перед заседанием Федрезерва и других центробанков на текущей неделе. Доллар США пережил негатив в связи с падением продаж нового жилья в марте с 519 до 511 тыс. Традиционно всё, что касается рынка недвижимости, важно для ФРС, поскольку отражает инвестиционный и потребительский спрос и выступает индикатором текущего и будущего развития экономики. Поэтому новый «камешек» в огород радетелей повышения ставки очень некстати накануне встречи ФРС. Однако показатели 1 квартала традиционно слабы для страны. И важно, воспримет ли регулятор их как временное явление или как признак ослабления роста на перспективу. Ведь в прошлых заявлениях об осторожности в повышении ставки в последние месяцы упор делался не на внутреннюю экономику, а на внешние вызовы. Но последние стали ниже в связи с отходом нефтяных цен от минимумов, признаками стабилизации в Китае, повышением фондовых индексов. Поэтому отношение к внутренним показателям будет говорить в целом о настрое ФРС на повышение ставки. Примечательно, что за день, несмотря на снижение индекса доллара с 95 до 94,7 п., вероятность роста ставки выросла для июня с 20,2% до 22,5%, по данным фьючерсного рынка. Очевидно, до объявления вердикта ФРС курсы основных валют к доллару останутся в текущих локальных диапазонах, соответствующих коридору индекса доллара в 94-95 пунктов. Некоторые коррекционные движения активов связаны в основном с закрытием позиций после большой динамики прошлых дней и фиксацией прибыли в преддверии событий недели. В частности, нефтяные цены в отсутствии новых драйверов вряд ли дадут сильные движения. Но по-прежнему сохраняется некоторое давление на котировки вниз. Brent идёт, как мы и предполагали, к поддержке $44,2/барр., WTIстремится закрыть гэп к $42,6/барр. Сопротивления же располагаются на 46,1 и 44,4 по маркам соответственно. Важными могут оказаться сегодня данные о запасах в США от института API. Фондовый рынок также корректируется после роста, и очевидно, это движение продолжится и во вторник. S&P, оттолкнувшись от максимумов, двигается к 2080 п. Соответственно, и индекс ММВБ стремится к снижению к 1950 п. Российская валюта при завершении налогового периода и вероятной коррекции по нефти подвержена ослаблению. Локальное сопротивление в паре доллар/рубль на 66,8 руб/дол. может быть пробито вверх, что будет означать вероятный уход к 67- 67,9. Марк Гойхман, аналитик TeleTrade

|

|

В понедельник рубль торговался неактивно и, несмотря на признаки продолжения роста в течение дня, все же немного уступил позиции своим соперникам на фоне неудачных попыток нефти вернуться за пределы уровня $45/барр. по сорту Brent. Валюта получила определенную поддержку со стороны экспортеров, а также на фоне ослабления позиций доллара на международном рынке форекс, но в итоге этого оказалось недостаточно, и рубль потерял порядка 0,5% к доллару и евро. Дефицит восходящего импульса в сырьевом сегменте был отчасти нивелирован пиком налоговых выплат в РФ, что позволило национальной валюте минимизировать потери. Возобновлению удорожания черного золота воспрепятствовали данные компании Genscape о росте запасов в Кушинге, которые увеличились на минувшей неделе на 1,5 млн барр. Масла в огонь подлили известия о том, что с начала апреля объем экспорта углеводородов из Ирака достиг рекордного максимума в 3,43 млн барр./сутки. Вдобавок стало известно о планах Кувейта по наращиванию добычи до 3,15 млн барр./сутки в июню. Все это сигнализирует об отдалении перспектив балансировки рынка и увеличении предложения, что сулит Brent падение. Судя по тому, как активно экспортеры взялись на наращивание производства энергоносителей, на данном этапе можно говорить о формировании вершины в районе $46/барр. Соответственно, рубль, который уже практически лишился опоры в виде налогового периода, может совершить разворот и в ближайшее время отправить доллар выше 67 руб. Кроме того, не исключено укрепление американской валюты в преддверии завтрашнего заседания ФРС, тон которого может оказаться не таким мягким, как в марте. Этот фактор также может оказать давление на рубль. Игорь Ковалев, аналитик ГК ИнстаФорекс

|

|

Как только улеглись «страсти по Дохе», мировые экспортеры принялись наперебой грозить друг другу наращиванием добычи. Недавно Ливия заявила о намерении удвоить производство в ближайшее время, доведя объемы до 1 млн барр./сутки до конца текущего года. Иран непреклонно твердит мантру о возвращении к досанкционным уровням, Россия также просигнализировала о планах по наращиванию добычи с 534 млн тонн до 540 млн тонн. Вчера Кувейт сообщил о планах увеличения объемов производства нефти до 3,15 млн барр./сутки уже к июню. Тем временем Ирак зафиксировал рекордные объемы экспорта в этом месяце, достигшие 3,43 млн барр./сутки. Все это определенно способствует дальнейшему наводнению перенасыщенного рынка лишней нефтью и новым витком падения цен. Отдельная тема – Саудовская Аравия, которая уже неоднократно озвучивала свою позицию в стиле «зуб за зуб». Королевство способно единовременно увеличить производство углеводородов до 11,5 млн барр./сутки, а за 6-9 месяцев довести этот показатель до 12,5 млн. При этом страна приступила к расширению своего крупнейшего месторождения на границе с ОАЭ – «Шейба», модернизация мощностей которого завершится к концу мая. Это грозит увеличением суммарной добычи государственной компанией Saudi Aramco до 12 млн барр./сутки. При этом, по данным Baker Hughes, число буровых на континентальных месторождениях в государстве на конец марта достигло исторического рекорда в 113 единиц. Судя по амбициям саудитов, которые намерены диверсифицировать свою экономику и избавиться от нефтяной зависимости, никаких соглашений в ОПЕК и за пределами картеля не будет достигнуто ни в июне, ни после летнего саммита экспортеров. В сложившихся обстоятельствах американские сланцевые компании вряд ли захотят уступать свою долю рынка соперникам, тем более что текущие цены на нефть находятся на вполне комфортных для них уровнях. Таким образом, рынку углеводородов остается лишь уповать на активизацию спроса на энергоноситель со стороны крупных импортеров. К слову, в первом квартале Китай импортировал рекордные 7,34 млн барр./сутки. Однако эта тенденция может не получить продолжения, поскольку в начале года Поднебесная стремилась запастись дешевой нефтью, которая сейчас оценивается в районе $45/барр. и уже не выглядит такой привлекательной для потребителей. Павел Салас, генеральный директор eToro в РФ и СНГ

|

|

|

|