|

|

|

📌 Отгрузки (выручка) = 25,3 млрд руб. (за 2022 год = 14,5 млрд руб.) 📌 Чистая прибыль = 8,5 млрд руб. (за 2022 год = 6,1 млрд руб.) Я прогнозировал чистую прибыль в диапазоне от 8,5 до 11,9 млрд руб. за 2023 год, прошли по нижней границе. Отгрузки выросли на 74%, чистая прибыль — на 39%. Причина в том, что сильно нарастили затраты. 9 апреля Positive представит итоговую отчетность, посмотрим, по каким статьям их нарастили. Я прогнозировал выручку в 2024 году на уровне 35 млрд руб., НО нашел прогнозы компании по отгрузкам, и у них в планах на 2024 год = 40-50 млрд руб., на 2025 – 70-100 млрд руб. Это очень амбициозно, при этом план на 2023 год Positive выполнила. 📊 Мои новые прогнозы на 2024 год: Отгрузки = 40-50 млрд руб. (доверимся компании) Чистая прибыль = 12-15 млрд руб. (закладываю маржинальность в 30%) 💸 Дивиденды В середине марта совет директоров рекомендует первую часть дивидендов за 2023 год, а 9 апреля собрание акционеров утвердит это решение. Positive выплачивает дивидендами от 50 до 100% чистой прибыли, по итогам 2022 года выплатил около 75%, поэтому буду считать по этому значению. При прибыли 8,5 млрд руб. общая выплата за 2023 год может составить 96,6 руб. на 1 акцию или 4,2% от текущей цены. Это при отсутствии дополнительной эмиссии. В 2024 году при прибыли от 12 до 15 млрд руб. выплата может быть от 136 до 171 руб. на 1 акцию (от 6% до 7,4%). Справедливая оценка Сейчас акции оцениваются по P/E = 18, что недешево. При прибыли в 8,5 млрд руб. справедливая цена акций Positive (по P/E = 15) = 1 950 рублей. При потенциальной прибыли от 12 до 15 млрд руб. в 2024 году, справедливая оценка от 2 700 до 3 400 руб. за 1 акцию. ❗️НО — 28 февраля нам напомнили о дополнительной эмиссии, сооснователь Positive Юрий Максимов заявил в эфире телеканала «Россия-24»: «Я думаю, что допэмиссия Позитива будет в этом году. В скором времени компания расскажет про конкретные контуры». Возможно, даже 9 апреля вместе с отчетом и планами на будущее. Напомню, что компания допускала довыпуск 25% акций в пользу менеджмента при росте финансовых показателей в 2 раза. Пока выглядит так, что без дополнительной эмиссии потенциал у акций есть, а с дополнительной эмиссией — акции оценены справедливо. В портфеле акций Positive у меня нет, мне интересно дождаться параметров дополнительной эмиссии, чтобы пересчитать справедливую оценку с учетом новых вводных. Поставьте лайк обзору Позитива, если вам полезно! 👍 Подпишитесь на мой канал, чтобы читать больше обзоров российских компаний! Вот мои последние обзоры инвест идей: Обзор Полюса Обзор Ленты Обзор X5

|

|

🐹НПО Наука. 🥜Если интересно, то ориентируюсь сейчас на эту локальную тенденцию. Это часовик и это не трендовая. Просто дневные свечи возвышаются по струнке друг за другом, а внутри дня присутствует волатильность, на которой и играю по сути. 🥜Не могу знать сколько ещё времени до слома этой тенденции, но она уже принесла 20,4% профита на позицию за 4 захода! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹РосДорБанк. 🥜Просили посмотреть, посмотрел! 🥜Скажу сразу, компанию не знаю и как у неё идут дела, не в курсе. Ранее этой бумагой не торговал. Вся речь ниже основывается на техническом анализе. 🥜Интересная спекулятивная бумага с множеством импульсных движений разной силы. 🥜Что тут характерно и какие есть нюансы. Бумага интересна и работает на формировании горизонтали. То есть при формировании пилы, есть смысл входить в позицию для ловли импульса. Сейчас формируется как раз такая. Импульсы отсутствуют на диагональных движениях. 🥜Так же нет структуры движения и по этой причине абсолютно не понятно куда отправится бумага после отработки пилы. Выход может быть как вверх, так и вниз и где будет образован новый этаж тоже не понятно. 🥜По этой причине нет смысла ориентироваться на уровни в случае ухода бумаги вниз для усреднения. Новая пила может образоваться абсолютно в любом месте, рандомно. По этой причине усреднения можно применять при формировании новой пилы. 🥜Исторически бумага стоит не дорого и риск по текущим является стандартным. ✏️Бумага понравилась, взял на карандаш! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Компания HeadHunter Group раскрыла отчетность за 2023 г. См. таблицу: https://bf.arsagera.ru/headhunter_group_plc_hhru/ В отчетном периоде общая выручка компании увеличилась на 62,8% до 29,4 млрд руб. на фоне роста средней выручки с одного пользователя (ARPC) во всех клиентских сегментах на 30,4% до 48,9 тыс. руб., обусловленного повышенным спросом на кандидатов, а также количества всех типов платящих клиентов (+24,9%). Операционные расходы выросли на 22,1% до 13,6 млрд руб. При этом доля расходов в выручке (за вычетом амортизации) снизилась с 56,4% до 43,4%. Несмотря на увеличение в абсолютном значении, доля расходов на персонал также снизилась с 55,2% до 42,3%, как и доля расходов на маркетинг - с 13,3% до 10,9%, в основном, из-за более высоких темпов увеличения выручки. В результате операционная прибыль компании выросла в 2,3 раза, составив 15,8 млрд руб. Чистые финансовые доходы составили 1,4 млрд руб. против чистых финансовых расходов в размере 1,7 млрд руб. годом ранее. Подобная динамика была обусловлена, в первую очередь, доходом от курсовых разниц по остаткам валютных денежных средств на фоне существенного ослабления курса рубля, а также кратным увеличением процентных доходов до 895,7 млн руб. из-за роста остатков денежных средств и сокращением процентных расходов до 649,0 млн руб. (-18,4%) на фоне снижения долга. Эффективная ставка налога на прибыль упала с 29,5% до 28,0% вследствие наличия невычитаемых расходов, связанных с обесценением гудвила и инвестиций, учитываемых по методу долевого участия. Однако в абсолютном выражении величина уплаченного налога выросла более чем в 3 раза, составив 4,8 млрд руб., в т.ч. 268 млн руб. - налог на сверхприбыль. В итоге чистая прибыль компании выросла более чем в три раза до 12,2 млрд руб. Показатель скорректированной чистой прибыли вырос более чем в два раза, составив 12,5 млрд руб. Среди прочих моментов отметим резкий рост остатков свободных денежных средствах на счетах компании: с начала года они выросли с 9,3 млрд руб. до 22,6 млрд руб., что объясняется не только хорошей прибылью, но и мораторием на распределение средств среди акционеров. По линии корпоративных новостей отметим ожидаемое компанией получение листинга акций на Мосбирже, что откроет дорогу к возобновлению дивидендных выплат акционерам. По итогам вышедшей отчетности мы повысили прогнозы финансовых показателей во всех ключевых клиентских сегментах, отражая сильные тенденции на российском рынке труда. Помимо этого, мы заложили в модель возобновление дивидендных выплат. В результате потенциальная доходность расписок компании возросла. См. таблицу: https://bf.arsagera.ru/headhunter_group_plc_hhru/ В настоящий момент расписки Headhunter Group торгуются исходя из P/E 2024 около 13,5 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Ренессанс-Страхование – страховая компания, которая занимает 6-е место в России среди страховых компаний по объему продаж страховых продуктов. 📊 Общая сумма страховых премий (выручка), в млрд руб. • 2018 – 70,3 • 2019 – 71,7 • 2020 – 82,8 • 2021 – 104,3 • 2022 – 105,3 • 2023 (9 мес.) – 85,2, мой прогноз по году = 114,9 В 2022 году мы видим, что выручка не выросла. В 2023 году темп роста выручки будет на уровне 9%. Видим замедление, НО компания говорила, что дальше можно рассчитывать на темпы роста в 15% в год. У Ренессанса два ключевых сегмента выручки — страхование жизни и иные виды страхования (авто, ДМС, грузы, недвижимость и т.д.). За счет диверсификации по страховым продуктам компания довольно гибка к изменениям. ✔️ Страховые премии по страхованию жизни, в млрд руб. • 2018 – 34,2 • 2019 – 33,7 • 2020 – 45,7 • 2021 – 57,6 • 2022 – 49,9 • 2023 (9 мес.) – 38,8, мой прогноз по году = 51,8 Премии по страхованию жизни особенно выросли в 2020 году на фоне эпидемии коронавируса (что логично), а в 2022 году — снизились, и пока не восстановились до уровня 2021 года. ✔️ Страховые премии по иным видам страхования, в млрд руб. • 2018 – 36,1 • 2019 – 38 • 2020 – 37,1 • 2021 – 46,7 • 2022 – 55,4 • 2023 (9 мес.) – 46,5, мой прогноз по году = 63,3 Здесь мы наблюдаем значительный рост, в первую очередь, за счет автострахования. С 2020 по 2022 год страховые премии по авто выросли на 50%. Рост выручки есть, и темпы страхования растут — НО у страхового сегмента бизнеса Ренессанса есть проблема — его прибыльность. ❌ Динамика результата от страховых операций по годам, в млрд руб. (фактически операционная прибыль) • 2018 – 7,3 • 2019 – 5,6 • 2020 – 4,6 • 2021 – 3,7 • 2022 – ? (убыток) • 2023 (6 мес.) – -0,3, мой прогноз по году = -0,6 Мы видим, что маржинальность страхового бизнеса все хуже. Отмечу, что при подсчете еще и не учитываются административные расходы, с ними результаты были бы ниже. Например, админ. расходы за 1 п. 2023 года = 4,2 млрд руб., то есть фактический результат по операционной прибыли -4,5 млрд руб. Компания на конференции Смартлаба осенью 2023 года объяснила убыток от страховой деятельности, что выбрала «отпустить некоторые параметры, чтобы лучше расти». Как компания будет решать эту проблему мы, возможно, узнаем, уже в этом марте, когда состоится день инвестора, на котором Ренессанс представит стратегию на 3 года. В завершение 1-й части скажу, что при том, что маржинальность страхового бизнеса страдает — Ренессанс в 2023 году намерен получить рекордную в истории чистую прибыль. Как — детально расскажу во второй части, подпишитесь на мой канал, чтобы не пропустить. Поддержите обзор лайком, если вам полезно и интересно! 👍

|

|

Компания РусГидро опубликовала консолидированную финансовую отчетность по МСФО за 2023 г. См. таблицу: https://bf.arsagera.ru/elektrogeneraciya/rusgidro/ Общая выручка компании выросла на 21,9% до 510,3 млрд руб. В посегментном разрезе выручка генерирующего сегмента показала увеличение на 14,4%, составив 158,7 млрд руб., на фоне роста доходов от реализации электроэнергии на 13,9% до 89,0 млрд руб. и увеличения доходов от реализации мощности на 15,0% до 69,3 млрд руб. При этом рост среднего тарифа на реализованную электроэнергию, по нашим расчетам,составил 16,2%. Выручка сегмента «Энергокомпании ДФО» увеличилась на 22,4%, составив 146,8 млрд руб., что обусловлено как ростом средних цен реализации электроэнергии и теплоэнергии, так и увеличением объемов их реализации. Доходы сбытового сегмента компании прибавили 23,0%, составив 191,1 млрд руб., главным образом в силу существенного увеличения тарифов. Операционные расходы увеличились на 15,9%, составив 473,9 млрд руб. Среди отдельных статей отметим увеличение расходов на персонал до 107,1 млрд руб. (+43,3%) в связи с индексацией заработных плат; повышение затрат на покупную электроэнергию и мощность (+22,5%) до 81,5 млрд руб. на фоне увеличения закупочных тарифов, а также возросшие расходы на распределение энергии (+12,6%) до 42,2 млрд руб. по причине роста тарифов на услуги сетевых организаций. Дополнительно компания отразила убыток от обесценения финансовых активов в размере 3,4 млрд руб., сохранивший прошлогодний уровень. Убыток от обесценения основных средств составил 27,1 млрд руб (годом ранее – убыток 19,1 млрд руб.). В итоге операционная прибыль возросла на 73,2%, достигнув 65,5 млрд руб. В блоке финансовых статей отрицательное сальдо финансовых доходов/расходов составило -17,5 млрд руб. (-6,8 млрд руб. годом ранее) вследствие отрицательной переоценки стоимости беспоставочного форварда на акции в отчетном периоде (-5,2 млрд руб.), а также увеличившихся процентных расходов (с 10,0 млрд руб. до 17,7 млрд руб.) на фоне возросшего долга. В итоге чистая прибыль компании выросла на 45,7%, составив 30,7 млрд руб. При этом внушительные списания по основным средствам привели к тому, что четвертый квартал компания завершила с убытком в размере 25,1 млрд руб. По итогам вышедшей отчетности мы незначительно понизили прогноз по чистой прибыли на на всем прогнозном окне, повысив оценку затрат по ряду ключевых статей. В результате потенциальная доходность акций РусГидро несколько сократилась. См. таблицу: https://bf.arsagera.ru/elektrogeneraciya/rusgidro/ В настоящий момент акции РусГидро торгуются с P/BV 2024 около 0,5 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Цена на золото на максимумах, НО дело не только в этом. Компания была недооценена и при ценах на золото на начало года. Мой свежий обзор результатов Полюса за 2023 год был вот тут , прочитайте, если еще не успели. Коротко напомню главные преимущества и недостатки инвестиций в Полюс. Преимущества: ✔️ рекордные цены на золото, как в долларах (уже 2 150 $ за унцию), так и в рублях (195 000 руб. за унцию) ✔️ историческая недооценка по потенциальному P/E (справедливая цена находится в диапазоне от 14 000 до 15 000 рублей при текущей цене золота) ✔️ устойчиво слабый рубль (в бюджет заложен очень комфортный для компании курс 90) ✔️ самая низкая себестоимость добычи золота в мире ✔️ у Полюса на балансе больше 30% казначейских акций, которые компания может использовать для увеличения стоимости ✔️ в 2024-2025 году увеличит свои мощности по производству золота на 600 тыс. унций (за счет реализации проектов ЗИФ-5 в Благодатном и расширении добычи на месторождении Куранах) ✔️ есть долгосрочный кейс роста бизнеса в 2028 году — запуск проекта Сухой Лог в Иркутской области, годовой объем производства = 2 300 тыс. унций Недостатки: ❌ плохие практики корпоративного управления (несправедливый выкуп акций у 1 акционера, отказ от выплаты объявленных дивидендов в 2023 году) ❌ принятие на себя большого долга (чистый долг – 622 млрд руб.) и финансовые расходы по обслуживанию долга в 45 млрд руб. в год ❌ дивиденды за 2023 год могут вообще не заплатить из-за высокого долга и CAPEX (я бы на их месте вместо дивидендов гасил долг) Полюс — 5-я позиция в моем личном портфеле, в стратегии бумага тоже есть. Читайте другие мои обзоры горно-металлургических компаний России: Обзор Алросы Обзор Норникеля Обзор Северстали Обзор ММК Обзор НЛМК Поздравляю всех акционеров Полюса с тем, что акции движутся в направлении свой справедливой стоимости! 👍

|

|

🐹Абрау-Дюрсо. 🥜Просили посмотреть, посмотрел! 🥜Бумага с пол года уже находится в низходящем тренде. Это нормально после стремительного взлёта, который не соответствует не фундаменталу, не технической структуре графика. 🥜С новым витком развития компании, а условия действительно поменялись, так как рынок стал абсолютно другим, начала формироваться норма движения (зелёная линия) и смею предположить, что именно такое движение в долгосрочном горизонте будет абсолютно нормально. А по сему график будет стремится к этому диапазону, то сверху, то снизу, в зависимости от конъюктуры рынка и работы манипуляторов в бумаге. 🥜Жёлтая линия, это сладкая и самая безопасная цена, на которой можно покупать с самыми низкими рисками, которые существуют в торговле. 🥜 Ниже текущей цены, есть зона поддержек, туда собственно говоря цена и стремится. Тоже отличная зона при реакции цены планировать покупки, держа в голове жёлтую зону. 🥜По текущим я бы бумагу не трогал. А в целом, она хороша, когда формируется устоявшееся движение, именно на нём происходят отличные импульсы и бумага становится предсказуемой, собственно говоря так было до пампа. Пока таких условий не сформировано(, а торговля по текущим сравнима с казино! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

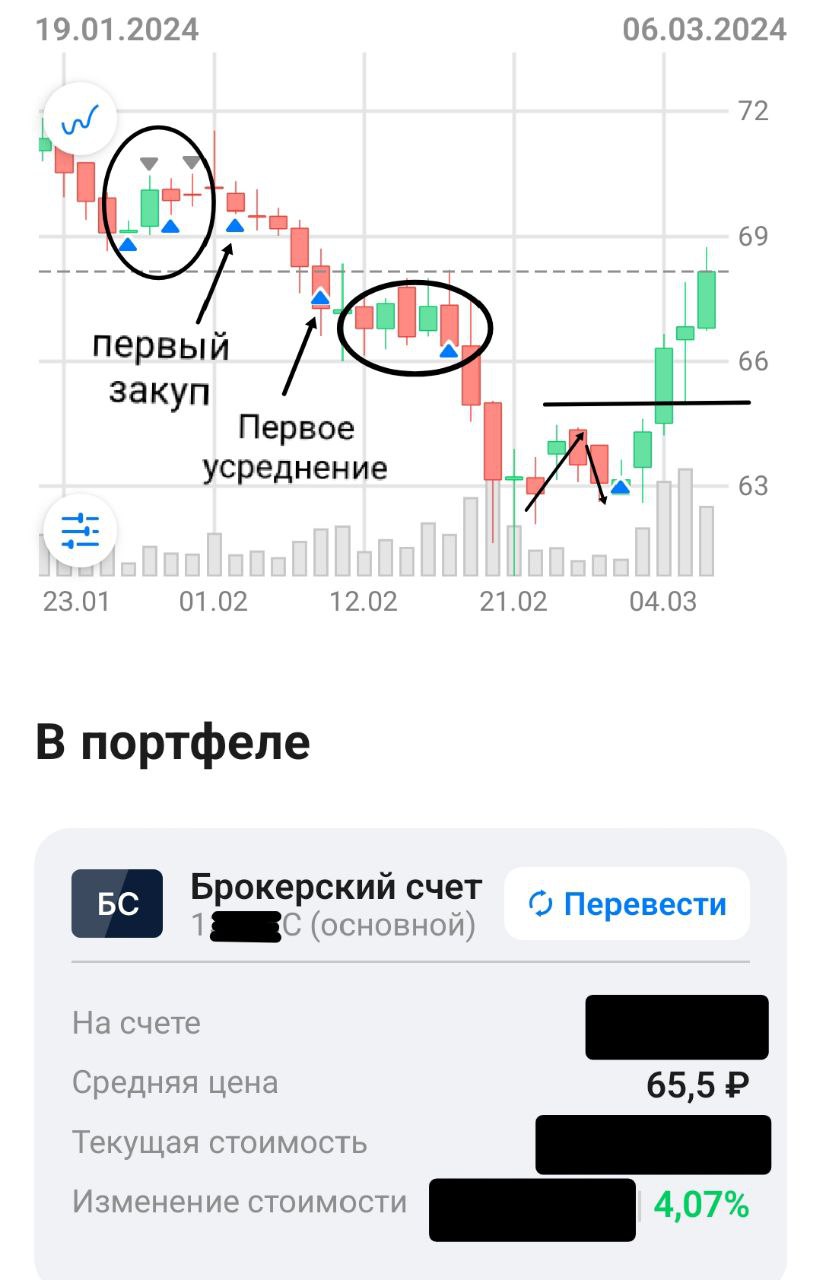

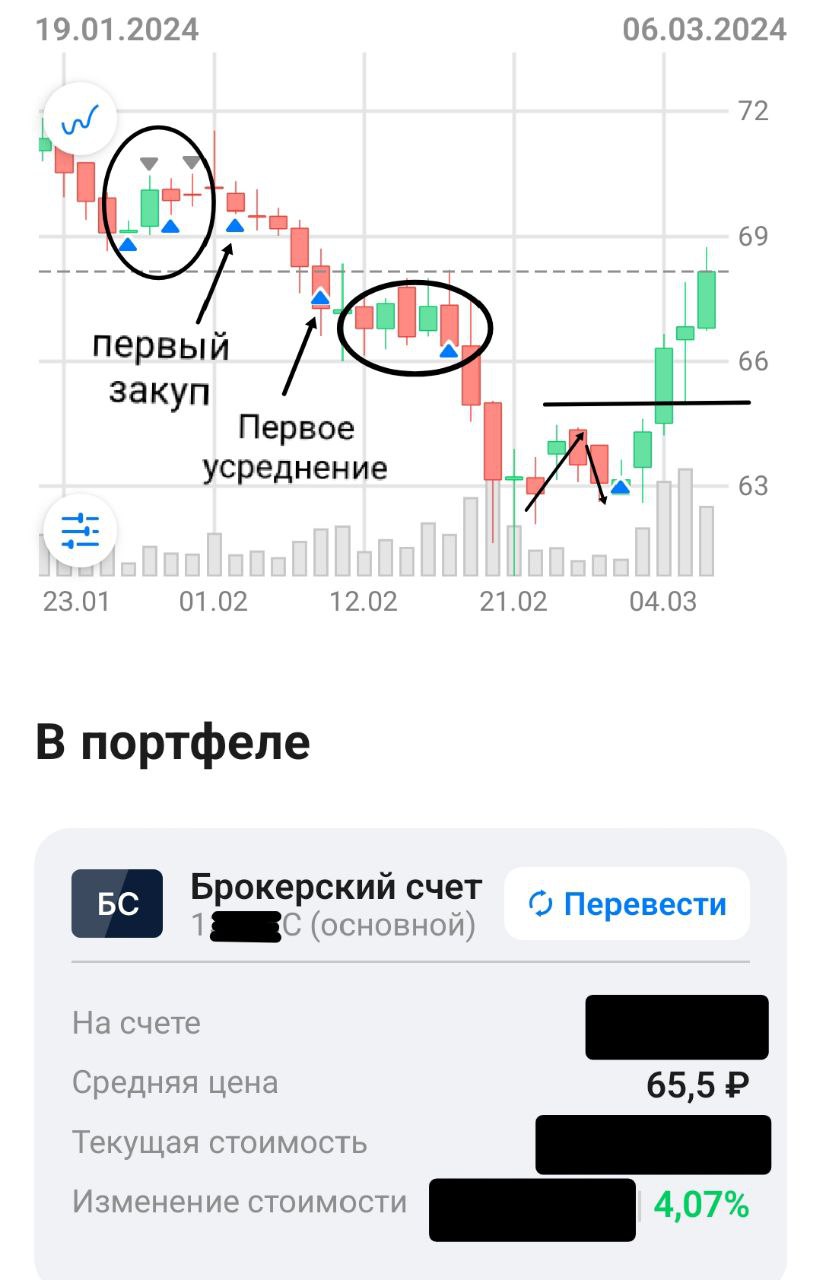

🐹Селигдар. Анализ сделки. 🥜Итак, первый закуп был чуть выше 69р. Тогда работал на часовике в образовавшейся спекулятивной структуре. Расчёт был на быстрые спекуляции, как днями ранее. 🥜Далее был пролив и на тех же часах бумага пришла в нижнюю часть спекулятивной структуры, где я выполнил первое усреднение в надежде на отскок. На часах вход был графически качественный, на днях этого не видно. Далее бумага вышла вниз этой структуры и по факту получился полноценный первый закуп в два захода уже под ТС Среднесрок. 🥜Далее спекуляция переводится на ТС и вся работа строится исключительно на дневных свечах. Бумага стабилизировалась после пролива и в нижней части стабилизации принято решение выполнить усреднение. Бумага пошла выше, но по итогу на графике остался лишь хвост, а на рынок пришла слабость, не только в эту бумагу. 🥜Оставалось ждать, зоны где бумага могла зацепиться были отмечены и первая из этих зон дала положительную реакцию. Но так как, усреднение уже не первое, то с каждым разом нужно быть осторожнее, по этой причине на первую реакции я не реагировал, а вот на ретесте зоны на зелёной свече вновь сделал попытку и усреднился во второй раз и на этот раз попал на волну роста. 🥜Как видите, никакой паники, никакой дерготни, обычная торговая работа. Да, спекуль ушёл в Среднесрок, да всё пошло на перекосяк со старта, такое бывает, это биржа, но всё поправимо! 🥜В этом примере диапазон усреднений не большой из-за того что цена и так на интересных уровнях. Ниже только 55 и 40р. Понятно, что если бы первый закуп был на 85р. то диапазон был бы гораздо шире. 🥜Таким образом вот такая магия происходит при усреднении на снижении. Все усреднения в данном примере стандартные и равные 1к1. И повторюсь, что если удалось собрать позицию в добротной бумаге с хорошей средней, то выбегать при +1%, как бы я мог сделать после первого закупа не имеет смысла. А по экономике вот те 4% на позицию, первым закупом нужно было взять +32%, что бы выйти на текущую прибыль в деньгах. 🥜И главное соблюдайте риск и маней менеджмент!!! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Эмитент сообщил о том, что направил на развитие бизнеса инвестиции в объеме 100 млн руб., привлеченные с помощью эмиссии серии Чистая Планета-БО-01. Как и предварительно анонсировалось, средства были потрачены на выкуп арендуемого оборудования и пополнение оборотного капитала. Напомним, что компания сообщала о том, что порядка 65 млн руб. были использованы для приобретения в собственность ранее арендуемых активов. Еще 5 млн руб. были потрачены на налоговые выплаты при проведении сделок. Сейчас имущество как движимое, так и недвижимое поставлено на баланс ООО «Чистая Планета». Оставшиеся 30 млн руб. были вложены в оборотный капитал. «У нас нет дефицита оборотного капитала, мы ощущаемся себя уверенно, и данный момент не нуждаемся в дополнительном кредитовании. С точки зрения сырьевой обеспеченности, у нас есть запас примерно на 2 месяца активной работы с использованием всех доступных производственных мощностей. Благодаря новому для нас финансовому инструменту, биржевым облигациям, мы выкупили оборудование. А в ближайшее время мы поставим на баланс еще и нематериальные активы, наши товарные знаки, согласно полученным от специалистов агентства „Эксперт РА“ рекомендациям», — прокомментировал финансовый директор ООО «Чистая Планета» Константин Макиенко. Напомним, что с облигационным выпуском Чистая Планета-БО-01 (ISIN: RU000A1070P1, № 4B02-01-00120-L от 04.10.2023) эмитент дебютировал в октябре 2023 года. Тогда компания привлекла 100 млн руб. по ставке в 17,5% годовых с 1 по 18 к.п., далее безотзывная оферта с возможным пересмотром размера купонных выплат. Также по выпуску предусмотрены два call-опциона в даты окончания 32 и 46 к.п.

|

|

|

|