|

|

|

Акции #NVIDIA упали на 9,5% на фоне антимонопольного расследования Минюста США. Это снижение привело к сокращению рыночной капитализации компании NVIDIA на $279 млрд. Это стало рекордным падением стоимости акций за одну торговую сессию в истории американских публичных компаний.

Эксперты компании FreshForex проанализировали все факторы риска для стоимости корпорации: - Антимонопольное расследование: Обвал вызван сообщением Bloomberg о том, что Министерство юстиции США начало антимонопольное расследование в отношении #NVIDIA. Власти подозревают компанию в злоупотреблении доминирующим положением на рынке, усложняя клиентам переход на продукцию других поставщиков. По информации источников, Минюст запросил у #NVIDIA данные, которые могут лечь в основу судебного иска против компании.

- Влияние инсайдерской торговли: Эксперты предполагают, что инсайдерская информация о расследовании могла спровоцировать распродажу акций #NVIDIA, что привлекло внимание Комиссии по ценным бумагам и биржам США (SEC).

- Финансовые показатели и риск рецессии: Несмотря на падение акций, финансовые показатели #NVIDIA остаются сильными: выручка во втором квартале 2025 финансового года выросла на 122%, достигнув $32,5 млрд, а чистая прибыль составила $16,6 млрд. Основная часть доходов компании приходится на продукты для дата-центров, включая ИИ-процессоры.

Тем не менее, опасения по поводу возможной рецессии в США и сомнения инвесторов относительно окупаемости инвестиций в инфраструктуру для искусственного интеллекта продолжают оказывать давление на рынок. Эксперты сравнивают текущую ситуацию с «пузырем доткомов» 1990-х, который привел к обрушению мировых фондовых рынков. - Рост и падение Nvidia в 2024 году: С начала 2024 года акции #NVIDIA выросли на 118%, а 20 июня компания на короткое время стала самой дорогой публичной компанией мира с капитализацией $3,46 трлн. Однако к концу июня акции компании упали на 13%, что привело к потере $430 млрд капитализации.

Таким образом, несмотря на высокие финансовые результаты, NVIDIA сталкивается с серьезными рыночными и юридическими вызовами, что может повлиять на дальнейшее развитие компании. Важно учитывать, что необходимость в инновационных технологиях может изменить ситуацию в будущем, и рост технологического гиганта остается возможным. Бонус 101% до $2500 широко используется нашими трейдерами, так как делом, а не словом помогает выдержать откаты и остаться на бычьей волне. Купить NVIDIA пока не дорого

|

|

Давление операционных затрат и финансовых расходов сказалось на прибыли Компании ВУШ Холдинг раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2024 г. См. таблицу: https://bf.arsagera.ru/pao_vush_holding_wush/it... Совокупная выручка компании выросла на 41,9%, составив 6,3 млрд руб. При этом доходы основного операционного направления - шеринга - выросли на 41,0% до 6,0 млрд руб. на фоне роста парка СИМ (средств индивидуальной мобильности) до 200,0 тыс. и средней выручки на активного пользователя на 22,0% до 1,4 тыс. руб. Также выручка компании от страхования поездок выросла на 61,7% до 323 млн руб. Отметим, что компания получает указанный вид доходов от продажи клиентам страховых полисов, выступая в качестве агента. Кроме прочего компания в отчетном периоде реализовала товары (самокаты и сменные батареи) на символическую сумму 1,6 млн руб. Себестоимость продаж выросла более внушительными темпами (+44,0%) до 4,0 млрд руб., главным образом, на фоне увеличения амортизационных отчислений на 59,3% до 1,2 млрд руб. Помимо этого, более чем двукратный рост показали расходы на оплату труда, составившие 847,0 млн руб. Схожую динамику показали и коммерческие расходы, выросшие с 389,6 млн руб. до 769,7 млн руб. В итоге операционная прибыль выросла на 20,4%, составив 1,5 млрд руб. В то же время показатель EBITDA показал рост на 36,0%, составив 2,8 млрд руб., при этом маржинальность по EBITDA сократилась до 44% (-2,0 п.п.). Чистые финансовые расходы составили 1,1 млрд руб. (против символических доходов годом ранее), прежде всего, на фоне увеличения процентных расходов по облигациям с 250 млн руб. до 480,6 млн руб. Помимо этого, компания отразила отрицательные курсовые разницы в объеме 357,5 млн руб. В итоге чистая прибыль испытала существенное снижение, составив всего 259 млн руб. В среднесрочной перспективе компания планирует увеличить парк своего флота до 753 тыс. шт, из которых свыше 300 тыс. должно прийтись на новый рынок - Латинскую Америку. Помимо этого увеличению парка будут способствовать рост проникновения в уже существующих локациях, а также выход в новые города России и стран СНГ. По итогам ознакомления с результатами компании в отчетном периоде мы понизили прогноз финансовых показателей компании на текущий год, отразив опережающий рост операционных затрат и финансовых расходов. Прогнозы на последующие годы были повышены за счет ожидания более стремительного увеличения парка средств индивидуальной мобильности. В итоге потенциальная доходность акций компании несколько возросла. См. таблицу: https://bf.arsagera.ru/pao_vush_holding_wush/it... В настоящий момент акции компании торгуются исходя из P/E 2024 около 12,8 и P/BV 2024 около 3,5 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Худшие ожидания не оправдались, хотя вопросов к управлению акционерным капиталом остается много Группа ЛСР раскрыла финансовую отчетность по МСФО за 1 п/г 2023 г. Напомним, что при оценке строительных компаний мы не придаем слишком большого внимания международной отчетности в силу присущих ей специфических недостатков. В большей степени мы используем ее для общего контроля за динамикой ряда показателей строительной компании (объемы строительства, величина долга), а в случае с Группой ЛСР - и за работой дивизиона стройматериалов. См. таблицу: https://bf.arsagera.ru/stroitelstvo_nedvizhimos... Согласно вышедшим данным, выручка компании увеличилась на 14,4% до 74,8 млрд руб. Основной сегмент - недвижимость и строительство - показал увеличение доходов на 23,1% до 61,6 млрд руб. В отчетном периоде объем заключенных новых контрактов на продажу квартир вырос на 23,7% до 381 тыс. кв. м. Средняя цена реализованной недвижимости составила 176 тыс. руб. за кв. м. (+3,8%), что объясняется сохранением высокого спроса на жилую недвижимость во всех сегментах присутствия компании. Отрицательную динамику по выручке показал сегмент строительных материалов, чьи доходы сократились на 5,3% до 11,3 млрд руб. В частности, снижение выручки было зафиксировано по бетону, газобетону и кирпичу, в то время как по гранитному щебню и песку наблюдался рост доходов. Затраты компании выросли на четверть до 46,4 млрд руб. Коммерческие и административные расходы прибавили 11,6% на фоне увеличения затрат на персонал и отчислений на социальную инфраструктуру. Отрицательное сальдо прочих доходов/расходов увеличилось более чем в шесть раз до 2,8 млрд руб. за счет отражения убытка от деконсолидации дочернего предприятия в размере 2,7 млрд руб. В итоге операционная прибыль компании упала на 22,1% до 12,8 млрд руб. Чистые финансовые расходы компании выросли на 10,2% до 8,8 млрд руб. во многом вследствие увеличения процентных расходов, связанных со значительным компонентом финансирования и начисленным процентам по кредитам с эскроу. Долговой портфель компании (включая эскроу-счета) вырос с о 185,3 млрд руб. до 228,3 млрд руб. В итоге чистая прибыль компании сократилась на 72,9%, составив 1,7 млрд руб. Наиболее важной в отчетности представляется информация об операциях с собственными акциями компании. Напомним, что ранее Группа ЛСР сообщила о передаче львиной доли выкупленных ранее акций конечному бенефициару компании и группе сотрудников, при этом условия передачи не были разъяснены. Из опубликованной отчетности можно сделать кое-какие выводы об этих условиях. Как известно, что долгосрочная программа мотивации действует в период с 2019 по 2023 финансовый год, а бумаги компании подлежат передаче участникам программы при условии достижения определенных показателей эффективности. В январе 2023 г. были подведены итоги программы дополнительной мотивации ключевых руководителей Группы и вынесено решение о достижении целевых показателей. В результате в феврале 2023 г. была произведена передача акций участникам программы. К настоящему моменту на балансе компании остались 2 857 617 собственных акций, а в рамках реализации программы дополнительной мотивации состоялась передача 22 151 495 акций. Ключевые сведения о том, какое влияние оказала передача акций на состояние Группы ЛСР, можно почерпнуть в консолидированном отчете об изменениях в собственном капитале. Из него следует, что компания заключила договоры на продажу ранее выкупленных акций на общую сумму 18 767 млн руб. Из этой суммы в пользу конечного бенефициара были переданы акции на сумму 13 571 млн руб., остальные 5 196 млн руб. – в пользу ключевых сотрудников. Согласно этому же отчету, положительное сальдо по операциям передачи акций ключевым сотрудникам составило 413 млн руб., а по операциям с основным акционером – отрицательное сальдо в размере 620 млн руб. Таким образом, указанная операция привела к уменьшению собственного капитала компании в сумме 207 млн руб. В результате, согласно существенным фактам, основной акционер напрямую или косвенно контролирует 65,1%. Ключевые руководящие сотрудники и члены их семей согласно данным отчетности по МСФО контролируют 6,92% акций (на 31 декабря 2022 г.: 0,42%), иными словами, их доля за полугодие выросла на 6,5%. Таким образом, страхи относительно безвозмездной передачи выкупленных акций оказались напрасными, хотя по итогам операции компания отразила небольшой совокупный убыток. Тем не менее, у нас остались вопросы относительно цен реализации акций, а также причин разного финансового результата для компании при реализации акций сотрудниками и основному акционеру. Прояснение этих моментов станет предметом нашего запроса, который мы планируем направить в компанию. По итогам вышедшей отчетности мы не стали вносить существенных изменений в модель компании. См. таблицу: https://bf.arsagera.ru/stroitelstvo_nedvizhimos... В настоящий момент бумаги Группы ЛСР продолжают входить в состав наших портфелей акций. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Холдинговая компания ГК «ТНС Энерго», владеющий контрольными пакетами акций в ряде региональных энергосбытовых компаний, раскрыла консолидированную отчетность по МСФО за 1 п/г 2024 г. См. таблицу: https://bf.arsagera.ru/tns_energo/itogi-1-pg-20... Выручка компании выросла на 3,8% до 166,3 млрд руб. главным образом на фоне роста сбытовых надбавок в регионах присутствия компании. Ключевая статья затрат - расходы на покупку электроэнергии – показала небольшой рост (+3,6%), составив 80,3 млрд руб., тогда как другая важная статья расходов - не передачу электроэнергии - прибавила 5,6%, достигнув 69,8 млрд руб. Постоянные расходы выросли на 17,4%, составив 6,6 млрд руб. В отчетном периоде компания признала существенный убыток от обесценения торговой и прочей дебиторской задолженности, составивший 382,9 млн руб., против 2,1 млрд руб. годом ранее, а также начислила 1,4 млрд руб. в качестве возмещения убытков, включая налоговые санкции (3,0 млрд руб. годом ранее). Помимо этого, восстановление ранее созданных резервов, а также прибыль от урегулирования задолженности перед сетевыми компаниями добавили к результату еще свыше 850 млн руб. В итоге операционная прибыль компании составила 11,5 млрд руб., прибавив 57,5%. Долговая нагрузка компании за год сократилась с 11,2 млрд руб. до 7,2 млрд руб. Расходы на ее обслуживание остались на уровне 1,2 млрд руб. В итоге компания получила чистую прибыль в размере 8,6 млрд руб., более чем на 40% превысив результат предыдущего года. По итогам полугодия величина собственного капитала компании составила 18,8 млрд руб., что составляет 1375 руб. на акцию. В целом можно отметить продолжающееся улучшение финансового положения компании, постепенно сокращающей свой долг, а также урегулирующей претензии по просроченной кредиторской задолженности перед сетевыми компаниями. По итогам полугодия холдинг сократил величину просроченной задолженности на 5,7 млрд руб. до 2,5 млрд руб. В целом можно отметить продолжающееся финансовое оздоровление холдинга, связанное с расчетом по кредиторской задолженности перед сетевыми компаниями. В частности, с начала года указанная величина сократилась более чем на 3,0 млрд руб. до 16,2 млрд руб., из которых 2,5 млрд руб. приходится на просроченную задолженность. Последняя по состоянию на конец полугодия сократилась до нуля. Помимо этого, в отчетном периоде был полностью закрыт существовавший с 2017 г. беспоставочный форвард на акции компании в количестве 19,9% уставного капитала, стороной по которому выступал «ВТБ капитал». Следствием вышесказанного стало допущение о непрерывности деятельности компании при подготовке отчетности по МСФО. По итогам внесения отчетности мы повысили прогноз по чистой прибыли холдинга на всем окне прогнозирования, приняв во внимание продолжающееся сокращение долга и накопленной кредиторской задолженности. В результате потенциальная доходность акций ТНС энерго возросла. При этом показатель ROE остается в области экстремальных значений, что вызвано эффектом низкой базы собственного капитала. См. таблицу: https://bf.arsagera.ru/tns_energo/itogi-1-pg-20... На данный момент акции компании торгуются с P/E 2024 около 3,0 и пока не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

🐹Ива. 🥜Так, бумага раздуплилась, сегодня даёт аномальную ростовую свечу! 🥜Запрыгивать на хаях дня я не готов, но взял на карандаш. Интересует какой-то запил в этой зоне или стабилизация. 🥜Если условия будут соответствовать моим требованиям, то буду заходить! А пока наблюдаю! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

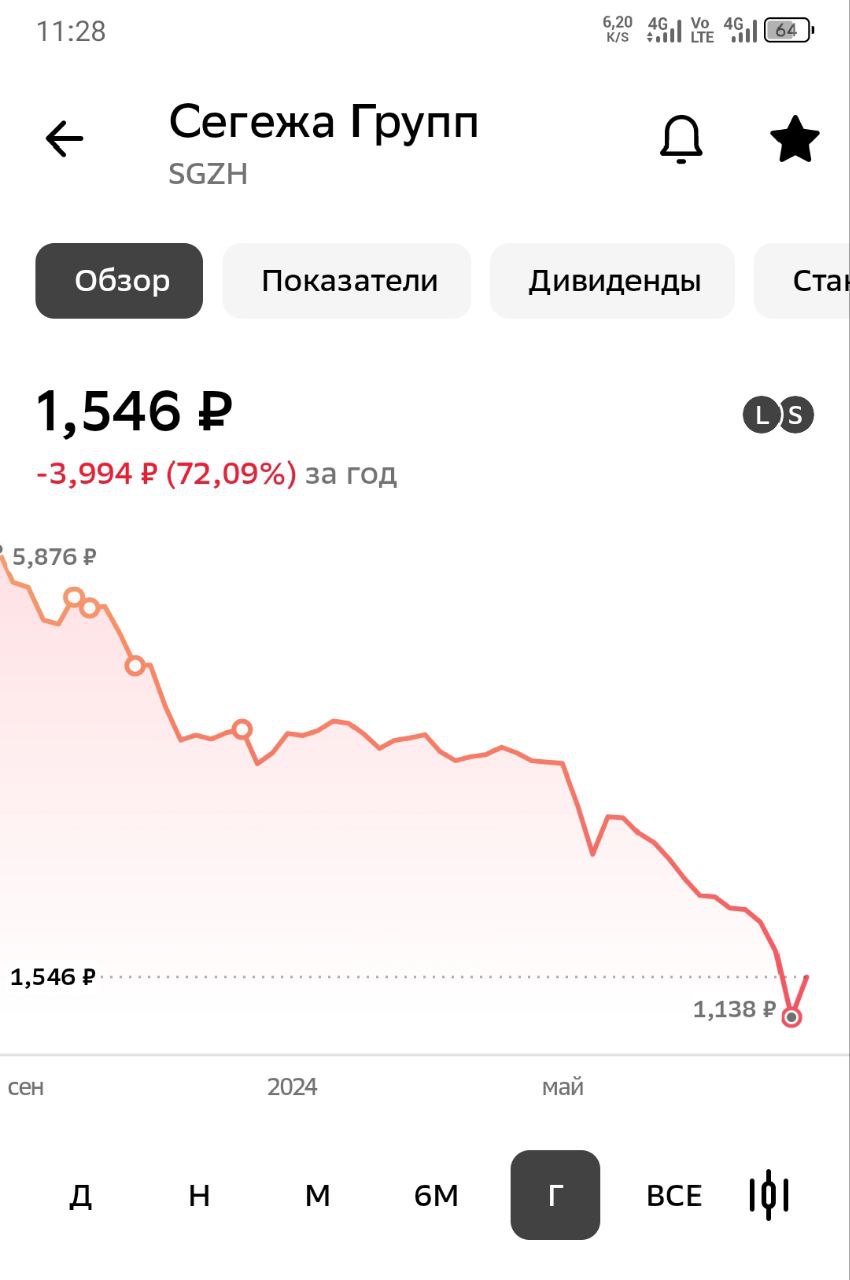

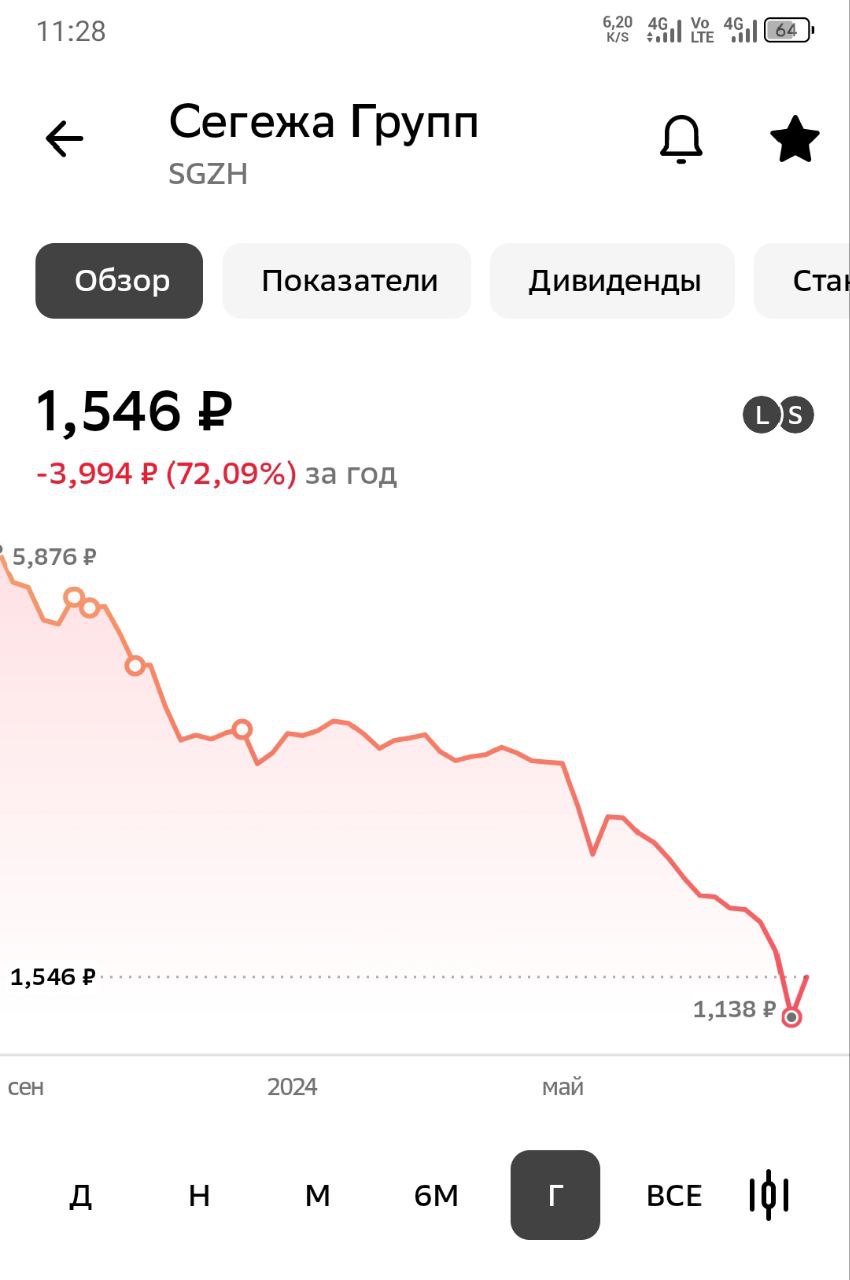

🐹Сегежа. 🥜Друзья, каюсь, что в тихаря покупал Сегежу, но было стрёмно покупать публично и привлечь море хэйта в свой адрес. 🥜Когда объявили допку, всё самое худшее в бумаге произошло и на заливном я провёл серию покупок, поставив бумагу на Лимит по позиции! 🥜После двух дней роста по бумаге сейчас -4% и если так дело пойдёт и дальше, то история с Сегежей скоро закончится Хэппи эндом!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Согласно последним данным, в январе — августе 2024 года экспорт российского сжиженного природного газа увеличился к аналогичному периоду прошлого года на 5,7% и составил 21,76 млн тонн, а в августе поставки выросли год к году на 33% и составили 2,94 млн тонн. Ключевые СПГ-заводы в России - контролируемые НОВАТЭК крупнотоннажные Ямал СПГ и Арктик СПГ-2, а также среднетоннажный Криогаз-Высоцк;

- контролируемые Газпромом крупнотоннажный Сахалин-2 и среднетоннажный Портовая СПГ.

Как растут поставки газа Ямал СПГ за восемь месяцев 2024 года увеличил отгрузки на 9,3% (до 14 млн тонн), при этом в августе рост экспорта год к году составил 41% (до 1,75 млн тонн), а треть отгрузок августа пришлась на Китай. В отношении Арктик СПГ-2 в конце прошлого года были введены внешнеторговые ограничения, и оценить объемы поставок газа с данного завода в настоящее время затруднительно. Экспорт Сахалина-2 за восемь месяцев 2024 года снизился на 4% (до 6,129 млн тонн), однако в августе рост поставок составил 21% год к году (0,89 млн тонн). Наши комментарии Рост экспорта российского СПГ связан с увеличением спроса странами Азиатско-Тихоокеанского региона на фоне высоких температур в регионе и сниженным объемом производства в прошлом году из-за проведения планового технического обслуживания СПГ-заводов. Что касается поставок трубопроводного газа, то ранее мы также писали об увеличении поставок трубопроводного газа в Европу по газопроводу Турецкий поток. Также появляется информация, касающаяся возможных поставок газа в Китай. 3 сентября стало известно, что готова проектная документация газопровода Союз Восток, который может пройти по территории Монголии. Сейчас ведется госэкспертиза проекта и оценка воздействия на окружающую среду. В свою очередь, строительство газопровода Союз Восток необходимо для реализации проекта Сила Сибири-2, предусматривающего поставки газа из России в Китай через территорию Монголии в объеме до 50 млрд куб. м газа в год. В настоящее время контракты на строительство газопроводов Сила Сибири-2 и Союз Восток не подписаны. Мы продолжаем следить за развитием ситуации и перспективами адаптации газовых компаний к новым условиям рынка. Чтобы инвестировать в акции на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

|

|

За вчерашнюю торговую сессию индекс вырос более чем на 3%, тем самым оправдав силу поддержки в 2500 пунктов. 🛍 Также росту поспособствовала и впервые в этом году зафиксированная дефляция, которая дает надежду на то, что цикл повышения ключевой ставки окончен. Ко всему этому добавляется ослабление рубля и проходящий Восточный экономический форум, который всегда добавлял позитива на рынке. 🕯 Исходя из всего этого можно предположить, что и сегодня рынок продолжит расти, по крайней мере факторов для этого предостаточно. А так, на повестке этой осени ожидается множество других важных событий, от ближайшего заседания ЦБ до завершения продаж нерезидентами и выборов президента США. ❗️ Исходя из всего этого про полноценный разворот говорить еще рано, однако шансы на это определенно присутствуют. Как бы то не было, следующие 2 месяца обещают быть весьма интересными, и именно за этот период все и решиться! И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам! Список таких бумаг уже опубликован в моем tg: https://t.me/%20I04KOMGJK6RlOGMyПереходите скорее, пока идеи еще актуальны ❤️

|

|

🐹Делимобиль. 🥜Давай родненький двигайся к первой контртрендовой (чёрная линия)! 🥜Как вы видите, бумага при снижении меняла угол и сейчас есть риск образования новой локальной контртрендовой (красная линия). Её желательно проходить и не тестить, не показывая торговцам что это рабочая зона, не провоцировать на ней фиксацию!!! 🥜Риск в том, что бумага растёт на аномальных свечах, а у таких свеч есть риск их слива! Важно пройти красную, хоть через откат, хоть через пилу, но не через слив роста!!! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹НефАЗ. 🥜Так, что это Хомяк всё про добротные бумаги, да про актуальные точки входа! Пора бы и про темную лошадку написать! 🥜Помните, не так давно, как отработала эта идея? Тогда я и сам такой прыти не ожидал, выпрыгнув на старте!))) Так было обидно, хотел перезайти через пару дней, а там уже стратосфера))). 🥜Хорошо слили неликвидку, но как начнётся рост, самые большие и быстрые движения дадут подобные бумажки! Почему? Потому что риска тут больше, а наградой за риск всегда идёт премия, и чем больше риск, тем больше и премия! 🥜Можно тут поформировать пакетик и посидеть! Ожиданий два. Первое, это запил с амплитудой доходности двух летнего депозита! И второе, разгон со временем за 500р. и выше! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|