|

|

|

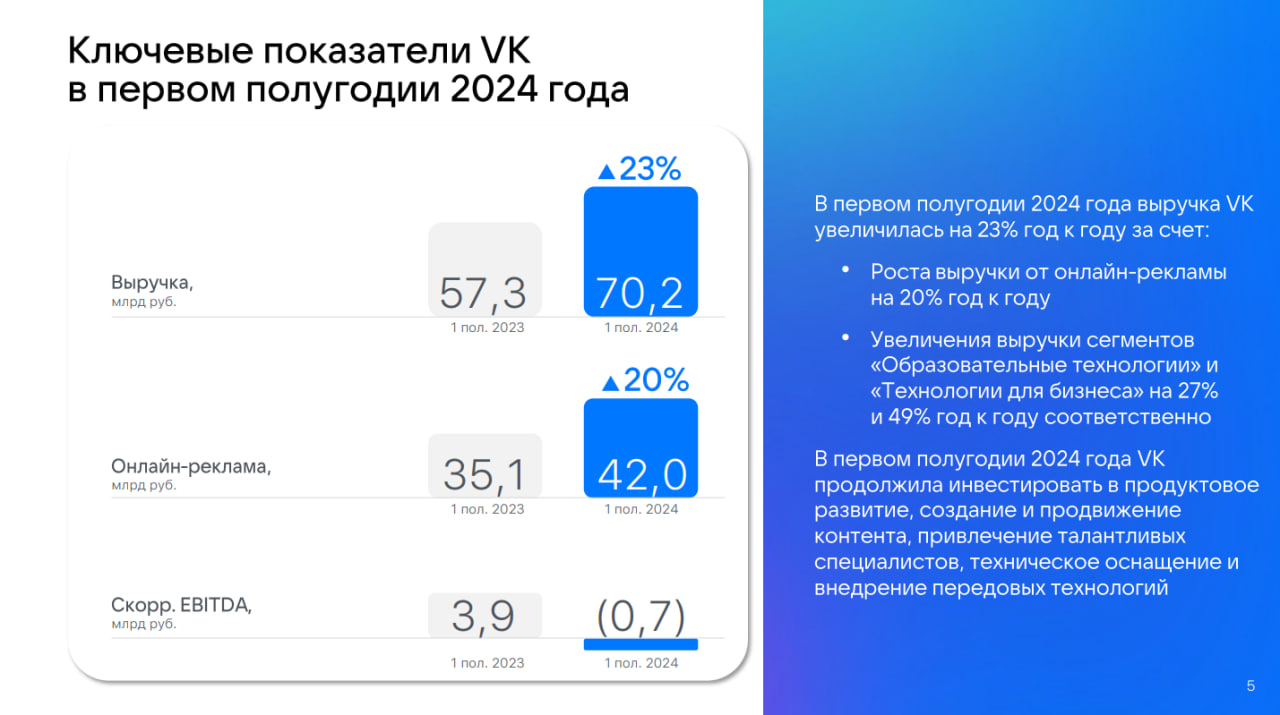

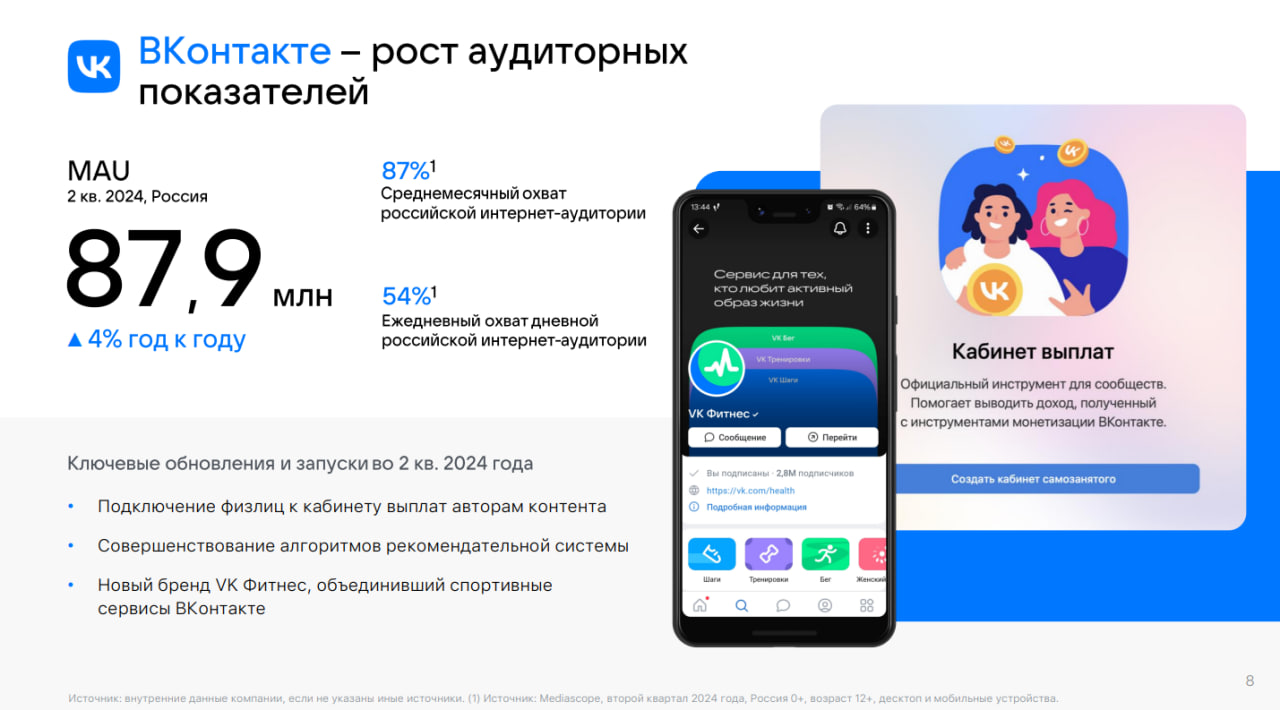

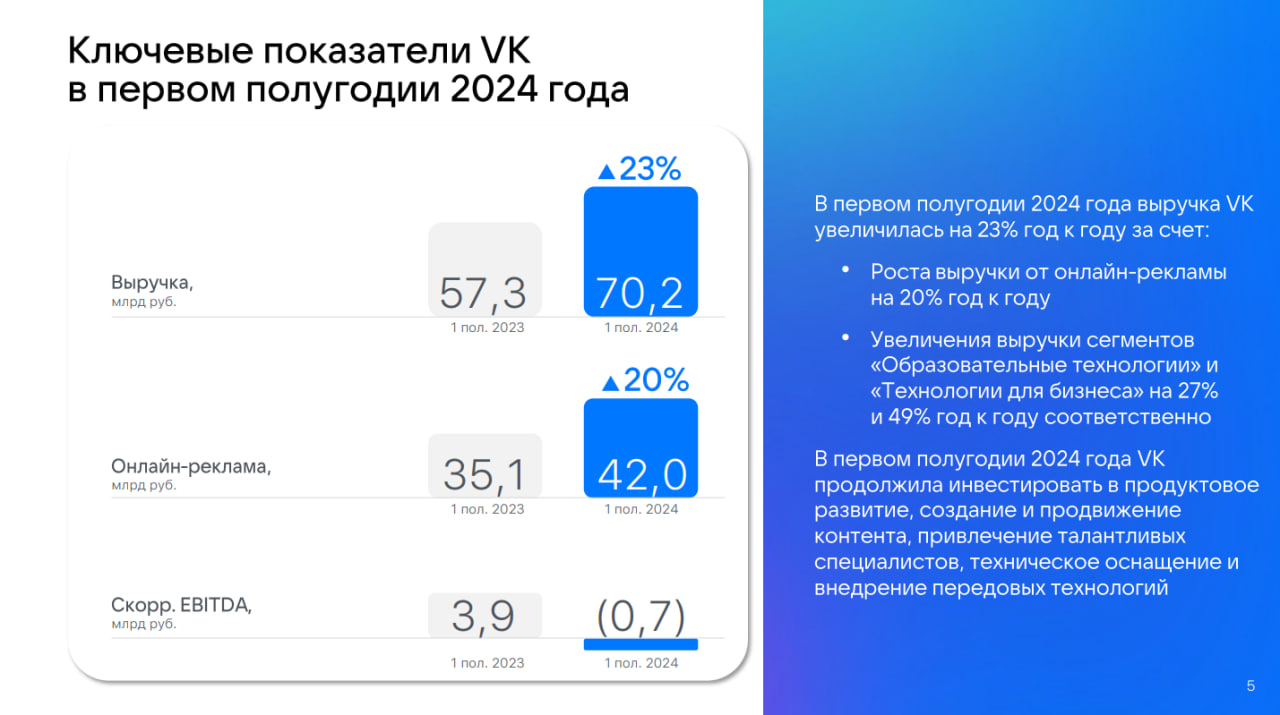

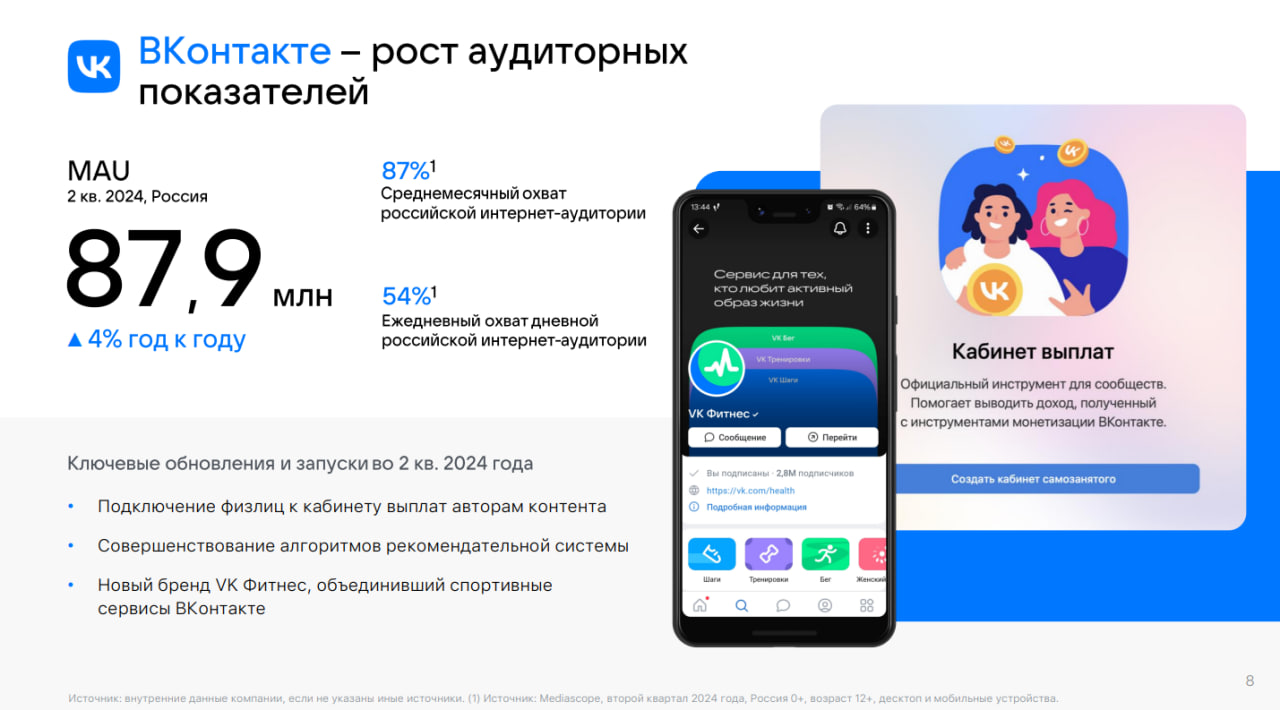

Ещё сегодня отчетом за 1 полугодие 2024 года поделилась компания ВК: -Выручка ВК за I полугодие 2024 г. увеличилась на 23% по сравнению с I полугодием 2023 г., до 70,2 млрд руб.; -По итогам I полугодия компания нарастила убыток с 11,34 млрд руб. до 24,6 млрд руб.; -Скорректированная EBITDA — убыток в размере 0,7 млрд рублей, по сравнению с прибылью годом ранее; По сегментам у нас следующее: -За первое полугодие 2024 года выручка ключевого для VK сегмента «Социальные платформы и медиаконтент» увеличилась на 22,9% до 46,2 млрд руб. по сравнению с первым полугодием 2023 года. -Сегмент «Образовательные технологии» показал рост выручки на 26,8% до 8,9 млрд руб. по итогам первого полугодия 2024 года; -Сегмент «Технологии для бизнеса» показал рост выручки на 49,4% до 4,5 млрд руб. по итогам первого полугодия 2024 года; -По итогам первого полугодия 2024 года выручка сегмента «Экосистемные сервисы и прочие направления» выросла на 13,9% до 11,2 млрд руб.; Ну, и общие операционные показатели за 2 квартал: -Во втором квартале 2024 года средняя месячная аудитория ВКонтакте в России выросла на 4% до 87,9 млн пользователей по сравнению с аналогичным периодом 2023 года; -Среднесуточное количество просмотров VK Видео (не включая VK Клипы) во втором квартале 2024 года достигло 2,4 млрд, что на 26% выше, чем во втором квартале 2023 года; -За второй квартал 2024 года среднесуточные просмотры VK Клипов выросли на 84% до 1,7 млрд по сравнению с аналогичным периодом 2023 года; -Средняя месячная аудитория VK Знакомств в мире во втором квартале 2024 года достигла 3,1 млн пользователей, что на 29% больше по сравнению со вторым кварталом 2023 года, а выручка сервиса за аналогичный период выросла в 2,4 раза; -За второй квартал 2024 года средняя месячная аудитория VK Мессенджера в России увеличилась на 13% год к году и составила 72,8 млн пользователей; Вообще, спорная бумага. Вроде бы видим рост по сегментам, рост по аудитории, но в то же время мы видим рост убытка. На рынке есть такая компания, как ОЗОН — которая растёт, показывает хорошие операционные показатели и в тоже время мы видим у неё убыток. Но, есть главное различие между этими двумя компаниями — потенциал роста. И у ВК он гораздо меньше. У ВК очень сильные конкуренты. Даже несмотря на замедление ЮТУБ, даже в случае блокировки этого видеохостинга, люди останутся на нем (VPN в помощь). И ЮТУБ — это не единственный конкурент ВК. Поэтому, данная компания по прежнему не сильно привлекает инвесторов. ТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESLTOL)

|

|

Компания работает над масштабным проектом по запуску сервиса онлайн поверки выпускаемого оборудования. Работа ведется при поддержке и под контролем государства. Высокоточные средства измерения, которые выпускает ГК «ХРОМОС», подлежат ежегодной поверке, что создает определенные сложности для компаний, использующих эти приборы в своей работе: вызов поверителя и оплата его услуг, оформление для него пропуска на предприятие, остановка работы на время поверки и т.д. Онлайн поверка – это новшество, которого в стране еще никогда не было. Компания повышает уровень цифровизации, снимая с клиентов задачу вызова поверителя – его посещение лаборатории больше не будет необходимо. Автоматический дозаторы в режиме онлайн проверят работоспособность прибора. Показатели поступят в облачное хранилище для сверки полученных данных с ГОСТами, где в автоматическом режиме будет определено, соответствует прибор заявленным требованиям, или нет. Все полученные данные будут сохраняться в облаке. Что особенно важно, онлайн поверка позволит также полностью исключить подлог информации. Если сейчас в рамках конкурентной борьбы возможны некорректные показатели со стороны конкурентов, то при онлайн поверке это сделать просто невозможно, таким образом будет обеспечен принцип честности и достоверности. На сегодняшний день уже разработан проект обновленной методики проведения онлайн поверки, составлены протоколы безопасности и подтверждения доступа. На базе «Хромос Инжиниринг» создан тестовый полигон симуляции промышленного газового хроматографа с доступом в режиме онлайн. Получено заключение о корректности данной информации и противоречиях в методике поверки действующим нормативно-правовым актам. После отработки процессов с контролирующими органами, необходимо отработать их, что называется, в «полевых условиях» – непосредственно на производстве у клиента. Сейчас эмитент ведет переговоры с компаниями нефтегазовой отрасли и выбирает промышленную площадку, с которой начнется новый этап работы над проектом.

|

|

Сбербанк раскрыл консолидированную финансовую отчетность по МСФО за 1 п/г. 2024 г. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... Процентные доходы банка увеличились на 71,7% до 3,3 трлн руб. на фоне роста объема кредитного портфеля и удорожания стоимости выданных ссуд. Процентные расходы увеличились более чем в два с половиной раза до 1,8 млрд руб. на фоне роста объема и стоимости привлечения клиентских средств. В итоге чистые процентные доходы в отчетном периоде выросли на 21,8%, составив 1,4 трлн руб. Показатель чистой процентной маржи вырос на 0,1 п.п. до 5,9%. Чистые комиссионные доходы выросли на 9,9% до 184,1 млрд руб. Ключевыми драйверами роста стали доходы от операций с банковскими картами, расчетно-кассового и документарного обслуживания. Отметим существенный убыток от операций с финансовыми инструментами, иностранной валютой в размере 21,8 млрд руб. В отчетном периоде Сбербанк на 10,9% увеличил объемы начисленных резервов, которые составили 170,0 млрд руб. на фоне снижения стоимости риска с 1,2% до 0,8%. Операционные расходы банка увеличились на 20,6% до 480,3 млрд руб. на фоне роста расходов на персонал. При этом отношение операционных расходов к операционным доходам составило 29,0% против 25,5% годом ранее. В итоге чистая прибыль Сбербанка увеличилась на 10,3%, составив 816,3 млрд руб. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... По линии балансовых показателей отметим продолжающийся рост кредитного портфеля (+5,7%) до 37,8 трлн руб., главным образом, за счета увеличения количества розничных кредитов. Драйвером роста оставались ипотечное кредитование, автокредитование и кредитные карты. Доля неработающих кредитов незначительно возросла до уровня 3,5%. Отношение созданных резервов под обесценение кредитного портфеля к объему неработающих кредитов составило 127,2%, сократившись на 15,0 п.п. на фоне перевода части задолженности в категорию кредитов, оцениваемых по справедливой стоимости. Коэффициент достаточности базового капитала 1-го уровня и общего капитала сократился на 170 и 180 базисных пунктов соответственно на фоне существенных дивидендных выплат по итогам 2023 г. По итогам вышедшей отчетности мы не стали вносить серьезных изменений в модель Сбербанка. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... В настоящее время обыкновенные акции Сбербанка торгуются с P/BV 2024 около 0,8 и P/E 2024 около 3,7 и продолжают оставаться одной из наших базовых бумаг в секторе ликвидных акций. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

В конце июля и начале августа крупнейший публичный маркетплейс и финтех Ozon и IT-гигант Яндекс, оперирующий одноименной eсom-площадкой, отчитались за второй квартал и первое полугодие 2024 года. Рассказываем, все ли так радужно в сегменте eсom и в чем подводные камни индустрии. Ozon vs Яндекс Ozon. Рост товарооборота площадки (GMV) за второй квартал составил 77%, достигнув 633 млрд рублей. Подъем ниже, чем год назад, когда изменение составило +118% г/г. Маркетплейс продемонстрировал замедление темпов, который компания объясняет наличием высокой базы второго квартала 2023 года. Яндекс (речь идет о направлении «Электронная коммерция») показал рост товарооборота GMV за второй квартал 2024 года на 53% год к году, составив 219,5 млрд рублей. По итогам второго квартала 2023 года показатель прибавил 48%. Таким образом, Яндекс продемонстрировал повышение темпов роста GMV. Почему темпы роста замедляются Срок работы селлеров на платформе сокращается. Возможное замедление роста товарооборота может объясняться достижением у потребителей уровня денежных средств, которые они в текущих условиях готовы тратить. Что касается продавцов на площадках маркетплейсов, генеральный директор «МойСклад» Аскар Рахимбердиев отметил, что продолжительность жизни селлеров на маркетплейсах снижается: среди тех, кто начал торговлю в 2022 году, осталось 60%, среди тех, кто начал торговлю в 2019-м, — 89%. Законодательное регулирование и борьба с контрафактом. Маркетплейсы представляют собой молодой сектор, в рамках которого сегодня происходит формирования правил функционирования и выстраивание законодательной базы, призванной обеспечить законные интересы участников торговли, со стороны государственных институтов. Так, Минпромторг получил письмо от Ассоциации торговых компаний и товаропроизводителей электробытовой и компьютерной техники (РАТЭК), в котором предлагается ужесточить методы борьбы с незаконным оборотом товаров на маркетплейсах. Реализация данной инициативы способна снизить объем торговли на маркетплейсе и увеличить издержки торговой площадки. Однако необходимо отметить, что сами компании уже активно развивают и используют собственные меры для контроля и борьбы с контрафактной продукцией. Наше мнение Отечественный сектор маркетплейсов представляет собой пример быстрорастущего сектора. Оценка компаний из данного сектора также в большей мере опирается на успешность будущего роста, величина которого чувствительна к макроэкономической среде. В текущий момент мы сохраняем нейтральный взгляд на дальнейшее развитие данного сектора, включая и Яндекс, и Ozon, и отмечаем наличие у него существенного потенциала роста. При этом мы принимаем во внимание жесткую денежно-кредитную политику, реализуемую Банком России. Чтобы инвестировать в акции на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

|

|

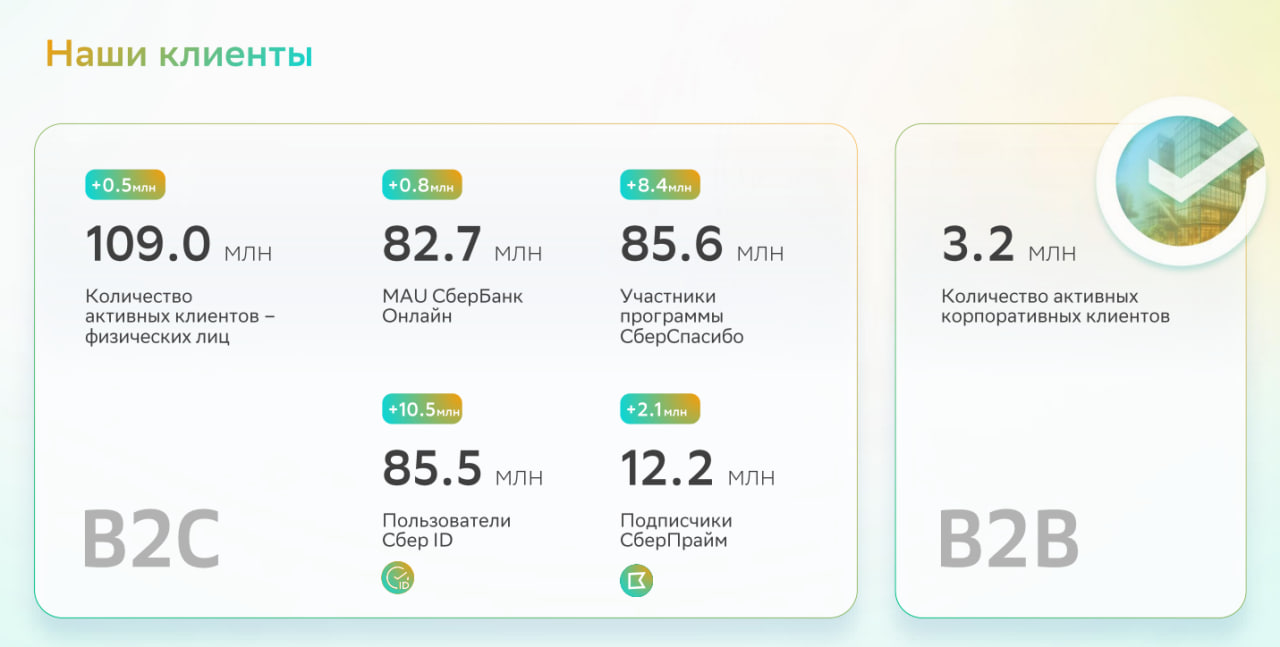

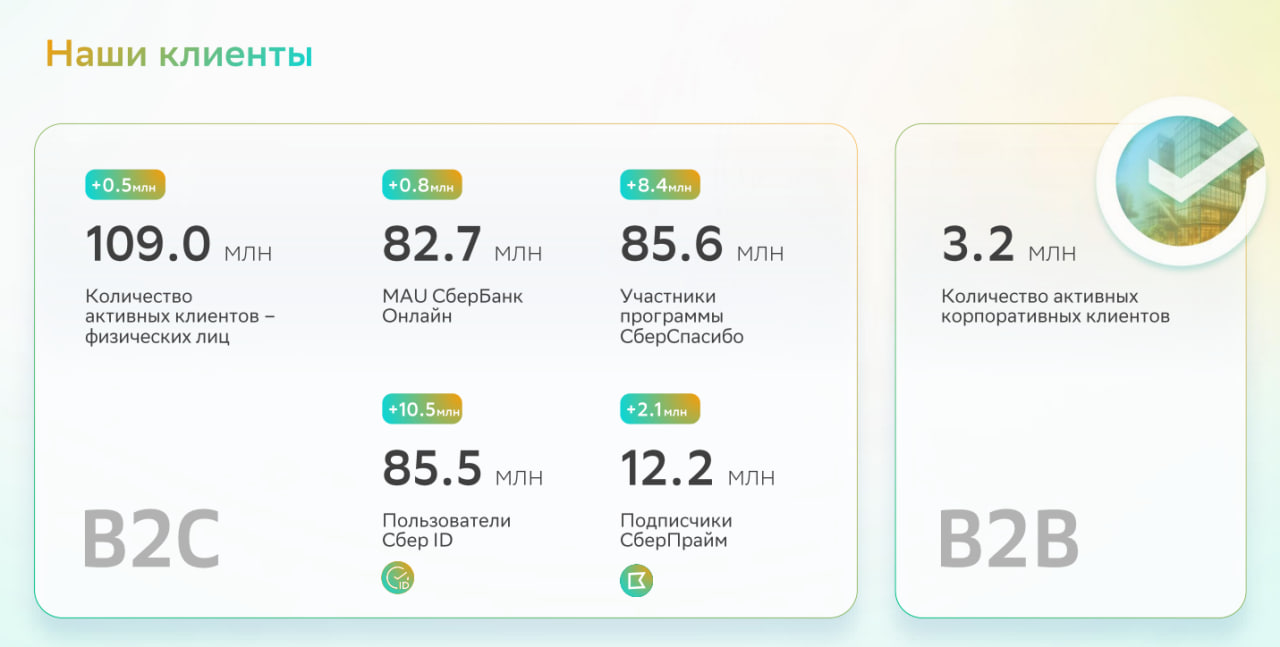

Сбербанк порадовал нас сегодня отчетом за 1 полугодие 2024 года; -За первое полугодие 2024 г. чистая прибыль составила 816,1 млрд руб., увеличившись на 10,7% г/г; -За 6М 2024 г. чистые процентные доходы выросли на 21,8% г/г до 1413,1 млрд руб; -За 6М 2024 г. чистые комиссионные доходы выросли на 9,9% г/г до 393,6 млрд руб; -Рентабельность капитала за 1 полугодие 25%; -Количество активных клиентов-физических лиц выросло на 0,5 млн с начала года до 109,0 млн человек, а количество активных корпоративных клиентов составило 3,2 млн; -Количество участников программы лояльности СберСпасибо выросло на 8,4 млн в первом полугодии 2024 г. до 85,6 млн клиентов, в том числе в результате перезапуска программы и обновления ее условий; -Количество пользователей подписок СберПрайм увеличилось на 2,1 млн с начала года до 12,2 млн на конец 2 квартала 2024 г; В общем, ничего нового. Компания прекрасно себя чувствует, даже в период высоких ставок. Даже добавить нечего.ТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

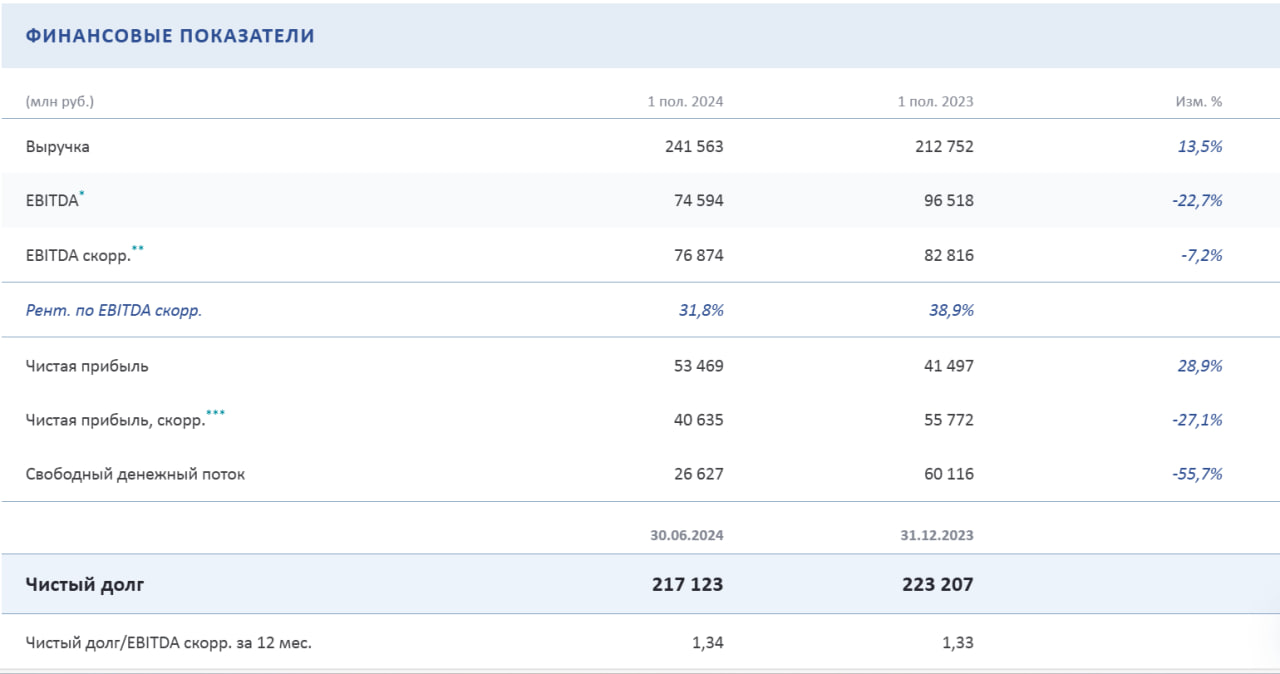

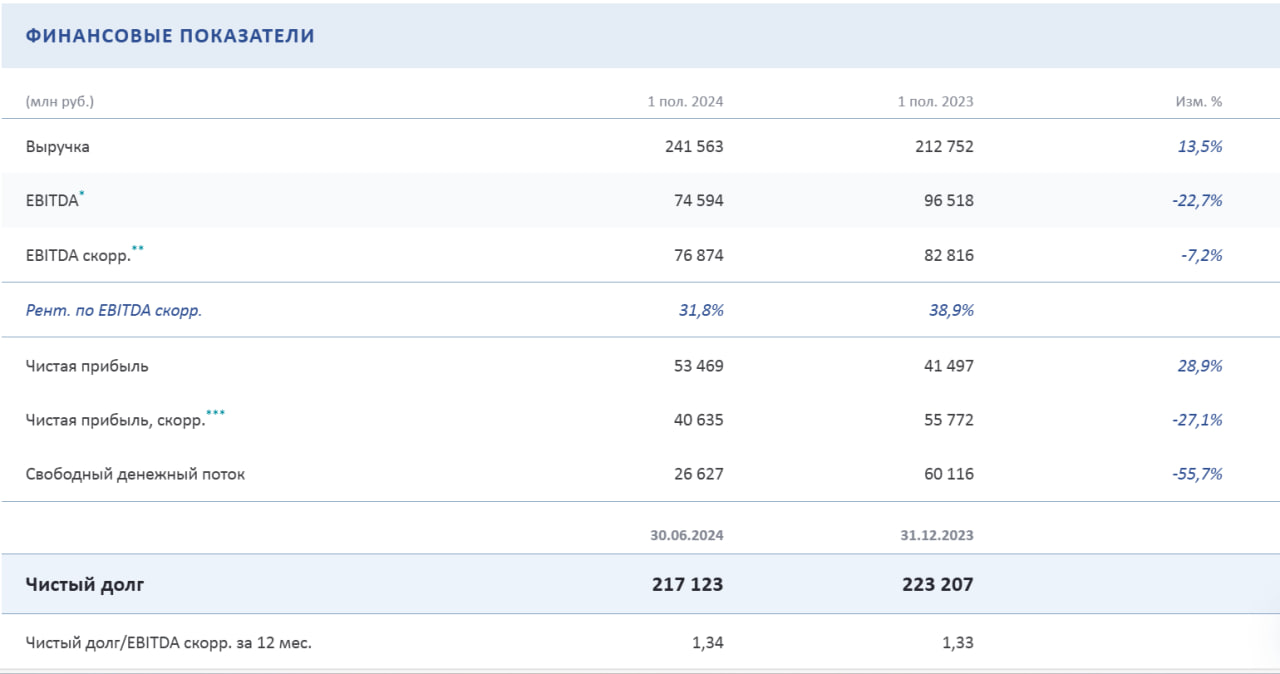

Помимо объявленных вчера дивидендов, ФосАгро ещё и опубликовала отчет за 1 полугодие 2024 года: Операционные показатели: -Производство агрохимической продукции выросло на 3,6% к уровню прошлого года и составило 5,9 млн тонн; -Производство основных сырьевых ресурсов за 1 полугодие 2024 года выросло на 1,9% к уровню прошлого года; -Общие продажи удобрений за 1 полугодие 2024 года выросли на 9,3% к аналогичному периоду прошлого года и составили почти 6,1 млн тонн. При этом рост реализации фосфорсодержащих удобрений и кормовых фосфатов составил 11,7%; Финансовые показатели: -Выручка увеличилась на 13,5% — до 241,6 млрд руб; -Скорр. EBITDA снизилась на 7,2% — до 76,9 млрд руб; -Чистая прибыль увеличилась на 28,9% — до 53,5 млрд руб; -Скорр. чистая прибыль уменьшилась на 27,1% — до 40,6 млрд руб; -Свободный денежный поток уменьшился на 55,7% — до 26,6 млрд руб; -Чистый долг уменьшился с 223,2 млрд руб. до 217,1 млрд руб; Снижение показателя скорр. EBITDA компания связывает с более низкими ценами реализации удобрений на мировых рынках и ростом себестоимости на фоне уплаты введенных с 2023 года экспортных пошлин. А снижение свободного денежного потока связано с увеличением капитальных вложений за квартал до 20,6 млрд руб. в рамках реализации объявленного годового инвестиционного плана. И, по сути, ничего шибко страшного в результатах нет, так как видим, что долговая нагрузка у компании в норме и долг в целом вообще снижается. Об этом прямым текстом говорится в отчете компании: «Устойчивое финансовое положение позволяет компании своевременно и в полном объеме обслуживать все свои долговые обязательства, в том числе номинированные в иностранной валюте. На конец 6 месяцев 2024 года долговая нагрузка компании оставалась на комфортном уровне. По состоянию на 30 июня 2024 года чистый долг составил 217,1 млрд руб., а соотношение Чистый долг / EBITDA скорр. равнялось 1,34х.» Поэтому, впринципе, отчет можно считать неплохим. Ещё и дивидендами нас обрадовали — что вряд-ли бы стала делать компании с плохим финансовым положением, так ещё и в период высоких ставок. ТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

Многие инвесторы, инвестирующие на длительный срок, ждут просадки в рынке, чтобы докупить нужные активы по достаточно низкой цене. В 2024 году рынок уже дал нам несколько возможностей для этого и, возможно, до прихода нового года еще даст такой шанс. А что же делать инвесторам, которые боятся за свои вложения и не хотят видеть больших просадок? Таким инвесторам подходят вложения в менее рисковые активы, которые дают высокую доходность при высокой ключевой ставке. 1. Фонды денежного рынка. Это такие фонды, которые инвестируют средства инвесторов в операции обратного РЕПО или государственные облигации, то есть фонд временно покупает эти облигации, а заработанное ежедневно прибавляет к сумме чистых активов. Доходность по таким фондам близка к размеру ключевой ставки, а значит с ростом ключевой ставки эта доходность увеличивается. Риски вложения минимальны, но не нулевые, так как это всё же фондовый рынок. Московская биржа пару дней назад опубликовала топ-3 фонда инвестиций в активы денежного рынка - это LQDT, SBMM и AKMM. Брокеры разные, но суть одна. 2. Облигации флоатеры. То есть это облигации, купонная доходность по которым является плавающей и привязанной к ключевой ставке или ставке RUONIA. Достоинства таких облигаций схожи с паями фондового рынка: инвестор защищен от ужесточения денежно-кредитной политики страны, так как с ростом ключевой ставки растет и размер купона. Менее рисковыми тут можно выделить облигации федерального займа, например, ОФЗ 29006, ОФЗ 29007, ОФЗ 29016 или ряд других, но уже долгосрочных облигаций. Более рисковыми будут корпоративные облигации и облигации сектора МСП, но этот риск отражен в более высоком купоне. 3. Депозит в банке. Часто на консультациях задают вопрос о том, в какие акции или фонды вложить деньги, если срок инвестирования 3-6 месяцев. В таком случае с инструментами фондового рынка лучше не иметь дело, потому что на короткой дистанции более высокой доходностью с минимальными рисками являются депозиты в банке. Многие банки уже предлагают вклады со ставкой до 20% годовых как раз на короткий срок. На Финуслугах от Московской биржи можно открыть депозит онлайн в банке из топ-20 по акционной ставке в 21,5% для новых клиентов. Как по мне, то на квартал - полгода ставка идеальная. Но если ЦБ решит до конца года поднять ключевую ставку еще раз, то в отличие от роста доходности по первым двум инструментам, доходность по депозиту останется фиксированной. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

Компания демонстрирует заметный прирост выручки в сегменте В2В на фоне сохранения спроса на В2С-услуги, а также положительную динамику по операционной прибыли и EBITDA, что обусловлено проведенной в 2023 году оптимизацией сервиса. Прирост выручки сервиса «Грузовичкоф» за пять месяцев 2024 составил 8,8% в сегменте В2С и 23,1% в сегменте В2В по сравнению с АППГ. Отметим, что доля корпоративных клиентов увеличилась при общем росте заказов, следовательно, в общем портфеле клиентов доля B2C-сегмента не снижается, несмотря на более активные действия относительно привлечения В2В-клиентов. Кроме того, улучшились показатели сайта: пользователи из Москвы стали проводить на сайте на 52,6% больше времени, количество звонков увеличилось на 2,3%, а доля новых посетителей выросла на 0,7%. В Санкт-Петербурге среднее время на сайте увеличилось на 4,1%, уникальных посетителей стало больше на 4,6%. Улучшение показателей во многом обусловлено проведенной в 2023 году масштабной работой по повышению эффективности различных бизнес-процессов по ряду направлений, например, в маркетинге, контактном центре, отделе по работе с корпоративными клиентами и т.д. Так, за счёт проработки новых рекламных каналов снизилась стоимость привлечения клиентов. При этом в компании отметили, что в 2024 году клиенты сервиса демонстрируют нетиповое поведение, и, как следствие, непрогнозируемый спрос на услуги. Большую роль в этих процессах сыграла ускоряющаяся инфляция и резко выросшая ключевая ставка ЦБ. Вопрос стоимости услуг встал более остро, что вынудило клиентов сервиса перейти к сберегательной политике. В сегменте корпоративных заказчиков наблюдается растущий спрос на аутсорсинг процессов, так как это позволяет сократить издержки. Исходя из сложившейся ситуации, в сервисе «Грузовичкоф» применяют политику точечных решений, а цели и показатели корректируются в зависимости от состояния рынка и клиентского спроса. Во всех подразделениях сервиса оптимизируются бизнес-процессы с целью сокращения издержек при сохранении эффективности работы. «Мы продолжим изменять и оптимизировать бизнес-процессы, делая упор на автоматизацию и цифровизацию, что должно дать эффект в течение года. Но при этом мы также наблюдаем ускорение инфляции и последующий рост заработных плат, а монополисты, которые владеют рекламой, повышают свои тарифы. Поэтому сейчас сложно спрогнозировать результаты нашей работы», — подвела итог коммерческий директор сервиса «Грузовичкоф» Екатерина Мухина.

|

|

Рынок восстанавливается после резкого падения Во вторник индексы S&P 500 и Nasdaq подскочили на 1%, демонстрируя уверенное восстановление после недавней распродажи. Инвесторы вновь начали активно скупать акции, вдохновленные позитивными комментариями представителей Федеральной резервной системы, которые ослабили опасения по поводу возможной рецессии в США. Глобальный рост и возвращение к рискам В тот же день акции по всему миру начали восстанавливаться после агрессивного снижения накануне. На фоне этого роста доходность казначейских обязательств США увеличилась, а доллар укрепил свои позиции. Инвесторы вернулись к покупкам рискованных активов, несмотря на сохраняющиеся опасения по поводу экономического спада. Остывающий оптимизм Индекс Доу Джонса также показал положительную динамику, но, как и остальные основные индексы, снизился к концу торгового дня, не дотянув до дневных максимумов. Это свидетельствует о некоторой осторожности участников рынка, несмотря на общее улучшение настроений. ФРС успокаивает рынки Руководители Федерального резервного банка США выступили с заявлениями, опровергающими мнение, что слабые данные по занятости за июль указывают на приближающуюся рецессию. Тем не менее они предупредили, что снижение процентных ставок может стать необходимым шагом для предотвращения возможного экономического спада. Вероятность снижения ставок На фоне слабых экономических показателей акции были под давлением, усиливая опасения по поводу рецессии в США. Согласно инструменту FedWatch от CME Group, трейдеры оценивают вероятность снижения процентных ставок на следующем заседании в сентябре: 75% предполагают снижение на 50 базисных пунктов и 25% — на 25 базисных пунктов. Секторы S&P 500 поднимаются: лидеры дня Все основные секторы индекса S&P 500 завершили торговый день с приростом, причем наибольший рост продемонстрировали акции компаний из сектора недвижимости и финансов. Особое внимание привлекла технологическая компания Nvidia, чьи акции подскочили почти на 4%, что стало основным фактором роста для индексов S&P 500 и Nasdaq. Инвесторы возвращаются на рынок "Рынок был перенасыщен, но сейчас происходит значительное восстановление, особенно это касается Nasdaq. Инвесторы начинают снова верить в то, что снижение процентных ставок окажет положительное влияние на акции," — отметил Рик Меклер, партнер семейного инвестиционного офиса Cherry Lane Investments, расположенного в Нью-Верноне, штат Нью-Джерси. Индексы поднимаются Индекс Dow Jones Industrial Average прибавил 294,39 пункта, или 0,76%, достигнув отметки 38 997,66. Индекс S&P 500 вырос на 53,7 пункта, или 1,04%, до уровня 5 240,03, а Nasdaq Composite увеличился на 166,77 пункта, или 1,03%, и завершил торги на уровне 16 366,86. Влияние искусственного интеллекта В 2024 году Nasdaq Composite показал рост на 9%, чему способствовали высокие доходы и оптимистичные прогнозы в отношении развития искусственного интеллекта. Однако, как отметил Меклер, "хотя недавние доходы были хорошими, во многих случаях они не оправдали ожиданий." Рыночные оценки остаются высокими: согласно данным LSEG, индекс S&P 500 торгуется с 20-кратным прогнозом 12-месячной прибыли, что значительно выше среднего долгосрочного показателя в 15,7. Ожидания и риски На фоне неожиданных событий, таких как недавнее повышение ставки Банком Японии, инвесторы начали сворачивать сделки с ценовым финансированием, которое долгие годы использовалось для покупки акций. Это привело к усилению неопределенности на рынке и заставило многих задуматься о дальнейших перспективах. В ожидании выступления Пауэлла Одним из ключевых событий, на которое инвесторы обращают внимание, станет выступление председателя Федеральной резервной системы Джерома Пауэлла на симпозиуме в Джексон Хоуле, штат Вайоминг, запланированное на 22-24 августа. Его слова могут повлиять на дальнейшие движения рынка и дать представление о будущем денежно-кредитной политике. Успех Uber и Caterpillar Акции Uber взлетели на 11%, превзойдя ожидания Уолл-стрит по выручке и прибыли за второй квартал. Компания смогла продемонстрировать устойчивый рост благодаря высокому спросу на свои услуги по совместному использованию автомобилей и доставке еды. В то же время акции Caterpillar выросли на 3%, так как компания также превзошла прогнозы аналитиков, несмотря на снижение спроса в Северной Америке. Рост цен на тяжелую технику, такую как экскаваторы, помог компенсировать эти потери. Торговая активность на подъеме Объем торгов на американских фондовых биржах составил 13,52 млрд акций, что выше среднего показателя за последние 20 торговых дней — 12,48 млрд. На Нью-Йоркской фондовой бирже число акций, показавших рост, превысило число упавших в соотношении 2,59 к 1, на Nasdaq соотношение составило 1,93 к 1. Максимумы и минимумы Индекс S&P 500 зарегистрировал 12 новых 52-недельных максимумов и семь минимумов, в то время как Nasdaq Composite зафиксировал 31 новый максимум и 144 новых минимума. Эти показатели свидетельствуют о продолжающемся волатильном рынке, где рост соседствует с падением. Восстановление цен на нефть Цены на нефть также пошли вверх после падения до многомесячных минимумов в понедельник. Внимание инвесторов переключилось на проблемы с предложением, что, наряду с восстановлением финансовых рынков, ослабило опасения по поводу будущего спроса на энергоносители. Восстановление Nikkei: облегчение после обвала Индекс Nikkei в Токио показал рост на 10%, что принесло некоторое облегчение после его обвала на 12,4% в понедельник. Это падение стало крупнейшей однодневной распродажей для японского рынка с момента "черного понедельника" в 1987 году, вызвав глобальную тревогу среди инвесторов. ФРС: замедление, но не рецессия Представители Федеральной резервной системы США в понедельник опровергли предположения о рецессии, несмотря на слабые данные по занятости за июль. Президент ФРС Сан-Франциско Мэри Дейли подчеркнула, что текущие показатели позволяют говорить о замедлении экономики, но не о ее полном падении. Она отметила важность предотвращения кризиса на рынке труда. Рост мировых рынков Индекс MSCI, отслеживающий акции по всему миру, вырос на 8,91 пункта или 1,17%, достигнув отметки 770,99, что ниже дневного максимума в 777,81. Это произошло после более чем 3%-ного падения в понедельник, который стал третьим днем потерь подряд для глобального рынка. Волатильность на европейских рынках Европейский индекс STOXX 600 завершил сессию с ростом на 0,29%, несмотря на ранее наблюдавшуюся волатильность, когда он опускался на 0,54%. Это подчеркивает нервозность среди европейских инвесторов, которые пытаются адаптироваться к быстро меняющимся рыночным условиям. Колебания на валютном рынке На валютном рынке доллар укрепил свои позиции по отношению к основным мировым валютам, в то время как японская иена достигла 7-месячных максимумов по отношению к американскому доллару. Некоторые из наиболее ярких движений последних дней несколько ослабли, и на рынках вновь стало ощущаться некоторое спокойствие. Доллар укрепляется на фоне волатильности валют Индекс доллара, отслеживающий его курс по отношению к основным мировым валютам, включая иену и евро, поднялся на 0,07% и достиг отметки 102,94. По отношению к японской иене доллар укрепился на 0,4%, достигнув уровня 144,74, в то время как евро ослаб на 0,2%, опустившись до $1,093. Казначейские облигации США: рост доходности Доходность казначейских облигаций США увеличилась, так как опасения по поводу возможной рецессии в стране оказались преувеличенными. Это ослабило спрос на американские облигации, рассматриваемые как безопасное убежище. Доходность 10-летних облигаций выросла на 12 базисных пунктов до 3,903%, а доходность 30-летних облигаций увеличилась на 12,1 базисного пункта, достигнув 4,1924%. Также наблюдался рост доходности 2-летних облигаций, которые часто реагируют на изменения ожиданий по процентным ставкам, до уровня 3,9936%. Восстановление цен на нефть Цены на нефть стабилизировались после падения в понедельник. Американская нефть подорожала на 0,36%, достигнув 73,20 доллара за баррель, а нефть марки Brent завершила торговую сессию на отметке 76,48 доллара за баррель, что на 0,24% выше предыдущего дня. Драгоценные металлы: золото теряет позиции На фоне укрепления доллара и роста доходности облигаций, цены на драгоценные металлы пошли вниз. Спотовое золото подешевело на 0,82%, опустившись до 2 387,88 долларов за унцию. Американские фьючерсы на золото также снизились на 0,37%, достигнув отметки 2 392,70 долларов за унцию. Тем не менее ожидания снижения процентной ставки в США в сентябре и продолжающаяся напряженность на Ближнем Востоке ограничили потери золота, сохраняя его привлекательность как актива-убежища.

|

|

GBPUSD: среднесрочные продажи в приоритете. • Долгосрочная тенденция: в лонг. Максимальное скопление объемов текущего контракта расположено в диапазоне, по котировкам 1.26650-1.27000. В настоящий момент по паре совершаются инвестиционные операции внутри указанного диапазона, указывая на временную неопределенность.

• Среднесрочная тенденция: в шорт. Максимальное скопление объемов среднесрочной тенденции расположено в диапазоне, по котировкам 1.28250-1.28450 и 1.27250-1.27450. В настоящий момент по паре совершаются инвестиционные операции ниже, указывая на силу продавцов. • Область выгодных цен на продажу с точки зрения маржинального обеспечения, располагается между зонами 1/4 и 1/2 построенными от минимума 06.08.2024. • Котировка нижней границы зоны 1/4-1.27472. • Котировка нижней границы зоны 1/2-1.28232. • Внутридневные цели: обновление минимумов от 06.08.2024-1.26712. • Среднесрочные цели: тест верхней границы ЗНКЗ-1.25872.

• Инвестиционные рекомендации: продажи из диапазона выгодных цен при формировании разворотного паттерна. • Sell: 1.27472-1.28232, Take Profit 1-1.26712, Take Profit 2-1.25872. Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

|

|